Несервисные апартаменты вновь конкурируют с жильем

По данным международной консалтинговой компании Colliers International, в Санкт-Петербурге в третьем квартале значительно вырос спрос на несервисные апартаменты, предназначенные для собственного проживания. В то же время, снижение турпотока поставило под вопрос существующие программы доходности сервисных апартаментов.

В третьем квартале спрос на городские апартаменты вернулся к докризисным показателям после драматического снижения во втором квартале. Так, если в первом квартале 2020 года объем реализованных площадей на первичном рынке апартаментов составлял 26,7 тыс. кв. м, в апреле-июне продажи апартаментов снизились до 11 тыс. кв. м. По итогам третьего квартала уровень спроса восстановился до 27 тыс. кв. м.

Хотя объем проданной площади превысил уровень первого квартала, количество реализованных лотов уменьшилось с 1 000 до 700 юнитов, что говорит об увеличении площади каждого проданного лота. Так, средняя площадь реализованного апартамента выросла с 26 кв. м в первом квартале 2020 года до 38 кв. м в третьем квартале 2020 года.

Это связано с изменением структуры спроса – в третьем квартале покупатели проявляли повышенный интерес к несервисным апартаментам, предназначенным для собственного проживания (buy-to-live). Так, за июль-сентябрь доля несервисных апартаментов в общем объеме спроса составила 45%, что на 19% выше показателя первого квартала 2020 года. Преимущественным спросом пользовались проекты бизнес- и элит-класса – на них пришлось 66% от количества реализованных несервисных апартаментов. Например, в проекте Royal Park за третий квартал было продано 37 элитных апартаментов площадью более 3 200 кв. м.

«На фоне рекордного роста цен на первичном рынке жилья многие покупатели стали рассматривать альтернативные варианты – вторичное жилье и апартаменты. За счет снижения ключевой ставки ЦБ ипотечные предложения стали более привлекательными и в этих сегментах, – поясняет Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – Смещение спроса в сторону несервисных апартаментов также логично: покупатели рассчитывают на надежное вложение средств, нежели на доход. Как правило, комплексы апартаментов бизнес- и элит-класса расположены в локациях, где стоимость качественной недвижимости будет долгосрочно расти. В то же время, нулевой турпоток во время пандемии поставил под сомнение существующие программы доходности в некоторых проектах сервисных апартаментов».

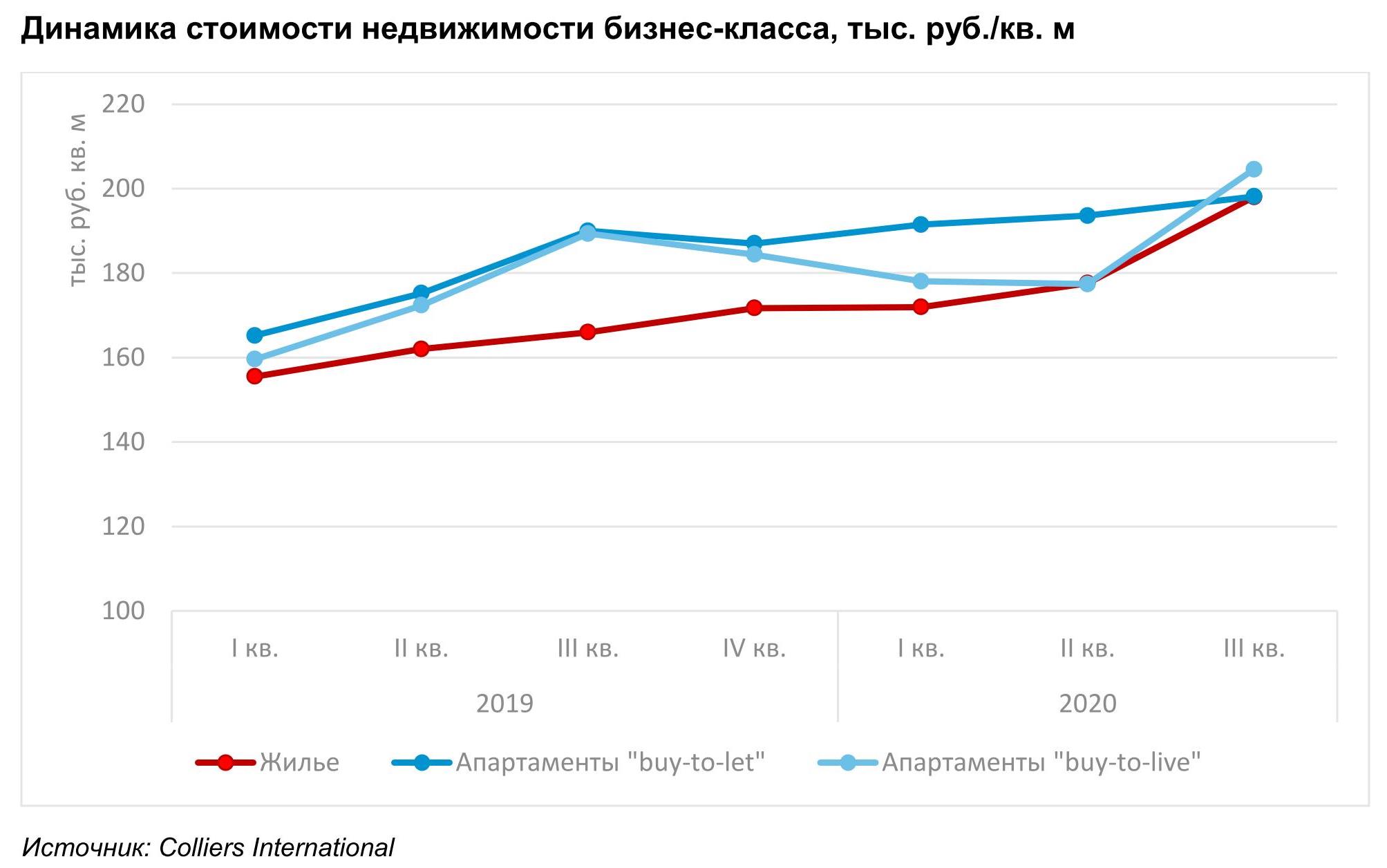

Что касается цен, максимальную динамику показали несервисные апартаменты комфорт-класса, где за год средний показатель вырос на 26% и составил 153 тыс. руб./кв. м. В бизнес-классе показатель за год увеличился на 8% - до 205 тыс. руб./кв. м. Для сравнения, в третьем квартале стоимость жилой недвижимости бизнес-класса составила 198 тыс. руб./кв. м, премиум-класса – 280 тыс. руб./кв. м.

Рост цен в несервисных апартаментах комфорт-класса обусловлен повышением уровня готовности проектов при отсутствии нового предложения, а также изменением состава экспозиции – были завершены продажи в проектах с низкой стоимостью. Повышение стоимости несервисных апартаментов бизнес-класса связано с дефицитом предложения: по состоянию на конец сентября в стадии продаж находилось чуть более 100 тыс. кв. м.

Что касается сервисных апартаментов (buy-to-let), прирост средней стоимости квадратного метра в проектах комфорт- и бизнес-класса составил 24% и 4% соответственно. В абсолютных выражениях цены достигли 145 тыс. руб./кв. м в комфорт-классе и 198 тыс. руб./кв. м – в бизнес-классе. Помимо повышения уровня готовности проектов и перехода на проектное финансирование, на рост цен также повлияло улучшение концепций новых проектов – девелоперы активнее привлекали международных операторов для управления апарт-отелями.

«Пандемия и значительное снижение туристического потока сделали вопрос реальной доходности сервисных апартаментов наиболее актуальным. Теперь при выборе проекта для инвестиций интерес покупателей все больше будет смещаться в сторону девелоперов и управляющих компаний, в портфелях которых уже имеются успешно функционирующие проекты», – заключает Андрей Косарев.

В 2020 году рынок апартаментов пополнился тремя объектами – cOASIS Vertical, новый корпус в составе комплекса апартаментов VALO, а также комплекс элитных несервисных апартаментов «Дом Балле» от компании «Мега Хаус». При этом проекты cOASIS Vertical и VALO будут работать под международными брендами – Ramada Encore от Wyndham и Mercure от AccorHotels соответственно. С начала года в эксплуатацию были введены два проекта апартаментов общей площадью 47,7 тыс. кв. м – YE'S Marata (ГК «Пионер») и Vertical We&I (Becar). Оба комплекса начали функционировать в третьем квартале 2020 года.

На данный момент объем первичного рынка апартаментов составляет более 700 тыс. кв. м в 32 проектах. Более 75% от этого объема сосредоточено в 19 проектах сервисного формата.

По данным Комитета по развитию предпринимательства и потребительского рынка, в Петербурге работает 7,5 тыс. ресторанов и кафе.

Одни из них существуют больше века, другие – не могут продержаться и полугода. Какие места в городе считаются самыми «рыбными» для общепита и чему отдают предпочтение сегодня их посетители – в обзоре «Строительного Еженедельника».

Согласно данным Петростата, в 2016 году оборот рынка общепита Северной столицы составил 65,3 млрд рублей, что на 9% больше по сравнению с 2015 годом. На тысячу жителей приходится 86,6 посадочного места.

Кто на новенького

Как объясняет руководитель направления стрит-ритейла компании JLL в Санкт-Петербурге Юлия Корчемная, на рынке стрит-ритейла среди представителей общепита по-прежнему популярен Невский проспект и прилегающие к нему улицы, зарекомендовавшие себя как «ресторанные»: улица Рубинштейна, Белинского, Конюшенная площадь, а также Петроградская сторона в районе площади Льва Толстого и Сенная площадь. Среди несетевых проектов среднего ценового сегмента – улицы в районе площади Восстания, такие как Некрасова, Жуковского, Маяковского. Держатели же дорогих ресторанов в первую очередь ориентируются на благородное соседство. Премиальные рестораны расположены в «золотом треугольнике», на набережных, на Крестовском острове, а также при гостиницах высокого уровня.

«Улицы Рубинштейна и Б. Конюшенная – для более респектабельных потребителей, там есть возможность парковаться. На улицах Белинского, Гороховой и наб. канала Грибоедова разместились более демократичные заведения. На Невском проспекте открывается, в основном, фаст-фуд и кафе, рассчитанные на туристов и клерков», – пояснила руководитель отдела коммерческой недвижимости Knight Frank St Petersburg Марина Пузанова.

Кроме того, петербургский общепит начал переезжать в спальные районы города.

«В новых районах увеличивается предложение. Растет трафик вследствие увеличения объема жилой недвижимости, плотности застройки», – говорит руководитель департамента street-retail компании Colliers International в Петербурге Александр Просенков.

Наиболее прибыльные локации в новых районах, по мнению директора по развитию сети ресторанов «Евразия» Евгения Гуменюка, это территории у станций метро «Девяткино» и «Парнас».

«Там проживает население с хорошей платежеспособностью, а цены на аренду не так «кусаются» как на Невском», – прокомментировал ресторатор, совладелец «СкайРест Групп» Александр Затуливетров.

Кроме того, за 2015-2016 годы вектор покупательского спроса сместился в сторону торгово-развлекательных комплексов. Согласно данным руководителя направления аренды торговых центров компании JLL в Санкт-Петербурге Юлии Чернышевой, доля общепита в арендуемых площадях торговых центров города составляет 6%. Наиболее насыщенным с точки зрения ресторанных площадей является ТРК «Галерея», за ним следуют «Невский центр» и «Гранд Каньон». По количеству арендаторов данного сегмента лидируют «Галерея», «Питер Радуга», «Лето», «Гранд Каньон». Большая доля в сегменте общепита приходится на долю ресторанов с обслуживанием. Такое распределение характерно как для Петербурга, так и для Москвы.

«Ценовой сегмент операторов, характерных для ТРК, определяется, скорее, как «средний», «средний минус», но есть и исключения, обусловленные географическим расположением объектов. Операторы сегмента «средний плюс» функционируют в ТРЦ «Галерея», «Невский центр», «Питер Радуга» – торговых комплексах, расположенных в Центральном районе либо в престижном Московском», – сказала Юлия Чернышева.

Аренда в приоритете

Представители ресторанного бизнеса обычно не покупают, а берут в аренду помещения. «Сетевые операторы арендуют, предпочитая средства пускать в оборот и открывать новые точки. Если сетевой оператор и приобретает помещение, то только в проверенном востребованном месте или когда нет возможности арендовать, например, на улице Рубинштейна», – сказала Марина Пузанова.

Условия аренды для ресторанов и кафе не отличаются от тех, что предоставляют другим арендаторам. «Мы находимся в едином «арендном поле», размер арендных ставок зависит исключительно от локации и площади помещения, популярности и проходимости места. При этом они варьируются от 1 тыс. до 4 тыс. руб. за кв. м в месяц», – сказал Евгений Гуменюк.

Что касается тенденций в стоимости арендных ставок, то в этом вопросе спикеры разошлись во мнении. Александр Просенков уверен, что она почти не изменилась. «Кризисные явления в экономике мы ощутили на себе в большей степени, население в первую очередь сократило расходы на рестораны и развлечения. Благодаря адекватной оценке сложной экономической ситуации со стороны большинства собственников помещений, нам удалось сохранить арендные ставки на прежнем уровне, без существенных индексаций», – отмечает господин Гуменюк.

Однако Юлия Корчемная считает, что в связи с высоким спросом потенциальных арендаторов ставки на помещения, расположенные в центре и технически оснащенные для открытия точек общественного питания, увеличились.

В свою очередь Марина Пузанова говорит, что ставки растут из-за высокого спроса и инфляционных процессов. Но рост наблюдается не стремительный, так как исторический центр в городе обширный и есть масса мест для развития. В этом году эксперты прогнозируют корректировку арендных ставок в зависимости от локации помещений. Из-за этого разрыв между удачно расположенными помещениями и объектами с низким трафиком увеличится.

Гурметизация гамбургера

По мнению Юлии Чернышевой, основные тренды ресторанного бизнеса последнего времени – гурметизация и ориентир на качество. Рестораторы приходят к сокращению позиций меню в сторону монопродукта, а также работают над качеством и подачей блюд.

К числу изменений на ресторанном рынке Евгений Гуменюк относит снижение потребительской активности населения и усиление «борьбы» за клиента.

«Активно развивается стрит-фуд, кофейни, винные бары, молодежные музыкальные бары, а также семейные рестораны и новый формат – рестораны, где целевым направлением стал детский досуг, например, «АндерСон» или Mouse House», – перечислила Марина Пузанова. К слову, в марте на Комендантском проспекте открылось кафе «АндерСон». Как сообщила менеджер по маркетингу «АндерСона» в Санкт-Петербурге Вероника Гуринова, в планах компании расширить сеть в Петербурге минимум до десяти заведений, из них два-три будут открыты уже в 2017 году.

Согласно исследованиям Knight Frank St Petersburg, за 2016 год в Санкт-Петербурге открылось 110 новых кафе и ресторанов. Доля заведений в формате помещений street retail составила 84%. Часть ресторанов и кафе появилась в составе торгово-развлекательных центров, а также деловых и креативных кластеров.

Крупнейшим среди открывшихся за год и самым вместительным среди ресторанов китайской кухни в городе стал «Большой ресторан Цинь» на территории российско-китайского бизнес-парка в выставочном комплексе «Ленэкспо» на Васильевском острове. Площадь заведения составляет около 6 тыс. кв. м, на которых могут разместиться 700 гостей.

Еще один масштабный проект 2016 года – семейный ресторан «Ферма Бенуа», дополнивший культурное пространство «Бенуа 1890», развитие которого началось в 2011 году с момента продажи на торгах комплекса лесной молочной фермы Бенуа.

Крупный ресторан «Маймун», расположенный в гостинице «Park Inn by Radisson Прибалтийская», пополнил карту сети Ginza.

Среди недавно открытых заведений общественного питания в помещениях встроенного формата на Невском проспекте заметными стали Amsterdam Chips Company, Bread & Meat, «МАО» и ресторан с уникальной концепцией «Квартира Кости Кройца».

Кроме того, в историческом центре города начали свою работу рестораны «Тартарбар» Дмитрия Блинова, «Кококо» Матильды Шнуровой, а также Amo Cucinare, «Центральный», The Repa.

мнение

Александр Затуливетров, ресторатор, совладелец «СкайРест Групп»:

– Стихийные уличные кафе в палатках – ушли в прошлое. На второй план отошли и необычные интерьеры с модными названиями. Теперь гости выбирают рестораны с авторской кухней или открытые медийной персоной. Успехом пользуются бары с крафтовым пивом и бургерами. Такие места рассчитаны на хипстеров, готовых отдать за вечер 300-500 рублей. Популярнее стали дорогие рестораны. Шоковый эффект от кризиса прошел, и люди уже не боятся тратить больше денег.

Операторы фитнес-центров в Петербурге все больший интерес проявляют к новым строящимся жилым массивам.

Рынок фитнес-услуг как в целом по России, так и в отдельно взятом Петербурге продолжает расти. По оценке экспертов, несмотря на экономические сложности в стране, спортивные оздоровительные комплексы остаются востребованными у населения.

Спрос превышает предложение

Президент холдинга «Алекс Фитнес» Алексей Ковалёв отмечает, что фитнес-рынок в России в целом последние годы выглядит достаточно уверенным, но назвать его насыщенным на 100% нельзя.

«Естественно, в регионах проникновение фитнеса значительно меньше, чем в столице. Если в Москве этот показатель находится в диапазоне от 11 до 13%, в Петербурге – 9-11%, то в регионах он составляет около 5-7%. В Петербурге сейчас большое количество предложений в сфере здорового образа жизни в разных ценовых категориях: это и фитнес-клубы разного уровня, и небольшие студии для занятий танцами или йогой. Однако спрос по-прежнему превышает предложение. Мы видим стандартную тенденцию примерно двукратного увеличения рынка в течение последних 5-7 лет, и нет причин полагать, что ситуация резко изменится в ближайшее время», – делает выводы он.

Эксперты рынка недвижимости дают разную оценку насыщенности Северной столицы фитнес-комплексами. По словам руководителя департамента стрит-ритейла Colliers International в Петербурге Александра Просенкова, за последние пять лет количество сетевых клубов увеличилось почти в два раза.

«Рынок фитнес-центров в Петербурге в настоящий момент можно назвать насыщенным. В городе действует двенадцать основных сетей, с общим числом клубов – 99, не считая строящихся проектов сетей, а также отдельных объектов. Самой большой сетью является Fitness Group, которая представлена клубами Fitness House и Fitness House Prestige. Из последних крупных открытий можно отметить: Fitness24 на проспекте Ветеранов в центре досуга и спорта DeFis, «Парус» в ЖК «Парадный Квартал» и Happy Fitness Premium в БЦ LEADER TOWER», – отмечает господин Просенков.

Сегмент фитнес-центров на рынке Петербурга действительно активно развивается, но говорить о насыщенности города данными объектами преждевременно, полагает управляющий партнер компании IPG.Estate Иван Починщиков.

«На рынке есть дефицит зданий, соответствующих всем требованиям фитнес-операторов. При этом в большинстве случаев фитнес становится частью инфраструктуры объекта, а не занимает все здание целиком. Это выгодно и собственнику объекта, будь то торговый или офисный центр, это выгодно и фитнес-центру», – поясняет он.

По мнению управляющего директора Property Management NAI Becar в Петербурге Натальи Скаландис, рынок Петербурга насыщен фитнес-центрами разного формата с различным набором услуг. При этом среди них качественных предложений не так много.

У обычного потребителя, добавляет специалист, когда он задумывается о фитнесе, в первую очередь возникают в памяти такие сети, как World Class, Alex Fitness и Fitness House. Остальные фитнес-центры, как правило, выбираются в зависимости от их локации или сформированного в нем сообщества.

По оценке экспертов, инвестиции в открытие фитнес-центров очень сильно зависят от уровня и качества отделки. Так, например, инвестиции в небольшой клуб на базе бывшего спортзала могут составить около 5 млн рублей, большого полноценного клуба в помещении shell&core – 20-30 млн рублей. Крупные сети предпочитают, если есть возможность, работать в новых помещениях, арендовать их на стадии проектирования здания. Сам договор заключается на длительный период – 7-10 лет, ставки аренды для таких операторов находятся в районе 500-700 рублей за кв. м, а окупаемость выходит на 4-5 летний срок.

Отчасти схожие цифры и у самих игроков рынка. По словам Алексея Ковалёва, средние инвестиции в открытие клуба ALEX FITNESS составляют 50 млн рублей. Еще года два назад эта сумма была почти в два раза меньше. В основном это обусловлено тем, что из-за ослабления рубля значительно подорожало импортное оборудование. Срок окупаемости также увеличился вдвое, с 2,5 до 5 лет.

На новые площадки

Тенденция последних двух лет – фитнес-центры пошли в новостройки, причем часто открываются в партнерстве с застройщиками. Значительный интерес, рассказывает Алексей Ковалёв, представляют новые строящиеся жилые массивы, так как инфраструктура в них еще недостаточно развита, и спрос превышает предложение. Одной из таких интересных локаций, по его словам, стал активно застраивающийся район Кудрово. Здесь был открыт клуб «ALEX FITNESS Кудрово», рядом с жилым комплексом «Капитал» компании «Строительный трест».

«Однако, стоит отметить недостаток подходящих под полноценные фитнес-клубы площадей в новых жилых массивах. У нас высокие требования к помещениям: проектирование спортивных клубов нашей сети ведется в соответствии с последними мировыми тенденциями фитнес-индустрии, а качество строительных работ соответствует современным стандартам», – подчеркивает президент холдинга «Алекс Фитнес».

По словам Ивана Починщикова, ввиду активного роста города, операторы рассматривают площади в районе новой жилой застройки, а также Васильевский остров, Петроградскую сторону и Московский район. На Центральный район приходится очень мало запросов, поскольку слишком высока арендная ставка. Операторы рассматривают локации, в которых они еще не представлены. Новые игроки заходят в те районы, где есть конкуренты высокого ценового сегмента, и за счет более низкой цены и качества сервиса стремятся переманить аудиторию.

По мнению Александра Просенкова, рынок пока развивается по экстенсивному пути, наращивая количество сетевых клубов. Однако современные тенденции демонстрируют также потребность посетителя в предоставлении новых концептов специализированных тренировок. В связи с этим не исключено появление новых небольших сетевых студий, предлагающих ограниченный объем услуг.