«Метриум»: Итоги октября на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения сократился на 14% и достигло минимального значения за 5 лет. Месячный прирост цен в октябре сопоставим с приростом за весь III квартал текущего года – средняя цена предложения выросла на 4,5% и составила 198 585 руб. за кв. м.

По данным «Метриум», первичный рынок жилья массового сегмента в октябре был представлен 89 комплексами с общим объемом предложения около 12 740[1] квартир (715 тыс. кв. м). За месяц количество экспонируемых лотов сократилось на 14%, а продаваемая площадь уменьшилась на 14,4%.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Рынок пополнился пятью новыми проектами, однако в действительности в продажи вышли только три комплекса от ГК «ПИК». К концу октября бронирование в проектах «Авиатика» и «Талисман на Рокоссовском» было приостановлено.

Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Квартал Некрасовка» (корп. 1);

– «Полярная 25» (корп. 6);

– «Большая Очаковская 2» (корп. 1.1, корп. 1.2).

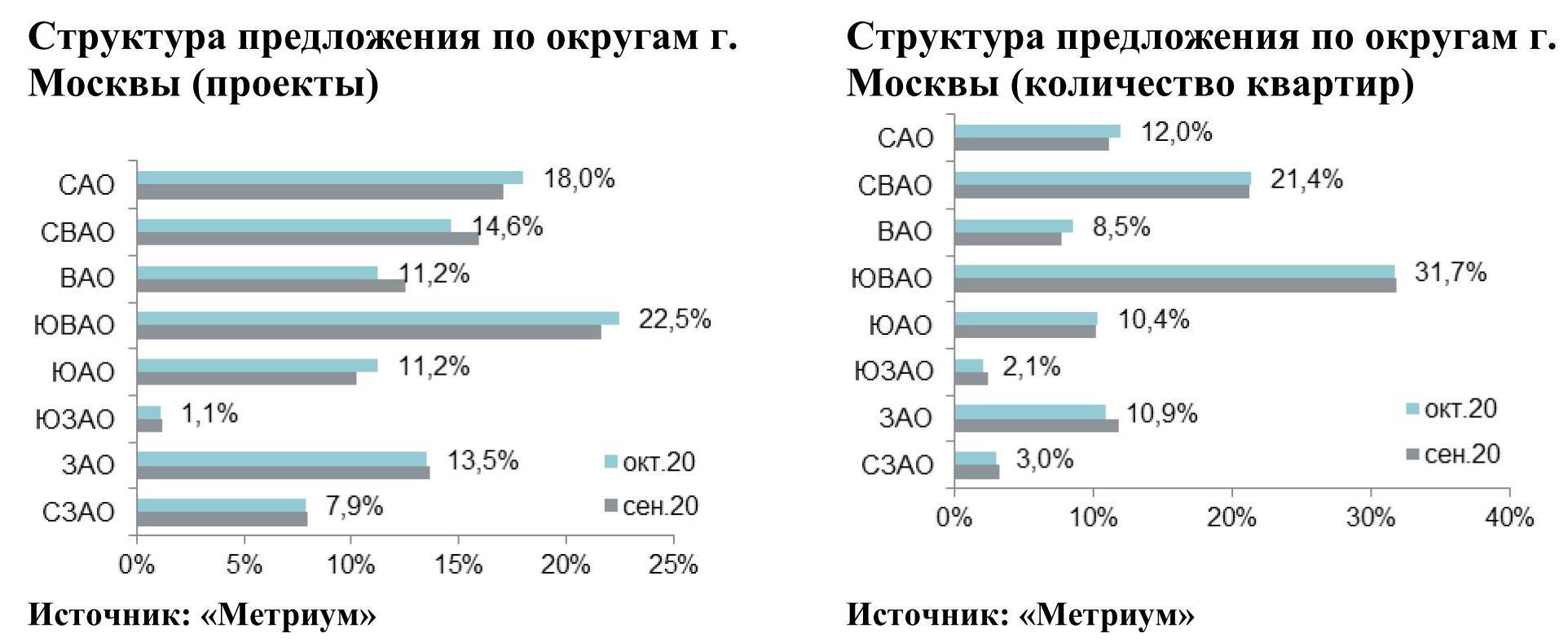

Структура предложения по расположению не претерпела значительных изменений. Лидирующие позиции по-прежнему занимает ЮВАО (31,7%; -0,2 п.п.), где стартовал проект «Новохохловская 15». На долю СВАО по количеству лотов пришлось 21,4% (+0,1 п.п.). В САО (12%; +0,8 п.п.) вышло сразу два проекта, но на рынке экспонируется только один («Кронштадтский 9»). В ЗАО предложение сократилось на 1 п.п. до 10,9%, а в ВАО доля округа выросла на 0,8 п.п. составив 8,5%.

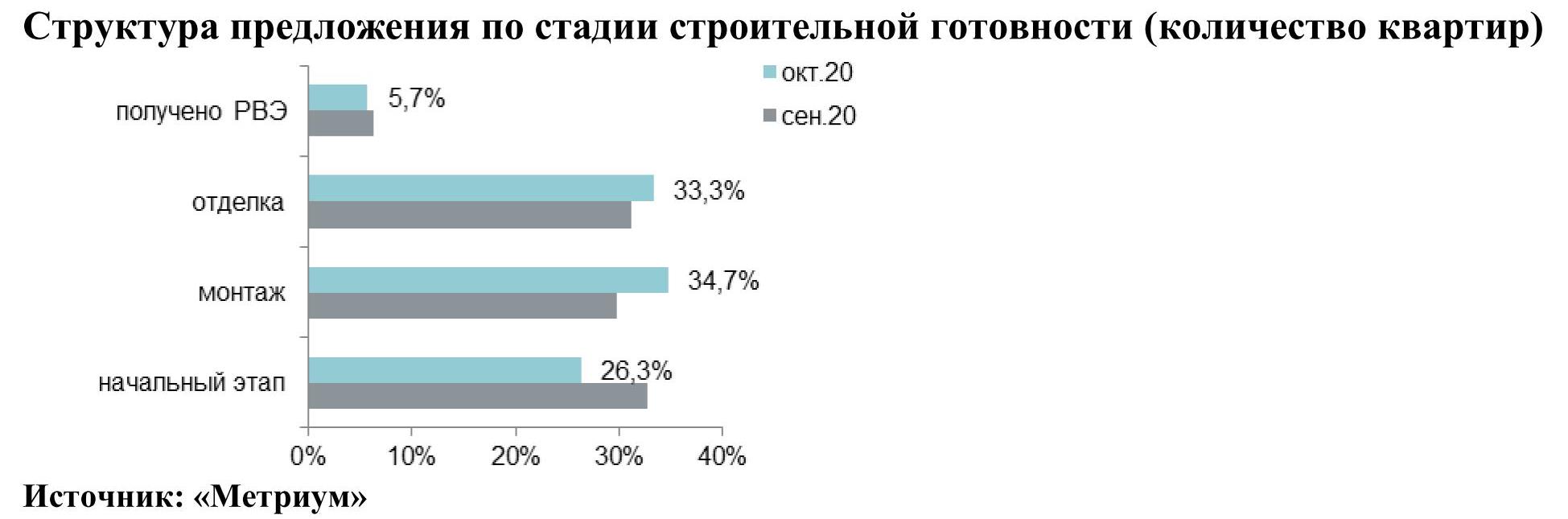

Несмотря на выход новых проектов, в структуре предложения по стадиям строительной готовности наблюдалось уменьшение количества объектов, находящихся на начальном этапе строительства (26,3%; -6,4 п.п.). Помимо общего повышения покупательской активности на рынке, растет спрос на квартиры на начальном этапе – доля таких сделок c начала года увеличилась с 2% до 25%. Наибольшее количество лотов в реализации почти в равной степени представлено в домах на стадии монтажных работ (34,7%; +4,9 п.п.) и этапе отделочных работ (33,3%; +2,1 п.п.). Во введенных в эксплуатацию домах реализуется всего 5,7% (-0,6 п.п.).

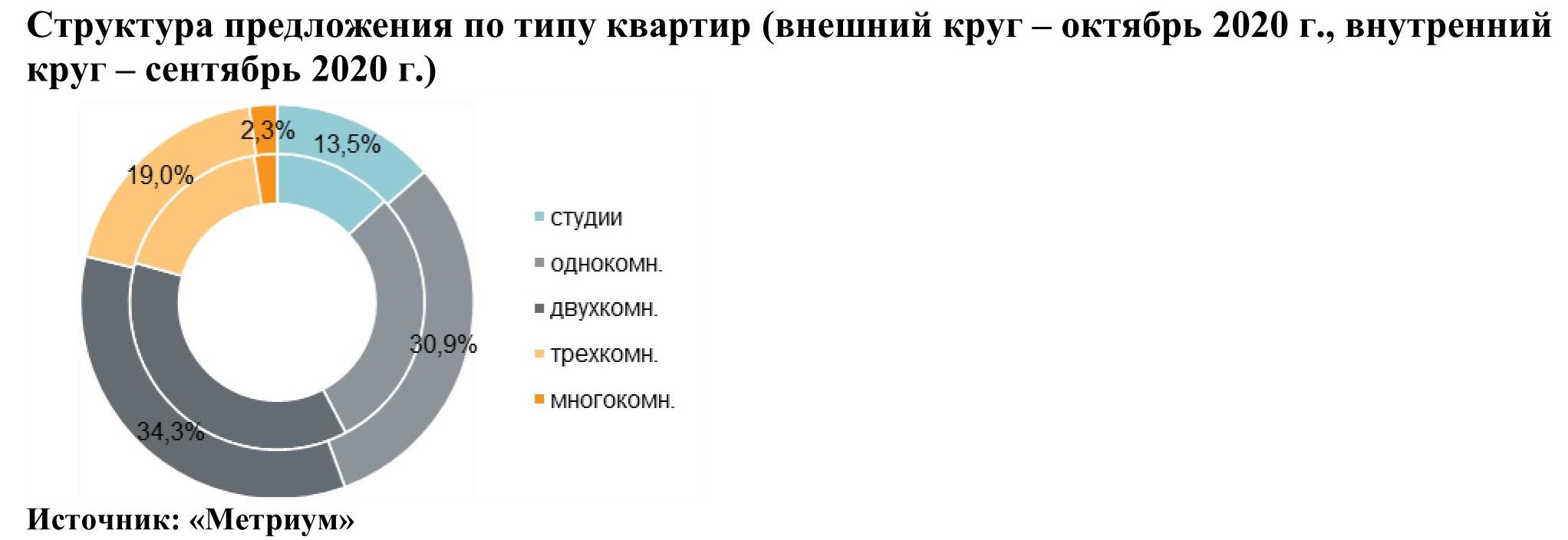

По итогам октября доля двухкомнатных квартир уменьшилась на 2,5 п.п., однако на квартиры данного типа по-прежнему приходится более трети рынка (34,3%). Незначительно по количеству представленных лотов отстают однокомнатные квартиры, их доля составила 30,9% (+1,6 п.п.). Доля квартир-студий составила 13,5% (+0,5 п.п.), а трехкомнатных лотов – 19% (+0,8 п.п.). Неизменно наименьшую долю от совокупного объема предложения занимают многокомнатные лоты (2,3%; -0,2 п.п.).

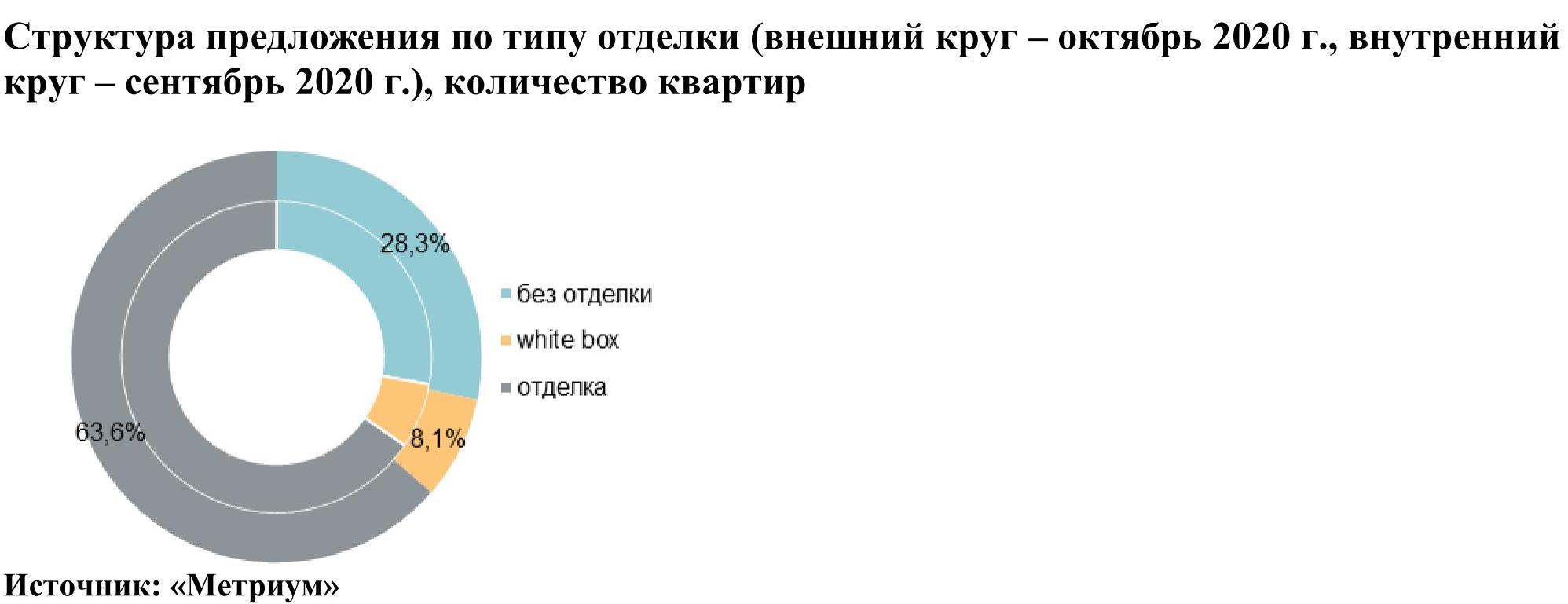

Доля лотов с отделкой в массовом сегменте составляет почти две трети рынка (63,6%), однако в этом месяце было отмечено сокращение предложения квартир данного типа на 1,8 п.п. На лоты без отделки пришлось 28,3% (+0,5 п.п.), а с отделкой white box – 8,1% (+1,3 п.п.).

По подсчетам аналитиков «Метриум», средняя цена предложения на рынке новостроек массового сегмента в октябре составила 198 585 руб. за кв. м (+4,5% за прошедший месяц). При этом месячный прирост данного показателя в октябре сопоставим с приростом за весь III квартал текущего года. Рост отмечен во всех округах в диапазоне 1,1-9,2%, за исключением ЮАО (-2,2%). Наибольший прирост отмечен в ЮВАО (+9,2%), в котором произошло плановое повышение цен во многих проектах.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,15 млн руб. (+3,7% за прошедший месяц). Бюджет предложения вырос абсолютно во всех типологиях: студии – на 7,3%, однокомнатные – 4,0 %, двухкомнатные – на 4,6%, трехкомнатные – на 4,3%, многокомнатные – 0,8 %:

– студии – 5,72 млн руб. (+7,3%);

– однокомнатные – 8,39 млн руб. (+4%);

– двухкомнатные – 12,20 млн руб. (+4,6%);

– трёхкомнатные – 16,39 млн руб. (+4,3%);

– многокомнатные – 22,23 млн руб. (+0,8%).

Рейтинг самых доступных предложений в октябре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 10,6 кв. м за 3,2 млн руб.

– ЖК «MySpace на Фрезерной» (ЮВАО / р-н Нижегородский): студия площадью 15,6 кв. м за 3,9 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 27,0 кв. м за 4,4 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в октябре средняя цена квадратного метра выросла до 198 585 руб. (+4,5% за месяц), а средний бюджет предложения – до 11,15 млн руб. (+3,7% за месяц), – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом динамика повышения цен в октябре сопоставима с приростом аналогичных показателей за весь III квартал текущего года. В годовой динамике (октябрь к октябрю) квадратный метр вырос в цене почти на 9%.

Предложение достигло минимального значения за 5 лет – 12,7 тыс. квартир (-14% за месяц). В прошлом месяце аналогичный показатель снизился на 6,9%. Сопоставимый объем предложения был представлен на рынке в ноябре 2015 года, когда экспонировалось 12 тыс. квартир.

В октябре зарегистрировано 8 тыс.[1] договоров долевого участия на первичном рынке Москвы по всем классам (+11% за месяц; +73% к аналогичному периоду прошлого года). Главными драйверами спроса являлись: программа льготной ипотеки, продленная до июля 2021 года (ранее до 1 ноября 2020 года), и риск дальнейшего ослабления курса рубля[2]. Рекордный спрос в октябре, вероятнее всего, связан с принятием решения о продлении программы в последний момент – покупатели спешили приобрести квартиры до 1 ноября, а официальная информация появилась только в октябре.

Коррекция спроса неизбежна, но насколько она будет серьезной, зависит от ряда факторов. Основные угрозы для первичного рынка жилья – это сокращение доходов населения, усиление карантинных ограничений в связи с растущей заболеваемостью коронавирусной инфекцией».

[1] Сделки физических лиц, без оптовых покупок (без учета Новой Москвы)

[2] По данным ЦБ РФ в октябре курс доллара США вырос всего на 1% (с 78,7847 до 79,3323 руб.)

Предлагаем вниманию читателей подготовленный специалистами GVA Sawyer краткий обзор по рынку коммерческой недвижимости Москвы в условиях кризиса, содержащий также прогноз ее развития на 2009 г. Материал рассматривает все основные виды коммерческой недвижимости – офисную, торговую, гостиничную и складскую, существующие тенденции, имеющиеся перспективы в рамках разных сценариев дальнейшего развития ситуации.

Предлагаем вниманию читателей подготовленный специалистами GVA Sawyer краткий обзор по рынку коммерческой недвижимости Москвы в условиях кризиса, содержащий также прогноз ее развития на 2009 г. Материал рассматривает все основные виды коммерческой недвижимости – офисную, торговую, гостиничную и складскую, существующие тенденции, имеющиеся перспективы в рамках разных сценариев дальнейшего развития ситуации.

ОФИСНАЯ НЕДВИЖИМОСТЬ

1. Предложение

По итогам 3 кв.

Обеспеченность качественными офисными площадями в 3 кв.

В связи с влиянием кризиса может быть отложен срок насыщения рынка офисной недвижимости Москвы, который специалисты GVA Sawyer прогнозировали в период с

Среди девелоперов, официально объявивших о «заморозке» проектов, стоит выделить: MiraxGroup (бизнес-центр «Адмирал» (Адмирала Макарова ул., вл. 4) – 128 000 кв.м, проект «Вращающаяся башня»; бизнес-центр «Поклонная-11» (ул. Поклонная, вл. 11) - 108 300 кв.м; МФК (Лужнецкая набережная) - 240 000 кв.м).

Группа компаний «Пересвет» заморозила свои перспективные проекты, строительство которых должно было начаться в 2012 году.

Система Галс приостановила реализацию проекта «Leningradsky Towers» на стадии строительства - 110 000 кв.м

«Эвоком» приостановила реализацию проектов - БЦ «Эвоком Плаза» (Октябрьская ул., вл. 98) – 44 000 кв.м, Бизнес-парк «Орехово-Домодедово» (Каширское шоссе, вл. 63) – 310 800 кв.м, и строительство многофункционального комплекса на пересечении Ленинградского и Международного ш. – 270 000 кв.м

Приостановлено строительство «Башни Россия» в ММДЦ «Москва Сити». Не начаты надземные работы по строительству МФК «Меркурий» (Москва Сити), Tech Invest, заключившая соглашение о получении кредита с ВТБ на строительство транспортного терминала с многофункциональным комплексом (207 000 кв.м), временно приостановило финансирование из-за кризиса.

Объекты компании «РИГрупп» БЦ «Два капитана» и МФК «Спартак-Мытищи» достроит подмосковное правительство. На конец 2 кв.

Уровень вакантных площадей в «Москва Сити» на ноябрь

GVA Sawyer прогнозирует увеличение доли свободного предложения субаренды, в связи с сокращением работников ряда компаний и предприятий (предоставление в аренду офисных помещений с выполненной отделкой, мебелью и офисной техникой). Также увеличение предложения по переуступке права аренды от компаний, заключивших предварительные договоры аренды, оказавшиеся не в состоянии оплачивать аренду офисного помещения.

2. Спрос

Влияние кризиса на финансовое состояние крупных компаний повлияло на сокращение сделок по предварительным договорам аренды, заключавшихся с расчётом на будущие потребности компании в расширении бизнеса. Многие иностранные компании «замораживают» планы развития и расширения своего бизнеса в Москве.

В следующем году следует ожидать сокращения спроса по сравнению с текущим годом на 234 тыс. кв.м для офисов класса А и на 287 тыс. кв.м для офисов класса В. При этом, что бы компенсировать падение спроса, должно произойти сокращение ставок аренды до 1 020$ за кв.м для класса А и до 730 тыс. кв.м для класса В.

Поэтому более вероятен сценарий снижения спроса на класс А на 120 тыс. кв.м (объем занятых площадей около 2 070 тыс. кв.м), при ставке в 1 090$ за кв.м, и спроса на класс В на 140 тыс. (объем занятых площадей 4 300 тыс. кв.м), при сохранение ставки в 740$ за кв.м.

В конце 2008-

В течение 2009-2010 гг. продолжится уменьшение спроса на офисные площади класса А, в первую очередь со стороны компаний, занятых в финансовой сфере (банки, инвестиционные компании), доля таких компаний в общем спросе на офисную недвижимость до кризиса составляла 20% (см. Диаграмму 1).

Диаграмма 1. Распределение спроса по сферам деятельности компаний, 1 пол.

Среди ключевых событий на рынке аренды стоит отметить отказ IT-холдинг IBS от переезда в бизнес-центр Nordstar Tower, пока собственник объекта — «ДС Девелопмент» не снизит ставку аренды. Предварительный договор по аренде 36,8 тыс. кв.м за $36,8 млн. в год был подписан в декабре

В краткосрочном периоде ожидается уменьшение сроков аренды с 5-7 лет до 3-5 лет, некоторые арендаторы стремятся заключать договора на срок до года, в связи с неопределённостью на рынке.

Сейчас можно выделить тенденцию уменьшения минимальных блоков, предоставляемых в аренду, к примеру, в бизнес-центрах, где минимальный блок составлял 500 кв.м, теперь можно снять площадь от 200 кв.м.

Компании, ранее арендующие площади «про запас», планируя расширение компании на текущий момент не совершают подобных сделок, по причине экономической нецелесообразности, ожидая, что ставки возможно снизятся ещё.

3. Коммерческие условия

Влияние мирового финансового кризиса на рынок офисной недвижимости начало проявляться в коррекции арендных ставок и цен продаж на некоторые объекты в пределах 10-15%. В некоторых случаях – до 30-40%.

После кризиса

Таблица 1. Изменение коммерческих условий на офисную недвижимость в период октябрь – ноябрь 2008

Название/Адрес | Коммерческие условия, $/3 кв. 2008 | Коммерческие условия, $/4 кв. 2008 | Изменение |

МФК «Башня Федерация» Краснопресненская наб., 16 | Аренда: 2 000 – 2 500 + 120 (экспл.) + НДС Продажа: 15 000

| Аренда: 1 400 – 1 990 + 130 (экспл.) + НДС Продажа: 14 500

| Минимальная ставка снизилась в среднем на 35%, максимальная снизилась в среднем на 20%. |

МФК «Башня на набережной» Краснопресненская наб., 18 | Аренда: 1 300 + 100 (экспл.) + НДС

| Аренда: 1 200 + 100 (экспл.) + НДС

| Ставка снизилась в среднем на 7%

|

БЦ «Silver City» Серебряническая наб., 29 | Субаренда: 1 200 + 100 (экспл.) + НДС

| Аренда: 1 150 + 100 (экспл.) + НДС

| Ставка снизилась в среднем на 4-5% |

МФК «Легион III» Киевская ул. , 3-7,17 | Аренда: 1340 + 100 (экспл.) + НДС

| Аренда: 1290 + 100 (экспл.) + НДС

| Снижение арендной ставки в среднем на 4% |

БЦ «Yauza Tower II» Радио ул. , 24, стр. 2

| Аренда: 1 200 + 45 (экспл) + НДС

| Аренда: 1 000 + 45 (экспл.) + НДС

| Уменьшение арендной ставки в среднем на 17% |

«Nordstar Tower», Хорошевское ш., 2-20 В | Аренда: $1 200 – 1 500 + НДС

| Аренда: $900- 1 300 + НДС

| Уменьшение максимальной арендной ставки в среднем на 15%, минимальной на 30% |

БЦ «CityDel» Земляной Вал , 11-19 | Аренда: 1 150 – 1 060 + 92 (экспл) + НДС

| Аренда: 1 050 – 960 + 92 (экспл.) + НДС

| Ставка аренды снизилась в среднем на 9% |

БЦ «Отрадный» Отрадная ул. , 2Б

| Аренда: 650 + 110 (экспл) + НДС

| Аренда: 550 + 110 (экспл) + НДС

| Ставки аренды снизились в среднем на 15% |

БЦ «Маяковская плаза» Оружейный пер. , 15A | Аренда: 1 100 + 120 (экспл) + НДС

| Аренда: 1 000 + 120 (экспл) + НДС

| Ставки аренды снизились в среднем на 10% |

Коррекция арендных ставок произошла не только в бизнес-центрах, расположенных в Москве, но и за её пределами. Ставки на некоторые объекты снизились на 15-25%.

К примеру, в бизнес-центре «Мякининская Пойма» (р-н Мякининской поймы, МКАД 65-

В краткосрочном периоде (4 кв. 2008 - 2009 гг.) ожидается коррекция арендных ставок в сторону понижения в пределах 10-15 %, в некоторых случаях – до 40-50%.

Изменение ценовой политики собственника (для арендуемых офисов) будет проявляться в пересмотре в сторону снижения ставок по некоторым договорам аренды, в том числе и предварительным. В первую очередь коррекция произойдёт в объектах, не соответствующих заявленному собственником классу.

Оживление рынка стоит ожидать не ранее, чем через полгода. В среднесрочном периоде будет наблюдаться стагнация арендных ставок и повышение в пределах не более 10-12% (на период конец 2009 – начало 2010г).

4. Развитие рынка офисной недвижимости в 2008-2009 гг. Прогноз

Оптимистический сценарий

Стабилизация на рынке начнется с весны-начала лета

Пессимистический сценарий

Данный сценарий получит своё развитие, в случае стагнации экономики в течение всего следующего года.

Спрос со стороны компании будет достаточно низким, новые офисы будут просто «никому не нужны». Падение ставок составит 30-40%. Предложение будет по-прежнему превышать спрос.

5. Рынок офисной недвижимости в регионах

В последнее время в крупнейших городах России было заявлено к строительству большое количество проектов офисной недвижимости, однако, реализуемость этих проектов крайне низка. Согласно прогнозам GVA Sawyer, к 2011-2012 гг. будет реализовано не более 40-50% от планируемого к вводу предложения офисной недвижимости.

Стоит отметить, что для многих региональных городов данный фактор окажет положительное влияние на развитие рынка офисной недвижимости.

Так, например, в Новосибирске ещё в середине

Уже 2 месяца рынок недвижимости Санкт-Петербурга демонстрирует отрицательную динамику как на первичном, так и на вторичном рынках. Так за октябрь средняя стоимость на первичном рынке за месяц снизилась на 0,7% и составила 85 500 руб. за кв.м. На вторичном цена уменьшилась на 1,3% и остановилась на уровне 96 800 руб. за кв.м. В ноябре продолжилось снижение цен: на 0,9% на первичном и 0,92% на вторичном рынках. Покупатели не торопятся приобретать недвижимость, сроки экспозиции объектов в листингах растут.

Уже 2 месяца рынок недвижимости Санкт-Петербурга демонстрирует отрицательную динамику как на первичном, так и на вторичном рынках. Так за октябрь средняя стоимость на первичном рынке за месяц снизилась на 0,7% и составила 85 500 руб. за кв.м. На вторичном цена уменьшилась на 1,3% и остановилась на уровне 96 800 руб. за кв.м. В ноябре продолжилось снижение цен: на 0,9% на первичном и 0,92% на вторичном рынках. Покупатели не торопятся приобретать недвижимость, сроки экспозиции объектов в листингах растут.

Первичный рынок

Средняя цена предложения по типам квартир

Кол-во комнат | Цена, руб./кв.м |

1 к. кв. | 85500 |

2 к. кв. | 83150 |

3 к. кв. | 83100 |

Средняя цена предложения по типам домов

Тип дома | Цена, руб./кв.м |

панель | 75100 |

кирпич | 84200 |

Кирпич/монолит | 86150 |

Средняя цена предложения по районам города

Район города | Цена, руб./кв.м |

Адмиралтейский | - |

Василеостровский | 98700 |

Выборгский | 82800 |

Калининский | 84500 |

Кировский | 75200 |

Красногвардейский | 87700 |

Красносельский | 66850 |

Московский | 89750 |

Невский | 76000 |

Петроградский | 157000 |

Приморский | 77300 |

Фрунзенский | 77000 |

Центральный | 163500 |

Вторичный рынок

Средняя цена предложения по типам квартир

Кол-во комнат | Цена, руб./кв.м |

1 к. кв. | 98800 |

2 к. кв. | 95350 |

3 к. кв. | 94000 |

Средняя цена предложения по типам домов

Тип дома | Цена, руб./кв.м |

панель | 86100 |

кирпич | 96000 |

сталинка | 107000 |

старый фонд | 106350 |

Средняя цена предложения по районам города

Район города | Цена, руб./кв.м |

Адмиралтейский | 102450 |

Василеостровский | 104700 |

Выборгский | 93500 |

Калининский | 89400 |

Кировский | 70200 |

Красногвардейский | 88600 |

Красносельский | 70400 |

Московский | 100500 |

Невский | 79200 |

Петроградский | 117350 |

Приморский | 85100 |

Фрунзенский | 84600 |

Центральный | 119500 |

Данные предоставлены «Адвекс. Недвижимость»