«Метриум»: Итоги октября на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения сократился на 14% и достигло минимального значения за 5 лет. Месячный прирост цен в октябре сопоставим с приростом за весь III квартал текущего года – средняя цена предложения выросла на 4,5% и составила 198 585 руб. за кв. м.

По данным «Метриум», первичный рынок жилья массового сегмента в октябре был представлен 89 комплексами с общим объемом предложения около 12 740[1] квартир (715 тыс. кв. м). За месяц количество экспонируемых лотов сократилось на 14%, а продаваемая площадь уменьшилась на 14,4%.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Рынок пополнился пятью новыми проектами, однако в действительности в продажи вышли только три комплекса от ГК «ПИК». К концу октября бронирование в проектах «Авиатика» и «Талисман на Рокоссовском» было приостановлено.

Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Квартал Некрасовка» (корп. 1);

– «Полярная 25» (корп. 6);

– «Большая Очаковская 2» (корп. 1.1, корп. 1.2).

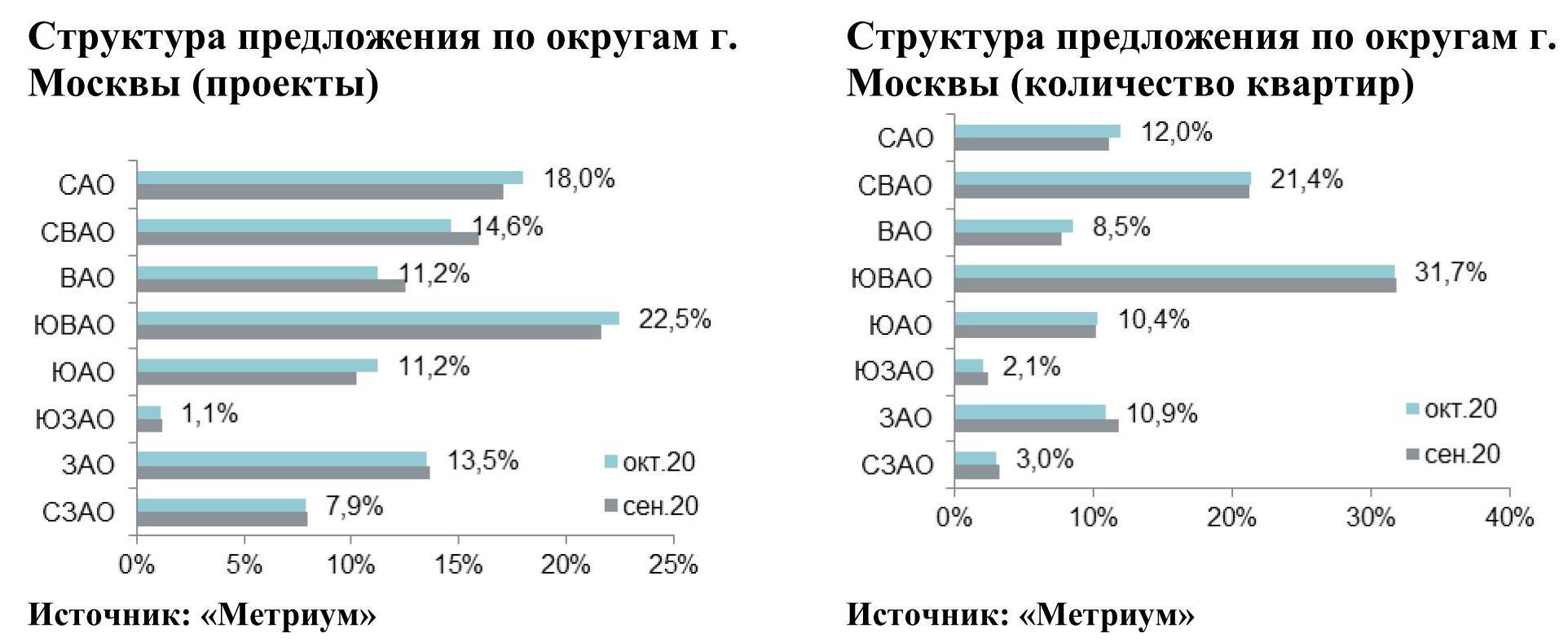

Структура предложения по расположению не претерпела значительных изменений. Лидирующие позиции по-прежнему занимает ЮВАО (31,7%; -0,2 п.п.), где стартовал проект «Новохохловская 15». На долю СВАО по количеству лотов пришлось 21,4% (+0,1 п.п.). В САО (12%; +0,8 п.п.) вышло сразу два проекта, но на рынке экспонируется только один («Кронштадтский 9»). В ЗАО предложение сократилось на 1 п.п. до 10,9%, а в ВАО доля округа выросла на 0,8 п.п. составив 8,5%.

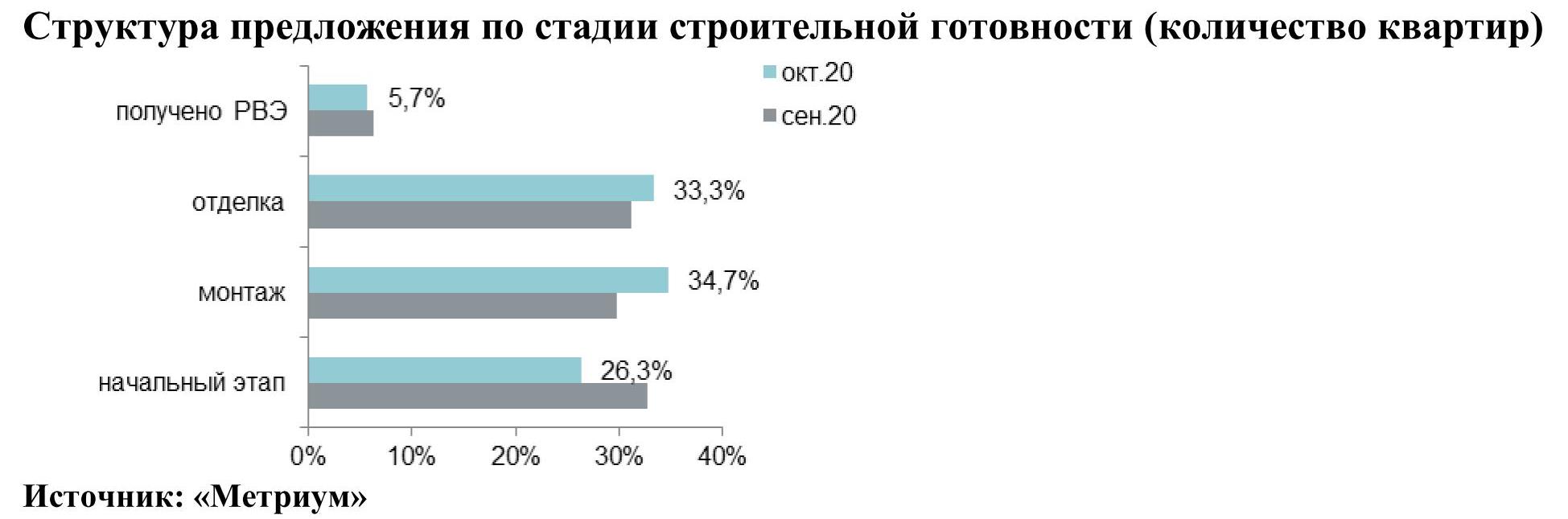

Несмотря на выход новых проектов, в структуре предложения по стадиям строительной готовности наблюдалось уменьшение количества объектов, находящихся на начальном этапе строительства (26,3%; -6,4 п.п.). Помимо общего повышения покупательской активности на рынке, растет спрос на квартиры на начальном этапе – доля таких сделок c начала года увеличилась с 2% до 25%. Наибольшее количество лотов в реализации почти в равной степени представлено в домах на стадии монтажных работ (34,7%; +4,9 п.п.) и этапе отделочных работ (33,3%; +2,1 п.п.). Во введенных в эксплуатацию домах реализуется всего 5,7% (-0,6 п.п.).

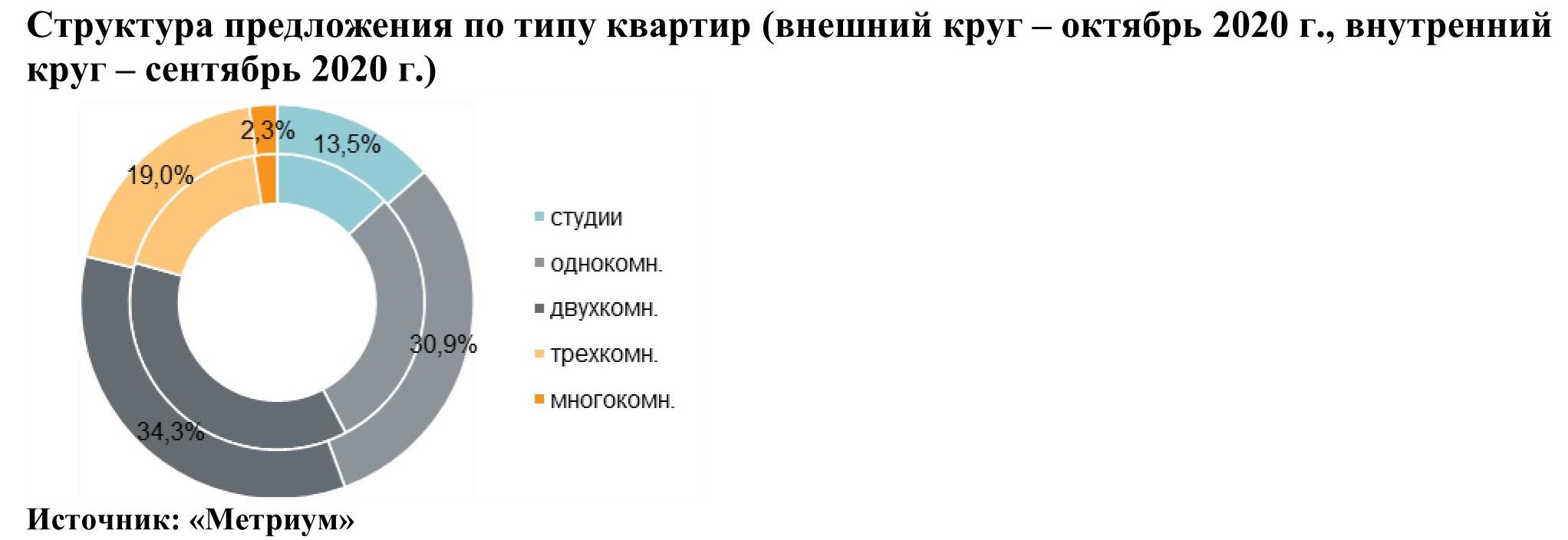

По итогам октября доля двухкомнатных квартир уменьшилась на 2,5 п.п., однако на квартиры данного типа по-прежнему приходится более трети рынка (34,3%). Незначительно по количеству представленных лотов отстают однокомнатные квартиры, их доля составила 30,9% (+1,6 п.п.). Доля квартир-студий составила 13,5% (+0,5 п.п.), а трехкомнатных лотов – 19% (+0,8 п.п.). Неизменно наименьшую долю от совокупного объема предложения занимают многокомнатные лоты (2,3%; -0,2 п.п.).

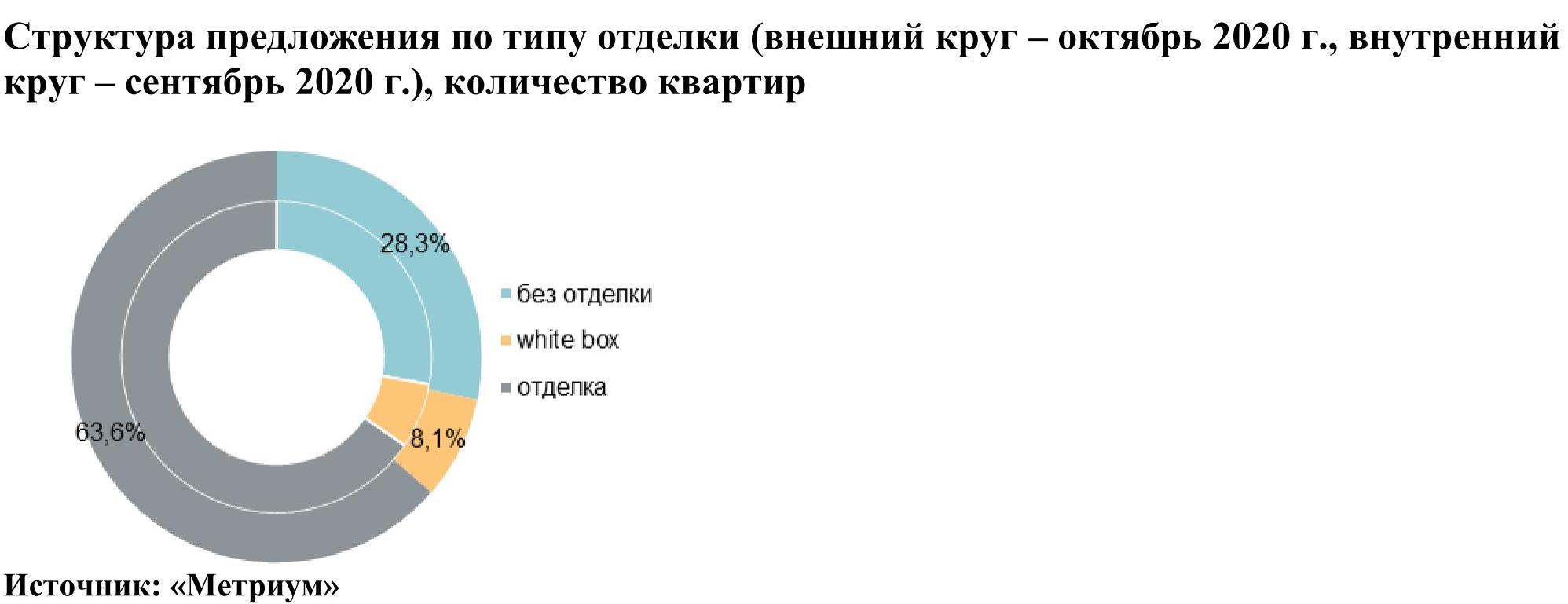

Доля лотов с отделкой в массовом сегменте составляет почти две трети рынка (63,6%), однако в этом месяце было отмечено сокращение предложения квартир данного типа на 1,8 п.п. На лоты без отделки пришлось 28,3% (+0,5 п.п.), а с отделкой white box – 8,1% (+1,3 п.п.).

По подсчетам аналитиков «Метриум», средняя цена предложения на рынке новостроек массового сегмента в октябре составила 198 585 руб. за кв. м (+4,5% за прошедший месяц). При этом месячный прирост данного показателя в октябре сопоставим с приростом за весь III квартал текущего года. Рост отмечен во всех округах в диапазоне 1,1-9,2%, за исключением ЮАО (-2,2%). Наибольший прирост отмечен в ЮВАО (+9,2%), в котором произошло плановое повышение цен во многих проектах.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,15 млн руб. (+3,7% за прошедший месяц). Бюджет предложения вырос абсолютно во всех типологиях: студии – на 7,3%, однокомнатные – 4,0 %, двухкомнатные – на 4,6%, трехкомнатные – на 4,3%, многокомнатные – 0,8 %:

– студии – 5,72 млн руб. (+7,3%);

– однокомнатные – 8,39 млн руб. (+4%);

– двухкомнатные – 12,20 млн руб. (+4,6%);

– трёхкомнатные – 16,39 млн руб. (+4,3%);

– многокомнатные – 22,23 млн руб. (+0,8%).

Рейтинг самых доступных предложений в октябре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 10,6 кв. м за 3,2 млн руб.

– ЖК «MySpace на Фрезерной» (ЮВАО / р-н Нижегородский): студия площадью 15,6 кв. м за 3,9 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 27,0 кв. м за 4,4 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в октябре средняя цена квадратного метра выросла до 198 585 руб. (+4,5% за месяц), а средний бюджет предложения – до 11,15 млн руб. (+3,7% за месяц), – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом динамика повышения цен в октябре сопоставима с приростом аналогичных показателей за весь III квартал текущего года. В годовой динамике (октябрь к октябрю) квадратный метр вырос в цене почти на 9%.

Предложение достигло минимального значения за 5 лет – 12,7 тыс. квартир (-14% за месяц). В прошлом месяце аналогичный показатель снизился на 6,9%. Сопоставимый объем предложения был представлен на рынке в ноябре 2015 года, когда экспонировалось 12 тыс. квартир.

В октябре зарегистрировано 8 тыс.[1] договоров долевого участия на первичном рынке Москвы по всем классам (+11% за месяц; +73% к аналогичному периоду прошлого года). Главными драйверами спроса являлись: программа льготной ипотеки, продленная до июля 2021 года (ранее до 1 ноября 2020 года), и риск дальнейшего ослабления курса рубля[2]. Рекордный спрос в октябре, вероятнее всего, связан с принятием решения о продлении программы в последний момент – покупатели спешили приобрести квартиры до 1 ноября, а официальная информация появилась только в октябре.

Коррекция спроса неизбежна, но насколько она будет серьезной, зависит от ряда факторов. Основные угрозы для первичного рынка жилья – это сокращение доходов населения, усиление карантинных ограничений в связи с растущей заболеваемостью коронавирусной инфекцией».

[1] Сделки физических лиц, без оптовых покупок (без учета Новой Москвы)

[2] По данным ЦБ РФ в октябре курс доллара США вырос всего на 1% (с 78,7847 до 79,3323 руб.)

Консалтинговая компания RRG в рамках мониторинга предложения площадей коммерческой недвижимости в Москве подвела итоги рынка купли-продажи коммерческой в сентябре

Очередная волна оптимизма

В сентябре участники московского рынка купли-продажи коммерческой недвижимости пытались преодолеть уровни сопротивления по ценовым показателям за последние почти полтора года.

Именно такой попыткой специалисты объясняют одновременный рост предложения и заявленных цен на объекты коммерческой недвижимости. Рост объема предложения по общей площади в сентябре составил 16%, а по количеству объектов – 15%. Всего в сентябре на продажу было выставлено 1 349 объектов общей площадью 2 663 тыс.кв.м. и общей стоимостью 11,17 млрд.$.

Средневзвешенная цена по сравнению с августом повысилась на 5% (что совсем не характерно для кризисного периода) и составила 4 195$/кв.м. При этом рост цены предложения наблюдался практически во всех сегментах, за исключением ПСН.

«Общие позитивные тенденции рынка, такие как постепенный рост темпов поглощения коммерческих площадей, снижение уровня вакансий, активизация отечественных и возвращение некоторых западных инвесторов, выход на рынок новых проектов, - все это позволяет игрокам рассчитывать на скорое послекризисное восстановление спроса или хотя на «оттепель». Поэтому продавцы предприняли попытку роста цен, приурочив ее к традиционному осеннему оживлению рынка. Насколько попытка окажется успешной и сможет ли рынок закрепиться на новых уровнях – увидим уже в ближайшее время. – говорит генеральный директор RRG Денис Колокольников. – Однако, позитивные «знаки» вовсе не означают окончательного выхода из кризиса. Тем более, что докризисный ажиотажный спрос вряд ли будет восстановлен: сейчас инвесторы, наученные кризисом, более осторожно и тщательно подходят к выбору объектов, фокусировании на определенной целевой аудитории, четком функциональном назначении проектов. Именно в силу неясного позиционирования в наиболее тяжелом состоянии находится сегмент ПСН, индикативно показывающий влияние кризиса на объекты с «неопределенным» использованием».

Средний срок экспонирования на рынке в целом после достижения максимального срока экспозиции в мае прошлого года, продолжает колебаться в диапазоне от 120 до 160 дней. Срок экспозиции по сравнению с прошлыми годами остается на высоком уровне.

Доля сегментов по площади существенно не изменилась. Лидером остались офисные помещения, объем которых по площади составляет 55%. Далее идут производственно-складские (20%), торговые помещения (16%) и помещения свободного назначения (9%).

|

Все сегменты |

Коли-чество |

Общая стоимость, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средне-взвешенная цена, $/м2 |

|

значение |

1 349 |

11 171 |

2 663 |

1,97 |

4 195 |

|

к августу 2010 |

+ 15% |

+ 22% |

+ 16% |

+ 1% |

+ 5% |

|

к сентябрю 2009 |

+ 11% |

+ 4% |

+ 1% |

− 9% |

+ 2% |

Торговая недвижимость

В сентябре экспонировалось 404 объекта общей площадью 447 тыс.кв.м. и общей стоимостью 2,60 млрд.$, из них 93 объекта – внутри Садового Кольца и 311 объектов – за его пределами.

Объем предложения торговых помещений в пределах Садового Кольца в сентябре вырос весьма значительно: количество выставленных на продажу объектов оказалось больше, чем в августе на 37%, а общая площадь этих объектов - на 41%. Если же сравнивать с началом осени прошлого года, то рост объема предложения окажется просто впечатляющим – более, чем втрое!

Тем не менее, эксперты RRG не связывают данный показатель с какими-либо серьезными изменениями на рынке. «Объем предложения торговой недвижимости в центре составляет всего лишь пятьдесят тысяч квадратных метров. Для сравнения – общий объем предложения коммерческих объектов в столице превышает 2,5 миллиона квадратных метров. – говорит генеральный директор RRG Денис Колокольников. – Поэтому выход на рынок нескольких крупных объектов (например, площадью 5 000 или 10 000 кв.м.) существенно влияет на общий объем предложения в данном сегменте.»

Средневзвешенная цена по торговым объектам в центре выросла в сентябре на 4% до 14211$/кв.м. При этом объекты, впервые появившиеся в сентябре, оказались на 12% дороже, чем объекты продолжившие экспонирование.

Объем предложения по торговым объектам за пределами Садового Кольца по количеству вырос на 13%, а по общей площади - на 52%. Средневзвешенная цена по объектам за пределами центра выросла на 1% до 4708$/кв.м., при этом цена выросла как по объектам, продолжившим экспонирование, так и по остальным объектам.

|

Торговые внутри СК |

Коли-чество |

Общая стоимость, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средне-взвешенная цена, $/м2 |

|

значение |

93 |

744 |

52 |

0,56 |

14 211 |

|

к августу 2010 |

+ 37% |

+ 47% |

+ 41% |

+ 3% |

+ 4% |

|

к сентябрю 2009 |

+ 79% |

+ 188% |

+ 212% |

+ 74% |

− 8% |

|

Торговые вне СК |

Коли-чество |

Общая стоимость, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средне-взвешенная цена, $/м2 |

|

значение |

311 |

1 858 |

395 |

1,27 |

4 708 |

|

к августу 2010 |

+ 13% |

+ 54% |

+ 52% |

+ 35% |

+ 1% |

|

к сентябрю 2009 |

+ 3% |

+ 70% |

+ 65% |

+ 60% |

+ 3% |

Офисная недвижимость

Всего в сентябре объем предложения в офисном сегменте составил 577 объектов общей площадью 1 459 тыс.кв.м. и общей стоимостью 6,76 млрд.$, из них 184 объекта – внутри Садового Кольца и 393 объекта – за его пределами.

Объем предложения офисов в центре в сентябре вырос на 9% по количеству и на 8% - по общей площади. Средневзвешенная цена по офисным объектам в центре в сентябре осталась на уровне августа и составила до 8 289 $/кв.м.

Объем предложения офисов за пределами центра в сентябре вырос на 16% по количеству и на 10% - по общей площади. Средневзвешенная цена по офисным объектам за пределами Садового Кольца в сентябре увеличилась на 10% до 3 785 $/кв.м.

Правда, говорить о росте цен на офисы в периферийной части Москвы не приходится. Повышение средневзвешенной цены в данном случае произошло исключительно за счет ухода с рынка ряда дешевых объектов и появления им на смену нескольких дорогих. В частности, закончили экспонирование помещения на ул.Шухова (9 330 кв.м., 2 036$/кв.м.) и на Рязанском пр-те (13 000 кв.м., 2 292$/кв.м.). В то же время на рынок вышли объекты на 2-й Брестской ул. (15 000 кв.м., 10 000$/кв.м.), на Каланчевской ул. (20 000 кв.м., 6 290$/кв.м.) и на ул.Красного Маяка (20 900 кв.м., 6 716$/кв.м.).

Если же рассматривать годичный период, то по сравнению с сентябрем 2009-го средневзвешенная цена предложения изменилась лишь на 2%.

|

Офисные внутри СК |

Коли-чество |

Общая стоимость, млн. $ |

Общая площадь, тыс. м2 |

Средняя площадь, тыс. м2 |

Средне-взвешенная цена, $/м2 |

|

значение |

184 |

2 283 |

ИСТОЧНИК: АСН-инфо Подписывайтесь на нас:

20.10.2010 11:28

Аналитики компании «НДВ Недвижимость» подготовили обзор положения на столичном рынке торговой недвижимости в III квартале 2010 г. Предложение В первых 3-х кварталах 2010 года суммарный ввод торговых площадей превысил 716 тыс. кв.м. (GLA — порядка 310 тыс. кв.м.), что почти на 6% больше аналогичного показателя 2009 года (см. Рис. 1). По итогам III квартала 2010 года совокупный объем предложения площадей качественных торговых центров на рынке Москвы составил более 7,2 млн. кв.м. (GBA – Gross Building Area – общая площадь). При этом суммарная торговая площадь (GLA – Gross Leasable Area – арендопригодная торговая площадь) качественных составила порядка 3,7 млн. кв.м. Таким образом, на сегодняшний день обеспеченность жителей Москвы качественными торговыми площадями составляет около 340 кв.м. (GLA) на 1000 человек. Если в I квартале

В IV квартале 2010 года можно прогнозировать инерционный прирост торговых площадей, так как в последние несколько лет наблюдаются тенденции неравномерного ввода площадей в течение года и его активизации к концу года. Всего в IV квартале планируется открытие около 10-ти торговых центров общей площадью чуть менее 500 тыс. кв.м. (около 220 тыс. кв.м. GLA ― см. Таблицу 2).

В продолжение существующей тенденции, открытие таких знаковых торговых объектов как «Mall of Russia», «Гудзон», «Парус» было перенесено на 2011 год. Их общая площадь составляет порядка 30% площади запланированного ввода. По прогнозам аналитиков компании «НДВ-Недвижимость», суммарный ввод качественных торговых площадей в 2010 году составит около 1,2 млн. кв.м. (более 530 тыс. кв.м. GLA). В итоге совокупная площадь качественных торговых центров на московском рынке к концу года составит порядка 7,7 млн. кв.м. (около 3,9 млн. кв.м. GLA ― см. Рис. 3).

Спрос По итогам января ― августа 2010 года оборот розничной торговли вырос на 4,3% по сравнению с соответствующим периодом 2009 года. В то время как реальные располагаемые денежные доходы за тот же период выросли на 5,6%. В первом полугодии 2010, по мнению аналитиков компании «НДВ-Недвижимость», можно было наблюдать так называемый «посткризисный период реабилитации», когда темпы роста реальных доходов населения превышали темпы роста оборота розничной торговли. В первую очередь эти потребительские настроения объяснялись стремлением людей экономить, несмотря на стабильный рост доходов. Однако уже в III квартале текущего года потребительская активность возросла, и розничный товарооборот в августе на 12,5% превышал соответствующий показатель января текущего года (с учетом сезонности), увеличилась доля непродовольственных товаров в общей структуре оборота розничной торговли. В итоге, по прогнозам аналитиков компании «НДВ-Недвижимость», оборот розничной торговли за III квартал 2010 года может превысить данный показатель 2009 года более чем на 6% (см. Рис. 4).

Оборот розничной торговли напрямую отражает потребительскую активность, которая, в свою очередь, оказывает непосредственное влияние на интерес ритейлеров к расширению сетей и поиску новых торговых площадей. Несмотря на позитивные сдвиги, рост оборота розничной торговли еще далек от докризисного уровня. Поэтому существующее повышение спроса на торговые площади со стороны ритейлеров недостаточно при данном инерционном вводе масштабных торговых объектов. В III квартале 2010 года ритейлеры также продолжают активно развиваться и интересоваться все новыми площадками для расширения бизнеса. Несмотря на то, что сейчас многие федеральные сетевые игроки рассматривают перспективы развития в регионах, они тщательно оценивают возможные риски при выходе на рынок того или иного города, и, в первую очередь, отдают предпочтение столичным торговым объектам. Таким образом, Москва по-прежнему остается приоритетным направлением развития ритейлеров. Также стоит отметить, что московский рынок все больше привлекает мировые сетевые компании. В частности свои магазины в 2010 году открыли следующие новые международные ритейлеры: Uniqlo, Uterqüe, by Malene Birger, Miss Selfridge, Converse, Kiabi (открытие в октябре), Coeur de Lion, Steve Madden, Payless, Papabubble. До 2011 года на столичном рынке планируется появление таких марок как Naturalizer, Quiz, Quattro и др. Среди новых сетевых игроков ресторанного рынка, открывших заведения в Москве в 2010 году, можно выделить Burger King, Dunkin' Donuts, Traveler’s Coffee, Cofee100, среди планирующих открытие можно отметить Wendy’s, Chili’s и Hooters, NordSee. Ряд крупных международных ритейлеров ― Diesel, люксовые Alexander McQueen, Vivienne Westwood, Stella McCartney ― уже анонсировали планы по возобновлению развития на столичном рынке. Prada Group планирует открыть в 2011 году собственное представительство в России. В основном сетевые компании предпочитают успешно функционирующие торговые центры с продуманной концепцией, расположенные в местах с высокой проходимостью. Это объясняется желанием операторов снизить риски и затраты при открытии магазина. Кроме того, спрос ритейлеров во многом сфокусирован на масштабных проектах, находящихся сейчас на завершающей стадии строительства, успешность которых после открытия не вызывает сомнений. Новые проекты, не имеющие явных преимуществ расположения и концептуальных плюсов, зачастую испытывают сложности с заполнением. Кроме того, игроки рынка не готовы идти на дополнительные затраты времени и средств на отделочные работы, особенно учитывая практику постоянного переноса сроков ввода строящихся объектов. Зачастую вновь открывшиеся торговые центры имеют в торговой галерее 20―40% вакантных площадей, что, при отсутствии продуманной маркетинговой стратегии, может послужить оттоку посетителей и, как следствие, снижению спроса у потенциальных арендаторов. В период кризиса существенную роль на структуру спроса по размеру помещений оказывал факт сокращения многими ритейлерами размера магазинов при сохранении доходности на прежнем уровне. На сегодняшний день наиболее востребованным форматом помещений в торговых центрах по-прежнему являются площади размером 50 ― 150 кв.м. (см. Рис. 5). Однако средняя запрашиваемая площадь помещения несколько выросла по сравнению с III кварталом 2009 года. В основном это произошло за счет сокращения в общей структуре спроса доли помещений площадью менее 50 кв.м. (на 3 процентных пункта) и увеличением доли запросов на помещения площадью более 1000 кв.м. (на 2 процентных пункта). Также более востребованными становятся помещения площадью от 150 до 250 кв.м. ― их доля в общей структуре спроса по запрашиваемой площади выросла до 16%.

После незначительного сокращения вакантности торговых центров в I квартале 2010 года (около 9%), во II ― III кварталах доля свободных помещений на рынке вновь выросла до порядка 10% (см. Рис. 6).

С одной стороны, растущий спрос способствует увеличению заполняемости торговых центров, с другой ― пока существующий уровень спроса не способен покрыть огромный объем нового предложения при вводе в эксплуатацию масштабных объектов, строительство которых было начато еще в докризисный период. Ценовая ситуация Падение арендных ставок продолжалось на протяжении всего 2009 года. Говорить о положительной динамике рынка стало возможным лишь в начале 2010 года, когда ставки аренды на площади в торговых центрах Москвы в целом стабилизировались, а в наиболее успешных и привлекательных объектах наметилась тенденция к небольшому росту. Средний уровень арендных ставок во II квартале 2010 года незначительно вырос ― на 2,4% (см. Рис. 7), при этом по отдельным объектам отмечался рост до 10%. В течении III квартала 2010 года арендные ставки в торговых центрах выросли в среднем на 4%, однако стоит отметить, что в основном рост ставок происходил в успешно функционирующих торговых центрах с высокой посещаемостью. На сегодняшний день ставки аренды в таких объектах примерно на 40% выше среднерыночных.

В центрах, испытывающих проблемы с заполнением, применяются различные подходы в стимулировании арендаторов к заключению договоров: ставка в форме процента с оборота, арендные каникулы, минимальный размер страхового депозита, компенсация отделки. Положительные тенденции на рынке косвенно подтверждают прекращение собственников успешных торговых центров предоставления скидок и всякого рода уступок арендаторам, увеличение фиксированной части при схеме «процент с оборота», увеличение среднего срока заключения договоров. Однако в то же время на рынке еще значительно количество проектов, испытывающих трудности с заполнением пустующих площадей и по-прежнему предлагающих существенные скидки арендаторам. Общая картина ценовой политики на рынке торговой недвижимости в III квартале 2010 года отображена в Таблице 3.

Материал предоставлен «НДВ-Недвижимость» ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

|