«Метриум»: Итоги октября на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения сократился на 14% и достигло минимального значения за 5 лет. Месячный прирост цен в октябре сопоставим с приростом за весь III квартал текущего года – средняя цена предложения выросла на 4,5% и составила 198 585 руб. за кв. м.

По данным «Метриум», первичный рынок жилья массового сегмента в октябре был представлен 89 комплексами с общим объемом предложения около 12 740[1] квартир (715 тыс. кв. м). За месяц количество экспонируемых лотов сократилось на 14%, а продаваемая площадь уменьшилась на 14,4%.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Рынок пополнился пятью новыми проектами, однако в действительности в продажи вышли только три комплекса от ГК «ПИК». К концу октября бронирование в проектах «Авиатика» и «Талисман на Рокоссовском» было приостановлено.

Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Квартал Некрасовка» (корп. 1);

– «Полярная 25» (корп. 6);

– «Большая Очаковская 2» (корп. 1.1, корп. 1.2).

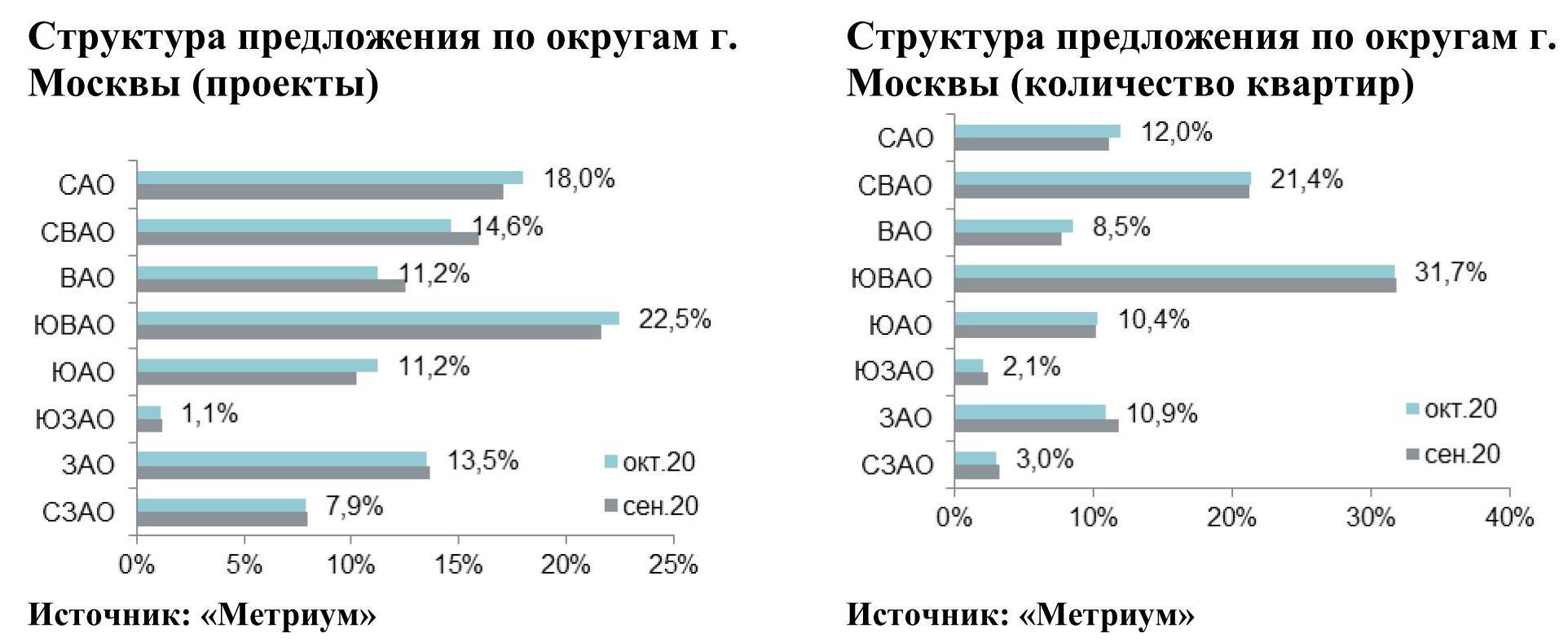

Структура предложения по расположению не претерпела значительных изменений. Лидирующие позиции по-прежнему занимает ЮВАО (31,7%; -0,2 п.п.), где стартовал проект «Новохохловская 15». На долю СВАО по количеству лотов пришлось 21,4% (+0,1 п.п.). В САО (12%; +0,8 п.п.) вышло сразу два проекта, но на рынке экспонируется только один («Кронштадтский 9»). В ЗАО предложение сократилось на 1 п.п. до 10,9%, а в ВАО доля округа выросла на 0,8 п.п. составив 8,5%.

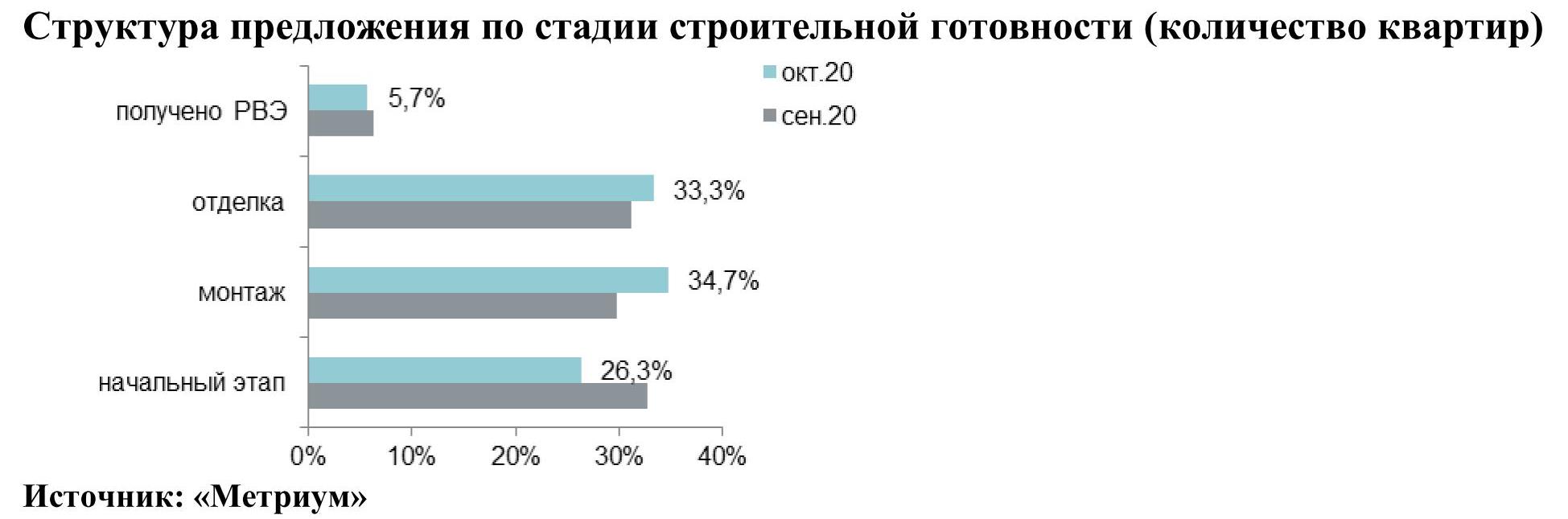

Несмотря на выход новых проектов, в структуре предложения по стадиям строительной готовности наблюдалось уменьшение количества объектов, находящихся на начальном этапе строительства (26,3%; -6,4 п.п.). Помимо общего повышения покупательской активности на рынке, растет спрос на квартиры на начальном этапе – доля таких сделок c начала года увеличилась с 2% до 25%. Наибольшее количество лотов в реализации почти в равной степени представлено в домах на стадии монтажных работ (34,7%; +4,9 п.п.) и этапе отделочных работ (33,3%; +2,1 п.п.). Во введенных в эксплуатацию домах реализуется всего 5,7% (-0,6 п.п.).

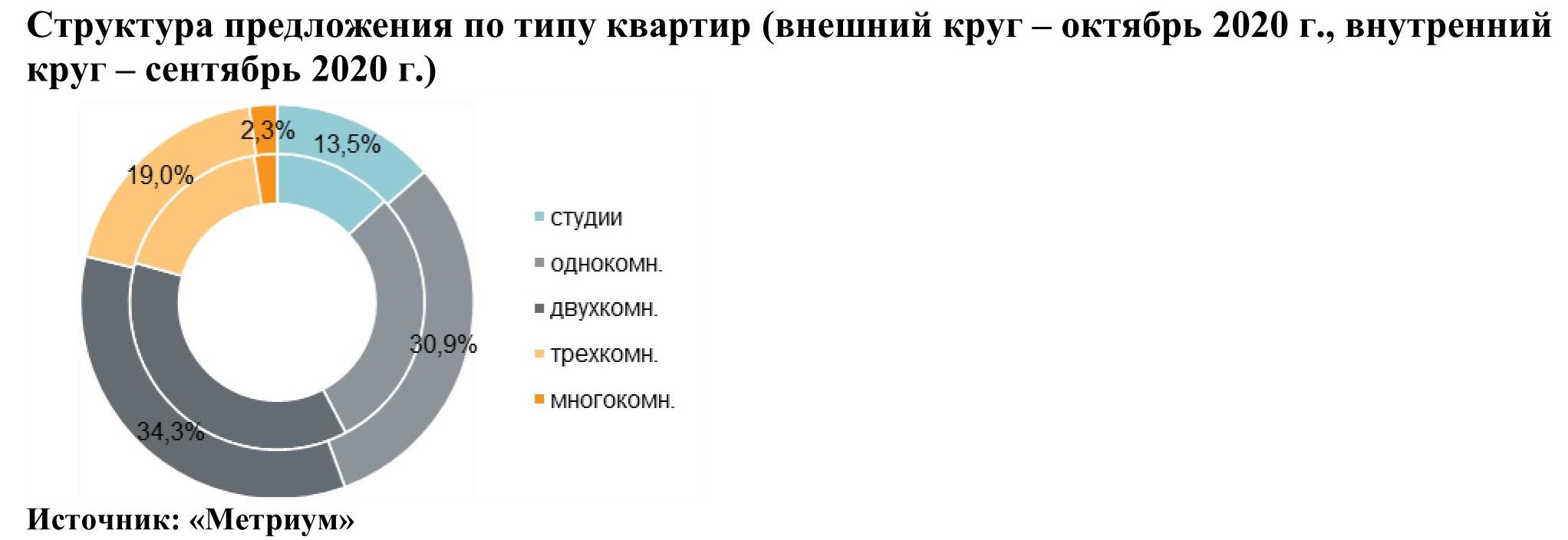

По итогам октября доля двухкомнатных квартир уменьшилась на 2,5 п.п., однако на квартиры данного типа по-прежнему приходится более трети рынка (34,3%). Незначительно по количеству представленных лотов отстают однокомнатные квартиры, их доля составила 30,9% (+1,6 п.п.). Доля квартир-студий составила 13,5% (+0,5 п.п.), а трехкомнатных лотов – 19% (+0,8 п.п.). Неизменно наименьшую долю от совокупного объема предложения занимают многокомнатные лоты (2,3%; -0,2 п.п.).

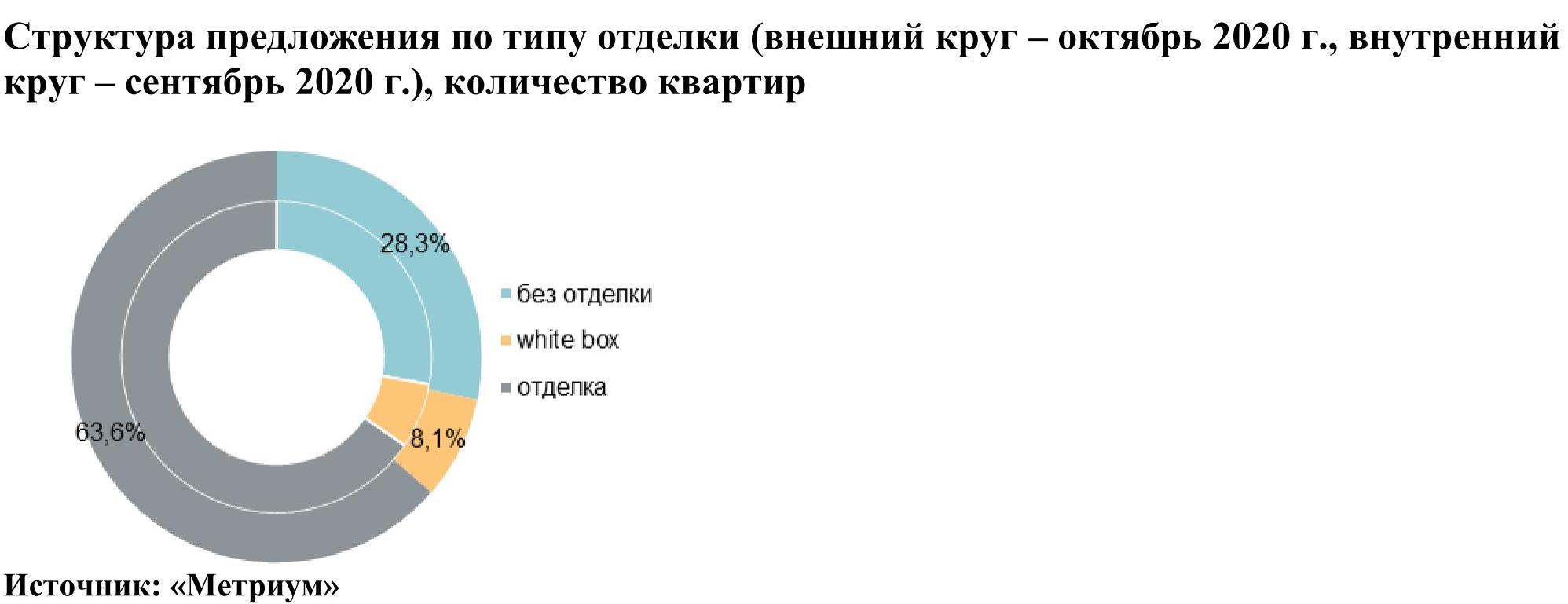

Доля лотов с отделкой в массовом сегменте составляет почти две трети рынка (63,6%), однако в этом месяце было отмечено сокращение предложения квартир данного типа на 1,8 п.п. На лоты без отделки пришлось 28,3% (+0,5 п.п.), а с отделкой white box – 8,1% (+1,3 п.п.).

По подсчетам аналитиков «Метриум», средняя цена предложения на рынке новостроек массового сегмента в октябре составила 198 585 руб. за кв. м (+4,5% за прошедший месяц). При этом месячный прирост данного показателя в октябре сопоставим с приростом за весь III квартал текущего года. Рост отмечен во всех округах в диапазоне 1,1-9,2%, за исключением ЮАО (-2,2%). Наибольший прирост отмечен в ЮВАО (+9,2%), в котором произошло плановое повышение цен во многих проектах.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,15 млн руб. (+3,7% за прошедший месяц). Бюджет предложения вырос абсолютно во всех типологиях: студии – на 7,3%, однокомнатные – 4,0 %, двухкомнатные – на 4,6%, трехкомнатные – на 4,3%, многокомнатные – 0,8 %:

– студии – 5,72 млн руб. (+7,3%);

– однокомнатные – 8,39 млн руб. (+4%);

– двухкомнатные – 12,20 млн руб. (+4,6%);

– трёхкомнатные – 16,39 млн руб. (+4,3%);

– многокомнатные – 22,23 млн руб. (+0,8%).

Рейтинг самых доступных предложений в октябре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 10,6 кв. м за 3,2 млн руб.

– ЖК «MySpace на Фрезерной» (ЮВАО / р-н Нижегородский): студия площадью 15,6 кв. м за 3,9 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 27,0 кв. м за 4,4 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в октябре средняя цена квадратного метра выросла до 198 585 руб. (+4,5% за месяц), а средний бюджет предложения – до 11,15 млн руб. (+3,7% за месяц), – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом динамика повышения цен в октябре сопоставима с приростом аналогичных показателей за весь III квартал текущего года. В годовой динамике (октябрь к октябрю) квадратный метр вырос в цене почти на 9%.

Предложение достигло минимального значения за 5 лет – 12,7 тыс. квартир (-14% за месяц). В прошлом месяце аналогичный показатель снизился на 6,9%. Сопоставимый объем предложения был представлен на рынке в ноябре 2015 года, когда экспонировалось 12 тыс. квартир.

В октябре зарегистрировано 8 тыс.[1] договоров долевого участия на первичном рынке Москвы по всем классам (+11% за месяц; +73% к аналогичному периоду прошлого года). Главными драйверами спроса являлись: программа льготной ипотеки, продленная до июля 2021 года (ранее до 1 ноября 2020 года), и риск дальнейшего ослабления курса рубля[2]. Рекордный спрос в октябре, вероятнее всего, связан с принятием решения о продлении программы в последний момент – покупатели спешили приобрести квартиры до 1 ноября, а официальная информация появилась только в октябре.

Коррекция спроса неизбежна, но насколько она будет серьезной, зависит от ряда факторов. Основные угрозы для первичного рынка жилья – это сокращение доходов населения, усиление карантинных ограничений в связи с растущей заболеваемостью коронавирусной инфекцией».

[1] Сделки физических лиц, без оптовых покупок (без учета Новой Москвы)

[2] По данным ЦБ РФ в октябре курс доллара США вырос всего на 1% (с 78,7847 до 79,3323 руб.)

На петербургском рынке проектирования транспортных объектов не хватает работы: отказ от крупных проектов городскими властями заставляет проектировщиков искать заказы в других регионах.

По данным Комитета по развитию транспортной инфраструктуры (КРТИ), емкость петербургского рынка проектирования транспортных объектов оценивается в 900 млн рублей в год. По оценке ИК ЛМС, стоимость проектных работ составляет 1,5-3,5% от общей стоимости проекта, рентабельность по чистой прибыли составляет 20-30% в зависимости от проектов компаний. Что примечательно, в начале 2000-х годов проектирование составляло 7-8% от конечной стоимости проекта. Как отмечают дорожные строители, это снижение, которое декларируется чиновниками как экономия бюджетных средств, в итоге нередко требует корректировки проекта или допэкспертизы уже на этапе строительных работ.

Ведущими проектными организациями, которые занимаются проектированием искусственных сооружений, специалисты называют ЗАО "Институт "Стройпроект", ЗАО "Институт Гипростроймост - Санкт-Петербург", ОАО "Трансмост". Ключевыми проектировщиками автодорог вместе с инфраструктурой игроки рынка называют ГУП "Ленгипроинжпроект" и ЗАО "Петербург-Дорсервис". Лидером в области проектирования железных дорог с инфраструктурой в Петербурге является ОАО "Ленгипротранс".

Иван Богданов, главный конструктор ООО "ГЕОИЗОЛ" (входит в группу компаний "ГЕОИЗОЛ"), относит Петербург к городам, которые в достаточной мере обеспечены мощностями в сфере транспортного проектирования. "Это и целый ряд крупных проектных институтов, и коммерческие организации, способные выполнять комплекс работ от разработки проекта до его реализации. Несмотря на высокую конкуренцию, на мой взгляд, работы хватает всем. Наблюдается спрос и на проектирование крупных объектов, и на более мелкие заказы. Другое дело, если говорить о крупных объектах и масштабных долгосрочных проектах, то при выборе подрядчика предпочтение отдается в первую очередь организациям, которые способны не только разработать проект, но и его качественно реализовать. На большой заказ могут рассчитывать только компании, имеющие производственную базу", - говорит господин Богданов.

Дмитрий Кумановский, начальник аналитического отдела ИК ЛМС, считает, что уровень конкуренции на петербургском рынке транспортного проектирования значительно возрос после отмены таких амбициозных проектов, как Орловский тоннель, Ново-Адмиралтейский мост и мост в створе острова Серный. По мнению аналитика, конкуренция усилится по окончании проектирования Западного скоростного диаметра.

Юрий Агафонов, руководитель НП "Альянс строителей и поставщиков дорожного комплекса", говорит, что петербургские проектные институты загружены не на 100%. "Но если вдруг завтра будет выделено сразу много средств на развитие дорожного хозяйства, проектировщики не смогут справиться с возросшими объемами работы. Потому что нет никаких системных проработок, заготовок проектов на будущее. И все это является причиной хаотичного финансирования отрасли", - уверен господин Агафонов.

Алексей Журбин, генеральный директор ЗАО "Институт "Стройпроект"", считает, что в Петербурге не хватает объектов для того, чтобы полностью занять мощности городских проектных институтов. "Эта ситуация заставляет компании искать заказы в других регионах", - констатирует господин Журбин.

Мнение:

Виталий Зенцов, директор ГУП "Ленгипроинжпроект":

- Лидерами на рынке проектирования объектов транспортной инфраструктуры сегодня выступают ГУП "Ленгипроинжпроект", ЗАО "Институт "Стройпроект", ЗАО "Ленпромтранспроект", ЗАО "Петербург - Дорсервис", ОАО "Ленгипротранс", ОАО "Дорпроект", ЗАО "Петербургские дороги", ООО "НИИ ПРИИ "Севзапинжтехнология".

Уровень конкуренции в городе достаточно высокий.

В портфеле заказов ГУП "Ленгипроинжпроект" госзаказы по проектированию объектов транспортной инфраструктуры составляют 99%.

Наибольшие сложности в проектировании транспортных объектов вызывают получение технических условий от владельцев инженерных сетей и проведение согласований проектной документации. На эти мероприятия уходит много времени, они зачастую срывают сроки выполнения проектов. Работа с городскими властями не представляет сложности, так как наш институт является государственным. Городские власти проявляют готовность к применению новых технологий.

Для оздоровления транспортной обстановки в городе необходима своевременная реализация адресной программы развития дорожно-транспортной отросли в соответствии с Генеральным планом Санкт-Петербурга.

Петербургские проектные организации нечасто работают на транспортных объектах других регионов, хотя петербургская школа транспортного проектирования конкурентоспособна. При этом Максим Соколов, министр транспорта, сказал: "Дорожных работ хватит на всех".

Проблемы кадров для проектных организаций в Санкт-Петербурге нет. В институте в основном работают выпускники ГАСУ, ФГОУ ПГУПС (ЛИИЖТ), ГПТУ (Политех).

За последние годы многим отечественным производителям опалубки удалось сделать качественный рывок по внедрению западных технологий на российский рынок. По словам специалистов, в настоящее время возникает все меньше проблем при адаптации зарубежного оборудования под отечественные стандарты.

По словам Евгения Фролова, ведущего специалиста компании "Абсолют-Строй", в основном это касается сегмента типовых и относительно простых инженерных решений.

"Конечно, до Запада нам еще далеко, но уже не приходится говорить о повсеместном пиратском копировании зарубежной продукции. Хотя, не буду лукавить, остались и такие компании, которые продолжают покупать лицензии и создавать что-то, отдаленно напоминающее увиденное за границей", - уверен господин Фролов.

"Российские производители в последнее время достаточно серьезно подтянулись к европейскому уровню качества выпускаемого опалубочного оборудования", - соглашается Анатолий Петров, генеральный директор компании "Опора".

Как отметил Андрей Усов, генеральный директор ООО "Евромонолит", отечественные производители сталкиваются с проблемами конструктивных недоработок систем, качества профиля и его производства.

По мнению специалистов зарубежной компании-производителя Peri, рынок опалубки сегодня оживленный, наблюдается немалая конкуренция, но пока нельзя сказать, что он достаточно развит в России. Отечественная промышленность строительного оборудования пока отстает от Запада в технологическом плане. На местном строительном рынке довольно много фирм, которые предлагают опалубку, но в основном они позиционируют свою продукцию как аналоги известных западных марок.

Андрей Габриелян, главный инженер компании "Сириус Итон Монолит Комплект", считает, что солидные компании не будут копировать западные аналоги. "Опалубка российских производителей не уступает иностранным образцам. Безусловно, отличия есть, но они в деталях, которые стираются при попадании на российские стройки. При отсутствии должной квалификации даже самая качественная опалубка не выдержит напора лома", - говорит господин Габриелян.

Татьяна Кашина, директор представительства ООО "ДВК", уверена, что по качеству отечественная продукция не уступает европейской, зато по цене отличается значительно. "По сравнению, например, с немецкой, она дешевле в три-четыре раза. Те, кто умеют считать деньги, давно поняли, что неразумно тратиться на импортный товар, если можно взять не хуже, но ближе и дешевле", - говорит госпожа Кашина.

Сегодня на опалубочном рынке Санкт-Петербурга активно представлены как отечественные, так и зарубежные компании. Андрей Усов, генеральный директор ООО "Евромонолит", выделил самые основные. "Если говорить о зарубежных компаниях-производителях, то это Doka и Peri. Из отечественных - "Агрисовгаз" и "Крамос". Что касается аренды опалубки, то это компании "Евромонолит", "Дакспол", "Парадигма", "Твин", ТСС, "Крамос", - перечисляет господин Усов.

Евгений Фролов, ведущий специалист компании "Абсолют-Строй", отмечает, что в Санкт-Петербурге также представлены технологии таких компаний, как "Сириус Итон Монолит Комплект", "Старооскольская опалубка", Батайский завод строительного оборудования, Воронежский механический завод, "ДАК". Среди зарубежных производителей свою нишу заняли также компании Meva и Aluma.

По оценке экспертов, сегодня спрос на опалубку достиг показателей 2007 года. В среднем годовой оборот предприятий, производящих опалубочные системы, составляет от 20 до 100 млн EUR в зависимости от размера компании.

Мнение:

Андрей Усов, генеральный директор ООО "Евромонолит":

– Рынок постоянно развивается, потребность растет как в аренде, так и в продаже опалубки. Наблюдается более четкая сегментация рынка - на компании, которые ориентированы в первую очередь на цену, и те, для которых важны качество оборудования и сроки строительства. Хотелось бы отметить, что также растет доля отечественных систем при выборе оборудования.