«Метриум»: Итоги октября на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения сократился на 14% и достигло минимального значения за 5 лет. Месячный прирост цен в октябре сопоставим с приростом за весь III квартал текущего года – средняя цена предложения выросла на 4,5% и составила 198 585 руб. за кв. м.

По данным «Метриум», первичный рынок жилья массового сегмента в октябре был представлен 89 комплексами с общим объемом предложения около 12 740[1] квартир (715 тыс. кв. м). За месяц количество экспонируемых лотов сократилось на 14%, а продаваемая площадь уменьшилась на 14,4%.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Рынок пополнился пятью новыми проектами, однако в действительности в продажи вышли только три комплекса от ГК «ПИК». К концу октября бронирование в проектах «Авиатика» и «Талисман на Рокоссовском» было приостановлено.

Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Квартал Некрасовка» (корп. 1);

– «Полярная 25» (корп. 6);

– «Большая Очаковская 2» (корп. 1.1, корп. 1.2).

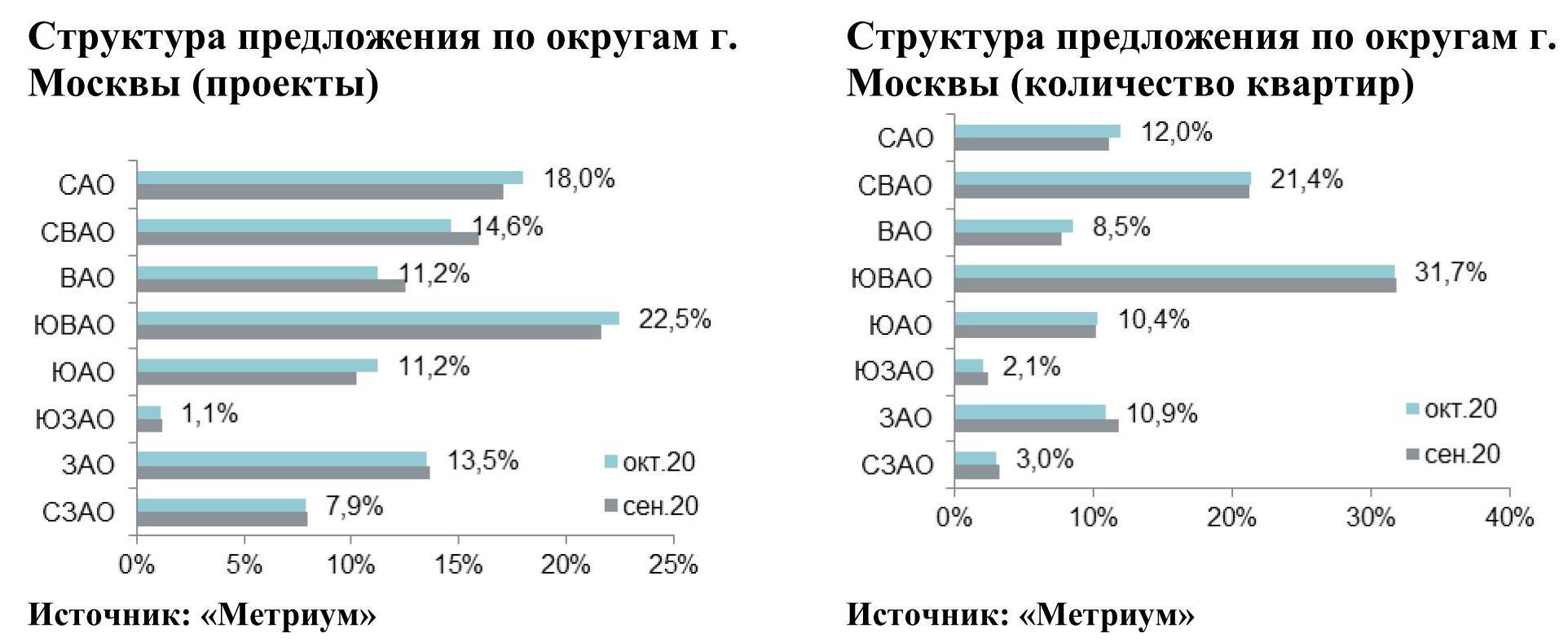

Структура предложения по расположению не претерпела значительных изменений. Лидирующие позиции по-прежнему занимает ЮВАО (31,7%; -0,2 п.п.), где стартовал проект «Новохохловская 15». На долю СВАО по количеству лотов пришлось 21,4% (+0,1 п.п.). В САО (12%; +0,8 п.п.) вышло сразу два проекта, но на рынке экспонируется только один («Кронштадтский 9»). В ЗАО предложение сократилось на 1 п.п. до 10,9%, а в ВАО доля округа выросла на 0,8 п.п. составив 8,5%.

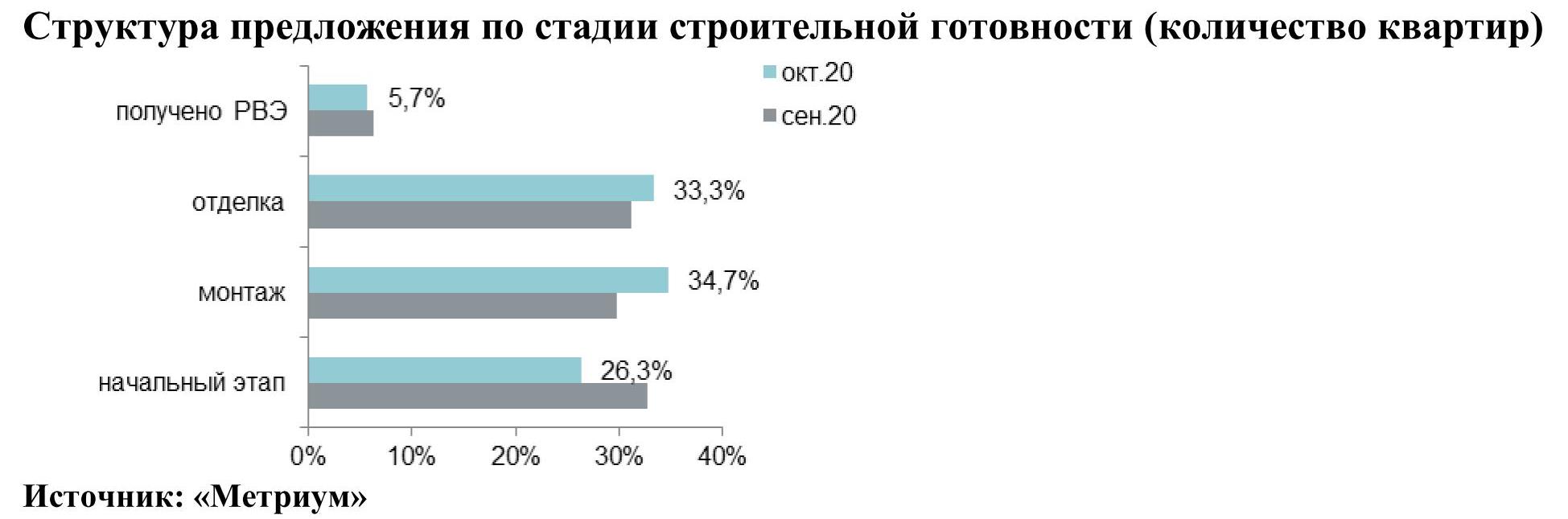

Несмотря на выход новых проектов, в структуре предложения по стадиям строительной готовности наблюдалось уменьшение количества объектов, находящихся на начальном этапе строительства (26,3%; -6,4 п.п.). Помимо общего повышения покупательской активности на рынке, растет спрос на квартиры на начальном этапе – доля таких сделок c начала года увеличилась с 2% до 25%. Наибольшее количество лотов в реализации почти в равной степени представлено в домах на стадии монтажных работ (34,7%; +4,9 п.п.) и этапе отделочных работ (33,3%; +2,1 п.п.). Во введенных в эксплуатацию домах реализуется всего 5,7% (-0,6 п.п.).

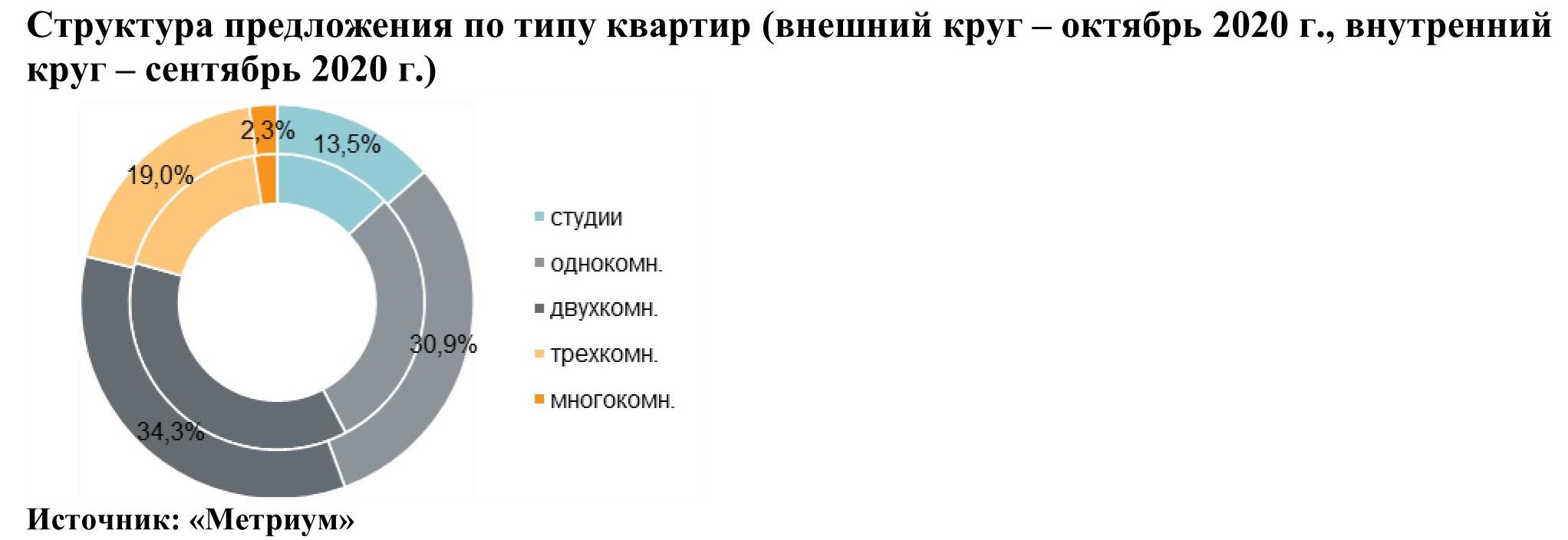

По итогам октября доля двухкомнатных квартир уменьшилась на 2,5 п.п., однако на квартиры данного типа по-прежнему приходится более трети рынка (34,3%). Незначительно по количеству представленных лотов отстают однокомнатные квартиры, их доля составила 30,9% (+1,6 п.п.). Доля квартир-студий составила 13,5% (+0,5 п.п.), а трехкомнатных лотов – 19% (+0,8 п.п.). Неизменно наименьшую долю от совокупного объема предложения занимают многокомнатные лоты (2,3%; -0,2 п.п.).

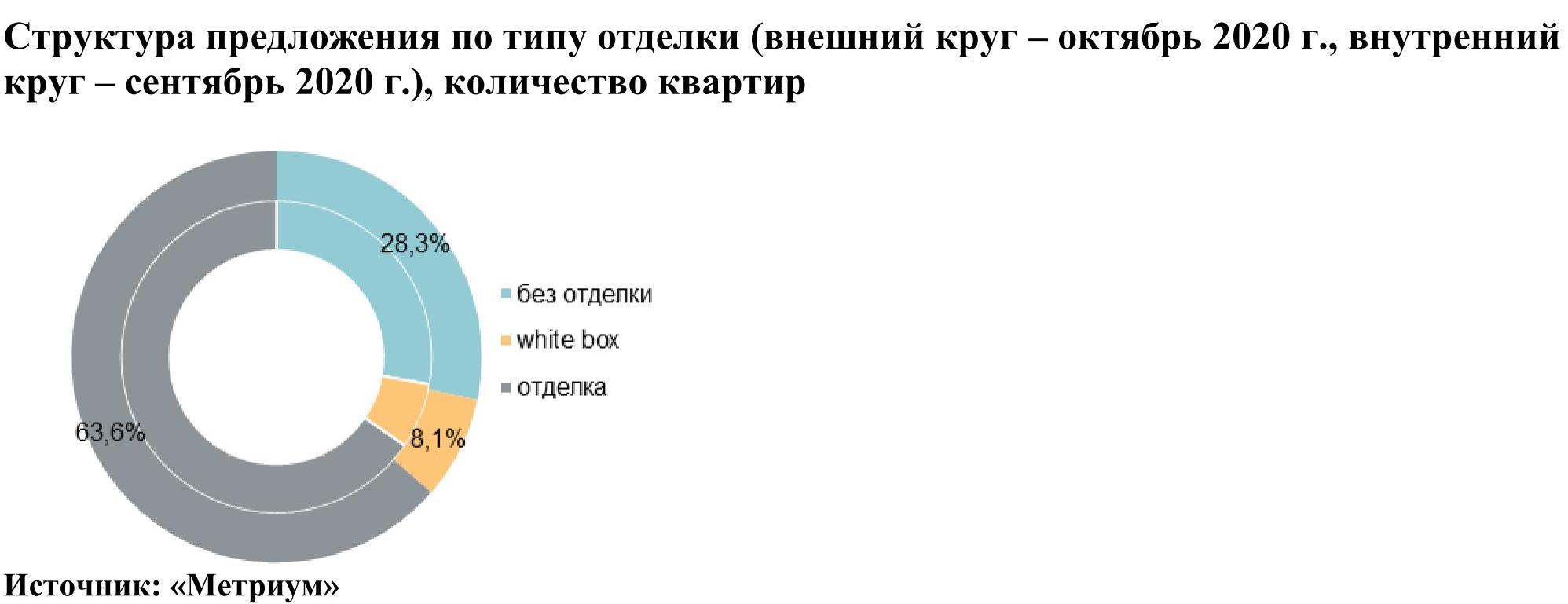

Доля лотов с отделкой в массовом сегменте составляет почти две трети рынка (63,6%), однако в этом месяце было отмечено сокращение предложения квартир данного типа на 1,8 п.п. На лоты без отделки пришлось 28,3% (+0,5 п.п.), а с отделкой white box – 8,1% (+1,3 п.п.).

По подсчетам аналитиков «Метриум», средняя цена предложения на рынке новостроек массового сегмента в октябре составила 198 585 руб. за кв. м (+4,5% за прошедший месяц). При этом месячный прирост данного показателя в октябре сопоставим с приростом за весь III квартал текущего года. Рост отмечен во всех округах в диапазоне 1,1-9,2%, за исключением ЮАО (-2,2%). Наибольший прирост отмечен в ЮВАО (+9,2%), в котором произошло плановое повышение цен во многих проектах.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,15 млн руб. (+3,7% за прошедший месяц). Бюджет предложения вырос абсолютно во всех типологиях: студии – на 7,3%, однокомнатные – 4,0 %, двухкомнатные – на 4,6%, трехкомнатные – на 4,3%, многокомнатные – 0,8 %:

– студии – 5,72 млн руб. (+7,3%);

– однокомнатные – 8,39 млн руб. (+4%);

– двухкомнатные – 12,20 млн руб. (+4,6%);

– трёхкомнатные – 16,39 млн руб. (+4,3%);

– многокомнатные – 22,23 млн руб. (+0,8%).

Рейтинг самых доступных предложений в октябре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 10,6 кв. м за 3,2 млн руб.

– ЖК «MySpace на Фрезерной» (ЮВАО / р-н Нижегородский): студия площадью 15,6 кв. м за 3,9 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 27,0 кв. м за 4,4 млн руб.

Основные тенденции

«На рынке новостроек массового сегмента в октябре средняя цена квадратного метра выросла до 198 585 руб. (+4,5% за месяц), а средний бюджет предложения – до 11,15 млн руб. (+3,7% за месяц), – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – При этом динамика повышения цен в октябре сопоставима с приростом аналогичных показателей за весь III квартал текущего года. В годовой динамике (октябрь к октябрю) квадратный метр вырос в цене почти на 9%.

Предложение достигло минимального значения за 5 лет – 12,7 тыс. квартир (-14% за месяц). В прошлом месяце аналогичный показатель снизился на 6,9%. Сопоставимый объем предложения был представлен на рынке в ноябре 2015 года, когда экспонировалось 12 тыс. квартир.

В октябре зарегистрировано 8 тыс.[1] договоров долевого участия на первичном рынке Москвы по всем классам (+11% за месяц; +73% к аналогичному периоду прошлого года). Главными драйверами спроса являлись: программа льготной ипотеки, продленная до июля 2021 года (ранее до 1 ноября 2020 года), и риск дальнейшего ослабления курса рубля[2]. Рекордный спрос в октябре, вероятнее всего, связан с принятием решения о продлении программы в последний момент – покупатели спешили приобрести квартиры до 1 ноября, а официальная информация появилась только в октябре.

Коррекция спроса неизбежна, но насколько она будет серьезной, зависит от ряда факторов. Основные угрозы для первичного рынка жилья – это сокращение доходов населения, усиление карантинных ограничений в связи с растущей заболеваемостью коронавирусной инфекцией».

[1] Сделки физических лиц, без оптовых покупок (без учета Новой Москвы)

[2] По данным ЦБ РФ в октябре курс доллара США вырос всего на 1% (с 78,7847 до 79,3323 руб.)

По оценке аналитиков, объем рынка теплоизоляционных материалов в России в 2013 году вырос на 9% и составил не менее 52 млн куб. м. В ближайшие годы участники рынка ожидают рост потребления теплоизоляционных материалов на 8-9% в год.

Согласно данным компании «Строительная информация», на волокнистые виды теплоизоляционных материалов приходится около 70% совокупного объема потребления в строительстве. В этой группе доля каменной ваты несколько выше – 40%, стеклянная вата занимает меньшую долю – 31%. На долю экструдированного пенополистирола приходится около 9% в объеме потребления теплоизоляционных материалов, и около 20% занимает продукция из вспененного пенополистирола.

«Минеральную (каменную) вату в России выпускают не менее 33 компаний. Количество производственных площадок еще больше – 42. Это связано с тем, что ряд компаний владеет несколькими заводами в разных регионах страны. Например, группа компаний ROCKWOOL имеет четыре завода, компания «ТехноНИКОЛЬ» – пять заводов, производственно-инвестиционная компания «Челябинский завод теплоизоляционных изделий» – два завода», – рассказала Наталья Скороходова, исполнительный директор компании «Строительная информация».

Она добавила, что выпуск стекловаты осуществляется пятью компаниями – «Урса Евразия», «Сен-Гобен», «Кнауф Инсулейшн», «Новгородский завод стекловолокна» и «Ивотстекло». Компания «Урса Евразия» выпускает стеклянную вату на двух заводах. Также две производственные площадки у компании «Кнауф Инсулейшн».

«Производством вспененного пенополистирола занимаются не менее 136 производителей (148 заводов). Крупнейшим производителем является компания «Мосстрой-31». Экструдированный пенополистирол выпускают не менее 18 компаний. Лидерами в этом сегменте являются компании «Пеноплэкс» (работает шесть производственных площадок в разных регионах страны) и «ТехноНИКОЛЬ» (имеет также шесть заводов по выпуску экструдированного пенополистирола)», – говорится в исследовании компании «Строительная информация».

«В Северо-Западном регионе в целом значительная доля продаж каменной ваты приходится на привозную продукции, в том числе на продукцию Paroc. Также привозится много экструдированного пенополистирола. Компания «Урса» везет продукцию с подмосковного завода, «ТехноНИКОЛЬ» – из Рязани, «Теплэкс» – из Нижнего Новгорода», – прокомментировала Наталья Скороходова.

Ирина Садчикова, директор по маркетингу и стратегическому развитию компании ROCKWOOL Russia Group, отметила, что рынок каменной ваты является достаточно насыщенным, с большим количеством производителей. «Говоря о структуре рынка, мы можем сказать, что практически все крупные компании – производители теплоизоляции уже представлены в регионе, и перераспределения долей не ожидается», – прокомментировала она.

По ее словам, на сегодня существует большой выбор теплоизоляции. «Продукция из каменной ваты, производством которой занимается компания ROCKWOOL, благодаря своим свойствам негорючести, экологичности и долговечности является самой востребованной. Ее доля на рынке минераловатной продукции составляет около 70%», – прокомментировала эксперт.

«В марте текущего года на заводе ROCKWOOL в Выборге будет запущена линия по производству материала «ЛАЙТ БАТТС СКАНДИК». Данный продукт широко востребован на рынке, особенно среди частного домостроения. Его уникальность состоит, прежде всего, в революционном качестве волокон каменной ваты, которые позволяют подвергать готовые плиты компрессии до 60%. Инвестиции в новое оборудование составят более 400 млн рублей. В этом году мы прогнозируем умеренные темпы роста продаж на материалы для теплоизоляции и звукоизоляции зданий и стабильное развитие рынка», – подчеркнула Ирина Садчикова.

Мнение:

Лев Марголин, директор по строительству компании Mirland Development Corporation:

– На протяжении нескольких лет мы наблюдаем рост и расширение рынка теплоизоляционных материалов (ТИМ). В среднем каждый год, начиная с 2008-го, он прибавляет по 8-11%. В Петербурге уверенный рост показывают теплоизоляционные материалы из каменной ваты и пенополистирола. Для нас как строителей экокомплекса «Триумф Парк» особенно важно то, что растет спрос на экологичные материалы и натуральное сырье, в частности на каменную вату. Рост на рынке ТИМ обусловлен различными инициативами государства в области энергосбережения, ростом тарифов на ЖКХ и доходов населения. Оказывает влияние на этот рынок и развитие строительной области в целом, темпы застройки и ввода коммерческих и жилых объектов в эксплуатацию. Ситуация с ценами стабильная на протяжении нескольких лет: производство налажено, конкуренция присутствует, поэтому цены изменяются скорее в соответствии с инфляцией. Не думаю, что в 2014 году ситуация изменится кардинально.

Ирина Садчикова, директор по маркетингу и стратегическому развитию компании ROCKWOOL Russia Group:

– Наша компания производит тепло- и звукоизоляционные материалы на основе каменной ваты. На территории России расположены четыре завода ROCKWOOL: в Ленинградской, Московской, Челябинской областях и Республике Татарстан.

Владимир Самохвалов, коммерческий директор СТД «Петрович»:

– На рынке теплоизоляции Петербурга невысокий уровень конкуренции, это связано с удаленностью производственных мощностей. Среди основных игроков этого сегмента строительного рынка можно отметить компании «Роквул», «Парок», «ТехноНИКОЛЬ», «Урса», «Изовер», «Кнауф», «Пеноплекс». В Петербурге и Ленобласти располагают свои заводы «Роквул» и «Пеноплекс», а остальную продукцию завозят из других регионов РФ, например Великого Новгорода, Твери, Москвы, Рязани и др.

На протяжении последних лет основной рост показывают продукты из каменной ваты и экструзионного пенополистирола. Эти сегменты рынка все так же будут показывать рост на уровне в 10-15%. На рынке стекловаты продолжается стагнация. В следующем году он останется на прежнем уровне.

За январь 2014 года в Санкт-Петербурге построено 35 жилых домов на 9 910 квартир общей площадью 529 509,3 кв. м, сообщает Комитет по строительству. За аналогичный период прошлого года петербургскими строителями было введено в эксплуатацию 368 669,30 кв. м жилья (58 новых домов на 6 299 квартир).

Лидером по вводу жилья в январе 2014 года стал Невский район, где было введено 8 домов на 3 877 квартир площадью 186 333,3 кв. м. Второе место по объему ввода занимает Приморский район – там было введено 122 627,8 кв. м (6 домов на 2 057 квартиры). Замыкает тройку лидеров Московский район – 60 480,4 кв. м жилья (4 дома на 1 145).

Также в Санкт-Петербурге в январе была проведена реконструкция 3 домов в Красносельском и Пушкинском районах (3 дома на 32 квартиры общей площадью 2 990,6 кв. м).

В Выборгском, Невском и Колпинском районах введены в эксплуатацию здания районных судов. Школа на 825 мест появилась в Красносельском районе Петербурга. А в Выборгском районе введен в эксплуатацию крупный многофункциональный комплекс.