В третьем квартале застройщики повышали цены в три раза быстрее

По данным международной консалтинговой компании Colliers International, в третьем квартале 2020 года рост цен на жилую недвижимость бизнес- и премиум-класса в Санкт-Петербурге составил порядка 12%. При этом спрос на жилье в этих сегментах увеличился. Однако рынок первичной недвижимости приближается к пику, после которого сокращение спроса неизбежно.

В июле-сентябре 2020 года рост цен на жилую недвижимость бизнес-класса составил 11,7%, что в три раза выше обычного темпа роста в 3-5%. Так, за третий квартал стоимость квадратного метра выросла до 198 тыс. руб./кв. м. В премиум-классе показатель за квартал вырос на 12,1% и составил 280 тыс. руб./кв. м.

«Ажиотажный спрос, вызванный льготной ипотекой и падением рубля, меняет парадигму финансовой модели девелоперов и ценообразования. В текущей ситуации стихийного спроса застройщикам сложно прогнозировать, как рынок будет развиваться дальше. Рост цен не отстаёт от спроса, и девелоперы встают перед выбором – продавать сейчас ликвидные лоты или ставить заградительные цены и продать их возможно дороже в неопределенном будущем? Эти сложности особенно критичны в условиях перехода на проектное финансирование, где в приоритете ритмичные поступления», – поясняет Елизавета Конвей, директор департамента жилой недвижимости Colliers International.

За девять месяцев 2020 года объем розничных продаж жилья бизнес- и премиум-класса на 5% превысил показатели аналогичного периода 2019 года. Так, в январе-сентябре 2020 года было реализовано 4,5 тыс. квартир (или 265 тыс. кв. м) против 4,3 тыс. квартир (237 тыс. кв. м) за девять месяцев 2019 года. Однако показатель спроса частично занижен из-за увеличения срока регистрации договоров долевого участия в сентябре с 25 дней до 32 дней. Так, в сентябре количество зарегистрированных ДДУ оказалось на 40% ниже уровня июля и августа 2020 года. В результате, по нашим оценкам, в сентябре было зарегистрировано не более 50% от реального объема ДДУ. Зарегистрированные сделки будут отражены в статистике следующих месяцев.

Благодаря действию льготной ипотечной программы и специальных программ застройщиков с банками, доля сделок с привлечением ипотечного кредитования продолжает расти. Если в апреле 2020 года во время самоизоляции доля ипотечных сделок в проектах бизнес- и премиум-класса сократилась до 40%, то в мае доля выданных кредитов уже составила 55% (+15 п.п.) от общего объема сделок. В июне-июле доля ипотечных сделок увеличилась в 1,5 раза по сравнению с апрелем. Всего с апреля по сентябрь 2020 года в проектах бизнес- и премиум-класса доля сделок с привлечением ипотечного кредитования достигла 57% (или 1,5 тыс. квартир), тогда как за аналогичный период 2019 года она достигла уровня 38% (или 1,1 тыс. квартир).

В условиях пандемии Центральный банк разрешил банкам выдавать ипотеку дистанционно, в результате чего выросло число сделок с помощью электронной регистрации. Например, в проекте бизнес-класса «Георг Ландрин», который эксклюзивно реализует Colliers International, с апреля по сентябрь 2020 года более 90% от количества ипотечных сделок были зарегистрированы электронно.

«Рынок первичной недвижимости находится в высокой точке спроса. В каких-то проектах льготная ипотека уже не является очевидной выгодой: стоимость квартиры неоправданно высока для текущей готовности проекта в конкретной локации. В ближайшие месяцы спрос по инерции будет сохраняться, но в более далекой перспективе сокращение спроса неизбежно, – полагает Елизавета Конвей. – Особенно важными в текущей ситуации становятся статус и положение девелопера. Чем крупнее компания, тем ниже она может держать уровень цены в условиях высокой конкуренции, но без угрозы для маржинальности и, при этом, продавать по довольно высокой цене за счет своего реноме и финансовой устойчивости».

За три квартала 2020 года рынок бизнес- и премиум-класса пополнился 236 тыс. кв. м и 58 тыс. кв. м соответственно. Продолжается освоение бывших промышленных площадок в околоцентральных районах Петербурга под строительство проектов бизнес-класса. Например, в локациях Черной речки (ЖК «Белый остров» от «Базис-СПб» и ЖК Domino от «Группа Эталон»), а также реки Охты (ЖК Alter от AAG). Половину нового объема предложения бизнес-класса обеспечила «Группа ЛСР», которая вывела на рынок новые корпуса уже реализуемых проектов «Морская набережная» и «Цивилизация на Неве».

В то же время, девелоперы сохраняют интерес к созданию точечных проектов премиум-класса в Адмиралтейском и Петроградской районах: на рынок здесь вышли ЖК «Созидатели» (RBI), ЖК «Октавия» («Балтийская коммерция») и ЖК White House («Элит Тауэр»). На Петровском острове в продажу вышел третий проект редевелопмента от Setl City – ЖК премиум-класса Grand View.

По итогам девяти месяцев 2020 года объем ввода жилья в проектах бизнес- и премиум-класса составил 170 тыс. кв. м, что в два раза больше показателя аналогичного периода 2019 года. Всего в 2020 году застройщики планируют ввести более 400 тыс. кв. м жилья бизнес- и премиум-класса.

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года.

Предложение

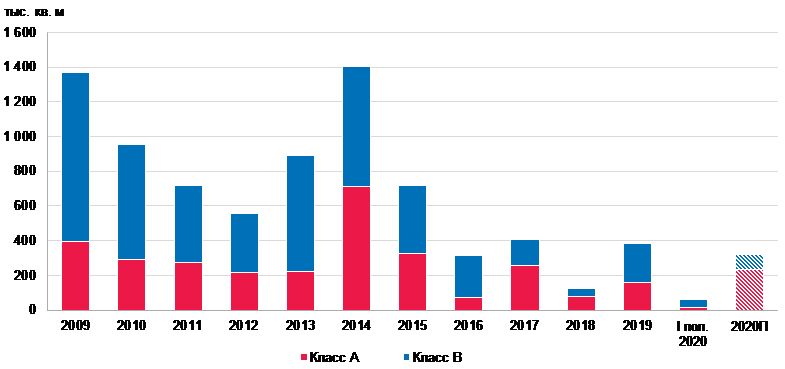

По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon.

По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

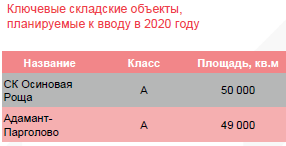

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант.

Спрос

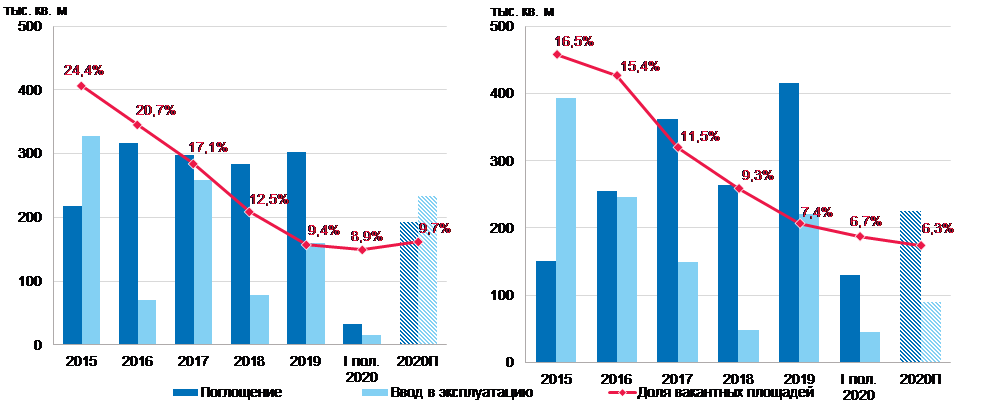

Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19.

По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив».

Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции.

Сохраняется высокий спрос на покупку складских и производственных помещений.

Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства.

Вакансия и ставки аренды

Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей.

Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений.

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Прогноз

Справка:

IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости.

В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru.

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения.

Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

- По итогам I полугодия 2020 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,48 млн кв. м относятся к классу А, а 12,35 млн кв. м – к классу В. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, которые представлены двумя небольшими объектами класса B непрофильных девелоперов.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

- По итогам I полугодия 2020 года совокупный объем поглощения офисных площадей составил всего 163 тыс. кв. м. По сравнению с показателем I полугодия прошлого года наблюдается снижение на 46%. Несмотря на наличие закрытых сделок, объем выведенных на рынок офисов превысил объем арендованных и купленных под собственное размещение площадей. Во-первых, лоты, которые в начале года перестали маркетировать ввиду наличия потенциального арендатора, вновь вышли на рынок, так как большинство сделок на ранних стадиях переговоров были перенесены на более поздний период. Во-вторых, некоторые пользователи, в том числе крупные, отказываются полностью или частично от своих площадей – при пандемии многие компании внедряли режим удаленной работы и решили сохранить такой подход и впоследствии, что привело к резкому снижению потребности в площадях. Компании в большинстве пытаются оценить свои возможности и потребности, прежде чем принимать какое-либо решение о переезде либо отказе от площадей. Отдельно стоит отметить готовность многих арендодателей идти на частичные уступки и размещать на освобождаемых площадях субарендаторов.

- В соответствии с динамикой чистого поглощения доля свободных офисов в обоих классах увеличилась, даже несмотря на практически нулевой ввод. В классе А вакантность офисов выросла на 0,3 п.п. до 8,9%, а в классе В всего на 0,1 п.п. до 6,7%. Рост показателя мог быть гораздо большим, однако сдерживающим фактором является невозможность арендаторов качественных проектов выйти из договора аренды в одностороннем порядке и покинуть здание. Долгосрочность контрактов обуславливает возможность относительно беспрепятственно выйти из договора лишь по истечению продолжительного периода, в ином случае резиденту грозят крупные пени и штрафы. Единственной возможностью снизить издержки арендатора в такой ситуации является сдача части площадей в субаренду.

- По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, компании по мере постепенного возвращения в офисы пересматривают формат работы и подход к организации офисов. Некоторые крупные арендаторы, особенно те, кто имел несколько офисов, сокращают арендованные площади. Это ведет к выходу на рынок излишков площадей, и не только блоков 500-1 000 кв. м, но и крупных лотов в зданиях, в которых уже долгое время не появлялось доступных к аренде офисов, в том числе в центре города и ключевых деловых районах. При этом обязательства в рамках договора аренды не единственный фактор, сдерживающий компании от массовых переездов – на рынке практически недоступно предложение для арендаторов площадью более 2 000 кв. м, которое будет подходящим по качеству и доступным по цене.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

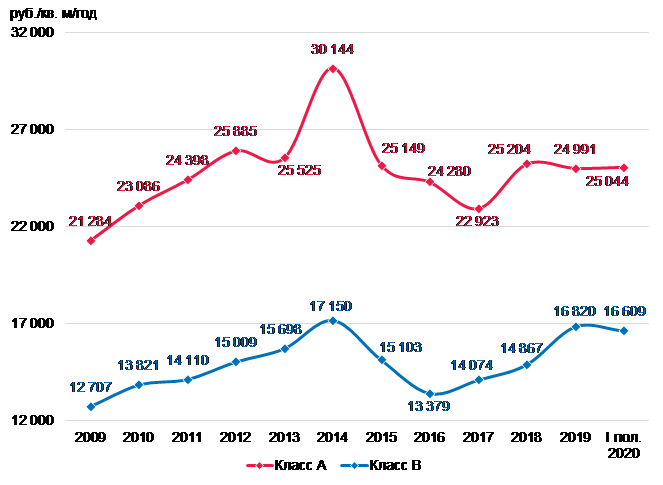

- Ставки аренды офисов претерпели незначительное снижение. В классе А запрашиваемая ставка аренды офисов за квартал снизилась 0,2% и сейчас находится на уровне III квартала 2018 года – показатель составил 25 044 руб./кв. м/год (без учета операционных расходов и НДС). В классе В за квартал ставка аренды снизилась на 2,2% до 16 609 руб./кв. м/год (без учета операционных расходов и НДС). Однако текущий уровень остается высоким –показатель сопоставим с 2014 годом, по итогам которого ставка была максимальной с 2009 года и составляла 17 150 руб./кв. м/год (без учета операционных расходов и НДС).

- Мария Зимина отмечает: «Замедление спроса на рынке обусловлено поведением арендаторов – компании находятся в ожидании, анализируют внутренние процессы и внешние изменения. Главной задачей для них сейчас является определение необходимого и неизбыточного объема офисных площадей, по завершению которого компании будут готовы принимать какие-либо решения. Тенденция к отказу от части площадей прослеживается явно и уже повлияла на состояние рынка, собственники готовы идти на уступки в спорах относительно коммерческих условий, если арендатор примет решение о продлении. Большинство пользователей офисов ждут резкого снижения ставок аренды, однако, даже учитывая ухудшение деловой среды, серьезного падения не прогнозируется, но небольшая вероятность все же сохраняется. При этом перенос сроков запуска строящихся проектов однозначно будет происходить, годовой результат ввода вновь может побить антирекорд».

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

|

Основные показатели. Динамика* |

I пол. 2020 |

I пол. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 834 |

16 419 |

|

|

в том числе: |

Класс А |

4 480 |

4 360 |

|

Класс В |

12 354 |

12 145 |

|

|

Введено в эксплуатацию в 1 пол. 2020 г., тыс. кв. м |

60,9 |

113,1 |

|

|

в том числе: |

Класс А |

15,4 |

55,6 |

|

Класс В |

45,5 |

57,5 |

|

|

Объем чистого поглощения в 1 пол. 2020 г., тыс. кв. м |

163 |

301 |

|

|

Доля свободных площадей, % |

Класс А |

8,9 |

11,9 |

|

Класс В |

6,7 |

7,9 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 044 |

25 735 |

|

Класс В |

16 609 |

15 919 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

7 100 |

6 800 |

|

Класс В |

4 800 |

4 580 |

|

Источник: Knight Frank Research, 2020

Справка о компании:

Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert