В 2020 году объем новых офисных площадей может достигнуть рекордных за последние 5 лет 500 000 кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги III квартала 2020 года на рынке офисной недвижимости Москвы.

Предложение

Согласно данным компании CBRE, в III квартале 2020 года объем нового предложения составил 54 245 кв. м офисных площадей, большая часть из которого ожидалась к вводу в эксплуатацию в предыдущем квартале. Такой показатель соответствует объему ввода в I квартале этого года (55 795 кв. м) и в 2 раза уступает значению в III квартале 2019 года (106 895 кв. м). В июле-сентябре завершилось строительство (реконструкция) здания 8 в составе МФК «ВТБ Арена Парк», строения 17 в технопарке «Калибр» и бизнес-центра «РТС Измайловский». Распределение по классам нового предложения было почти равное – 53% объема относится к сегменту класса А и 47% - к сегменту класса В. При этом весь объем ввода пришелся на зону между ТТК и МКАД, в пределах ТТК прирост нового предложения отсутствовал.

По итогам трех кварталов 2020 года объем нового предложения снизился в 2 раза по сравнению со значением в аналогичном периоде 2019 года и составил 115 161 кв. м.

Исходя из заявленных планов девелоперов, в 2020 году объем новых офисных площадей может достигнуть порядка 500 000 кв. м при условии ввода в эксплуатацию двух крупных бизнес-центров, которые строятся под нужды структур правительства Московской области (БЦ «Два капитана») и корпорации «Ростех» («Ростех-Сити»). Без учета этих объектов объем нового предложения в 2020 году не превысит 300 000 кв. м. Для сравнения в 2019 году этот показатель составил 388 107 кв. м.

Спрос

Одной из положительных тенденций, свидетельствующей о постепенном восстановлении спроса в III квартале, стало увеличение объема «регулярных» сделок, то есть сделок со средними по размеру офисными помещениями. Так, наибольший объем новых сделок пришелся на офисы от 1 000 до 3 000 кв. м. Их доля увеличилась с 9% по итогам II квартала до 32%. На помещения площадью от 3 000 до 5 000 кв. м, сделок с которыми в период жестких ограничений в апреле-июне не было зафиксировано, пришлось 3% в III квартале.

Однако в целом по рынку объем арендованных и приобретенных офисных площадей в III квартале 2020 года продемонстрировал снижение более чем в 2 раза по сравнению со значением в сопоставимом периоде 2019 года и составил 228 000 кв. м против 518 200 кв. м. Объем новых сделок в июле-сентябре также уступает на 24% показателю во II квартале этого года. Однако в апреле-июне более половины объема было сформировано несколькими крупными сделками, которые находились на завершающей стадии согласований к началу пандемии.

За девять месяцев 2020 года объем новых сделок на 24% оказался ниже значения в аналогичном периоде прошлого года и составил более 870 000 кв. м.

Подавляющее большинство сделок в III квартале 2020 года – сделки аренды офисных помещений (220 245 кв. м). В структуре новых сделок за этот период их доля достигла 97% против 81% в III квартале 2019 года. Объем сделок по приобретению офисных площадей был минимальным и составил 6 500 кв. м. Однако по итогам девяти месяцев 2020 года доля приобретенных площадей снизилась несущественно и составила 13% против 15% в аналогичном периоде 2019 года.

Основной объем спроса в III квартале пришелся на помещения класса В, их доля составила 79% в структуре новых сделок в июле-сентябре (178 960 кв. м). В целом большая часть сделок в этом классе (44%) была закрыта в зоне между ТТК и МКАД. В сегменте класса А напротив почти половина новых сделок, объём которых в III квартале составил всего 47 700 кв. м, была заключена в ЦДР.

Ухудшение ситуации с распространением COVID-19 (cо второй половине сентября наблюдается рост числа заболевших) может сдерживать традиционно повышенный спрос в конце года и сказаться на результатах IV квартала.

По прогнозам CBRE, по результатам 2020 года объем арендованных и приобретенных офисных площадей может снизится на 35% по сравнению с значением в 2019 году и составить порядка 1-1,1 млн кв. м, что соответствует уровню спроса в 2016 году.

Доля свободных офисных площадей в целом на рынке увеличилась на 0,4 п. п. с конца июня и составила по итогам III квартала 10,4%. Более существенный рост наблюдался в сегменте класса А, в котором доступно 11,6% офисного предложения против 10% на начало обострения ситуации с коронавирусом. В сегменте класса В за этот же период доля свободных площадей выросла с 9,1% до 10%.

В разрезе территориальных зон наиболее заметно доля свободных офисных площадей увеличилась между ЦДР и ТТК до 9,8% в III квартале. При этом, уровень вакантных площадей почти во всех субрынках в пределах МКАД варьируется от 8,2% до 9,9%. Исключением является Ленинградский деловой район, доля свободных площадей в котором увеличилась до 12% за счет ввода в эксплуатацию нового бизнес-центра («ВТБ Арена Парк», строение 8).

По прогнозам CBRE, к концу IV квартала 2020 года доля свободных офисных площадей может несущественно увеличится до 11%.

Объем помещений, предлагаемых в субаренду, увеличился на 15% с конца июня этого года. На конец III квартала объем офисных площадей, которые доступны для субаренды или могут быть освобождены текущим арендатором для прямой аренды, составляет порядка 130 тыс. кв. м.

Коммерческие условия

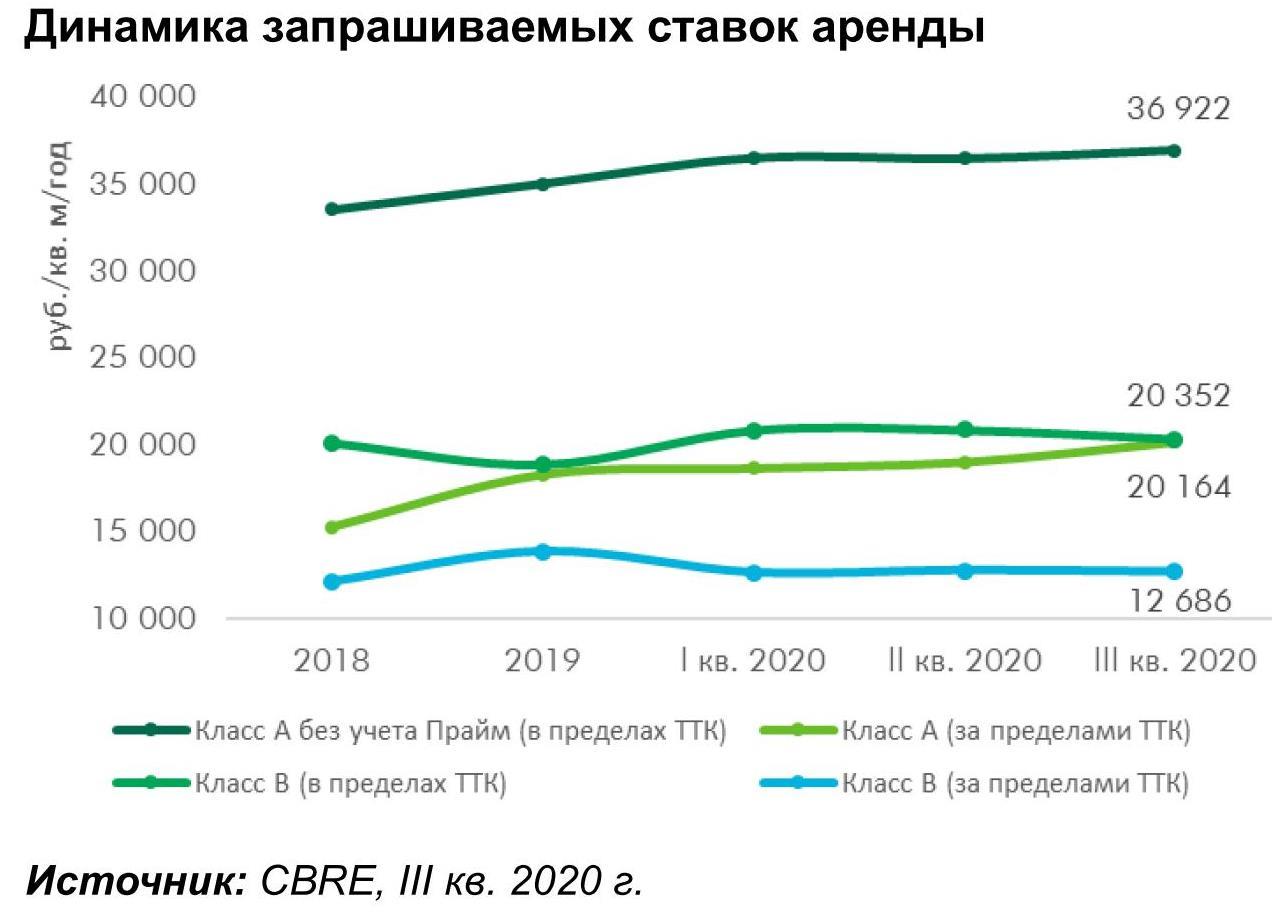

Средневзвешенная запрашиваемая ставка аренды в целом по рынку на конец III квартала 2020 года в классе А (без учета класса А Прайм) составила 26 057 руб./кв. м/год, в классе В – 16 045 руб./кв. м/год.

Средневзвешенная запрашиваемая ставка в классе А Прайм на конец сентября составляет 46 400 руб./кв. м/год против до 43 200 руб./кв. м/год на конец I квартала 2020 года. Рост этого показателя за последние 6 месяцев во многом связан со скачком курса доллара к рублю (больше половины доступного предложения в этом классе заявляют ставки аренды в долларах).

По прогнозам CBRE, средневзвешенные ставки аренды останутся на схожем с концом III квартала уровне до конца 2020 года.

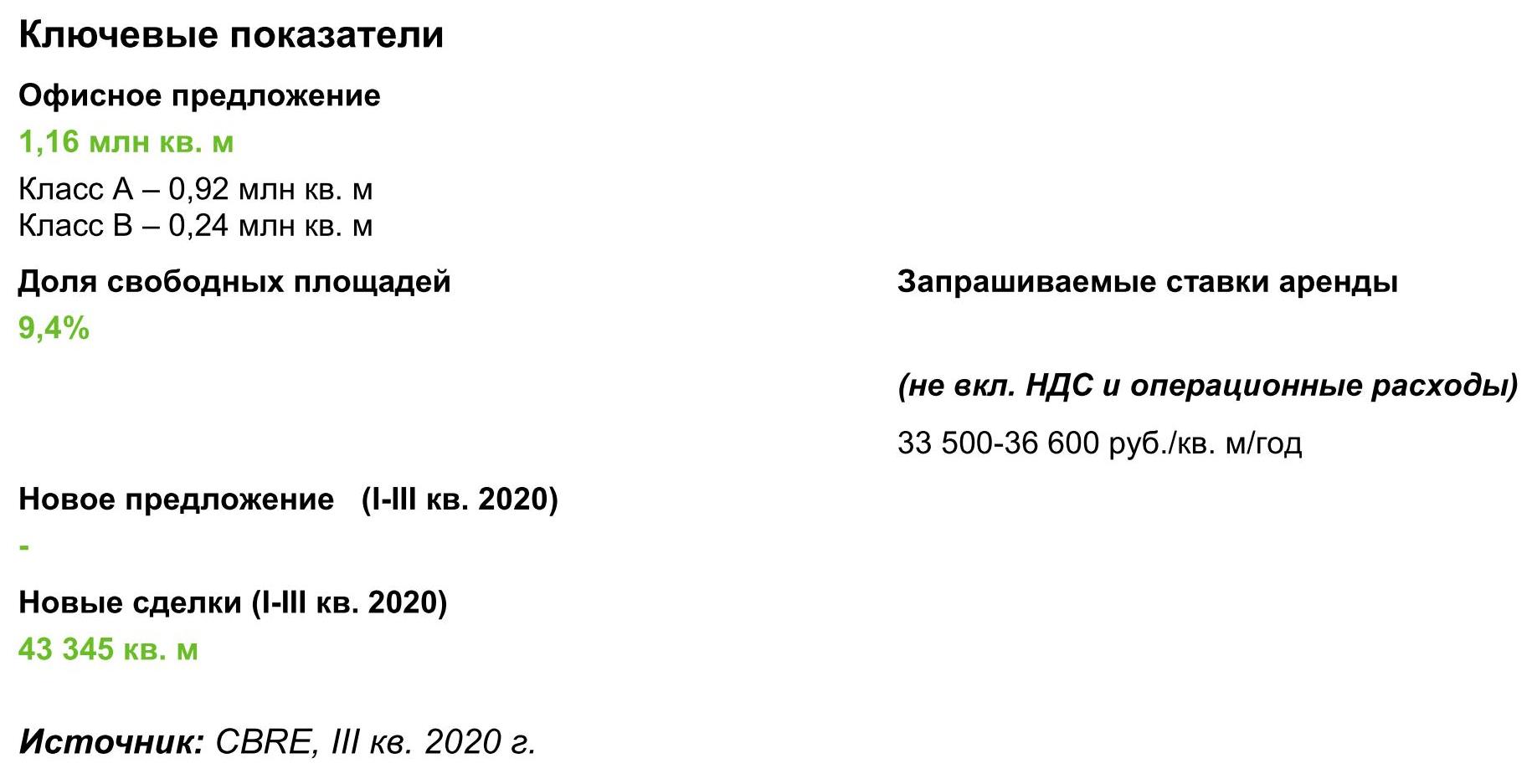

Москва - Сити

Объем качественных офисных площадей в бизнес-центрах Москва-Сити составляет 1,16 млн кв. м. В I-III кварталах 2020 года прироста нового предложения не было, однако в IV квартале ожидается к вводу в эксплуатацию Neva Towers, офисная часть которой составляет около 60 000 кв. м.

Елена Денисова, старший директор, руководитель отдела офисных помещений CBRE, комментирует:

«В конце III квартала вместе с восстановлением деловой активности произошло оживление и на рынке офисной недвижимости. После вынужденной паузы компании начали возвращаться к вопросам среднесрочного планирования, которые большинство из них отложило в период обострения ситуации с пандемией и высокой степенью неопределенности. При этом, многие компании вынуждены продолжать или снова прибегать к удаленному формату работы для ряда сотрудников в условиях сохраняющегося риска распространения COVID-19. Необходимость пересмотреть стратегию и возможно корректировать потребность в офисных площадях, с которой столкнулись представители бизнеса всех масштабов в новых реалиях, может замедлять сроки принятия решений. Тем не менее, мы ожидаем сохранение активности на офисном рынке в IV квартале этого года и ее конверсию в реальные сделки».

В условиях стагнации строительного рынка существенно усилилась борьба за клиента на рынке гидроизоляционных материалов. По данным Росстата, в 2016 году рынок строительных изоляционных материалов просел на 3,4%. При этом в целом стройпроизводство в стране упало сразу на 10%.

Под отраслевым давлением

Игроки сегмента гидроизоляционных материалов по-разному оценивают текущую ситуацию, но признают влияние отраслевых проблем. По словам заместителя генерального директора по продажам гидроизоляции PLASTFOIL компании «ПЕНОПЛЭКС СПб» Максима Самарина, несомненно, кризис повлиял на объем рынка гидроизоляционных материалов. Емкость его уменьшилась, и, соответственно, увеличилась и конкуренция. Кроме того, значительно сократилось количество складских и коммерческих зданий, приостановились многие инвестиционные проекты строительства подземных зданий и сооружений.

Руководитель направления КМС СБЕ «Полимерные мембраны и ПИР» корпорации «ТехноНИКОЛЬ» Максим Батуков полагает, что в целом производство гидроизоляционных материалов осталось примерно на том же уровне, если не считать, что произошло небольшое перераспределение объемов между сегментами различных гидроизоляционных материалов.

Своя точка видения и у компаний, непосредственно занимающихся гидроизоляционными работами. «По нашим наблюдениям, кризис коснулся практически всех предприятий, задействованных в данной отрасли. Как лакмусовая бумажка – последняя выставка «ИнтерСтройЭкспо». Там мы не увидели многих игроков, экспонировавшихся из года в год. На вопрос – почему в этом году не выставляетесь, ответ простой – нет денег», – рассказывает коммерческий директор компании «Оптимум Прайс» Данил Круглов.

В процессе замещения

Один из трендов рынка гидроизоляции (впрочем, как и всей строительной отрасли) – процесс импортозамещения. По мнению специалистов, он идет достаточно активно. По словам Максима Батукова, в тех сегментах, где работает «Техно-НИКОЛЬ», доля российских продуктов превышает 90%. «Отечественные производители увеличивают производственные мощности, помимо этого некоторые иностранные компании начинают размещать свои производства на мощностях, расположенных в России. Все это делает российский рынок гидроизоляционных материалов более насыщенным и провоцирует производителей постоянно работать над качеством своих материалов», – отмечает он.

Схожие выводы делает и Максим Самарин: «Благодаря высокому курсу валют, отечественным материалам удалось захватить долю импортных. И в целом, с каждым годом доверие потребителей к российской продукции увеличивается не только по причине цены, но и в связи с высокими стандартами качества. Жесткая ориентированность на импортные материалы остается только у иностранных инвесторов, которые пытаются использовать для себя более привычные материалы и не всегда доверяют российским аналогам, но и этот процесс с каждым годом изменяется в сторону российских гидроизоляционных материалов».

Между тем, по мнению Данила Круглова, не все материалы для гидроизоляции достойного качества имеются у российских производителей. По его словам, в некоторых случаях не обойтись без немецких, австрийских, итальянских продуктов, обладающих уникальными характеристиками. Однако в массовой доле применяемых материалов они составляют не более 5-10%.

С упором на качество

По словам Максима Батукова, качество гидроизоляционных материалов постоянно повышается в силу растущей конкуренции и новых технологий производства. Появляются и новые стандарты строительства, что обусловлено различными факторами – от появления новых технологий до глобальных изменений погодных условий. Так, уже обновились требования по пожаробезопасности, экологичности и энергоэффективности зданий, изменились нормы снеговой нагрузки.

Гидроизоляционные материалы относятся к той категории, в которой ухудшение качества повлечет мгновенный вал рекламаций, споров, в том числе судебных, отмечает Данил Круглов. «Поэтому какого-то ухудшения качества материалов мы не замечаем, хотя и используем достаточно обширный пул брендов. Так, в настоящее время все большую популярность приобретает гидроизоляция на цементной основе – ввиду непритязательности в использовании, адекватной стоимости, а также лобби производителей, которые доносят до проектировщиков свои инновации. При этом практически не сдает позиции рулонная гидроизоляция. Также мы очень рады тому, что несмотря на кризис многие заказчики в области реставрации объектов, в том числе культурного наследия, выбирают сразу одну из самых дорогих, но при этом самых надежных технологий – инъектирование бетона», – рассказывает специалист.

По мнению Максима Самарина, рынок гидроизоляционных материалов в РФ очень емкий, но доля качественных материалов, не требующих постоянных ремонтов, крайне невысока. Клиенты не хотят переплачивать, но и использовать некачественные материалы также не хотят. Скорее, даже наоборот: уменьшение бюджетов требует от людей выбора материалов, не требующих частых ремонтов, и, соответственно, приводит к сокращению бюджетов на эксплуатацию.

«По привычке, многие потребители используют устаревшие битумные материалы. Но в сегменте больших плоских кровель, более 5 тыс. кв. м, уже давно не стоит вопрос, какой тип гидроизоляционных материалов использовать – битумный или полимерный. Конечно, используют полимерные мембраны, в том числе по причине быстрой укладки и уменьшения общего периода кровельных работ. На объектах меньшей площади ситуация другая, и многие компании не готовы переходить на более современные материалы в связи с отсутствием опыта работы и необходимого оборудования. Но с каждым годом количество компаний, доверяющих полимерным материалам, становится все больше», – резюмирует Максим Самарин.

Цифра

3,4% составило падение рынка строительных изоляционных материалов в 2016 году

Мнение:

Лариса Горковская, специалист по маркетингу бизнес-группы Электроника и Энергетика ЗАО «3М Россия»:

Рынок материалов для изоляции кабелей и проводов имеет тенденцию небольшого роста в последние время. Мы считаем, что данный тренд, в первую очередь, связан с повышением требований к качеству изоляционных материалов. Мы видим, что вместо бюджетной изоленты все чаще выбирают более высококачественную, ту которая хорошо клеится в любых погодных условиях, устойчива к истиранию, влажности, ультрафиолету и прочим вредным факторам. Электрики, строители, монтажники предпочитают работать с продуктом, который гарантировано прослужит длительное время, не потребует переделки или перемотки.

Эксперты начинают наблюдать после кризисного периода постепенный рост производства и потребления в отдельных сегментах рынка металлопроката.

В Петербурге состоялся круглый стол «Металлопрокат и конструкции для нужд строительного комплекса Санкт-Петербурга и Ленинградской области». Его организаторами выступили Российский союз поставщиков металлопродукции и бизнес-клуб Российского Союза поставщиков металлопродукции (РСПМ) «Северо-Запад». Газета «Строительный Еженедельник» стала информационным партнером мероприятия.

Оторваться от дна

Непосредственно перед началом обсуждения проблем и тенденций рынка металлопроката ответственный секретарь Координационного совета по развитию строительной отрасли Аппарата полномочного представителя Президента РФ в СЗФО Юрий Курикалов рассказал о ситуации в сфере строительства. Он отметил, что в последние два года из-за падения объемов ввода новых жилых объектов в России сократилось и производство строительных материалов, в том числе относящихся к металлопрокату. Тем не менее, по словам эксперта, отдельные строительные сегменты в настоящее время из кризиса переходят в состояние ремиссии, правда, не означающего пока избавления от всех накопленных проблем.

Генеральный директор фирмы «Севзапметалл» Валерий Голенкин подробно остановился на текущей ситуации на рынке металлопроката. Он также отметил, что на производство и потребление данного вида продукции оказал влияние спад строительства, и привел пример по рынку арматуры. «По итогам 2015 года потребление арматуры на внутреннем рынке снизилось на 18% (до 7,45 млн т), по итогам прошлого года – еще на 12% (до 6,6 млн т). Эти показатели в целом совпадают с объемами строительных работ в России за указанный период», – подчеркнул он.

Валерий Голенкин также добавил, что на рынке Санкт-Петербурга и Ленинградской области ситуация складывалась несколько лучше. Объем строительных работ остался на уровне 2015 года, потребление арматуры снизилось в пределах 6%, а по отдельным видам металлопродукции в прошлом году наблюдался рост. Например, существенно выросло потреб-ление балки.

По мнению менеджера Дирекции по маркетингу и продажам АО «Северсталь менеджмент» Сергея Спивакова, рынок металлопроката достиг своего дна два года назад. По итогам 2016-го падение замедлилось. К концу текущего года потребление металлопроката должно вырасти на 2,4%. «Также в ближайшее время можно прогнозировать обострение конкуренции. Она должна включать в себя тенденции к улучшению клиентского сервиса, модернизацию производств», – полагает специалист рынка.

Руководитель проекта металлоконструкций ГК «София» Юрий Сорванов предположил, что росту рынка потребления металлоконструкций в текущем году будут способствовать также крупные инфраструктурные проекты. В частности, продукция будет востребована на еще незавершенных объектах, возводимых к ЧМ-2018, на строительстве Керченского моста и крупных газовых магистралях.

Стандарты качества

В рамках круглого стола игроки рынка также обсудили и более профильные вопросы, связанные с сегментом металлопроката. Генеральный директор компании «МК Промстройметалл» Дмитрий Жданов рассказал о тенденциях трубного рынка Петербурга. Он отметил, что в связи с ранее наблюдаемым ухудшением качества труб водоснабжения сейчас городские структуры стали предъявлять более высокие требования к продукции. Это поможет избавиться трубному рынку от недобросовестных производителей и поставщиков.

Директор по маркетингу компании «Санеста-Металл» Евгений Ганопольский обратил внимание присутствующих на несовершенство 44-ФЗ. «Ряд его положений негативно отражается на рынке. Тендеры за счет демпинга выигрывают неизвестные организации, не имеющие опыта, и впоследствии не выполняют взятые на себя обязательства. На мой взгляд, такой хаос в конкурсах будет продолжаться и в 2017 году. Из положительных трендов можно выделить снижение банковских ставок, рост культуры производства и производительности труда», – подчеркнул он.

Первый заместитель генерального директора компании «Ленмонтаж» Дмитрий Голубов отметил, что большая часть производств металлоконструкций расположена в европейской части страны. На Урале и в Сибири их меньше – соответственно, наблюдается дисбаланс игроков на рынке. Также он рассказал об опыте организации в изготовлении и монтаже металлоконструкций на знаковых объектах города и страны.

Главный инженер проекта ПКП «Ферумпром» Михаил Трофимов выступил с докладом о современной практике проектирования металлоконструкций. Он отметил тенденцию уменьшения сортамента задействованных в проекте видов продукции. «Раньше были ОКСы, на которые ориентировались проектировщики. Сейчас этого нет. Поэтому необходимо более четкое унифицирование и следование ему. В том числе, это касается зарубежной продукции, которая не всегда соответствует заявленному качеству», – считает он.

Директор по маркетингу и продажам ЗАО «Северсталь – Стальные решения» Леонид Лазуткин рассказал о серийных решениях производства отдельных видов продукции на основе металлоконструкций. Специалист подчеркнул важность модернизации данных продуктов, а также необходимость их адаптирования под конкретного потребителя.