В третьем квартале 2020 года в РФ выдано полмиллиона ипотек

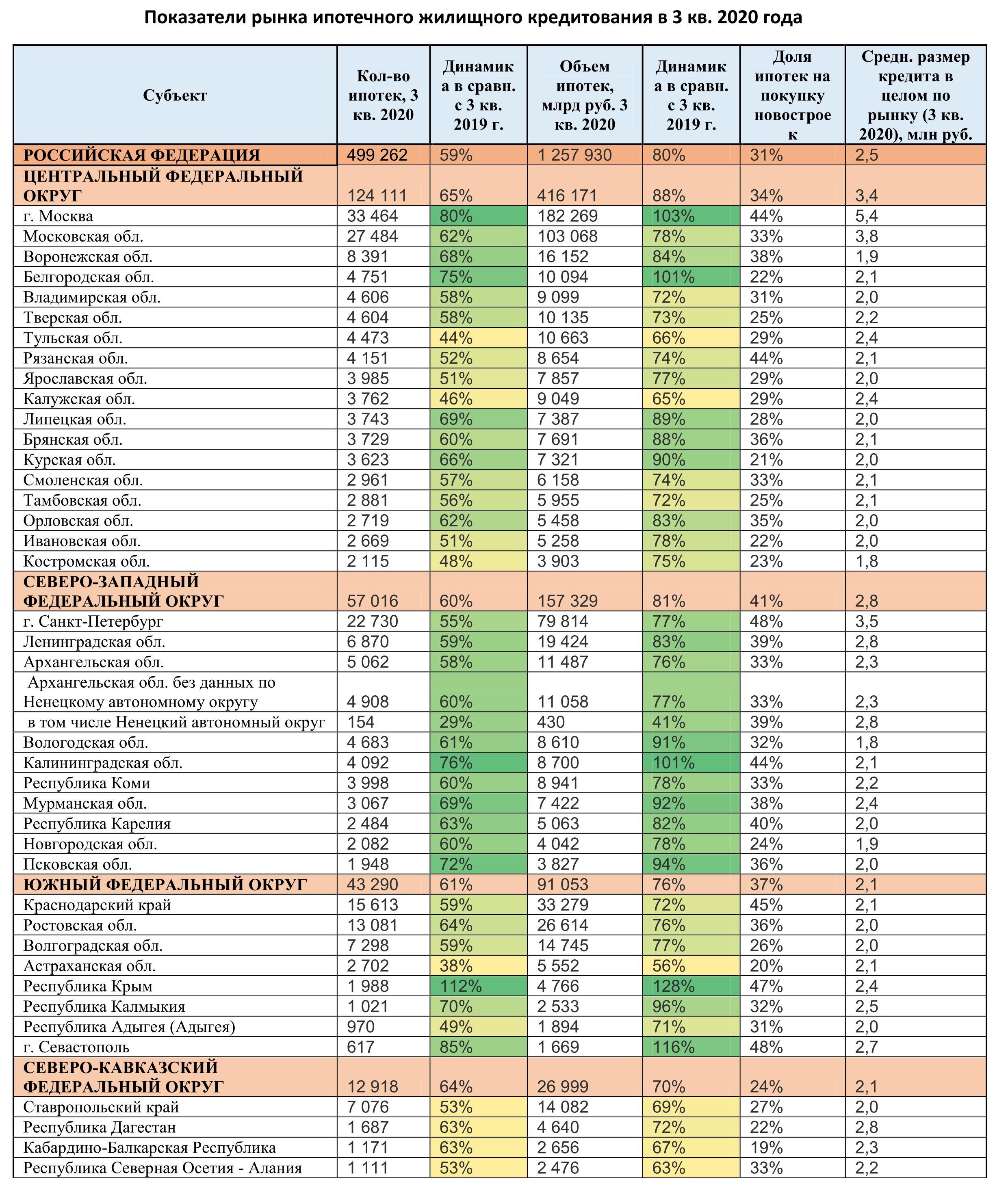

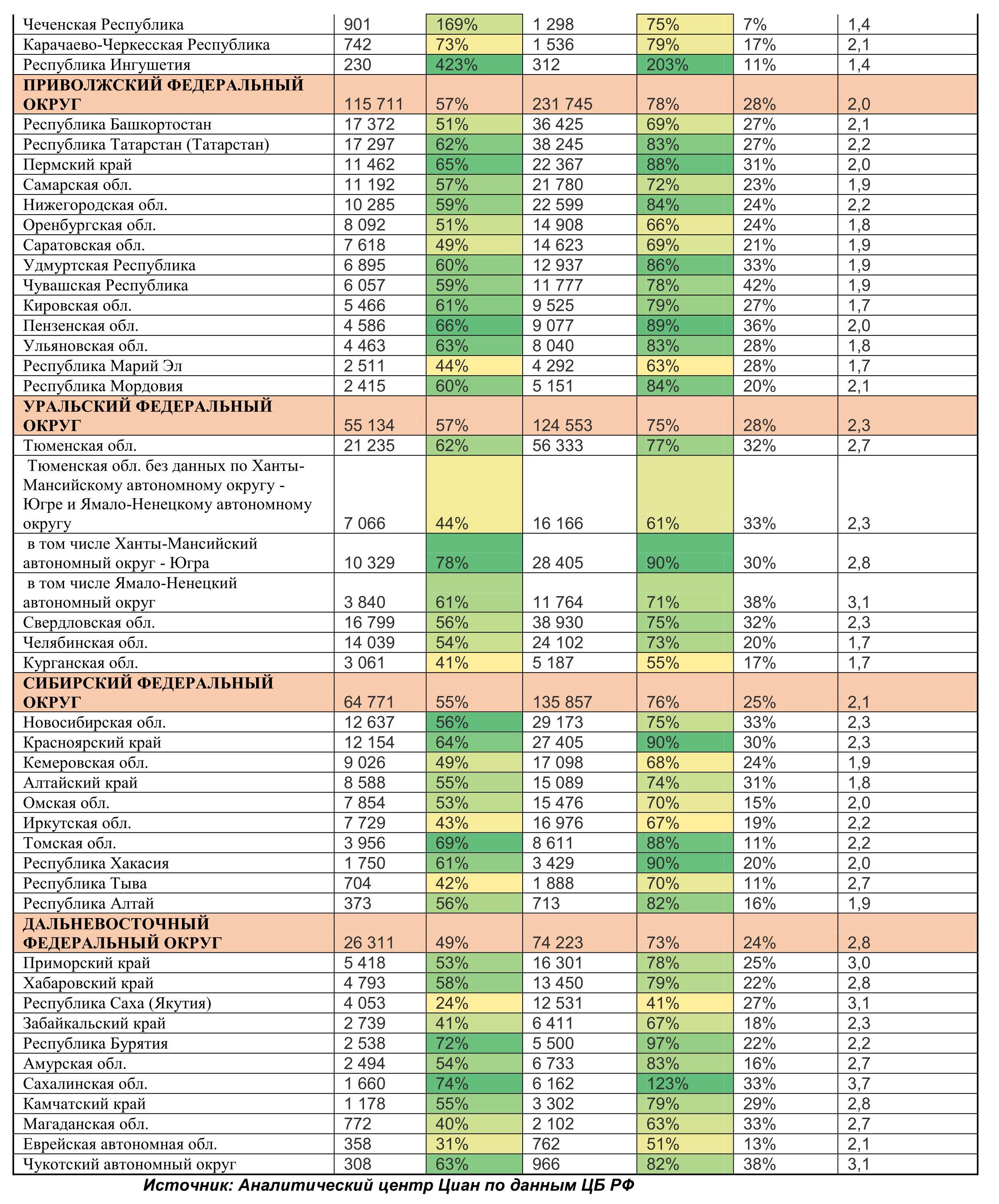

Аналитики Циан подвели итоги для рынка ипотечного кредитования третьего квартала 2020 года по данным, опубликованным Центробанком. Всего за три месяца выдано полмиллиона ипотек на общую сумму 1,26 трлн рублей. В сентябре 2020 года впервые за всю историю наблюдений объем выдачи ипотеки превысил 500 млрд рублей за месяц.

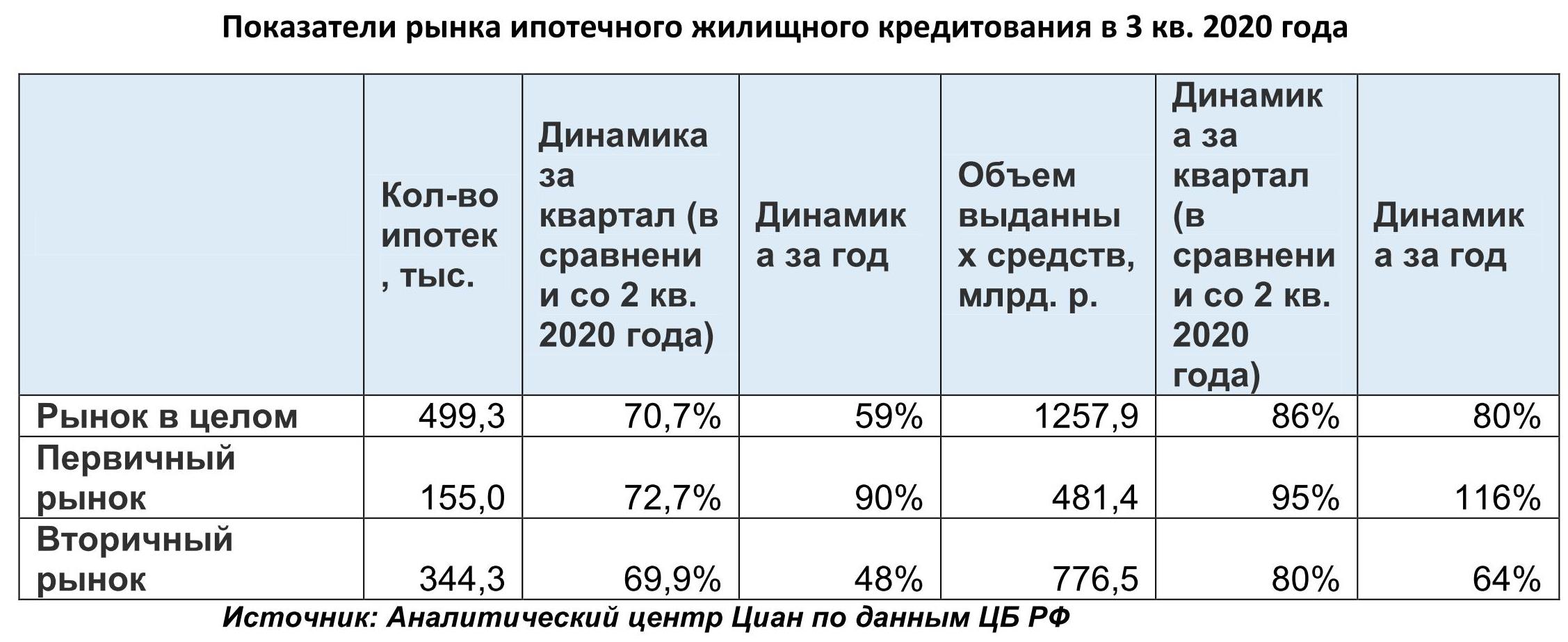

- В 3 кв. 2020 года в РФ выдано 499,3 тыс. ипотек (+59% за год) на общую сумму 1,26 трлн рублей (+80%). Сегмент новостроек по количеству ипотек за год показал почти двукратный прирост: +90%, вторичный рынок за год вырос в полтора раза: на 48%. За квартал прирост был на уровне 70% по всем сегментам.

- В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

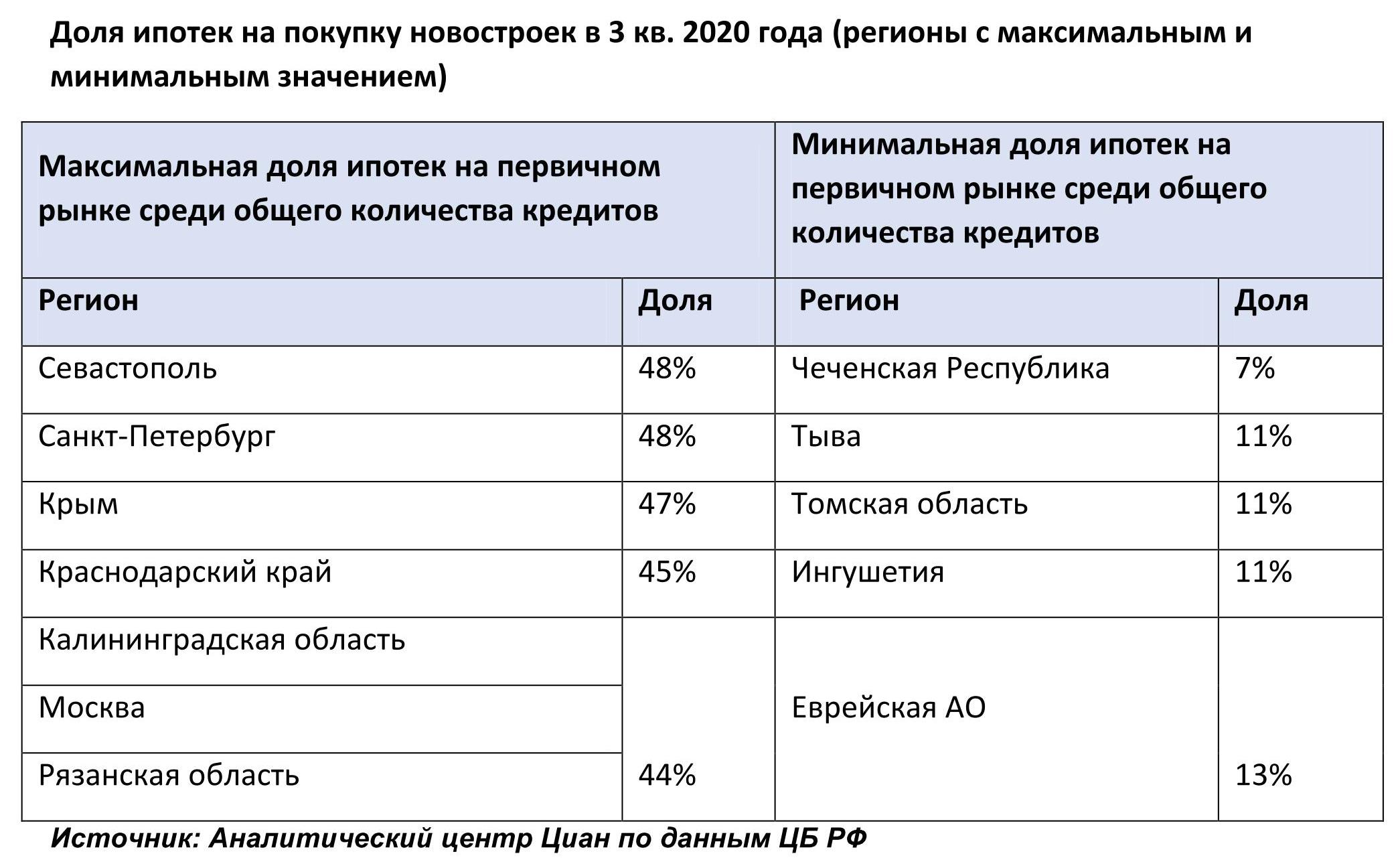

- 31% ипотек выдано на новостройки, остальные 69% - на объекты вторичного рынка. Смещение ипотечного спроса на «первичку» прекратилось. Наибольшая доля ипотек на «первичке» приходится на Севастополь, Санкт-Петербург и Крым.

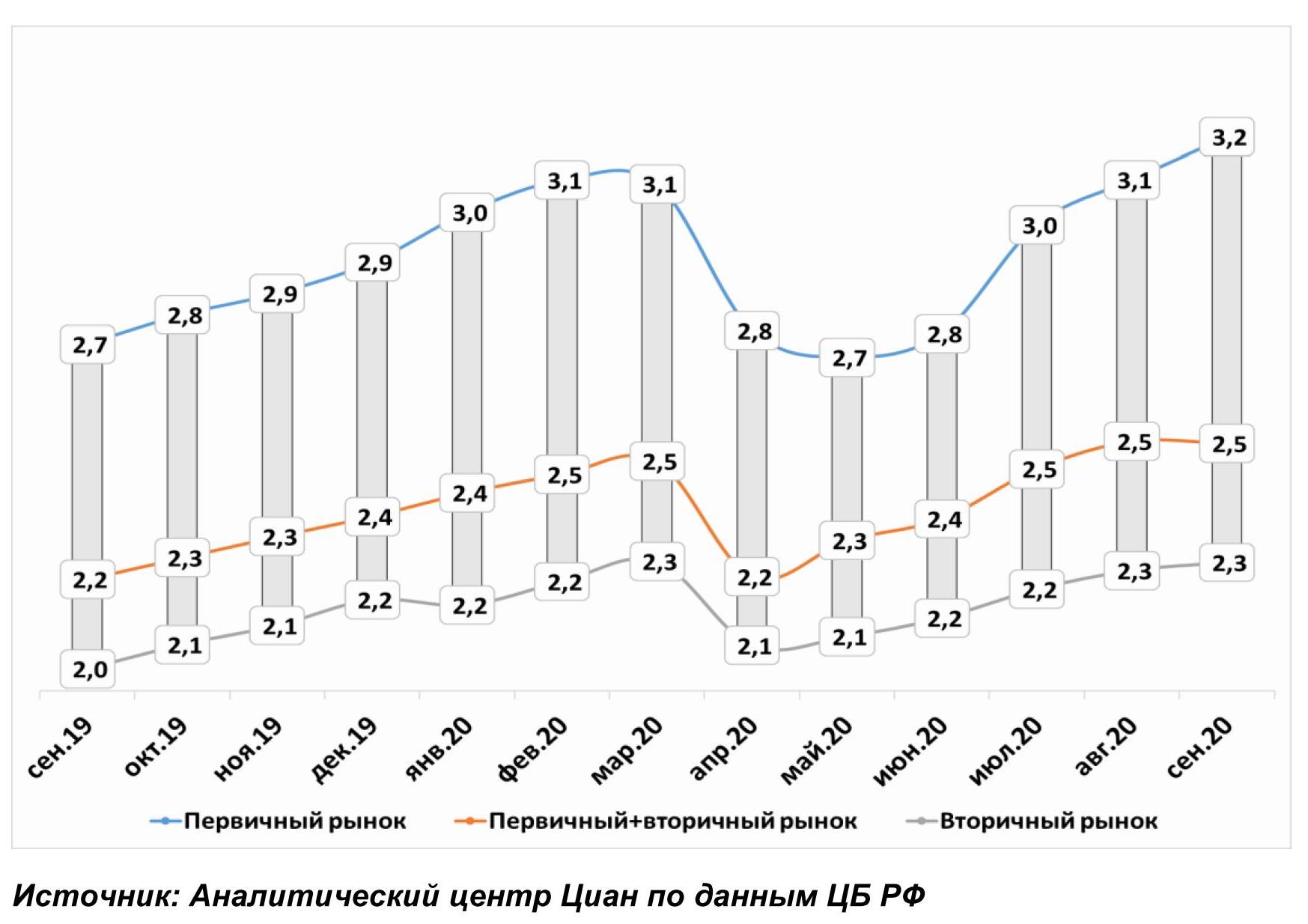

- Россияне берут в ипотеку в среднем 2,5 млн рублей. На первичном рынке средний займ обновил максимум – 3,2 млн рублей. Это на 900 тыс. р. больше, чем на вторичном рынке.

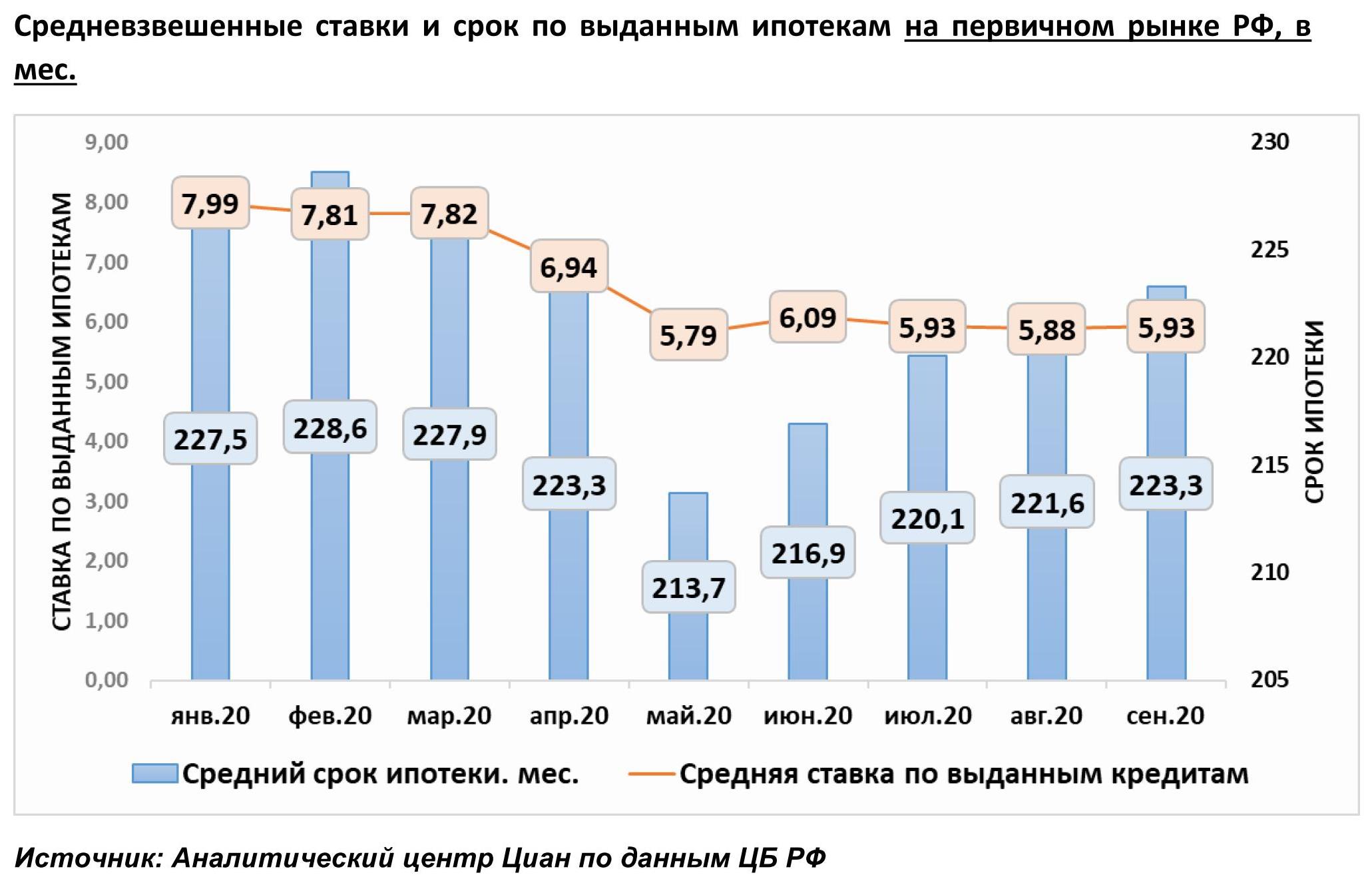

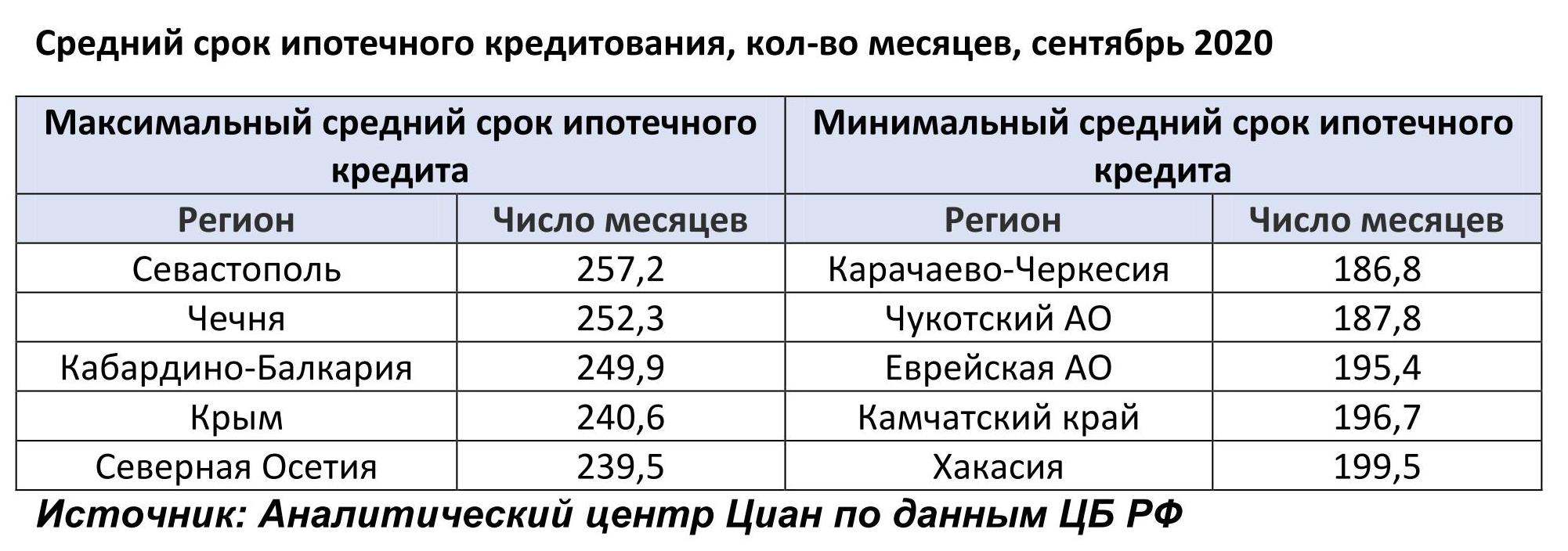

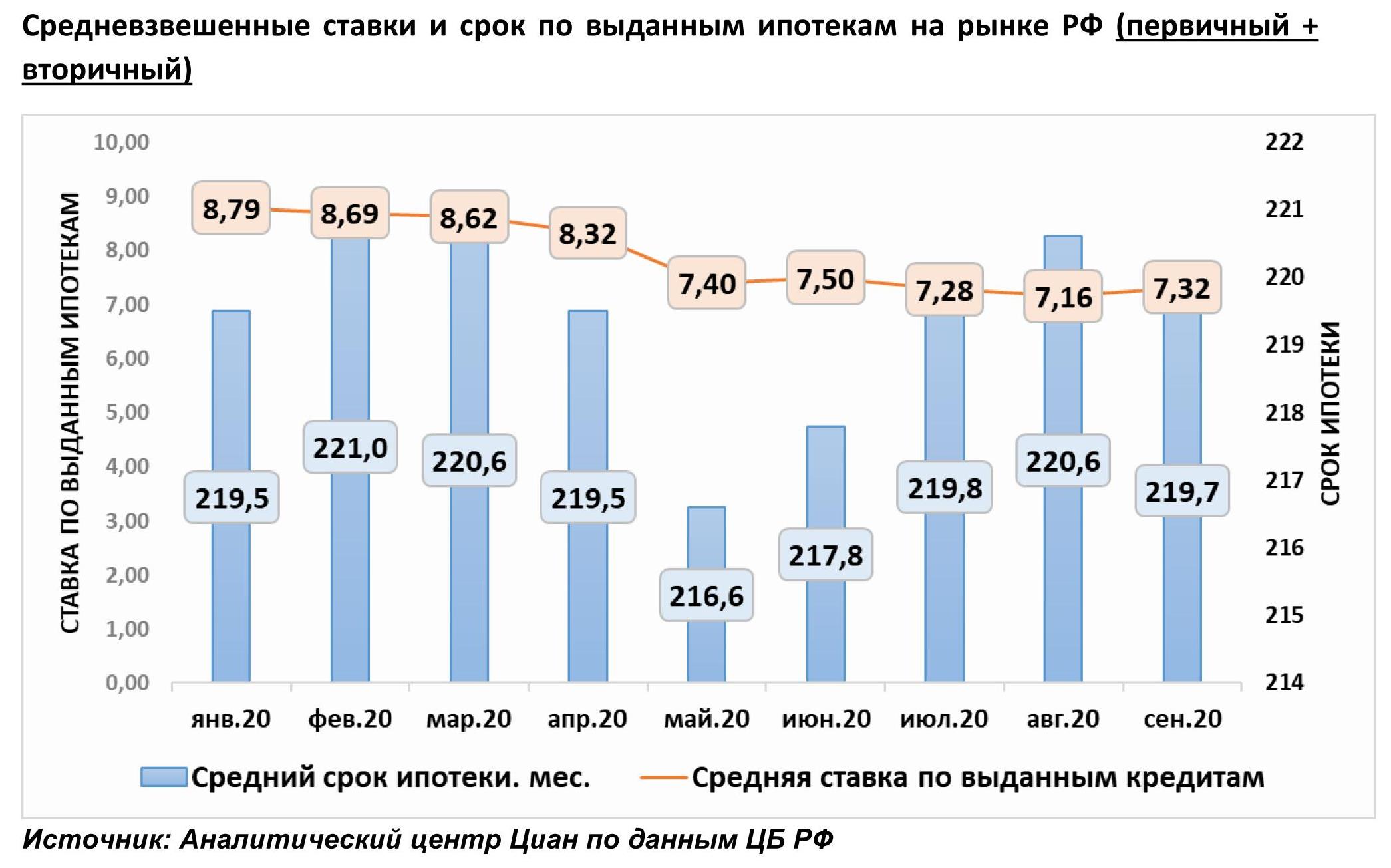

- Срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев. Привлекают ипотеку на максимальный срок в Севастополе, минимальный - в Карачаево-Черкесии.

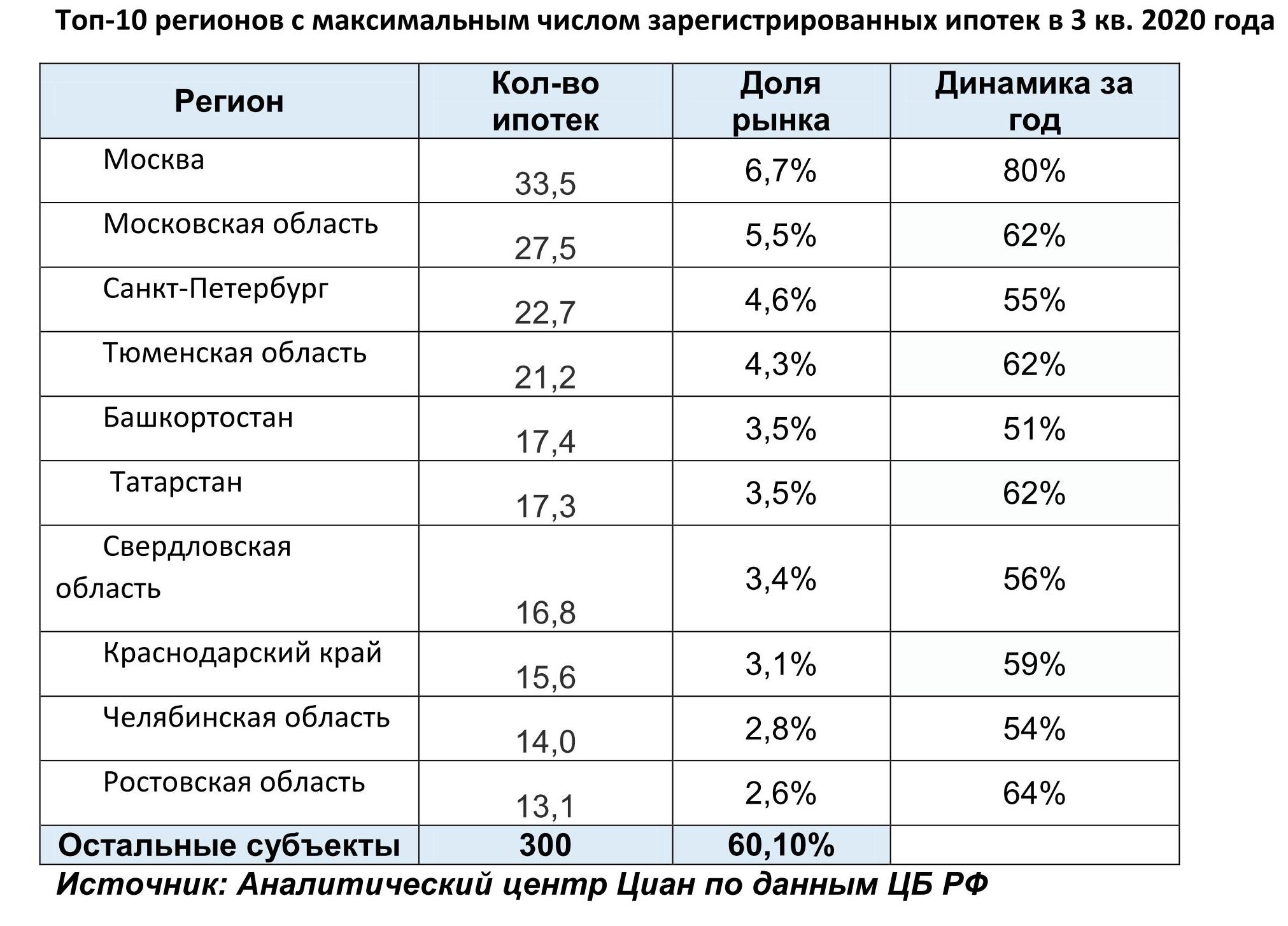

- Жители 10 регионов взяли 40% жилищных ипотечных кредитов. В лидерах - Москва, Московская область и Санкт-Петербург. Абсолютно по всем субъектам РФ выросло число ипотек в годовой динамике.

- Задолженность по ипотечным кредитам за год выросла на 19% - до 8,6 трлн рублей. Доля просроченной задолженности стабильна – 0,9%. В сегменте новостроек она составляет всего 0,4%. На вторичном рынке – 1,1%.

1. За третий квартал выдано полмиллиона ипотек

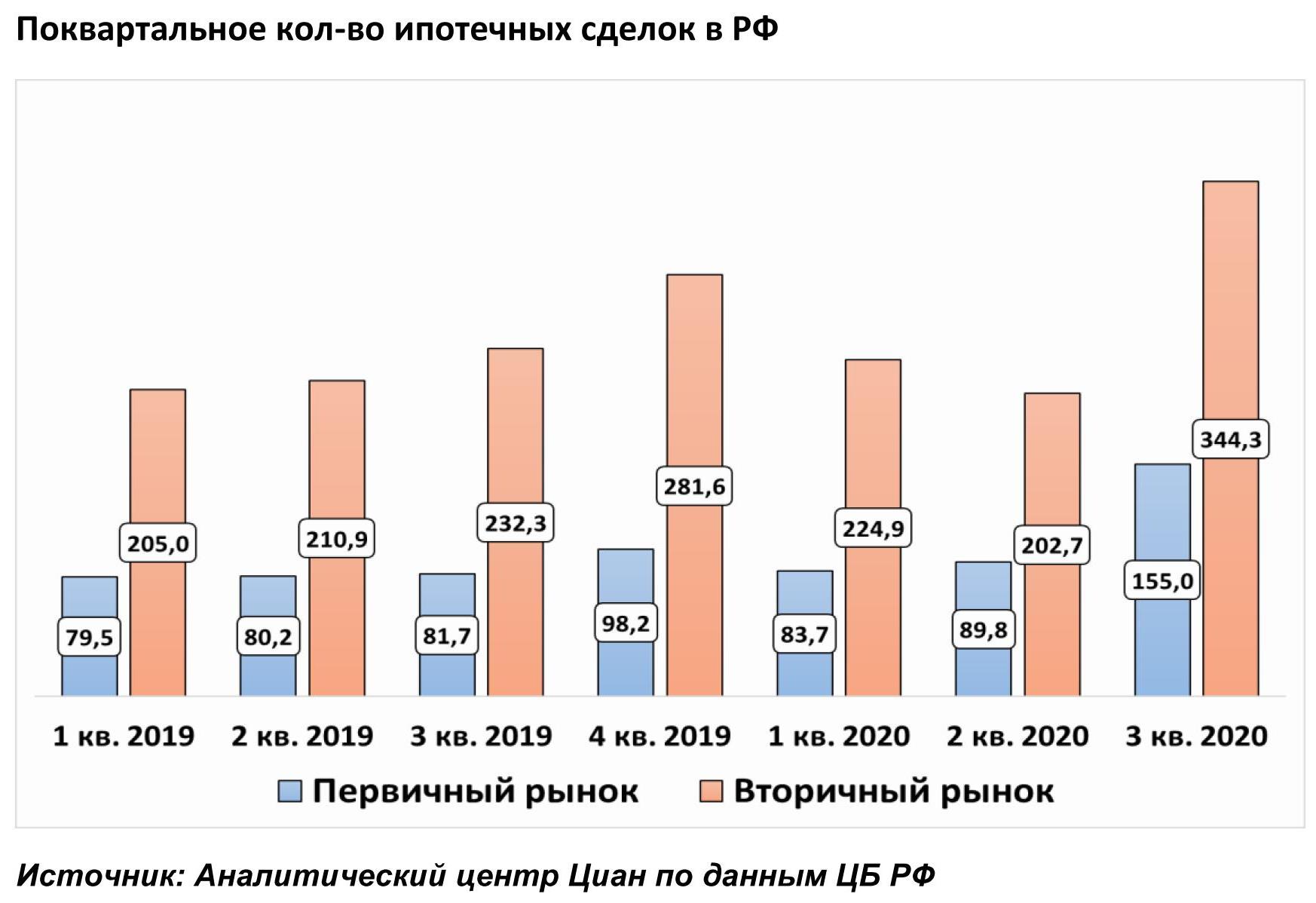

Льготная ипотека на первичном рынке привела к рекордному количеству ипотечных сделок в России. В 3 кв. 2020 года было выдано 499,3 тыс. ипотек на общую сумму 1,26 трлн рублей. В сравнении с прошлым кварталом (2 кв. 2020 года) количество выданных ипотек увеличилось на 59%, а в объеме денежных средств – на 86%. В годовой динамике (относительно 3 кв. 2019 года) количество кредитных сделок выросло на 59%, а объем – на 80%.

На первичном рынке выдано 155 тыс. ипотек (+72,7% за квартал и +90% за год). Объем выданных кредитов (481 млрд рублей) за квартал вырос почти в два раза – на 95%, а в годовой динамике рынок вырос более чем в два раза: на 116%. Это абсолютный рекорд за всю историю.

На вторичном рынке также обновлен максимум: за третий квартал было выдано 344 тыс. ипотек: за квартал спрос вырос на 70%, за год - на 48%. В денежном выражении (776,5 млрд руб.) рост существеннее: +80% за квартал и +64% за год.

31% ипотек выдано на новостройки, остальные 69% - на вторичном рынке.

Каждый месяц третьего квартала количество выданных ипотек по РФ обновляло новый рекорд: июль -146 тыс. кредитов (+52% за год), август: 154,5 тыс. (+54% за год), сентябрь: 198,7 тыс. (+86%). Таким образом, 40% всех ипотек были выданы в сентябре 2020 года. В сентябре 2020 года впервые объем выдачи ипотеки превысил 500 млрд (503 млрд рублей).

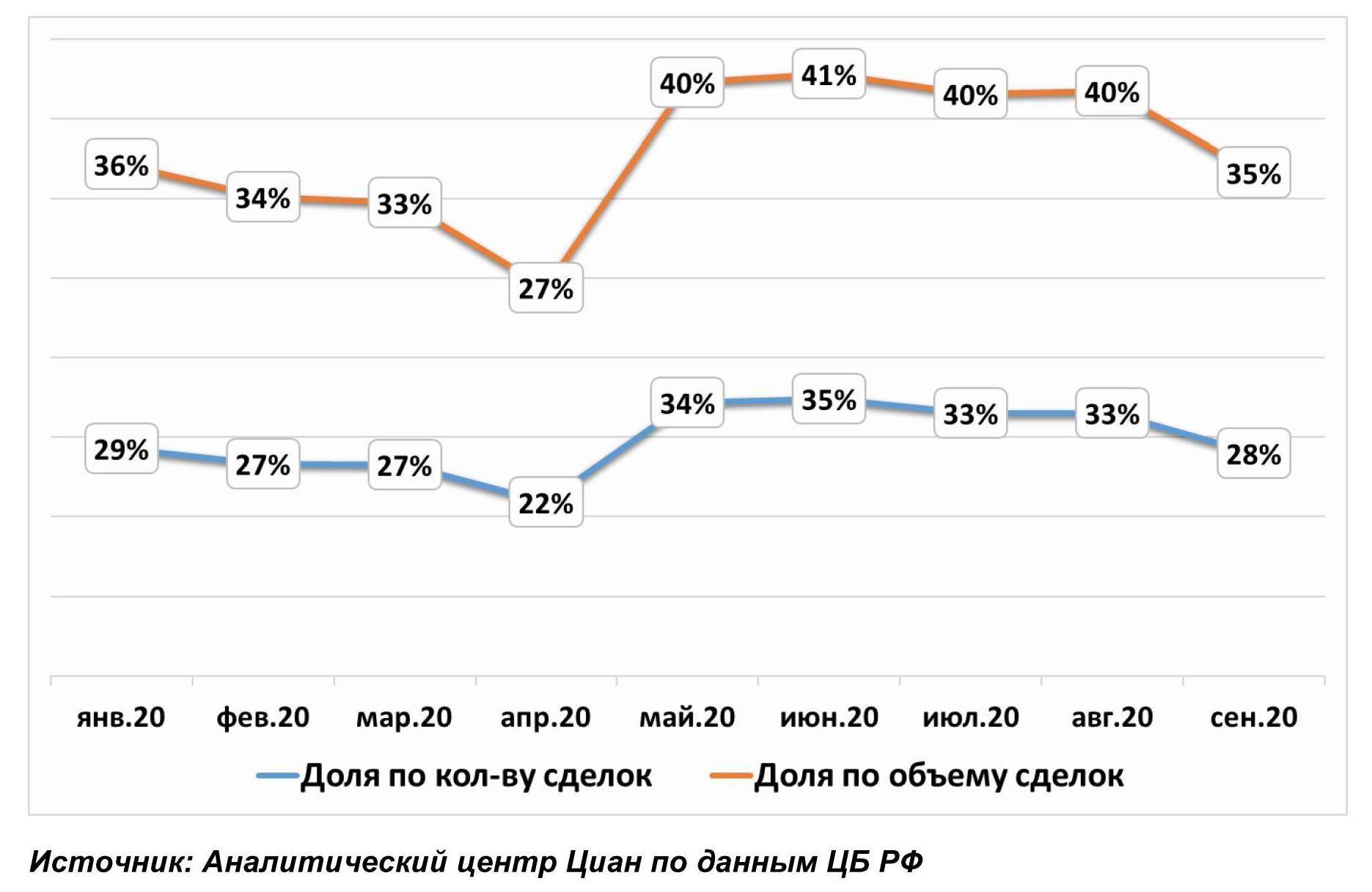

2. Смещение ипотечного спроса на «первичку» замедляется

По итогам 3 кв. 2020 года треть российских заемщиков (31%) выбрали квартиру от застройщика, остальные предпочли готовые варианты. Причем в сентябре только 28% ипотек было выдано на новостройки - это стандартные показатели 2019 года, когда не действовали специальные субсидии. Объем кредитования на первичном рынке от общей доли в сентябре также снизился до 35% против 40% в предыдущих месяцах.

Подобная динамика свидетельствует о частичном удовлетворении сложившегося спроса на первичном рынке. Кроме того, в сентябре 2020 года на рынок вышло больше инвесторов, многие из которых выбирали именно готовые квартиры, которые можно сдавать в аренду, компенсируя тем самым упущенную прибыль от возможного размещения средств на депозитах. Кроме того, цены на вторичном рынке не росли так быстро, как в сегменте новостроек, а у продавцов можно было получить скидку (в отличие от застройщиков, которые их сейчас практически не предоставляют).

Доля ипотек на первичном рынке среди всех ипотечных жилищных кредитов

Самая высокая доля ипотек на первичном рынке (среди всего числа выданных жилищных кредитов) в 3 квартале отмечена для Севастополя (48%), Санкт-Петербурга (48%), Крыма (47%), Краснодарского края (45%). Москва также вошла в пятерку лидеров наравне с Калининградской областью и Рязанской областью (по 44%). Ипотека на первичном рынке не пользуется спросом в Чечне (7% ипотек выданы на покупку новостроек), Тыве, Томской области, Ингушетии (по 11%). Наблюдается прямо пропорциональная зависимость между объемов строительства и ввода с долей ипотеки на первичном рынке.

3. Несмотря на льготную ипотеку, сумма кредита не снижается

Рост стоимости на первичном рынке нивелирует эффект снижения ипотечной ставки. В итоге средняя сумма займа на первичном рынке сопоставима с прошлогодними значениями, когда не действовала субсидия и клиенты приобретали квартиры по рыночным ставкам. В сентябре 2020 года средний размер ипотечного кредита по РФ достиг максимального значения – 3,2 млн рублей. Показатель увеличивается уже четвертый месяц подряд – с мая 2020 года, когда и начала действовать субсидия.

Средний займ «на первичке» практически на миллион рублей (900 тысяч) выше, чем на вторичном рынке, где в кредит берут сегодня около 2,3 млн рублей. На вторичном рынке средние суммы ипотеки ниже за счет высокой доли альтернативных сделок – новая квартира часто приобретается на средства от продажи старого жилья, поэтому в кредит нужно брать меньшие суммы благодаря высокому первому взносу.

В целом по рынку заемщики привлекают 2,5 млн рублей – эта сумма стабильная на протяжении всего третьего квартала. В годовой динамике это на 200-300 тыс. рублей выше.

Средняя сумма ипотечного жилищного кредита в 2020 гг.

Наибольшие суммы в ипотеку на покупку новостроек традиционно берут жители Москвы – в 3 кв. 2020 года сумма составила 5,8 млн рублей. В Московской области – 4,6 млн. Небольшие кредиты на жилье привлекают жители (в среднем 2 млн рублей) берут жители Марий Эл и Алтайского края.

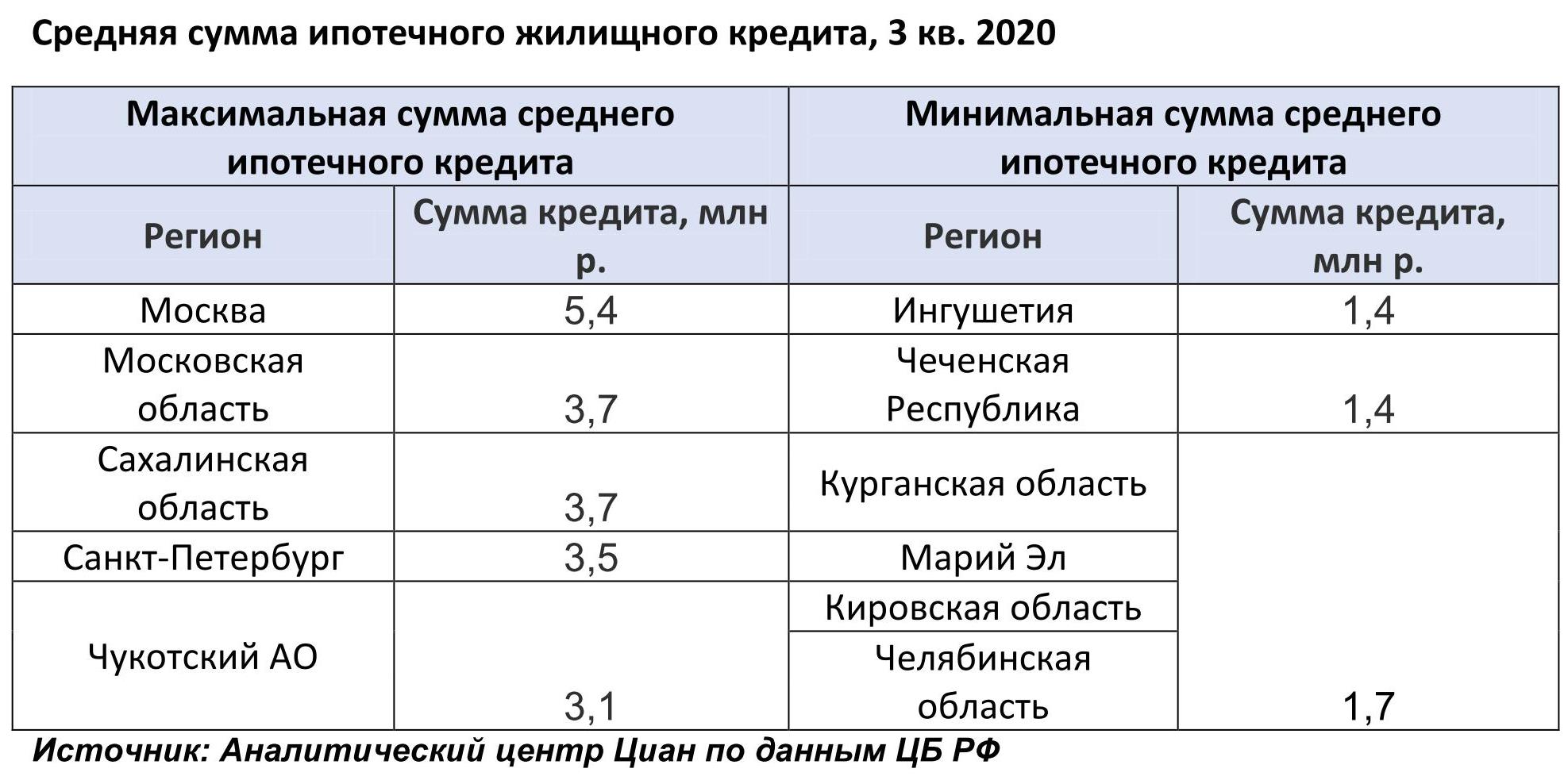

В целом по рынку (с учетом первичного и вторичного сегментов) жители следующих регионов брали самые большие ипотечные кредиты (в 3 кв. 2020 года): Москва (5,4 млн рублей), Московская область (3,7 млн), Сахалинская область (3,7 млн), Санкт-Петербург (3,5 млн) и Чукотский АО (3,1 млн). Минимальные суммы берут в ипотеку жители Чечни и Ингушетии (1,4 млн).

5. Льготная ипотека не помогает: срок кредита на первичном рынке вернулся к апрельским значениям. Ипотеку берут в среднем на 18 лет и 7 месяцев

В сентябре 2020 года средневзвешенная ставка по выданным кредитам в РФ на первичном рынке составила 5,93%. Относительно марта, до анонса льготной ипотеки, текущая ставка ниже на 1,89 пп. Несмотря на снижение процентов, средний срок кредита (223,3 месяцев) вернулся к показателям апреля, что связано с ростом цен на жилье и необходимостью брать в кредит большую сумму на больший срок.

В отдельных субъектах РФ ипотека выдавалась по ставкам существенно ниже среднерыночных. Минимальные значения зафиксированы в Приморском крае (4,46%), Якутии (4,65%), где действует «Дальневосточная ипотека». Самые дорогие кредиты на первичном рынке – в Ингушетии (7,12%) и Карачаево-Черкесии (6,41%).

В целом по рынку РФ ставка по выданным в сентябре кредитам составила 7,32%. Срок – 219,7 месяцев. Средний срок кредита также варьируется, в зависимости от региона. Максимальный средний срок кредитования (в целом по рынку в сентябре 2020 года), более 20 лет, зафиксирован в Севастополе, Чечне, Кабардино-Балкарии, Крыму. В Москве средний срок кредита составляет 232,2 месяца – чуть более 19 лет.

6. Жители 10 регионов взяли 40% жилищных ипотечных кредитов

В 3 кв. 2020 года на десятку лидирующих по количеству выданных ипотек регионов пришлось 39,9% сделок. Лидерами стали Москва (6,7% от всего рынка, +80% ипотек за год), Московская область (доля 5,5%, +62% ипотек за год), Санкт-Петербург (46% от рынка, +55% за год). В годовой динамике десяток субъектов с наибольшим числом сделок не изменился.

По всем лидирующим по количеству выданных ипотек субъектов отмечена положительная динамика кредитных сделок за год. Наибольший прирост зафиксирован для Москвы (+80%).

Среди всех российских регионов нет ни одного, где в годовой динамике (3 кв. 2020 года против 3 кв. 2019 года) число ипотек снизилось. Минимальный рост (на уровне 24-31%) отмечен для Якутии, Еврейской АО и Ненецкого АО).

Доля просроченной задолженность по ипотеке стабильна – сегодня в целом по РФ она составляет 0,9% от всего объема задолженности. В абсолютном выражении объемы «плохих» кредитов сегодня – 77,8 млрд рублей (+7% за год). Эксперты отмечают, что более дисциплинированными плательщиками становятся покупатели новостроек: просроченная задолженность от всего объема составляет в данном сегменте 0,4%. На вторичном рынке – 1,1%.

В разрезе отдельных регионов максимальная доля «просрочки» по ипотеке (первичный и вторичный рынки) отмечена в Карачаево-Черкесии (4,3% от общего объема задолженности по субъекту – просроченная), Калининградской области (3,5%) и Северной Осетии (2,7%). Регионы с минимальной долей «просрочки»: Ненецкий и Чукотский АО (по 0,2%).

«Субсидирование ипотечных ставок в сегменте новостроек на первом этапе позволило снизить как срок кредита, так и средний размер займа, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Льготная ипотека действительно увеличила доступность ипотечного кредитования во втором квартале, однако в третьем квартале из-за роста цен эффект субсидирования нивелируется. Тем не менее, в третьем квартале рекордный спрос на ипотеку был связан с приближением завершения программы кредитования, когда еще не было известно о пролонгации программы. В среднесрочной перспективе спрос будет распределен на большем временном отрезке, что несколько снизит спрос и позволит уменьшить темпы роста цен в сегменте новостроек. Впрочем, даже столь высокая активность на рынке не вызывает опасений в части роста закредитованности. Сегодня задолженность по ипотечным кредитам не превышает и 10% ВВП, тогда как в США незадолго до кризиса 2008 года доля ипотечного долга в ВВП приближалась к 80%. Поэтому рынок имеет еще большой задел для развития рынка жилищного кредитования”.

Карта регионов по количеству ипотечных сделок в 3 кв. 2020 года https://datawrapper.dwcdn.net/Ne7K8/1/

В необходимости цифровизации строительного рынка убеждено абсолютное большинство участников, однако готовность к ней и скорость процесса оставляют желать лучшего.

Цифровизация строительной отрасли продвигается в рамках нацпроекта «Цифровая экономика». На 2019 год в федеральном бюджете на эти цели заложено более 90 млрд рублей. Как ранее заявлял руководитель Проектного офиса по реализации программы при Аналитическом центре при Правительстве РФ Владимир Месропян, акцент делается на технологиях: Big Data, искусственный интеллект, квантовые технологии, сенсорика, робототехника и некоторые другие. Они будут применяться в основных отраслях экономики и социальной сферы, в том числе в строительстве. Однако внедрение «цифры» в строительной отрасли пока невелико.

Медленная трансформация

Согласно результатам исследования, проведенного компанией Strategy Partners совместно с РГУД и журналом «Генеральный директор», почти половина (46%) строительных и девелоперских компаний считает цифровизацию стратегическим приоритетом, еще 54% отчасти согласны с необходимостью трансформировать бизнес.

Однако всего 18% компаний видят цель, которой им предстоит достичь, а подавляющее большинство (96% опрошенных) не замечает эффекта от внедрения цифровых технологий. Хотя более 45% компаний создали специальное структурное подразделение, примерно треть компаний – пока на полпути к цели, и только 11% внедрили эффективную систему мотивации сотрудников.

«Строительная индустрия никогда не была передовой, она всегда была инертной в части инноваций – это не телеком, не IT и даже не розница», – прокомментировала руководитель исследования, партнер Strategy Partners, руководитель практики «Недвижимость и инфраструктура» Елена Киселёва.

Как отмечает заместитель генерального директора по коммерческим вопросам ООО «ПЕНОПЛЭКС СПб» Кирилл Иванов, скорость внедрения «цифры» пока невелика, оно происходит главным образом в крупных компаниях Москвы и Петербурга.

«Хотелось бы сказать, что «BIM шагает по стране», однако это не так. За последние три-четыре года процесс развивается линейно, а не по экспоненте, как виделось ранее. Важное требование цифровизации – внедрение BIM – у многих компаний находится на зачаточном уровне или отсутствует. Если посмотреть на самый простой показатель – наличие сформулированного и утвержденного BIM-стандарта внутри компании, то окажется, что у большинства его нет», – констатирует Сергей Веселов, генеральный директор Development Systems (входит в группу RBI).

А по мнению руководителя BIM-мастерской Проектного института № 1 Александра Никитина, «все идет с оптимальной для данной отрасли скоростью, так как никто не знает, как это должно быть, идет апробация технологических решений». Но многие участники строительного рынка отмечают растущую скорость внедрения цифровых технологий. «Достаточно сложные для управления области строительства и IT набрали технологическую мощность. Стали появляться действительно полезные инструменты для строителей – на базе BIM-технологий. Поднялась и востребованность автоматизации процессов – начиная с управления проектами, заканчивая поставками материалов на строительную площадку», – перечисляет руководитель департамента по информационным технологиям инвестиционно-строительного комплекса AAG Александр Ежилов.

«Если в 2012–2013 годах внедрением занимались только отдельные представители бизнеса, то на сегодняшний день к этому вопросу подключилось государство, которое координирует и продвигает данный процесс. И бизнес не просто практикует использование цифровых технологий, от него требуют обязательного их применения.

Конечно, скорость внедрения новых технологий в Москве, Петербурге и в регионах сильно отличается. Продвижение инноваций в регионах, а также повышение эффективности использования уже внедренных цифровых инструментов в компаниях – как мне кажется, основной вектор следующих лет», – размышляет Арсентий Сидоров, генеральный директор НТЦ «Эталон» (входит в Группу «Эталон»).

Страх перемен

Безусловно, есть причины, которые тормозят внедрение цифровых технологий в работу компаний. По результатам исследования определились три ключевых тормоза: высокая стоимость внедрения, недостаточная цифровизация партнеров и поставщиков, высокие риски внедрения.

Директор по продажам и маркетингу ООО «Петрострой» Анна Князева полагает, что процесс также тормозит психология: «Человеческая природа такова (а бизнесмены тоже люди), что все новое вызывает опасения, основное из которых – потеря важной, стратегической информации».

Кирилл Иванов кроме перечисленных причин называет нежелание перестраивать существующие бизнес-процессы под реалии рынка, отсутствие действенных стимулов со стороны государства, низкую стоимость труда, которая не помогает внедрению передовых программ.

«В первую очередь, развитие тормозится уровнем цифровой культуры и отсутствием стратегии цифровой трансформации бизнеса – как девелоперского, так и проектного. Цифровые технологии, как мне кажется, должны восприниматься как обновление производственной платформы, а не внешнее украшение», – рассуждает Сергей Веселов.

Маркетинг-менеджер системы управления проектированием Pilot-ICE компании «АСКОН» Ольга Гришко уверена: действует совокупность факторов, среди которых – сложность освоения новых технологий, смена привычек и даже страх перемен. А недостаток квалифицированных кадров, по ее словам, может стать серьезной угрозой при массовом внедрении цифровых технологий: «Если топ-менеджмент компаний не видит целесообразности, не может оценить и посчитать экономический эффект, то вряд ли компания справится с переходом на цифровые рельсы».

Хотя ожидаемый от внедрения BIM эффект – сокращение в разы трудозатрат, минимум ошибок в проектной документации и увеличение скорости проектирования в два-три раза, однако на первых этапах стоимость внедрения BIM достаточно высока, поясняет директор по строительству Группы RBI Майкл Миллер. «Речь идет не только о вложениях средств, но и о затратах времени. Считается, что при переходе на BIM сначала производительность остается на прежнем уровне, а у кого-то даже может немного падать. И только в течение двух-трех лет, при должном подходе, она вырастает», – говорит он.

По мнению Арсентия Сидорова, поскольку цифровизация застрагивает комплексные бизнес-процессы в компаниях, выделить какие-то отдельные причины сложно. Но есть наиболее характерные: непроработанность нормативной базы и сложная экономическая ситуация на рынке. «В первом случае до конца не понятны правила игры и требования, которым должны следовать компании в отрасли, во втором – необходимы структурные изменения и инвестирование больших средств», – поясняет он.

Александр Никитин, помимо этого, отмечает отсутствие заказчика на новые технологии. Также, по его мнению, к факторам, тормозящим процесс, следует относить отсутствие статей бюджета на НИОКР и неготовность строительного рынка к прозрачности.

Александр Ежилов, кроме того, указывает на необходимость одновременно и поменять процесс, и перестроить работу, и предусмотреть реализацию требований, которые появятся уже после внедрения. Здесь есть риск ошибок, исправление которых потребует впоследствии больших издержек.

Кирилл Иванов рассуждает о рисках, которые на том или ином этапе разнятся: на этапе выбора системы и ее построения – малое количество квалифицированных кадров; в процессе внедрения – необходимость работать в двух системах (что в определенный период приводит не к снижению числа работников, но к их увеличению); перестройка управленческих процессов, нежелание части квалифицированных сотрудников перейти на «цифру»; а уже в процессе работы резко возрастает вопрос защиты данных.

Цифровизация отчасти

Согласно результатам исследования, многие строительные компании пока внедряют отдельные элементы цифровых решений. Так, 35% респондентов предлагают клиентам такие цифровые решения, как «умный дом», «умное здание», «умная инфраструктура». Также многие компании уделяют внимание цифровизации клиентских функций. 31% создает специальные мобильные приложения, позволяющие заказать бытовые услуги и произвести оплату ЖКУ в режиме онлайн, а 27% компаний эффективно управляют лояльностью целевой аудитории в цифровых каналах.

Цифровизация производственного процесса также идет частично: электронный документооборот, BIM, облачные технологии и прочее. Интернет вещей, интегрированные системы управления проектами и контроль за перемещением людей на стройплощадке используют менее 10% компаний.

Участники опроса определили топ-5 наиболее перспективных технологий: BIM, Big Data, БПЛА (беспилотные летательные аппараты), облачные решения для коллаборации и интернет вещей.

Финансовые стимулы

Сегодня цифровые технологии позволяют компаниям выгодно отличаться на рынке, что в существующих экономических реалиях весьма актуально. Новые технологии и подходы к разработке позволяют создавать продукты и услуги совершенно иного уровня, привлекая тем самым клиентов – конечных покупателей.

«Цифровизация способствует развитию конкуренции. Сейчас проектный рынок разделился на BIM-компании и компании формата 2D, поэтому барьер для входа на рынок низкий. Для девелоперского бизнеса преимущества внедрения BIM-технологии видны в более длинной временной перспективе и на стратегическом уровне. Оба рынка высококонкурентны и низкомаржинальны, и техническое перевооружение только усилит соперничество. С другой стороны, оно дает возможность для создания новых продуктов и услуг для потребителей (например, персонифицированная отделка для клиента или новые сервисы по управлению проектными данными на этапе строительства – такие как инвестиционный контроль DS-X)», – полагает Сергей Веселов.

В то же время, подчеркивает Александр Никитин, «молодые амбициозные компании не нуждаются в трансформации, так как изначально держат курс на цифровизацию и применение всего нового, что появляется в отрасли, быстрее реагируют на изменения».

С одной стороны, цифровизация помогает развитию конкуренции, с другой – напротив, борьба за клиента заставляет бизнес искать новые инструменты, среди которых цифровизация занимает заметное место. В проведенном ранее исследовании Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ) обозначены проблемы строительной отрасли: недостаточный спрос, высокий уровень налогов и стоимости стройматериалов, недостаток финансирования и дороговизна банковских кредитов. По мнению аналитиков, эти проблемы заставят компании не только менять схемы управления, но также переходить на «цифру».

«Компания изучает рынок, наблюдает за конкурентами и естественным образом хочет, чтобы ее продукт превосходил конкурирующие. Для этого необходимо обладать уникальными инструментами, одним из которых сейчас являются цифровые технологии», – уверен Александр Ежилов.

Цифровые перспективы

По расчетам Dassault Systemes, к 2025 году 25% мировой экономики будет оцифровано. Сейчас для ряда ведущих стран этот показатель составляет 9–10%, в России – 3,9%. Активнее всего digital-технологии применяются в торговле и сегменте B2C, но не в строительстве.

Цифровизация строительного рынка началась с BIM и электронного документооборота в банках. Сейчас работают информационные системы, выдаются электронные ипотечные закладные, в электронном виде регистрируются сделки купли-продажи, аренды и т. д.

«Ускорению внедрения цифровых моделей может способствовать развитие образовательных программ, как на уровне вузов, так и краткосрочных курсов. Это поможет появлению новых специалистов, которые хотят и умеют работать с «цифрой», проявляя необходимую инициативу», – полагает руководитель аналитического центра «Главстрой Санкт-Петербург» Дмитрий Ефремов.

В Петербурге в следующем году начнется строительство научно-образовательного инновационного центра – по аналогии с объектами в Сколково. Будущий университет и Национальный институт урбанистики должны работать в том числе в рамках проекта «Цифровая экономика». Планы есть, они нацелены на будущее – в ближайшие годы компаниям придется решать проблемы цифровизации самостоятельно.

Мнение

Андрей Паньков, директор по строительству компании «Строительный трест»:

– Можно выделить два основных направления в развитии информационных технологий в строительстве – математические модели и система информационного моделирования зданий (BIM). Математические модели при помощи моделирования и анализа существенно упростили работу архитекторам и проектировщикам, позволив им применять новые, зачастую инновационные решения.

BIM остается самым перспективным направлением на рынке. Именно эта технология позволяет контролировать каждую деталь объекта на протяжении всего жизненного цикла, одновременно делать технические, экономические и временные прогнозы. Однако трудность внедрения BIM на всех этапах строительного процесса заключается в соотношении профильных специалистов масштабам отечественного строительного рынка. У нас есть профессионалы в этой нише, но их очень мало, а чтобы их число росло, необходима качественная образовательная платформа. Как следствие, должна постоянно обновляться техническая база. В странах Европы BIM-моделирование применяется практически повсеместно. В России же информационная модель здания используется от силы на треть от ее возможностей.

Анна Князева, директор по продажам и маркетингу ООО «Петрострой»:

– Цифровизация – процесс не быстрый, но неотвратимый. И, без сомнения, те компании, которые будут или уже являются первопроходцами в цифровизации своих бизнес-процессов, сильно упростят себе задачу и при первичных существенных вложениях на данном этапе сократят расходы и повысят прибыльность своего бизнеса в дальнейшем. Перевод бизнес-процессов в «цифру» однозначно упростит контроль и повысит оперативность реагирования.

Михаил Алексеев, генеральный директор ООО «Геодезические приборы»:

– Цифровизация строительства может потребовать от государства финансовых вложений в обеспечение структур госэкспертизы, госнадзора и др. современными компьютерами, программным обеспечением, серверами для платформ обмена информации для всех участников, в том числе и коммерческих организаций.

Кроме того, это обучение, переподготовка имеющегося кадрового состава и подготовка нового – то есть вложение в образование, так как требуется то же самое приобретение современных компьютеров и программного обеспечения, подготовка педагогов и прочее.

Со стороны коммерческих организаций тоже требуются немалые вложения в «апгрейд» самих себя, включая в некоторых случаях обновление парка оборудования, налаживание взаимодействия между всеми участниками строительства. И все это нередко с неизвестными сроками появления ощутимой экономической эффективности от затрат. В результате часто возникает вопрос: «Зачем нам это надо, если все и так работает?» – и аргументы в сопоставлении с вложениями не всегда кажутся достаточно весомыми.

Ольга Гришко, маркетинг-менеджер системы управления проектированием Pilot-ICE компании «АСКОН»:

– Государство несколько лет назад начало предпринимать активные и уверенные шаги в сторону цифровизации. Но этот путь совсем не быстрый: каждый год выпускаются новые стандарты с набором необходимых изменений, споры при этом не утихают до сих пор – очень важно договориться о базовых понятиях и процедурах, чтобы все однозначно понимали, как работать в новых реалиях. Некоторые ведомства уже перешли на работу в «цифре», кто-то в процессе перехода.

Понижение ключевой ставки Центробанком, а также другие макроэкономические факторы, по мнению экспертов, создают условия для снижения банками ставок по ипотечным кредитам, что, в свою очередь, должно простимулировать выдачу ипотеки, объемы которой в первом полугодии «просели».

В последних числах июля Центробанк России снизил ключевую ставку на 0,25 п. п. Отметим, что это уже второе понижение за последнее время. Первое – тоже на 0,25 п. п. – имело место еще в середине июня. Больше того, не исключено, что тренд получит продолжение. «При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров. Следующее запланировано на 6 сентября 2019 года», – говорится в сообщении Центробанка.

Банки уже отреагировали на снижение ключевой ставки. Первым традиционно был Сбербанк, который еще в конце мая, до первой подвижки «ключа» вниз, а только на экспертных ожиданиях этого, понизил процентные ставки по основным ипотечным кредитам на 0,6 п. п. Базовая ставка на приобретение готового жилья уменьшилась до 10,8% годовых; на покупку квартир в новостройках – до 10,6%, для участников зарплатного проекта при использовании сервиса электронной регистрации – до 10,2% годовых.

Банк ДОМ.РФ с 10 июля, в промежутке между решениями Центробанка, первым понизил ставки ниже 10% годовых. Ипотека на строящееся жилье доступна по ставке от 9,5%, на готовое жилье – от 9,6%, на «Военную ипотеку» – 9,3%. С 1 августа и ВТБ поменял условия ипотечного кредитования и снизил ставки в среднем на 0,5 п. п.

Эксперты, опрошенные «Строительным Еженедельником», отмечают, что не только снижение ключевой ставки толкает проценты по ипотечным кредитам вниз. «Основную роль при установлении ипотечных ставок играет не значение ключевой ставки Банка России, а ситуация на финансовых рынках», – отмечают в банке ДОМ.РФ.

«Для рынка ипотеки, как и для банковского сектора в целом, в настоящее время более важным является не столько само сегодняшнее снижение ключевой ставки, сколько замедление инфляции и уменьшение доходностей государственных облигаций, опережающие действия ЦБ РФ. В подобных условиях участники рынка переходят к снижению процентных ставок по вкладам. Снижение стоимости фондирования позволяет банкам предлагать более привлекательные условия по ипотечным кредитам», – отмечает главный аналитик «Росбанк Дом» Наталья Ващелюк.

По словам эксперта, интересным можно считать то, что Банк России впервые в этом году отметил: в краткосрочной перспективе риски замедления роста цен преобладают над рисками ускорения инфляции. «Согласно комментариям регулятора, до конца 2019 года не исключено продолжение снижения ключевой процентной ставки, а ее нейтральный уровень (по оценкам Банка России, находящийся в интервале 6–7%) будет достигнут к середине следующего года. При этом достаточно очевидно, что значение ключевой ставки в 7%, соответствующее верхней границе диапазона, скорее всего, будет обозначено уже в этом году», – добавляет она.

В случае дальнейшего снижения ключевой ставки и стабилизации экономической и геополитической ситуации процентные ставки по ипотеке, безусловно, будут снижаться, считает территориальный менеджер по работе с партнерами по ипотеке Северо-Западного филиала банка «Открытие» Татьяна Хоботова. «Уже сейчас ставки на рынке ипотечного кредитования с уровня 9,8–10% годовых снизились до уровня в 9,5%. При этом по ряду программ банков можно оформить кредит по ставке, которая будет еще ниже», – подчеркивает она.

Специалисты полагают также, что новые факторы позволят переломить имевшую место в первом полугодии 2019 года тенденцию сокращения объемов выдачи ипотеки. Напомним: по данным Банка России, за этот период снижение в денежном выражении составило 3,5% (до 1,26 трлн рублей), а в количественном – на 13,2% (до 575,5 тыс.), относительно первого полугодия прошлого года.

«Процентные ставки по ипотеке постепенно приближаются к прошлогодним минимальным значениям, что должно поддержать активизацию спроса на ипотечные кредиты осенью 2019 года», – отмечает Наталья Ващелюк.

Того же мнения придерживается и Татьяна Хоботова. «Во втором полугодии спрос на ипотеку должен восстановиться. Застройщики сохранили возможность строить по старым правилам большинство своих объектов, рынок недвижимости успокоился, и клиенты имеют возможность спокойно выбирать варианты квартир. За первое полугодие снижение объемов ипотеки в целом по России было зафиксировано небольшое (3,5%). При этом, если очистить цифровые показатели от сделок рефинансирования (доля которых в 2018 году в общем объеме выдач была более 10%, а сейчас не дотягивает и до 5%) и считать только новые выдачи, то снижения и вовсе нет», – подчеркивает она.