В 2020 году объемы чистого поглощения офисов снизились на 61%

Аналитики международной консалтинговой компании Knight Frank подвели итоги первых трех кварталов 2020 года на рынке офисной недвижимости Москвы. Согласно исследованию, существенно замедлилась динамика объемов чистого поглощения – ключевого показателя спроса, демонстрирующего за определенный период разницу между всеми площадями, которые были заполнены, и вышедшими на рынок пустыми как по причине выхода на рынок нового незаполненного объекта, так и из-за оптимизации площадей арендаторов. Показатель поглощения за девять месяцев составил всего 190,8 тыс. кв. м против 490,7 тыс. кв. м годом ранее.

- По итогам III квартала 2020 года совокупный объем предложения офисов на московском рынке составил 16,9 млн кв. м, из которых 4,5 млн кв. м относятся к классу А, а 12,4 млн кв. м – к классу В. Несмотря на неопределенность рынка, произошел запуск нескольких новых проектов, совокупная офисная площадь которых составила 54,2 тыс. кв. м. На рынок вышел крупный объект класса А – «ВТБ Арена Парк» (корп. 8), который на конец квартала был полностью вакантен.

- Снижение спроса на офисы в совокупности с оптимизацией площадей арендаторов привело к снижению чистого поглощения офисных площадей – несмотря на наличие на рынке сделок по релокации, реальный объем ушедших с рынка площадей остается невысоким. Компании либо стремятся уменьшить занимаемую площадь при переезде, либо остаются в рамках текущих проектов, отдавая на рынок часть арендованных офисов. Это привело к снижению показателя поглощения в I-III кварталах с 490,7 тыс. кв. м до 190,8 тыс. кв. м, таким образом зафиксировано падение на 61%.

- Дополнительно стоит отметить крупные объемы площадей, которые выходят на рынок в субаренду и зачастую расположены в наиболее дорогих объектах ключевых деловых зон города. Среди компаний, которые приняли такое решение, можно назвать Deloitte, чей офис сейчас расположен в бизнес-центре «Белая Площадь» или, например, KPMG, которые также решили отказаться от части офисов в «Башне на Набережной» и реализуют излишки площадей в субаренду. Схожая тенденция продолжится, тем не менее, высоколиквидные офисы в знаковых объектах города на протяжении последних лет были недоступны большинству резидентов не только из-за стоимости, но и отсутствия крупных лотов в рамках предложения. На текущий момент, для компаний, чей бизнес в пандемию не только не пострадал, но и рос, это дает возможность размещения в премиальных объектах. Низкий спрос на столь дорогие площади позволит этим потенциальным арендаторам войти в проект по относительно выгодным для себя условиям, так как претендентов на такие лоты сейчас немного.

- В связи с вышеуказанными факторами и выходом на рынок незаполненного крупного объема новых офисов в классе А, доля свободных площадей в этом сегменте увеличилась с конца года с 9,4% до 10,4%. Несмотря на наблюдаемый рост, увеличение все еще остается сдержанным и массового высвобождения офисов так и не произошло. В классе В, напротив, наблюдалось снижение вакантности офисов, которая с конца года снизилась с 7,4% до 6,4%. Офисы этого сегмента предлагают более бюджетные опции по аренде, более того остаются альтернативой для резидентов, для которых размещение в объектах класса А зачастую неподъемно по затратам. Также стоит отметить, что сдерживающим фактором роста вакантности остается перенос сроков ввода большей части заявленных на 2020 год проектов – в условиях неопределенности многие игроки рынка предпочтут повременить с запуском своих объектов до следующего года, что не даст большому объему вакантных офисов заполнить рынок.

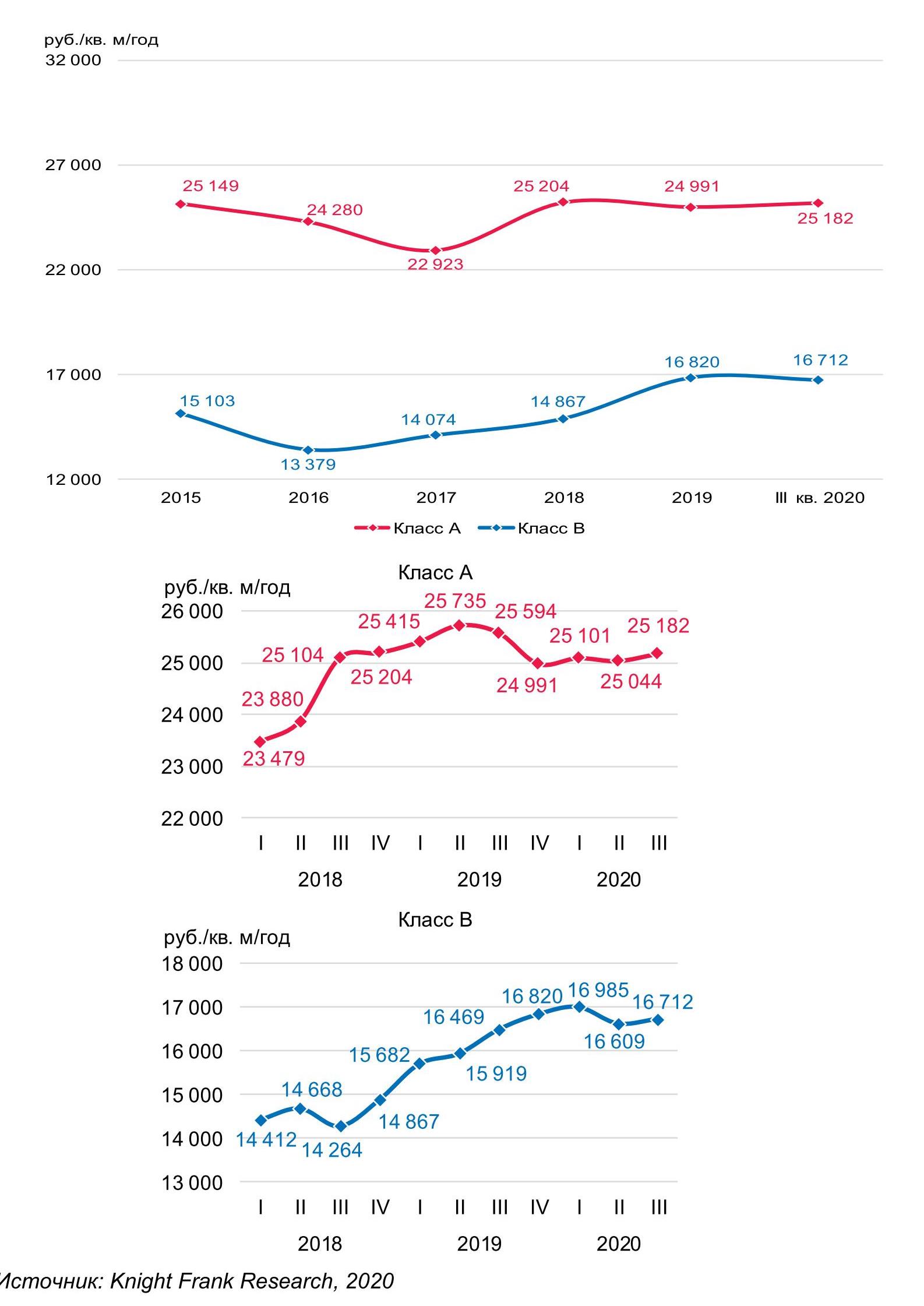

- Ставки аренды не претерпели существенных изменений за прошедший квартал, колебания составили не более 1%, что говорит о стабильной динамике показателя – запрашиваемые ставки аренды офисов не снижаются, исключение могут составлять объекты с крупным объемом свободных офисов. При этом, в случае реальной сделки, собственники офисов готовы быть гибкими в переговорах с потенциальным арендаторов и частично идти компромисс. Средневзвешенный показатель запрашиваемой ставки класса А составил 25 182 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 16 712 руб./кв. м/год (без учета операционных расходов и НДС).

Динамика средневзвешенных ставок аренды, руб./кв. м/год

- Мария Зимина, директор департамента офисной недвижимости Knight Frank, отмечает: «Третий квартал показал продолжающуюся тенденцию замедления спроса на офисные помещения. Мы прогнозируем, что динамика снижения объема поглощения сохранится – в конце этого года в объектах класса А у части арендаторов продолжится процесс оптимизации офисов: высвобожденные помещения приведут к дальнейшему росту доли вакантных площадей, в то время как офисы класса В продолжат оставаться альтернативой для более бюджетного размещения. При этом темпы ввода офисов замедлились еще больше, чем спрос на площади, что останется сдерживающим фактором роста вакантности. В то же время снижения ставок не ожидается, однако стоит отметить прогнозируемую децентрализацию спроса большей части пользователей, которые станут рассматривать офисы в том числе за пределами ключевых деловых районов города, где по-прежнему сохраняется дефицит доступных по объемам и стоимости офисов».

Рост стоимости жилья не обошел стороной сегмент элитной недвижимости. Сегодня квадратный метр такой недвижимости стоит не менее тыс. В конечном итоге полная стоимость квартиры составляет достаточно большую сумму, которую не все хотят платить сразу, а ищут иные пути. С каждым годом таких людей становится все больше.

Рост стоимости жилья не обошел стороной сегмент элитной недвижимости. Сегодня квадратный метр такой недвижимости стоит не менее тыс. В конечном итоге полная стоимость квартиры составляет достаточно большую сумму, которую не все хотят платить сразу, а ищут иные пути. С каждым годом таких людей становится все больше.

Как много жилья на кредитные схемы

«Интерес к элитной недвижимости остается высоким. Приобретение недвижимости с помощью кредитных средств пользуется популярностью. Многие бизнесмены пользуются заемными средствами, чтобы не «вытаскивать» большие средства из собственного бизнеса, а платить частями на протяжении нескольких лет», – говорит Ирина Чернецова, руководитель отдела ипотечного кредитования компании «Петербургская Недвижимость».

Среди оформителей ипотечных кредитов все чаще стали появляться заявители на крупные суммы от 0-800 тыс. По разным оценкам их число не превышает 10-15 процентов от количества получателей всех ипотечных кредитов в городе. «В дальнейшем увеличение числа заемщиков, обращающихся за получением крупных кредитов, для банков становится актуален, и вполне возможно, что превратится в отдельный блок VIP-ипотеки», - считает директор по Северо-Западному округу ООО «Городской ипотечный банк» Игорь Жигунов.

Однако к удовлетворению спроса пока готовы не все банки. Дело в том, что элитная недвижимость обладает особенностью – она менее ликвидна. «По сравнению с обычной квартирой элитную квартиру продать не так просто, срок экспозиции такой квартиры на рынке до момента покупки обычно составляет довольно длительный период: от 5-6 месяцев до года», – рассказывает Надежда Волкова, начальник кредитно-аналитического отдела ОАО «Балтийская ипотечная корпорация».

Понятно, что банкам интереснее кредитовать недвижимость, которую можно будет легко продать в случае дефолта закладной, чтобы вернуть средства, затраченные на выдачу кредита. Кроме того, при кредитовании элитного жилья речь идет об очень крупных суммах, что тоже увеличивает риски банка-кредитора. Если при кредитовании покупки обычных объектов недвижимости в большинстве банков максимальная сумма кредита составляет 90 процентов от стоимости залога, то при кредитовании элитного жилья банки выдают не более 60 процентов. Стоит отметить, что у большинства банков есть также жесткие ограничения по выдаваемым суммам. Иными словами лимита, установленного банком, может не хватить на покупку элитной квартиры.

Схемы

Наиболее популярной схемой покупки недвижимости остается классическая ипотека (кредит под залог покупаемой готовой недвижимости). На втором месте – различные виды кредитов, включая кредит под залог прав требования. «Заметен рост интереса к лизинговым схемам», – говорит Алексей Кошелев, директор департамента ипотечного кредитования АН «Бекар».

Схема финансовой аренды или лизинга пока еще мало развита и малоизвестна, хотя в последнее время она набирает популярность.

Лизинг отличается от ипотеки по нескольким параметрам: проценты по лизингу несколько меньше, чем по ипотечным кредитам, при лизинге не регистрируется обременение на объект недвижимости и т.д. Однако самое главное отличие заключается в том, что при ипотеке право собственности заемщика на приобретаемую недвижимость возникает сразу после заключения кредитного договора и регистрации сделки в УФРС, в то время как при лизинге собственность на объект недвижимости на лизингополучателя оформляется только после истечения срока договора и осуществления всех лизинговых платежей. До этого момента недвижимость находится в собственности у лизингодателя.

По словам Ирины Чернецовой, очень активно берутся кредиты под залог уже имеющейся недвижимости. Надежда Волкова отмечает, что состоятельные граждане не боятся закладывать уже имеющееся в собственности элитное жилье для приобретения еще одного дорогостоящего объекта. Нередко квартиры приобретают в рассрочку сроком на 2-3 года.

Необходимо учитывать, что при покупке элитных объектов речь идет об очень крупных суммах, и проценты по кредиту добавляют дополнительный вес окончательной стоимости объекта. Поэтому специалисты отмечают особую щепетильность заемщиков при выборе различных схем. К примеру, экономия на процентах по кредиту сможет составить около 5 процентов, если речь идет о строящемся объекте и около 3 процентов, если квартира покупается на вторичном рынке.

Плюсы и минусы

Если говорить о плюсах и минусах, то найти абсолютно идеальную схему достаточно сложно и необходимо очень тщательно взвешивать все «за» и «против».

Классическая ипотека. Плюсы: жилье сразу оформляется в собственность заемщика, возможно оформление сделки и покупка квартиры в короткий срок – порядка 2-3 дней. Минусы: для получения минимальной процентной ставки по договору, как правило, необходимо иметь и подтвердить достаточный доход для желаемой суммы кредита, при классической схеме заемщик должен располагать суммой на первоначальный взнос (от 10 процентов стоимости жилья).

Ипотека под залог имеющейся недвижимости. Плюсы: кредит можно использовать на различные цели, в том числе для строительства жилья или покупки объектов за рубежом. Заемщик остается собственником закладываемой недвижимости, может там продолжать проживать. Минус: необходимо иметь и подтвердить достаточный доход для желаемой суммы кредита и уже иметь недвижимость в собственности на свое имя. Жилищно-накопительные кооперативы. Плюс: не требуется подтверждение дохода. Проценты в ЖНК, как правило, ниже, чем при классическом рыночном ипотечном кредите. Минус: член кооператива не является собственником жилья, пока полностью не выплатит его стоимость и проценты. Есть временной лаг между внесением первого взноса и получением жилья полностью в собственность (период накопления, подбора и приобретения).

Проектное финансирование (кредит выдается застройщику под определенный проект). Плюсы: возможность привлечения консолидированного ресурса и реализации квартир в объекте в более высокой стадии готовности – плюс для застройщика. Минусы: не каждая компания в состоянии соответствовать критериям банка как заемщик.

Кредитование под залог прав требования. Плюсы: возможность получения кредита на строящуюся недвижимость. Минус: риски для банка-кредитора (отсутствие залога недвижимости), строительные риски: сдача дома в срок надлежащего качества и срок оформления собственности – все на плечи дольщика и кредитора.

Рассматривается законопроект о стройсберкассах. Возможные плюсы: нет необходимости подтверждения дохода заемщика. Возможные минусы: существование периода накопления средств заемщика в стройсберкассе.

Потребительский кредит – не целевой кредит. Он может быть использован, когда для покупки недвижимости не хватает небольшой суммы. Участие в кооперативе даст меньше накладных расходов. Однако в этом случае имущество становится собственностью кооператива и, как следствие, – сложности при оформлении его в залог.

Лизинг относительно новая схема, позволяющая проводить ускоренную амортизацию, оптимизацию налогообложения. Однако недвижимость будет оформлена в собственность на продавца. Лизинг хорош тем, что из-за отсутствия права собственности во время действия договора лизинга, лизингополучатель не платит налоги на собственную недвижимость. Кроме того, финансовая аренда выгодно отличается от обычной тем, что гарантирует получение права собственности на арендуемое помещение, при условии выполнения всех пунктов договора лизинга. В то время как обычная аренда может быть оформлена на не очень долгий срок, и договор аренды может быть не продлен вне зависимости от того, окупились ли вложения в ремонт и рекламу или нет. Минусы лизинга в том, что законодательство позволяет при помощи этой схему приобретать только коммерческое помещение. Однако, как признавались некоторые специалисты, всегда найдутся умельцы способные выстроить целую цепочку и добиться поставленного результата – купить элитное жилье. Также в случае лизинга недвижимости законодательно еще не урегулирован вопрос с землей, т.к. земля не может быть передана в лизинг. Лизинговым компаниям необходимо придумывать менее удобные схемы работы, чтобы действовать в рамках закона и с минимальными рисками. Однако этой схемой могут воспользоваться небольшие и средние фирмы, владельцами которых и могут быть покупатели элитной недвижимости.

Когда в компании вам рады

Среди прочих схем приобретения элитного жилья можно указать иные схемы, расходы по которым могут определить лишь сами заемщики. Некоторые организации кредитуют своих сотрудников, решивших приобрести жилье, и при этом выдают им беспроцентные кредиты и ссуды. Иногда юридические лица, являющиеся собственниками недвижимости, продают недвижимость своим сотрудникам по ценам, значительно меньше рыночных. Впрочем, кредит юридического лица собственным сотрудникам не всегда бывает беспроцентным. Практика показывает, что кредиты на приобретение жилья, могут себе позволить выдавать не все, но сделать кредит лишь для одного сотрудника компании могут многие. Весь вопрос заключается в том, будете ли вы этим единственным человеком или вам надо будет выходить на рынок заимствований, чтобы приобрести квартиру своей мечты.

Игорь Федоров

Спрос на бизнес-центры (БЦ) класса «А» в Петербурге превышает предложение. Число арендаторов, которые предъявляют высокие требования к качеству офисных помещений, растет. Несмотря на появление новых объектов высокого класса, эксперты сходятся на том, что на рынке царит дефицит высококачественных офисов.Бизнес в центре По данным директора департамента офисной недвижимости Becar Commercial Property SPb Алексея Чижова, к началу июня 2007 года в Петербурге работали 15 БЦ класса «А». Общая площадь объектов составляет 103,8 тыс. кв. метров. Все БЦ расположены в исторической части города: по одному – в Адмиралтейском районе и на Петроградской стороне, два – в старой части Васильевского острова и одиннадцать – в Центральном районе. При этом на Невском пр. находится пять БЦ класса «А». Управляющий партнер Агентства развития и исследований в недвижимости Игорь Горский сообщил, что на петербургском рынке действует классификация БЦ Гильдии Управляющих и Риэлтеров (ГУД). В ней наиболее значимым критерием является местоположение. Однако сейчас ведется проектирование БЦ класса «А» за пределами рамок, очерченных классификацией ГУД. Каждый БЦ класса «А» – единичный, часто уникальный проект. Высокий класс предполагает сочетание престижного местоположения, высококлассного управления и инфраструктуры – техническое оснащение, инженерия, парковка. Основная характеристика БЦ класса «А» – расположение. Как правило, офисы данного уровня находятся в историческом центре. Они являются максимально востребованными и наиболее доходными объектами. Арендаторы делают свой выбор из соображений престижа и удобства. Деловая жизнь в основном сосредоточена в Центральном, Адмиралтейском, Петроградском и Василеостровском районах. Поэтому офис компании должен располагаться максимум в двадцати минутах езды на машине от центра города. Иначе собственнику БЦ не удастся быстро возместить затраты за счет арендной платы. Наиболее престижным местом остается Невский проспект. Сейчас на Невском находятся четыре бизнес-центра класса «А»: «Строгановский», Genium, «Атриум на Невском 25», «Невский, 38». В ближайшее время список пополнит «Дом Зингера», который должен быть введен в третьем квартале 2007 года. В отдаленной перспективе на Невском появится БЦ «Невский Плаза», но дата его ввода пока не известна. В последнее время наметилась тенденция строительства БЦ класса «А» за пределами исторического центра города. Причины – дефицит земельных участков, серьезные ограничения по реконструкции объектов. Среди возможных новых зон деловой активности называют следующие набережные – Петроградскую, Аптекарскую, Пироговскую, Выборгскую, Ушаковскую, Свердловскую, Обводного канала, а также территории, прилегающие к Московскому пр. и Пулковскому шоссе. Транспортная доступность и возможность организации удобной парковки становятся решающими факторами при выборе офисных площадей. Вероятно, в ближайшие годы эта тенденция развития офисного рынка Петербурга сохранится. Квартальные итоги В 2006 году на рынке офисной недвижимости Петербурга к сдаче в эксплуатацию было запланировано около 60 тыс. кв. метров площадей класса «А». По итогам года в эксплуатацию было введено семь БЦ общей площадью 46 тыс. кв. метров. Это максимальное за всю историю количество введенных на городской рынок офисных площадей класса «А». Отличительной чертой 2006 года стала реализация сетевых проектов класса «А». Это два БЦ «Сенатор» – на ул. Чайковского, 1 и Садовой ул., 10, принадлежащих финансовому холдингу «Империя», а также Gustaff и Magnus девелоперской компании «Рюрик». В 2006 году появились первые офисные объекты, расположенные за пределами «золотого треугольника» – БЦ Gustaff и Magnus на Васильевском острове и «Лангензипен» на Петроградской стороне. За первый квартал 2007 года в городе не было введено ни одного бизнес-центра класса «А». Госкомиссии был сдан единственный объект – БЦ «Апполо», но въезд в него первых арендаторов состоится летом. До конца 2007 года может быть сдано в эксплуатацию 15 БЦ класса «А» общей площадью около 196 тыс. кв. метров. Как показывает практика, далеко не все сроки ввода выдерживаются, заметил Алексей Чижов. Если реально к концу года будет сдана в эксплуатацию только половина объектов, то предложение по общей площади в сегменте класса «А» более чем удвоится. Игорь Горский дополнил, что важным моментом является срыв сроков ввода деловых центров, характерный для рынка, на 1-1,5 года. Руководитель департамента офисной недвижимости Praktis CB Елена Афиногенова отметила, что в первом квартале 2007 года в Петербурге введено в эксплуатацию девять БЦ – два класса «А» и семь класса «В» и «В+». Объектов класса «С» в первом квартале 2007 года введено в эксплуатацию не было. По итогам первого квартала 2007 года можно отметить увеличение объемов ввода офисных площадей по сравнению с аналогичным периодом 2006 года на 53 процента. Сегмент БЦ класса «А» в первом квартале 2007 года составил около 14 процентов от общего объема введенных арендопригодных площадей. В натуральном выражении в сегменте класса «А» введено в эксплуатацию 6,4 тыс. кв. метров арендопригодных площадей. Доля БЦ класса «А», по итогам первого квартала 2007 года, составила10 процентов, класса «В» – 48 процентов, класса «С» – 42 процента. По итогам первого квартала 2007 года лидером в плане строительства новых БЦ стал Центральный район. В нем введено в эксплуатацию 51,2 тыс. кв. метров общей офисной площади или 34 тыс. кв. метров арендопригодной офисной площади в БЦ. Шесть из девяти введенных в эксплуатацию объектов расположены в Центральном районе, удельная доля которого в общем объеме ввода арендопригодных площадей составила 78 процентов. Арендные ставки По состоянию на первый квартал 2007 года уровень арендных ставок практически не изменился по сравнению с уровнем, зафиксированным в четвертом квартале 2006 года. Арендные ставки для класса «А» находятся в диапазоне 0–0 за 1 кв. метр в год, включая эксплуатационные расходы, без НДС. Ставки на аренду на офисные помещения сегодня находятся в диапазоне 0–940 за 1 кв. метр в год, включая эксплуатационные расходы, без НДС. В конце 2006 года на рынке произошел заметный рывок – в БЦ «Атриум на Невском, 25» и «Дом Зингера» ставки превысили тыс. за 1 кв. метр. Падение курса доллара США привело к снижению доходов БЦ, в которых ставки номинировались в долларах США. Это заставило многих участников рынка рассмотреть альтернативные варианты – оперировать валютной корзиной, выдумывать собственные «у.е.» или перейти на расчеты в рублях. В конце 2006 года впервые расценки в рублях номинировал БЦ класса «А» – «Лангензипен» на Каменноостровском пр. Базовая ставка в «стеклянном» корпусе составила 18 тыс. рублей за 1 кв. метр в год, в краснокирпичном корпусе – 12,6 тыс. рублей за 1 кв.метр. От долларов в конце 2007 года отказались и другие БЦ класса «А» – «Атриум» и «Белые ночи». Они перешли на расчеты по среднеарифметическому курсу доллара и евро. Дефицит прогрессирует Рынок характеризуется стабильным ростом спроса на офисные помещения высокого класса. Спрос на офисы класса «А» представлен в основном международными и крупными российскими компаниями, представительствами зарубежных фирм. Все большее число таких арендаторов предпочитает иметь офис в БЦ класса «А». У арендаторов офисов класса «А» популярны помещения площадью 100–200 кв. метров и большие площади – 500–1000 и более кв. метров. Планировка в БЦ класса «А», как правило, открытая, чтобы арендатор смог сам решить, как спланировать свой будущий офис. Елена Афиногенова соглашается, что крупных арендаторов интересуют офисы в БЦ класса «А». В этом сегменте 60 процентов спроса приходится на помещения 500–1000 кв. метров. Найти подобные помещения достаточно проблематично по причине низкой доли сегмента класса «А» в общем объеме предложения. Кроме того, собственники высококачественных БЦ ориентируются на крупных арендаторов. В частности, в первом квартале 2007 года компания «Синтез-девелопмент» заключила долгосрочный договор аренды 2 тыс. кв. метров в БЦ класса «А» «Лангензипен». В первом квартале 2007 года спрос на высококачественные офисные помещения продолжал расти. В основном спрос был представлен заявками от крупных арендаторов – российских и иностранных компаний, занимающих площади в старом фонде. Желание арендаторов сменить офис обусловлено постоянным увеличением арендных ставок на помещения класса «В» и «С» на фоне роста предложения качественных площадей. Алексей Чижов утверждает, что 30 процентов арендаторов петербургских БЦ ежегодно намереваются расширить свои площади. Несколько лет назад эта доля не превышала 5 процентов. Однако вне зависимости от класса возможности заполучить более просторный офис ограничены. Уровень вакантных площадей в классе «А» не превышает 1 процента. Наиболее остро проблема расширения стоит в Петербурге именно в БЦ класса «А». Зона их размещения ограничена историческим центром, а БЦ по сути расположены в особняках-памятниках и по большей части небольшие по площади. Примером могут служить «Атриум» и «Северная столица». В таких офисных центрах компании занимают один этаж, а весь БЦ занимают три–четыре крупные известные компании. Понятно, что в таких условиях расширение крайне сложно. Сама структура рынка диктует проблему, резюмирует эксперт. Управляющий сетью БЦ «Сенатор» Валерий Хламкин говорит, что заполняемость БЦ класса «А» составляет 98-99 процентов. Причем новые проекты заполняются уже на этапе строительства. Это подтверждает тот факт, что в Петербурге сохраняется ситуация дефицита высококачественных офисных площадей. Интерес инвесторов к покупке офисных помещений очень высок, что отражается на постоянно возрастающем спросе. В основном предложение продажи офисов сформировано за счет долевого участия инвесторов при сооружении БЦ, которые в будущем планируют сдавать собственные площади. В 2006 году предложения по продаже площадей класса «А» отсутствовали. В 2007 году единственное появившееся предложение в сегменте БЦ класса «А» – БЦ «Строгановский» на Невском пр., 19. «Строгановский» реализуется как готовый бизнес либо как комплекс помещений. Заявленная цена – 11 млн EURO. Общая площадь помещений, выставленных на продажу, составляет 1185 кв. метров. Проектом предусмотрено несколько типов помещений площадью 120–350 кв. метров. Перспективы В 2007 году БЦ класса «А» помимо исторического центра должны появиться на Выборгской и Свердловской набережных. В дальнейшем тенденция выхода из исторического центра сохранится: заявлены проекты класса «А» на Малоохтинском пр. и в Пулково-3. Однако подобные объекты единичны, подавляющее большинство заявленных и реализуемых проектов сосредоточено в историческом центре Петербурга. Необходимо также отметить, что наряду с традиционной для нашего города реконструкцией исторических зданий в БЦ высокого уровня появились проекты создания комплексов зданий и целых деловых кварталов класса «А», преимущественно строящихся «с нуля». Игорь Горский считает, что текущий объем спроса на офисные помещения, определенный исходя из численности офисных работников и данных по нормативам офисной площади на одного работника, составляет около 4,1 млн кв. метров. Таким образом, текущий дефицит или потенциал офисных площадей составляет более 0,67 млн кв. метров. Нехватка качественных офисных площадей в 2007-2008 гг. сохранится на уровне 650–750 тыс. кв. метров. Однако с 2009 года прогнозируется насыщение рынка офисными площадями. Данная ситуация будет связана со значительным превышением темпов роста предложения над темпами роста спроса за счет вывода на рынок большого числа проектов. Здесь необходимо отметить, эксперт рассматривает общий объем офисного рынка, в то время как при общем насыщении и развитии рынка спрос из некачественных помещений – встроенных, административных зданий, НИИ и т.п. может перетекать в сегмент качественных БЦ. Таким образом, возможна «реновация» офисных площадей в городе. Еще одним важным моментом является срыв сроков ввода деловых центров, характерный для рынка, на 1-1,5 года, что означает сдвиг точки насыщения во времени. Дмитрий Малышев

Спрос на бизнес-центры (БЦ) класса «А» в Петербурге превышает предложение. Число арендаторов, которые предъявляют высокие требования к качеству офисных помещений, растет. Несмотря на появление новых объектов высокого класса, эксперты сходятся на том, что на рынке царит дефицит высококачественных офисов.Бизнес в центре По данным директора департамента офисной недвижимости Becar Commercial Property SPb Алексея Чижова, к началу июня 2007 года в Петербурге работали 15 БЦ класса «А». Общая площадь объектов составляет 103,8 тыс. кв. метров. Все БЦ расположены в исторической части города: по одному – в Адмиралтейском районе и на Петроградской стороне, два – в старой части Васильевского острова и одиннадцать – в Центральном районе. При этом на Невском пр. находится пять БЦ класса «А». Управляющий партнер Агентства развития и исследований в недвижимости Игорь Горский сообщил, что на петербургском рынке действует классификация БЦ Гильдии Управляющих и Риэлтеров (ГУД). В ней наиболее значимым критерием является местоположение. Однако сейчас ведется проектирование БЦ класса «А» за пределами рамок, очерченных классификацией ГУД. Каждый БЦ класса «А» – единичный, часто уникальный проект. Высокий класс предполагает сочетание престижного местоположения, высококлассного управления и инфраструктуры – техническое оснащение, инженерия, парковка. Основная характеристика БЦ класса «А» – расположение. Как правило, офисы данного уровня находятся в историческом центре. Они являются максимально востребованными и наиболее доходными объектами. Арендаторы делают свой выбор из соображений престижа и удобства. Деловая жизнь в основном сосредоточена в Центральном, Адмиралтейском, Петроградском и Василеостровском районах. Поэтому офис компании должен располагаться максимум в двадцати минутах езды на машине от центра города. Иначе собственнику БЦ не удастся быстро возместить затраты за счет арендной платы. Наиболее престижным местом остается Невский проспект. Сейчас на Невском находятся четыре бизнес-центра класса «А»: «Строгановский», Genium, «Атриум на Невском 25», «Невский, 38». В ближайшее время список пополнит «Дом Зингера», который должен быть введен в третьем квартале 2007 года. В отдаленной перспективе на Невском появится БЦ «Невский Плаза», но дата его ввода пока не известна. В последнее время наметилась тенденция строительства БЦ класса «А» за пределами исторического центра города. Причины – дефицит земельных участков, серьезные ограничения по реконструкции объектов. Среди возможных новых зон деловой активности называют следующие набережные – Петроградскую, Аптекарскую, Пироговскую, Выборгскую, Ушаковскую, Свердловскую, Обводного канала, а также территории, прилегающие к Московскому пр. и Пулковскому шоссе. Транспортная доступность и возможность организации удобной парковки становятся решающими факторами при выборе офисных площадей. Вероятно, в ближайшие годы эта тенденция развития офисного рынка Петербурга сохранится. Квартальные итоги В 2006 году на рынке офисной недвижимости Петербурга к сдаче в эксплуатацию было запланировано около 60 тыс. кв. метров площадей класса «А». По итогам года в эксплуатацию было введено семь БЦ общей площадью 46 тыс. кв. метров. Это максимальное за всю историю количество введенных на городской рынок офисных площадей класса «А». Отличительной чертой 2006 года стала реализация сетевых проектов класса «А». Это два БЦ «Сенатор» – на ул. Чайковского, 1 и Садовой ул., 10, принадлежащих финансовому холдингу «Империя», а также Gustaff и Magnus девелоперской компании «Рюрик». В 2006 году появились первые офисные объекты, расположенные за пределами «золотого треугольника» – БЦ Gustaff и Magnus на Васильевском острове и «Лангензипен» на Петроградской стороне. За первый квартал 2007 года в городе не было введено ни одного бизнес-центра класса «А». Госкомиссии был сдан единственный объект – БЦ «Апполо», но въезд в него первых арендаторов состоится летом. До конца 2007 года может быть сдано в эксплуатацию 15 БЦ класса «А» общей площадью около 196 тыс. кв. метров. Как показывает практика, далеко не все сроки ввода выдерживаются, заметил Алексей Чижов. Если реально к концу года будет сдана в эксплуатацию только половина объектов, то предложение по общей площади в сегменте класса «А» более чем удвоится. Игорь Горский дополнил, что важным моментом является срыв сроков ввода деловых центров, характерный для рынка, на 1-1,5 года. Руководитель департамента офисной недвижимости Praktis CB Елена Афиногенова отметила, что в первом квартале 2007 года в Петербурге введено в эксплуатацию девять БЦ – два класса «А» и семь класса «В» и «В+». Объектов класса «С» в первом квартале 2007 года введено в эксплуатацию не было. По итогам первого квартала 2007 года можно отметить увеличение объемов ввода офисных площадей по сравнению с аналогичным периодом 2006 года на 53 процента. Сегмент БЦ класса «А» в первом квартале 2007 года составил около 14 процентов от общего объема введенных арендопригодных площадей. В натуральном выражении в сегменте класса «А» введено в эксплуатацию 6,4 тыс. кв. метров арендопригодных площадей. Доля БЦ класса «А», по итогам первого квартала 2007 года, составила10 процентов, класса «В» – 48 процентов, класса «С» – 42 процента. По итогам первого квартала 2007 года лидером в плане строительства новых БЦ стал Центральный район. В нем введено в эксплуатацию 51,2 тыс. кв. метров общей офисной площади или 34 тыс. кв. метров арендопригодной офисной площади в БЦ. Шесть из девяти введенных в эксплуатацию объектов расположены в Центральном районе, удельная доля которого в общем объеме ввода арендопригодных площадей составила 78 процентов. Арендные ставки По состоянию на первый квартал 2007 года уровень арендных ставок практически не изменился по сравнению с уровнем, зафиксированным в четвертом квартале 2006 года. Арендные ставки для класса «А» находятся в диапазоне 0–0 за 1 кв. метр в год, включая эксплуатационные расходы, без НДС. Ставки на аренду на офисные помещения сегодня находятся в диапазоне 0–940 за 1 кв. метр в год, включая эксплуатационные расходы, без НДС. В конце 2006 года на рынке произошел заметный рывок – в БЦ «Атриум на Невском, 25» и «Дом Зингера» ставки превысили тыс. за 1 кв. метр. Падение курса доллара США привело к снижению доходов БЦ, в которых ставки номинировались в долларах США. Это заставило многих участников рынка рассмотреть альтернативные варианты – оперировать валютной корзиной, выдумывать собственные «у.е.» или перейти на расчеты в рублях. В конце 2006 года впервые расценки в рублях номинировал БЦ класса «А» – «Лангензипен» на Каменноостровском пр. Базовая ставка в «стеклянном» корпусе составила 18 тыс. рублей за 1 кв. метр в год, в краснокирпичном корпусе – 12,6 тыс. рублей за 1 кв.метр. От долларов в конце 2007 года отказались и другие БЦ класса «А» – «Атриум» и «Белые ночи». Они перешли на расчеты по среднеарифметическому курсу доллара и евро. Дефицит прогрессирует Рынок характеризуется стабильным ростом спроса на офисные помещения высокого класса. Спрос на офисы класса «А» представлен в основном международными и крупными российскими компаниями, представительствами зарубежных фирм. Все большее число таких арендаторов предпочитает иметь офис в БЦ класса «А». У арендаторов офисов класса «А» популярны помещения площадью 100–200 кв. метров и большие площади – 500–1000 и более кв. метров. Планировка в БЦ класса «А», как правило, открытая, чтобы арендатор смог сам решить, как спланировать свой будущий офис. Елена Афиногенова соглашается, что крупных арендаторов интересуют офисы в БЦ класса «А». В этом сегменте 60 процентов спроса приходится на помещения 500–1000 кв. метров. Найти подобные помещения достаточно проблематично по причине низкой доли сегмента класса «А» в общем объеме предложения. Кроме того, собственники высококачественных БЦ ориентируются на крупных арендаторов. В частности, в первом квартале 2007 года компания «Синтез-девелопмент» заключила долгосрочный договор аренды 2 тыс. кв. метров в БЦ класса «А» «Лангензипен». В первом квартале 2007 года спрос на высококачественные офисные помещения продолжал расти. В основном спрос был представлен заявками от крупных арендаторов – российских и иностранных компаний, занимающих площади в старом фонде. Желание арендаторов сменить офис обусловлено постоянным увеличением арендных ставок на помещения класса «В» и «С» на фоне роста предложения качественных площадей. Алексей Чижов утверждает, что 30 процентов арендаторов петербургских БЦ ежегодно намереваются расширить свои площади. Несколько лет назад эта доля не превышала 5 процентов. Однако вне зависимости от класса возможности заполучить более просторный офис ограничены. Уровень вакантных площадей в классе «А» не превышает 1 процента. Наиболее остро проблема расширения стоит в Петербурге именно в БЦ класса «А». Зона их размещения ограничена историческим центром, а БЦ по сути расположены в особняках-памятниках и по большей части небольшие по площади. Примером могут служить «Атриум» и «Северная столица». В таких офисных центрах компании занимают один этаж, а весь БЦ занимают три–четыре крупные известные компании. Понятно, что в таких условиях расширение крайне сложно. Сама структура рынка диктует проблему, резюмирует эксперт. Управляющий сетью БЦ «Сенатор» Валерий Хламкин говорит, что заполняемость БЦ класса «А» составляет 98-99 процентов. Причем новые проекты заполняются уже на этапе строительства. Это подтверждает тот факт, что в Петербурге сохраняется ситуация дефицита высококачественных офисных площадей. Интерес инвесторов к покупке офисных помещений очень высок, что отражается на постоянно возрастающем спросе. В основном предложение продажи офисов сформировано за счет долевого участия инвесторов при сооружении БЦ, которые в будущем планируют сдавать собственные площади. В 2006 году предложения по продаже площадей класса «А» отсутствовали. В 2007 году единственное появившееся предложение в сегменте БЦ класса «А» – БЦ «Строгановский» на Невском пр., 19. «Строгановский» реализуется как готовый бизнес либо как комплекс помещений. Заявленная цена – 11 млн EURO. Общая площадь помещений, выставленных на продажу, составляет 1185 кв. метров. Проектом предусмотрено несколько типов помещений площадью 120–350 кв. метров. Перспективы В 2007 году БЦ класса «А» помимо исторического центра должны появиться на Выборгской и Свердловской набережных. В дальнейшем тенденция выхода из исторического центра сохранится: заявлены проекты класса «А» на Малоохтинском пр. и в Пулково-3. Однако подобные объекты единичны, подавляющее большинство заявленных и реализуемых проектов сосредоточено в историческом центре Петербурга. Необходимо также отметить, что наряду с традиционной для нашего города реконструкцией исторических зданий в БЦ высокого уровня появились проекты создания комплексов зданий и целых деловых кварталов класса «А», преимущественно строящихся «с нуля». Игорь Горский считает, что текущий объем спроса на офисные помещения, определенный исходя из численности офисных работников и данных по нормативам офисной площади на одного работника, составляет около 4,1 млн кв. метров. Таким образом, текущий дефицит или потенциал офисных площадей составляет более 0,67 млн кв. метров. Нехватка качественных офисных площадей в 2007-2008 гг. сохранится на уровне 650–750 тыс. кв. метров. Однако с 2009 года прогнозируется насыщение рынка офисными площадями. Данная ситуация будет связана со значительным превышением темпов роста предложения над темпами роста спроса за счет вывода на рынок большого числа проектов. Здесь необходимо отметить, эксперт рассматривает общий объем офисного рынка, в то время как при общем насыщении и развитии рынка спрос из некачественных помещений – встроенных, административных зданий, НИИ и т.п. может перетекать в сегмент качественных БЦ. Таким образом, возможна «реновация» офисных площадей в городе. Еще одним важным моментом является срыв сроков ввода деловых центров, характерный для рынка, на 1-1,5 года, что означает сдвиг точки насыщения во времени. Дмитрий Малышев