В 2020 году объемы чистого поглощения офисов снизились на 61%

Аналитики международной консалтинговой компании Knight Frank подвели итоги первых трех кварталов 2020 года на рынке офисной недвижимости Москвы. Согласно исследованию, существенно замедлилась динамика объемов чистого поглощения – ключевого показателя спроса, демонстрирующего за определенный период разницу между всеми площадями, которые были заполнены, и вышедшими на рынок пустыми как по причине выхода на рынок нового незаполненного объекта, так и из-за оптимизации площадей арендаторов. Показатель поглощения за девять месяцев составил всего 190,8 тыс. кв. м против 490,7 тыс. кв. м годом ранее.

- По итогам III квартала 2020 года совокупный объем предложения офисов на московском рынке составил 16,9 млн кв. м, из которых 4,5 млн кв. м относятся к классу А, а 12,4 млн кв. м – к классу В. Несмотря на неопределенность рынка, произошел запуск нескольких новых проектов, совокупная офисная площадь которых составила 54,2 тыс. кв. м. На рынок вышел крупный объект класса А – «ВТБ Арена Парк» (корп. 8), который на конец квартала был полностью вакантен.

- Снижение спроса на офисы в совокупности с оптимизацией площадей арендаторов привело к снижению чистого поглощения офисных площадей – несмотря на наличие на рынке сделок по релокации, реальный объем ушедших с рынка площадей остается невысоким. Компании либо стремятся уменьшить занимаемую площадь при переезде, либо остаются в рамках текущих проектов, отдавая на рынок часть арендованных офисов. Это привело к снижению показателя поглощения в I-III кварталах с 490,7 тыс. кв. м до 190,8 тыс. кв. м, таким образом зафиксировано падение на 61%.

- Дополнительно стоит отметить крупные объемы площадей, которые выходят на рынок в субаренду и зачастую расположены в наиболее дорогих объектах ключевых деловых зон города. Среди компаний, которые приняли такое решение, можно назвать Deloitte, чей офис сейчас расположен в бизнес-центре «Белая Площадь» или, например, KPMG, которые также решили отказаться от части офисов в «Башне на Набережной» и реализуют излишки площадей в субаренду. Схожая тенденция продолжится, тем не менее, высоколиквидные офисы в знаковых объектах города на протяжении последних лет были недоступны большинству резидентов не только из-за стоимости, но и отсутствия крупных лотов в рамках предложения. На текущий момент, для компаний, чей бизнес в пандемию не только не пострадал, но и рос, это дает возможность размещения в премиальных объектах. Низкий спрос на столь дорогие площади позволит этим потенциальным арендаторам войти в проект по относительно выгодным для себя условиям, так как претендентов на такие лоты сейчас немного.

- В связи с вышеуказанными факторами и выходом на рынок незаполненного крупного объема новых офисов в классе А, доля свободных площадей в этом сегменте увеличилась с конца года с 9,4% до 10,4%. Несмотря на наблюдаемый рост, увеличение все еще остается сдержанным и массового высвобождения офисов так и не произошло. В классе В, напротив, наблюдалось снижение вакантности офисов, которая с конца года снизилась с 7,4% до 6,4%. Офисы этого сегмента предлагают более бюджетные опции по аренде, более того остаются альтернативой для резидентов, для которых размещение в объектах класса А зачастую неподъемно по затратам. Также стоит отметить, что сдерживающим фактором роста вакантности остается перенос сроков ввода большей части заявленных на 2020 год проектов – в условиях неопределенности многие игроки рынка предпочтут повременить с запуском своих объектов до следующего года, что не даст большому объему вакантных офисов заполнить рынок.

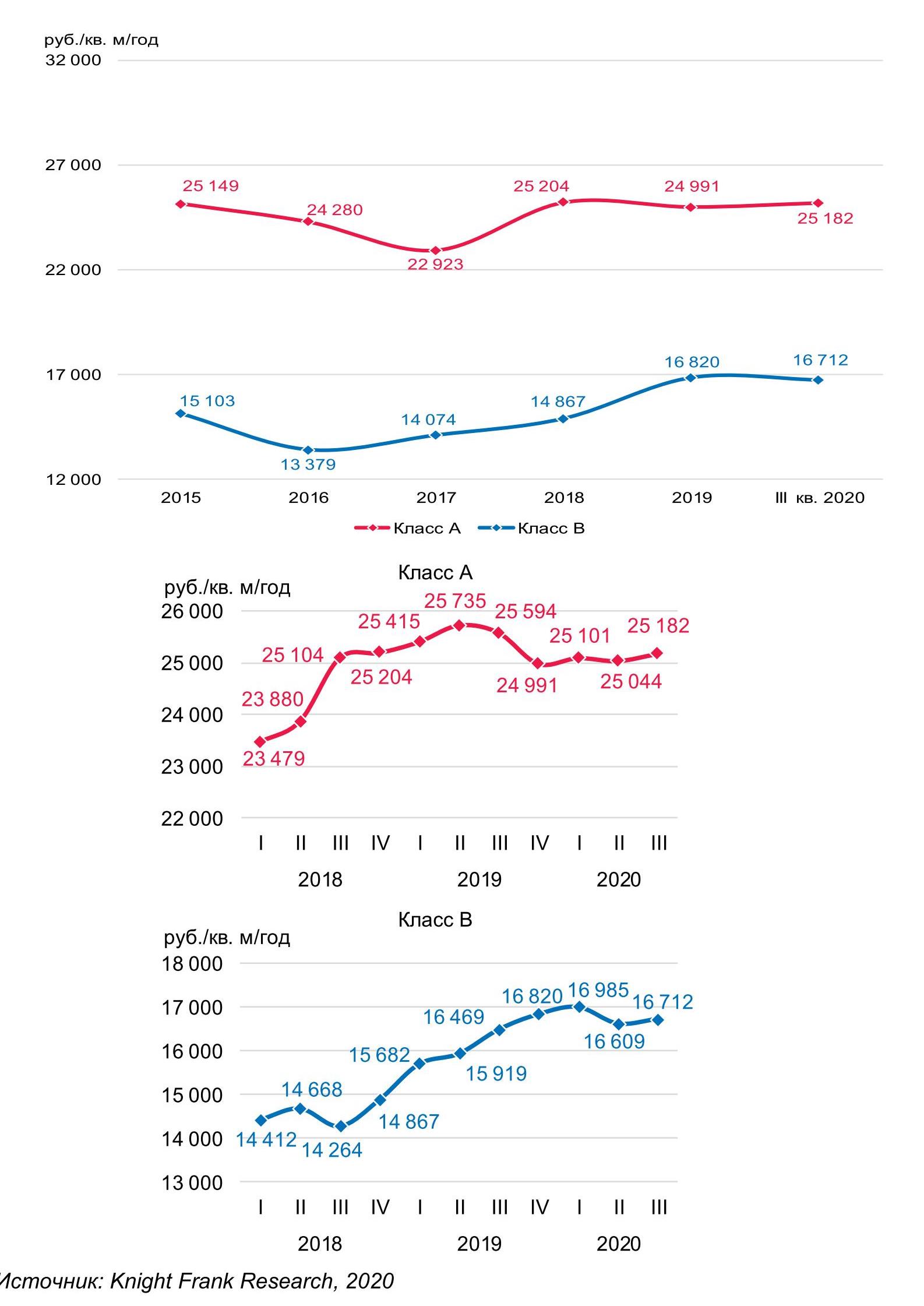

- Ставки аренды не претерпели существенных изменений за прошедший квартал, колебания составили не более 1%, что говорит о стабильной динамике показателя – запрашиваемые ставки аренды офисов не снижаются, исключение могут составлять объекты с крупным объемом свободных офисов. При этом, в случае реальной сделки, собственники офисов готовы быть гибкими в переговорах с потенциальным арендаторов и частично идти компромисс. Средневзвешенный показатель запрашиваемой ставки класса А составил 25 182 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 16 712 руб./кв. м/год (без учета операционных расходов и НДС).

Динамика средневзвешенных ставок аренды, руб./кв. м/год

- Мария Зимина, директор департамента офисной недвижимости Knight Frank, отмечает: «Третий квартал показал продолжающуюся тенденцию замедления спроса на офисные помещения. Мы прогнозируем, что динамика снижения объема поглощения сохранится – в конце этого года в объектах класса А у части арендаторов продолжится процесс оптимизации офисов: высвобожденные помещения приведут к дальнейшему росту доли вакантных площадей, в то время как офисы класса В продолжат оставаться альтернативой для более бюджетного размещения. При этом темпы ввода офисов замедлились еще больше, чем спрос на площади, что останется сдерживающим фактором роста вакантности. В то же время снижения ставок не ожидается, однако стоит отметить прогнозируемую децентрализацию спроса большей части пользователей, которые станут рассматривать офисы в том числе за пределами ключевых деловых районов города, где по-прежнему сохраняется дефицит доступных по объемам и стоимости офисов».

Специалисты компании Praedium ONCOR International подготовили анализ инвестиционных сделок в сегменте коммерческой недвижимости Москвы и регионов в

Общая ситуация

Ожидается, что в

.gif)

Москва и Московская область

Общий объем инвестиций в коммерческую недвижимости Москвы и Московской области в

.gif)

В 2010 г/ основной объем инвестиционных сделок в Московском регионе был заключен в сегменте офисной недвижимости: 62%, 97%, 62% и 63% от общего объема инвестиций в I, II, III и IV кварталах соответственно. Инвестиционные сделки с объектами торговой недвижимости были заключены в I квартале (14% от общего объема инвестиций), III квартале (11% от общего объема инвестиций) и в IV квартале (2% от общего объема инвестиций). В сегменте складской и индустриальной недвижимости инвестиционные сделки были закрыты во втором полугодии: в III квартале на этот сегмент пришлось 28% от общего объема инвестиций, в IV квартале – 20%. Доля инвестиционных сделок с гостиничными объектами в I квартале 2010 г/ составила 24% от общего объема инвестиций; в других кварталах года такого рода сделок зафиксировано не было. В объекты многофункциональной недвижимости инвесторы осуществляли капиталовложения во II и IV кварталах 2010 г: 3% и 15% от общего объема инвестиций соответственно

.gif)

В целом в 2010 г/ по Москве и Московской области картина следующая: на офисный сегмент пришлось 68% от общего объема инвестиционных сделок, на сегмент складской и индустриальной недвижимости – 15%, на сегмент многофункциональной недвижимости – 11%, доли инвестиции в сегменты торговой и гостиничной недвижимости по итогам 2010 г/ составили по 3%.

.gif)

В 2010 г/ в общем объеме инвестиций в коммерческую недвижимость Москвы (и МО) преобладали российские инвесторы. Их доля в общем объеме инвестиций составила 87%.

.gif)

Оживление рынка инвестиций в недвижимость в

Регионы

Объем инвестиций в коммерческую недвижимость в регионах России по итогам

В

.gif)

Наиболее привлекательным для потенциальных инвесторов сегментом коммерческой недвижимости за пределами двух столиц является сектор торговой недвижимости – рынок ритейла в регионах непрерывно развивается. В

.gif)

В

В регионах России ставки капитализации для наиболее качественных объектов коммерческой недвижимости традиционно выше, чем в Москве. Разница составляет 50-75 базисных пунктов для объектов в Петербурге и 300-400 базисных пунктов - для объектов в других регионах России.

|

Сегмент |

Ставки капитализации для наиболее качественных объектов |

|

|

Санкт-Петербург |

Другие регионы |

|

|

Офисная недвижимость |

10-10,75% |

12,5-14% |

|

Торговая недвижимость |

10,75-11,5% |

13,25-14,75% |

|

Складская недвижимость |

12,75-13,5% |

15,25-16,75% |

Материал подготовлен компанией Praedium ONCOR International

Консалтинговая компания RRG в рамках еженедельного мониторинга предложения объектов коммерческой недвижимости в Москве подвела итоги января

Общие тенденции

Так, по оценке аналитиков январь не принес никаких серьезных изменений на рынок купли-продажи коммерческой недвижимости, но стал подтверждением целого ряда долгосрочных тенденций, которые сформировались во второй половине

Максимальную долю в структуре предложения по-прежнему занимают офисные помещения (48% коммерческих площадей, предлагаемых к продаже). На втором месте - производственно-складские (27%), далее - торговые помещения (16% площадей от всего объема предложения) и помещения свободного назначения (9%).

Всего в январе на продажу было выставлено 1099 объектов общей площадью 2106 тыс.кв. м. и общей стоимостью 8,848 млрд. долларов. Суммарный объем предложения по сравнению с декабрем сократился весьма существенно: на 16% по количеству предлагаемых к продаже объектов и на 15% по их общей площади. Однако, подобное снижение связано с большим количеством праздничных дней, когда собственникам на рекламу объектов осталось лишь две последние недели месяца. Если же рассматривать аналогичный период

Средневзвешенная цена по сравнению с декабрем выросла на 3% и составила 4202 долларов /кв.м. однако и это изменение вряд ли можно назвать серьезным, даже с учетом лишь половины месяца деловой активности: скорее всего, изменение цен связано со снижением курса доллара на те же 3%.

|

Все сегменты |

Количество |

Общая стоимость, млн. долларов |

Общая площадь, тыс. кв. м |

Средняя площадь, тыс. кв. м |

Средневзвешенная цена, долларов / кв. м |

|

значение |

1 099 |

8 848 |

2 106 |

1,92 |

4 202 |

|

к декабрю 2010 |

− 16% |

− 12% |

− 15% |

+ 2% |

+ 3% |

|

к январю 2010 |

+ 2% |

+ 4% |

− 2% |

− 4% |

+ 6% |

Торговая недвижимость: в центре происходит «вымывание» дорогих объектов

В январе экспонировалось 325 объектов общей площадью 341 тыс.кв.м. и общей стоимостью 1,94 млрд. долларов, из них 58 объекта – внутри Садового Кольца и 267 объектов – за его пределами.

Объем предложения по торговым объектам в центре снизился пропорционально общему «новогоднему» снижению экспонирующихся объектов - на 15%. За пределами Садового Кольца это снижение оказалось чуть меньше: 13% по количеству объектов и 9% по их суммарной площади.

Ценовая динамика торгового сегмента в долгосрочной перспективе остается достаточно спокойной. Начав движение вверх первыми, цены на торговые помещения остаются в относительно стабильном состоянии, отклоняясь в ту или другую сторону. И если в январе прошлого года продавцы выставляли свои объекты по завышенным ценам, «проверяя» рынок и оставляя за собой возможность для торга, то в начале

Динамика января в торговом сегменте центральной части столицы, будучи незначительной по количественным показателям (снижение на 3% до 13281 долларов /кв. м.), отражает важные тенденции. «Снижение средневзвешенной цены произошло, в основном, за счет окончания в декабре экспозиции по двум таким дорогим объектам как на Тверской ул. (

Дополнительным подтверждением этому служит рост заявленных цен на объекты, продолжившие экспонирование, на 2%.

В периферийной части города ситуация противоположная: с рынка «уходят» дешевые предложения. И если цена по объектам, экспонируемым уже продолжительное время, снизилась на 1%, в целом наблюдался рост на 2% до 4630 долларов /кв. м.

|

Торговые внутри СК |

Количество |

Общая стоимость, млн. долларов |

Общая площадь, тыс. кв. м |

Средняя площадь, тыс. кв. м |

Средневзвешенная цена, долларов / кв. м |

|

значение |

58 |

559 |

42 |

0,73 |

13 281 |

|

к декабрю 2010 |

− 15% |

− 18% |

− 15% |

− 1% |

− 3% |

|

к январю 2010 |

− 6% |

+ 78% |

+ 93% |

+ 107% |

− 8% |

|

Торговые вне СК |

Количество |

Общая стоимость, млн. долларов |

Общая площадь, тыс. кв. м |

Средняя площадь, тыс. кв. м |

Средневзвешенная цена, долларов / кв. м |

|

значение |

267 |

1 384 |

299 |

1,12 |

4 630 |

|

к декабрю 2010 |

− 13% |

− 8% |

− 9% |

+ 4% |

+ 2% |

|

к январю 2010 |

− 5% |

+ 23% |

+ 27% |

+ 33% |

− 3% |

Офисная недвижимость: цены медленно, но верно прирастают

В офисном сегменте, который гораздо позднее торгового стал оправляться от кризиса, происходит плавный рост цен. За год в пределах Садового Кольца офисные объекты подорожали на 15%, годовой рост заявленных цен в периферийной части Москвы составил 13%.

«Нынешние цены уже достигли уровня марта-апреля

Объем предложений офисов в январе снизился на 18% по количеству и на 16% по общей площади. Всего в январе объем предложения составил 465 объектов общей площадью 1011 тыс.кв. м. и общей стоимостью 5,25 млрд. долларов, из них 157 объекта – внутри Садового Кольца и 308 объектов – за его пределами.

Средневзвешенная цена по офисным объектам в центре выросла на 4% до 9351 долларов /кв. м. Средневзвешенная цена по офисным объектам за пределами Садового Кольца в январе увеличилась на 2% до 3956 долларов /кв. м.

|

Офисные внутри СК |

Количество |

Общая стоимость, млн. долларов |

Общая площадь, тыс. кв. м |

Средняя площадь, тыс. кв. м |

Средневзвешенная цена, долларов / кв. м |

|

значение |

157 |

ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

|