В 2020 году объемы чистого поглощения офисов снизились на 61%

Аналитики международной консалтинговой компании Knight Frank подвели итоги первых трех кварталов 2020 года на рынке офисной недвижимости Москвы. Согласно исследованию, существенно замедлилась динамика объемов чистого поглощения – ключевого показателя спроса, демонстрирующего за определенный период разницу между всеми площадями, которые были заполнены, и вышедшими на рынок пустыми как по причине выхода на рынок нового незаполненного объекта, так и из-за оптимизации площадей арендаторов. Показатель поглощения за девять месяцев составил всего 190,8 тыс. кв. м против 490,7 тыс. кв. м годом ранее.

- По итогам III квартала 2020 года совокупный объем предложения офисов на московском рынке составил 16,9 млн кв. м, из которых 4,5 млн кв. м относятся к классу А, а 12,4 млн кв. м – к классу В. Несмотря на неопределенность рынка, произошел запуск нескольких новых проектов, совокупная офисная площадь которых составила 54,2 тыс. кв. м. На рынок вышел крупный объект класса А – «ВТБ Арена Парк» (корп. 8), который на конец квартала был полностью вакантен.

- Снижение спроса на офисы в совокупности с оптимизацией площадей арендаторов привело к снижению чистого поглощения офисных площадей – несмотря на наличие на рынке сделок по релокации, реальный объем ушедших с рынка площадей остается невысоким. Компании либо стремятся уменьшить занимаемую площадь при переезде, либо остаются в рамках текущих проектов, отдавая на рынок часть арендованных офисов. Это привело к снижению показателя поглощения в I-III кварталах с 490,7 тыс. кв. м до 190,8 тыс. кв. м, таким образом зафиксировано падение на 61%.

- Дополнительно стоит отметить крупные объемы площадей, которые выходят на рынок в субаренду и зачастую расположены в наиболее дорогих объектах ключевых деловых зон города. Среди компаний, которые приняли такое решение, можно назвать Deloitte, чей офис сейчас расположен в бизнес-центре «Белая Площадь» или, например, KPMG, которые также решили отказаться от части офисов в «Башне на Набережной» и реализуют излишки площадей в субаренду. Схожая тенденция продолжится, тем не менее, высоколиквидные офисы в знаковых объектах города на протяжении последних лет были недоступны большинству резидентов не только из-за стоимости, но и отсутствия крупных лотов в рамках предложения. На текущий момент, для компаний, чей бизнес в пандемию не только не пострадал, но и рос, это дает возможность размещения в премиальных объектах. Низкий спрос на столь дорогие площади позволит этим потенциальным арендаторам войти в проект по относительно выгодным для себя условиям, так как претендентов на такие лоты сейчас немного.

- В связи с вышеуказанными факторами и выходом на рынок незаполненного крупного объема новых офисов в классе А, доля свободных площадей в этом сегменте увеличилась с конца года с 9,4% до 10,4%. Несмотря на наблюдаемый рост, увеличение все еще остается сдержанным и массового высвобождения офисов так и не произошло. В классе В, напротив, наблюдалось снижение вакантности офисов, которая с конца года снизилась с 7,4% до 6,4%. Офисы этого сегмента предлагают более бюджетные опции по аренде, более того остаются альтернативой для резидентов, для которых размещение в объектах класса А зачастую неподъемно по затратам. Также стоит отметить, что сдерживающим фактором роста вакантности остается перенос сроков ввода большей части заявленных на 2020 год проектов – в условиях неопределенности многие игроки рынка предпочтут повременить с запуском своих объектов до следующего года, что не даст большому объему вакантных офисов заполнить рынок.

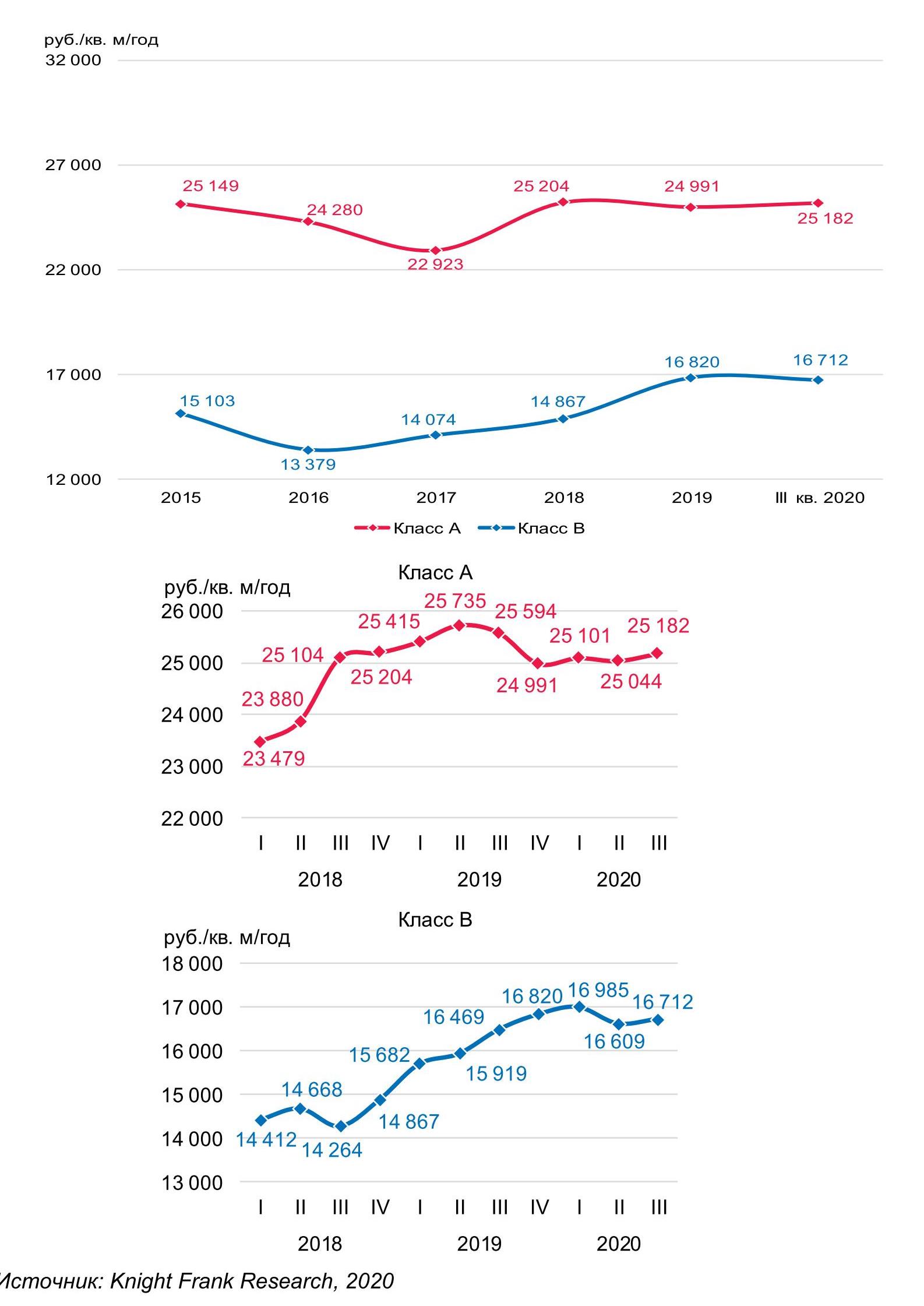

- Ставки аренды не претерпели существенных изменений за прошедший квартал, колебания составили не более 1%, что говорит о стабильной динамике показателя – запрашиваемые ставки аренды офисов не снижаются, исключение могут составлять объекты с крупным объемом свободных офисов. При этом, в случае реальной сделки, собственники офисов готовы быть гибкими в переговорах с потенциальным арендаторов и частично идти компромисс. Средневзвешенный показатель запрашиваемой ставки класса А составил 25 182 руб./кв. м/год (без учета операционных расходов и НДС), в классе В – 16 712 руб./кв. м/год (без учета операционных расходов и НДС).

Динамика средневзвешенных ставок аренды, руб./кв. м/год

- Мария Зимина, директор департамента офисной недвижимости Knight Frank, отмечает: «Третий квартал показал продолжающуюся тенденцию замедления спроса на офисные помещения. Мы прогнозируем, что динамика снижения объема поглощения сохранится – в конце этого года в объектах класса А у части арендаторов продолжится процесс оптимизации офисов: высвобожденные помещения приведут к дальнейшему росту доли вакантных площадей, в то время как офисы класса В продолжат оставаться альтернативой для более бюджетного размещения. При этом темпы ввода офисов замедлились еще больше, чем спрос на площади, что останется сдерживающим фактором роста вакантности. В то же время снижения ставок не ожидается, однако стоит отметить прогнозируемую децентрализацию спроса большей части пользователей, которые станут рассматривать офисы в том числе за пределами ключевых деловых районов города, где по-прежнему сохраняется дефицит доступных по объемам и стоимости офисов».

Начиная с 2010 года, в сегменте складской недвижимости наблюдается тенденция к увеличению количества сделок по аренде секций площадью свыше

«Формат tailor made – это максимальная техническая адаптация площадей под нужды арендаторов. Например, перепрофилирование всего складского комплекса или его части в производственный», - рассказывает Оксана Малеева, руководитель отдела аналитических исследований АРИН. – Такие объекты пользуются повышенным спросом».

В апреле 2011 года «Группа Антолин Санкт-Петербург» открыла первую очередь завода по производству автокомплектующих на индустриально-складских площадях в логистическом комплексе МЛП «Уткина Заводь». Для этих целей было арендовано более 10 тыс. кв. м площадей.

В июне 2011 года компания TPV Technology официально запустила производство мониторов и LCD-телевизоров под брендом Philips на арендованных площадях индустриально-складского комплекса АКМ Logistics в Шушарах. Под свои нужды компания арендовала

Г-жа Малеева отмечает, что в 2011 году вновь появился интерес к складским помещениям большой площади. Так в течении года было заключено несколько сделок по аренде складов свыше

Крупнейшие сделки по аренде складских комплексов классов «А» и «В», заключенные в 2011 году

|

Название |

Местоположение |

Арендатор |

Арендованная площадь, кв. м |

|

|

«МЛП Уткина Заводь» |

промзона "Уткина Зводь", участок 1 |

Строительный торговый дом «Петрович» |

9 000 |

|

|

Гориго |

пос. Горелово |

ЗАО «Империя-Фарма» |

8 500 |

|

|

Евросиб-Терминал-Шушары |

КАД / Московское шоссе |

Метрика |

5 000 |

|

|

Пулковское шоссе |

Алиди |

5 000 |

|

|

Евросиб-Терминал-Шушары |

КАД / Московское шоссе |

DLS Russija |

2 600 |

|

|

Кулон-Пулково |

Пулковское шоссе |

Копак.ру |

2 500 |

|

|

Кулон-Пулково |

Пулковское шоссе |

ГК «Лудинг» |

2 500 |

|

|

Кулон-Пулково |

Пулковское шоссе |

Симпл |

1 100 |

Источник: АРИН

«В целом сегмент складской недвижимости испытывает дефицит качественного предложение, в то же время спрос на помещения растет, - комментирует Оксана Малеева. - Такая ситуация привела к росту ставок в складских комплексах класса «А» на 22%, а в складских комплексах класса «В» - на 26%».

По итогам года средняя ставка аренды составляет 486 руб./кв. м/мес. в классе «А» и 432 руб./кв. м/мес. в классе «В».

Рынок земельных участков Ленинградской области продолжает испытывать на себе последствия кризиса. Спрос на земельные участки под индивидуальное жилищное строительство ориентирован преимущественно на недорогие объекты.

«В структуре предложения земельных участков для индивидуального жилищного строительства наиболее широко представлены четыре района Ленинградской области: Всеволожский (28%), Выборгский (17%), Ломоносовский (14%) и Гатчинский (10%)», - рассказывает руководитель отдела аналитических исследований АРИН Оксана Малеева.

В удаленных от Санкт-Петербурга районах Ленинградской области предложение ограничено. Менее всего предложений участков приходится на Бокситогорский, Подпорожский, Тихвинский, Сланцевский районы (в общей сложности менее 1%).

По данным АРИН, основной объем предложения земельных участков для индивидуального жилищного строительства составляют участки со статусом индивидуальное жилищное строительство (порядка 56%) и участки садоводств (29%). Около 5% предложений приходится на участки ДНП (дачное некоммерческое партнерство). Участки прочих категорий (ЛПХ - личные подсобные хозяйства, участки фермерских хозяйств) составляют в общей сложности около 10%.

В общей структуре предложения преобладают участки площадью 10-20 соток – они составляют 55% предложений на рынке. Значительная доля рынка приходится на участки площадью до 10 соток (16%) и участки площадью 20-30 соток (14%).

Самые дорогие земельные участки со статусом индивидуальное жилищное строительство (ИЖС) площадью до 40 соток расположены во Всеволожском (средняя цена порядка 2 583 руб. за кв. м) и Выборгском районах (средняя цена кв. м составляет порядка 1639 руб. за кв. м). Самые дешевые участки – в Бокситогорском и Тихвинском районах (средняя цена 250-320 руб. за кв. м).

«Близость к водоемам, в особенности крупным водным объектам (Финский залив, Ладожское озеро), существенно повышает стоимость земельных участков ИЖС, - комментирует Малеева. - Дорогие земельные участки могут группироваться в зоны элитной коттеджной застройки, а также примыкать к крупным развлекательным объектам (например, курорт «Игора»)».

Размер земельного участка оказывает влияние на удельную стоимость кв. метра земли. Так, при пятикратном увеличении размера земельного участка цена кв. метра земли в той же локации снижается в среднем на 32%.

По данным АРИН, средняя цена предложения земельных участков садоводств варьируется от 98 руб./кв.м. в Лодейнопольском районе до 1 434 руб./кв.м. во Всеволожском районе.

Наиболее дорогие земельные участки садоводств предлагаются к продаже во Всеволожском, Выборгском, Ломоносовском и Кировском районах, наиболее дешевые – в удаленных районах Ленинградской области (Лодейнопольский, Сланцевский, Киришский).

Среди ДНП самые дорогие участки расположены в Выборгском (средняя цена порядка 1500 руб. за кв. м) и Всеволожском районах (средняя цена около 1300 руб. за кв. м). Наиболее дешевое предложение в Лужском районе – порядка 300 руб. за кв. м.

Что касается ЛПХ (личные подсобные хозяйства), их цена выше во Всеволожском районе (1800 руб. за кв. м) районе, в Лодейнопольском средняя стоимость кв. м составляет порядка 250 руб. – это самый низкий показатель. На стоимость земельных участков ЛПХ существенное влияние оказывает близость к водоемам, например, к Ладожскому оз., побережью Финского и др.

Предложение земельных участков колхозно-фермерских хозяйств площадью до 40 соток ограничено. В наиболее престижных районах, прилегающих к административной границе Санкт-Петербурга (Выборгский, Ломоносовский), стоимость участков К/Х составляет в среднем около 570 руб./кв. м. В Тосненском районе участки К/Х предлагаются к продаже по 450 руб./кв. м, в Волосовском – 412 руб./кв. м.