«Метриум»: Итоги III квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги III квартала на московском рынке новостроек премиум- и элитного сегмента. В III квартале 2020 года рынок высокобюджетных новостроек включал 114 проектов с объемом экспозиции 3 910 лотов (467,8 тыс. кв. м). Относительно предыдущего квартала предложение уменьшилось на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Средняя цена за квадратный метр в премиум-классе выросла за квартал на 2,8% (+5,7% с начала года; +18,9% за 12 месяцев) и составила 608 150 руб. В элитном сегменте средняя цена выросла за квартал на 4,3% (+3% с начала года; +6,2% за 12 месяцев).и составила 1 013 095 руб. за в. м.

Премиум-класс

В III квартале 2020 года на первичном рынке жилья премиум-класса в реализации находились 63 проекта с общим объемом предложения около 2 260 лотов (1 104 квартир и 1 156 апартаментов), суммарная площадь лотов составляет 235,7 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 11,2%, а продаваемая площадь при этом уменьшилась на 17,8%.

За прошедшие 3 месяца продажи открылись в шести проектах премиум-класса.

По числу экспонируемых лотов в лидеры вышел район Дорогомилово (23,1%; +7,3 п.п.) за счет старта проекта Victory Park Residence. На второе место сместился Пресненский район, доля которого снизилась до 16,5% (-7,5 п.п.) от общего объема предложения. Третье место сохранил за собой район Раменки, его доля составила 10,5%, сократившись за квартал на 0,9 п.п.

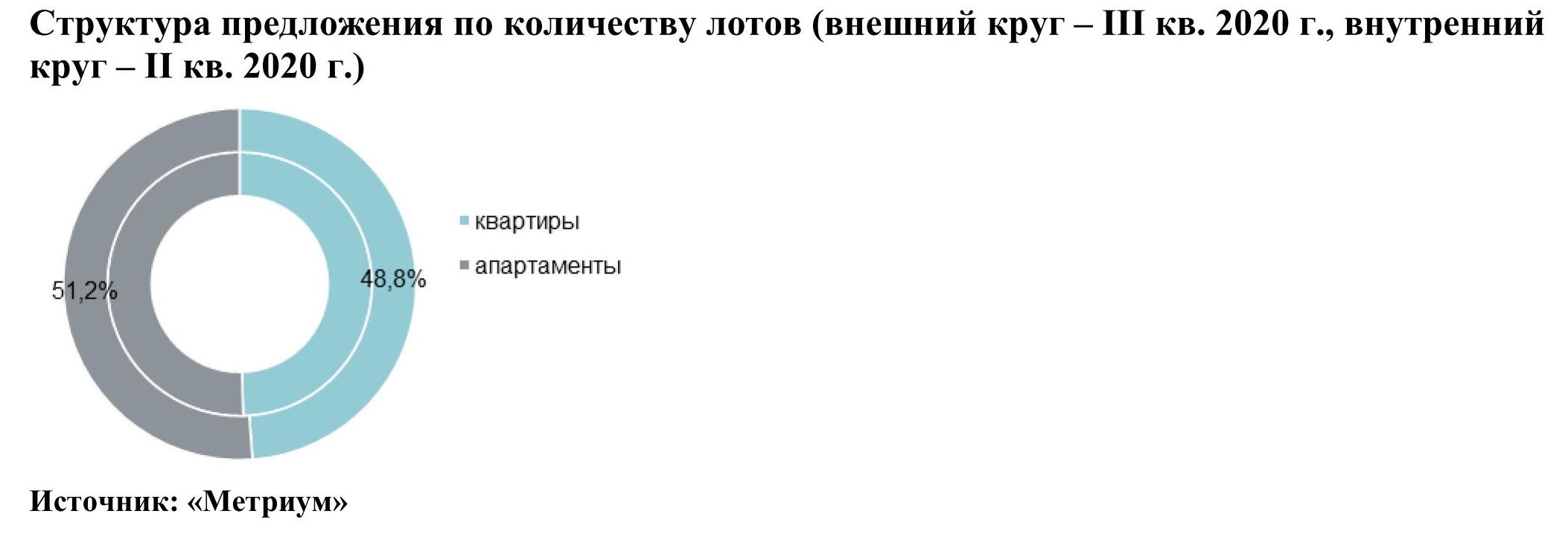

В III квартале 2020 года доля апартаментов выросла до 51,2% (+0,7 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально уменьшилась и составила 48,8%. По сравнению с концом 2019 года доля квартир сократилась на 2,9 п.п., а с конца 2018 года – на внушительные 10,3 п.п.

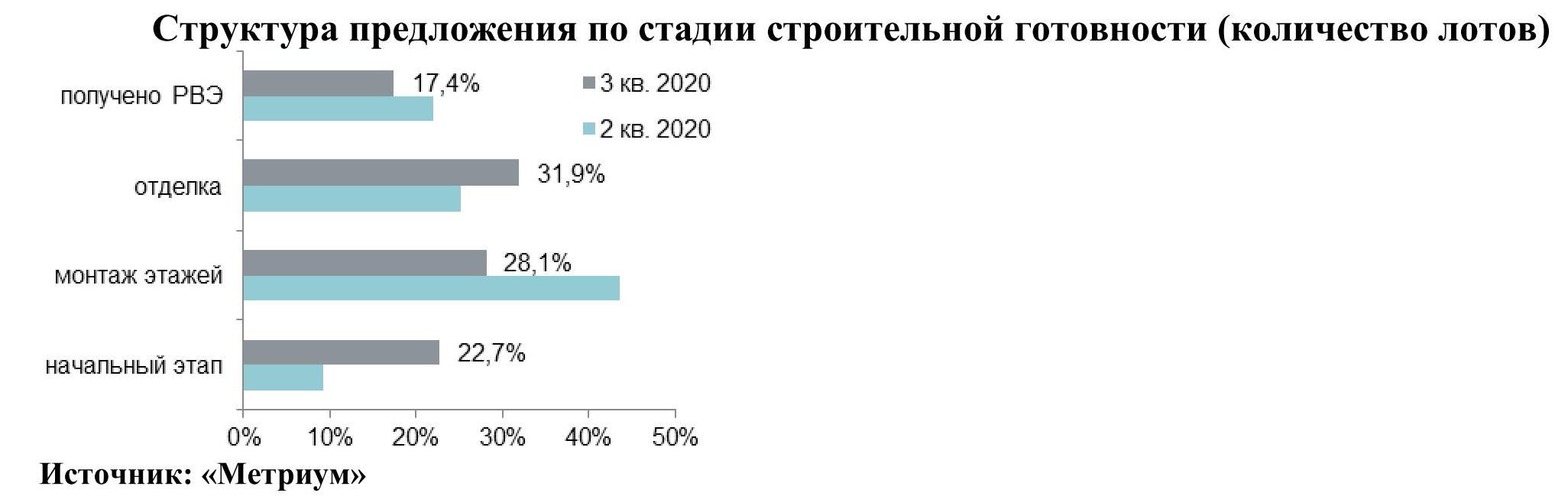

На рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Наибольшая доля текущего предложения расположена в домах на этапе отделочных работ (32%; +6,8 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она составила 28,1% (-15,5 п.п.). Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 22,7% (+13,4 п.п.). Наименьшая доля у лотов во введенных объектах (17,4%; -4,6 п.п.).

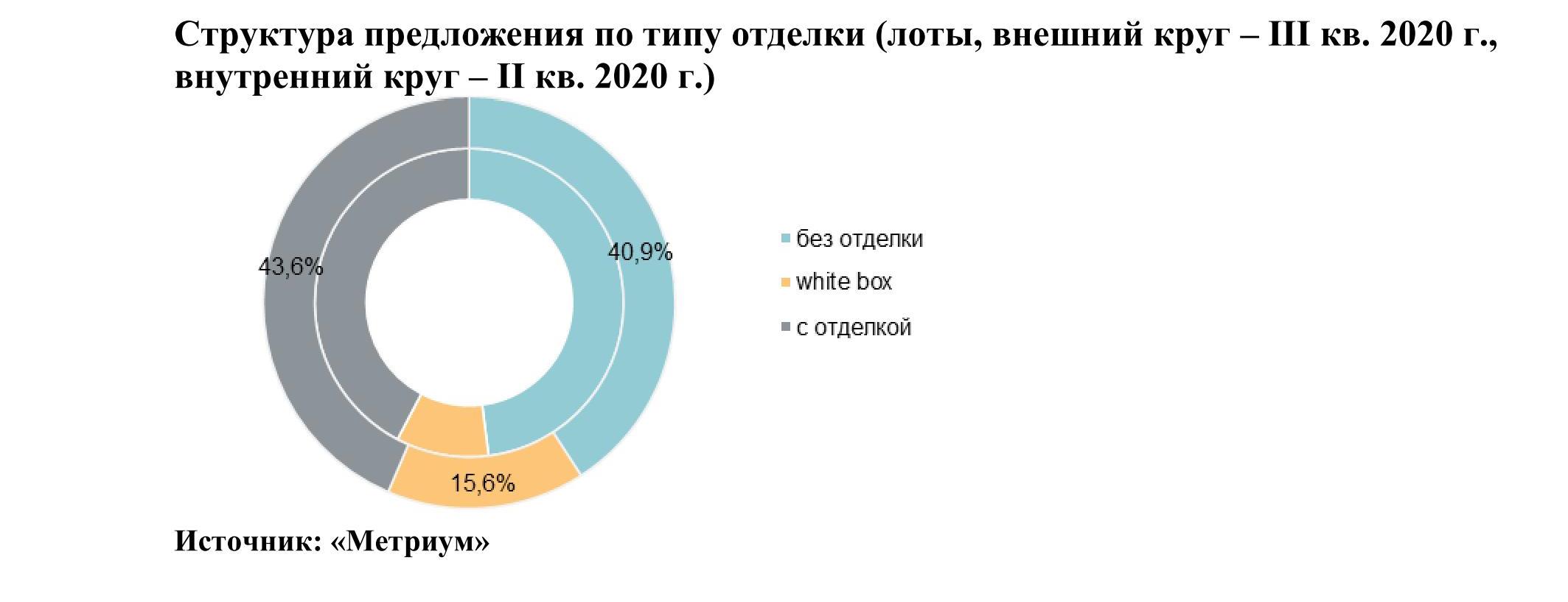

За отчетный период наблюдалось увеличение доли лотов с отделкой white box (15,6%; +5,9 п.п.) и финишной отделкой (43,6%; +1,3 п.п.) за счет доли без отделки (40,9%; -7,1 п.п.).

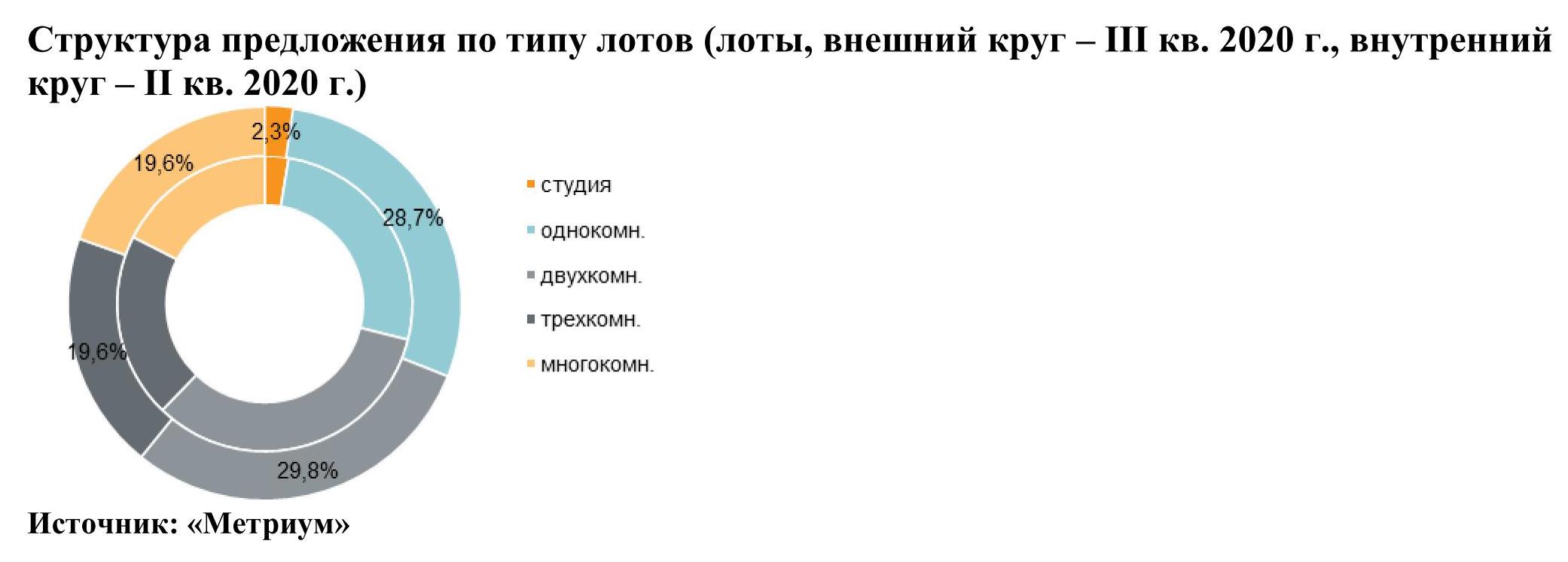

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (29,8%), их доля за квартал снизилась на 3,5 п.п. На однокомнатные лоты пришлось 28,7% (+2,4 п.п.). Равные доли у трехкомнатных (19,6%; -0,7 п.п.) и многокомнатных лотов (19,6%; +2,1 п.п.). Наименьший объем в реализации заняли студии – на них пришлось 2,3% рынка (-0,3 п.п.).

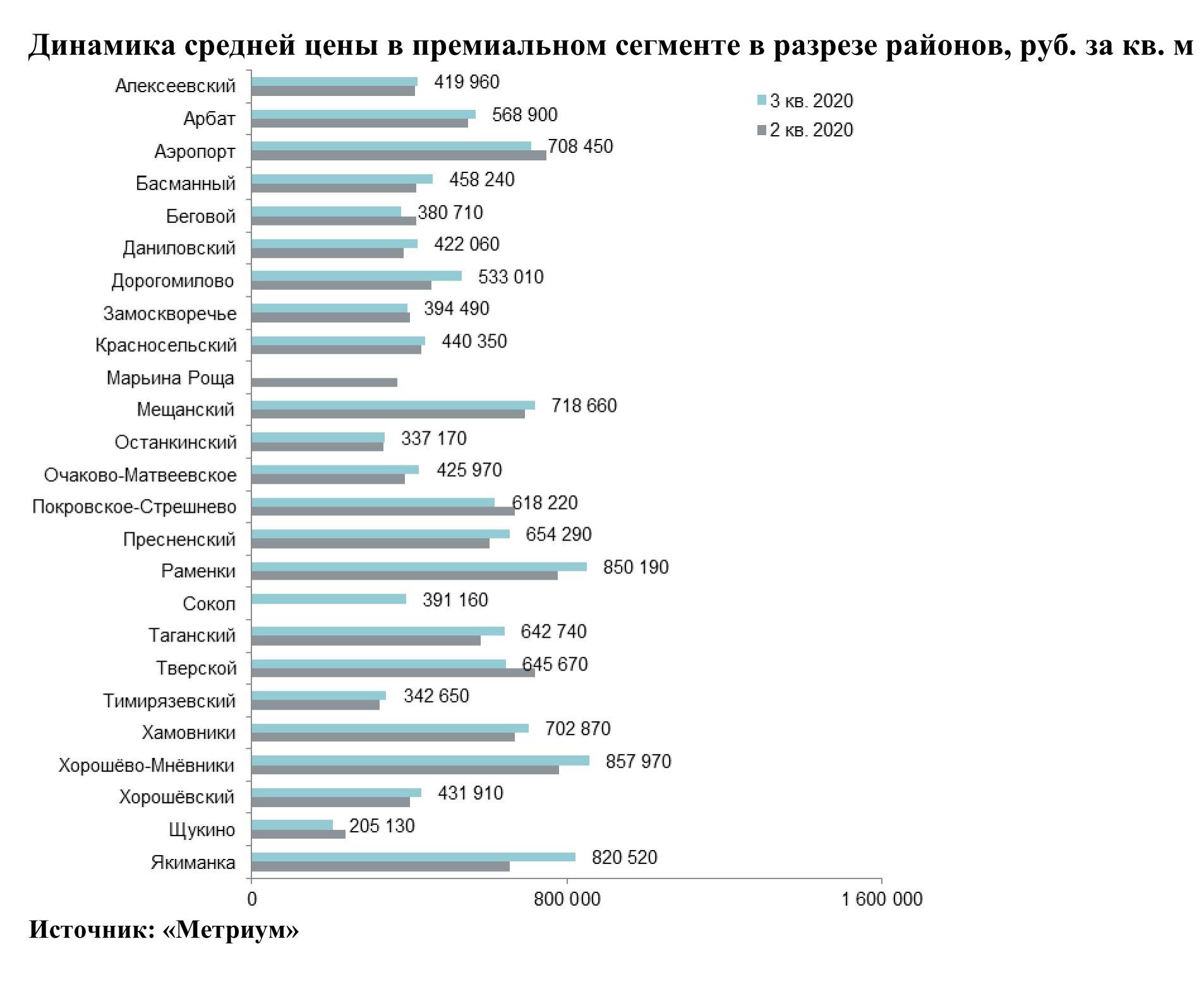

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена за квадратный метр в премиум-классе составила 608 150 руб. Показатель вырос на 2,8% относительно II квартала текущего года, на 5,7% с начала года и на 18,9% за 12 месяцев.

За отчетный период наибольший рост среднего показателя произошел в районе Якиманка (+25,3%). В данной локации вышел новый проект «Titul на Якиманке», в котором средняя цена квадратного метра составила более 830 тыс. руб. Также заметный рост средних цен за квадратный метр отмечен в районах: Дорогомилово (+16,7%), где вышел Victory Park Residence; Таганский (+10,4%) за счет старта проекта Lumin; Хорошёво-Мнёвники (+10,4%) из-за повышения цен в ряде проектов, что обусловлено изменениями в структуре предложения.

Наиболее существенное снижение показателя отмечено в районе Щукино (-14,4%), на что повлияли изменения общей структуры предложения в давно реализуемом проекте с остаточным предложением.

Средний бюджет предложения в новостройках премиум-класса за III квартал 2020 года снизился на 3,7% – до 63,4 млн руб. По сравнению с концом 2019 года бюджет предложения остался примерно на том же уровне (+0,2%), а за 12 месяцев – вырос на 15,5% с 54,9 млн руб.

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 32,5 кв. м. за 10,88 млн руб.;

– ЖК Hill 8 (СВАО / р-н Останкинский): студия 36,65 кв. м. за 12 млн руб.;

– ЖК SLAVA (САО / р-н Беговой): студия 30,9 кв. м. за 13 млн руб.

Самые дорогие квартиры на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 704 кв. м. за 1,96 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 371,7 кв. м. за 1,8 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 850 кв. м. за 674,7 млн руб.;

Элитный класс

По итогам III квартала 2020 года на первичном рынке элитной недвижимости в реализации находился 51 проект с общим объемом предложения около 1 650 квартир и апартаментов, суммарная площадь лотов составила 232,1 тыс. кв. м. За квартал экспозиция сократилась на 17,3% по количеству лотов и на 15,5% по продаваемой площади.

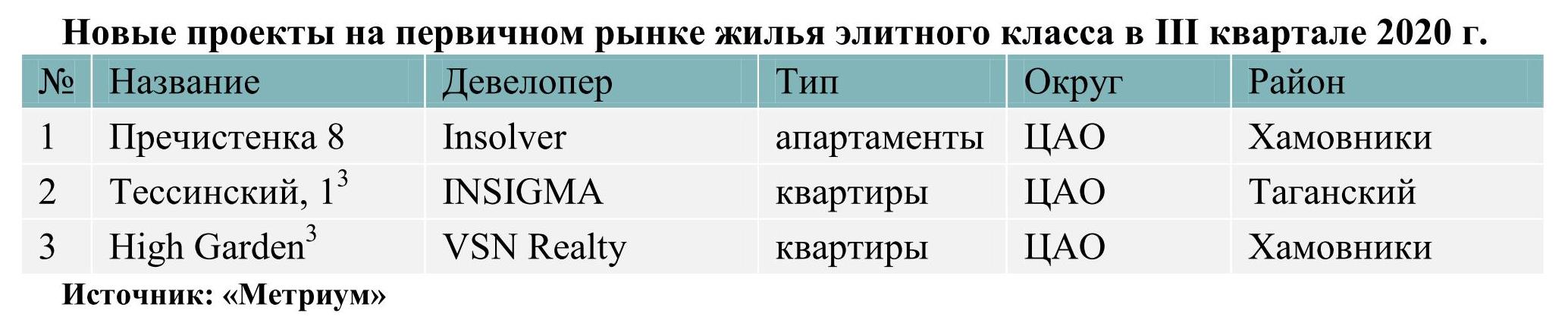

В III квартале 2020 года продажи стартовали в трех проектах элитного класса.

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

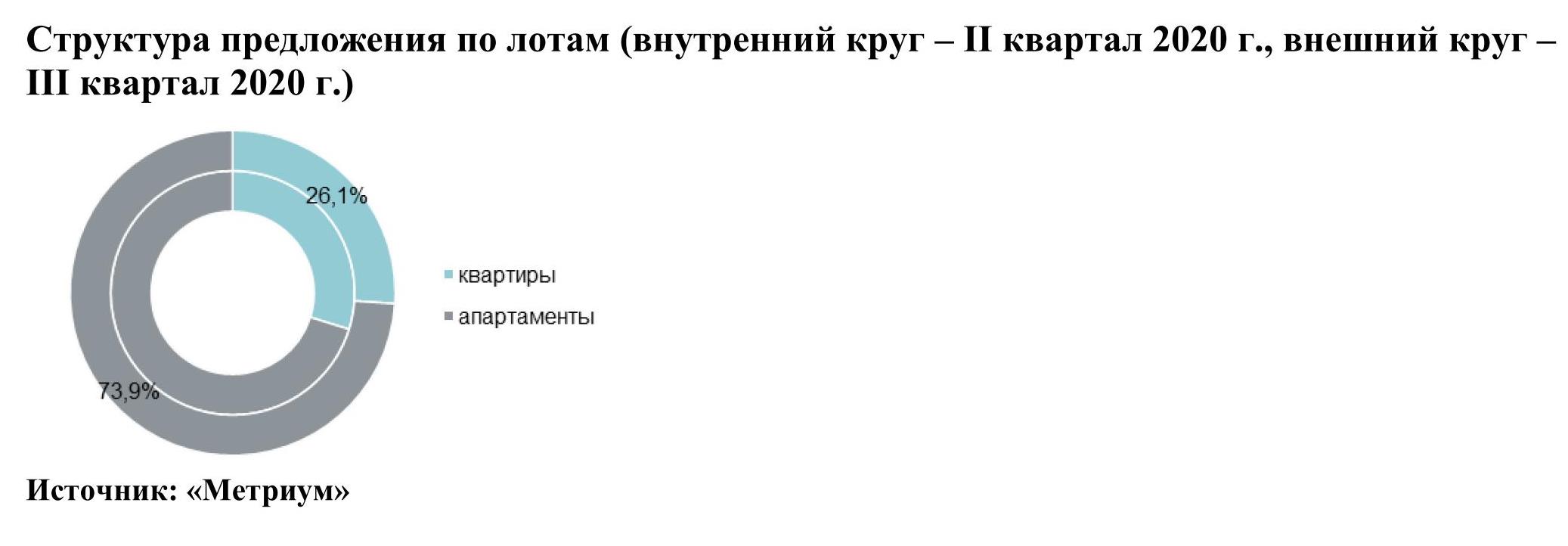

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

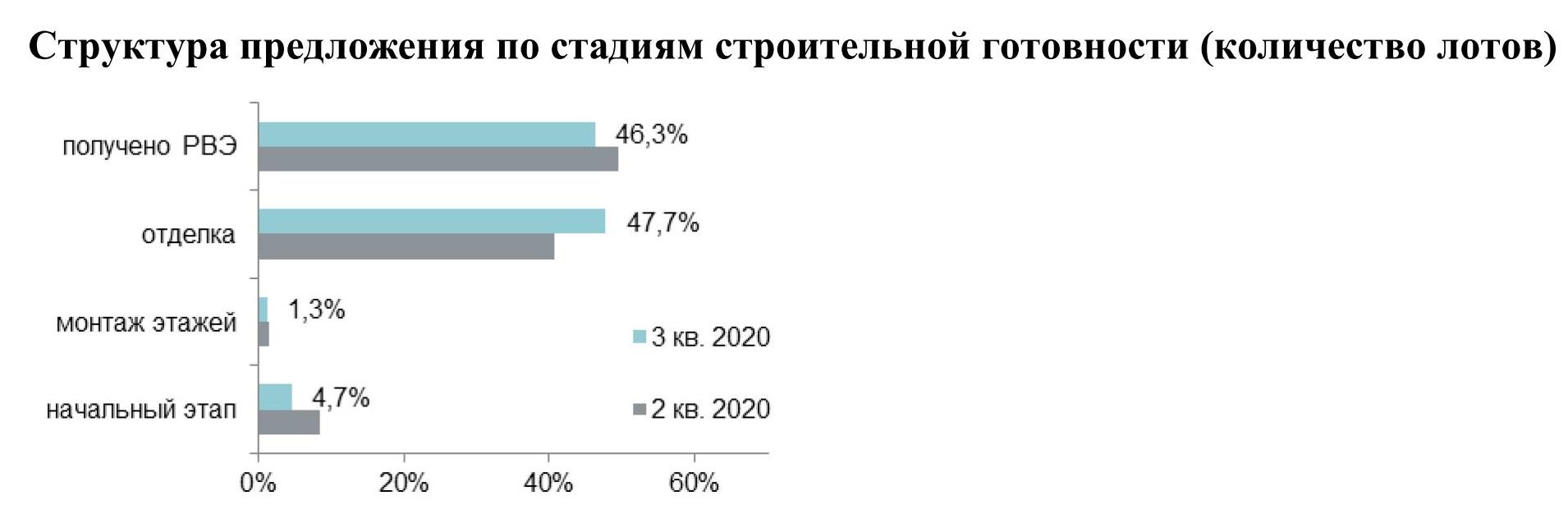

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

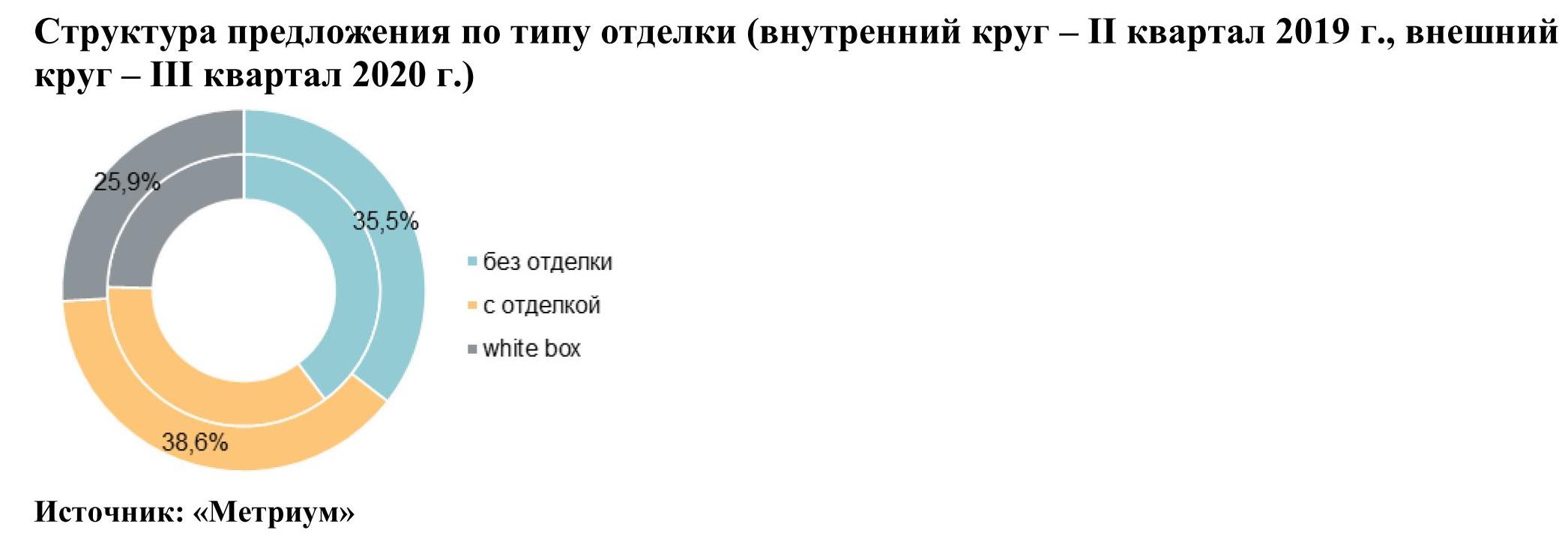

Доли лотов с финишной и предчистовой отделкой выросли за счет уменьшения доли предложения без отделки. Данная тенденция продолжается с начала 2020 года. Так наибольшая часть лотов в элитном сегменте реализуется с финишной отделкой (38,6%; +3,0 п.п.), чуть менее представлено квартир и апартаментов без отделки (35,5%; -4,4 п.п.). Жилье с отделкой white box составляет 25,9% (+1,4 п.п.) от совокупного объема предложения.

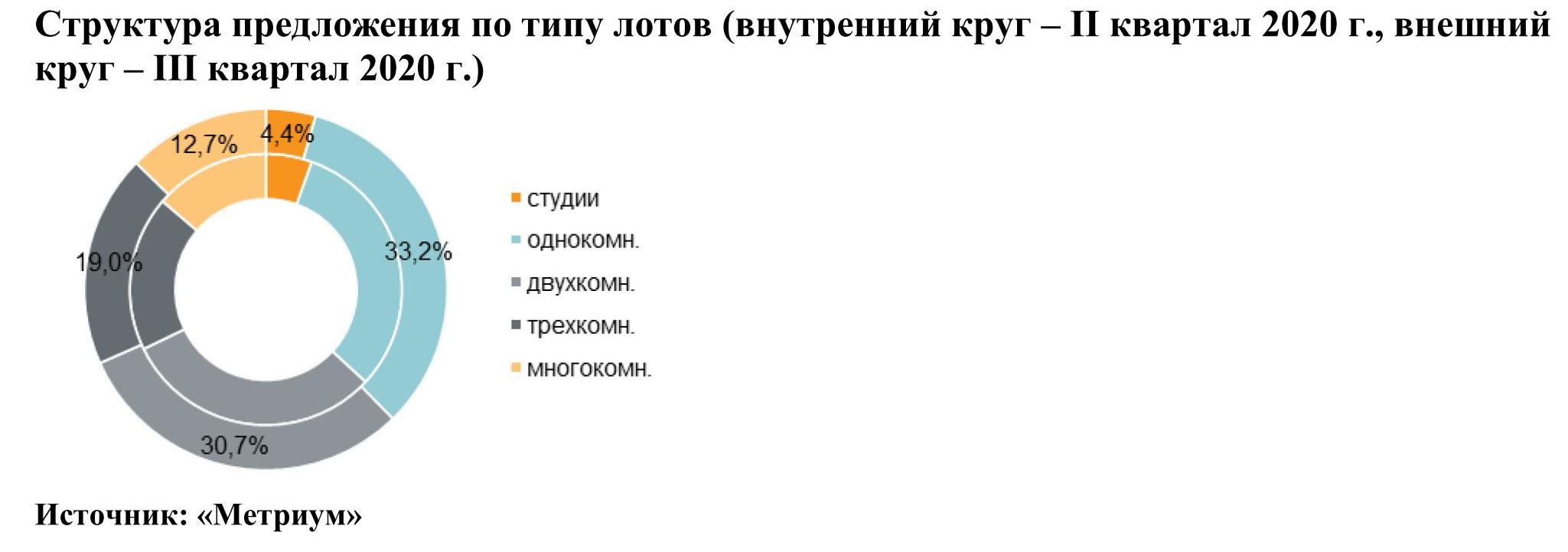

В структуре предложения по типологиям в III квартале прослеживается равномерное увеличение доли однокомнатных и трёхкомнатных лотов за счет снижения доли студий, двухкомнатных и многокомнатных квартир и апартаментов. Так почти в равной степени распределились доли однокомнатных (33,2%; +1,8 п.п.) и двухкомнатных лотов (30,7%; -0,2 п.п.). Также значительный объем представлен трёхкомнатными (19%; +0,5 п.п.) и многокомнатными квартирами и апартаментами (12,7%; -1,1 п.п.). Студии занимают наименьшую долю от совокупного объема предложения (4,4%; -1 п.п.).

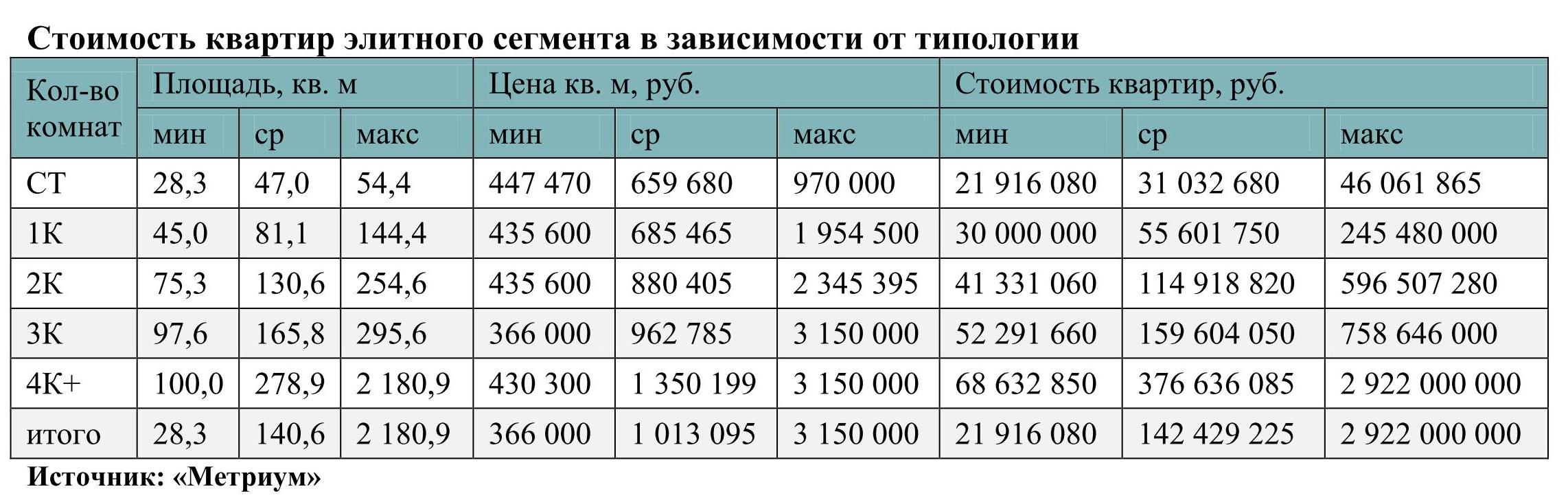

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена предложения в элитном сегменте выросла на 4,3% и составила 1 013 095 руб./кв. м. ($12 967[1]). С начала года стоимость квадратного метра выросла на 3%, а за 12 месяцев – на 6,2% с 953 540 руб./кв. м. (данные за III квартал 2019 года).

[1] 78,1281 рублей за Доллар США по курсу ЦБ РФ на 06.10.2020

В разрезе районов наблюдалась разнонаправленная динамика. Наибольший рост средних цен отмечен в Таганском (+24,7%), Басманном (+16,9%) и Пресненском (+11,8%) районах. Причиной повышения стали: поступление в реализацию более дорогого предложения, а также плавное повышение цен в отдельных проектах, причем эти повышения носили точечный характер – были применены к отдельным лотам.

Заметное снижение отмечено в районах Арбат (-1,9%) и Мещанский (-1,3%) по причине изменения в ценовой политике застройщиков по проектам с остаточным предложением, а также из-за вымывания лотов с высокой стоимостью квадратного метра.

Наиболее бюджетные предложения представлены в следующих проектах:

– Neva Towers (ЦАО / Пресненский): студия площадью 39,9 кв. м за 21,9 млн руб.;

– Roza Rossa (ЦАО / Хамовники): студия площадью 28,3 кв. м за 26,3 млн руб.;

– ORDYNKA (ЦАО / Замоскворечье): апартаменты площадью 45,4 кв. м за 28,6 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– «Царев Сад» (ЦАО / Якиманка): пентхаус площадью 1 080,4 кв. м за 2,9 млрд руб.;

– «Башня Федерация (Восток)» (ЦАО / Пресненский): пентхаус площадью 2 180,9 кв. м за 2,6 млрд руб.;

– Allegoria Mosca (ЦАО / Хамовники): пентхаус площадью 718,3 кв. м за 2 млрд руб.

Основные тенденции

«По итогам III квартала 2020 года на рынке премиального и элитного жилья сократилось предложение, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Совокупный объем предложения снизился на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Но при этом на рынке жилья высокого сегмента наблюдается повышенная активность девелоперов. В 2020 году на рынок вышло 13 проектов (5 проектов класса элит и 8 проектов премиум-класса), а за аналогичный период 2019 года – только 5 проектов, из которых 2 проекта премиум-класса.

Отрицательная динамика объема экспозиции объясняется активным вымыванием лотов, частичным снятием лотов с продажи в некоторых проектах, а также закрытым форматом продаж в двух новых проектах. В III квартале на первичном рынке премиального и элитного жилья наблюдался высокий спрос. По сравнению со II кварталом количество зарегистрированных договоров долевого участия увеличилось в 3,5 раз. А с начала текущего года на рынке элитных и премиальных новостроек Москвы было заключено 1,3 тыс. ДДУ (доля III квартала составила 47%) общей площадью 117,5 тыс. кв.м.

На фоне высокого спроса выросли цены. Средняя цена за квадратный метр в премиум-классе составила 608,15 тыс. руб./кв.м. (+2,8% за квартал; +5,7% с начала года; +18,9% за 12 месяцев). В элитном сегменте показатель составил 1,013 млн руб./кв.м. (+4,3% за квартал; +3% с начала года; +6,2% за 12 месяцев).

Продолжилась тенденция увеличения доли лотов с отделкой (предчистовая и финишная). К концу III квартала в сегменте премиум их доля составила 60% (+7,1 п.п.), а в элитном – 64,5% (+4,4 п.п.). Еще одной примечательной тенденцией на рынке премиального и элитного жилья является увеличение доли апартаментов: на апартаменты в премиум-классе пришлось 48,8% (+0,7 п.п.), в элитном классе – 73,9% (+3,8 п.п.).

Основная причина повышения активности покупателей и увеличения стоимости квадратного метра – это ослабление курса национальной валюты (с начала года рубль потерял 26% относительно доллара США) и отсутствие уверенности в прочности рубля в среднесрочной перспективе».

Вопрос выбора управляющей компании (УК) для объектов коммерческой недвижимости собственники решают по-разному. Собственная УК дает возможности большего контроля, а привлечение внешней УК позволяет сэкономить, говорят эксперты.

Вероника Лежнева, руководитель отдела исследований Colliers International в Санкт-Петербурге, отмечает, что каждый собственник принимает решение исходя из условий, в которых он существует. «Для крупных единичных проектов, где у собственника нет задачи держать проект на протяжении долгого периода времени (более пяти лет), вариант с управлением проектом сторонней компанией выглядит более предпочтительным. Для сетевых игроков вариант с собственной управляющей компанией может стать гораздо выгоднее», - поясняет госпожа Лежнева.

По словам Игоря Лучкова, председателя комитета по оценочной деятельности Российской гильдии управляющих и девелоперов, внешнее управление эффективнее для крупных и сложных в управлении и эксплуатации объектах. «Внешняя УК имеет возможность повысить эффективность за счет профессионализма, отлаженных бизнес-процессов, а также экономии на масштабе», - считает он.

Наталья Скаландис, управляющий директор PM NAI Becar в Санкт-Петербурге, добавляет, что в большинстве случаев работа с внешними управляющими компаниями получается экономичнее, чем создание собственной. «Если грамотно прописаны условия договора, прозрачно отражающие поставленные перед управляющей компании задачи, то работа с внешней компанией позволит избежать большого количества ошибок», - говорит госпожа Скаландис.

«В России есть тенденция делать все самостоятельно: лечиться, управлять объектами. Полагаю, что для этого есть основания – не всегда специалисты выдают хороший результат, да и большинство собственников опасается доверить кому-то свою собственность, - рассуждает Евгения Скачкова, директор по управлению и эксплуатации управляющей компания Maris в ассоциации с CBRE. - Однако ошибки собственной УК слишком дороги будут для владельца. В корне неверна идея: « что если уж я сумел построить, то управлять смогу точно!». Эксплуатация – это очень продуманный процесс на длительный срок и лучше, если этим занимаются люди, у которых есть опыт. Разумеется, все зависит от девелопера, если это такой гигант, как Адамант, например, то в этом случае создание собственной УК оправданно, они могут позволить создать штат специалистов, которые будут загружены и востребованы».

Дмитрий Золин, управляющий директор сети бизнес-центров «Сенатор», рассказывает, что у «Сенатора» по понятным причинам своя управляющая компания, которая обслуживает все здания сети. «Во-первых, в нашем случае внутренняя структура дешевле и эффективнее, а во-вторых – в России просто нет такой УК, которая справилась бы с таким большим заказом. У нас есть своя клининговая, телекоммуникационная, охранная, эксплуатационная службы», - отмечает господин Золин

Плюсы и минусы

«Перед управляющей компаний обычно стоит три вида задач - первое - это маркетинг (реклама, регулирование арендных ставок, анализ текущего состояния рынка), второе - ведение бухгалтерской отчетности и третье - facility management (управление коммунальным хозяйством объекта). Зачастую первая и вторая задачи могут находиться в ведении одной управляющей компании, в то время как facility management выполняется отдельной управляющей компанией», - рассказывает Вероника Лежнева.

Игорь Лучков вкратце описывает плюсы и минусы привлечения собственной и внешней УК так: «Внутреннее управление позволяет сократить расходы на собственно управление. Внешнее – повысить эффективность доходов собственника».

«Собственная УК может хорошо знать объект, если в ней работают люди, которые раньше строили, однако, если привлечь профессиональную УК на этапе предэксплуатации, то возможно, что владелец обнаружит ряд недочетов, которые были допущены подрядчиками и сможет это возместить, вовремя предъявив претензии. Конечно, при привлечении сторонней УК нужно выбрать между претендентами лучшую компанию, и это непростой процесс, также как и заключение договора», - рассказывает Евгения Скачкова.

«Выбирайте компании с наиболее открытыми статьями бюджета, посмотрите, как управляются ими объекты, каков отчет УК, встретьтесь с людьми, которые будут непосредственно работать на объекте. Наверняка после этого возникнет понимание, с кем работать будет лучше. Что же касается стоимости, то все зависит от ваших целей и, вряд ли может быть существенное расхождение при эксплуатации профессиональными компаниями, если они рассчитывают и включают одинаковое количество услуг», - советует госпожа Скачкова.

Плюсы внешней управляющей компании, по оценкам Вероники Лежневой, в нераздувании собственного штата, получении профессиональной команды, заинтересованности внешней УК в повышении стоимости проекта (качество арендаторов, привлечение покупателей и как следствие – повышение средней арендной ставки по проекту) в случаях, когда оплата услуг УК завязана на доходность проекта. Минусы внешней управляющей компании, по ее словам, в ограниченной возможности «ежеминутно» контролировать деятельность компании и жизни проекта, и плата за услуги.

Дмитрий Золин отмечает, что внешняя управляющая компания изначально более профессиональна, предоставляемые услуги уже отработаны, и бизнес-центр может получить высокий уровень сервиса сразу. «Поэтому в мировой практике привлечение внешней структуры более распространено. Российская практика несколько иная: большинство собственников бизнес-центров склонны набивать себе шишки и создавать собственную управляющую компанию. Это связано с рядом моментов. Во-первых, понятно, что внешняя управляющая компания будет менее подконтрольна, нежели собственная; для кого-то это очень принципиально. Кроме того, большинство полагает, что компания на аутсорсе будет стоить дороже, хотя на самом деле это не так (если речь идет об обслуживании 1-2 объектов, а не целой сети). Раньше я говорил, что собственники отдают предпочтение собственным УК в связи с тем, что боятся потерять свой бизнес: «осадок» после 90-х. С тех пор прошло уже много лет, но в целом, тенденция почему-то осталась прежней», - делится наблюдениями господин Золин.

Игроки и стоимость

Сегодня на рынке управления коммерческими объектами работает несколько десятков брендовых операторов. «Рынок стабилизировался 5 лет назад. Конкуренция высока, однако 90% рынка контролируется известными компаниями», - комментирует Игорь Лучков.

По данным Натальи Скаландис, на сегодняшний день доля объектов коммерческой недвижимости города, которые управляются внешними УК, составляет порядка 40%. «Рынок стабильно развивается, однако число профессиональных внешних УК пока не превышает пяти. На рынке работает достаточно много управляющих компаний, но мало кто из них может предложить комплексный подход. Как правило, управляющие компании оказывают услуги PM и FM, которые включают в себя большое количество разнообразных услуг, требующихся на каждом из этапов выхода объекта на рынок, - рассказывает госпожа Скаландис. - Стоит отметить, что доля внешних управляющих компаний с каждым годом растет, и собственники все чаще обращаются к сторонним компаниям, особенно за услугами FM».

Вероника Лежнева отмечает, что в Петербурге, случаи привлечения сторонних управляющих компаний для управления торговым объектом - единичны. «Первый - это управление Colliers International ТРК "Лето", второй - управление "Галереей", - приводит примеры госпожа Лежнева.

Евгения Скачкова так обрисовывает сложившуюся ситуацию: «Количество внешних УК колеблется и в период кризиса все предпочитали экономить, даже если эта стратегия грозила увеличением расходов в будущем. Все это не улучшало положения профессиональных УК. Конкуренция на рынке есть, но пока владельцы активнее привлекать профессионалов, все будет происходить достаточно вяло. Рентабельность нашей отрасли традиционно невелика, кроме того необходимость обучать и выращивать персонал необходимой подготовки усложняет нашу работу».

Стоимость услуг, по словам госпожи Скачковой, варьируется от класса объекта, его размера, состояния здания и инженерных систем, целей владельца и т.д. По оценкам Игоря Лучкова она может составлять от 1 до 8% от эффективного дохода собственника.

Вложения в загородную жилую недвижимость для сохранения и приумножения капиталов еще шесть лет назад считались едва ли не более выгодными, чем в городское жилье. Сегодня ситуация иная, говорят эксперты, – доля инвестиционных сделок едва достигает 10%.

Павел Едемский, директор департамента загородной недвижимости агентства недвижимости Home estate, рассуждает: «Если говорить о рынке B2B, то это покупка земли с сельскохозяйственным назначением, дальнейший ее перевод в ДНП, подведение коммуникаций и пр. В принципе, таким образом можно заработать до 20-30%. Плюс дополнительный доход в дальнейшем будут приносить членские взносы и прочие отчисления от членов ДНП.

Что касается частных инвестиций, то для загородного рынка это еще более редкое явление. Показатели доходности, объемы получаемого дохода, а также сложность самого процесса на городском и загородном рынке жилья просто несовместимы. Поэтому случаи по инвестированию в загородные объекты единичны. Исключение составляют малоэтажные проекты недалеко от города с разработанной концепцией, масштабной рекламной кампанией».

Эксперты также полагают, что количество инвестиционных сделок с жильем, в том числе малоэтажным, в посткризисный период заметно сократилось еще и потому, что сегодня застройщикам, особенно с хорошей репутацией, гораздо проще привлечь банковское проектное кредитование или институциональное инвестирование, чем связываться с большим числом мелких частных инвесторов. «Соответственно, застройщики уже не предоставляют покупателям прежних огромных скидок за ранний вход в проект, и эффективность спекулятивных операций с жильем снижается. Иными словами, частным инвесторам уже не так выгодно покупать жилье на ранней стадии строительства, с тем чтобы продать его сразу после ввода объекта в эксплуатацию. Тем не менее недвижимость была и остается отличным «защитным» активом при длинном горизонте инвестирования. Поэтому сейчас становится все более популярным приобретение строящихся коттеджей, таунхаусов и квартир в малоэтажных ЖК с целью дальнейшей эксплуатации, например для сдачи в аренду. Покупок с целью быстрой перепродажи, в свою очередь, становится все меньше», – считает Дмитрий Гусев, управляющий партнер ГК «Глубина».

В случае инвестирования с целью сохранения капитала, то есть покупки дома или квартиры не для перепродажи, доходность может превышать уровень инфляции на 3-4 процентных пункта и будет гарантированно выше, чем доходность банковских вкладов.

Ирина Калинина, генеральный директор агентства недвижимости TWEED, отмечает: «Загородное жилье покупают для постоянного проживания, причем часто не сразу: довольно много покупателей предпочитают сначала арендовать дом, чтобы «присмотреться» к образу жизни за городом».

Леонид Львов, генеральный директор СМУ «Элемент-Бетон», оценивает долю инвестиционных покупок на загородном рынке в 5-10%. «Проблема заключается в том, что объекты загородной недвижимости не являются массовым продуктом. На мой взгляд, для привлечения внимания инвесторов к данному сегменту необходимо снизить стоимость объектов в данном сегменте и увеличить предложение качественных проектов, то есть сделать объекты более ликвидными для конечного пользователя», – считает он.

С такой оценкой согласна и Полина Яковлева, директор департамента новостроек NAI Becar: «На сегодняшний день доля инвестиционных покупок на загородном рынке не превышает 10%, что показывает определенную положительную тенденцию по сравнению с временем пятилетней давности, когда эта доля колебалась в пределах 2-3%». Она же слабую популярность загородного сегмента для капитальных вложений видит в том, что инвесторам пока не до конца понятен механизм проведения подобных сделок. «На мой взгляд, уже через год или два рынок станет более прозрачным, что, в свою очередь, привлечет определенный поток инвесторов. Сейчас у многих создается впечатление, что стоимость объектов загородной недвижимости растет значительно медленнее, чем городских новостроек, отчего возникают сомнения по поводу быстрого возвращения своих средств. На самом деле это не так, и я бы посоветовала рассматривать проекты известных застройщиков с точки зрения инвестиций», – заключает госпожа Яковлева.

Кстати:

Следует отметить, что в Москве и Подмосковье картина с инвестициями в загородную недвижимость мало чем отличается от петербургской. Михаил Строилов, девелопер КП «Ново-Шарапово», заместитель генерального директора ООО «Столичная земля», рассказал, что 5-6 лет назад, в докризисный период, инвестиционные сделки на рынке загородной недвижимости эконом-класса составляли не более 10%. При этом сумма сделки не превышала 150 тыс. USD. «Сейчас инвестиционных сделок на загородном рынке недвижимости как таковых нет, в большинстве случаев это скорее способ сохранения средств – как банковский депозит. Всего доля инвестиционных покупок на загородном рынке составляет не больше 5%. С целью инвестиций приобретается в основном недвижимость эконом-класса на начальном этапе продаж, при условии что цена изначально не завышена. Кредит под такую покупку, как правило, не берется», – резюмирует господин Строилов.