IPG.Estate: Обзор рынка индустриальной и складской недвижимости по итогам 1 полугодия 2020 года

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года.

Предложение

По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon.

По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

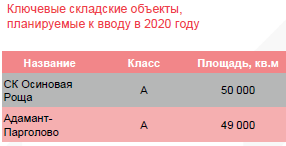

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант.

Спрос

Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19.

По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив».

Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции.

Сохраняется высокий спрос на покупку складских и производственных помещений.

Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства.

Вакансия и ставки аренды

Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей.

Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений.

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Прогноз

Справка:

IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости.

В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru.

Аналитики компании «НДВ-Недвижимость» подготовили обзор состояния рынка офисной недвижимости Москвы во II квартале 2010 г.

Предложение качественных офисных площадей

В I квартале 2010 года общая площадь качественных офисных площадей пополнилась на 320 тыс. кв.м. (арендопригодная офисная площадь ― на 190 тыс. кв.м.), что сопоставимо с уровнем ввода конца 2009 года. Во II квартале количество завершенных проектов уменьшилось: объем введенных площадей составил 96 тыс. кв.м., в т.ч. объектов класса «А» ― 68 тыс. кв.м., класса «В+» ― 3 тыс. кв.м., класса «В» ― 25 тыс. кв.м.

В итоге совокупный объем предложения в бизнес центрах Москвы в конце II квартала 2010 года составил около 11,2 млн. кв.м. Таким образом, на сегодняшний день обеспеченность жителей Москвы площадями качественных офисных центров составляет порядка 1,1 тыс. кв.м. на 1000 человек (около 1,8 тыс. кв.м. на 1000 человек экономически активного населения). Что все же меньше данного показателя в развитых городах Европы, который в среднем составляет порядка 3,5 тыс. кв.м. на 1000 жителей.

Наиболее ярким событием II квартала 2010 года, ожидаемым на рынке, стал ввод в эксплуатацию БЦ «Diamond Hall» (общая площадь ― 61500 кв.м., полезная ― 38000 кв.м.).

В целом, совокупный объем ввода бизнес центров в первом полугодии 2010 года (416 тыс. кв.м.) меньше объема площадей, введенных в эксплуатацию в I квартале 2009 года. Объекты по-прежнему не вводят «в срок» по разным причинам: недостаток финансирования, масштабность проектов, технические недоработки. Так во II квартале ожидалось открытие БЦ «Vivaldi Plaza», однако из-за обрушения парковки срок ввода был перенесен на июль.

На второе полугодие 2010 года запланирован ввод в эксплуатацию порядка 12-ти крупных объектов общим объемом около 573 тыс. кв.м., из которых более 70% площадей принадлежат бизнес центрам класса «А». Строительство этих масштабных дорогостоящих объектов было приостановлено в период кризиса, поэтому их ввод был перенесен на конец 2010 года. Однако, учитывая опыт предыдущих лет, можно прогнозировать, что объем нового строительства не превысит 850 тыс. кв.м. по итогам года.

|

|

Объекты, введенные в эксплуатацию в I полугодии 2010 г. |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Название объекта |

Класс |

Округ |

Адрес |

Общая площадь, кв.м. |

Арендуемая площадь, кв.м. |

Дата ввода |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Домников |

А |

ЦАО |

пр-т Академика Сахарова, 30 |

132 600 |

76 000 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

SK Royal |

В+ |

САО |

Дмитровское ш., 163А |

44 000 |

20 000 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Красный Октябрь |

В |

ЦАО |

Берсеневская наб., 6 |

35 000 |

30 000 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Арбатская площадь |

А |

ЦАО |

Арбатская пл., 1 |

31 450 |

13 650 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

ЦМТ, здание III |

А |

ЦАО |

Краснопресненская наб., 12, стр. 3 |

29 600 |

25 800 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Riverside Towers, фаза V |

А |

ЦАО |

Космодамианская наб., 52, стр. 7 |

20 820 |

5 520 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Яковоапо-стольский |

В+ |

ЦАО |

Яковоапостольский пер., вл. 14 |

10 460 |

н/д |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Новель Билдинг |

В+ |

ЦАО |

Старый Толмачевский пер., 5 |

9 820 |

7 580 |

I кв. 2010 |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Омега Плаза, фаза V |

В+ |

ЮАО |

Ленинская Слабода, 19 стр.1 |

5 900 |

4 000 |

ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

19.07.2010 15:29

В Арбитражных судах Москвы и Московской области рассматривается несколько десятков дел о банкротстве с участием подмосковных застройщиков. Круг фигурантов дел о банкротстве крайне неоднороден: это и локальные компании, и весьма крупные строительные предприятия, либо аффилированные с ними структуры. Примечательно, что некоторые проблемные проекты, девелоперы которых находятся на пороге банкротства, возводятся по договорам долевого участия. Более того, одна из компаний, в которой введена процедура наблюдения (Мосэлектротягстрой), фигурирует в официальном перечне застройщиков, нормативы оценки финансовой устойчивости которых соответствуют требованиям законодательства, регулирующего долевое строительство. Этот перечень недавно был опубликован на сайте областного Минстроя. Тема банкротства строительных компаний активно обсуждается на форумах соинвесторов строительства жилья. Многие дольщики подозревают строительные компании в фиктивном или преднамеренном банкротстве, а также выводе активов. Однако пока эти подозрения не находят отражения в судебных решениях. Чаще всего с заявлениями о банкротстве застройщиков обращаются строительные и инженерные подрядчики, банки, а также физические лица после расторжения в судебном порядке договоров долевого участия, либо наступления неплатежей по векселям (в случае применения строительными компаниями вексельных схем реализации квартир в новостройках). Меньшее количество исков поступает от федеральной налоговой службы. Анализ судебной практики позволяет сделать вывод о том, что большинство дел с участием налоговиков не получают развития, завершаясь мировым соглашением после погашения компаниями задолженностей по налогам. Львиная доля дел о банкротстве находится в начальной стадии - производство по ним возбуждено в конце 2009 начале 2010 года. В ряде компаний введена процедура наблюдения: по закону это возможно в том случае, если требования заявителя к должнику в совокупности составляют не менее чем 100 тыс. рублей и не исполнены в течение трех месяцев. Цель процедуры наблюдения - анализ финансового состояния должника в целях определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также определения возможности или невозможности восстановления платежеспособности. При оптимистичном сценарии введение в отношении должников процедуры внешнего управления позволит провести ряд мероприятий по восстановлению их финансово-хозяйственной деятельности, привлечь заемные средства с целью завершения строительства жилых объектов. Теоретически, введение внешнего управления позволяет местным администрациям проводить аукционы по продаже прав на строительство жилья с обременением в виде достройки незавершенных объектов. Права по проблемным инвестконтрактам могут быть переуступлены другим компаниям (либо одному из крупных кредиторов). Однако зачастую компромисс между кредиторами и должником затруднителен. Нередко недостроенные дома находятся на строительных площадках, не обеспеченных инфраструктурой и коммуникациями, что требует колоссальных затрат на продолжение реализации проекта, а также исключает строительство дополнительных объектов жилого и коммерческого назначения. Тем не менее известны прецеденты, когда кредиторы идут на встречу должникам. Например, выделяют дополнительные ссуды в том случае, если девелопер согласен предоставить в залог нераспроданные площади. Такая схема подразумевает жесткий контроль со стороны кредитора операционной деятельности застройщика и денежными потоками. Например, в этом случае средства на оплату услуг подрядчиков перечисляются небольшими траншами на счет девелопера и в тот же день списываются с него в пользу подрядчика. При пессимистичном сценарии дело о банкротстве завершается открытием конкурсного производства. Стоит заметить, что такой вариант создает правовые риски для дольщиков в связи с неоднозначной юридической природой используемых при покупке квартир договоров. Известны случаи, когда после признания компании банкротом и открытия конкурсного производства конкурсные управляющие пытаются привлечь к субсидиарной ответственности владельцев девелоперских структур. Некоторые дела о банкротстве с участием подмосковных строительных компаний по состоянию на июнь 2010 г.:

Материал предоставлен HouseHunter ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||