Объем поглощения офисов в I полугодии 2020 года снизился на 46%

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения.

Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

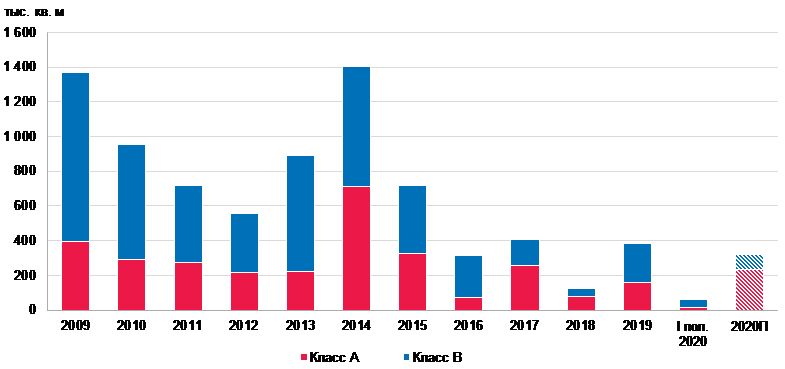

- По итогам I полугодия 2020 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,48 млн кв. м относятся к классу А, а 12,35 млн кв. м – к классу В. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, которые представлены двумя небольшими объектами класса B непрофильных девелоперов.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

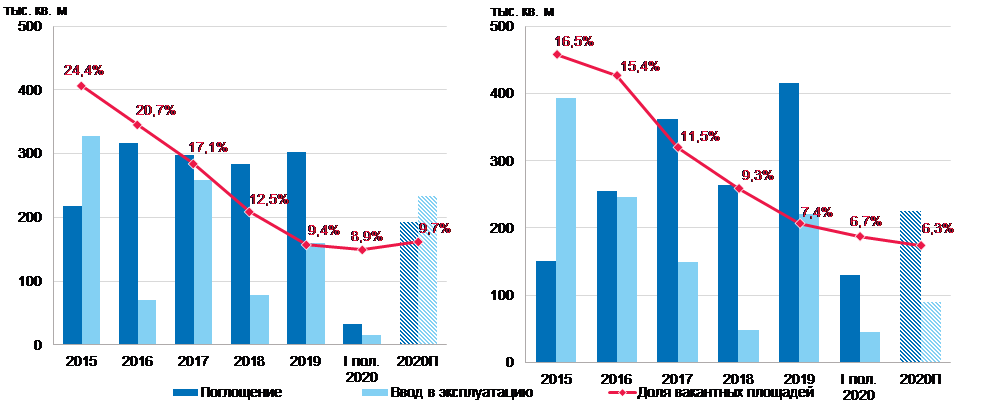

- По итогам I полугодия 2020 года совокупный объем поглощения офисных площадей составил всего 163 тыс. кв. м. По сравнению с показателем I полугодия прошлого года наблюдается снижение на 46%. Несмотря на наличие закрытых сделок, объем выведенных на рынок офисов превысил объем арендованных и купленных под собственное размещение площадей. Во-первых, лоты, которые в начале года перестали маркетировать ввиду наличия потенциального арендатора, вновь вышли на рынок, так как большинство сделок на ранних стадиях переговоров были перенесены на более поздний период. Во-вторых, некоторые пользователи, в том числе крупные, отказываются полностью или частично от своих площадей – при пандемии многие компании внедряли режим удаленной работы и решили сохранить такой подход и впоследствии, что привело к резкому снижению потребности в площадях. Компании в большинстве пытаются оценить свои возможности и потребности, прежде чем принимать какое-либо решение о переезде либо отказе от площадей. Отдельно стоит отметить готовность многих арендодателей идти на частичные уступки и размещать на освобождаемых площадях субарендаторов.

- В соответствии с динамикой чистого поглощения доля свободных офисов в обоих классах увеличилась, даже несмотря на практически нулевой ввод. В классе А вакантность офисов выросла на 0,3 п.п. до 8,9%, а в классе В всего на 0,1 п.п. до 6,7%. Рост показателя мог быть гораздо большим, однако сдерживающим фактором является невозможность арендаторов качественных проектов выйти из договора аренды в одностороннем порядке и покинуть здание. Долгосрочность контрактов обуславливает возможность относительно беспрепятственно выйти из договора лишь по истечению продолжительного периода, в ином случае резиденту грозят крупные пени и штрафы. Единственной возможностью снизить издержки арендатора в такой ситуации является сдача части площадей в субаренду.

- По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, компании по мере постепенного возвращения в офисы пересматривают формат работы и подход к организации офисов. Некоторые крупные арендаторы, особенно те, кто имел несколько офисов, сокращают арендованные площади. Это ведет к выходу на рынок излишков площадей, и не только блоков 500-1 000 кв. м, но и крупных лотов в зданиях, в которых уже долгое время не появлялось доступных к аренде офисов, в том числе в центре города и ключевых деловых районах. При этом обязательства в рамках договора аренды не единственный фактор, сдерживающий компании от массовых переездов – на рынке практически недоступно предложение для арендаторов площадью более 2 000 кв. м, которое будет подходящим по качеству и доступным по цене.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

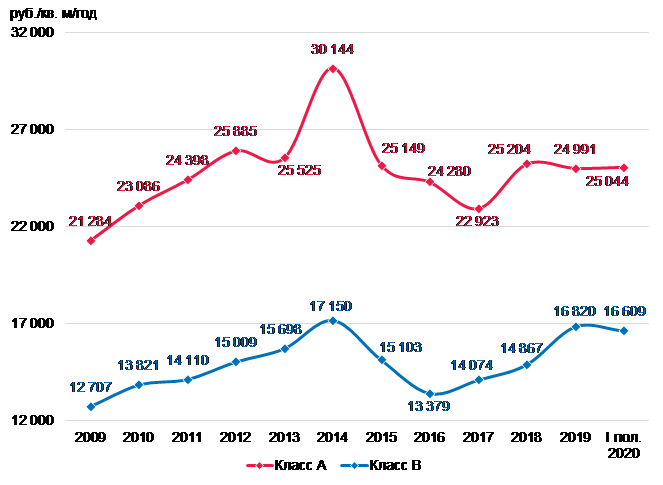

- Ставки аренды офисов претерпели незначительное снижение. В классе А запрашиваемая ставка аренды офисов за квартал снизилась 0,2% и сейчас находится на уровне III квартала 2018 года – показатель составил 25 044 руб./кв. м/год (без учета операционных расходов и НДС). В классе В за квартал ставка аренды снизилась на 2,2% до 16 609 руб./кв. м/год (без учета операционных расходов и НДС). Однако текущий уровень остается высоким –показатель сопоставим с 2014 годом, по итогам которого ставка была максимальной с 2009 года и составляла 17 150 руб./кв. м/год (без учета операционных расходов и НДС).

- Мария Зимина отмечает: «Замедление спроса на рынке обусловлено поведением арендаторов – компании находятся в ожидании, анализируют внутренние процессы и внешние изменения. Главной задачей для них сейчас является определение необходимого и неизбыточного объема офисных площадей, по завершению которого компании будут готовы принимать какие-либо решения. Тенденция к отказу от части площадей прослеживается явно и уже повлияла на состояние рынка, собственники готовы идти на уступки в спорах относительно коммерческих условий, если арендатор примет решение о продлении. Большинство пользователей офисов ждут резкого снижения ставок аренды, однако, даже учитывая ухудшение деловой среды, серьезного падения не прогнозируется, но небольшая вероятность все же сохраняется. При этом перенос сроков запуска строящихся проектов однозначно будет происходить, годовой результат ввода вновь может побить антирекорд».

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

|

Основные показатели. Динамика* |

I пол. 2020 |

I пол. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 834 |

16 419 |

|

|

в том числе: |

Класс А |

4 480 |

4 360 |

|

Класс В |

12 354 |

12 145 |

|

|

Введено в эксплуатацию в 1 пол. 2020 г., тыс. кв. м |

60,9 |

113,1 |

|

|

в том числе: |

Класс А |

15,4 |

55,6 |

|

Класс В |

45,5 |

57,5 |

|

|

Объем чистого поглощения в 1 пол. 2020 г., тыс. кв. м |

163 |

301 |

|

|

Доля свободных площадей, % |

Класс А |

8,9 |

11,9 |

|

Класс В |

6,7 |

7,9 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 044 |

25 735 |

|

Класс В |

16 609 |

15 919 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

7 100 |

6 800 |

|

Класс В |

4 800 |

4 580 |

|

Источник: Knight Frank Research, 2020

Справка о компании:

Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert

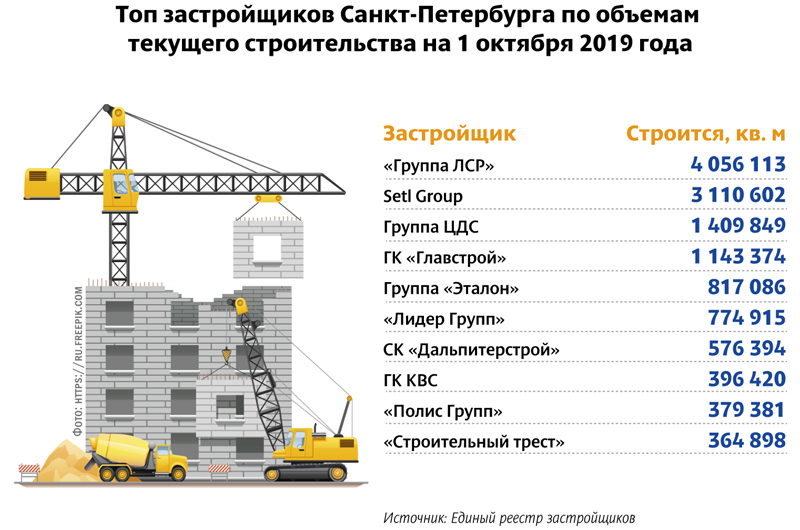

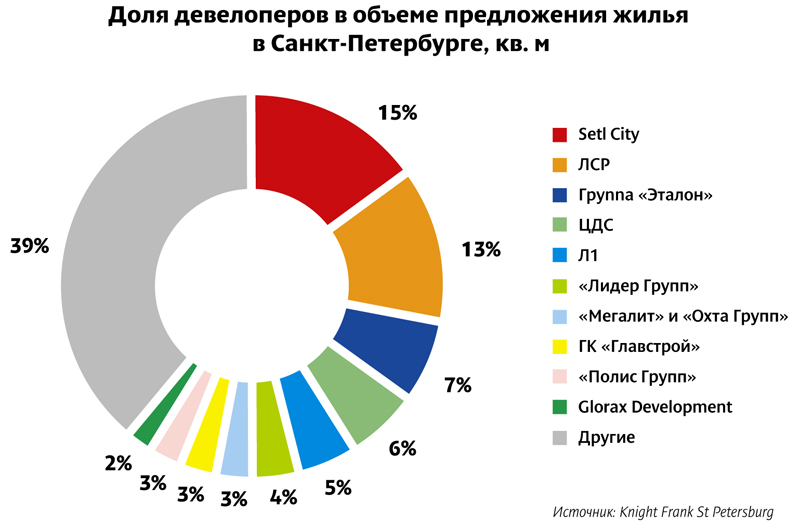

Крупные девелоперские компании отвоевывают все большую долю рынка жилищного строительства в Санкт-Петербурге. Сегодня их доля выросла до 60%. По прогнозам, в ближайшие годы она может достигнуть 80%.

По подсчетам Knight Frank St Petersburg, за первое полугодие 2019 года доля крупных компаний в объеме предложения увеличилась на 10 п. п., и превысила 60%, тогда как с начала нулевых на топ-10 компаний приходилось порядка 40% рынка. За последние 10 лет объем предложения продаваемых крупными девелоперами площадей вырос с 2,5 млн до 4,5 млн кв. м. Эксперты полагают, что это позволяет говорить о постепенной монополизации жилищного рынка.

Специалисты ГК «Кортрос» объясняют: в выгодную сторону для банков и крупных девелоперов сложились обстоятельства. Основными игроками рынка становятся компании, располагающие наибольшим объемом денежных средств и широким спектром возможностей.

Вместе с тем для бизнес-процессов укрупнение игроков отрасли имеет свои преимущества. Сегодня, чтобы войти в стройку, необходимо обладать большими ресурсами. Поэтому чем крупнее компания, тем легче ей нести затраты на подготовку участков к застройке.

Директор департамента инвестиционного развития холдинга AAG Евгений Кулагин также отмечает логичность процесса. У крупных застройщиков полностью налажены внутренние процессы взаимодействия, появляются новые источники финансирования. Генеральный директор Knight Frank St Petersburg Николай Пашков добавляет также, что укрупнение рынка снижает риски долевого строительства для покупателей. С рынка уйдут не слишком профессиональные компании, появившиеся на пике спроса на жилье. Однако важно не перейти ту грань, когда это приведет к снижению конкуренции и мотивации девелоперов бороться за покупателя качеством и маркетингом, подчеркивает он.

Фактор эскроу

Нельзя точно сказать, оказал ли уже влияние на укрупнение рынка переход на новую схему финансирования через проектное кредитование и эскроу-счета. Новое законодательство предъявляет требования к размеру собственного капитала застройщиков. Сооружение инженерных сетей еще до выхода на стройплощадку, разработка проекта, а также строительство социальных объектов требуют значительных собственных средств, которыми, как правило, располагают только крупные игроки рынка. Поэтому в ближайшие годы основная доля жилищного строительство придется на застройщиков «первой десятки».

«Пока что заметных признаков влияния проектного финансирования не ощущается. Вот когда проекты будут реализованы по новым правилам, тогда застройщики ощутят изменения и можно будет сделать соответствующие выводы», – полагает Евгений Кулагин.

Роман Хохлов, директор по правовым вопросам Группы RBI (входят компании «Северный город» и RBI), полагает, что введение схемы эскроу скажется на рынке через полтора-два года, когда все новые проекты будут запускаться только с использованием новой схемы – сегодня большинство проектов реализуется по старым нормам. «Пока влияние реформы не проявилось, слишком недавно правила вступили в силу», – поясняет он.

По его мнению, полный переход на эскроу-схему в будущем может повлиять на количество игроков на строительном рынке. «Мелкие застройщики (а также компании с недостаточно прозрачной историей), не получив проектное финансирование, будут вынуждены сворачивать свой бизнес, передавая его более крупным. Думаю, в Москве и Петербурге эта тенденция будет менее заметной, а более явной – в регионах, в том числе в Ленобласти», – уточнил он.

При этом проблемы в этой ситуации президент ГК «Кортрос» Вениамин Голубицкий не видит. «Ничего критичного на рынке не происходит. Последствиями реформы станут укрупнение рынка, удаление мелких игроков, неинституциональных инвесторов, со всеми вытекающими последствиями. Рынок становится прозрачней, понятней, количество игроков сужено. Шторма нам ждать точно не стоит. Высококонкурентный рынок не может не подвергаться изменениям с какой-то периодичностью, в результате изменений законодательства. Вопрос перехода на эскроу-счета и изменения модели финансирования обсуждался настолько давно и настолько в разных кругах, что у крупных компаний точно было время, чтобы подготовиться. Мелким сложнее», – говорит он.

Из городских в областные

Укрупнение рынка, и с этим согласны все эксперты, приведет к сокращению количества игроков. «С рынка уйдут небольшие строительные компании, которым будет нелегко конкурировать с крупными застройщиками. Девелоперам, имеющим в своем портфеле один или два проекта, будет довольно сложно перейти на работу по эскроу-счетам. В основном это коснется регионов. Хотя уже сейчас в Петербурге мы можем наблюдать уход части строительных компаний», – отмечает директор по продажам Seven Suns Development Алексей Бушуев.

С ним соглашается Евгений Кулагин. По его мнению, у мелких компаний появится острая нехватка оборотных средств, а также они не будут соответствовать требованиям 214-ФЗ. «Скорее всего, эти компании переведут свой бизнес на подрядные работы или в другие отрасли», – полагает он.

Николай Пашков, однако, считает, что тренд приведет к вытеснению мелких игроков в Ленобласть, что приведет к сокращению объемов строительства в пригородах. Кроме того, он предполагает, что с уходом мелких компаний уменьшится риск банкротства застройщиков, что, в свою очередь, усилит доверие к оставшимся компаниям.

Вместе с тем сложившаяся ситуация, как указывает эксперт, негативно сказывается на подрядчиках и поставщиках: если раньше маржа переходила от подрядчиков и поставщиков к девелоперам, то теперь – от девелоперов к банкам. «Соответственно запаса в финансовой прочности остается меньше, и многие подрядчики сейчас работают с минимальной прибылью. Девелоперы в рамках оптимизации затрат ищут возможности для удешевления строительных затрат, что негативно для строительной отрасли, потому что происходит серьезное давление на подрядчиков. В частности, потому, что количество альтернатив среди заказчиков уменьшается», – пояснил Николай Пашков.

Подконтрольные цены

По прогнозам аналитиков Knight Frank St Petersburg, в ближайшие несколько лет крупные компании Петербурга могут консолидировать до 80% рынка.

Однако полная монополизация рынку не грозит, убежден Евгений Кулагин. «Да, конечно, застройщиков станет меньше, но гиганты рынка останутся, чтобы конкурировать между собой и со средними компаниями. С изменением в законодательстве застройщики под один проект появляться не будут. Если раньше собственник участка для максимального дохода мог сам реализовать девелоперский проект, то сейчас этот процесс практически невозможен», – поясняет он, добавляя, что укрупнение рынка продолжится, но оно не будет стремительным – процесс пойдет медленно и планомерно.

Укрупнение рынка, по словам экспертов, ведет не то что бы к ценовым сговорам, но дает возможность остающимся игрокам контролировать цены продаж. «Монополизация выгодна как крупным игрокам, которые будут продолжать наращивать свою долю, так и будущим покупателям недвижимости, которые могут быть уверены, что получат свои квадратные метры точно в срок. Однако, чем меньше остается конкурентоспособных компаний, тем проще оставшимся контролировать цены», – подчеркивает Алексей Бушуев.

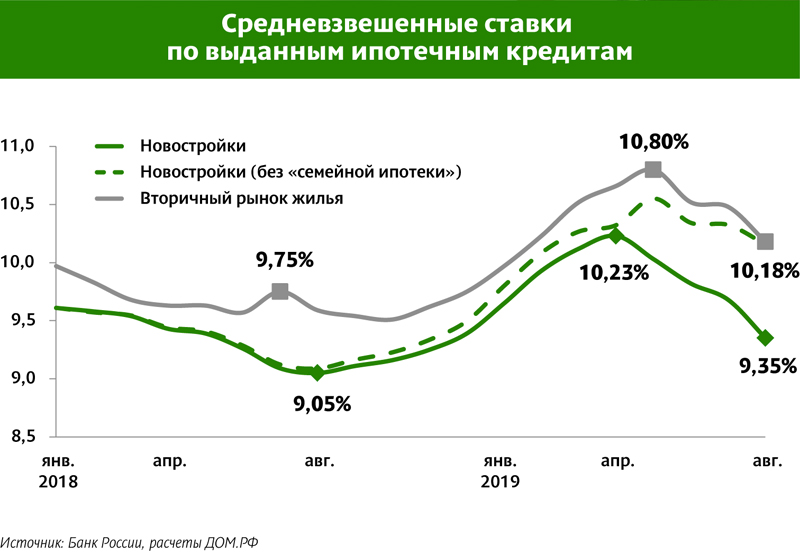

Вслед за троекратным снижением Центробанком ключевой ставки ведущие игроки ипотечного рынка дружно в несколько этапов снизили процентные ставки по кредитам на приобретение жилья. По оценке экспертов, это, конечно, простимулирует продажи, но в какой степени – можно будет судить только ближе к концу года.

По данным Центробанка, ставки по фактически выданным кредитам в августе 2019 года впервые в году снизились ниже 10% и составили 9,91%, причем ставки выдачи по кредитам на новостройки составили 9,35%. Более свежей статистики пока нет, но очевидно, что сентябрьское снижение «ключа» и последовавшее за ним снижение процентных ставок по ипотеке усилили тренд снижения показателя. Предпринимают банки и другие меры для оптимизации условий жилищного кредитования.

Доля немалая

Важность условий ипотечных кредитов для самочувствия первичного рынка жилья совершенно очевидна. «Среднюю температуру по больнице» назвать сложно, но, по данным застройщиков и оценкам экспертов, можно говорить, что как минимум половина жилья в новостройках приобретается с использованием ипотеки.

Не все компании подвели итоги трех кварталов этого года, поэтому многие оперируют данными только за первое полугодие. Но обнародованные цифры говорят сами за себя. Так, по информации «Группы ЛСР», по итогам полугодия ипотечные сделки составили 51% от всего объема продаж в комфорт- и бизнес-классе. «В первом полугодии 2019 года доля ипотечных сделок составила около 43%», – рассказывает Елена Зунделевич, начальник отдела ипотеки «Эталон ЛенСпецСМУ» (входит в Группу «Эталон»). «Ипотека – один из основных драйверов первичного рынка жилья. В общем объеме сделок «ПИК» доля продаж по ипотеке составляет 65%», – говорит начальник управления клиентских программ и ипотеки ГК «ПИК» Юрий Никитчук.

По данным Компании Л1, ипотечные сделки составляют 30–35% от их общего объема. В «Запстрое» говорят о 35%, в Seven Suns Development – о 50%, в ООО «Терминал-Ресурс» (возводит малоэтажные ЖК «Образцовые кварталы» в Пушкинском районе) – о 70%. «С начала года доля продаж с использованием ипотечных кредитов в нашей компании показывает неуклонный рост. В I квартале она составила 51%, во II – 59%, в III – 65%. По итогам 2018 года, доля сделок с ипотекой находилась на уровне 68%. Учитывая возрастающую динамику, в IV квартале доля ипотечных сделок в нашей компании, вполне возможно, достигнет рекордных цифр в 65–70%», – рассказывает руководитель группы ипотеки отдела недвижимости компании «Строительный трест» Максим Разуменко.

По оценке директора по развитию, партнера маркетплейса недвижимости «М2Маркет» Романа Строилова, в целом, чем ниже класс объекта, тем больше доля продаж с использованием ипотеки. «Доля традиционно зависит от сегмента жилья: в эконом-классе это 80% и более, в комфорт-классе – до 80%, в бизнес-классе – 50–60%, в «элитке» – 20–40%, в зависимости от сезонности», – считает он.

Новые реалии

Оптимизация условий ипотечного кредитования, по оценке большинства экспертов, простимулирует покупку жилья на первичном рынке. Собственно, процесс уже начался. «В целом рост выдачи ипотеки после снижения процентных ставок отмечается и в количестве ипотечных кредитов, и в объеме выданных денежных средств», – говорит директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка ПАО Сбербанк Вячеслав Лебедев.

«После повышения в конце 2018-го – начале 2019 года процентные ставки по ипотечным кредитам сегодня вернулись к психологически комфортным для покупателей значениям – ниже 10% годовых», – говорит руководитель департамента ипотечного и автобизнеса ВТБ Евгений Дячкин. По его словам, банк, по итогам девяти месяцев, увеличил объемы выдачи ипотеки до 462 млрд рублей (рост к аналогичному периоду прошлого года на 11% на фоне снижения этого показателя в среднем по России на 5% за тот же период).

Говорят об этом и застройщики. «Безусловно, снижение ставок стимулирует рост спроса, что, собственно, и демонстрирует статистика продаж», – заявляет Максим Разуменко

В то же время, по данным директора по развитию Компании Л1 Надежды Калашниковой, увеличение продаж квартир при помощи заемных средств после снижения ставок по ипотеке наблюдается незначительное. «Тем не менее, чем доступнее для покупателей становятся заемные деньги, тем более востребована становится ипотека. Если снижение ставок будет продолжаться, положительная динамика будет налицо», – говорит она. «Покупатели активно интересуются ипотекой и позитивно реагируют на снижение банками процентной ставки, но существенно количество ипотечных сделок это не изменило. Дальнейшие перспективы ипотечных продаж во многом зависят от общей ситуации в экономике», – отмечает специалист по ипотеке ООО «Терминал-Ресурс» Светлана Васильева.

Есть и те, кто не заметил особого роста ипотечных продаж. «Продажи остались на том же уровне. Разница в 1–1,5 п. п. не является определяющим фактором при покупке квартиры», – считает директор по продажам Seven Suns Development Алексей Бушуев. «Дело в том, что летом ставки по ипотеке снизились в среднем только на 0,25 п. п., а это не особо существенно для конечного потребителя в нашем сегменте. Только с начала октября мы наблюдаем повышение покупательского спроса. Но несмотря на это, нам все равно далековато до ставок, которые могли бы помочь населению безболезненно решать свой жилищный вопрос», – добавляет руководитель отдела продаж ГК «Запстрой» Игорь Гулид.

Вячеслав Лебедев отмечает, что говорить об итогах снижения ипотечных ставок пока рано. «С момента одобрения ипотеки до ее выдачи может пройти три месяца, поэтому реальные результаты мы увидим по итогам октября–ноября этого года», – уверен он. Юрий Никитчук считает, что сложившаяся конъюнктура рынка делает ипотеку более доступной, поэтому можно предположить увеличение доли ипотечных сделок на 3–5 п. п.

Драйверы

Эксперты выделяют несколько драйверов развития рынка. К ключевым из них можно отнести «семейную ипотеку», совместные программы банков и девелоперов, предполагающие пониженную ставку, продукты для зарплатных клиентов. Также снова начинают «набирать очки» программы рефинансирования (по данным госкомпании «ДОМ.РФ», снижение показателей по выдаче ипотеки в 2019 году вызвано именно низким объемом кредитов, выдаваемых на цели рефинансирования, – в этом году их доля составила 4–5% по сравнению с 12–14% годом ранее).

«Традиционная, или классическая ипотека – самый востребованный продукт. Набирает обороты «семейная ипотека», но ее доля пока что ничтожна мала», – говорит Роман Строилов. «Наибольший интерес у покупателей недвижимости вызывают ипотечные программы с низкой процентной ставкой. Интересные и выгодные условия кредитования сегодня предлагаются в рамках совместных программ банка и застройщика, а также в рамках акций, которые проводят кредитные организации. Для зарплатных клиентов некоторые банки предусматривают дополнительное снижение процентной ставки», – отмечает Елена Зунделевич.

По словам Надежды Калашниковой, популярностью пользуются специальные программы, рассчитанные на льготные категории граждан. «Например, «Семейная ипотека», ставки по которой варьируются в пределах 4,5–6% годовых. Для семей, где в этом году родился третий или последующий ребенок, программа является отличной возможностью улучшить жилищные условия», – говорит она.

«Практика показывает, что наиболее востребованной покупателями остается все-таки стандартная ипотека. На такие ипотечные продукты, как «военная» ипотека, ипотека с субсидией, «семейная» ипотека, приходится не более 5% по каждой категории от общего количества сделок с привлечением заемных средств», – говорит Максим Разуменко. «У ряда банков есть продукт – «Ипотека без первого взноса». Вот по данному продукту очень часто обращаются. Но в реальности сделок по данной схеме совсем мало. Все, кто обращаются по данному предложению, – как правило, не получают одобрения даже на первом этапе согласований», – добавляет Игорь Гулид.

По словам Вячеслава Лебедева, после снижения процентных ставок по программе рефинансирования наблюдается увеличение количества обращений клиентов – и, соответственно, ожидается рост объема выдачи кредитов. С этим согласен Евгений Дячкин. «Программы рефинансирования снова обретают популярность. Это реальный инструмент снижения процентных ставок по уже взятым кредитам», – подчеркивает он.

Мнение

Роман Строилов, директор по развитию, партнер маркетплейса недвижимости «М2Маркет»:

– Роста ипотечных продаж не наблюдается. Причин тому две. Во-первых, снижение ставок действительно случилось, но не воспринимается населением как значительное для принятия решения. Во-вторых, влияет общее снижение благосостояния населения, падение реальных доходов и рост повседневных расходов, который пока не удается переломить. В связи с этим, поскольку покупка недвижимости не является первой необходимостью, люди откладывают решение квартирного вопроса до лучших времен.

Марина Сторожева, директор по продажам комплекса апарт-отелей VALO:

– Доля покупок апартаментов в ипотеку в комплексе апарт-отелей VALO остается стабильной и сегодня составляет 18,7%. Снижение ставок пока не оказало существенного влияния на эту цифру. Средняя ставка по рублевым ипотечным кредитам резко снизилась в июне этого года – с 10,53% до 10,28% годовых. Тенденция к снижению продолжается: сейчас ипотечный кредит для покупки апартамента можно оформить в среднем под 9,6%. Минимальное предложение составляет 8,49%. В следующем году ставка по ипотеке, по прогнозам аналитиков, может приблизиться к 8%. Что касается конкретных ипотечных продуктов, в нашем проекте нет «универсального» пакета предложений. Мы подбираем банки для ипотеки в персональном порядке – в соответствии с желаниями и возможностям инвестора.