Юрий Зарецкий: «До половины привлекательных земель промзон уже вовлечены в процесс редевелопмента»

О ходе редевелопмента промышленных территорий в Санкт-Петербурге, основных характерных для него трендах, а также перспективах в этой сфере «Строительному Еженедельнику» рассказал генеральный директор компании Peterland Юрий Зарецкий.

– Юрий Алексеевич, в последние годы процесс редевелопмента бывших промышленных территорий показывал очень высокую динамику. Что можно сказать о ситуации в этой сфере в ушедшем году?

– Общее магистральное направление развития редевелопмента в городе не изменилось. Процесс продолжает идти весьма высокими темпами. Все больше новых проектов запускается на территориях, высвобождаемых от производственной функции.

По итогам прошлого года, в процесс редевелопмента в Петербурге было вовлечено порядка 170 га городских земель. Это вполне сопоставимо с результатами 2018 года (187 га). Суммарно с нулевых годов в процесс преобразования вошло около 1600 га бывших промышленных территорий.

Как мы неоднократно указывали, всего в Петербурге в бывших промзонах, предназначенных к градостроительному преобразованию, расположено около 4,2 тыс. га, которые можно использовать под редевелопмент. К концу 2019 года в процесс преобразования промзон было вовлечено уже 1,13 тыс. га, то есть уже свыше четверти этих территорий. Если при этом учесть, что достаточно много промышленных земель имеют низкую инвестиционную привлекательность, и говорить о территориях, интересных для застройщиков, то редевелопментом охвачено уже порядка половины таких площадей. В любом случае можно утверждать, что потенциал для дальнейшего преобразования бывшей «промки» по-прежнему еще очень велик.

– Какие тренды преобладали в этой сфере в прошлом году?

– Получила дальнейшее развитие тенденция, которая четко оформилась в 2018 году, а именно: застройщики более активно вовлекали в процесс редевелопмента не части крупных городских промзон, а отдельные, сравнительно небольшие производственные площадки.

Напомню, всего в Петербурге расположено 59 крупных (50 га и более) промзон. Примерно половина из них (33, суммарной площадью 12,8 тыс. га) подлежит дальнейшему использованию и развитию в рамках действующей функции. Это промышленные площадки, расположенные преимущественно на окраинах города в его современных границах.

Другая половина (26 промзон) – это территории, согласно Генплану намеченные под градостроительное преобразование. Их общая площадь составляет около 6,1 тыс. га. Они, собственно, и составляют «серый пояс» – территории на периферии города в размерах начала ХХ века, а также вдоль набережных (поскольку река в то время была одной из наиболее используемых транспортных артерий). Эти промзоны занимают примерно 4% от всей современной площади Петербурга и около трети его исторической территории.

При этом редевелопмент можно вести на территории примерно в 4,2 тыс. га. На остальной площади частично будут сохранены существующие производственные, инженерно-транспортные и социальные объекты, частично запланировано развитие территории под улично-дорожную сеть и другие нужды.

К этим территориям промзон нужно добавить отдельные производственные площадки, разбросанные по всему городу, на которых также возможен редевелопмент. По нашим подсчетам, суммарно они занимают более 1,5 тыс. га. И именно они в последнее время стали наиболее активно вовлекаться в процесс преобразований. Так, в 2018 году в редевелопмент было включено 105 га в промзонах и 82 га – в отдельных площадках, а в 2019-м – 83 га и 87 га соответственно. Для сравнения: еще в 2017 году аналогичные показатели составляли 99 га и 28 га.

Основных причин у этого тренда, на мой взгляд, две. Во-первых, самые «лакомые», наиболее привлекательные для инвесторов участки в больших промзонах застройщиками уже в значительной мере выбраны. Во-вторых, локация отдельной производственной площадки может иметь высокий инвестиционный потенциал. К тому же часто ее проще перевести в другое функциональное использование.

Примечательно, что многие собственники промышленных территорий, видя интерес девелоперов, сами начинают процесс перевода своих земель под жилищную застройку, поскольку это сразу увеличивает стоимость актива. Более того, если речь идет об интересном участке, зонирование территории застройщиков уже мало интересует – технологию перевода под иную функцию крупные строительные компании уже отработали. Так что процесс поиска новых промышленных территорий с целью редевелопмента продолжается сегодня очень активно.

– Что можно сказать о крупных промзонах, где редевелопмент идет наиболее активно?

– Как я уже говорил, процесс идет крайне неравномерно. Промзоны в удачных локациях осваиваются быстро, другие – медленнее, а в некоторых, расположенных в неперспективных для застройки местах, – реализованы единичные проекты.

Петровский остров, например, практически полностью поделен на участки, пущенные под редевелопмент. Причем строится там жилье высоких ценовых сегментов. Это неудивительно – локация очень привлекательна: близко к центру, в окружении воды, с хорошими видовыми характеристиками. По-прежнему активно застраиваются Новоизмайловская промзона (вдоль Московского проспекта – там, кстати, довольно много проектов коммерческой недвижимости), Леонтьевский мыс, продолжается редевелопмент одной из самых крупных городских промзон (537 га) – Полюстровской. Сегодня очень бурно осваиваются промзоны Черной речки, Выборгской стороны. Много проектов реализуется на Октябрьской набережной.

Менее активно идет редевелопмент промзон Арсенальной, Балтийского завода. Ну а до таких мест, как Кировская промзона, территория вдоль Балтийской железной дороги, Стеклянный городок и другие, думаю, застройщики доберутся еще очень нескоро, в силу недостаточной инвестиционной привлекательности.

– В последние годы превалировал редевелопмент земель под жилищную застройку. Сохранилась ли эта тенденция?

– В общем и целом да, хотя доля коммерческой недвижимости чуть выросла. Так, в 2018 году из общего объема вовлеченных в процесс редевелопмента территорий (187 га) под жилищную застройку было пущено около 88% (165 га) и 12% – под коммерческую и общественно-деловую. В 2019 году доля земель, где началась реализация проектов офисной, торговой и общественно-деловой недвижимости, составила более четверти – 26% (44 из 170 га).

Тем не менее жилищная функция сохраняет доминирующее положение – и вряд ли эта ситуация в обозримом будущем переменится. Жилье сегодня – наиболее ликвидный и доходный сегмент рынка недвижимости.

Между тем первоначально, согласно материалам Генерального плана Петербурга 2015 года, использование преобразуемых территорий предполагалось в совсем другой пропорции. Так, из общего объема земель, направляемых под редевелопмент, для возведения жилья предполагалось использовать лишь 12,7%. Под деловую застройку намечалось пустить 28,4%, под промышленно-деловую – еще 32%, под рекреационные объекты – 3,2%. В результате последующих корректировок Генплана ситуация изменилась.

Мы неоднократно отмечали, что редевелопмент в Санкт-Петербурге идет стихийно, девелоперы вычленяют из промзон привлекательные участки, на которых и реализуют свои проекты. При этом остаются без внимания менее интересные земли. В результате бывшие промзоны нередко превращаются в «лоскутные одеяла», состоящие из слабо увязанных между собой проектов и непреобразованных территорий. Соответственно, не выстраивается и по-настоящему комфортная среда для проживания людей.

– Недавно стало известно, что городские власти тоже недовольны тем, что в ходе редевелопмента в Петербурге строится по большей части жилье. Было объявлено, что готовятся поправки в Генеральный план, которые должны затормозить работы в этой сфере. Также в промзонах планируется частично сохранять производственную функцию. Что Вы думаете об этой перспективе?

– В целом, по моему мнению, такие инициативы можно только приветствовать. Но все мы знаем, как часто практика радикально отличается от идей, которые закладываются в те или иные документы.

Уже много раз говорилось, что в сфере редевелопмента необходим стратегический, системный подход, отражающий интересы всего Петербурга и его горожан, а не только девелоперов. А для этого необходима реальная политическая воля городского руководства.

Что касается сохранения производственной функции – это тоже правильная идея, но опять-таки оторванная от реальности. Если бы мы наблюдали в Петербурге уверенный промышленный рост, – безусловно, нашлись бы производственники, инвесторы, которые захотели бы произвести реновацию промышленных территорий. Но сейчас в промышленности картина скорее обратная. Поэтому сохранение производственной функции маловероятно, а значит, процессы редевелопмента будут идти так же, как и раньше, – в рамках проектов, гарантирующих высокую доходность.

Оптимистичные прогнозы экспертов, ожидавших роста активности на коттеджном рынке Санкт-Петербурга и Ленобласти в этом году, не оправдались. Прошлогоднее оживление сменилось продолжением спячки, начавшейся еще в 2015 году.

По мнению экспертов, заметных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике. Кроме того, для роста интереса к коттеджным поселкам необходимо развитие инфраструктуры, в том числе социальной.

Лето прошло

По данным экспертного бюро «Сперанский», всего за лето 2019 года на коттеджном рынке состоялось 376 сделок на общую сумму 874 млн рублей. Этот результат на 4% хуже, чем прошлым летом. «Порядка 94% сделок касались не самих коттеджей, а участков без обязательного подряда. Средняя цена земли составила 199 тыс. рублей за сотку. Много продано дорогих участков. Цена в 7 млн рублей вовсе не редкость. При этом число сделок с дешевыми неделами сокращается, что говорит о поляризации доходов», – говорит Дмитрий Сперанский, руководитель ЭБ «Сперанский».

Схожие тренды отмечают аналитики Knight Frank St Petersburg (оценивают ситуацию только по коттеджам). По их данным, по итогам первого полугодия 2019 года на загородном рынке высокого класса суммарно было реализовано лишь 45 коттеджей. Это на 38% меньше, чем за аналогичный период прошлого года. При этом, если сравнивать с первым полугодием 2017 года, то продажи находились на сопоставимом уровне.

Они отмечают также, что по сравнению с итогами 2018 года количество поселков, представленных на рынке, не изменилось. Активная динамика вывода новых поселков в течение 2018 года пополнила рынок новыми предложениями. Однако невысокий спрос затормозил этот тренд, и в течение первого полугодия 2019 года девелоперская активность была нулевой. «Так, по итогам полугодия в продажу не вышло ни одного нового проекта высокого класса, в результате свободное предложение уменьшилось на 2% в классе А и на 6% в классе В», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

По ее данным, по итогам первого полугодия средняя стоимость предложения загородного лота в классе А составила 62,4 млн рублей. По сравнению с концом 2018 года показатель уменьшился на 8%. Кроме того, средний бюджет сделки в классе А в 1,5 ниже средней стоимости предложения. В классе В средняя стоимость предложения составила 26,2 млн рублей, увеличившись по сравнению с концом года на 5%. Показатель средней стоимости сделки ниже аналогичного показателя предложения на 29%. Это говорит о том, что в обоих классах покупатели выбирали более дешевые лоты.

Война Севера и Юга

По данным ЭБ «Сперанский», за последний год доля проектов на южных направлениях значительно сократилась. Это в корне отличается от тенденций, которые наблюдались ранее: тогда число коттеджных поселков на южном направлении росло опережающими темпами. «За последние 12 месяцев количество проектов в Ломоносовским районе снизилось на 9%, в Гатчинском на 18%, в Лужском на 15%. Тогда как в Приозерском и Курортном районе хоть и незначительно, но подросло», – отмечает Дмитрий Сперанский.

По мнению архитектора компании «ОД-Фамилия» Александры Давыдовой, это временный откат интереса от южных территорий. «Петербург развивается в южном направлении, здесь появляются крупные девелоперские проекты, строятся дороги. Южные территории еще ждет рост спроса», – считает она

Директор инвестиционных проектов Jensen Group Ольга Райчук, напротив, утверждает, что никогда не сталкивалась со снижением интереса к северным районам: «Здесь есть то, что нужно всем для загородного жилья: природа, комфорт, развитая инфраструктура».

«Мы ожидаем снижения числа коттеджных поселков по всем направлениям. Последние пару лет мы фиксируем снижение интереса покупателей к загородному рынку в целом. Граждане покупают землю, но большинство откладывает начало строительства, иногда лет на пять», – со своей стороны, отметила руководитель отдела продаж компании «Теорема» Ирина Кудрявцева.

Предложение падает

Естественным следствием низкого спроса стало падение предложения, особенно по самим коттеджам. По данным ЭБ «Сперанский», на загородном рынке сокращается количество коттеджных поселков, где предлагаются дома. «Год назад их было 125, а сегодня их осталось лишь 110. Причем надо учесть, что еще 25 проектов из этого количества на самом деле ориентированы на продажу участков и предлагают по два-три дома для ассортимента», – отмечает Дмитрий Сперанский.

«В сегменте домов реальных альтернатив становится с каждым годом все меньше. Сегодня клиенты просматривают три-четыре варианта коттеджных поселков – и все. Лет пять назад они выбирали между десятком заинтересовавших их предложений», – отмечает генеральный директор компании «Русь: Новые территории» Дмитрий Майоров.

Спрос все больше концентрируется вокруг ограниченного числа проектов. Доля «холодных» проектов (то есть тех, где почти нет продаж) выросла за последние полгода с 48% до 56%. «Мы не чувствуем конкурентного давления: новых заметных проектов в нашем сегменте не появляется уже несколько лет», – говорит Ирина Кудрявцева. «Формально конкуренция на рынке остается высокой. Количество проектов вроде бы велико, но качественного предложения при этом очень немного», – соглашается Ольга Райчук.

Количество поселков, предлагающих участки, также снижается, но гораздо медленнее. «На сегодня осталось в предложении 350 проектов, где выставлены в продажу участки без подряда. 49 из них относятся к верхней ценовой категории (от 250 тыс. рублей за сотку), 160 проектов средней ценовой категории (100–250 тыс.) и 141 поселок с участками до 100 тыс. рублей за сотку. По сравнению с ситуацией годовой давности число поселков средней и нижней ценовой категории сократилось на 7%, верхний сегмент почти не изменился», – отмечает Дмитрий Сперанский.

Ждем перемен

Эксперты пока не ожидают серьезных изменений на рынке. «Цены на коттеджном рынке стоят уже четыре года. Колебания средневзвешенных цен за квартал не превышают 1%. То есть ниже погрешности измерений. И нет никаких факторов, которые бы толкнули цены в ближайшее время вверх или вниз», – говорит Дмитрий Сперанский.

«Оживлению интереса к загородным объектам могут поспособствовать серьезные изменения, которые должны произойти в рамках развития инфраструктуры, в том числе социальной», – отмечает генеральный директор Knight Frank St Petersburg Николай Пашков.

С ним согласен управляющий партнер ИСХ GOOD WOOD Александр Дубовенко. «Также необходимо обратить внимание на качество проектирования поселков. Необходимо создание общественных пространств, предназначенных для общего пользования жителей, – прогулочных зон, мест отдыха, детских площадок», – считает он.

«Новые проекты будут выходить всегда. Но значительная часть заявленных сегодня проектов – это ранее «замороженные» поселки. Застройщики будут искать специалистов, способных реанимировать брошенные «пятна», меняя концепцию и название. Крупных изменений на рынке можно ожидать лишь после серьезных сдвигов в экономике в ту или другую сторону», – резюмирует Дмитрий Сперанский.

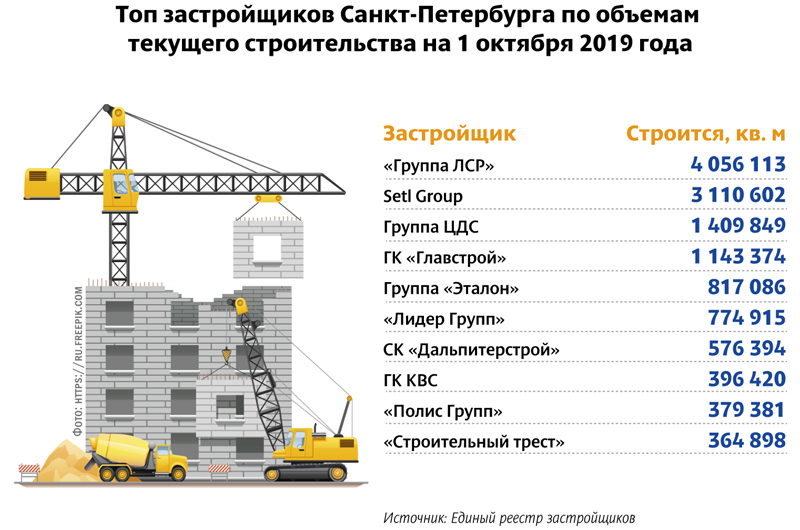

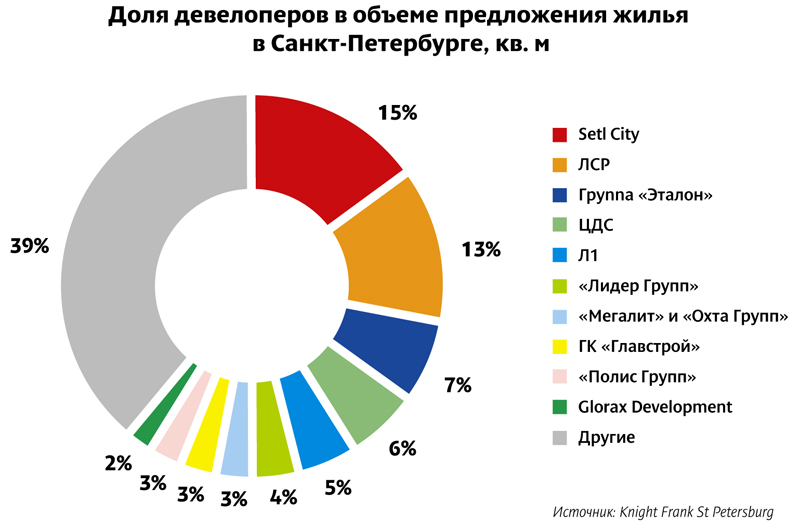

Крупные девелоперские компании отвоевывают все большую долю рынка жилищного строительства в Санкт-Петербурге. Сегодня их доля выросла до 60%. По прогнозам, в ближайшие годы она может достигнуть 80%.

По подсчетам Knight Frank St Petersburg, за первое полугодие 2019 года доля крупных компаний в объеме предложения увеличилась на 10 п. п., и превысила 60%, тогда как с начала нулевых на топ-10 компаний приходилось порядка 40% рынка. За последние 10 лет объем предложения продаваемых крупными девелоперами площадей вырос с 2,5 млн до 4,5 млн кв. м. Эксперты полагают, что это позволяет говорить о постепенной монополизации жилищного рынка.

Специалисты ГК «Кортрос» объясняют: в выгодную сторону для банков и крупных девелоперов сложились обстоятельства. Основными игроками рынка становятся компании, располагающие наибольшим объемом денежных средств и широким спектром возможностей.

Вместе с тем для бизнес-процессов укрупнение игроков отрасли имеет свои преимущества. Сегодня, чтобы войти в стройку, необходимо обладать большими ресурсами. Поэтому чем крупнее компания, тем легче ей нести затраты на подготовку участков к застройке.

Директор департамента инвестиционного развития холдинга AAG Евгений Кулагин также отмечает логичность процесса. У крупных застройщиков полностью налажены внутренние процессы взаимодействия, появляются новые источники финансирования. Генеральный директор Knight Frank St Petersburg Николай Пашков добавляет также, что укрупнение рынка снижает риски долевого строительства для покупателей. С рынка уйдут не слишком профессиональные компании, появившиеся на пике спроса на жилье. Однако важно не перейти ту грань, когда это приведет к снижению конкуренции и мотивации девелоперов бороться за покупателя качеством и маркетингом, подчеркивает он.

Фактор эскроу

Нельзя точно сказать, оказал ли уже влияние на укрупнение рынка переход на новую схему финансирования через проектное кредитование и эскроу-счета. Новое законодательство предъявляет требования к размеру собственного капитала застройщиков. Сооружение инженерных сетей еще до выхода на стройплощадку, разработка проекта, а также строительство социальных объектов требуют значительных собственных средств, которыми, как правило, располагают только крупные игроки рынка. Поэтому в ближайшие годы основная доля жилищного строительство придется на застройщиков «первой десятки».

«Пока что заметных признаков влияния проектного финансирования не ощущается. Вот когда проекты будут реализованы по новым правилам, тогда застройщики ощутят изменения и можно будет сделать соответствующие выводы», – полагает Евгений Кулагин.

Роман Хохлов, директор по правовым вопросам Группы RBI (входят компании «Северный город» и RBI), полагает, что введение схемы эскроу скажется на рынке через полтора-два года, когда все новые проекты будут запускаться только с использованием новой схемы – сегодня большинство проектов реализуется по старым нормам. «Пока влияние реформы не проявилось, слишком недавно правила вступили в силу», – поясняет он.

По его мнению, полный переход на эскроу-схему в будущем может повлиять на количество игроков на строительном рынке. «Мелкие застройщики (а также компании с недостаточно прозрачной историей), не получив проектное финансирование, будут вынуждены сворачивать свой бизнес, передавая его более крупным. Думаю, в Москве и Петербурге эта тенденция будет менее заметной, а более явной – в регионах, в том числе в Ленобласти», – уточнил он.

При этом проблемы в этой ситуации президент ГК «Кортрос» Вениамин Голубицкий не видит. «Ничего критичного на рынке не происходит. Последствиями реформы станут укрупнение рынка, удаление мелких игроков, неинституциональных инвесторов, со всеми вытекающими последствиями. Рынок становится прозрачней, понятней, количество игроков сужено. Шторма нам ждать точно не стоит. Высококонкурентный рынок не может не подвергаться изменениям с какой-то периодичностью, в результате изменений законодательства. Вопрос перехода на эскроу-счета и изменения модели финансирования обсуждался настолько давно и настолько в разных кругах, что у крупных компаний точно было время, чтобы подготовиться. Мелким сложнее», – говорит он.

Из городских в областные

Укрупнение рынка, и с этим согласны все эксперты, приведет к сокращению количества игроков. «С рынка уйдут небольшие строительные компании, которым будет нелегко конкурировать с крупными застройщиками. Девелоперам, имеющим в своем портфеле один или два проекта, будет довольно сложно перейти на работу по эскроу-счетам. В основном это коснется регионов. Хотя уже сейчас в Петербурге мы можем наблюдать уход части строительных компаний», – отмечает директор по продажам Seven Suns Development Алексей Бушуев.

С ним соглашается Евгений Кулагин. По его мнению, у мелких компаний появится острая нехватка оборотных средств, а также они не будут соответствовать требованиям 214-ФЗ. «Скорее всего, эти компании переведут свой бизнес на подрядные работы или в другие отрасли», – полагает он.

Николай Пашков, однако, считает, что тренд приведет к вытеснению мелких игроков в Ленобласть, что приведет к сокращению объемов строительства в пригородах. Кроме того, он предполагает, что с уходом мелких компаний уменьшится риск банкротства застройщиков, что, в свою очередь, усилит доверие к оставшимся компаниям.

Вместе с тем сложившаяся ситуация, как указывает эксперт, негативно сказывается на подрядчиках и поставщиках: если раньше маржа переходила от подрядчиков и поставщиков к девелоперам, то теперь – от девелоперов к банкам. «Соответственно запаса в финансовой прочности остается меньше, и многие подрядчики сейчас работают с минимальной прибылью. Девелоперы в рамках оптимизации затрат ищут возможности для удешевления строительных затрат, что негативно для строительной отрасли, потому что происходит серьезное давление на подрядчиков. В частности, потому, что количество альтернатив среди заказчиков уменьшается», – пояснил Николай Пашков.

Подконтрольные цены

По прогнозам аналитиков Knight Frank St Petersburg, в ближайшие несколько лет крупные компании Петербурга могут консолидировать до 80% рынка.

Однако полная монополизация рынку не грозит, убежден Евгений Кулагин. «Да, конечно, застройщиков станет меньше, но гиганты рынка останутся, чтобы конкурировать между собой и со средними компаниями. С изменением в законодательстве застройщики под один проект появляться не будут. Если раньше собственник участка для максимального дохода мог сам реализовать девелоперский проект, то сейчас этот процесс практически невозможен», – поясняет он, добавляя, что укрупнение рынка продолжится, но оно не будет стремительным – процесс пойдет медленно и планомерно.

Укрупнение рынка, по словам экспертов, ведет не то что бы к ценовым сговорам, но дает возможность остающимся игрокам контролировать цены продаж. «Монополизация выгодна как крупным игрокам, которые будут продолжать наращивать свою долю, так и будущим покупателям недвижимости, которые могут быть уверены, что получат свои квадратные метры точно в срок. Однако, чем меньше остается конкурентоспособных компаний, тем проще оставшимся контролировать цены», – подчеркивает Алексей Бушуев.