Юрий Зарецкий: «До половины привлекательных земель промзон уже вовлечены в процесс редевелопмента»

О ходе редевелопмента промышленных территорий в Санкт-Петербурге, основных характерных для него трендах, а также перспективах в этой сфере «Строительному Еженедельнику» рассказал генеральный директор компании Peterland Юрий Зарецкий.

– Юрий Алексеевич, в последние годы процесс редевелопмента бывших промышленных территорий показывал очень высокую динамику. Что можно сказать о ситуации в этой сфере в ушедшем году?

– Общее магистральное направление развития редевелопмента в городе не изменилось. Процесс продолжает идти весьма высокими темпами. Все больше новых проектов запускается на территориях, высвобождаемых от производственной функции.

По итогам прошлого года, в процесс редевелопмента в Петербурге было вовлечено порядка 170 га городских земель. Это вполне сопоставимо с результатами 2018 года (187 га). Суммарно с нулевых годов в процесс преобразования вошло около 1600 га бывших промышленных территорий.

Как мы неоднократно указывали, всего в Петербурге в бывших промзонах, предназначенных к градостроительному преобразованию, расположено около 4,2 тыс. га, которые можно использовать под редевелопмент. К концу 2019 года в процесс преобразования промзон было вовлечено уже 1,13 тыс. га, то есть уже свыше четверти этих территорий. Если при этом учесть, что достаточно много промышленных земель имеют низкую инвестиционную привлекательность, и говорить о территориях, интересных для застройщиков, то редевелопментом охвачено уже порядка половины таких площадей. В любом случае можно утверждать, что потенциал для дальнейшего преобразования бывшей «промки» по-прежнему еще очень велик.

– Какие тренды преобладали в этой сфере в прошлом году?

– Получила дальнейшее развитие тенденция, которая четко оформилась в 2018 году, а именно: застройщики более активно вовлекали в процесс редевелопмента не части крупных городских промзон, а отдельные, сравнительно небольшие производственные площадки.

Напомню, всего в Петербурге расположено 59 крупных (50 га и более) промзон. Примерно половина из них (33, суммарной площадью 12,8 тыс. га) подлежит дальнейшему использованию и развитию в рамках действующей функции. Это промышленные площадки, расположенные преимущественно на окраинах города в его современных границах.

Другая половина (26 промзон) – это территории, согласно Генплану намеченные под градостроительное преобразование. Их общая площадь составляет около 6,1 тыс. га. Они, собственно, и составляют «серый пояс» – территории на периферии города в размерах начала ХХ века, а также вдоль набережных (поскольку река в то время была одной из наиболее используемых транспортных артерий). Эти промзоны занимают примерно 4% от всей современной площади Петербурга и около трети его исторической территории.

При этом редевелопмент можно вести на территории примерно в 4,2 тыс. га. На остальной площади частично будут сохранены существующие производственные, инженерно-транспортные и социальные объекты, частично запланировано развитие территории под улично-дорожную сеть и другие нужды.

К этим территориям промзон нужно добавить отдельные производственные площадки, разбросанные по всему городу, на которых также возможен редевелопмент. По нашим подсчетам, суммарно они занимают более 1,5 тыс. га. И именно они в последнее время стали наиболее активно вовлекаться в процесс преобразований. Так, в 2018 году в редевелопмент было включено 105 га в промзонах и 82 га – в отдельных площадках, а в 2019-м – 83 га и 87 га соответственно. Для сравнения: еще в 2017 году аналогичные показатели составляли 99 га и 28 га.

Основных причин у этого тренда, на мой взгляд, две. Во-первых, самые «лакомые», наиболее привлекательные для инвесторов участки в больших промзонах застройщиками уже в значительной мере выбраны. Во-вторых, локация отдельной производственной площадки может иметь высокий инвестиционный потенциал. К тому же часто ее проще перевести в другое функциональное использование.

Примечательно, что многие собственники промышленных территорий, видя интерес девелоперов, сами начинают процесс перевода своих земель под жилищную застройку, поскольку это сразу увеличивает стоимость актива. Более того, если речь идет об интересном участке, зонирование территории застройщиков уже мало интересует – технологию перевода под иную функцию крупные строительные компании уже отработали. Так что процесс поиска новых промышленных территорий с целью редевелопмента продолжается сегодня очень активно.

– Что можно сказать о крупных промзонах, где редевелопмент идет наиболее активно?

– Как я уже говорил, процесс идет крайне неравномерно. Промзоны в удачных локациях осваиваются быстро, другие – медленнее, а в некоторых, расположенных в неперспективных для застройки местах, – реализованы единичные проекты.

Петровский остров, например, практически полностью поделен на участки, пущенные под редевелопмент. Причем строится там жилье высоких ценовых сегментов. Это неудивительно – локация очень привлекательна: близко к центру, в окружении воды, с хорошими видовыми характеристиками. По-прежнему активно застраиваются Новоизмайловская промзона (вдоль Московского проспекта – там, кстати, довольно много проектов коммерческой недвижимости), Леонтьевский мыс, продолжается редевелопмент одной из самых крупных городских промзон (537 га) – Полюстровской. Сегодня очень бурно осваиваются промзоны Черной речки, Выборгской стороны. Много проектов реализуется на Октябрьской набережной.

Менее активно идет редевелопмент промзон Арсенальной, Балтийского завода. Ну а до таких мест, как Кировская промзона, территория вдоль Балтийской железной дороги, Стеклянный городок и другие, думаю, застройщики доберутся еще очень нескоро, в силу недостаточной инвестиционной привлекательности.

– В последние годы превалировал редевелопмент земель под жилищную застройку. Сохранилась ли эта тенденция?

– В общем и целом да, хотя доля коммерческой недвижимости чуть выросла. Так, в 2018 году из общего объема вовлеченных в процесс редевелопмента территорий (187 га) под жилищную застройку было пущено около 88% (165 га) и 12% – под коммерческую и общественно-деловую. В 2019 году доля земель, где началась реализация проектов офисной, торговой и общественно-деловой недвижимости, составила более четверти – 26% (44 из 170 га).

Тем не менее жилищная функция сохраняет доминирующее положение – и вряд ли эта ситуация в обозримом будущем переменится. Жилье сегодня – наиболее ликвидный и доходный сегмент рынка недвижимости.

Между тем первоначально, согласно материалам Генерального плана Петербурга 2015 года, использование преобразуемых территорий предполагалось в совсем другой пропорции. Так, из общего объема земель, направляемых под редевелопмент, для возведения жилья предполагалось использовать лишь 12,7%. Под деловую застройку намечалось пустить 28,4%, под промышленно-деловую – еще 32%, под рекреационные объекты – 3,2%. В результате последующих корректировок Генплана ситуация изменилась.

Мы неоднократно отмечали, что редевелопмент в Санкт-Петербурге идет стихийно, девелоперы вычленяют из промзон привлекательные участки, на которых и реализуют свои проекты. При этом остаются без внимания менее интересные земли. В результате бывшие промзоны нередко превращаются в «лоскутные одеяла», состоящие из слабо увязанных между собой проектов и непреобразованных территорий. Соответственно, не выстраивается и по-настоящему комфортная среда для проживания людей.

– Недавно стало известно, что городские власти тоже недовольны тем, что в ходе редевелопмента в Петербурге строится по большей части жилье. Было объявлено, что готовятся поправки в Генеральный план, которые должны затормозить работы в этой сфере. Также в промзонах планируется частично сохранять производственную функцию. Что Вы думаете об этой перспективе?

– В целом, по моему мнению, такие инициативы можно только приветствовать. Но все мы знаем, как часто практика радикально отличается от идей, которые закладываются в те или иные документы.

Уже много раз говорилось, что в сфере редевелопмента необходим стратегический, системный подход, отражающий интересы всего Петербурга и его горожан, а не только девелоперов. А для этого необходима реальная политическая воля городского руководства.

Что касается сохранения производственной функции – это тоже правильная идея, но опять-таки оторванная от реальности. Если бы мы наблюдали в Петербурге уверенный промышленный рост, – безусловно, нашлись бы производственники, инвесторы, которые захотели бы произвести реновацию промышленных территорий. Но сейчас в промышленности картина скорее обратная. Поэтому сохранение производственной функции маловероятно, а значит, процессы редевелопмента будут идти так же, как и раньше, – в рамках проектов, гарантирующих высокую доходность.

Производители добавок в бетон из-за растущей конкуренции на рынке добиваются особой уникальности их свойств.

Химические добавки в бетон усиливают качество цементного раствора и других строительных смесей. В настоящее время существует более сотни разновидностей добавок, но ассортимент достаточно регулярно продолжает расширяться. Впрочем, по мнению игроков рынка, сегодня отрасль все больше начинает ориентироваться не на количество видов добавок, а на улучшение качественных свойств выпускаемой продукции.

В целом, добавки в бетон можно разделить на несколько основных групп: пластифицирующие, воздухововлекающие, газоустойчивые, ускоряющие твердение бетона, морозоустойчивые, гидроизолирующие и красящие. Также могут быть их комбинированные виды.

В условиях конкуренции

По словам руководителя отдела «Добавки в бетон» компании «BASF Строительные системы» Максима Закржевского, рынок добавок в бетон весьма конкурентен. Поэтому крупные производители добавок находятся в постоянном процессе совершенствования качества продукта и технологии применения. Для производителей бетонных смесей, домостроительных комбинатов, заводов ЖБИ этот факт имеет большой плюс, так как позволяет выбирать наиболее эффективное решение.

Схожие выводы делают и другие игроки отрасли. «Конкуренция на рынке добавок в бетон очень высока. Это обусловлено как участием крупных игроков, в том числе иностранных, в этом бизнесе, так и состоянием внутреннего рынка бетона. Рынок бетона после шока 2014 года сузился. Сейчас намечается некоторый рост, но его темпы существенно ниже, чем четыре года назад. Уменьшение рынка бетона, как следствие, привело к ужесточению конкуренции на рынке добавок», – отмечает руководитель RND-отдела направления «Добавки в бетон» компании «ТехноНИКОЛЬ» Андрей Малинин.

Технический эксперт производственного холдинга 3М Сергей Папков добавляет, что для успешного продвижения добавки различных производителей должны обладать уникальными свойствами и четко отличаться друг от друга. «В основном стоимость добавок определяется их концентрацией для достижения требуемых функциональных свойств бетонного изделия. Типичными значениями концентрации будут несколько процентов или даже их доли, то есть сама добавка не вносит сколь-нибудь значительного вклада в конечную стоимость изделия», – подчеркивает он.

Испытания на прочность

Директор по продажам направления «Бетон» российского филиала концерна Sika Максим Мазурик рассказывает, что в 2017 году новых добавок, способных кардинально изменить индустрию, не было. По его словам, сейчас ведущие производители сконцентрировались на оптимизации стоимости уже производимого ассортимента. Решаются вопросы локализации сырьевой базы и снижения логистических издержек. «Последним крупным прорывом в области разработки новых добавок было появление пластификаторов и суперпластификаторов на основе поликарбоксилатных эфиров. По сравнению с предыдущими основами (лигносульфонатами и нафталинсульфонатами), они при меньшем расходе позволяют увеличить показатель водоредуцирования в среднем с 10–20% до 40% в зависимости от дозировки, что делает возможным получение бетона с более высокой марочной прочностью. Можно даже сказать, что получение высокомарочных бетонов возможно только с использованием поликарбоксилатных эфиров. Без таких добавок сложно представить строительство современных небоскребов, например, при строительстве «Лахта центра» без поликарбоксилатов было бы невозможно получить требуемый самоуплотняющийся бетон класса B60 с низкой экзотермией и временем жизни бетонной смеси до девяти часов», – уверен Максим Мазурик.

Кроме того, добавляет он, поликарбоксилатные добавки позволяют снизить количество цемента в смеси при сохранении высокого качества бетона. Поэтому в развитых европейских странах потребность в поликарбоксилатах гораздо выше, чем в России. И связано это не в последнюю очередь с экологическим аспектом: при производстве цемента в атмосферу выбрасывается большое количество углекислого газа. Снижая количество цемента в смеси, на Западе борются за повышение экологичности строительства.

По словам Андрея Малинина, сейчас предпринимаются попытки создать новое поколение пластификаторов, которое сочетало бы одновременно положительные свойства поликарбоксилатных эфиров и свойства т. н. конденсационных продуктов – полинафталинсульфонатов (С-3) и меламинформальдегидных пластификаторов.

Специалистам BASF, отмечает Максим Закржевский, удалось синтезировать новый полимер – полиарил, ставший инновационным открытием в строительной индустрии за последние 20 лет. Это принципиально новый класс добавок на основе эфиров полиарилов, созданных специально под нужды бетонщиков. Использование полиарила в бетонной смеси облегчает прокачиваемость ее бетононасосом. Кроме того, новые добавки менее требовательны к инертным материалам и более универсальны в применении со всеми типами цементов.

Из новой строительной химии, выпускаемой компанией 3М, Сергей Папков выделяет грязеотталкивающую добавку 3M SRC-220. По его словам, она обладает одновременно гидро- и олеофобными свойствами, а значит, защищает от воды и масла одновременно, что не свойственно существующим пропиткам и добавкам. Кроме того, такая добавка позволяет придать бетонам свойства морозостойкости; обработанные ею материалы теряют значительно меньше массы в результате термоциклирования, по сравнению с необработанными, при этом сохраняя паропроницаемость.

Между тем, по мнению Максима Мазурика, в настоящее время на рынке больше распространены добавки предыдущего поколения, что в первую очередь связано с их меньшей стоимостью. Такие продукты сложно назвать высокотехнологичными. Застройщики получают более дешевый бетон с невысокими прочностными характеристиками. Рассматривая строительную отрасль в целом, можно говорить об отсутствии среди застройщиков массовой потребности в использовании высокопрочных бетонов, делает выводы специалист.

Мнение

Максим Закржевский, руководитель отдела «Добавки в бетон» компании «BASF Строительные системы»:

– Стоимость добавок в бетон зависит от нескольких факторов: от сырьевых компонентов, логистических возможностей, а также от спроса на данный вид продукции. Если говорить о текущем времени, то цена на продукцию стабильна. Тенденция к росту не наблюдается. Например, мы стараемся не поднимать цены, несмотря на повышения цен на сырьевые компоненты. Наши добавки производятся в России, что позволяет оптимизировать логистические цепочки. Также все чаще клиенты предпочитают взять более дорогую и эффективную добавку, позволяющую им снизить конечную стоимость производимых конструкций.

В связи с грядущими изменениями на рынке долевого строительства девелоперы начали запасаться проектами, на которые бы распространялись еще старые правила. Однако, эксперты говорят, что роста цен на землю пока не заметно.

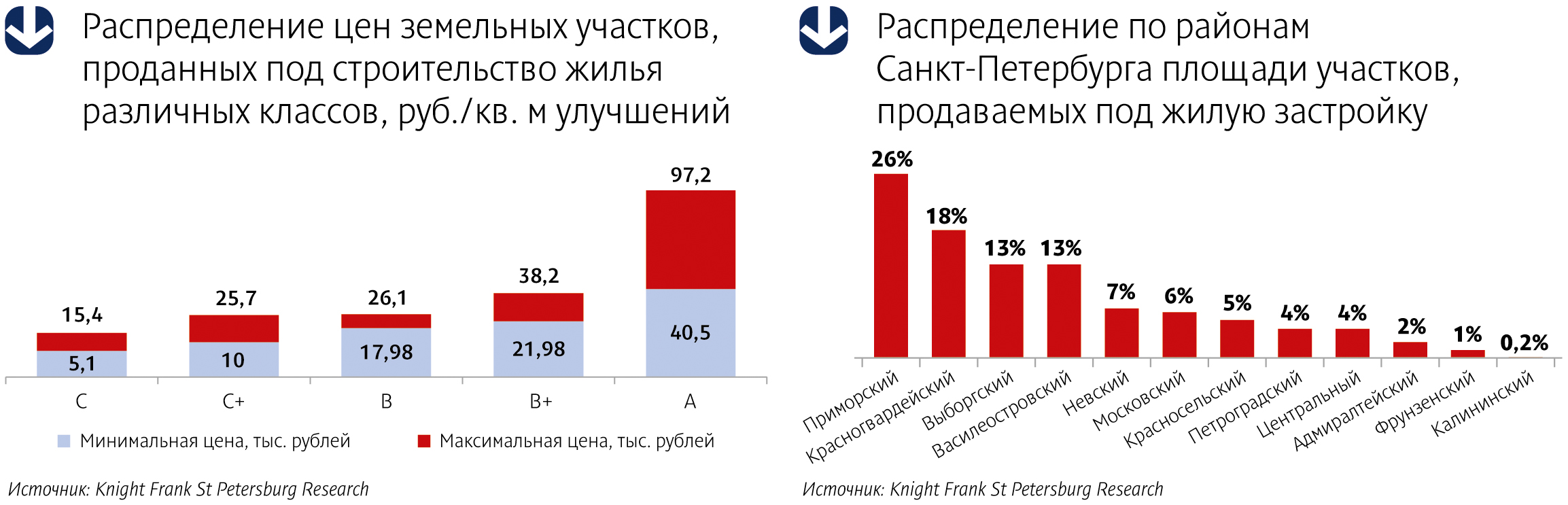

По данным Knight Frank St Petersburg, в настоящее время совокупная площадь представленных в продаже участков в Петербурге и ближайшей Ленобласти составляет около 1035 га, из которых 39% приходится на земельные участки в городской черте, остальные 61% – на участки в пригородной зоне.

На долю участков под жилую застройку приходится 97% предложения на рынке земельных участков. Впрочем, частично данные участки представляют собой участки смешанного назначения, то есть на них помимо жилья можно строить и коммерческие объекты. Доля участков только под коммерческую застройку крайне мала. В этом сегменте наиболее распространена продажа либо уже готовых зданий, либо требующих реконструкции.

Город vs область

В текущем году отмечается сокращение предложения участков в городской черте – на 11% по сравнению с 2016 годом, что обусловлено отсутствием внесения в Генплан поправок по редевелопменту новых территорий. В то же время предложение земли в пригородной зоне, наоборот, увеличивается. В продаже появляются участки, ранее купленные в пригородной зоне на территории Ленобласти, отмечает Николай Пашков, генеральный директор Knight Frank St Petersburg. «Девелоперы пытаются их реализовать как можно скорее в связи с ужесточением требований к жилой застройке: появлением обязательств по возведению объектов социальной, транспортной и инженерной инфраструктуры за счет застройщиков. Не последнюю роль играет и сокращение покупательского спроса на жилые комплексы в данных локациях. Также предложение в пригородах пополняется участками в проектах КОТ, расположенных в административных границах Петербурга (например, в Пушкинском районе), которые перешли в активную стадию развития», – говорит г-н Пашков.

Основное предложение участков под жилую застройку в настоящее время сконцентрировано в Приморском районе, на его северной окраине, в историческом районе Каменка.

По данным Knight Frank St Petersburg, средняя цена на участки под жилую недвижимость в городской черте составляет 26,6 тыс. рублей за квадратный метр улучшений. Стоимость участков под коммерческую застройку значительно варьируется в зависимости от района, локации и качественных характеристик участка и составляет в среднем от 5 до 27 тыс. рублей за квадратный метр улучшений. «В последние три года на фоне сокращения качественного предложения отмечается рост стоимости земельных участков», – говорит г-н Пашков.

Девелоперы не признают, что из-за повысившегося спроса на землю цены на нее стали расти. Денис Лебедев, руководитель отдела развития ГК «Пионер»- Санкт-Петербург, говорит: «На данный момент все собственники земельных участков, с которыми мы взаимодействуем, прекрасно понимают, что будущие изменения в 214-ФЗ сильно пугают застройщиков, поэтому цены на перспективные территории остаются неизменными. В каких-то случаях владельцы меняют свои условия продаж с комбинированных форм оплаты на исключительно денежную».

Эдуард Тиктинский, президент холдинга RBI, отмечает: «Объективных предпосылок для роста стоимости земли сегодня нет, ведь и рынок жилья в Петербурге в текущем году особого роста не демонстрирует. Цена земельных участков связана с покупательной способностью населения (по крайней мере, в массовом сегменте), а способность эта, к сожалению, не растет».

Оптимальный запас

С 2014 по 2017 год в Петербурге и ближайших пригородах было продано 591 га земельных участков под строительство жилых и коммерческих объектов. 96% реализованных площадей приходится на участки под жилую застройку.

Средняя площадь проданных в текущем году участков составляет 3,5 га в Санкт-Петербурге и 0,1 га – в пригородной зоне. Малая средняя площадь проданных участков в пригородной зоне обусловлена тем, что на них возможно строительство только небольших малоэтажных малоквартирных домов, ведь это локации в исторических пригородах Петербурга (Пушкинском, Петродворцовом, Курортном районах), обладающих определенными ограничениями по высотности застройки.

Ася Левнева, заместитель директора департамента по маркетингу и продажам ЗАО «Балтийская жемчужина», при этом отмечает, что покупка земельных участков для девелоперов актуальна всегда. «Но запасаться землей впрок можно только до определенных пределов. На мой взгляд, в сложившейся ситуации разумнее просчитывать возможные изменения рынка и законодательства и уже исходя из наиболее предсказуемых вариантов строить планы дальнейшего развития компании», – говорит она.

Эдуард Тиктинский говорит, что выбор участков напрямую зависит от стратегии компаний: «Кто-то в силу размера действующего бизнеса и стратегии «покупать всегда», по-прежнему ориентирован на крупные проекты комплексного освоения территорий. Какие-то компании, чаще всего девелоперские, без вертикальной составляющей в виде подрядного подразделения, подходят к закупкам более гибко, рассматривая весь спектр предложений. Наша компания рассматривает только те участки, на которых целесообразно вести строительство в элитном сегменте и сегменте комфорт-класса. Мы не покупаем землю на окраинах в непосредственной близости от КАД», – говорит Эдуард Тиктинский.

«Строительные компании, понимающие, что сделки по рассматриваемым объектам будут заключены в конце 2018 года, готовят юридические заключения по каждому из земельных участков и обозначают возможные градостроительные риски, а также несколько путей развития проектов, – делится наблюдениями Денис Лебедев. – Участков с приемлемыми характеристиками и подходящих под строительство жилья мало, а желающих их приобрести их достаточно много. Многие застройщики перешли на строительство апартаментов, что увеличило объем сделок по небольшим участкам, не предназначенным под строительство жилья».

Мнение

Вячеслав Заренков, генеральный директор Группы «Эталон»:

– Мы изменили нашу стратегию приобретения и сегодня рассматриваем участки с высокой степенью готовности разрешительной документации, расположенные в привлекательных локациях. В результате совершения таких сделок мы имеем возможность быстро запускать проекты в продажу, как это случилось в Петроградском районе Петербурга с ЖК Botanica, продажи в котором стартовали спустя всего два месяца с момента приобретения участка.