Складская недвижимость вышла из спячки. Итоги развития сегмента в 2019 году

Стагнация на рынке складских помещений, продолжавшаяся с 2015 года, подошла к концу. По словам экспертов, постепенное снижение вакантных площадей в сочетании с ростом арендных ставок наконец побудило девелоперов выйти за рамки формата built-to-suit и приступить к строительству спекулятивных объектов. Ожидается, что в наступившем году можно ожидать развития тренда.

По данным Knight Frank St Petersburg, суммарная арендопригодная площадь складских помещений на рынке Петербурга в настоящее время составляет 3,5 млн кв. м. Из них к классу А относится 2,26 млн кв. м, к классу В – 1,28 млн.

Отмерзли

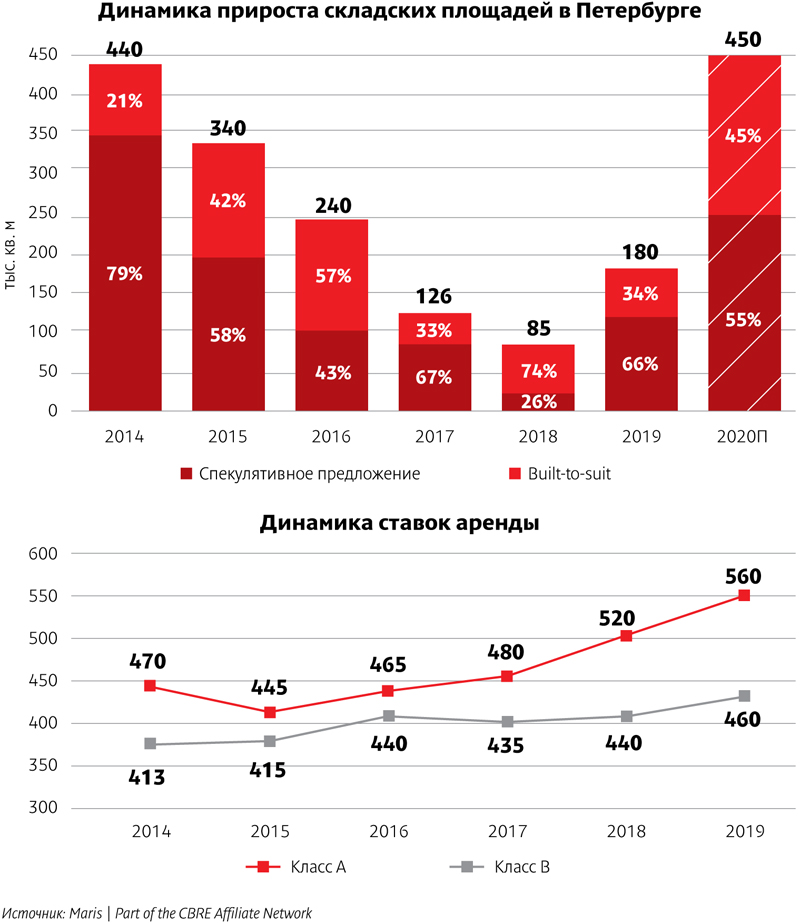

По оценкам экспертов, главным итогом ушедшего года в складском сегменте стал существенный рост девелоперской активности, который, впрочем, прогнозировался и признаки которого стали заметены еще в 2018 году. «Объем ввода новых объектов составил около 180 тыс. кв. м. Это не только практически в два раза больше, чем в рекордно низком 2018-м (85 тыс. кв. м), но также превышает и показатели 2017 года (126 тыс. кв. м)», – отмечает генеральный директор Maris в ассоциации с CBRE Борис Мошенский.

В Knight Frank St Petersburg сообщили, что в 2019 году было введено в эксплуатацию сразу несколько крупных объектов: IV очередь логистического парка «Осиновая Роща», логистический комплекс «М10», склад на территории «PNK Софийская КАД» для компании Maersk и др.

И это не единственное изменение. По словам Бориса Мошенского, произошел значительный рост объемов нового спекулятивного строительства, которое существенно просело в период стагнации: тогда девелоперы предпочитали возводить объекты по схеме built-to-suit, то есть под конкретного заказчика, а не для свободной продажи или предоставления площадей в аренду. В 2019 году доля спекулятивных объектов в общем объеме ввода достигла 66%. Для сравнения: в 2018 году она составила 26%, в 2016-м – 43%. «Активность девелоперов по запуску спекулятивных проектов резко возросла», – резюмируют и аналитики IPG.Estate.

Серьезно увеличился и объем сделок со складской недвижимостью, как в спекулятивном формате, так и built-to-suit. «Развитие торговых сетей и компаний-дистрибьюторов, онлайн-ритейла – все это заметно сказалось на росте объема сделок. При этом рынок складов в Петербурге продолжает переживать дефицит качественного предложения – на протяжении последних трех лет строилось не более 100 тыс. кв. м спекулятивных площадей в год. Дефицит площадей на фоне растущего спроса со стороны ритейлеров стимулировал увеличение числа сделок в сегменте built-to-suit», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

«Что касается реализации складских объектов по схеме built-to-suit, в 2019 году заключались практически беспрецедентные для рынка сделки на 50 тыс., и даже 69 тыс. кв. м. При том, что за последние пять лет – с момента формирования схемы на рынке – максимальная по масштабу сделка была на 40 тыс. кв. м, а средний экономический размер объекта, возводимого по схеме built-to-suit, составлял 19 тыс. кв. м», – добавляет Борис Мошенский.

По оценке экспертов Colliers International, наибольшую долю в структуре спроса (54%) в 2019 году сформировали торговые и дистрибуционные компании. При этом федеральные торговые сети выступили основным драйвером – компания «ВкусВилл» арендовала 11 тыс. кв. м в СК Grando, а для компании «Лента» ГК «Ориентир» построит склад площадью около 70 тыс. кв. м. Второе место в структуре спроса с долей 27% занимают логистические компании. Крупнейшие сделки в этом сегменте: аренда 19 тыс. кв. м компанией Major (IKEA) в СК «Гориго» и покупка по схеме built-to-suit склада площадью 23,7 тыс. кв. м компанией Maersk.

Исчезающая вакансия

Как уже отмечалось, по словам экспертов, одним из главных стимулов для активизации девелоперов стала ситуация, сложившаяся на рынке аренды складской недвижимости.

По данным Maris в ассоциации с CBRE, вакансия сохраняется второй год подряд на рекордно низком уровне в 3% (3,9% в классе В и 2,4% в классе А). Особенно ярко иллюстрирует ситуацию динамика вакансии в объектах класса А: 2015 год – 8%, 2016-й – 5,6%, 2018-й – 2,7%. «Примечательно при этом, что на уровень вакансии не повлияло даже появление нового предложения в этом году. Спрос полностью поглотил площади, вышедшие на рынок», – отмечает Борис Мошенский.

В Knight Frank St Petersburg говорят о еще меньшем объеме вакансии по состоянию на конец прошлого года. «Объем свободного предложения уменьшился на 32% и составил всего 94 тыс. кв. м. При этом доля свободных площадей продолжила сокращаться. К концу года остались не заняты 2,5% и 3% от общего объема предложения в классах А и В соответственно», – отмечают аналитики.

«В сравнении с 2018 годом отраслевая структура спроса существенно не изменилась. Лидирующую позицию на рынке аренды сохранил сегмент розничной торговли (53% от общего объема сделок аренды пришлось на компании этой отрасли). На втором месте находятся производственные компании (31% в общем объеме сделок аренды). Доля сегмента дистрибуции в структуре спроса составила 11%», – говорит руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. «В структуре спроса на складские и производственные помещения преобладают блоки от 1 тыс. до 3 тыс. кв. м, также сохраняется высокая доля востребованности блоков до 1 тыс. кв. м», – добавляют специалисты IPG.Estate.

Еще одной характерной деталью, по словам экспертов, стало то, что появление нового предложения не затормозило роста арендных ставок. По данным Maris в ассоциации с CBRE, на конец 2019 года средние арендные ставки составили: в классе А – 560 рублей за 1 кв. м в месяц, в классе В – 460 рублей. По сравнению с итогами 2018 года рост составил примерно 6%. И снова показательно динамика изменений ставки в классе А: после проседания в 2015 году до уровня 445 рублей за 1 кв. м в месяц, к 2017-му она достигла докризисного (2014 год) уровня в 480 рублей, а потом продолжила расти (в 2018 году – уже 520 рублей).

Светлое будущее

Эксперты с оптимизмом смотрят на перспективы развития складского сегмента. По их оценке, позитивные изменения, проявившиеся в прошлом году, получат дальнейшее развитие в году наступившем. Конкретные цифры у аналитиков разных компаний несколько разнятся, но на продолжение восходящего тренда они указывают вполне единодушно, равно как и на сохранение преобладающей доли спекулятивного сегмента

По данным аналитиков Knight Frank St Petersburg, на конец 2019 года на стадии строительства находилось 20 складских комплексов общей площадью порядка 170 тыс. кв. м, заявленных ко вводу в 2020 году, при этом для аренды предназначено около половины площадей. «С учетом возросшего интереса арендаторов и девелоперов, на складском рынке прогнозируется сохранение низкой доли вакантного предложения и увеличение арендных ставок на качественные складские помещения», – отмечают они.

В Colliers International говорят, что в 2020 году в Петербурге ко вводу запланировано более 330 тыс. кв. м, из которых 55% являются спекулятивными. «Такой прирост может стать рекордным за последние 10-12 лет. Под влиянием роста ставок и дефицита площадей спекулятивные проекты наконец стали выходить на рынок Петербурга. И несмотря на то, что доля их в ожидаемом вводе из-за крупных сделок built-to-suit будет не так высока, это одна из ключевых тенденций на рынке складской недвижимости», – отмечает Андрей Косарев.

Наиболее позитивный прогноз дает Борис Мошенский. «По заявленным девелоперами планам, ввод новых складских площадей в 2020 году может достигнуть докризисных показателей. В этом году может быть сдано в эксплуатацию до 450 тыс. кв. м. Для сравнения: в 2014-м ввод составил 440 тыс. кв. м», – говорит он, добавляя, что значительные объемы ввода также заявлены уже и на 2021–2022 годы.

Исполнительный директор ГК RAUM Антон Декстер отмечает, что сейчас в складском сегменте господствует отложенный спрос, накопившийся после начала кризиса. «Поэтому новые объекты выводятся на рынок со ставками аренды выше среднерыночных, что толкает этот показатель вверх», – говорит он.

По словам эксперта, текущая обстановка благоприятна для запуска новых складских проектов, а также для модернизации уже существующих. «Спрос на качественные площади очень высок. В приоритете – склады «последней мили» и низкотемпературные объекты. На реализацию новых проектов наша компания направляет сейчас все свободные средства», – отмечает Антон Декстер. При этом сдерживающим фактором, по его словам, является увеличение цены строительства. «Показатель составлял 23,8 тыс. рублей за 1 кв. м. И наблюдается дальнейший рост – до 20%. Соответственно, складские объекты и для покупателей, и для арендаторов станут еще дороже», – прогнозирует специалист.

Петербургский рынок фасадных отделочных материалов, по словам экспертов, растет на 10-20% в год. Лидирующие позиции на нем занимают навесные вентилируемые фасады (НВФ) и штукатурка. Если еще несколько лет назад доля этих материалов составляла соответственно 70 и 30%, то сегодня штукатурка постепенно вытесняет НВФ.

Сегмент фасадных материалов стабильно растет уже 2-3 года. Темпы его роста сопоставимы с темпами роста всего рынка строительных материалов, который наблюдается после кризиса 2008-2009 годов, и составляют примерно 10-20% в год, рассказывает Владимир Самохвалов, начальник отдела снабжения СТД "Петрович".

Эксперты рынка отмечают, что стоимость фасадных материалов растет в пределах инфляции. "Конкуренция в фасадном сегменте очень большая и цены разумные. Получать сверхприбыли никто не позволит", - поясняет Александр Самойлов, технический директор ООО "Баумит".

"В целом рынок отделочных фасадных материалов насыщен. Имеется множество типов и, соответственно, производителей систем утепления фасада. При отделке фасадов многоэтажных жилых зданий в основном используются штукатурный фасад (тонкослойная штукатурка, наносимая на утеплитель) и вентилируемый фасад (керамические либо металлические пластины по металлокаркасу поверх утеплителя с образованием воздушного пространства между слоями для вентиляции), менее популярен кирпичный фасад (кирпичная кладка поверх утеплителя). Применяются при строительстве коммерческих многоэтажных зданий также фасадные системы остекления", - перечисляет Сергей Сидоренко, начальник отдела поставок материалов компании "ЮИТ Санкт-Петербург".

Привычка штукатурить

Владимир Самохвалов согласен с коллегами и говорит о сокращении доли вентилируемых фасадов (панелей и керамогранита) и росте доли штукатурных покрытий. "Причем последние наносятся сейчас, как правило, на слой теплоизоляции. Эта тенденция характерна как для жилого строительства в городе, так и для сегмента загородного жилья. Исключением является коммерческая недвижимость, где на использовании керамогранита часто настаивают архитекторы и заказчики. Но и для бизнес-центров или гостиниц, особенно для расположенных в центральной части города, штукатурка остается самым распространенным материалом - это наиболее традиционное для нашего города фасадное покрытие. А следование традициям - часто принципиальный для петербургских властей, строителей, девелоперов, архитекторов и широкой общественности вопрос", - рассказывает господин Самохвалов.

"Штукатурный фасад традиционен для Петербурга, его первоначальная стоимость относительно невелика, особых сложностей с выполнением такого типа фасада нет. В связи с этим возникает ошибочное мнение, что любая строительная компания без проблем выполнит данный вид работ усилиями низкоквалифицированного персонала и с применением дешевых материалов. Из-за результатов таких некачественных работ складывается общее негативное мнение о штукатурном фасаде. При использовании качественных материалов и при соблюдении технологии производства работ штукатурный фасад простоит не одно десятилетие без капитальных ремонтов", - рассуждает Александр Самойлов.

Однако эксперты отмечают, что это довольно сложный в эксплуатации фасад. Он очень чувствителен к агрессивной среде (перепады температуры, осадки) и требует замены каждые 10-15 лет.

Навесная неопределенность

"Системы навесных фасадных конструкций позволяют получить привлекательный внешний вид надолго. Основная сфера использования - бизнес-центры, офисные здания. Жилые дома с навесными фасадными системами помимо высокой стоимости могут включать в себя некоторые "сюрпризы" для жильцов, например гул, особенно в зданиях большой высотности. Если все правильно сделано и запроектировано, то заказчик в результате больших инвестиций получает ожидаемый результат", - считает господин Самойлов.

Такой вид фасадных работ дороже, чем остальные, но дешевле и легче в эксплуатации, а также более долговечен - замена панелей может производиться раз в 30‑40 лет, поясняют участники рынка.

Ряд экспертов менее оптимистично отзываются о НВФ и называют их "миной замедленного действия", так как опыт использования такой технологии в течение длительного времени в наших климатических условиях пока отсутствует. К тому же их монтаж зачастую осуществляется недостаточно квалифицированными рабочими, что может с течением времени привести к ряду проблем, требующих их капитального ремонта или вовсе замены.

Дань традициям

"Самый привлекательный материал, который лучше всего подходит для строительства жилья - натуральный кирпич. Кирпичные стены защищают квартиры от любой непогоды. Кирпич - природный кондиционер, он создает в квартирах комфортный микроклимат, в жару здесь прохладно, в мороз тепло, сохраняется оптимальный баланс влажности", - утверждает Евгений Резвов, генеральный директор ЗАО "Строительный трест".

Александр Самойлов добавляет, что облицовочный кирпич очень популярен как в силу традиций, так и в силу историчности материала. "Современные российские и европейские производители предлагают широчайший перечень цветов и размеров облицовочного кирпича, позволяющего воплотить в жизнь самые интересные дизайнерские решения. Однако за это приходится платить гораздо больше. Еще один минус, с которым приходится сталкиваться в последнее время, - это результаты неправильного технического решения конструкции здания, где в качестве облицовочного материала фасада использовался кирпич. Здания, построенные 5-7 лет назад и облицованные кирпичом, в зоне перекрытий имеют отслоения и обрушения облицовочного кирпича. Ремонтопригодность кирпичной облицовки низкая, и процесс ремонта очень дорогостоящий", - поясняет господин Самойлов.

В пользу отечественного производителя

Участники рынка отмечают, что в последние годы доля отечественных материалов, применяемых в отделке фасадов, растет и приближается к 50%.

С точки зрения снижения логистической составляющей, разумнее использовать материалы местных производителей, если их качественные показатели удовлетворяют предъявляемым требованиям, добавляет Александр Самойлов. Однако эксперт отмечает, что доля импорта в сегменте лакокрасочных материалов для фасадов все еще высока.

"Основными поставщиками являются в основном компании с присутствием иностранного капитала, имеющие собственные производственные мощности в России. Это касается всего: сухих смесей, утеплителя, кирпича", - рассказывает господин Самойлов. Емкость рынка позволяет крупнейшим западным компаниям инвестировать в строительство собственных производств в России, говорит он.

"Натуральный камень чаще всего поставляют местные компании, это выгоднее с точки зрения логистики. У иностранных поставщиков преимущественно закупается дешевая плитка: с точки зрения стоимости у китайских производителей нет конкурентов", - комментирует Евгений Резвов.

"ЮИТ" использует материалы импортных производителей. Это связано прежде всего с качеством материалов. Поскольку "ЮИТ" в Санкт-Петербурге строит жилье, относящееся к уровню не ниже комфорт-класса, то важная роль отводится выбору высококачественных материалов ведущих зарубежных брендов. Наши фасады отличает от фасадов на объектах многих других застройщиков прежде всего скандинавский стиль отделки, который выражается в сочетании цветов окраски фасадных конструкций с темно-серым цветом оконных и балконных переплетов. В Санкт-Петербурге даже в сформировавшихся кварталах всегда очень легко заметить здание, построенное "ЮИТ", - делится опытом Сергей Сидоренко.

Опрошенные "Строительным Еженедельником" эксперты прогнозируют продолжение роста рынка во всех сегментах. Александр Самойлов отмечает, что при сохранении темпов строительства и инвестиций в данную отрасль будет происходить движение в сторону нестандартных проектных решений, нового дизайна фасадов, новых конструкторских решений, новых фактур поверхности.

Евгений Резвов видит перспективы прежде всего в расширении ассортимента продукции. "Сегодня идет активное развитие рынка загородной недвижимости – за счет этого возможно развитие и рынка отделочных материалов. Поэтому сегодня производители должны ориентироваться в первую очередь на частных покупателей", - полагает господин Резвов.

Мнение:

Александр Самойлов, технический директор ООО "Баумит":

- Оптимальными можно считать те фасадные технологии, которые удовлетворяют ряду критериев: себестоимость материалов, себестоимость монтажных работ, долговечность, внешний вид, соответствие существующим СНиПам и ГОСТам. Существуют определенные тенденции: жилые здания - это преимущественно штукатурные фасады, облицовочный кирпич и вентилируемые навесные конструкции; в коммерческих зданиях доля навесных вентилируемых и светопрозрачных конструкций существенно больше.

Сергей Сидоренко, начальник отдела поставок материалов компании "ЮИТ Санкт-Петербург":

- Выбор облицовочных материалов для фасадов на объектах "ЮИТ" основывается на типе внешних ограждающих конструкций. При использовании однослойных железобетонных стеновых конструкций существует необходимость утепления фасада такого здания. Для отделки утеплителя используется минеральная штукатурка, которая затем окрашивается фасадной краской. Если применяются железобетонные многослойные стеновые конструкции (сэндвич-панели, включающие минераловатный утеплитель), то дополнительного утепления фасада не требуется, а финишная отделка состоит в окраске фасадными красками. Благодаря тщательному отбору поставщиков фасадных конструкций и контролю всех этапов производства они не требуют дополнительного выравнивания и готовы к покраске сразу после монтажа.

Проекты редевелопмента промышленных территорий пока не вывели

на рынок давно существующий формат - лофты. Как говорят участники рынка, в Петербурге практически нет жилья, представленного в этом сегменте. В столице ситуация с лофтами несколько лучше.

Лофт-культура только начинает свое развитие в России. Под определение "классический лофт" попадают помещения бывших промышленных объектов, фабрик, заводов и научно-исследовательских институтов, перепрофилированные и реконструированные под жилые и социально-культурные цели.

"Однако классических лофтов у нас практически нет. В основном это стилизация под промышленный интерьер, так называемый неолофт, который воплощают дизайнеры в своих проектах. Апартаменты при этом получаются не менее интересными с концептуальной точки зрения", -говорит Владимир Авдеев, управляющий партнер S.A. Ricci.

Эльдар Султанов, директор департамента новостроек АН "Бекар", согласен с тем, что в Петербурге, как ни парадоксально, проектов лофтов, в отличие от рынка столицы, практически нет. "На российском рынке недвижимости лофты являются нишевым сегментом. Этот сегмент развивается в Москве, где пользуется популярностью, но в Санкт-Петербурге их никто в большом объеме не продает и не зарабатывает на них. Вероятно, таких проектов в нашем городе просто нет", - предполагает он.

Елизавета Конвей, директор департамента жилой недвижимости Colliers International Санкт-Петербург, говорит, что жилые лофт-проекты в Петербурге не представлены, за исключением одного долгостроя - проекта "Петровский арсенал" в Сестрорецке.

"Теоретически создать лофты можно и на территории промышленных предприятий на Обводном канале, и на знаменитом острове Новая Голландия - в целом в Петербурге довольно много объектов, пригодных для лофтов. Но пока ярких предпосылок, которые бы обеспечили реализацию таких проектов, не наблюдается", - рассказала госпожа Конвей.

Владислав Фадеев, руководитель отдела маркетинга департамента консалтинга GVA Sawyer, отмечает, что все лофты в Петербурге являются объектами коммерческой недвижимости.

Эксперты говорят, что на основании анализа продаж существующих и строящихся проектов можно сделать вывод о том, что спрос на лофты значительно превышает предложение. "Отчасти это происходит потому, что лофт-апартаменты являются золотой серединой между квартирой и офисом и позволяют совмещать работу с личной жизнью. Кроме того, сегодня стиль "лофт" является символом современной свободы и определенного образа мышления. Наиболее вероятно, что потенциальный спрос в обозримом будущем на такие помещения будет значительно выше, чем просто спрос на офисы и квартиры по отдельности", - рассуждает господин Авдеев.

Андрей Анатольев, руководитель проектов компании RUMPU, говорит, что не всякое промышленное помещение, переоборудованное под жилье, будет востребовано, оно должно отвечать определенным условиям: "Сам промышленный объект должен представлять собой памятник промышленной архитектуры (или хоть как-то с этим ассоциироваться).

Несмотря на обилие промышленных районов и отдельных строений в Санкт-Петербурге, немногие из них подходят для переоборудования под лофты. Какие-то - по причине своей советской или постсоветской архитектуры, в большинстве своем не представляющие архитектурной ценности, другие - по причине своего местонахождения (в неблагополучных и отдаленных районах Санкт-Петербурга), третьи функционируют сегодня как складские помещения. А из тех, которые потенциально подходят для реконструкции под лофт, половина охраняется КГИОП, половина в собственности".

Мнение:

Виталий Виноградов, директор по маркетингу и продажам "Лидер Групп":

- В Санкт-Петербурге многие современные клубы переделаны из бывших предприятий, а что касается жилых примеров, то их у нас в городе не так уж и много. Дело в том, что перестраивать что-либо гораздо сложнее, чем строить заново. Проще снести старое здание и на его месте построить новый жилой дом либо бизнес-центр. В процесс переоборудования бывшего промышленного предприятия нужно вкладывать немало денежных средств, при этом у застройщика будет масса технических ограничений, которые нужно учитывать. А это становится экономически невыгодно. Поэтому у нас жилье такого формата не прижилось, хотя такие примеры жилья в городе есть, но они скорее единичны и не носят массового характера.