Складская недвижимость вышла из спячки. Итоги развития сегмента в 2019 году

Стагнация на рынке складских помещений, продолжавшаяся с 2015 года, подошла к концу. По словам экспертов, постепенное снижение вакантных площадей в сочетании с ростом арендных ставок наконец побудило девелоперов выйти за рамки формата built-to-suit и приступить к строительству спекулятивных объектов. Ожидается, что в наступившем году можно ожидать развития тренда.

По данным Knight Frank St Petersburg, суммарная арендопригодная площадь складских помещений на рынке Петербурга в настоящее время составляет 3,5 млн кв. м. Из них к классу А относится 2,26 млн кв. м, к классу В – 1,28 млн.

Отмерзли

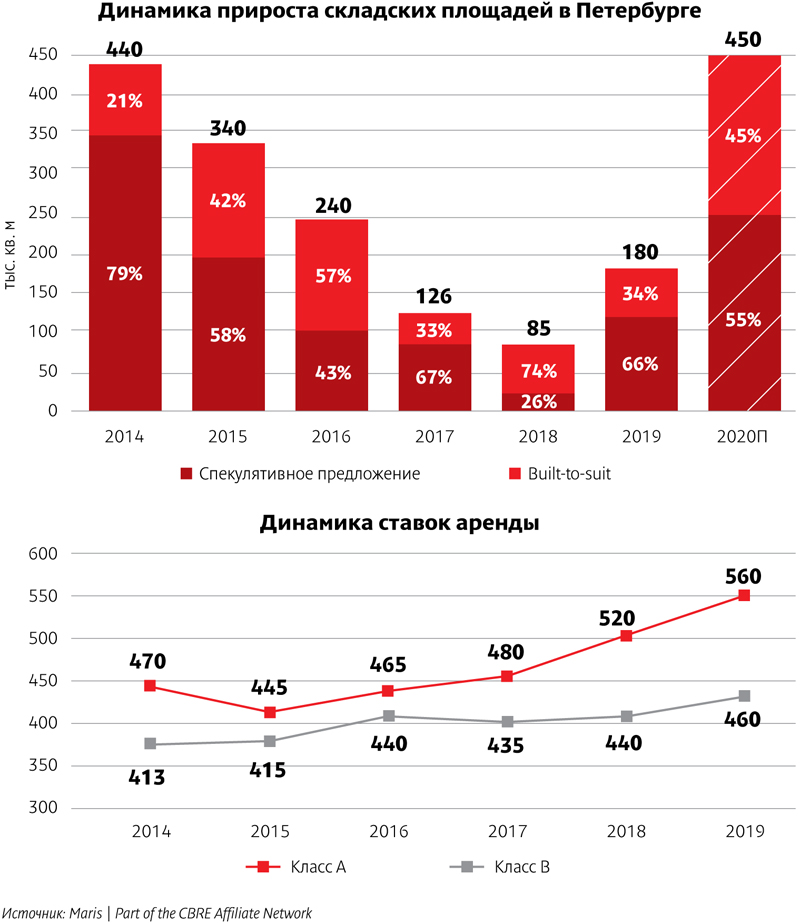

По оценкам экспертов, главным итогом ушедшего года в складском сегменте стал существенный рост девелоперской активности, который, впрочем, прогнозировался и признаки которого стали заметены еще в 2018 году. «Объем ввода новых объектов составил около 180 тыс. кв. м. Это не только практически в два раза больше, чем в рекордно низком 2018-м (85 тыс. кв. м), но также превышает и показатели 2017 года (126 тыс. кв. м)», – отмечает генеральный директор Maris в ассоциации с CBRE Борис Мошенский.

В Knight Frank St Petersburg сообщили, что в 2019 году было введено в эксплуатацию сразу несколько крупных объектов: IV очередь логистического парка «Осиновая Роща», логистический комплекс «М10», склад на территории «PNK Софийская КАД» для компании Maersk и др.

И это не единственное изменение. По словам Бориса Мошенского, произошел значительный рост объемов нового спекулятивного строительства, которое существенно просело в период стагнации: тогда девелоперы предпочитали возводить объекты по схеме built-to-suit, то есть под конкретного заказчика, а не для свободной продажи или предоставления площадей в аренду. В 2019 году доля спекулятивных объектов в общем объеме ввода достигла 66%. Для сравнения: в 2018 году она составила 26%, в 2016-м – 43%. «Активность девелоперов по запуску спекулятивных проектов резко возросла», – резюмируют и аналитики IPG.Estate.

Серьезно увеличился и объем сделок со складской недвижимостью, как в спекулятивном формате, так и built-to-suit. «Развитие торговых сетей и компаний-дистрибьюторов, онлайн-ритейла – все это заметно сказалось на росте объема сделок. При этом рынок складов в Петербурге продолжает переживать дефицит качественного предложения – на протяжении последних трех лет строилось не более 100 тыс. кв. м спекулятивных площадей в год. Дефицит площадей на фоне растущего спроса со стороны ритейлеров стимулировал увеличение числа сделок в сегменте built-to-suit», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

«Что касается реализации складских объектов по схеме built-to-suit, в 2019 году заключались практически беспрецедентные для рынка сделки на 50 тыс., и даже 69 тыс. кв. м. При том, что за последние пять лет – с момента формирования схемы на рынке – максимальная по масштабу сделка была на 40 тыс. кв. м, а средний экономический размер объекта, возводимого по схеме built-to-suit, составлял 19 тыс. кв. м», – добавляет Борис Мошенский.

По оценке экспертов Colliers International, наибольшую долю в структуре спроса (54%) в 2019 году сформировали торговые и дистрибуционные компании. При этом федеральные торговые сети выступили основным драйвером – компания «ВкусВилл» арендовала 11 тыс. кв. м в СК Grando, а для компании «Лента» ГК «Ориентир» построит склад площадью около 70 тыс. кв. м. Второе место в структуре спроса с долей 27% занимают логистические компании. Крупнейшие сделки в этом сегменте: аренда 19 тыс. кв. м компанией Major (IKEA) в СК «Гориго» и покупка по схеме built-to-suit склада площадью 23,7 тыс. кв. м компанией Maersk.

Исчезающая вакансия

Как уже отмечалось, по словам экспертов, одним из главных стимулов для активизации девелоперов стала ситуация, сложившаяся на рынке аренды складской недвижимости.

По данным Maris в ассоциации с CBRE, вакансия сохраняется второй год подряд на рекордно низком уровне в 3% (3,9% в классе В и 2,4% в классе А). Особенно ярко иллюстрирует ситуацию динамика вакансии в объектах класса А: 2015 год – 8%, 2016-й – 5,6%, 2018-й – 2,7%. «Примечательно при этом, что на уровень вакансии не повлияло даже появление нового предложения в этом году. Спрос полностью поглотил площади, вышедшие на рынок», – отмечает Борис Мошенский.

В Knight Frank St Petersburg говорят о еще меньшем объеме вакансии по состоянию на конец прошлого года. «Объем свободного предложения уменьшился на 32% и составил всего 94 тыс. кв. м. При этом доля свободных площадей продолжила сокращаться. К концу года остались не заняты 2,5% и 3% от общего объема предложения в классах А и В соответственно», – отмечают аналитики.

«В сравнении с 2018 годом отраслевая структура спроса существенно не изменилась. Лидирующую позицию на рынке аренды сохранил сегмент розничной торговли (53% от общего объема сделок аренды пришлось на компании этой отрасли). На втором месте находятся производственные компании (31% в общем объеме сделок аренды). Доля сегмента дистрибуции в структуре спроса составила 11%», – говорит руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. «В структуре спроса на складские и производственные помещения преобладают блоки от 1 тыс. до 3 тыс. кв. м, также сохраняется высокая доля востребованности блоков до 1 тыс. кв. м», – добавляют специалисты IPG.Estate.

Еще одной характерной деталью, по словам экспертов, стало то, что появление нового предложения не затормозило роста арендных ставок. По данным Maris в ассоциации с CBRE, на конец 2019 года средние арендные ставки составили: в классе А – 560 рублей за 1 кв. м в месяц, в классе В – 460 рублей. По сравнению с итогами 2018 года рост составил примерно 6%. И снова показательно динамика изменений ставки в классе А: после проседания в 2015 году до уровня 445 рублей за 1 кв. м в месяц, к 2017-му она достигла докризисного (2014 год) уровня в 480 рублей, а потом продолжила расти (в 2018 году – уже 520 рублей).

Светлое будущее

Эксперты с оптимизмом смотрят на перспективы развития складского сегмента. По их оценке, позитивные изменения, проявившиеся в прошлом году, получат дальнейшее развитие в году наступившем. Конкретные цифры у аналитиков разных компаний несколько разнятся, но на продолжение восходящего тренда они указывают вполне единодушно, равно как и на сохранение преобладающей доли спекулятивного сегмента

По данным аналитиков Knight Frank St Petersburg, на конец 2019 года на стадии строительства находилось 20 складских комплексов общей площадью порядка 170 тыс. кв. м, заявленных ко вводу в 2020 году, при этом для аренды предназначено около половины площадей. «С учетом возросшего интереса арендаторов и девелоперов, на складском рынке прогнозируется сохранение низкой доли вакантного предложения и увеличение арендных ставок на качественные складские помещения», – отмечают они.

В Colliers International говорят, что в 2020 году в Петербурге ко вводу запланировано более 330 тыс. кв. м, из которых 55% являются спекулятивными. «Такой прирост может стать рекордным за последние 10-12 лет. Под влиянием роста ставок и дефицита площадей спекулятивные проекты наконец стали выходить на рынок Петербурга. И несмотря на то, что доля их в ожидаемом вводе из-за крупных сделок built-to-suit будет не так высока, это одна из ключевых тенденций на рынке складской недвижимости», – отмечает Андрей Косарев.

Наиболее позитивный прогноз дает Борис Мошенский. «По заявленным девелоперами планам, ввод новых складских площадей в 2020 году может достигнуть докризисных показателей. В этом году может быть сдано в эксплуатацию до 450 тыс. кв. м. Для сравнения: в 2014-м ввод составил 440 тыс. кв. м», – говорит он, добавляя, что значительные объемы ввода также заявлены уже и на 2021–2022 годы.

Исполнительный директор ГК RAUM Антон Декстер отмечает, что сейчас в складском сегменте господствует отложенный спрос, накопившийся после начала кризиса. «Поэтому новые объекты выводятся на рынок со ставками аренды выше среднерыночных, что толкает этот показатель вверх», – говорит он.

По словам эксперта, текущая обстановка благоприятна для запуска новых складских проектов, а также для модернизации уже существующих. «Спрос на качественные площади очень высок. В приоритете – склады «последней мили» и низкотемпературные объекты. На реализацию новых проектов наша компания направляет сейчас все свободные средства», – отмечает Антон Декстер. При этом сдерживающим фактором, по его словам, является увеличение цены строительства. «Показатель составлял 23,8 тыс. рублей за 1 кв. м. И наблюдается дальнейший рост – до 20%. Соответственно, складские объекты и для покупателей, и для арендаторов станут еще дороже», – прогнозирует специалист.

Михаил Москвин, зампредседателя правительства Ленобласти по строительству, о вводе жилья, дорожных объектах и о том, как решаются вопросы с присоединением ЖК к инженерным сетям.

Михаил Москвин, назначенный вице-губернатором по строительству Ленинградской области в начале 2015 года (затем его должность с легкой руки губернатора Александра Дрозденко была переименована в заместителя председателя правительства Ленинградской области), в рамках пресс-конференции был настроен позитивно. Он сразу заявил, что регион по итогам 2015 года не только выполнил, но даже перевыполнил более чем на 30% планы по вводу жилья.

Так, по данным на 1 декабря всего в Ленинградской области было введено 2,203 млн кв. метров жилья. При этом в 2014 году за весь год область могла похвастаться только показателем в 1,6 млн «квадратов», а в 2013 году и вовсе было построено 1,3 млн кв. метров. «Этот год рекордный по вводу. Более того, около 9 млн кв. метров жилья в регионе находится в стадии строительства и еще на 6 млн кв. метров выдано разрешений на начало строительных работ», - отметил Михаил Москвин. Однако тут же добавил, что дело не в количестве, а в качестве квадратных метров, и в комплексном подходе к развитию территорий. Но и здесь Ленинградской области есть чем гордиться.

По словам Москвина, власти Ленинградской области добились синхронизации возведения жилья и социальных объектов. В этом отношении хорошие результаты дает программа «Социальные объекты в обмен на налоги». Только в ее рамках в 2015 году было построено семь детских садов. Еще восемь дошкольных объектов было возведено за счет инвесторов, но по другой схеме. «Речь идет о тех территориях, где нет массовой застройки, но детские сады нужны. Поэтому мы пошли таким путем: инвестор приходит, строит детский сад, регистрирует право собственности на себя, а мы потом у него покупаем готовый объект. По такой схеме строились детские сады в Бокситогорском, Сланцевском, Кингисеппском, Кировском и Выборгском районах», – пояснил Михаил Москвин. Еще два дошкольных учреждения было введено в работу за бюджетные деньги – в Выборге и Шлисельбурге.

Всего же в 2015 году в регионе было введено 17 детских садов, две поликлиники, девять фельдшерско-акушерских пунктов, одна ледовая арена. Уже заключено 20 соглашений «Соцобъекты в обмен на налоги», по которым до конца 2022 года планируется построить 60 объектов: 44 детских сада на 6559 мест и 16 школ на 14014. Сейчас в рамках этих соглашений возводится 15 детских садов и 4 школы.

Михаил Москвин отметил, что в настоящее время единственной территорией в регионе, где еще есть очередь в детские сады, является Всеволожский район.

«Жилье для российской семьи»

В активную стадию реализации на территории Ленинградской области входит и федеральная программа «Жилье для российской семьи». В ее рамках до 2018 года в регионе планируют построить около 75 тыс. кв. метров доступного жилья.

«Это доступное жилье по цене 35 тыс. за кв. м. При этом РФ кредитует застройщиков, участвующих в этой программе по максимальной ставке 12,5%. В основном кредиты выдают Сбербанк и ВТБ. Ипотечная ставка для граждан составляет 11% годовых. На реализацию этой программы в федеральном бюджете заложены средства в 40 млрд рублей», - рассказал Михаил Москвин.

Уже определены территории, где будут возводиться объекты в рамках программы «Жилье для российской семьи». Появился один застройщик, который прошел «сито отбора» и готов приступить к строительству жилья на площадке в Щеглово. Помимо этой территории областное правительство предполагает реализацию программы в Гатчине, где есть 7 га региональной земли, и в Тосно. В этих локациях по планам региональных властей к реализации программы можно будет приступить к концу весны 2016 года. По закону РФ минимум жилья, который должен быть построен на одном земельном участке, – 10 тыс. кв. метров. Исходя из этого параметра, будут формироваться небольшие земельные наделы.

Как пояснил Михаил Москвин, застройщик получает средства из двух источников. Первый – это займы под 12,5 % годовых, а второй – это деньги покупателей квартир, то есть тех людей, которые подходят под критерии программы «Жилье для российской семьи». «По нашим подзаконным актам первый обязательный критерий – это наличие у участника программы регистрации на территории Ленинградской области. Но я дал поручение расширить этот критерий. Считаю, что нужно дать возможность любому жителю РФ купить квартиру в Ленинградской области. Мы заинтересованы в этих людях, потому что только за счет их средств застройщик может достроить объект», - добавил Михаил Москвин.

Новые дороги за счет инвесторов

Приоткрыл Михаил Москвин и завесу на то, кто выступит инвестором при строительстве двух крупных платных инфраструктурных объектов – съезда с федеральной трассы «Нарва» на КАД стоимостью 6,2 млрд рублей. И продолжения Пискаревского пр. за 2,9 млрд рублей (стоимость участка по территории Ленинградской области). «Мы получили письмо от банка «ВТБ» за подписью старшего вице-президента Юрия Молчанова. В сообщении говорится о том, что банку интересно выступить инвестором при строительстве двух этих объектов. Такие инфраструктурные проекты не могут возводиться только за счет инвестора, нужно бюджетное софинансирование. Процентное соотношение долей между инвестором и федеральным бюджетом может быть разным, в настоящее время оно пока уточняется», - прокомментировал Михаил Москвин. По его словам, банк «ВТБ» будет финансировать эти два инфраструктурных проекта по принципу государственно-частного партнерства. Например, по тому, что заложен при строительстве Западного скоростного диаметра (ЗСД), соинвестором которого также является банк «ВТБ». А это значит, что кредитор планирует окупить свои затраты за счет платного проезда.

Михаил Москвин отметил, что конкурс на строительство обхода Мурино (продолжение Пискаревского пр. до Токсовского шоссе) планируется объявить в 2016 году. Напомним, объект проектируется за счет консорциума застройщиков, реализующих жилье на этой территории (в частности, компании ЦДС). Стоимость работ составила около 55 млн рублей. В экспертизу данный проект может поступить не ранее первого квартала 2014 года, а в настоящее время уточняются его параметры.

Что касается второго объекта, в строительстве которого своими средства готов поучаствовать банк «ВТБ», то проектирование участка платной дороги, которая соединит трассу «Нарва» и КАД пока не началось. Ранее предлагалось предусмотреть средства на проект в бюджете Ленинградской области. Однако Михаил Москвин отметил, что власти решили определить партнера еще на стадии проектирования. «Пока проведены предпроектные работы, есть расчет транспортных потоков, согласование по поводу присоединения новой дороги к КАД и к федеральной трассе «Нарва». Думаю, что мы объявим конкурс «под ключ» – сразу на проектирование и строительство. А для этого нам нужно понимание по объемам финансирования из федерального бюджета. Пока эти средства не заложены нигде. Но министр транспорта Максим Соколов утверждает, что на федеральном уровне готовы поддержать эти проекты», - прокомментировал Михаил Москвин.

«Платон» нам друг

Большие планы у Ленинградской области и на средства, которые будут собраны от работы системы «Платон». «На эти деньги мы планируем построить два моста. Один - через реку Свирь в Подпорожье, а второй - через реку Волхов в Киришах», - рассказал Михаил Москвин, философски добавив, что «эти переправы нужны и людям и экономике».

Сметная стоимость строительства двух мостов составляет около 6,6 млрд рублей. Проекты этих объектов уже есть, они прошли экспертизу. Областные власти готовы к началу стройки, вопрос лишь в деньгах, добавил чиновник. По его словам, Ленинградская область не отказывается от ввода платы за проезд по своим, региональным дорогам, но этот вопрос нужно тщательно проработать. «По местным трассам объем трафика возрастет, так как водители будут искать бесплатные аналоги федеральных дорог. Но вопрос ввода платных трасс на региональном уровне пока не решен. Плату надо вводить, но поэтапно. Чтобы это было подготовлено и безболезненно», - считает Михаил Москвин.

Присоединить к сетям

Журналистов волновал и актуальный вопрос, связанный с присоединением объектов к инженерным сетям. Например, региональные застройщики жалуются на то, что возникают проблемы с подключением новых жилых объектов к канализации во Всеволожском районе.

Как объяснил вице-губернатор, весь район состоит из множества муниципалитетов, которых закон наделил обязанностью обеспечивать население энергоресурсами. Если электроэнергией ведают две организации – «Ленэнерго» и «ЛОЭСК», и проблем в это сфере намного меньше, то водой и канализацией в каждом муниципалитете занимается свой водоканал. Парадокс в том, что канализация находится на балансе Единой службы заказчика, а водоводы – у Всеволожских тепловых сетей. Как объяснил Михаил Москвин, иногда бывает конфликт между застройщиком и этими двумя организациями, которые не могут между собой договориться. В такой ситуации, например, оказалась компания NCC. По его словам, пока подобные ситуации приходится решать в ручном режиме, но в дальнейшем вопрос конфликтов между муниципалитетами будет устранен путем создания регионального водоканала. В 2016 году проект уже стартует по пилотным районам.

Много вопросов возникает к организации стоков и в Мурино. Как отметил Михаил Москвин, новое жилье как раз обеспечено необходимыми канализационными мощностями. Во Всеволожском районе есть частная компания «Ленооблводинвест», которая имеет свои мощности, идущие на очистные сооружения ГИПХа и частично на Петербург. Также канализование домов новой застройки обеспечивает УК «Евроинвест».

«Самая большая наша проблема по существующей застройке, возведенной в 80-е годы 20-го века, и не обеспеченной канализацией. Конечно, проще эту задачу решить совместно с новой застройкой. Сейчас мы в начале пути по проектированию коллектора мощностью 15 тыс. куб. м, который соберет стоки от существующей застройки в Девяткино и Мурино и подключит новые проекты, которые пока еще не присоединены к канализации, а некоторые даже не начали строиться», - заключил Михаил Москвин.

На рынок недвижимости Петербурга постепенно выходит схема sale and leaseback. Как полагают аналитики, она позволяет владельцам недвижимости найти дополнительные средства на развитие.

Схема сделок sale and leaseback достаточно распространена и популярна на Западе. Антон Банин, ведущий аналитик ГК «Доверие», подсчитал, что там она достигает 20% от общего объема сделок купли-продажи объектов недвижимости. Чаще всего она выглядит следующим образом: компания строит для собственных нужд здание – производственное, офисное и т. п., затем продает его инвестору, а сама остается в нем работать на условиях аренды. Плюсы такой схемы заключаются в возможности направить освободившиеся денежные средства на развитие основного бизнеса, а также в том, что компания избавляется от непрофильной деятельности по содержанию недвижимости и соответствующих расходов на ее администрирование.

В России подобных сделок до сих пор единицы. Андрей Косарев, генеральный директор компании Colliers International в Санкт-Петербурге, приводит в качестве примера сделки по покупке с обратной арендой фондом Romanov Property Holdings Fund гипермаркетов OBI на Боровском шоссе в Москве и на Пулковском шоссе в Санкт-Петербурге. Такую же модель сейчас пытаются применить владельцы сети Maza Park, выставив на продажу отдельно стоящее здание развлекательного комплекса на ул. Хошимина, по которому с сетью подписан долгосрочный договор аренды.

Андрей Бойков, партнер Rusland SP, также вспоминает, что в Санкт-Петербурге в качестве примера можно привести сделку со зданием БЦ YIT на Приморском пр., которое было продано фонду Evli Property, при этом компания YIT осталась там в качестве арендатора. Господин Банин также добавляет сюда и продажу логистического комплекса «Заневка» компании Onninen. «Из свежих примеров можно вспомнить новое приобретение УК «РВМ Капитал», которая входит в группу «Росвагонмаш», а именно спортивный клуб на пр. Стачек, принадлежавший столичной «Русской фитнес-группе». Также известно, что по этой схеме работает ряд структур Газпрома, Сбербанка и ВТБ», – перечисляет он. Преимущества для инвестора и продавца-арендатора в сделках sale & leaseback лежат на поверхности: инвестор фактически приобретает долгосрочный денежный поток, а арендатор высвобождает средства для дальнейшего развития бизнеса либо снижения кредитной нагрузки.

«Учитывая специфику развития торговых сетей, такая модель является весьма интересной для сетевых ретейлеров, работающих преимущественно в формате big box/отдельно стоящих зданий. Но в мировой практике множество примеров по продаже офисных, складских и индустриальных объектов по этой схеме», – подытожил господин Косарев.

Мнение:

Наталья Круглова, директор бизнес-направления «Недвижимость» компании Strategy Capital Advisor: – Схема sale & leaseback очень привлекательна, поскольку позволяет вернуть в оборот деньги, которые требуются на профильную для компании деятельность, и вместо недвижимости на балансе компания получает средства для развития. Наиболее крупные продажи непрофильных активов с последующей их арендой – это продажи телефонных подстанций МГТС и продажи вышек сотовыми операторами.