Апартаменты: между жильем и гостиницами. Актуальные тренды сегмента

Сегмент апартаментов в Санкт-Петербурге в последние годы показывает интенсивный рост, и, по оценке экспертов, этот тренд сохранится в ближайшей перспективе. Однако есть вопросы, которые требуют урегулирования.

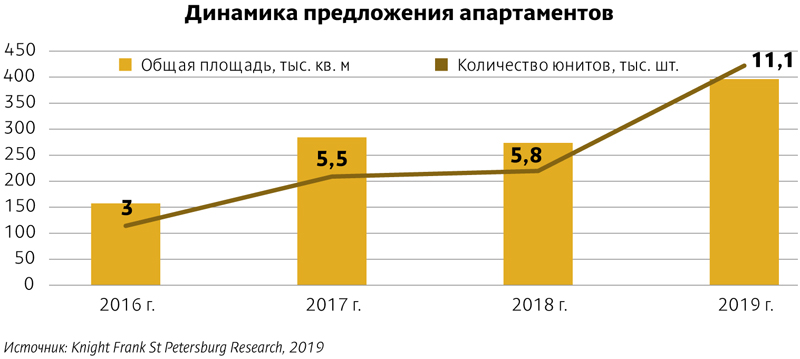

Про данным Knight Frank St Petersburg, к концу прошлого года число юнитов в апарт-проектах, строящихся в Северной столице, достигло примерно 11,1 тыс. единиц. Рост по сравнению с итогами 2018 года (5,8 тыс. юнитов) составил порядка 90%.

«В Петербурге предложение на рынке апартаментов в целом выросло на 56% в юнитах, но снизилось на 7,5–8% в количестве проектов. Сейчас в продаже 48 проектов из 56 корпусов на 7877 апартаментов», – со своей стороны, отмечает вице-президент Becar Asset Management Ольга Шарыгина.

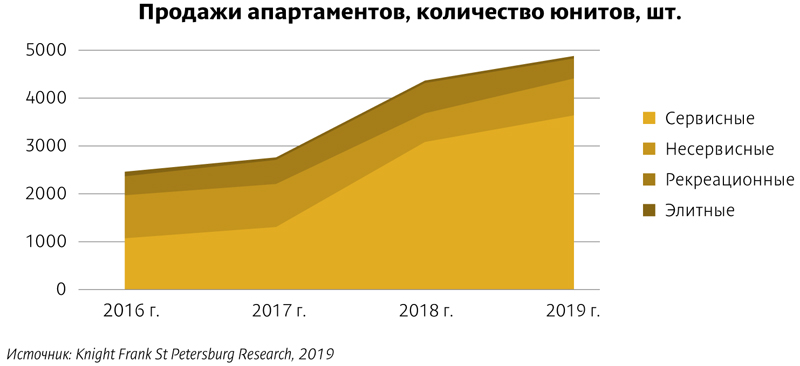

По данным Colliers International, в первичной продаже преобладают проекты класса «комфорт» – на них приходится совокупно 74% (405,2 тыс. кв. м). Оставшиеся 26% сформированы бизнес-классом (154,6 6 тыс. кв. м). Всего по итогам 2019 года в Петербурге было продано около 3 тысяч юнитов.

Тренды года

Эксперты выделяют ряд базовых трендов, влияющих на развитие этого сегмента. В частности, характерным трендом в прошлом году стало увеличение размера проектов. «Строительство апарт-комплексов с числом юнитов свыше тысячи единиц перестало быть сенсацией. Среднее количество номеров в проектах, вышедших на рынок в Петербурге в 2019 году, составляет около 1,5 тыс., тогда как в 2018-м этот показатель был всего 317 апартаментов», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

При этом, в отличие от Москвы, в Северной столице наблюдается подавляющее преобладание сервисных апартаментов. По оценке аналитиков Knight Frank St Petersburg, их доля достигла примерно 82% (от общего числа юнитов на рынке). На так называемое псевдожилье приходится 10%, рекреационные апартаменты – 6%, элитные проекты – 2%. Причем за три года (2017–2019) доля сервисных апартаментов выросла на 55 п. п.

По словам Андрея Косарева, ушедший год можно назвать в определенном смысле переломным для рынка апартаментов. «Он знаменует собой начало слияния сегментов гостиниц и сервисных апартаментов. Они начинают влиять друг на друга, перетягивать конечных пользователей, клиентов, гостей, персонал. В этих условиях запускать проекты апартаментов и гостиниц стоит не только с оглядкой друг на друга, но также после глубокого анализа общей ситуации на рынке, конкуренции и того, как в конкретной локации конкретный продукт будет работать в свете операционных показателей. Возрастает значение локации – это уже не просто участки, где нельзя возвести жилье и поэтому строят апартаменты. Для успешной конкуренции сервисным апартаментам нужны не жилищные, а отельные локации», – считает он.

Эксперты Colliers International экстраполировали имеющиеся тренды роста номерного фонда апарт-отелей и классических гостиниц Петербурга на перспективу ближайших четырех лет. По их оценке, в 2019 году общее число юнитов в апарт-проектах составляло 18% от суммарного объема фонда. В 2021 году показатель составит уже 40%, а в 2023-м – 54%. Таким образом, при сохранении имеющихся тенденций, апарт-отели составят жесткую конкуренцию гостиницам.

Еще один важный фактор – все более возрастающая роль управляющих компаний. Девелоперы апартаментов создают свои управляющие компании. Формируется рынок и внешних профессиональных УК – например, Zenith PM и «МТЛ.Апарт». Появился в Петербурге и апарт-отель под управлением международного оператора IHG – StayBridge Suites. «Непрофессиональное управление в сочетании с неверно выбранной локацией или концепцией могут привести к тому, что проекты придется практически перепрофилировать в квазижилье или даже в офисы», – отмечает Андрей Косарев.

Что в перспективе?

По оценке экспертов, рост в сегменте продолжится. «По нашей оценке, увеличение объемов продаж апартаментов как минимум на текущем уровне сохранится в ближайшие три-четыре года», – говорит руководитель отдела исследований Knight Frank Светлана Московченко, уточнив, что рост этого показателя в 2019 году составил примерно 12%.

«В 2020 году появится еще около пяти-восьми проектов в нише апарт-отелей, рынок вырастет примерно на 3–5 тыс. юнитов. Скорее всего, будут развиваться крупные проекты с компиляцией нескольких брендов внутри – это ускоряет продажи. Цены в сегменте апарт-отелей вырастут примерно на 7%, спрос продолжит рост, но не такой интенсивный, как предыдущие три-четыре года», – прогнозирует Ольга Шарыгина.

По оценке экспертов, ключевую роль в росте привлекательности апартаментов играет то, что они стали понятным для граждан инструментом инвестирования. «Банковские депозиты сейчас дают доходность 4,5–5% годовых. На этом фоне 10–12% доходности, которые могут обеспечить покупателям юниты в апарт-отеле, выглядят очень выигрышно», – отмечает директор департамента развития ГК «ПСК» Сергей Мохнарь. «Доля инвестиционных покупок в настоящее время в среднем приближается к 60%. В некоторых проектах она доходит до 80%», – говорит Светлана Московченко.

Вопрос о терминах

В то же время развитие сегмента может столкнуться с определенными сложностями, связанными, в частности, и с законодательной неурегулированностью некоторых вопросов. Речь идет прежде всего о том, что одним термином «апартаменты» называются как сервисные проекты, так и псевдожилье.

Очень характерна в этом смысле инициатива, с которой недавно выступил депутат Законодательного Собрания Петербурга Александр Рассудов. Его запрос к губернатору города Александру Беглову был утвержден ЗакСом. Депутат достаточно однозначно трактует термин «апартаменты» как синоним псевдожилья.

«Строительство псевдожилья под видом апарт-отелей порождает ряд проблем для граждан, которые покупают апартаменты, а также для жителей прилегающих территорий. Поскольку при проектировании и строительстве псевдожилья не учитываются важные, предусмотренные Нормативами градостроительного проектирования Петербурга и Правилами землепользования и застройки параметры обеспечения местами в дошкольных образовательных учреждениях, общеобразовательных учреждениях, требования по числу парковочных мест, озеленению и отсутствию вблизи промышленных предприятий», – пишет Александр Рассудов в запросе.

Примечательно, что идея ввести нормативы по созданию мест в соцобъектах для апарт-комплексов выдвигается уже не в первый раз. Глава Комитета по градостроительству и архитектуре Владимир Григорьев предлагал ввести такие обременения для проектов, в юнитах которых имеются кухонные уголки. Звучали подобные законодательные инициативы и на федеральном уровне.

Характерно, что параллельно принимаются законы, исходящие из подхода, что апартаменты являются разновидностью мест временного проживания. В рамках этой концепции было решено обязать апарт-отели проходить классификацию по присвоению «звезд», и эта практика уже получила распространение. При этом очевидно, что предъявление к одному и тому же объекту требований и как к жилью, и как к гостинице абсурдно.

Сергей Мохнарь соглашается, что из-за терминологической неопределенности понятия «апартамент» такой вопрос действительно существует. «Думаю, что проблема нуждается в четком законодательном урегулировании. Необходимо понятийно на нормативном уровне разделить апарт-отели и псевдожилье. И, соответственно, применять к ним разные требования. На мой взгляд, это вполне решаемая задача», – считает эксперт.

Впрочем, Александр Рассудов также выступает не за тотальное обременение всех апарт-проектов созданием социальной инфраструктуры, а именно за законодательное отграничение гостиниц и апарт-отелей от псевдожилья. «Это вполне можно сделать. Было бы желание», – говорит он.

По мнению экспертов, решение этого вопроса может снять потенциальные препятствия на пути развития сегмента апартаментов.

Из 4,2 тыс. га, предназначенных Генпланом непосредственно под редевелопмент, к концу 2018 года в процесс было вовлечено уже 1,05 тыс. га. Причем интенсивность тренда продолжает расти. Генеральный директор компании Peterland Юрий Зарецкий – о темпах, функциях и пропорциях преобразования городских территорий.

– Какие новые тренды проявились в 2018 году в процессе редевелопмента бывших промышленных территорий в Петербурге?

– Если говорить об итогах прошлого года, то каких-то новых тенденций, радикально меняющих общую картину, нами отмечено не было. Скажем так: главной отличительной чертой 2018 года стало заметное увеличение интенсивности развития тех трендов, которые наметились ранее. В первую очередь это касается роста темпов вовлечения бывших промышленных территорий в процесс редевелопмента.

Но сначала нужно дать несколько общих цифр, чтобы масштаб происходящих преобразований был понятен. Итак, в Петербурге всего насчитывается 59 крупных (50 га и более) промзон. Примерно половина из них (33, суммарной площадью 12,8 тыс. га) подлежит дальнейшему использованию и развитию в рамках действующей функции. Это промышленные площадки, расположенные преимущественно на окраинах города в его современных границах.

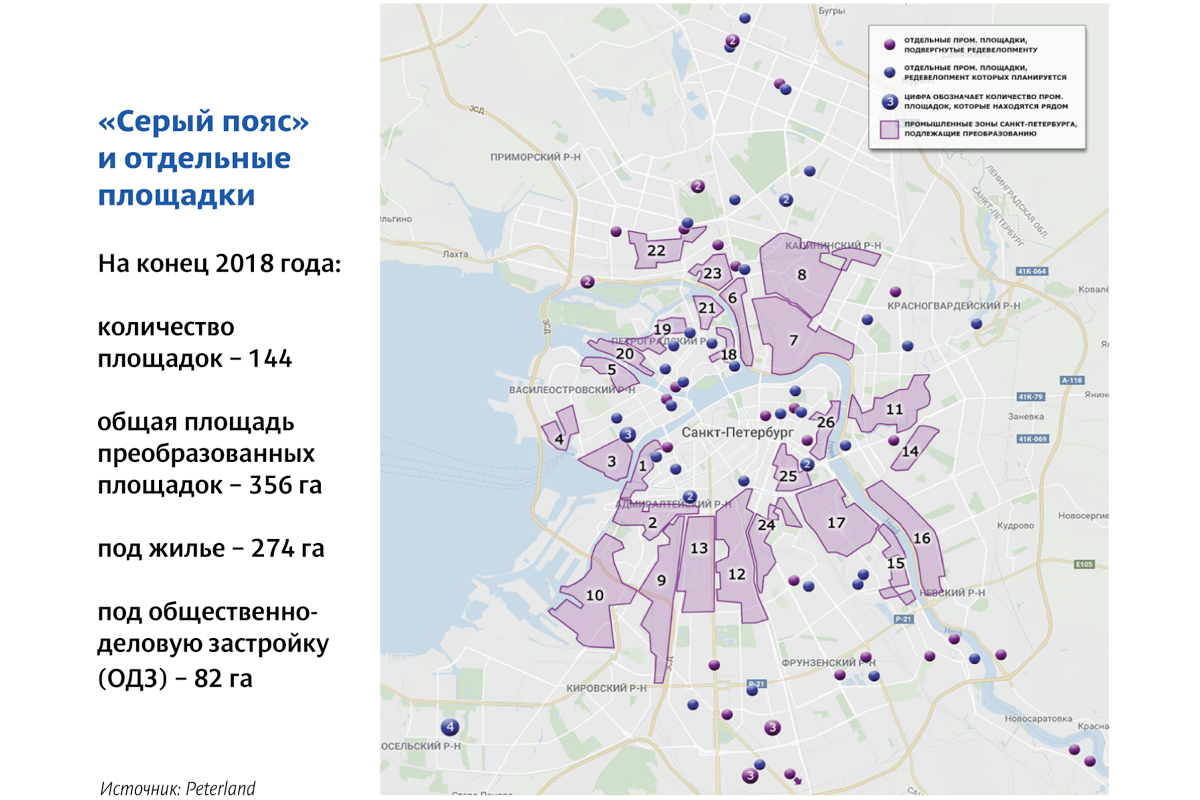

Другая половина (26 промзон) – это территории, согласно Генплану подлежащие градостроительному преобразованию. Их общая площадь составляет около 6,1 тыс. га. Они, собственно, и составляют «серый пояс» – территории на периферии города в размерах начала ХХ века, а также вдоль набережных (поскольку река в то время была одной из наиболее используемых транспортных артерий). Эти промзоны занимают примерно 4% от всей современной площади Петербурга и в то же время – около трети от его исторической территории.

При этом непосредственно редевелопмент запланирован на территории примерно в 4,2 тыс. га. На остальной площади частично будет сохранена производственная функция, частично запланировано ее использование под развитие улично-дорожной сети и другие нужды. Так вот, из этих 4,2 тыс. га, предназначенных под редевелопмент, к концу 2018 года в процесс было вовлечено уже 1,05 тыс. га, то есть порядка четверти. Причем интенсивность тренда продолжает расти.

Кроме того, помимо крупных промзон, в исторической части города немало отдельных производственных площадок. Они также активно включены в процесс редевелопмента. По отдельности они занимают сравнительно небольшую площадь, однако по совокупности на сегодняшний день преобразовано уже 356 га таких территорий.

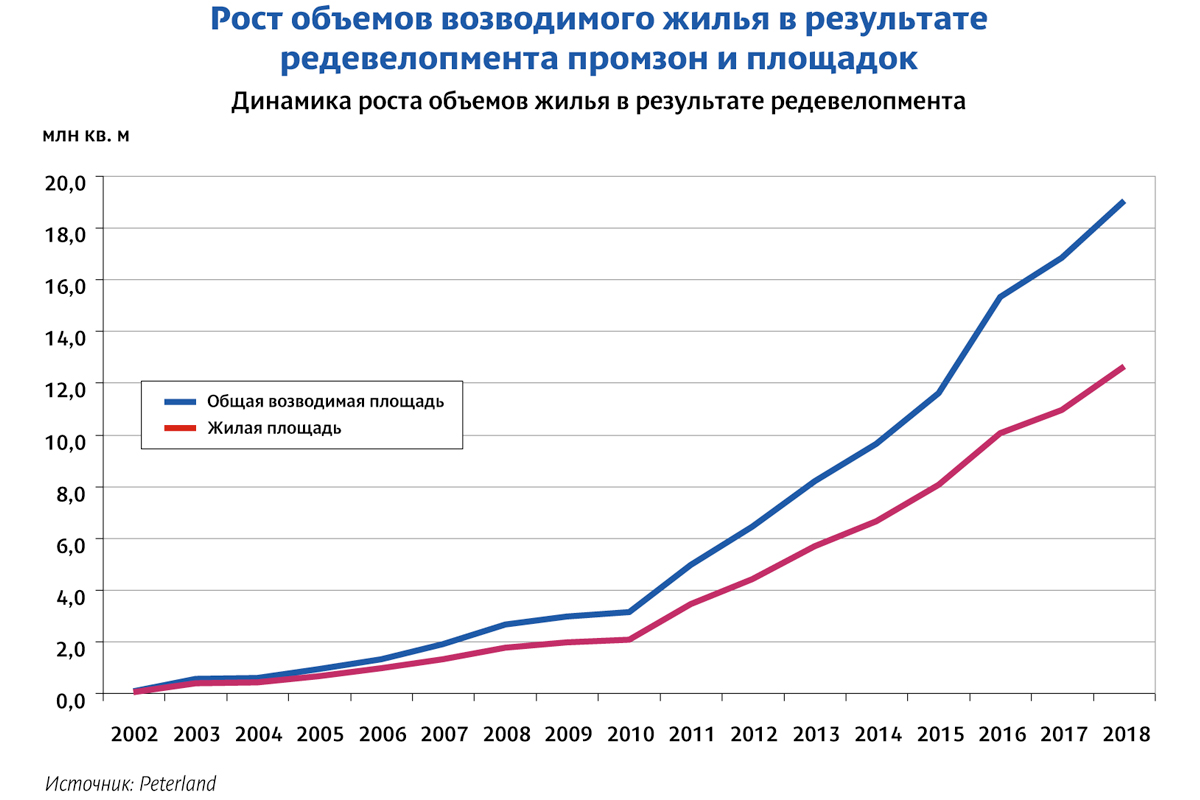

Суммарно за прошлый год в процесс редевелопмента было вовлечено 164 га бывших промышленных территорий. Для сравнения: в 2017 году этот показатель составлял 127 га. В целом же, если рассмотреть всю историю нашего мониторинга редевелопмента с начала 2000-х годов, можно отметить, что сначала процесс шел довольно вяло. В 2006–2007 годах он активизировался, но этот тренд был остановлен кризисом, и примерно до 2010 года можно наблюдать очень неспешный рост. Зато после этого интенсивность его выросла очень заметно. И на сей раз даже кризис 2015–2016 годов не затормозил тенденцию.

– С чем Вы это связываете?

– Причина, на мой взгляд, достаточно очевидна. Точечная застройка 1990-х – начала «нулевых» фактически исчерпала земли внутри освоенных городских районов. Бурный рост жилищного строительства привел к активной завстройке окраинных территорий, в том числе и на землях Ленобласти, примыкающих к городу.

Один за другим появлялись крупномасштабные проекты на территориях, которые расположены вблизи КАД (Мурино, Кудрово, Янино, Бугры и прочие). Некоторое время спрос был высок, строительство шло очень активно, но теперь ситуация на рынке достаточно сильно изменилась. Сегодня окраины, где под застройку «нарезано» земли на 12–13 млн кв. м жилья, во многом утратили привлекательность для застройщиков. Спрос «просел» из-за множества однотипных проектов, нежелания людей «жить на стройке», перегруженности дорог, проблем с социальной инфраструктурой. Могу отметить, что некоторые компании, ставшие в свое время крупными собственниками земли в пригородных зонах, сегодня ищут покупателей на эти территории.

Соответственно, застройщики ищут локации, более привлекательные для потенциальных клиентов. А это внутренние районы города, где свободных «пятен» практически нет. А значит, альтернативы редевелопменту тех или иных участков, входящих в состав «серого пояса», фактически нет. Во внутренних районах города, особенно находящихся на небольшом удалении от центра, жилье всегда будет иметь спрос. Очень яркий пример в этом смысле – Петровский остров, который уже почти весь поделен проектами редевелопмента, причем по преимуществу высоких ценовых сегментов.

– Вернемся к трендам прошлого года. Помимо ускорения самого процесса, какие еще тенденции были наиболее характерны?

– Вторым важнейшим фактором я бы назвал усиливающийся тренд роста доли жилищного строительства на преобразуемых территориях. На заре редевелопмента ситуация была иная: наиболее активно возводились коммерческие объекты – офисные центры и торгово-развлекательные комплексы. Но затем, по причинам, указанным ранее, положение изменилось. В начале 2010-х годов доли жилищной и коммерческой застройки на бывших промышленных территориях примерно сравнялись, а начиная с 2013–2014 годов процент преобразования под жилищную функцию стал все более стремительно расти.

По итогам 2018 года, из общей площади 164 га, вовлеченных в процесс редевелопмента, 140 га (то есть 85%) будут использованы именно под строительство жилых комплексов. За прошлый год стартовало 29 таких проектов суммарно примерно на 2,2 млн кв. м. Если же говорить не о крупных промзонах, а только о локальных площадках, то там под жилье идет практически 100% заново осваиваемых земель. В результате пропорция жилищной и деловой функции суммарно за весь период редевелопмента в городе сейчас составляет 64% на 36%.

Думаю, что тенденция эта сохранится и в ближайшей перспективе (до 3 лет). Можно ожидать дальнейшего активного освоения бывших промышленных территорий с доминирующей застройкой под жилье – до 70–80%.

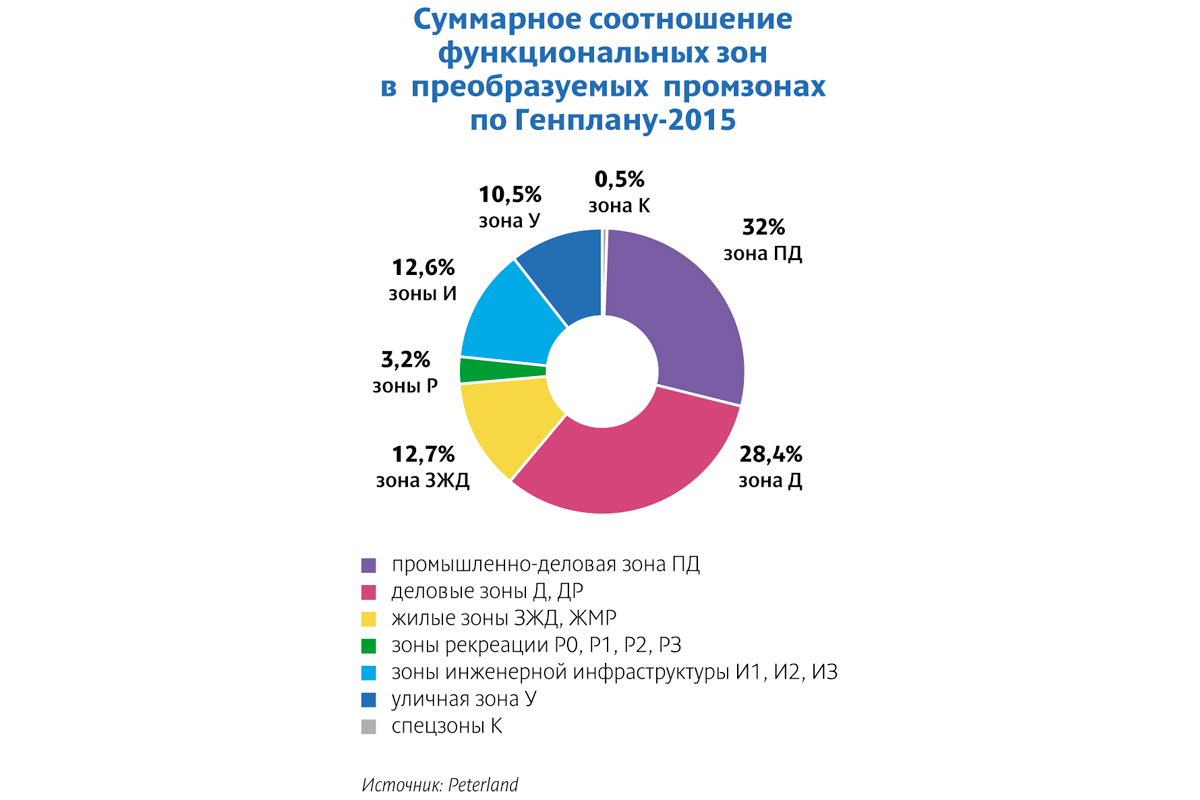

При этом интересно отметить, что если рассмотреть материалы Генерального плана Петербурга 2015 года, то выяснится, что использование преобразуемых территорий предполагалось в совсем другой пропорции. Так, из общего объема земель, направляемых под редевелопмент, для возведения жилья предполагалось использовать лишь 12,7%. Под деловую застройку намечалось пустить 28,4%, под промышленно-деловую – еще 32%. Таким образом, очевидно, что редевелопмент главным образом идет выборочно (на участках под жилье) и с изменением разрешенного функционального использования земель.

– Как Вы оцениваете эту ситуацию?

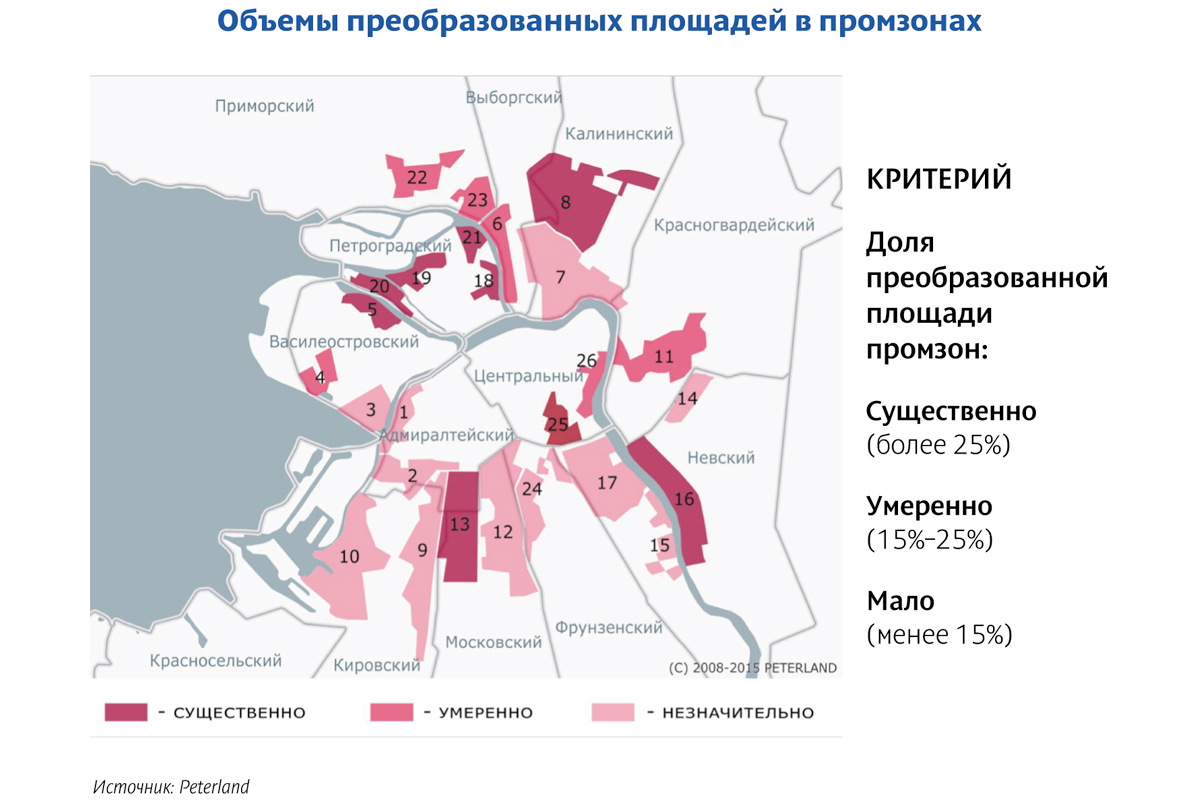

– На мой взгляд, в целом ситуация складывается не самая здоровая. Во-первых, редевелопмент идет стихийно, отсутствует какой-либо системный подход. Девелоперы достаточно произвольно вычленяют из имеющихся промзон потенциально привлекательные участки, на которых и реализуют свои проекты. При этом остаются непреобразованными менее интересные по тем или иным причинам «пятна». В результате бывшие промышленные площадки порой превращаются в «лоскутные одеяла», состоящие из не увязанных между собой проектов и непреобразованных территорий. Кроме того, процессы преобразования зон сильно неоднородны по размерам, по функциям, по темпам. Соответственно, не выстраивается и по-настоящему комфортная среда для проживания людей.

Во-вторых, качество самих проектов редевелопмента земель под жилье часто оставляет желать лучшего. Нередко застройщик, стремясь «выжать» из территории как можно больше «квадратов», не уделяет достаточного внимания таким важным вопросам, как транспортная доступность, обеспеченность социальной инфраструктурой, создание комфортной среды. Между прочим, за все время развития редевелопмента в Петербурге не было реализовано ни одного проекта парка или иного рекреационного объекта. Конечно, застройщики на территории своих жилых комплексов осуществляют озеленение в рамках существующих нормативов, но ведь этого явно недостаточно.

– Как сообщают в Комитете по градостроительству и архитектуре Смольного, одной из задач новой редакции Генплана предполагается сделать упорядочение процесса редевелопмента, в частности, и в целях обеспечения зелеными насаждениями.

– Что ж, такое намерение можно только поприветствовать. И конечно, мы все были бы рады, если бы эти планы были реализованы. Но мы все знаем, что реальная практика сильно отличается от предписаний и нормативов. По Генплану Петербурга в редакции 2015 года, под рекреационные объекты отведено 3,2% всех территорий «серого пояса». Между тем, как я уже говорил, ни одного такого проекта нет даже в теории. В реальности пока мы видим перевод преобразуемых земель под жилищную функцию с реализацией на них все новых проектов разной степени комфортности.

По моему мнению, в этом вопросе нужны не просто какие-то нормативные положения, а реальная политическая воля городского руководства. Мы же все понимаем, что если речь идет о хороших доходах, возможность обойти установленные правила обычно находится. А в случае с редевелопментом речь идет об очень больших доходах. Напомню, что в прошлом году мы проводили специальное исследование о финансово-экономических перспективах в этой сфере. По нашим оценкам, на оставшихся промышленных территориях «серого пояса» (подчеркну, мы рассматривали только участки, предназначенные под возведение жилья, не затрагивая земли других функциональных зон, которые тоже могут изменить свое назначение) можно построить около 14 млн кв. м жилья на общую сумму примерно 1,6 трлн рублей.

Кстати

Согласно «майскому указу» Президента РФ Владимира Путина «О национальных целях и стратегических задачах развития РФ на период до 2024 года», к 2024 году правительство страны должно обеспечить эффективное использование земель в целях массового жилищного строительства при условии сохранения и развития зелeного фонда.

Крупнейшие застройщики Северной столицы бодро отчитались об успехах, достигнутых в первом квартале 2019 года. Эксперты считают, что итоги на первичном рынке Петербургской агломерации были, как минимум, не хуже, чем годом ранее.

По оценкам специалистов, главная интрига в развитии рынка новостроек придется на второе полугодие, когда в силу вступят изменения в законодательстве, сворачивающие долевую схему привлечения средств в жилищное строительство.

Отрапортовали

Большинство крупных застройщиков Санкт-Петербурга обнародовали данные о высоких продажах в первом квартале. Так, Setl Group сообщила, что за первые три месяца года объем продаж холдинга вырос на 70,3% в денежном выражении по сравнению с аналогичным периодом 2018 года и составил почти 25 млрд рублей. В натуральных показателях продажи выросли на 42,2% до 201 тыс. кв. м, общее число сделок по всем видам помещений увеличилось на 41,7%.

По данным Группы «Эталон», за первый квартал продано 81,8 тыс. кв. м жилья (рост на 10% по сравнению с аналогичным периодом прошлого рода) на общую сумму 8,53 млрд рублей (рост на 15%). «Благодаря высоким результатам продаж, а также за счет уровня среднего первого платежа в 85%, холдингу удалось достичь рекордных денежных поступлений в 23,6 млрд рублей по итогам первого квартала 2019 года», - заявил главный финансовый директор Группы «Эталон» Кирилл Багаченко.

«Группа ЛСР» сообщила о росте продаж в Петербурге на 2%. Впрочем, в целом по стране результаты гораздо более впечатляющие. «В первом квартале стоимость новых заключенных контрактов составила 19 млрд рублей, продемонстрировав рост на 22% по сравнению с аналогичным периодом прошлого года, а объем продаж составил 187 тыс. кв. м», - рассказал председатель совета директоров ПАО «Группа ЛСР» Андрей Молчанов.

О грандиозном росте объемов реализации жилья на 100% сообщили в Компании Л1 (столь мощный скачок, видимо, объясняется сравнительно низкой стартовой базой). В ГК «КВС» высоко оценили итоги первого квартала, сообщив, что выручка по сравнению с аналогичным периодом 2018 года выросла более чем на 30%. Также удовлетворение итогами квартала выразили в компании «Главстрой Санкт-Петербург», не назвав, впрочем, конкретных цифр по Северной столице (в целом объем реализации жилья ГК «Главстрой» вырос до 68,44 тыс. кв. м, что на 35% больше показателей аналогичного периода 2018 года).

Интересно, что это происходит на фоне заметного падения объемов ввода жилья в Петербурге. По данным Комитета по строительству Смольного, за первое полугодие в городе сдано в эксплуатацию всего 293,1 тыс. кв. м, что в 2,51 раза меньше по сравнению с январем - мартом 2018 года, когда было введено 737,6 тыс. кв. м жилья. Впрочем, по оценкам экспертов, падение не носит системного характера, а обусловлено, с одной стороны финишным «спуртом» прошлого года (напомним, в декабре в Петербурге было введено 2,15 млн кв. м жилья, что на 22% больше, чем за весь остальной год – 1,75 млн кв. м), а с другой – локальной спецификой строительного цикла.

Средняя температура

Между тем, по данным Консалтингового центра «Петербургская Недвижимость», спрос на первичном рынке недвижимости Петербурга и пригородных территорий Ленобласти сохранился на уровне аналогичного периода прошлого года. К концу первого квартала объем продаж составил около 1 млн кв. м.

«Такой диссонанс между заявлениями крупных застройщиков о росте продаж и средними показателями объясняется тем, что у некоторых компаний продажи несколько «провисли». Впрочем, ничего катастрофического и для них пока не происходит», - комментирует руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

А вот по данным компании «Главстрой Санкт-Петербург», увеличение числа сделок на рынке строящейся недвижимости эконом- и комфорт-классов в Петербурге и Ленобласти за первый квартал составило 7% (по площади). «В целом в сегменте масс-маркет, по состоянию на конец марта, предлагалось 2,8 млн кв.м жилья, что ниже аналогичных показателей прошлого года на 4,3%», - отмечают они.

Отметим, что увеличение площади проданного жилья на уровне 7% означает еще более заметный рост в денежном выражении, поскольку цены в первые три месяца года продолжили плавный рост, характерный для всего прошлого года.

«В целом на первичном рынке за первый квартал 2019 года средний бюджет покупки в массовом сегменте увеличился на 3% по отношению к концу 2018 года. На уровне 3,5% фиксируется повышение средней цены предложения в сегменте "масс-маркет" в Петербурге и пригородах», - говорит Ольга Трошева.

О тренде к росту цен говорят и застройщики. В Группе «Эталон» средняя цена 1 кв. м жилья в Петербурге в годовом выражении выросла на 5% (в пересчете на квартиры – на 15%). В «Группе ЛСР» сообщили об увеличении средней стоимости реализованной недвижимости на 20% год к году.

«Благодаря активному спросу в первом квартале мы несколько раз увеличивали цены на квартиры всех объектов «КВС» комфорт- и бизнес-класса. Они выросли примерно на 10% в зависимости от объекта – достаточно высокий показатель за такой период», - рассказывает генеральный директор ООО «КВС. Агентство недвижимости» Анжелика Альшаева.

Драйверы и тормоза

Главным драйвером развития первичного рынка эксперты единодушно называют приближающуюся реформу привлечения средств в жилищное строительство.

«Главным фактором, который повлиял на спрос, безусловно, стал предстоящий переход на эскроу-счета. Клиентов волнует то, что, возможно, квадратный метр станет дороже после проведения реформы. Поэтому покупатели стараются приобрести жилье как можно быстрее. Клиенты стараются поймать «сегодняшнюю» цену, оформляют ипотеку, несмотря на то, что ставки по ипотеке с декабря 2018 года начали повышаться (рост составил от 1 до 2 п. п.)», - говорит Анжелика Альшаева.

С этим согласна и Ольга Трошева. «Очевидно, что рост стоимости привлекаемых в строительство средств приведет к подорожанию жилья. В том числе следствием этих ожиданий и является плавный рост цен на новостройки, идущий с прошлого года. Иногда опасения приобретают даже гипертрофированный характер, среди неспециалистов ходят слухи о росте цен чуть ли не на 50%. Это, конечно, не может не подогревать спрос», - отмечает эксперт.

Существуют и более локальные факторы. «Есть общие для всех застройщиков причины роста продаж: накануне фактической отмены «долевки» люди пытаются решить свои квартирные вопросы по старым ценам. Но главный фактор в случае с Компанией Л1 — это то, что в нас поверили. Мы за последний год практически погасили все свои кредитные обязательства и достроили и ввели в эксплуатацию 228 тыс. кв. м», - говорит директор по развитию Компании Л1 Надежда Калашникова.

Ольга Трошева считает, что главным фактором, сдерживающим сегодня продажи, является повышение процентных ставок по ипотечным кредитам. «Строго говоря, их рост нельзя назвать очень существенным. Разница при пересчете на месячные выплаты по кредиту совсем невелика. На мой взгляд, большее значение сыграл психологический фактор, сам факт, что произошел сдвиг ставок вверх. Тем не менее, по нашим оценкам, доля сделок с привлечением ипотечных кредитов в целом по Петербургской агломерации в первом квартале уменьшилась до 57% (по итогам последнего квартала прошлого года показатель составлял 64%)», - рассказала она.

Задел на будущее

Как ни критикуют застройщики реформу привлечения средств в отрасль, большая часть из них продолжает активно выводить на рынок все новые проекты. «По нашей оценке, за первый квартал на петербургский рынок выведено около 1,1 млн кв. м жилья. Это на 16% больше, чем за аналогичный период прошлого года (примерно 800 тыс. кв. м). Думаю, отчасти это обусловлено стремлением девелоперов успеть подвести свои проекты под критерии высокой степени готовности, которые позволили бы достраивать объекты по долевой схеме», - отмечает Ольга Трошева.

Как бы то ни было, застройщики наращивают объемы строительства. ГК «Главстрой» за год увеличила объем текущего строительства до 1,01 млн кв. м, что вдвое превышает показатель на 1 апреля 2018 года. «Главстрой Санкт-Петербург» в январе получил разрешение на строительство шестой очереди ЖК «Юнтолово», которая состоит из девяти жилых корпусов общей площадью 187,84 тыс. кв.м», - сообщили в компании.

За первые три месяца 2019 года Setl Group приступила к строительству 11 новых жилых корпусов. Среди них – проект премиум-класса The ONE, два дома бизнес-класса Svetlana Park, два крупных проекта комфорт-класса «Солнечный город» и «Чистое небо». «По итогам первого квартала 2019 года продаваемая площадь объектов Setl Group в активной стадии строительства составляет 1,88 млн кв. м, что на 15,9 % больше, чем по итогам первого квартала 2018 года», - рассказали в холдинге.

По данным «Группы ЛСР», объем площадей, выведенных в продажу за квартал, составил 194 тыс. кв. м, что на 39% больше, чем за аналогичный период прошлого года.

«ГК «КВС» вывела в этом году в первом квартале еще одну очередь в ЖК «Новое Сертолово». Практически все застройщики работают в плановом режиме, в рамках своих программ. Мы не видим особого всплеска на рынке новых объектов, хотя сам по себе объем предложений достаточно большой. От второго квартала ГК «КВС» ждет такого же активного спроса, как в первом, а может быть даже и больше», - говорит Анжелика Альшаева.

Ольга Трошева согласна, что второй квартал продолжит тренды первого. «Но самое интересное начнется после 1 июля, когда в силу вступят изменения в законодательстве, сворачивающие «долевку», - заключила она.

НОВОСТИ ПО ТЕМЕ: