Областные новостройки в поисках равновесия

Объемы строительства жилья в Ленобласти в последние годы плавно снижаются. По мнению экспертов, этому способствует целый набор факторов, и тренд этот, по всей видимости, получит продолжение.

При этом ни власти региона, ни аналитики не видят в этой тенденции ничего критического: рынок стремится к точке здорового равновесия.

Коррекция

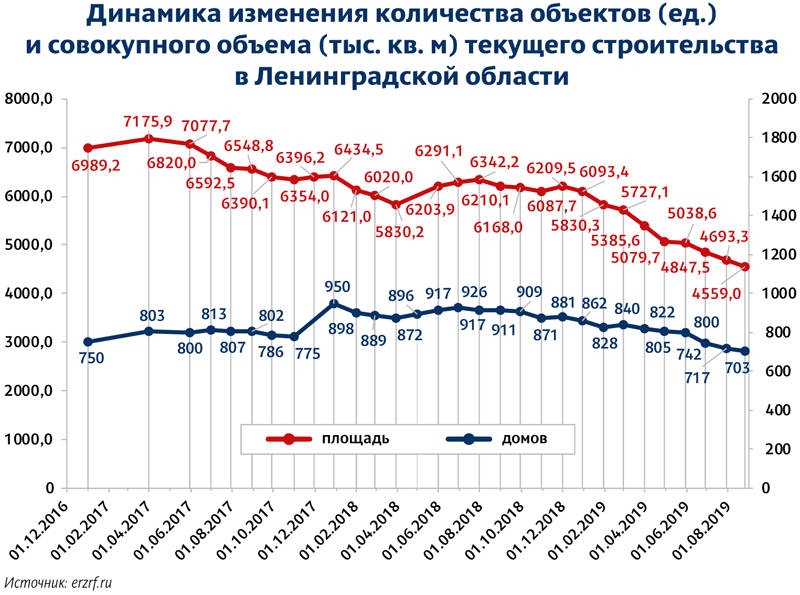

По данным Единого реестра застройщиков, совокупный объем текущего строительства в Ленобласти имеет тенденцию к постепенному снижению. Так, на пике значений, в апреле 2017 года, в регионе «в работе» было 7,17 млн кв. м жилья. К июню 2018-го показатель снизился до 6,29 млн, а на август 2019-го – до 4,65 млн кв. м.

Тот же тренд наблюдается и по показателю ввода жилья в эксплуатацию. За три квартала 2019 года он составил 1,62 млн кв. м, что заметно меньше, чем за аналогичной период последних лет: в 2018 году – 2,09 млн, в 2017-м – 2 млн. Итоговый ввод за год, по прогнозу заместителя председателя Правительства Ленобласти Михаила Москвина, составит примерно 2 млн кв. м. «Это наш план и вполне равновесная цифра», – считает он. Для сравнения: в 2018 году было введено 2,64 млн кв. м, в 2017-м – 2,62 млн.

«Есть небольшой спад по вводу новых проектов, но это вполне объяснимо тем, что застройщики (как и во всей стране) предпочли сконцентрироваться на плавном прохождении реформы: большая часть занималась доведением своих домов до 30%-й готовности, остальная – переговорами с банками о получении проектного финансирования. Кроме того, нельзя не признать, что пару лет назад активизировался процесс строительства в «сером поясе» Санкт-Петербурга», – анализирует причины сокращения объемов ввода Михаил Москвин.

Реалии рынка

По данным Консалтингового центра «Петербургская Недвижимость», за последний год на рынке Ленобласти серьезно снизились и предложение, и спрос. «В связи со снижением предложения на 30% (сейчас в пригородной зоне области его объем составляет 930 тыс. кв. м, а на конец сентября прошлого года – 1,34 млн), снижается и реализованный спрос. По итогам трех месяцев 2019 года он составил 661 тыс. кв. м, а за тот же период 2018 года – 858 тыс. Снизился выход новых проектов, причем стало мало именно новых брендов. За III квартал этого года появился только один новый жилой комплекс. В 2018 году за три квартала на рынок вышло 722 тыс. кв. м, а в этом году – только 457 тыс. – на 37% меньше», – отмечает руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

С ней согласен Михаил Гущин, директор по маркетингу Группы RBI (входят компании RBI и «Северный город»). «Объемы нового предложения хорошо отражают ситуацию, которая сложилась на рынке в связи с переходом на новую схему финансирования жилищного строительства. В первом полугодии застройщики очень активно выводили новые проекты: в I квартале – 302 тыс. кв. м; и во II – 177 тыс. А после 1 июля, наоборот, многие заняли выжидательную позицию: объем новых стартов в III квартале составил всего 66 тыс. кв. м», – отмечает он.

При этом, как отмечает Ольга Трошева, сужение рынка дополнительно стимулирует рост цен (отметим, что это только один из факторов; по оценке экспертов, цены «разгоняет» прежде всего реформа финансирования отрасти). «Средняя цена в пригородной зоне сейчас составляет 74,1 тыс. рублей за 1 кв. м. Год показатель был на уровне 67 тыс. Таким образом, рост составил 11%», – говорит она.

Факторы

Эксперты перечисляют целый набор факторов, которые привели к снижению объемов строительства в Ленобласти. «Тенденция «оттока» спроса в черту города наблюдается уже на протяжении примерно трех лет. Кудрово, Мурино, Бугры, Девяткино – во всех этих районах пока еще ощущается недостаток инфраструктуры. Кроме того, участки, близкие к станциям метро, уже застроены, и новое строительство ведется теперь в отдалении. Сокращение высотности, уменьшение налоговых преференций со стороны региона – это тоже важные факторы. Еще одна причина, которая способствует падению спроса, – большое количество доступного предложения в черте города. Каменка, Красносельский, Невский районы – в Петербурге достаточно локаций, где «квадрат» стоит не очень дорого, да еще и с городской пропиской», – говорит Михаил Гущин.

«Еще один фактор, понижающий интерес застройщиков к Ленобласти – растущая себестоимость строительства при стагнирующей цене «метра». Покупательная способность населения сегодня не позволяет повышать цены на областные проекты. В связи с этим их маржа сокращается до минимальной, что делает их неинтересными для застройщиков. Как следствие, многие компании сейчас пересматривают свои планы по выводу на рынок новых проектов и очередей проектов, уже реализуемых, корректируют свой земельный банк. Можно прогнозировать, что в ближайшие годы рынок Ленобласти уменьшится в объеме. При этом продуманные, качественные проекты в развитых локациях продолжат пользоваться спросом», – отмечает руководитель группы маркетинга компании ЦДС Пётр Буслов.

Также эксперты называют среди факторов, влияющих на ситуацию, ужесточение политики в отношении метража нового жилья и его высотности, а также требования властей по формированию социальной инфраструктуры. В СМИ даже появлялась информация, что власти региона целенаправленно предпринимают меры по снижению объемов строительства жилья.

В Правительстве Ленобласти отрицают наличие такой задачи, подчеркивая, что их цель – обеспечение комфортной жизни граждан, для чего необходима, в частности, синхронизация ввода жилья и соцобъектов, а также формирование сбалансированного по спросу и предложению рынка. «Любой быстрорастущий регион регулирует процессы строительства жилья и «социалки», стараясь их синхронизировать. Конечно, Ленобласть имеет законные рычаги по сдерживанию объемов строительства и ввода жилья. Но вместе с тем любой регион заинтересован в обновлении жилищного фонда и росте числа жителей – это естественные, правильные показатели развития. Поэтому найти равновесную точку – вот основная задача для градостроительного блока. Я могу сказать, что в Ленобласти сейчас ввод в целом удовлетворяет спрос», – подчеркивает Михаил Москвин

Мнение

Ольга Трошева, руководитель КЦ «Петербургская Недвижимость»:

– В прилегающих к Петербургу районах Ленобласти продолжается снижение объема предложения. Наиболее популярные территории исчерпали строительный потенциал. Это прежде всего Кудрово, а затем – Мурино, где постепенно достраиваются крупные объекты от застройщиков из топ-10, а в разработке и продаже остаются проекты на участках, более удаленных от метро. Им уже есть альтернатива в городе примерно по той же цене, например, в Шушарах, Усть-Славянке и на Охте.

В конце октября состоялось очередное заседание клуба экспертов элитной недвижимости «Золотой квадрат». Тема дискуссии была заявлена в самом названии мероприятия: «Цветная революция для серого пояса: готов ли рынок к новым концепциям в редевелопменте?».

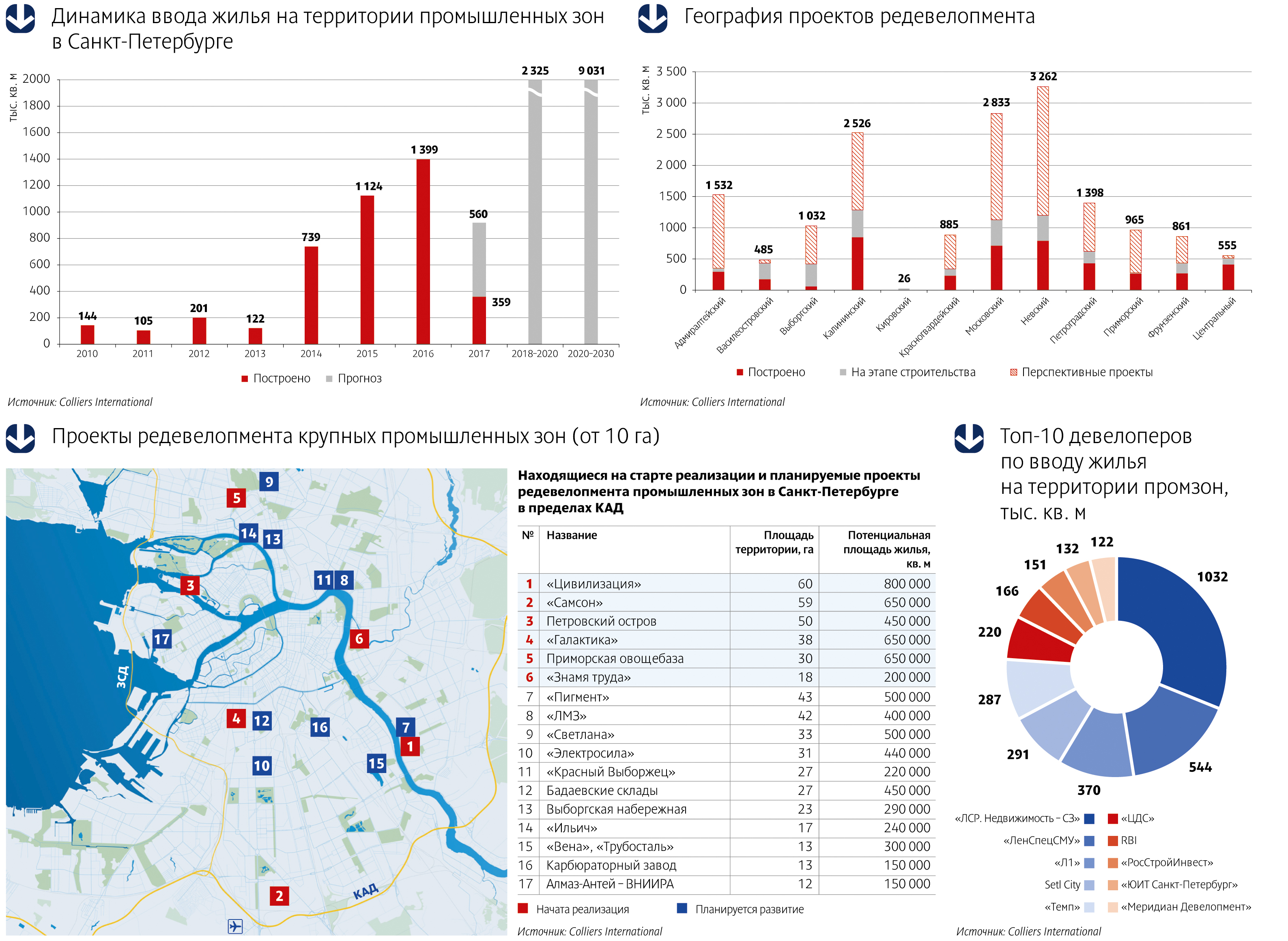

Согласно подсчетам экспертов компании Colliers International, с начала этого года рынок первичного жилья, построенного на территории промышленных зон, пополнится на 919 тыс. кв. м и достигнет 5 млн кв. м.

Прогнозы и факты

«Освоение «серого пояса» Петербурга началось еще в середине прошлого десятилетия, однако масштабная застройка этих территорий началась несколько позже и достигла пика в в 2014 году, когда на рынке появилось 739 тыс. кв. м метров жилья, построенного на территории промышленных зон. Именно в это время были введены в эксплуатацию такие крупные проекты, как «Царская Столица» («ЛенСпецСМУ») и «Европа Сити» («ЛСР»), – привела статистику Елизавета Конвей, директор департамента жилой недвижимости Colliers International в Санкт-Петербурге.

На протяжении следующего десятилетия на территории бывших промзон, по прогнозам Colliers International, будет построено почти на треть больше жилья, чем в период с 2011 по 2020 год. К 2030 году наибольший объем нового жилья в «сером поясе» может быть реализован в Невском (2 млн кв. м), Московском (1,7 млн кв. м) и Калининском (1,2 млн кв. м) районах. В лидеры также может выйти Адмиралтейский район, где до конца следующего десятилетия может быть построено около 1,1 млн кв. м жилья на пересечении Московского проспекта и набережной Обводного канала, а также на набережных рек Пряжки и Екатерингофки.

Эксперты считают, что промышленные зоны действительно могли бы стать настоящим Клондайком для девелоперов, если бы не постоянно меняющееся законодательство. Игорь Карцев, председатель совета директоров компании «Максимум Life Development», рассказал, что компания уже несколько лет не может приступить к реализации своего проекта на Октябрьской набережной – рождающиеся каждые 3-4 месяца законодательные инициативы приводят к постоянным корректировкам проекта.

Ольга Михальченко, директор по развитию компании «ЛСР. Недвижимость – Северо-Запад», основной проблемой освоения промзон считает необходимость консолидации собственников предприятий: «Обязательно найдется тот, кто не готов к выводу своего предприятия, препятствует освоению смежных территорий – в этом основной корень зла».

Объект и локация

Тамара Попова, руководитель отдела развития продукта и разработки концепций холдинга RBI, обозначила еще одну сложность в освоении промышленных территорий – наличие охраняемых объектов. «Например, во дворе ЖК «Четыре горизонта» находится памятник архитектуры XIX века – водонапорная башня, которая была отреставрирована. На территории ЖК Time находится газгольдер, в нем сейчас разместился паркинг. Сейчас мы занимаемся проектированием жилого комплекса, который будет построен вокруг Левашовского хлебозавода на Большой Зелениной улице. Здание хлебозавода также находится под охраной и будет приспособлено под общественный центр с креативной концепцией», – рассказала Тамара Попова.

«На территории ЖК «Георг Ландрин» находится знаковый объект культурного наследия – здание дореволюционной одноименной кондитерской фабрики, которая была поставщиком сладостей для Императорского двора. Благодаря удачному конструктиву оно может стать офисами жителей квартала или апартаментами в востребованном сегодня индустриальном стиле. Если будет реализован второй сценарий, проект станет первым в городе настоящим жилым лофтом в историческом здании», – обрисовал перспективы Игорь Гомон, руководитель отдела продаж ГК «Абсолют Строй Сервис».

Об опасности несоответствия места и масштабов проекта говорил учредитель компании «Союз Инвест» Сергей Ногай (в 2009 году компания завершила строительство элитного жилого комплекса «Идеальный мир» на Ждановской набережной). «Изначально мы задумывали небольшой проект на Ждановской набережной, но администрация города попросила нас включить в проект соседний ветхий дом, требующий расселения. Мы на это пошли и тем самым увеличили наш проект», – рассказал Сергей Ногай. По мнению Сергея Ногая, в результате корректировок проект оказался «слишком большим» для своей локации, и его продажи шли более низкими темпами, чем планировалось. Кроме того, работу над проектом нельзя было назвать простой – поблизости находились дома, охраняемые КГИОП, фундаменты которых потребовали усиления. Проблем добавил и подземный двухэтажный паркинг, гидроизоляция которого обернулась достаточно сложной технологической задачей.

Уже несколько лет эксперты рынка коммерческой недвижимости говорят о том,

что со стороны промышленных предприятий есть неудовлетворенный спрос на небольшие

помещения, сдаваемые в аренду. Однако пока такого предложения на рынке не появилось.

По итогам 9 месяцев 2017 года индекс промпроизводства в Петербурге составил 103,6%. При этом средний показатель по стране не превышает 101,9%. Таким образом, промышленность Петербурга растет опережающими темпами. Однако, как говорят эксперты, рост мог быть выше, если бы у небольших производителей была возможность арендовать за приемлемые деньги промышленные помещения небольшой нарезки, так называемый light industrial.

О создании спекулятивной промышленной недвижимости в формате объектов light industrial с небольшой нарезкой в 500-1500 кв. м на территории индустриальных парков задумываются многие девелоперы, так как потенциальный спрос есть. Но пока еще никто не начал пилотный проект.

Сложности управления

Вячеслав Холопов, региональный директор и руководитель отдела складских и индустриальных помещений компании JLL, признает, что потребность в небольших производственных помещениях существует. «Но сложность управления комплексом с большим количеством некрупных арендаторов и короткие сроки аренды, на которые обычно подписываются договоры с подобными клиентами, делают практически непредсказуемой доходность объекта и, как следствие, затрудняет инвестиционную продажу подобного актива», – разъясняет эксперт. Кроме того, фактическое отсутствие новых промышленных зданий с небольшими помещениями (по 500-700 кв. м) связано и с наличием большого количества старых производственных объектов как в городе, так и недалеко от КАД. Для инвесторов имеет смысл рассматривать строительство в сегменте с наименьшей конкуренцией, полагает г-н Холопов.

А коммерческий директор A Plus Development Вячеслав Зелепуга и вовсе не уверен, что такие помещения нужны рынку. «У меня есть сомнения в том, что потребность в таких помещениях в регионах действительно есть. Даже в Петербурге спрос на подобные площади имеет переменчивый характер. Чтобы реализовывать проекты мелкой нарезки в регионе, необходимо понимать пул клиентов. По законам рынка, если появится устойчивый спрос, то и предложение будет сформировано», – говорит он.

Вячеслав Зелепуга говорит, что сегодня наиболее востребованы помещения площадью 1000-2000 кв. м. В мелкой нарезке – 300-500 кв. м. Также пользуются спросом большие площади на 5000-10 000 кв. м.

Старое не дает дорогу «легкому»

Наибольшую конкуренцию формату light industrial оказывают помещения класса С. Соответственно, если инвестор решится реализовать проект для сдачи мелкой нарезки, ему следует поискать районы, где спрос со стороны класса С не насыщен, отмечают эксперты. Преимущественно промышленные объекты класса С в Петербурге сосредоточены в Невском районе, на Парнасе, во Фрунзенском районе, Колпино и т. д.

Вячеслав Зелепуга отмечает, что чаще всего запросы на помещения класса С поступают от предприятий металлообработки. «Спрос на продукцию этой сферы поддерживает повсеместное строительство инфраструктурных объектов, в том числе и перед грядущим Чемпионатом мира по футболу», – объясняет он. Цена покупки промышленной недвижимости класса С примерно на 20% меньше, чем помещений классов А или В. Что касается аренды, то тут ставка на площади класса С ниже на 25-30%.

Вячеслав Холопов отмечает, что окупаемость производственного актива при сдаче в аренду небольшими блоками может достигать и 10 лет, но это требует дополнительных трудозатрат при управлении объектами. «Все зависит от того, как и в каком состоянии актив попал собственнику в руки, производилась ли реконструкция или объект сдается в состоянии «как есть». С учетом миграции части клиентов, в ряде случаев помещения могут простаивать между окончанием одного и началом нового контракта. Однако хорошее местоположение (в том числе недалеко от метро, в городе), наличие инженерной инфраструктуры и адекватная ценовая политика могут снизить срок окупаемости на пару лет», – уверен он.

Филипп Чайка, руководитель отдела индустриальной и складской недвижимости компании IPG.Estate, обращает внимание на то, что производственные компании особо тщательно просчитывают все расходы, понимая, что каждый рубль дополнительных затрат влияет на себестоимость их продукции и в конечном итоге – на ее конкурентоспособность. «Поэтому переплачивать за аренду большинство производственников не готовы. То есть, фактически ставка аренды 400-470 рублей в новом качественном объекте за КАД не устроит большинство клиентов, при условии, что есть помещение в старом здании за 350 рублей рядом с метро», – говорит он.

«Все зависит от успешности каждого конкретного проекта. В среднем недвижимость класса А окупается за 10 лет, – подсчитал Вячеслав Зелепуга. – Микронарезка может окупиться быстрее. Но, на мой взгляд, проекты мелкой нарезки выгоднее реализовывать сразу под продажу, а не под аренду».

Он обращает внимание, что условия для покупателей за последние два года в целом не менялись. «Многие заказчики сейчас переживают не лучшие времена, поэтому повышение цен могло бы крайне негативно сказаться на спросе», – отмечает он.

Справка

light industrial – формат небольших производственно-складских помещений площадью 500-1500 кв. м.

Мнение

Михаил Тюнин, заместитель генерального директора Knight Frank St Petersburg:

– Для небольших производственных помещений альтернатива индустриальным паркам –

это «серый пояс», где сегодня проходят почти все сделки. Там, где это возможно, старые помещения ремонтируют и сдают по адекватной цене. Все участники рынка понимают, что это тупиковый путь, поскольку рано или поздно промышленные площадки пойдут под редевелопмент – и придется переезжать. Но пока схема работает. Такое положение дел устраивает и арендодателя, и арендатора.

Филипп Чайка, руководитель отдела индустриальной и складской недвижимости компании IPG.Estate:

– Формат небольших производственно-складских помещений не очень распространен на рынке Петербурга, но достаточно востребован потенциальными арендаторами. Можно условно разделить данный формат на помещения на старых промышленных территориях и на новые современные одноэтажные объекты.

Если говорить о старых промышленных объектах, то нарезка блоками по 500-1000 кв. м встречается хоть и не так редко, но в основном представлена менее ликвидными 2-5 этажами. При этом, такие объекты зачастую характеризуются общими лифтами, общей зоной погрузки и разгрузки, общими МОПами, отдельно расположенными офисными блоками для всех арендаторов, высота потолков не превышает 4,5-6 м, и т. д. Ставки аренды в старых объектах находятся в диапазоне 350-400 рублей, включая НДС, отопление, отдельно оплачивается электричество. Из несомненных плюсов данного формата стоит отметить, конечно же, доступность метро для персонала, а также практически неограниченный запас выделенной электрической мощности. Такой формат помещений востребован производителями микроэлектроники, швейными и ткацкими производствами и т. д.

Что касается новых объектов формата light industrial, то на рынке Петербурга всего несколько примеров похожего формата. Это новые современные строения из сэндвич-панелей, с высотой потолка от 6 до 8 м, отдельной входной группой, 1-2 подъемно-секционными воротами под еврофуру, антипылевыми ровными полами на нулевом уровне, встроенными офисно-бытовыми помещениями в каждом блоке. Нарезка площадей составляет 500-1000 кв. м, с возможностью объединения блоков. Выделенная электрическая мощность предполагается из расчета 30-80 кВт на секцию в 700-1000 кв. м, что в принципе достаточно для организации легкого, неэнергоемкого производства. Ставки аренды в новых объектах колеблются от 400 до 450 рублей (при УСН). Отдельно оплачиваются коммунальные услуги. Такой формат помещений востребован либо небольшими иностранными производствами, которые хотят разместиться в качественных помещениях, либо под региональные небольшие склады.