Игра в монопольку

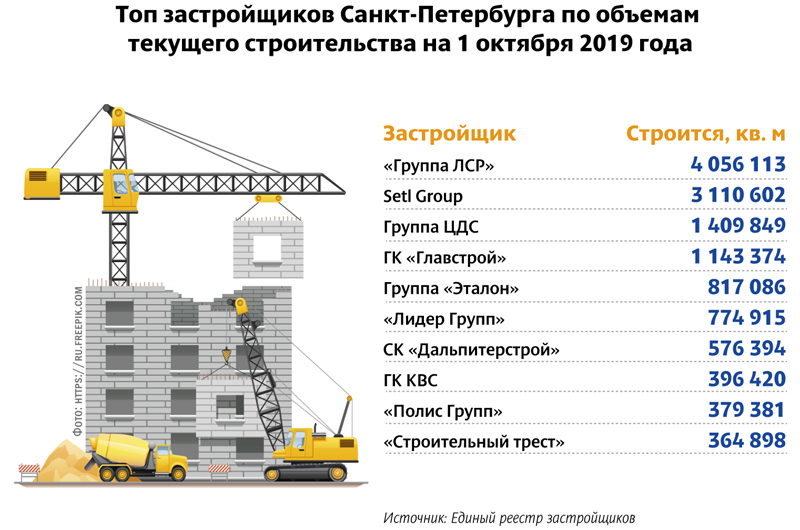

Крупные девелоперские компании отвоевывают все большую долю рынка жилищного строительства в Санкт-Петербурге. Сегодня их доля выросла до 60%. По прогнозам, в ближайшие годы она может достигнуть 80%.

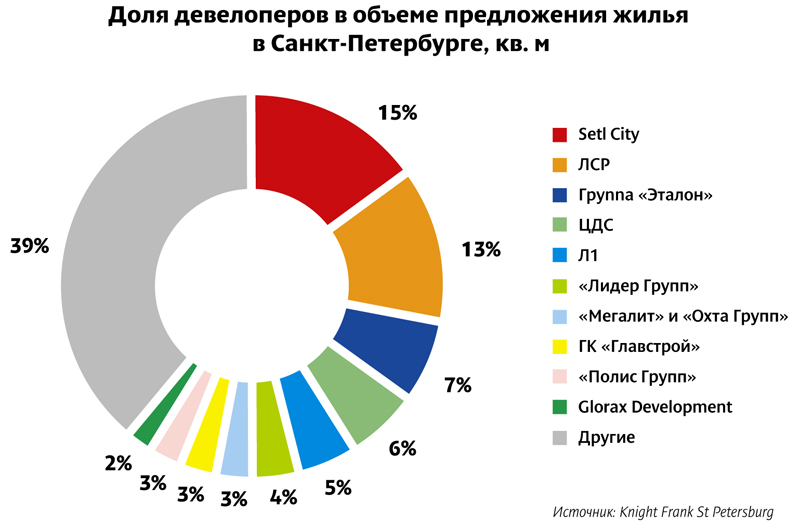

По подсчетам Knight Frank St Petersburg, за первое полугодие 2019 года доля крупных компаний в объеме предложения увеличилась на 10 п. п., и превысила 60%, тогда как с начала нулевых на топ-10 компаний приходилось порядка 40% рынка. За последние 10 лет объем предложения продаваемых крупными девелоперами площадей вырос с 2,5 млн до 4,5 млн кв. м. Эксперты полагают, что это позволяет говорить о постепенной монополизации жилищного рынка.

Специалисты ГК «Кортрос» объясняют: в выгодную сторону для банков и крупных девелоперов сложились обстоятельства. Основными игроками рынка становятся компании, располагающие наибольшим объемом денежных средств и широким спектром возможностей.

Вместе с тем для бизнес-процессов укрупнение игроков отрасли имеет свои преимущества. Сегодня, чтобы войти в стройку, необходимо обладать большими ресурсами. Поэтому чем крупнее компания, тем легче ей нести затраты на подготовку участков к застройке.

Директор департамента инвестиционного развития холдинга AAG Евгений Кулагин также отмечает логичность процесса. У крупных застройщиков полностью налажены внутренние процессы взаимодействия, появляются новые источники финансирования. Генеральный директор Knight Frank St Petersburg Николай Пашков добавляет также, что укрупнение рынка снижает риски долевого строительства для покупателей. С рынка уйдут не слишком профессиональные компании, появившиеся на пике спроса на жилье. Однако важно не перейти ту грань, когда это приведет к снижению конкуренции и мотивации девелоперов бороться за покупателя качеством и маркетингом, подчеркивает он.

Фактор эскроу

Нельзя точно сказать, оказал ли уже влияние на укрупнение рынка переход на новую схему финансирования через проектное кредитование и эскроу-счета. Новое законодательство предъявляет требования к размеру собственного капитала застройщиков. Сооружение инженерных сетей еще до выхода на стройплощадку, разработка проекта, а также строительство социальных объектов требуют значительных собственных средств, которыми, как правило, располагают только крупные игроки рынка. Поэтому в ближайшие годы основная доля жилищного строительство придется на застройщиков «первой десятки».

«Пока что заметных признаков влияния проектного финансирования не ощущается. Вот когда проекты будут реализованы по новым правилам, тогда застройщики ощутят изменения и можно будет сделать соответствующие выводы», – полагает Евгений Кулагин.

Роман Хохлов, директор по правовым вопросам Группы RBI (входят компании «Северный город» и RBI), полагает, что введение схемы эскроу скажется на рынке через полтора-два года, когда все новые проекты будут запускаться только с использованием новой схемы – сегодня большинство проектов реализуется по старым нормам. «Пока влияние реформы не проявилось, слишком недавно правила вступили в силу», – поясняет он.

По его мнению, полный переход на эскроу-схему в будущем может повлиять на количество игроков на строительном рынке. «Мелкие застройщики (а также компании с недостаточно прозрачной историей), не получив проектное финансирование, будут вынуждены сворачивать свой бизнес, передавая его более крупным. Думаю, в Москве и Петербурге эта тенденция будет менее заметной, а более явной – в регионах, в том числе в Ленобласти», – уточнил он.

При этом проблемы в этой ситуации президент ГК «Кортрос» Вениамин Голубицкий не видит. «Ничего критичного на рынке не происходит. Последствиями реформы станут укрупнение рынка, удаление мелких игроков, неинституциональных инвесторов, со всеми вытекающими последствиями. Рынок становится прозрачней, понятней, количество игроков сужено. Шторма нам ждать точно не стоит. Высококонкурентный рынок не может не подвергаться изменениям с какой-то периодичностью, в результате изменений законодательства. Вопрос перехода на эскроу-счета и изменения модели финансирования обсуждался настолько давно и настолько в разных кругах, что у крупных компаний точно было время, чтобы подготовиться. Мелким сложнее», – говорит он.

Из городских в областные

Укрупнение рынка, и с этим согласны все эксперты, приведет к сокращению количества игроков. «С рынка уйдут небольшие строительные компании, которым будет нелегко конкурировать с крупными застройщиками. Девелоперам, имеющим в своем портфеле один или два проекта, будет довольно сложно перейти на работу по эскроу-счетам. В основном это коснется регионов. Хотя уже сейчас в Петербурге мы можем наблюдать уход части строительных компаний», – отмечает директор по продажам Seven Suns Development Алексей Бушуев.

С ним соглашается Евгений Кулагин. По его мнению, у мелких компаний появится острая нехватка оборотных средств, а также они не будут соответствовать требованиям 214-ФЗ. «Скорее всего, эти компании переведут свой бизнес на подрядные работы или в другие отрасли», – полагает он.

Николай Пашков, однако, считает, что тренд приведет к вытеснению мелких игроков в Ленобласть, что приведет к сокращению объемов строительства в пригородах. Кроме того, он предполагает, что с уходом мелких компаний уменьшится риск банкротства застройщиков, что, в свою очередь, усилит доверие к оставшимся компаниям.

Вместе с тем сложившаяся ситуация, как указывает эксперт, негативно сказывается на подрядчиках и поставщиках: если раньше маржа переходила от подрядчиков и поставщиков к девелоперам, то теперь – от девелоперов к банкам. «Соответственно запаса в финансовой прочности остается меньше, и многие подрядчики сейчас работают с минимальной прибылью. Девелоперы в рамках оптимизации затрат ищут возможности для удешевления строительных затрат, что негативно для строительной отрасли, потому что происходит серьезное давление на подрядчиков. В частности, потому, что количество альтернатив среди заказчиков уменьшается», – пояснил Николай Пашков.

Подконтрольные цены

По прогнозам аналитиков Knight Frank St Petersburg, в ближайшие несколько лет крупные компании Петербурга могут консолидировать до 80% рынка.

Однако полная монополизация рынку не грозит, убежден Евгений Кулагин. «Да, конечно, застройщиков станет меньше, но гиганты рынка останутся, чтобы конкурировать между собой и со средними компаниями. С изменением в законодательстве застройщики под один проект появляться не будут. Если раньше собственник участка для максимального дохода мог сам реализовать девелоперский проект, то сейчас этот процесс практически невозможен», – поясняет он, добавляя, что укрупнение рынка продолжится, но оно не будет стремительным – процесс пойдет медленно и планомерно.

Укрупнение рынка, по словам экспертов, ведет не то что бы к ценовым сговорам, но дает возможность остающимся игрокам контролировать цены продаж. «Монополизация выгодна как крупным игрокам, которые будут продолжать наращивать свою долю, так и будущим покупателям недвижимости, которые могут быть уверены, что получат свои квадратные метры точно в срок. Однако, чем меньше остается конкурентоспособных компаний, тем проще оставшимся контролировать цены», – подчеркивает Алексей Бушуев.

Рынок новостроек Петербурга балансирует между стагнацией и кризисом. Аналитики подвели итоги первого полугодия, и их выводы далеки от оптимистичных. Надежды на рост эксперты откладывают на конец года.

Эксперты расходятся в оценках текущей ситуации. Так, по данным Консалтингового центра «Петербургская Недвижимость», рынок новостроек относительно стабилен. Объем продаж в строящихся объектах Петербурга и пригородной зоны Ленобласти по итогам первого полугодия 2017 года снизился всего на 200 тыс кв. м по отношению к аналогичному периоду прошлого года и составил 1,8 млн кв. м. По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, это позволяет говорить о сохранении спроса на первичном рынке на высоком уровне.

Иные данные приводит Knight Frank St Petersburg. По их данным, за первое полугодие 2017 года на «первичке» было продано лишь 1,5 млн кв. м жилья, что на треть меньше по сравнению со вторым полугодием 2016 года. При этом пригороды показывают больший спад, чем городские локации: в городе спрос с начала 2017 года снизился на 5%, а в пригородах – на 20%.

Аналитики указывают на затоваривание рынка периферийных районов жильем эконом-класса. Предложение в этом сегменте продолжает расти, несмотря на низкую динамику спроса. Так, с января по июнь текущего года в продажу было выведено около 2 млн кв. м нового предложения, это почти 50 тыс. квартир.

С начала года эксперты ждали роста на новостройки, и роста доли покупок с использованием кредитов. Но пока этого не случилось.

По данным исследований риэлтерской компании «Экотон», в целом объемы продаж у девелоперов с начала текущего года снизились на 20%. При этом объем ввода вырос на треть. «Ведущие застройщики сориентировались – во втором квартале мы наблюдали обилие акций (скидки, беспроцентные рассрочки, паркинги в подарок, отделка в подарок), плюс снизилась ипотечная ставка. Это стимулировало спрос, во втором квартале он пошел вверх», – комментирует президент ГК «ЭКОТОН», председатель правления НП «Санкт-Петербургская палата недвижимости» Екатерина Романенко.

Прямое отражение

«Основное предложение составляет массовый сегмент, проекты КОТ. При этом цены очень разные, и многое зависит от стратегии застройщика. В одной локации цены за метр могут находиться в вилке от 80 до 110 тыс. рублей за «квадрат», – описывает ситуацию Ольга Трошева. В качестве примера она приводит Московский и Приморский районы.

По итогам полугодия цены на квадратный метр (без учета акций и скидок) сохранили стабильность. Незначительные колебания в 2–3% от месяца к месяцу не повлияли на рынок и никак не отразились на активности покупателей. «Люди больше не реагируют на ежемесячные колебания, – делится наблюдением директор по продажам «MASTER девелопмент» Юлия Роженцева. – Действуют только агрессивные распродажи, скидки не менее 20%. Мы сталкиваемся с тем, что люди выжидают».

Лидеры рынка могут позволить не снижать ценник, периодически «заигрывая» с покупателем акциями и скидками. Те, кто предлагает качественный продукт, могут себе позволить держать цены на прежнем уровне и даже повышать их.

По мнению директора по маркетингу компании LEGENDA Всеволода Глазунова, ценник снижают те, кто не в состоянии привлечь покупателя иными способами. Например, качеством продукта. «Мы на 15% подняли цены во всех своих проектах, и к нам продолжают идти. Сильный проект от устойчивого застройщика в цене не падает в принципе», – комментирует он.

Это мнение разделяет и Юлия Роженцева. По ее словам, цена объектов на первичном рынке прямо отражает надежность компании. Причем себестоимость проектов растет с каждым годом, на нее влияют новые требования, предъявляемые к застройщикам, и постоянные изменения в градостроительном законодательстве.

Тенденцию подтверждают и проектировщики. «Находясь в самом начале этой цепочки, могу сказать, что в ближайшее время цены будут только расти, иначе многие застройщики окажутся в тяжелом положении, – прогнозирует основатель проектного бюро Rumpu Евгений Богданов. – Часть проектов уже сегодня находится за гранью рентабельности. На девелопера давят выросшая себестоимость, высокая конкуренция, ужесточающиеся требования законодательства».

Одни девелоперы сокращают бюджет покупки, уменьшая метраж квартир, другие работают на эмоциональных и рациональных мотивациях покупателя, предлагая за счет ипотеки купить квартиру на 10 метров больше и комфортнее. Задача проектировщика в этих условиях, по словам господина Богданова, «держать в узде себестоимость».

Потребитель как трендсеттер

Сегодня покупатель делает выбор медленнее: средний срок решения увеличился в три раза – с одного месяца до трех. Изменился и средний возраст покупателя – он снизился до 35–45 лет.

Клиент более информирован: он собирает данные из массы различных источников – от консалтинговых агентств до соцсетей, предъявляет более осмысленные требования. Люди стали более осознанно подходить к оформлению сделки. Не последнюю роль играет и наличие ипотеки: понимая итоговую стоимость покупки и срок выплаты кредита, потребитель хочет получить за свои деньги максимально качественный продукт.

«Часто начинают поиск квартиры под определенный бюджет, но 80% покупателей готовы искать дополнительные средства, чтобы купить то, что понравилось», – объясняет директор управления стратегического маркетинга и исследований рынка компании RBI Вера Сережина.

Впрочем, эта тенденция характерна скорее для покупателей бизнес-класса: клиент готов двигаться к лучшему варианту и варьировать стоимость сделки. Более рациональные покупатели из комфорт- и эконом-классов не склонны менять бюджет покупки: они скорее выберут аналогичный объект у другого застройщика, если тот предложит им символическую скидку или квартиру чуть большего метража за ту же сумму.

Эксперты связывают надежды на рост рынка с понижением ключевой и ипотечной ставки – именно этот инструмент традиционно стимулирует рост. Риэлторы, опираясь на статистику, ожидают оживления спроса в связи с президентскими выборами и чемпионатом мира по футболу. «Недвижимость всегда была тихой гаванью, и люди перед выборами стремятся инвестировать свои средства, и квадратные метры по-прежнему остаются самым надежным вложением», – уверена Екатерина Романенко.

Мнение

Николай Пашков, генеральный директор Knight Frank St Petersburg:

В целом ситуация на первичном рынке жилья объективно усложняется. Каждый квартал спрос снижается на 15-20%. При этом объем предложения остается чрезвычайно большим. Себестоимость растет, но рыночная конъюнктура не позволяет застройщикам поднимать цены. Соответственно финансовая устойчивость компаний, работающих в эконом-классе (и девелоперов, и подрядчиков), уменьшается. Если экономическая ситуация не улучшится, если у населения не начнут расти доходы и оно не будет более активно покупать, в 2018 году есть далеко не нулевой риск, что некоторые компании могут не выдержать этой гонки на выживание.

Индикатором, характеризующим состояние ритейла Петербурга, является Невский проспект. За последние пять лет качественный состав торговых объектов здесь сильно изменился. Практически не осталось fashion-брендов (они теперь выбирают для размещения современные ТЦ), их место заняли общепит и сувенирные магазины.

В рамках прошедшего в конце июня текущего года мероприятия «Центр переговоров. Торговая недвижимость», организованного ИД RETAILER, состоялась аналитическая конференция, посвященная вопросам развития торговых центров и стрит-ритейла Петербурга. «Строительный Еженедельник» выступил информационным партнером мероприятия.

Внутренняя работа

Юлия Кузнецова, старший консультант департамента торговой недвижимости Colliers International, рассказала на конференции о тенденциях развития торговых центров: «Несмотря на сложности в экономике, уровень вакансии в качественных торговых центрах составляет всего 1-2%, а в комплексах, нуждающихся в ремаркетинге и реконцепции, – 6-10%. Чтобы сохранить покупателей, девелоперы увеличивают в составе торговых центров долю развлекательных центров и общепита. Арендаторы, в свою очередь, стремятся к расширению аудитории покупателей, оптимизируют форматы, проводят акции, привлекают дизайнеров к оформлению магазинов».

На ближайшие два года значимых открытий новых ТРК в Петербурге не запланировано. В 2019 году должен заработать ТЦ «МЕГА ИКЕА» в поселке Новоселье Ломоносовского района Ленобласти. «Интересно отметить, что до 2015 года в подавляющем большинстве случаев на рынок выводили проекты российские девелоперы, проекты после 2015-го – в основном иностранные», – говорит Юлия Кузнецова.

На фоне отсутствия новых проектов растет число реконцепций функционирующих объектов. Так, сейчас стадию реконцепции проходят ТРК «Капитолий» на Коломяжском проспекте, ТРК «ПИК» на Сенной площади, ТРК Atlantic City на улице Савушкина и др.

«Сейчас рынок возможностей, но не для согласования коммерческих условий в новых объектах, как это было раньше, а в плане работы с тем, что есть: смены формата, улучшения сервиса. В ближайшие два года мы будем работать в условиях того рынка, который уже сформировался», – резюмирует Юлия Кузнецова.

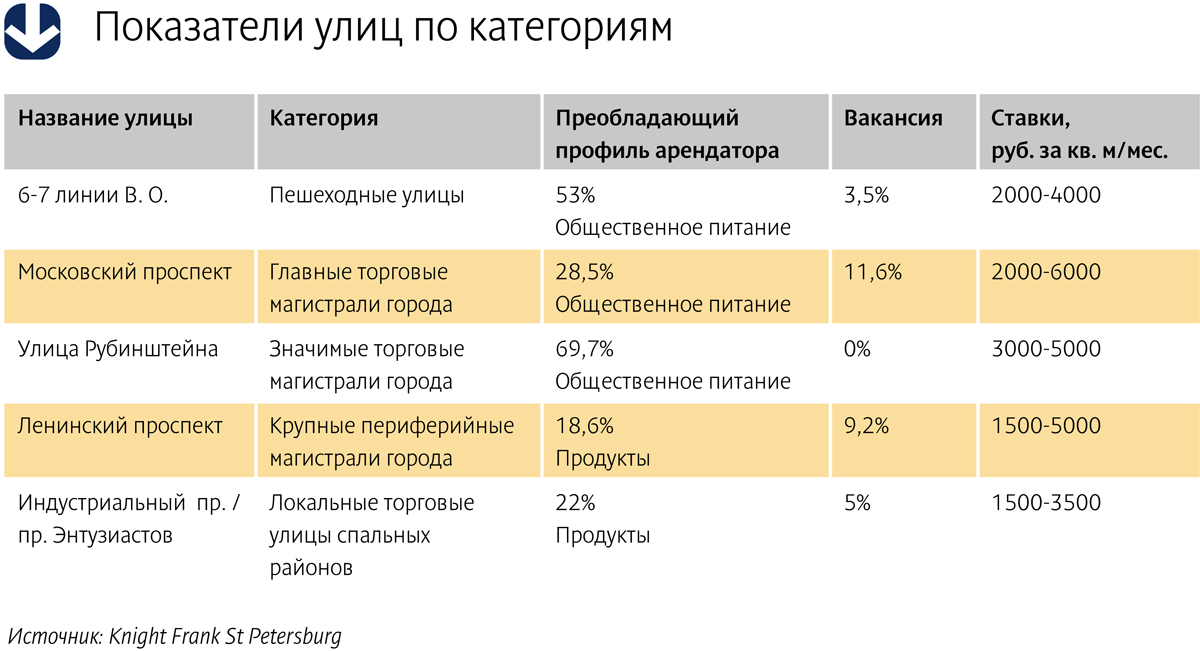

О спросе и предложении на основных торговых магистралях Петербурга рассказала Анна Лапченко, руководитель проектов торговой недвижимости Knight Frank St Petersburg, отметив при этом: «На главных и значимых торговых магистралях города, а также пешеходных улицах, лидирующим профилем арендаторов стал общепит и магазины продуктов».

Для примера: на пешеходных 6-й и 7-й линиях В. О. 53% арендаторов относятся к общепиту, вакансия составляет 3,5%, ставки аренды – от 2000 до 4000 рублей за кв. м/мес. На Московском проспекте, одной из главных торговых магистралей города, преобладающим арендатором также является общепит – 28,5%, вакансия составляет 11,6%, а ставки аренды – от 2000 до 6000 рублей за кв. м/мес. (см. таблицу).

Из событий, влияющих на планы ритейлеров, Анна Лапченко называет преобразование части Большой Морской улицы от Невского проспекта до Дворцовой площади в пешеходную зону. Пешеходных зон в Петербурге немного, и они весьма востребованы у ритейлеров.

Анна Лапченко также отмечает новый виток интереса к Старо-Невскому проспекту со стороны мировых брендов после открытия там магазина Louis Vuitton. После этого события арендные ставки выросли на 30%, говорит она.

Кроме того, максимальная заполненность коммерческих помещений улицы Рубинштейна стимулирует к развитию Загородный и Владимирский проспекты, а реорганизация общественного пространства на Сенной площади (демонтаж торговых павильонов) привела к росту интереса к локации со стороны крупных сетевых компаний, среди которых опять же немало предприятий общепита.

Борьба со старением

Торговые объекты, выведенные на рынок в 1990-е и 2000-е, сегодня начинают устаревать и не выдерживают конкуренции с современными качественными объектами. «Некоторые из наших объектов уже отпраздновали 20-летний юбилей, – рассказывает Александр Москвитин, коммерческий директор управляющей компании «Адамант». – Классическая проблема: прекрасная локция, но при этом размытый пул арендаторов и устаревшие концепции. Еще в 2005 году мы инициировали реконцепцию одного из торговых центров. Первый опыт показал, что наилучший в 99% случаев с точки зрения экономики вариант – проводить реконструкцию без закрытия объекта, что позволяет не терять ни арендаторов, ни посетителей торговых центров. Сейчас мы проводим одновременно 9 реконструкций».

«Необходимость реконцепции обусловлена сегодня целым рядом причин, в том числе и общим снижением покупательского спроса, и отсутствием на рынке новых объектов, – считает Дмитрий Абрамов, генеральный директор МФК «Пассаж», партнер Jensen Group. – Качественные преобразования должны происходить в торговых комплексах регулярно, неправильно ограничиваться только однократными точечными изменениями».

Как говорит Дмитрий Абрамов, преобразования в торговом центре обычно проходят по двум сценариям – меняется концепция в целом или другие характеристики объекта: «Например, в ТЦ RIVER HOUSE мы пошли по пути смены якорных арендаторов. Так, замена предыдущего оператора на гипермаркет О’КЕЙ привела к росту покупательского потока на 50%».

Совсем другая задача – сделать МФК «Пассаж» (который в следующем году отметит 170-летний юбилей) полноценным участником современного рынка торговой недвижимости. (Jensen Group приобрела «Пассаж» в 2011 году у банка ВТБ. – Прим. «СЕ».) «Изменения в МФК «Пассаж», которые мы производим, касаются как концепции, так и конструктива самого здания, которое является объектом культурного наследия, – рассказывает Дмитрий Абрамов. – Мы «пересадили» здание на новый фундамент и задействовали площадь цокольного этажа, который полностью займет супермаркет «Лэнд».

Для сети «Лэнд» это уже второй супермаркет на Невском проспекте. В прошлом году сеть стала оператором продуктового магазина в ТК «Невский центр». Надо отметить, что продуктовые сети все больше осваивают Невский проспект. В торговом комплексе «Перинные ряды» на Думской улице недавно открылся «Перекресток».

Сейчас в «Пассаже» в помещении для супермаркета «Лэнд» идут работы по отделке, прокладке инженерных коммуникаций, а также устройству лифтов. «Открытие супермаркета планируется весной следующего года. Все работы проводятся без закрытия здания», – подчеркнул Дмитрий Абрамов.

Кроме того, идет работа по реконструкции одной из ключевых входных групп «Пассажа», где будет вход в супермаркет, ресторан и детский развлекательный центр. Кстати, количество кофеен и кондитерских в МФК «Пассаж» после реконструкции увеличится до 12-ти.

«У любого торгового комплекса много точек роста, надо только обращать внимание на современные тренды и соразмерять их с преимуществами и недостатками конкретного объекта, – резюмирует Александр Ионов, генеральный директор CityProfit (компания принимала участие в разработке реконцепции ТРК «ПИК» на Сенной площади – прим. «СЕ»). – В ТРК "ПИК" мы также начали изменения с цоколя здания, в котором достаточно неудачно до последнего времени размещались гипермаркет «Перекресток» и небольшая парковка. Мы сняли перекрытия первого этажа и освободили большое пространство, сделав удобным сообщение между цокольным и первым этажами в районе атриума. Кроме того, изменили местоположение входа в «Перекресток». Экономика проекта увеличилась минимум в два раза».

Справка

ИД RETAILER занимается развитием каналов коммуникации для участников потребительского рынка уже 14 лет. В управлении компании находятся портал www.RETAILER.ru («Ежедневные коммуникации»), деловые мероприятия в форматах RETAILER Сongress, RETAILER Club, Центры переговоров по торговой недвижимости, Центры переговоров по технологиям для розничных компаний.

Формат Центра переговоров разработан в ИД RETAILER в 2014 году. Суть проекта – организация прямых эффективных переговоров между покупателями и продавцами, арендаторами и арендодателями торговой недвижимости.