Юрий Зарецкий: «Уже четверть «серого пояса» вовлечена в процесс редевелопмента»

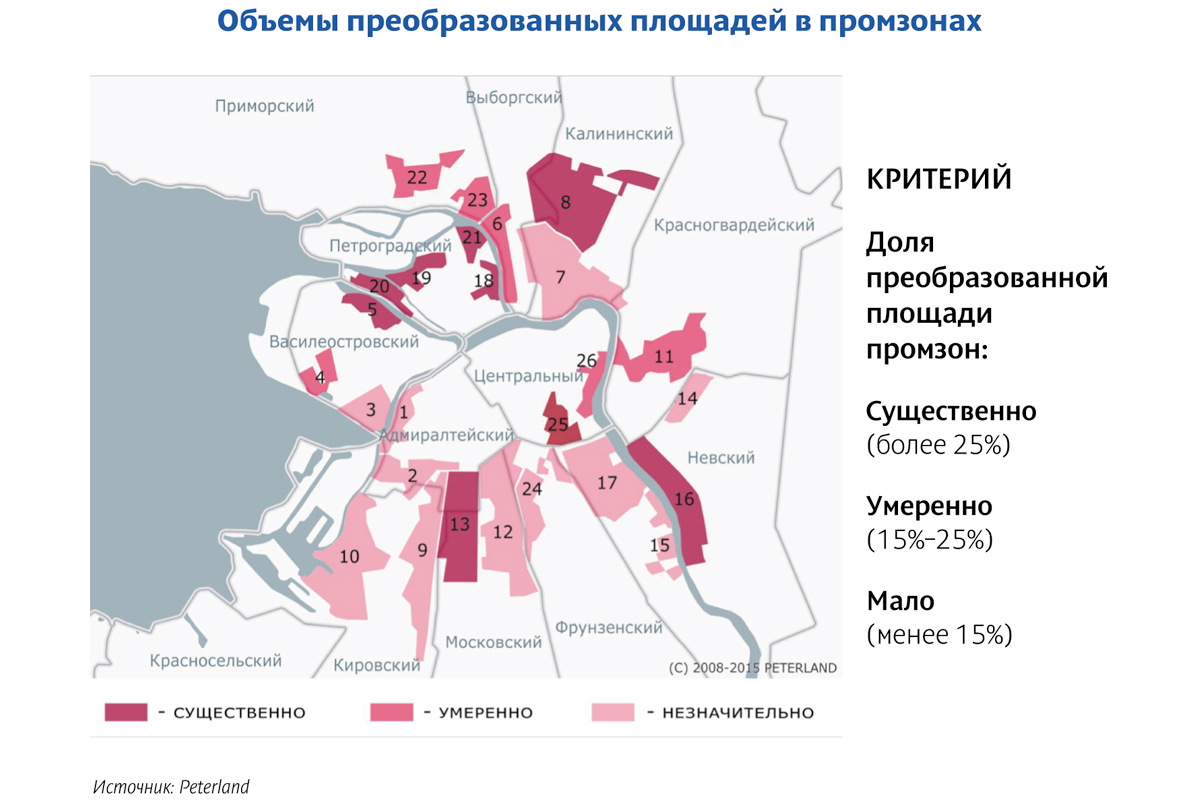

Из 4,2 тыс. га, предназначенных Генпланом непосредственно под редевелопмент, к концу 2018 года в процесс было вовлечено уже 1,05 тыс. га. Причем интенсивность тренда продолжает расти. Генеральный директор компании Peterland Юрий Зарецкий – о темпах, функциях и пропорциях преобразования городских территорий.

– Какие новые тренды проявились в 2018 году в процессе редевелопмента бывших промышленных территорий в Петербурге?

– Если говорить об итогах прошлого года, то каких-то новых тенденций, радикально меняющих общую картину, нами отмечено не было. Скажем так: главной отличительной чертой 2018 года стало заметное увеличение интенсивности развития тех трендов, которые наметились ранее. В первую очередь это касается роста темпов вовлечения бывших промышленных территорий в процесс редевелопмента.

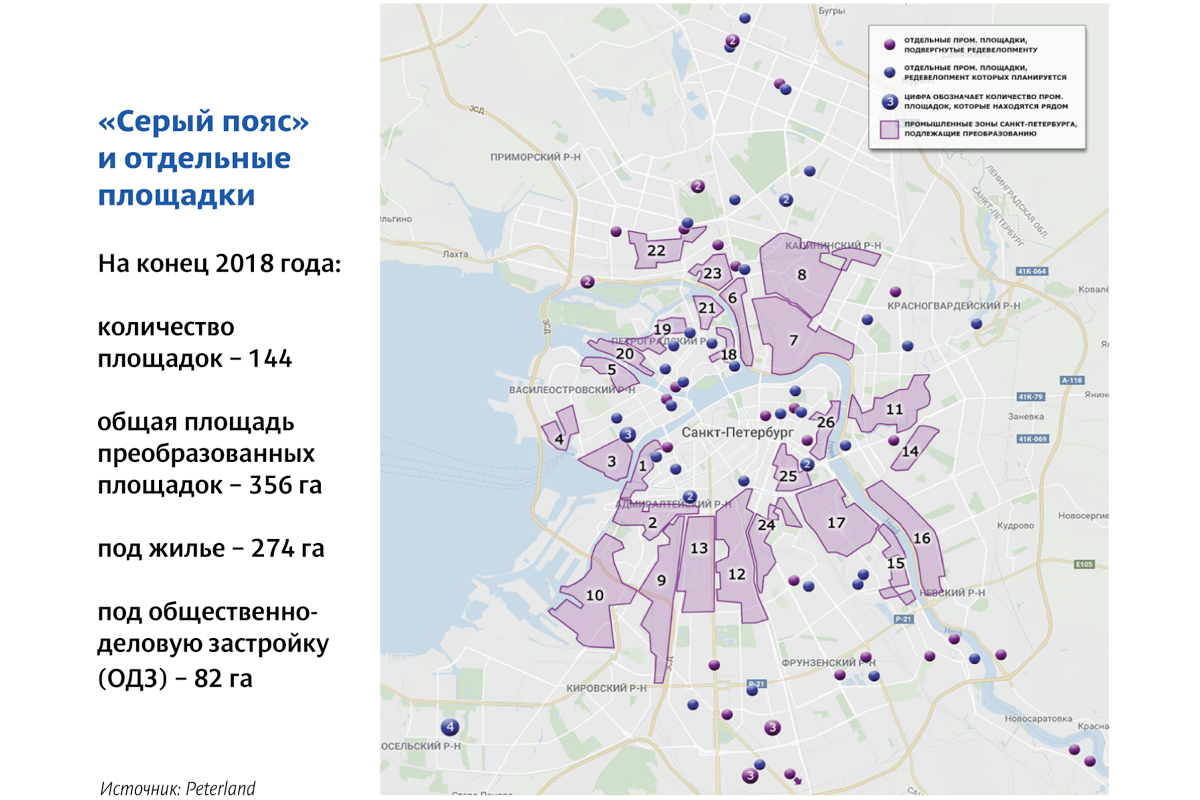

Но сначала нужно дать несколько общих цифр, чтобы масштаб происходящих преобразований был понятен. Итак, в Петербурге всего насчитывается 59 крупных (50 га и более) промзон. Примерно половина из них (33, суммарной площадью 12,8 тыс. га) подлежит дальнейшему использованию и развитию в рамках действующей функции. Это промышленные площадки, расположенные преимущественно на окраинах города в его современных границах.

Другая половина (26 промзон) – это территории, согласно Генплану подлежащие градостроительному преобразованию. Их общая площадь составляет около 6,1 тыс. га. Они, собственно, и составляют «серый пояс» – территории на периферии города в размерах начала ХХ века, а также вдоль набережных (поскольку река в то время была одной из наиболее используемых транспортных артерий). Эти промзоны занимают примерно 4% от всей современной площади Петербурга и в то же время – около трети от его исторической территории.

При этом непосредственно редевелопмент запланирован на территории примерно в 4,2 тыс. га. На остальной площади частично будет сохранена производственная функция, частично запланировано ее использование под развитие улично-дорожной сети и другие нужды. Так вот, из этих 4,2 тыс. га, предназначенных под редевелопмент, к концу 2018 года в процесс было вовлечено уже 1,05 тыс. га, то есть порядка четверти. Причем интенсивность тренда продолжает расти.

Кроме того, помимо крупных промзон, в исторической части города немало отдельных производственных площадок. Они также активно включены в процесс редевелопмента. По отдельности они занимают сравнительно небольшую площадь, однако по совокупности на сегодняшний день преобразовано уже 356 га таких территорий.

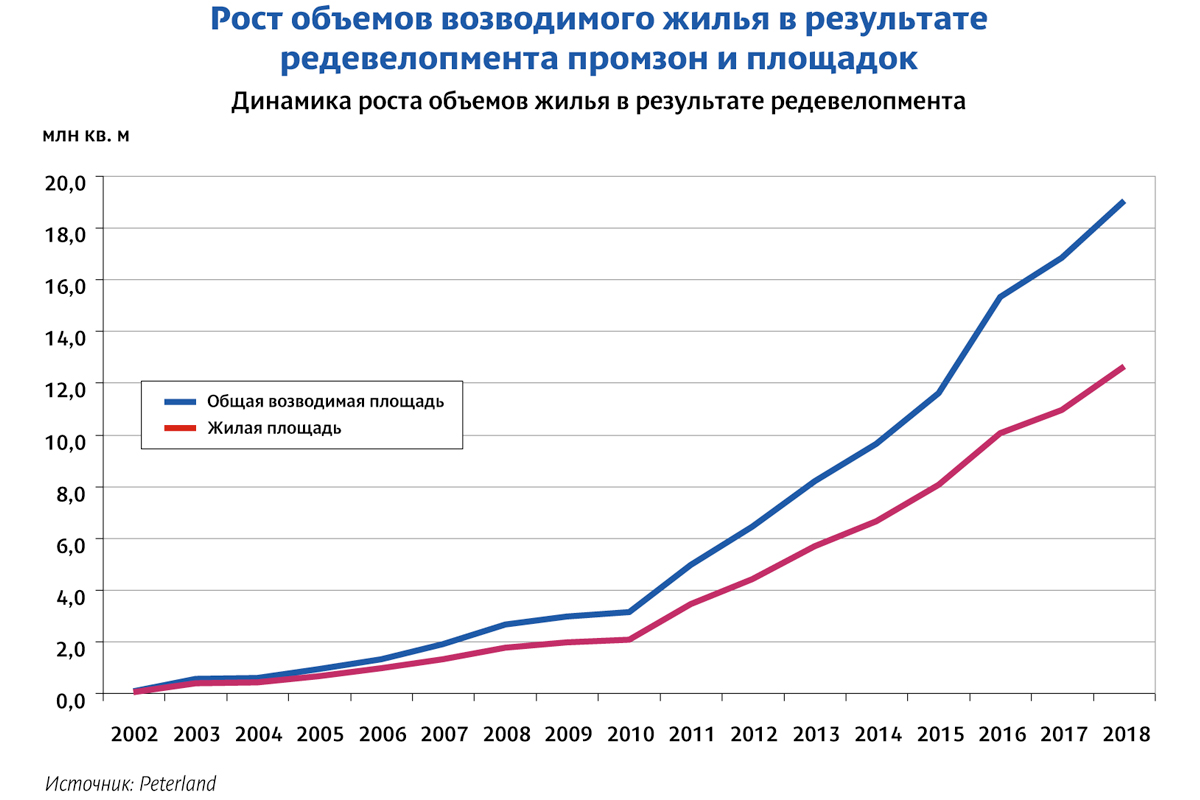

Суммарно за прошлый год в процесс редевелопмента было вовлечено 164 га бывших промышленных территорий. Для сравнения: в 2017 году этот показатель составлял 127 га. В целом же, если рассмотреть всю историю нашего мониторинга редевелопмента с начала 2000-х годов, можно отметить, что сначала процесс шел довольно вяло. В 2006–2007 годах он активизировался, но этот тренд был остановлен кризисом, и примерно до 2010 года можно наблюдать очень неспешный рост. Зато после этого интенсивность его выросла очень заметно. И на сей раз даже кризис 2015–2016 годов не затормозил тенденцию.

– С чем Вы это связываете?

– Причина, на мой взгляд, достаточно очевидна. Точечная застройка 1990-х – начала «нулевых» фактически исчерпала земли внутри освоенных городских районов. Бурный рост жилищного строительства привел к активной завстройке окраинных территорий, в том числе и на землях Ленобласти, примыкающих к городу.

Один за другим появлялись крупномасштабные проекты на территориях, которые расположены вблизи КАД (Мурино, Кудрово, Янино, Бугры и прочие). Некоторое время спрос был высок, строительство шло очень активно, но теперь ситуация на рынке достаточно сильно изменилась. Сегодня окраины, где под застройку «нарезано» земли на 12–13 млн кв. м жилья, во многом утратили привлекательность для застройщиков. Спрос «просел» из-за множества однотипных проектов, нежелания людей «жить на стройке», перегруженности дорог, проблем с социальной инфраструктурой. Могу отметить, что некоторые компании, ставшие в свое время крупными собственниками земли в пригородных зонах, сегодня ищут покупателей на эти территории.

Соответственно, застройщики ищут локации, более привлекательные для потенциальных клиентов. А это внутренние районы города, где свободных «пятен» практически нет. А значит, альтернативы редевелопменту тех или иных участков, входящих в состав «серого пояса», фактически нет. Во внутренних районах города, особенно находящихся на небольшом удалении от центра, жилье всегда будет иметь спрос. Очень яркий пример в этом смысле – Петровский остров, который уже почти весь поделен проектами редевелопмента, причем по преимуществу высоких ценовых сегментов.

– Вернемся к трендам прошлого года. Помимо ускорения самого процесса, какие еще тенденции были наиболее характерны?

– Вторым важнейшим фактором я бы назвал усиливающийся тренд роста доли жилищного строительства на преобразуемых территориях. На заре редевелопмента ситуация была иная: наиболее активно возводились коммерческие объекты – офисные центры и торгово-развлекательные комплексы. Но затем, по причинам, указанным ранее, положение изменилось. В начале 2010-х годов доли жилищной и коммерческой застройки на бывших промышленных территориях примерно сравнялись, а начиная с 2013–2014 годов процент преобразования под жилищную функцию стал все более стремительно расти.

По итогам 2018 года, из общей площади 164 га, вовлеченных в процесс редевелопмента, 140 га (то есть 85%) будут использованы именно под строительство жилых комплексов. За прошлый год стартовало 29 таких проектов суммарно примерно на 2,2 млн кв. м. Если же говорить не о крупных промзонах, а только о локальных площадках, то там под жилье идет практически 100% заново осваиваемых земель. В результате пропорция жилищной и деловой функции суммарно за весь период редевелопмента в городе сейчас составляет 64% на 36%.

Думаю, что тенденция эта сохранится и в ближайшей перспективе (до 3 лет). Можно ожидать дальнейшего активного освоения бывших промышленных территорий с доминирующей застройкой под жилье – до 70–80%.

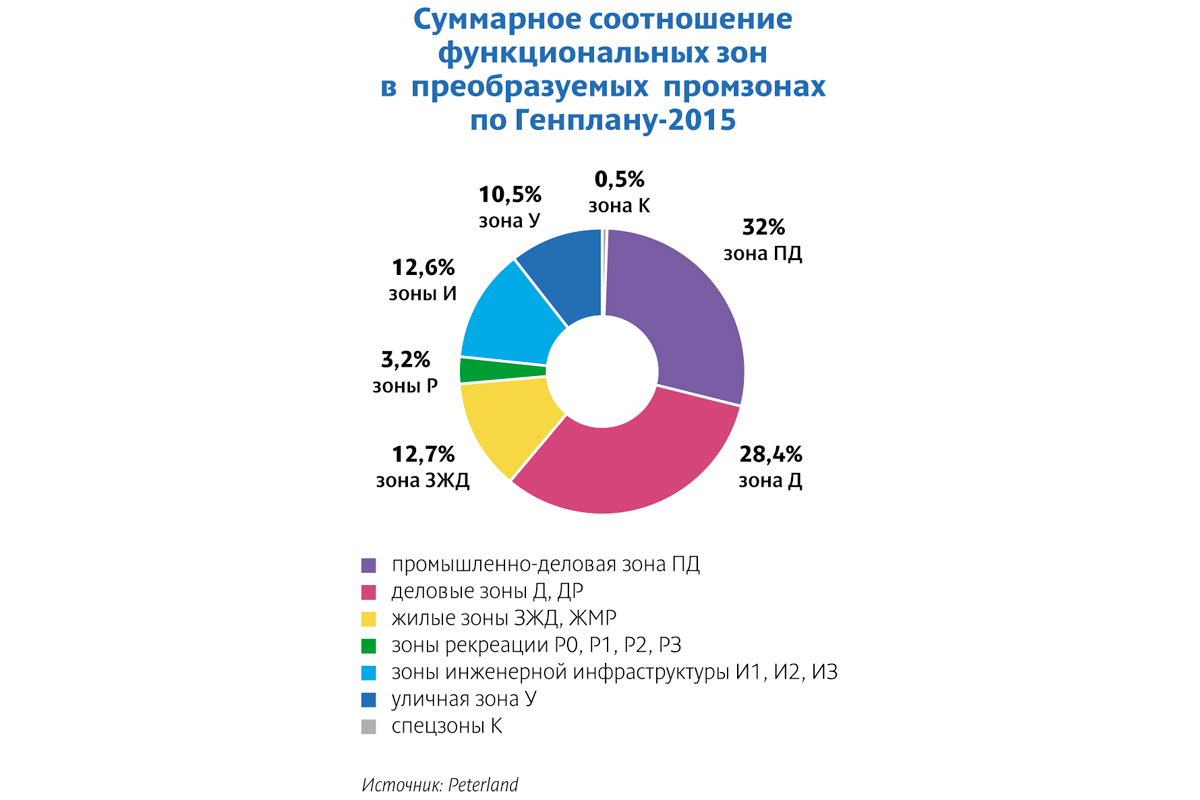

При этом интересно отметить, что если рассмотреть материалы Генерального плана Петербурга 2015 года, то выяснится, что использование преобразуемых территорий предполагалось в совсем другой пропорции. Так, из общего объема земель, направляемых под редевелопмент, для возведения жилья предполагалось использовать лишь 12,7%. Под деловую застройку намечалось пустить 28,4%, под промышленно-деловую – еще 32%. Таким образом, очевидно, что редевелопмент главным образом идет выборочно (на участках под жилье) и с изменением разрешенного функционального использования земель.

– Как Вы оцениваете эту ситуацию?

– На мой взгляд, в целом ситуация складывается не самая здоровая. Во-первых, редевелопмент идет стихийно, отсутствует какой-либо системный подход. Девелоперы достаточно произвольно вычленяют из имеющихся промзон потенциально привлекательные участки, на которых и реализуют свои проекты. При этом остаются непреобразованными менее интересные по тем или иным причинам «пятна». В результате бывшие промышленные площадки порой превращаются в «лоскутные одеяла», состоящие из не увязанных между собой проектов и непреобразованных территорий. Кроме того, процессы преобразования зон сильно неоднородны по размерам, по функциям, по темпам. Соответственно, не выстраивается и по-настоящему комфортная среда для проживания людей.

Во-вторых, качество самих проектов редевелопмента земель под жилье часто оставляет желать лучшего. Нередко застройщик, стремясь «выжать» из территории как можно больше «квадратов», не уделяет достаточного внимания таким важным вопросам, как транспортная доступность, обеспеченность социальной инфраструктурой, создание комфортной среды. Между прочим, за все время развития редевелопмента в Петербурге не было реализовано ни одного проекта парка или иного рекреационного объекта. Конечно, застройщики на территории своих жилых комплексов осуществляют озеленение в рамках существующих нормативов, но ведь этого явно недостаточно.

– Как сообщают в Комитете по градостроительству и архитектуре Смольного, одной из задач новой редакции Генплана предполагается сделать упорядочение процесса редевелопмента, в частности, и в целях обеспечения зелеными насаждениями.

– Что ж, такое намерение можно только поприветствовать. И конечно, мы все были бы рады, если бы эти планы были реализованы. Но мы все знаем, что реальная практика сильно отличается от предписаний и нормативов. По Генплану Петербурга в редакции 2015 года, под рекреационные объекты отведено 3,2% всех территорий «серого пояса». Между тем, как я уже говорил, ни одного такого проекта нет даже в теории. В реальности пока мы видим перевод преобразуемых земель под жилищную функцию с реализацией на них все новых проектов разной степени комфортности.

По моему мнению, в этом вопросе нужны не просто какие-то нормативные положения, а реальная политическая воля городского руководства. Мы же все понимаем, что если речь идет о хороших доходах, возможность обойти установленные правила обычно находится. А в случае с редевелопментом речь идет об очень больших доходах. Напомню, что в прошлом году мы проводили специальное исследование о финансово-экономических перспективах в этой сфере. По нашим оценкам, на оставшихся промышленных территориях «серого пояса» (подчеркну, мы рассматривали только участки, предназначенные под возведение жилья, не затрагивая земли других функциональных зон, которые тоже могут изменить свое назначение) можно построить около 14 млн кв. м жилья на общую сумму примерно 1,6 трлн рублей.

Кстати

Согласно «майскому указу» Президента РФ Владимира Путина «О национальных целях и стратегических задачах развития РФ на период до 2024 года», к 2024 году правительство страны должно обеспечить эффективное использование земель в целях массового жилищного строительства при условии сохранения и развития зелeного фонда.

Сегодня в Петербурге работает более полутора сотен оценочных компаний. За последние пять лет их число выросло более чем в два раза. Но кризис серьезно ударил по этому бизнесу, ведь просевшая ипотека давала не менее трети оборота оценщиков.

Эксперты говорят, что за последние пять лет объем рынка услуг по оценке увеличился в 2-4 раза, в основном за счет открытия множества мелких семейных компаний, в штате которых находится всего пара специалистов. Стимулом для роста числа оценочных компаний послужили возросшие объемы кредитования, большое количество совершаемых сделок (активное движение рынков), спрос на оценку международной финансовой отчетности компаний и прочее.

Рост и падение

Тимур Нигматуллин, финансовый аналитик ИХ «Финам», говорит: «По моим подсчетам, оценкой недвижимости в Санкт-Петербурге на текущий момент занимается около 160 компаний. Тем не менее, с учетом спада спроса на рынке недвижимости из-за негативной экономической конъюнктуры и падения платежеспособного спроса (в том числе из-за высоких ставок по ипотеке) многие из них существенно сократили или временно заморозили свою деятельность. Если сравнивать количество компаний с тем, что было пять лет назад, то их число возросло примерно в 1,5-2 раза», – говорит господин Нигматуллин.

«Сейчас мы наблюдаем обратный процесс: «проседание» всех перечисленных сегментов, где компании-оценщики оказывали услуги, обусловливает уход некоторых игроков с рынка. Многие компании проводят решительную оптимизацию, расширяют пакеты услуг. В частности, оценщики чаще стали работать с государственными органами, несмотря на низкую маржинальность», – сообщает Виктория Константинова, директор департамента оценки NAI Becar в Санкт-Петербурге.

Тимур Нигматуллин с коллегой согласен и говорит, что в последнее время вообще обозначилась новая тенденция для рынка – рост спроса на оценку и переоценку недвижимости по кадастровой стоимости, в том числе для оспаривания госоценки.

Евгений Дружинин, руководитель практики недвижимости и строительства Maxima Legal, поясняет: «В последние несколько лет законодатель только и делал, что подкидывал работу оценщикам. Это связано с постепенным введением кадастровой стоимости в качестве налоговой базы для различных налогов. Кадастровая оценка – это вид массовой оценки, который просто не может учитывать ряд индивидуальных особенностей конкретных объектов. В законодательстве предусмотрен механизм, так сказать, «исправления ошибок» массовой оценки – проведение индивидуальной рыночной оценки соответствующего объекта. И тут как раз на сцену и выходят оценщики.

Сам по себе механизм установления рыночной стоимости взамен кадастровой, закрепленный в Федеральном законе «Об оценочной деятельности в Российской Федерации», за последние несколько лет претерпел ряд изменений, больше направленных на устранение различных неточностей и противоречий, чем на кардинальное изменение логики законодательного регулирования. Сейчас можно сказать, что публичные и частные интересы более или менее разумно сбалансированы, позволяя каждой стороне отстаивать свою позицию в части определения рыночной стоимости».

Доходы сокращаются

При этом доходы оценщиков от ипотеки стали падать из-за сокращения рынка жилищного кредитования. А он в их бизнесе занимал немалую часть. «Я оцениваю долю сегмента ипотечной оценки в общем объеме бизнеса оценщиков примерно в 15-30%», – уточняет господин Нигматуллин. Светлана Шалаева, руководитель отдела оценки Knight Frank St Petersburg, полагает, что ипотека давала около половины объема заказов. Еще выше эту долю оценивает госпожа Константинова. «Доля ипотечного кредитования в общем объеме бизнеса составляет около 60%. Сокращение ипотечного кредитования, безусловно, негативно сказалось на привлекательности ведения оценочного бизнеса. Надеюсь, что введение программы льготной ипотеки приведет к росту объемов услуг по созданию отчетов оценки рыночной стоимости недвижимости», – отмечает она.

Светлана Шалаева считает, что поле деятельности оценщиков сужается и может еще больше сузиться в ближайшее время за счет как уменьшения объемов кредитования, так и снижения участия оценщиков в этом процессе. Госпожа Шалаева полагает, что банки будут обходиться сами, и сетует: «Негативно влияют на оценку снижение ассигнований бюджета на финансирование инвестиционных проектов и уменьшение масштабов инвестирования в целом – государственного и частного. Кроме того, есть планы введения института государственных оценщиков; это уменьшит область «приложения» негосударственных».

Жесткий демпинг

Как отмечают эксперты, сегодня основной тенденцией рынка стал жесткий демпинг среди его игроков.

Андрей Косарев, генеральный директор компании Colliers International в Санкт-Петербурге, считает, что в качестве основных тенденций рынка можно назвать падение выручки и доходности оценки, ужесточение конкурентной борьбы, которая чаще всего приобретает форму ценовой конкуренции.

Виктория Константинова говорит: «Сейчас на рынке происходит жесткий демпинг: компании готовы браться за любую работу для того, чтобы удержать бизнес на плаву».

При этом господин Косарев отмечает, что банки, аудиторы и органы, проверяющие отчеты об оценке, стали учитывать возросшие риски и подходить к результатам работы оценщика с более консервативных позиций. Он считает, что услуги по оценке востребованы всегда, однако уровень информированности клиентов об оценочной деятельности по-прежнему является невысоким. «С самого своего появления в России в начале девяностых оценка была непростым бизнесом, предъявляющим высокие требования к профессионализму и ответственности оценщика. Постоянное совершенствование законодательства, регулирующего оценочную деятельность, заставило уйти из профессии людей некомпетентных, с рынка оценки исчезли компании, созданные в расчете на быструю прибыль. В настоящее время в Санкт-Петербурге оценкой занимаются крупные российские и международные игроки; имеются и небольшие, как правило, нишевые оценочные компании».

При этом участники рынка говорят, что законодательство в области оценочной деятельности меняется существенно, однако качество принимаемых законов оставляет желать лучшего.

Светлана Шалаева считает, что после 2013 года самое существенное изменение – это введение ФСО № 7 (стандарт по оценке недвижимости). «Там есть пассажи, увеличивающие трудоемкость (вырос объем рыночного материала, который должен быть подтвержден и приведен в отчете). В 2013 году приказом Минэкономразвития введен единый квалификационный экзамен с приблизительно тысячей вопросов, обязательный для членов экспертных советов», – перечисляет она.

«В настоящий момент, например, разрабатывается дорожная карта, содержащая новые и скорректированные федеральные стандарты оценки (ФСО) и утверждающая новые методики оценки», – говорит госпожа Константинова.

Производство металлочерепицы в России за последние месяцы значительно снизилось. Причина – падение спроса на продукцию из-роста цен на нее. Динамику «в плюс» игроки рынка ожидают не раньше конца этого года.

Экономический кризис в стране ударил по рынку кровельных материалов, в том числе отразился на объемах производства металлочерепицы. Один из самых популярных материалов для создания скатной крыши стал пользоваться меньшим потребительским спросом из-за роста стоимости продукции.

По данным Единой межведомственной информационно-статистической системы (ЕМИСС), в марте 2015 года рост усредненной стоимости продукции вырос на 22,5% по сравнению с аналогичным периодом годом ранее.

«Ценовые ралли»

По словам коммерческого директора компании «Металл Профиль» Дмитрия Андреева, в целом, как и прогнозировалось большинством производителей сектора, сейчас наблюдается падение продаж в среднем на 30-40%. Объемы производства продукции своими мощностями были «заточены» под постоянно растущие объем рынка, и поскольку рынок сжался, внутренняя конкуренция также сильно ужесточилась.

Специалист отмечает, что в настоящее время на рынке наблюдаются так называемые ценовые ралли, на которых большинство производителей попросту теряют маржу, так как скачки курсов валют и привязка к ним внутренних цен комбинатов вынуждают многие компании делать ежемесячную переоценку остатков. В частности, в I квартале этого года компании «Металл Профиль» пришлось закупать сырье у наших, отечественных поставщиков на пике цен, а весной из-за отсутствия спроса отпускные цены начали снижаться, возвращаясь на уровень начала этого года.

Жалуются игроки рынка и на высокие ставки по кредитам. По мнению Дмитрия Андреева, большинство компаний, включая и «Металл Профиль», не в состоянии обслуживать кредиты с данными процентными ставками. Новые кредиты получить также невозможно.

«Импортозамещения как такового не происходит, потому что в нашей отрасли действовали и продолжают действовать заградительные пошлины, которые априори выравнивают цену импортного товара на российском рынке. Отечественные комбинаты не заинтересованы в формировании более выгодных цен, чем на импорт. В основном все держат или паритетные с импортом цены, или выше на 3-5%», – подчеркивает эксперт.

Пока в провале

Между тем иностранные «дочки» западных компаний, занимающихся производством металлочерепицы в России, как и остальные игроки рынка, чувствуют себя весьма неуютно. По словам директора по развитию бизнеса компании «Руукки Рус» Екатерины Раяхалме, происходящие экономические события повлияли на всех производителей в стране. Специалист отмечает, что ажиотажный спрос на продукцию конца 2014-го и начала 2015 года стал следствием резкого обесценивания рубля и одновременного повышения стоимости основного сырья для производства металлочерепицы – холоднокатаного горячеоцинкованного проката с полимерным покрытием.

«Подорожание произошло как на импортное сырье за счет повышения курса валют, так и на прокат российских производителей, которые отгружали свою продукцию в условиях слабого рубля с большим удовольствием за рубеж, еще больше усиливая, таким образом, внутренний спрос», – считает госпожа Раяхалме.

Эксперт добавляет, что на данный момент внутренние цены как на металлочерепицу, так и на сырье для ее производства начали плавное снижение вслед за укреплением рубля. Но до стабилизации рынка все же еще далеко.

Такой же пессимистичный прогноз делает Дмитрий Андреев. «В целом из-за санкций и значительного роста ставок кредитования инвестиции в строительстве практически сведены к нулю, общий инвестиционно-строительный цикл разорван. Прогноз на ближайшее время: сейчас еще наблюдается падение, сжатие рынка, во второй половине года ожидаем период стагнации, который продлится примерно 6-9 месяцев», – полагает он.

Экономия на качестве

По мнению экспертов рынка, из-за роста стоимости цен на металлочерепицу некоторые покупатели будут склоняться к приобретению ее самых дешевых аналогов. В большинстве случаев это означает, что продукция будет не лучшего качества.

По словам заместителя исполнительного директора Национального кровельного союза Анны Молчановой, на рынке металлочерепицы уже давно есть определенная проблема качества применяемого металла. Это не относится к крупным производителям, которые дорожат своей репутацией. Тем не менее на рынках можно встретить металлочерепицу толщиной 0,4 и даже 0,38 мм, с низким качеством полимерного покрытия и защитного слоя оцинковки.

Отметим, что наиболее оптимальная толщина металлочерепицы должна составлять 0,45-0,55 мм. Такой стандарт гарантирует пластичность материала, необходимую для качественного профилирования, а также его устойчивость к деформации при монтаже и транспортировке.

Специалисты рассказывают, что большая часть металлочерепицы с низким содержанием стали закупается в Китае. Точнее, в Поднебесной приобретается оборудование и металлические рулоны. Правда, в СЗФО китайской продукции меньше из-за близости Европы, где производятся более качественные материалы. Тем не менее, полагают эксперты, потенциальные покупатели продукции по незнанию могут погнаться за дешевизной. Сейчас минимальная стоимость металлочерепицы для розничных покупателей начинается в среднем от 220 рублей за 1 кв. м. Более качественная и чаще всего импортная продукция начинается от 380 рублей за 1 кв. м.

Стандарты остаются

Как уточнила Екатерина Раяхалме, в настоящее время практически каждая компания – производитель металлочерепицы может похвастаться тем или иным техническим решением, которое, по ее мнению, выгодно отличает продукцию этой компании от аналогичных. Чаще всего такие решения являются лишь частью маркетинговой кампании, нацеленной на увеличение продаж.

Специалист полагает, что придумать что-то принципиально новое в технологии производства металлочерепицы довольно сложно. Поэтому она не сильно изменилась со времен, когда финские братья Раннила произвели свой первый профиль, добавив к продольному также и поперечное профилирование.

Однако по технологии профилем является модульная черепица. Первыми несколько лет назад ее начали выпускать финны из «Руукки». Вслед за ними модульную черепицу начал производить ряд компаний как в России, так и за рубежом, оценив ее преимущества и удобства при транспортировке и дальнейшем монтаже.

Так как профиль металлочерепицы – это прежде всего ее внешнй вид, многие игроки рынка активно работают над качеством защитно-декоративного покрытия продукции. Наиболее распространенные виды покрытий: полиэстер, пластизол, пурал. Полимерные покрытия используются в качестве защиты тонколистовой стали от коррозии. Чем лучше характеристики покрытия, тем дольше срок службы конечного изделия.

Справка:

По данным ABARUS Market Research, в 2014 году объемы производства металлочерепицы в России составили около 120 млн кв. м. По сравнению с предыдущим годом данный показатель производства значительно не изменился. Таким же остался приблизительный расклад игроков рынка. Производят металлочерепицу около 200 компаний, на половину из них приходится 90% всего рынка. Наиболее крупными игроками являются ГК «Металл Профиль», ПО «Металлист», ЗАО «Самарский завод» Электрощит-Стройиндустрия», ОАО «ММК – Профиль-Москва», ЗАО «Сталинвест».