Застройщики подвели итоги первого квартала

Крупнейшие застройщики Северной столицы бодро отчитались об успехах, достигнутых в первом квартале 2019 года. Эксперты считают, что итоги на первичном рынке Петербургской агломерации были, как минимум, не хуже, чем годом ранее.

По оценкам специалистов, главная интрига в развитии рынка новостроек придется на второе полугодие, когда в силу вступят изменения в законодательстве, сворачивающие долевую схему привлечения средств в жилищное строительство.

Отрапортовали

Большинство крупных застройщиков Санкт-Петербурга обнародовали данные о высоких продажах в первом квартале. Так, Setl Group сообщила, что за первые три месяца года объем продаж холдинга вырос на 70,3% в денежном выражении по сравнению с аналогичным периодом 2018 года и составил почти 25 млрд рублей. В натуральных показателях продажи выросли на 42,2% до 201 тыс. кв. м, общее число сделок по всем видам помещений увеличилось на 41,7%.

По данным Группы «Эталон», за первый квартал продано 81,8 тыс. кв. м жилья (рост на 10% по сравнению с аналогичным периодом прошлого рода) на общую сумму 8,53 млрд рублей (рост на 15%). «Благодаря высоким результатам продаж, а также за счет уровня среднего первого платежа в 85%, холдингу удалось достичь рекордных денежных поступлений в 23,6 млрд рублей по итогам первого квартала 2019 года», - заявил главный финансовый директор Группы «Эталон» Кирилл Багаченко.

«Группа ЛСР» сообщила о росте продаж в Петербурге на 2%. Впрочем, в целом по стране результаты гораздо более впечатляющие. «В первом квартале стоимость новых заключенных контрактов составила 19 млрд рублей, продемонстрировав рост на 22% по сравнению с аналогичным периодом прошлого года, а объем продаж составил 187 тыс. кв. м», - рассказал председатель совета директоров ПАО «Группа ЛСР» Андрей Молчанов.

О грандиозном росте объемов реализации жилья на 100% сообщили в Компании Л1 (столь мощный скачок, видимо, объясняется сравнительно низкой стартовой базой). В ГК «КВС» высоко оценили итоги первого квартала, сообщив, что выручка по сравнению с аналогичным периодом 2018 года выросла более чем на 30%. Также удовлетворение итогами квартала выразили в компании «Главстрой Санкт-Петербург», не назвав, впрочем, конкретных цифр по Северной столице (в целом объем реализации жилья ГК «Главстрой» вырос до 68,44 тыс. кв. м, что на 35% больше показателей аналогичного периода 2018 года).

Интересно, что это происходит на фоне заметного падения объемов ввода жилья в Петербурге. По данным Комитета по строительству Смольного, за первое полугодие в городе сдано в эксплуатацию всего 293,1 тыс. кв. м, что в 2,51 раза меньше по сравнению с январем - мартом 2018 года, когда было введено 737,6 тыс. кв. м жилья. Впрочем, по оценкам экспертов, падение не носит системного характера, а обусловлено, с одной стороны финишным «спуртом» прошлого года (напомним, в декабре в Петербурге было введено 2,15 млн кв. м жилья, что на 22% больше, чем за весь остальной год – 1,75 млн кв. м), а с другой – локальной спецификой строительного цикла.

Средняя температура

Между тем, по данным Консалтингового центра «Петербургская Недвижимость», спрос на первичном рынке недвижимости Петербурга и пригородных территорий Ленобласти сохранился на уровне аналогичного периода прошлого года. К концу первого квартала объем продаж составил около 1 млн кв. м.

«Такой диссонанс между заявлениями крупных застройщиков о росте продаж и средними показателями объясняется тем, что у некоторых компаний продажи несколько «провисли». Впрочем, ничего катастрофического и для них пока не происходит», - комментирует руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

А вот по данным компании «Главстрой Санкт-Петербург», увеличение числа сделок на рынке строящейся недвижимости эконом- и комфорт-классов в Петербурге и Ленобласти за первый квартал составило 7% (по площади). «В целом в сегменте масс-маркет, по состоянию на конец марта, предлагалось 2,8 млн кв.м жилья, что ниже аналогичных показателей прошлого года на 4,3%», - отмечают они.

Отметим, что увеличение площади проданного жилья на уровне 7% означает еще более заметный рост в денежном выражении, поскольку цены в первые три месяца года продолжили плавный рост, характерный для всего прошлого года.

«В целом на первичном рынке за первый квартал 2019 года средний бюджет покупки в массовом сегменте увеличился на 3% по отношению к концу 2018 года. На уровне 3,5% фиксируется повышение средней цены предложения в сегменте "масс-маркет" в Петербурге и пригородах», - говорит Ольга Трошева.

О тренде к росту цен говорят и застройщики. В Группе «Эталон» средняя цена 1 кв. м жилья в Петербурге в годовом выражении выросла на 5% (в пересчете на квартиры – на 15%). В «Группе ЛСР» сообщили об увеличении средней стоимости реализованной недвижимости на 20% год к году.

«Благодаря активному спросу в первом квартале мы несколько раз увеличивали цены на квартиры всех объектов «КВС» комфорт- и бизнес-класса. Они выросли примерно на 10% в зависимости от объекта – достаточно высокий показатель за такой период», - рассказывает генеральный директор ООО «КВС. Агентство недвижимости» Анжелика Альшаева.

Драйверы и тормоза

Главным драйвером развития первичного рынка эксперты единодушно называют приближающуюся реформу привлечения средств в жилищное строительство.

«Главным фактором, который повлиял на спрос, безусловно, стал предстоящий переход на эскроу-счета. Клиентов волнует то, что, возможно, квадратный метр станет дороже после проведения реформы. Поэтому покупатели стараются приобрести жилье как можно быстрее. Клиенты стараются поймать «сегодняшнюю» цену, оформляют ипотеку, несмотря на то, что ставки по ипотеке с декабря 2018 года начали повышаться (рост составил от 1 до 2 п. п.)», - говорит Анжелика Альшаева.

С этим согласна и Ольга Трошева. «Очевидно, что рост стоимости привлекаемых в строительство средств приведет к подорожанию жилья. В том числе следствием этих ожиданий и является плавный рост цен на новостройки, идущий с прошлого года. Иногда опасения приобретают даже гипертрофированный характер, среди неспециалистов ходят слухи о росте цен чуть ли не на 50%. Это, конечно, не может не подогревать спрос», - отмечает эксперт.

Существуют и более локальные факторы. «Есть общие для всех застройщиков причины роста продаж: накануне фактической отмены «долевки» люди пытаются решить свои квартирные вопросы по старым ценам. Но главный фактор в случае с Компанией Л1 — это то, что в нас поверили. Мы за последний год практически погасили все свои кредитные обязательства и достроили и ввели в эксплуатацию 228 тыс. кв. м», - говорит директор по развитию Компании Л1 Надежда Калашникова.

Ольга Трошева считает, что главным фактором, сдерживающим сегодня продажи, является повышение процентных ставок по ипотечным кредитам. «Строго говоря, их рост нельзя назвать очень существенным. Разница при пересчете на месячные выплаты по кредиту совсем невелика. На мой взгляд, большее значение сыграл психологический фактор, сам факт, что произошел сдвиг ставок вверх. Тем не менее, по нашим оценкам, доля сделок с привлечением ипотечных кредитов в целом по Петербургской агломерации в первом квартале уменьшилась до 57% (по итогам последнего квартала прошлого года показатель составлял 64%)», - рассказала она.

Задел на будущее

Как ни критикуют застройщики реформу привлечения средств в отрасль, большая часть из них продолжает активно выводить на рынок все новые проекты. «По нашей оценке, за первый квартал на петербургский рынок выведено около 1,1 млн кв. м жилья. Это на 16% больше, чем за аналогичный период прошлого года (примерно 800 тыс. кв. м). Думаю, отчасти это обусловлено стремлением девелоперов успеть подвести свои проекты под критерии высокой степени готовности, которые позволили бы достраивать объекты по долевой схеме», - отмечает Ольга Трошева.

Как бы то ни было, застройщики наращивают объемы строительства. ГК «Главстрой» за год увеличила объем текущего строительства до 1,01 млн кв. м, что вдвое превышает показатель на 1 апреля 2018 года. «Главстрой Санкт-Петербург» в январе получил разрешение на строительство шестой очереди ЖК «Юнтолово», которая состоит из девяти жилых корпусов общей площадью 187,84 тыс. кв.м», - сообщили в компании.

За первые три месяца 2019 года Setl Group приступила к строительству 11 новых жилых корпусов. Среди них – проект премиум-класса The ONE, два дома бизнес-класса Svetlana Park, два крупных проекта комфорт-класса «Солнечный город» и «Чистое небо». «По итогам первого квартала 2019 года продаваемая площадь объектов Setl Group в активной стадии строительства составляет 1,88 млн кв. м, что на 15,9 % больше, чем по итогам первого квартала 2018 года», - рассказали в холдинге.

По данным «Группы ЛСР», объем площадей, выведенных в продажу за квартал, составил 194 тыс. кв. м, что на 39% больше, чем за аналогичный период прошлого года.

«ГК «КВС» вывела в этом году в первом квартале еще одну очередь в ЖК «Новое Сертолово». Практически все застройщики работают в плановом режиме, в рамках своих программ. Мы не видим особого всплеска на рынке новых объектов, хотя сам по себе объем предложений достаточно большой. От второго квартала ГК «КВС» ждет такого же активного спроса, как в первом, а может быть даже и больше», - говорит Анжелика Альшаева.

Ольга Трошева согласна, что второй квартал продолжит тренды первого. «Но самое интересное начнется после 1 июля, когда в силу вступят изменения в законодательстве, сворачивающие «долевку», - заключила она.

НОВОСТИ ПО ТЕМЕ:

Продажи ГК «Эталон» выросли на 47% по итогам первого квартала

«Главстрой» за 1 квартал продал 68,5 тыс. кв метров жилья

Компания «ЛСР» увеличила продажи в 1 квартале 2019 года на 22%

Гостиничный бизнес, street retail вносят существенный вклад в экономику города. На заседании круглого стола «Частные инвестиции в недвижимость», состоявшегося в Санкт-Петербурге в рамках III Ежегодного Инвестиционного форума, эксперты говорили о необходимости государственной поддержки частных инвесторов.

Модераторами мероприятия выступили генеральный директор ООО «Вало Сервис», председатель экспертного совета по апарт-отелям и сервисным апартаментам Российской гильдии управляющих и девелоперов Константин Сторожев и главный редактор газеты «Строительный Еженедельник» Дарья Литвинова.

Объединить усилия

По данным аналитиков Knight Frank, с начала 2018 года общий объем инвестиционных сделок на российском рынке недвижимости составил 112 млрд рублей – на 12% меньше, чем за тот же период 2017-го. Падение активности инвесторов эксперты объясняют ослаблением национальной валюты и новыми санкциями, введенными в отношении России.

Больше всего денег (57%) было инвестировано в Москве и Московской области, 38% – пришлось на Петербург. Оставшиеся 5% поделили между собой Новосибирск, Волгоград, Воронеж и Калугу. Причем в годовой динамике доля вложений в столичную агломерацию сократилась с 84% до 57%, тогда как доля Северной столицы, напротив, выросла – с 12% до 38%.

Петербург – крупный туристический центр страны. В сентябре этого года городской Комитет по развитию туризма подвел окончательные итоги Чемпионата мира по футболу. Только с 14 июня по 15 июля Северную столицу посетили более 1 млн туристов, из них 400 тыс. человек – граждане РФ. Такая динамика потока туристов гарантирует значительный рост числа гостей за весь 2018 год.

В последнее время роль частного инвестора на рынке недвижимости заметно растет. Сегодня это не просто покупка отдельных квартир с целью перепродажи. Частные инвесторы объединяют усилия для выхода на рынок или с целью расширения своего присутствия на нем.

Жилье: интересно, но рискованно

«Жилье было и остается, к сожалению, безальтернативным движением капитала, – констатировал руководитель проекта Lifedeluxe Сергей Бобашев. – Ничего не изменилось за последние 20 лет. Банковская система не предоставляет столь же эффективных инструментов, а фондовые рынки остались тайной за семью печатями для частного инвестора».

Купить квартиру и через какое-то время перепродать ее, сыграв на росте цен, – самый простой путь для частного инвестора. «Но если в 2006–2008 годах, когда рост цены квадратного метра в год на вторичном рынке превышал 100%, это было весьма выгодной схемой, то сегодня ежегодное увеличение цены на 3% ставит под сомнение целесообразность всех этих манипуляций», – заметил Сергей Бобашев.

Рынок новостроек, по его мнению, по-прежнему представляет интерес, хотя и здесь риски растут: «На Парнасе, например, сейчас сложилась сумасшедшая конкуренция. Одновременно в одной локации продается около 500 квартир-студий и по примерно одинаковым ценам. Из них около 100 продается на первичном рынке и 400 – на вторичном. По некоторым локациям происходит откровенное затоваривание, и покупка квартиры даже на этапе котлована не представляет никакого интереса». Впрочем, если угадать с локацией, можно получить 15% годовых и больше, добавил эксперт.

Интересная ситуация складывается в сегменте бизнес-класса, отметил Сергей Бобашев: «Разница в цене квадратного метра между тем, что строится в районах, близких к центру города, на территориях бывших промпредприятий, и некоторыми объектами, например, в Приморском районе, сегодня минимальна. Условно говоря, 100–120 тыс. рублей за 1 кв. м – это тот промежуток, где классы «бизнес» и «комфорт» начинают пересекаться, и у покупателя появляется выбор – жить в спальном районе или близко к центру города».

«Доходность от сдачи квартир в долгосрочную аренду никогда не была высокой. В среднем сегодня – 5,2% годовых. Это с учетом того, что надо платить налоги, делать косметический ремонт, покупать бытовую технику, а время от времени квартира простаивает», – отмечает Сергей Бобашев. По его мнению, вполне успешным проектом (25% годовых) может быть расселение и переформатирование коммунальных квартир в хостелы или офисы. Но подходящих объектов на рынке немного.

Апарт-отели: стремительный рост

Петербургский рынок апартаментов развивается стремительно. По данным Colliers International, за последние два года доля апартов в новых проектах в черте города увеличилась с 4% до 8%. Спрос растет так же быстро, как и предложение. С начала 2018 года в Петербурге было продано более 3 тыс. апартаментов, и это на 11% больше, чем за весь 2017 год.

Директор по продажам апарт-комплекса VALO Марина Сторожева объясняет успех апартаментов тем, что это прежде всего продукт инвестиционный: «Рынок сегодня не предлагает таких же удобных и выгодных для инвестора инструментов: высокая доходность (в среднем 9% годовых), различные программы доходности, профессиональная управляющая компания».

Сервисные апартаменты – лучшая альтернатива арендному жилью, считает она: «Сейчас на рынок выходят уже представители поколений Y и Z – именно они и будут жителями таких проектов. Для них важны локация, гостиничный сервис, безопасность и постоянный доступ в Интернет».

В Петербурге энергично развиваются деловой и событийный туризм. «Гостиничный фонд прирастает в основном отелями уровня «четыре звезды». Вместе с тем недостает недорогого качественного размещения – гостиниц двух и трех «звезд». Апарт-отели смогут восполнить этот дефицит», – уверена Марина Сторожева.

Гостиницы: высокий порог

Растущий сегмент апарт-отелей действительно может составить конкуренцию гостиницам, признает управляющий партнер Cronwell Hotels & Resorts, генеральный директор Cronwell Management Алексей Мусакин. «Безусловно, дешевле привлекать ресурсы на строительство объектов среди большого количества частных инвесторов, но с другой стороны – с сотней инвесторов сложнее договориться, чем с двумя или тремя», – отметил он.

Доходность в гостиничном сегменте в среднем – 7–8% годовых. Вместе с тем круг инвесторов, которых можно привлечь к проекту создания отеля, достаточно узок, сетует Алексей Мусакин: «Сейчас государство пытается поддерживать гостиничный бизнес. Для игроков этого сегмента существенно снижен порог для получения статуса стратегического инвестора, но этого недостаточно. Сейчас в проект нужно вложить не менее 1,5 млрд рублей. Мы пытались снизить этот порог до 500–600 млн, но пока это невозможно. Сейчас разрабатывается проект поддержки гостиниц, от 50 номеров, но в основном он касается налоговых льгот».

Туристическое законодательство меняется. Так, с 1 января 2019 года вступает в силу Закон «Об основах туристской деятельности в РФ» и, среди прочего, будет содержать определение понятий «средство размещения», «гостиница» и т. д., а также введет обязательную классификацию объектов индустрии.

Введение «звездности» – большой плюс для рынка, считает Алексей Мусакин: «Классификация серьезно усложнит жизнь частным отелям в жилищном фонде. Я думаю, высвободится примерно 30% потенциального спроса. Это тот потенциал, которым смогут воспользоваться и апарт-отели».

«Апарт-проекты сейчас властью воспринимаются как уход от градостроительных ограничений и отчислений за социальную инфраструктуру, – отметил генеральный директор ООО «Вало Сервис» Константин Сторожев. – При том, что их реализацию финансируют частные инвесторы. Они, по сути, вкладываются в развитие туристической сферы, но, к сожалению, не имеют поддержки на уровне города».

Street retail: устойчивость к внешним факторам

Средняя доходность от аренды помещений в street retail – 10% годовых. Руководитель отдела торговой недвижимости Knight Frank St Petersburg Анна Лапченко считает, что этот сегмент коммерческой недвижимости – один из самых устойчивых к внешним экономическим факторам, ведь ликвидное помещение всегда найдет своего арендатора.

Важны определенный метраж, выгодная локация, возможность перепланировки и ремонта, технические и коммуникационные возможности, безопасность.

«Интерес к торговой недвижимости всегда стабильно высокий, на ликвидные помещения спрос превышает предложение. У нас нескончаемый поток запросов на покупку объектов стоимостью от 30–50 млн рублей. Те помещения, которые есть на рынке, окупаются не менее чем за 10–13 лет, однако все равно пользуются достаточно стабильным спросом», – рассказала Анна Лапченко.

Офисы: не для всех

Офисы – стабильный и весьма доходный инструмент для частного инвестора (около 10% годовых), считает Алексей Фёдоров, руководитель отдела рынков капитала и инвестиций Maris в ассоциации с CBRE.

В Москве сегмент доходных бизнес-центров растет. Например, в кризис 2014 года московская компания Central Properties, столкнувшись с падением спроса, вывела на столичный рынок такой продукт. «Объекты были достроены и сданы в эксплуатацию, помещения сдавались в аренду по длинным договорам и хорошей арендной ставкой. А затем эти блоки были сформированы в инвестиционный продукт. Есть и другие примеры», – говорит эксперт. Так, в 2015 году NAI Becar открыла продажи действующего арендного бизнеса в БЦ «Станция» в Москве. Вход в проект составлял 2,5 млн рублей.

В Петербурге этот формат еще не получил широкого распространения. По мнению Алексея Фёдорова, неуспешность доходных офисных зданий в Северной столице связана со скандалами, которые сопровождали строительство некоторых проектов. Например, товарно-фондовой биржи «Санкт-Петербург», когда городские власти неожиданно обнаружили, что уже возведенное здание уродует вид на Стрелку Васильевского острова. «Все эти истории показательны – и крупные застройщики, которые могли бы этот сегмент освоить, не спешат рисковать», – резюмировал он.

Но, как считает эксперт, в будущем московские концепции могут быть успешно применены к Петербургу: «Северная столица, конечно, скромнее по объемам, но в реализации таких проектов важны прежде всего смелый девелопер и грамотный консультант».

Фотоотчет с мероприятия смотрите на новостном портале «АСН-инфо» https://m.asninfo.ru/events/photo-reports/229-iii-yezhegodnyy-investitsionnyy-forum-v-sankt-peterburge

Видеоотчет с мероприятия смотрите на новостном портале «АСН-инфо» https://m.asninfo.ru/events/video-reports

Национальное бюро кредитных историй (НБКИ) зафиксировало снижение индекса «кредитного здоровья» россиян в III квартале 2018 года. Индекс, который непрерывно рос с 2016 года, снизился всего на 1 пункт, и бить тревогу рано. Однако если ставки по кредитам (и, в первую очередь, по ипотеке) вырастут, просрочка по кредитам может резко взлететь вверх, предупреждают эксперты.

Значение индекса «кредитного здоровья» в III квартале 2018 года составило 93 пункта, снизившись на 1 пункт по сравнению со II кварталом 2018 года, сообщили НБКИ и компания FICO – лидер в предиктивной аналитике и разработке систем для принятия управленческих решений, которая рассчитывает индекс. (Индекс рассчитывается FICO на основе данных НБКИ. При вычислении учитывается доля «плохих» долгов среди их общего числа (bad rate). При этом в качестве «плохих» рассматриваются займы, просроченные более чем на 60 дней в течение последних шести месяцев.)

В 2015–2016 годах индекс «кредитного здоровья» стремительно падал, достигнув рекордной отметки в 89 пунктов, однако со второй половины 2016 года он только рос и поднялся на 5 баллов, до 94 пунктов. Это первое снижение за последние годы. На 1 октября 2018 года самыми здоровыми округами являются: Центральный ФО – 98 пунктов, Приволжский и Северо-Западный федеральные округа – по 96 пунктов.

Несмотря на то, что качество кредитов, выданных до 2015 года, стабилизировалось, а количество предоставленных за последние 3-4 года – существенно возросло, объем «плохих» долгов остается довольно существенным, отмечает директор по скорингам FICO Елена Конева. Поэтому кредиторы продолжают следить как за качеством новых кредитов, так и за риск-профилем заемщиков, у которых уже имеются действующие обязательства.

Просроченная задолженность по кредитам физлицам в РФ в течение всего 2018 года планомерно снижалась, обращает внимание аналитик ИК «Фридом Финанс» Анастасия Соснова. С начала года доля просрочки, по данным ЦБ, опустилась с 6,9% до 5,7% на 1 октября. В Петербурге ситуация с просроченной задолженностью была лучше, чем в целом по стране. В начале года доля просрочки в общем объеме выданных петербуржцам кредитов составила 5,4%, а за 9 месяцев 2018 года она снизилась до 4,2%. Несколько лет назад ситуация была значительно серьезнее, добавляет Анастасия Соснова: на 1 октября 2015 года просроченная задолженность составляла 8% от всех выданных физическим лицам кредитов в РФ, в Санкт-Петербурге – 6,8%.

В целом, в 2017–2018 годах ситуация с «плохими» долгами стабилизировалась. Почти два года «кредитное здоровье» населения не только не ухудшалось, но и постепенно отыгрывало свои позиции, отмечает генеральный директор НБКИ Александр Викулин. «Вместе с тем, основные риски для генерирования просрочки остаются прежними – снижение или отсутствие роста реальных доходов населения. По этой причине кредиторам необходимо продолжать внимательно следить за такими рыночными индикаторами, как уровень долговой нагрузки, а также ставить на «сигнал» (оперативный мониторинг финансового поведения заемщиков) портфели всех типов кредитов», – добавляет он.

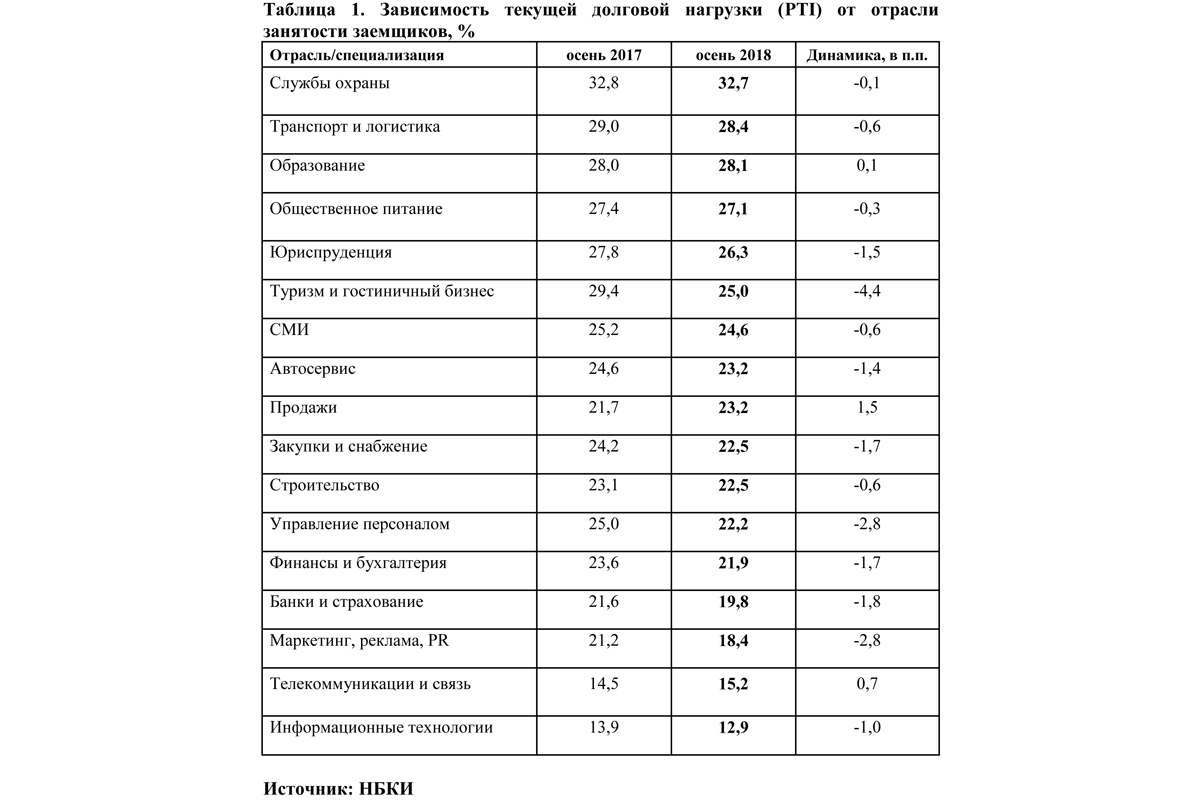

Примечательно, что в октябре НБКИ зафиксировало снижение общей долговой нагрузки работающих граждан в большинстве сфер занятости. Больше всего за год долговая нагрузка сократилась в туристическом и гостиничном бизнесе, управлении персоналом, а также в сфере маркетинга, рекламы и PR. В то же время она выросла у работников из сфер «Продажи», «Телекоммуникации и связь» и «Образование».

В последние годы на рынке розничного кредитования наблюдался бум: с середины 2017 года до середины 2018 года объем задолженности физлиц перед банками в России вырос на 19%, динамика сегмента достигла пика с 2014 года, фиксируют аналитики агентства «Эксперт РА». При этом реальные располагаемые денежные доходы населения стагнировали. Этот фактор вызывает опасение экспертов. Негативное влияние на платежеспособность населения дополнительно окажут повышение НДС и рост цен на топливо, а также снижение курса рубля. Это может привести к росту дефолтности в розничном сегменте в 2019–2020 годах, считает «Эксперт РА».

Впрочем, как говорят банкиры, действующие меры регулирования не позволят розничному рынку «перегреться». В частности, в 2017 году ЦБ существенно повысил требования резервирования по ипотечным кредитам (наиболее значительным по объему) с низким первоначальным взносом, с целью снижения высокорискового кредитования, отмечает управляющая филиалом «Абсолют Банка» в Санкт-Петербурге Мария Батталова. В результате сейчас на рынке практически нет предложений с первоначальным взносом по ипотеке менее 20% от стоимости объекта. Впрочем, ведущие ипотечные банки и до введения новых требований регулятора не выдавали кредиты с первоначальным взносом менее 15%, обращает внимание г-жа Батталова.

Еще один важный фактор, позволяющий минимизировать риски, – это оценка заемщика при рассмотрении заявления о кредите, добавляет банкир. Крупнейшие кредиторы ответственно подходят к тому, чтобы после внесения обязательного платежа у заемщика в распоряжении осталась сумма, достаточная для комфортного существования. Благодаря современным технологиям банки имеют возможность проверить предоставленные клиентом сведения об уровне доходов, наличие дополнительных обременений и прочее.

Сектор ипотечного кредитования считается самым низкорисковым в кредитовании физических лиц, отмечает Анастасия Соснова. Доля просроченной задолженности в сегменте ипотечного кредитования традиционно невелика и редко сильно увеличивается. На 1 октября по России она едва достигала 1%. В Санкт-Петербурге приблизительно такие же показатели: по последним данным ЦБ – 1,3% (в Ленобласти – 0,93%). Активные меры ЦБ по снижению выдачи наиболее рискованных кредитов – безусловно, положительный фактор, который заметно сдерживают рост, говорит генеральный директор ООО «Первое Ипотечное Агентство» Максим Ельцов. Банкам становится все менее выгодно выдавать необеспеченные потребительские кредиты и ипотечные кредиты с минимальным (до 20%) первоначальным взносом.

Второй очевидный, но не самый позитивный фактор снижения просрочки, начиная с 2014–2015 годов, – рост объемов выдачи ипотеки на фоне снижения ипотечных ставок, продолжает Максим Ельцов. Только за девять месяцев 2018 года выдачи ипотеки в Петербурге выросли на 64% до 136, 231 млрд. рублей (по РФ - на 61% до 2,07 трлн. рублей). Практика показывает, что в первые один-два года после получения кредита заемщики лучше соблюдают обязательства по платежам. Стабильный незначительный рост цен на недвижимость и спокойная ситуация на рынке мотивирует даже проблемных заемщиков соблюдать платежную дисциплину. «Рост выдачи ипотеки более чем на 60% при более медленном, инертном росте дефолтов по кредитам как раз и обеспечивает эту временную картину стабильности. К тому же с 2014–2015 годов, когда просрочка была намного выше, банки успели просудиться с проблемными заемщиками, реализовать залоговую недвижимость и погасить просроченные кредиты», – говорит Максим Ельцов.

Максим Ельцов полагает, что относительно благоприятная ситуация с уровнем просрочки будет сохраняться лишь до повышения ставок, а также до незначительного ухудшения макроэкономической ситуации. В зависимости от степени ухудшения уровень просроченной задолженности может подняться в 1,5 раза и более. Для этого достаточно, чтобы ставка по ипотеке вернулась на уровень выше 11%.