Урегулировать «апарты». Будущее сегмента зависит от законодателей

Уже несколько лет апартаменты остаются самым динамично растущим сегментом рынка недвижимости Петербурга. Эксперты считают, что этот тренд имеет все шансы на дальнейшее развитие. Но многое зависит от законодателей.

Семимильными шагами

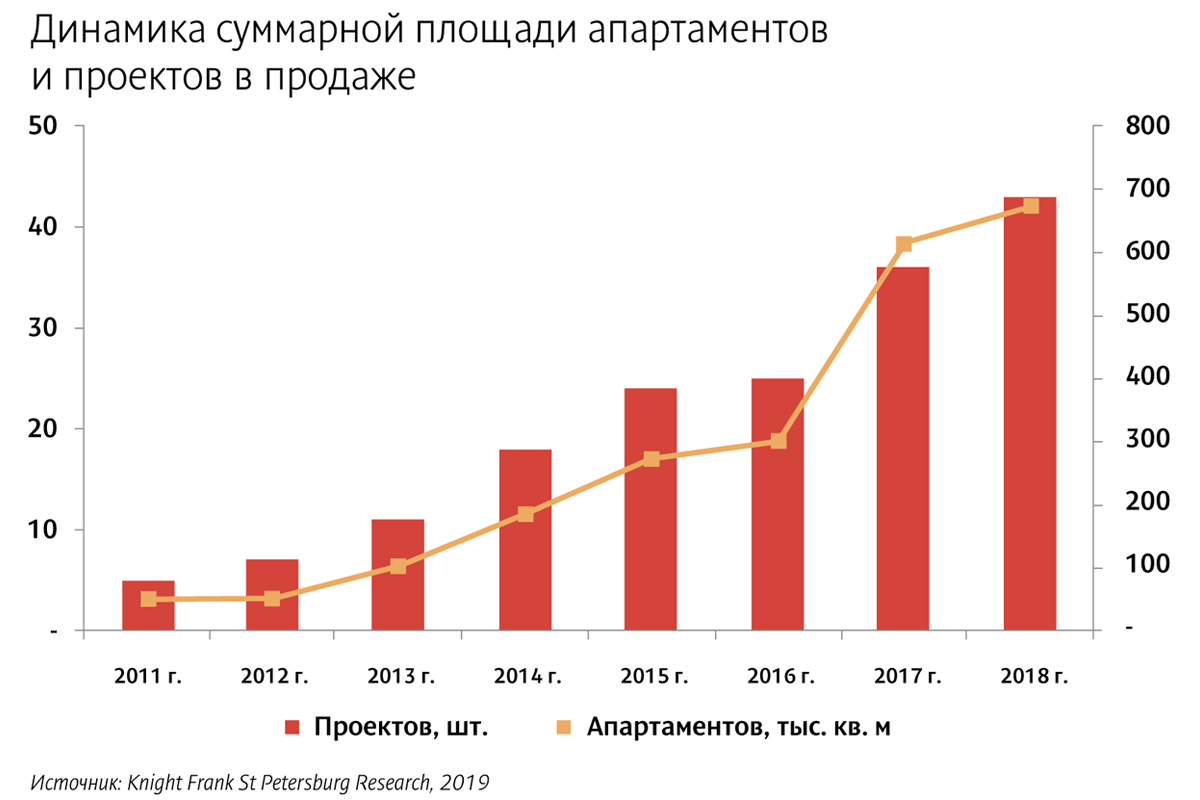

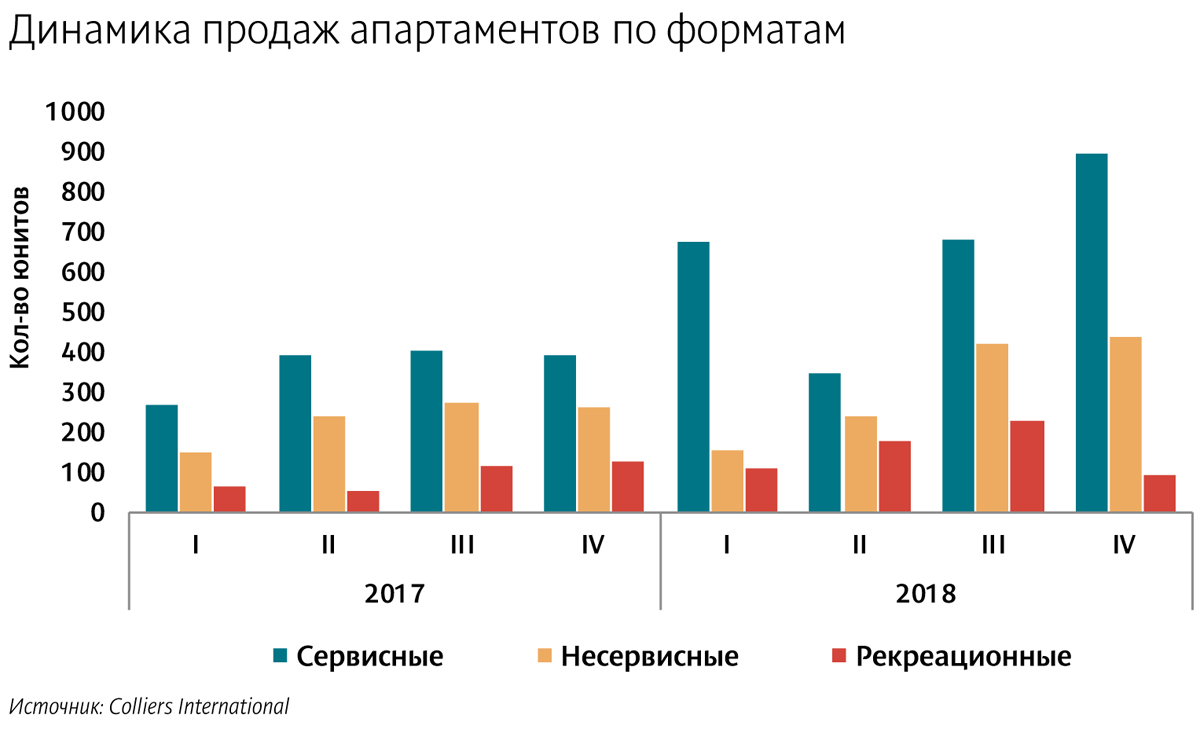

Ушедший 2018 год стал очередным годом триумфального шествия сегмента апартаментов на петербургском рынке недвижимости. «По итогам года было реализовано 4,4 тыс. юнитов. По сравнению с 2017 годом спрос на апартаменты увеличился на 58%, при этом особенной популярностью пользовались сервисные апартаменты, где зафиксировано увеличение продаж в 2,4 раза», – отмечает руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко.

«В общей структуре продаж сегмента в прошлом году занимали 60% сервисные апартаменты (т. е. комплексно управляемые проекты, в том числе апарт-отели). 40% приходилось на несервисный формат – так называемое «псевдожилье» (жилые дома без гостиничной инфраструктуры, которые застройщики позиционируют как апарт-комплексы, чтобы обойти некоторые градостроительные ограничения)», – рассказывает генеральный директор ООО «Вало Сервис» Константин Сторожев.

Эксперты отмечают повышенную активность петербургских девелоперов по реализации проектов именно сервисных апартаментов. По оценке аналитиков NAI Becar, 88% нового предложения относится к формату buy-to-let. В нем зафиксирован всплеск покупательской активности – общее количество сделок за год выросло в 2,5 раза. Увеличение спроса вызвало выраженную положительную ценовую динамику на рынке. За 2018 год средняя стоимость 1 кв. м апартаментов бизнес-класса выросла на 4,5%, комфорт-класса – на 7,6%, элит-класса – на 1,1%. На рынке апарт-отелей рекордсменом стали наиболее интересные для инвестиций проекты уровня «три звезды» – прирост цен составил 22% (до 144,1 тыс. рублей за 1 кв. м). По данным Knight Frank St Petersburg, средняя цена на апартаменты сервисного формата в Петербурге за 2018 год выросла на 9%.

Растущий спрос стимулирует девелоперскую активность. «В течение ближайших двух лет на рынок может выйти еще около 17 новых проектов на 7,5 тыс. юнитов суммарной площадью 290 тыс. кв. м и четыре дополнительные очереди уже находящихся в продаже объектов на 5,7 тыс. апартаментов площадью 308 тыс. кв. м», – говорит Светлана Московченко.

В ожидании закона

Казалось бы, перспективы апарт-сегмента вполне безоблачны. Однако, по оценкам экспертов, очень многое будет зависеть от позиции, которую займут законодатели. В этом смысле наступивший год в значительной степени будет решающим. «Отсутствие четкой законодательной базы и единых норм тормозит развитие сегмента и усложняет взаимодействие субъектов рынка. В 2019 году заинтересованным лицам предстоит сформировать единую позицию и продолжить работу над законопроектом о статусе апартаментов для внесения его в Госдуму», – констатирует Светлана Московченко.

В целях правового урегулирования формата в Госдуму уже не раз вносились законы, причем порой взаимоисключающей направленности. Это связано с уже упоминавшейся «двойственностью» объектов сегмента. Проблема состоит в том, что во многих городах (прежде всего в Москве) подавляющая часть апарт-проектов – это «псевдожилье». Соответственно, инициативы регулирования выдвигаются по двум направлениям: приравнивание к жилью (право регистрации, наличие социальных обременений и др.) или к гостиницам (присвоение «звездности», стандартизация обслуживания и пр.). И решение, которое примут законодатели, во многом станет определяющим.

«Основной фактор этого года в сегменте апартаментов – желание законодателя приравнять апартаменты к обычному жилью. Это связывают с разными причинами, но основная, на мой взгляд, – попытка ограничить количество появляющегося «псевдожилья», которое возводится по нормам нежилой недвижимости, а предназначено, по сути, для постоянного проживания. По действующим градостроительным нормам, застройщики апартаментов не закладывают в себестоимость своих проектов затраты на возведение социнфраструктуры. Между тем сервисные апартаменты предназначены для краткосрочного и среднесрочного проживания; при таких сроках не нужны ни регистрация, ни детсады или школы», – отмечает председатель совета директоров группы «ЯРД» Андрей Кошкин.

С ним согласен Константин Сторожев. «Очевидно, судьба рынка зависит от законодательных решений, которые поставят точки над i в правовом статусе апартаментов. Как мне кажется, здравый смысл возобладал, и законодатели все-таки хотят уйти от правового нигилизма и не ставить знак равенства между апартаментами и жильем. А с 1 июля 2019 года начнет действовать административная ответственность за оказание гостиничных услуг без классификации в соответствии с Законом "Об основах туристической деятельности в РФ…"», – обрисовывает он ситуацию.

Эксперты надеются, что депутаты, как минимум, проведут четкое разграничение между апартаментами разного формата и для каждого из них создадут регулирующую базу. «Как только эти нормы будут зафиксированы для всего рынка и не останется двойных толкований – количество микроинвесторов начнет только увеличиваться», – уверен Андрей Кошкин.

«В зависимости от жесткости принятых законодательных решений может сложиться ситуация, когда такое приобретенное помещение в «псеводжилье» нельзя будет использовать ни для жизни, ни для получения дохода: сегмент уйдет с рынка», – допускает Константин Сторожев, добавляя, что инвестиционная привлекательность сервисных апартаментов вырастет – и, как следствие, покупательская активность увеличится. «Люди будут лучше понимать, что сервисные апартаменты – это прозрачный инвестиционный продукт», – добавляет он.

Подвинуть гостиницы

Еще одним знаковым трендом эксперты называют все большую конкуренцию, которую апарт-отели оказывают классическим трех- и четырехзвездочным гостиницам. По прогнозам аналитиков ГК «БестЪ», общий номерной фонд сервисных апартаментов к началу 2021 года вырастет примерно в 4 раза (до 13,34 тыс. юнитов). За тот же период фонд размещения в гостиницах вырастет примерно на 4–5% – до 23,4 тыс. номеров.

«Принимая во внимание темпы роста рынка и спроса на нем, можно уверенно говорить о том, что апартаменты уже сейчас составляют конкуренцию демократичным гостиницам города – как по набору оказываемых услуг, так и на уровне проводимой ценовой политики», – отмечает заместитель директора департамента консалтинга Colliers International Евгения Тучкова.

С ней согласны и другие эксперты. «В сегменте «три-четыре звезды» апарт-отели уже сейчас составляют заметную конкуренцию классическим гостиницам. Качественных сетевых трехзвездочных отелей в Петербурге совершенно недостаточно. Думаю, что именно за счет конкуренции со стороны апарт-отелей гостиницы не получили от мундиаля того результата, на который они рассчитывали. Взрывного спроса там не увидели, а апартаменты во время чемпионата были заполнены на 90% и более, оттянув на себя часть туристического потока», – подчеркивает Николай Антонов, генеральный директор компании «МТЛ. Управление недвижимостью» (входит в ГК «БестЪ»).

Кроме того, эксперты ожидают как роста качества управления апарт-проектами, так и появления объектов более высокого класса. «Серьезную конкуренцию отелям более высокого уровня также могут составить апарт-отели, которые будут управляться известными международными операторами», – отмечает Светлана Московченко.

С ней соглашается Евгения Тучкова. «С ростом рынка, привлечением к управлению апарт-отелями профессиональных международных операторов туристы могут рассчитывать не только на более широкий выбор, но и более высокий уровень сервиса. Рынок быстро эволюционирует, и мы ожидаем, что в ближайшее время в Петербурге появятся также первые проекты премиум-класса», – полагает она.

«Еще один тренд – расширение компетенции управляющих компаний в сторону предоставления гостиничных услуг. Управляющие превращаются в гостиничных операторов, работающих с гостями, но одновременно совершенствуются в работе с собственниками номеров, с доходностью и издержками. В следующем году на рынке начнут формироваться стандарты управления такими комплексами», – добавляет Николай Антонов.

Мнение

Андрей Кошкин, председатель совета директоров группы «ЯРД»:

– Для девелоперов, развивающих формат сервисных апартаментов, важно, чтобы законодатель разделил классические апарт-отели и «псевдожилье» и определил нормы, по которым будет проводиться классификация этих объектов. Сервисные апартаменты – это новый вид доходной недвижимости, только начавший развиваться в Петербурге.

Поддержка со стороны власти позволит не только развить «белый» арендный рынок, но и будет давать постоянный доход как инвесторам, так и бюджету города в виде налоговых отчислений.

Страховой рынок Петербурга продолжает расти в основном за счет программ страхования жизни. Премии в этом сегменте выросли в 2017 году на 44%, при общем росте рынка на уровне 6,5%. Больше всего проблем продолжает приносить ОСАГО. В этом году участники рынка возлагают надежды на ЧМ-2018.

Общий объем премий страховщиков в Петербурге в 2017 году увеличился (без ОМС) на 6,5% (до 84,8 млрд рублей). Рост по России оказался выше – 8,3% до 1,3 трлн. рублей. Доля Северной Столицы в общих сборах составила порядка 6,4%.

«Страховой рынок России остается «москвоцентричным» – более 50% премий приходится на Москву, и это единственный регион, опережающий общероссийские показатели рынка страхования. Изменение текущей ситуации возможно только в случае серьезных структурных корректировок в страховых продуктах и при повышении уровня экономического развития Санкт-Петербурга», – говорит Владимир Храбрых, директор петербургского филиала СПАО «Ингосстрах».

Рынок Петербурга развивался в контексте общефедеральных тенденций – усилились консолидация и концентрация, часть компаний ушла, и даже крупные игроки почувствовали давление – говорит Алексис Платонов, заместитель председателя правления САО ЭРГО по продажам. Заметным событием, по его словам, стала потеря доли «Россгосстраха», что создало определенные возможности для других игроков, особенно для топ-20. «Игроки уходят, в результате рынок становится более надежным, понятным и прозрачным. На сегодняшний день число игроков на страховом рынке в целом насчитывает порядка двухсот компаний», – добавляет директор петербургского филиала компании «ВТБ Страхование» Кирилл Павлов.

По итогам года, топ-10 страховщиков собрал в Петербурге 67,95% всех премий, тогда как годом ранее эта доля составляла 69,6%. Десятка лидеров (без страхования жизни) практически не изменилась: на первом месте «РЕСО»; компания «Ренессанс страхование» поднялась с третьей на вторую позицию, которую ей уступил «Росгосстрах»; «СОГАЗ» – перескочил с пятого на третье; пятое место – у «Ингосстраха». Новичком в десятке стала компания «ВТБ Страхование», вышедшая на девятое место (годом ранее было двенадцатое). В страховании жизни тройка не изменилась – «Сбербанк страхование», «Росгосстрах», «АльфаСтрахование». Заметные перемещения продемонстрировали «СОГАЗ-Жизнь», поднявшись с десятого на четвертое место, и «ВСК – Линия жизни» – рывок с семнадцатой на восьмую позицию.

Большая розница

Если говорить о структуре сборов, то основной объем пришелся на каско (26,2% сборов рынка), ОСАГО (16,7%), страхование жизни (20,1%), ДМС (14%) и страхование от несчастных случаев (5,4%). Наибольшие темпы роста в Петербурге показало страхование жизни, главным образом за счет инвестиционной составляющей, рост составил 44%. Причина роста спроса в этом виде страхования – падение доходности по депозитам банков, считает Ольга Захарченко, руководитель Северо-Западного дивизиона компании «Ренессанс страхование». «Бурный рост инвестиционного страхования жизни наблюдается уже третий год подряд. Инвестиционное страхование жизни не является в чистом виде классическим страхованием жизни, и банкам более выгодно предлагать его своим вкладчикам, чем традиционный банковский продукт», – обращает внимание генеральный директор «СК «Капитал-полис» Алексей Кузнецов.

Высокий рост по итогам года также продемонстрировало страхование от несчастных случаев и болезней – на 18,7%. Здесь основная причина в активном развитии кредитования и особенно ипотеки – в структуре ипотечного страхования большую часть занимает страхование от несчастных случаев и болезней. В целом страхование имущества граждан выросло на 24%, что также объясняется ростом рынка жилищного кредитования: количество выданных кредитов в прошлом году выросло, по данным ЦБ, до 129 млрд рублей. А по требованию банков заемщики должны страховать приобретаемую недвижимость.

Как отмечает г-н Храбрых, 70% продаж в страховании имущества физлиц приходится на «коробочные» продукты. Во-первых, влияет эффект низкой базы (в Петербурге, по оценке местного филиала СПАО «Ингосстрах», застраховано не более 10% городского и 7% загородного жилья), во-вторых, объясняет эксперт, «коробочные» продукты удобны в оформлении и обеспечивают высокий уровень защиты от наиболее распространенных рисков. Интересно также, что в структуре продаж страховых продуктов продолжает усиливаться доля банковского канала. В игру также активно включаются ритейлеры, продающие страховки вместе с бытовой техникой и электроникой.

Достаточно активно в 2017 году развивалось медицинское страхование – рост рынка ДМС составил 8%. Правда, в этом росте присутствует доля медицинской инфляции. По словам Кирилла Павлова, директора филиала компании «ВТБ Страхование» в Петербурге, хорошо продавались программы онкострахования и телемедицины. Область высоких технологий и технологические новинки начинают оказывать все большее влияние на страховой рынок. Принятый в 2017 году закон о применении информационных технологий в сфере охраны здоровья, благодаря которому стало возможно развитие телемедицины, будет способствовать росту ДМС, считают страховщики.

Также динамичным сегментом стало страхование грузов, которое выросло на 32%. Это явный знак оживления экономики: увеличилось количество торговых операций, выросли транспортные перевозки и, соответственно, увеличилось страхование грузов, отмечает г-н Кузнецов. В целом же ситуация в рознице оказалась значительно лучше, чем в корпоративном сегменте, соглашаются эксперты. В сложных экономических условиях компании продолжают экономить на страховании.

Моторный стопор

Хуже в текущей экономической ситуации развивались моторные виды. Сборы по каско сокращаются на протяжении последних нескольких лет. За 2017 году сегмент уменьшился на 9,4%, оставив за собой 26% петербургского рынка. В связи с кризисом часть автовладельцев по-прежнему экономит и отказывается от страховки, объясняет г-н Платонов. Сказывается и падение продаж новых автомобилей: хотя по итогам 2017 года наблюдался небольшой рост продаж за счет льготных программ кредитования, они все еще не вернулись на докризисный уровень 2013 года, добавляет эксперт. По словам г-на Храбрых, снижение также обусловлено распространением усеченных полисов и франшиз. При этом активно развиваются полисы КАСКО с телематикой, которые могут обеспечить страхователю скидку до 30-40%. Это перспективный сегмент рынка, полагает г-н Храбрых.

«Можно надеяться, что ситуация в каско улучшится и это поддержит рост петербургского рынка. В частности, оживление возможно за счет постепенного роста продаж новых автомобилей (а проникновение каско в этом сегменте максимальное) за счет реализации отложенного спроса», – считает Ольга Захарченко. Объемы автокредитования уже вышли на докризисный уровень 2014 года, и темпы роста продаж новых автомобилей растут. Если в 2016-м продажи составили 1,4 млн новых автомобилей, а в 2017-м – 1,6 млн, то прогноз на этот год, по словам г-жи Захарченко, – порядка 2 млн.

Наиболее проблемным видом остается ОСАГО. Из «зеленой» зоны проблемных регионов в рейтинге РСА Петербург переместился в «желтую», ухудшив свои позиции. ОСАГО остается наиболее убыточным видом для всех страховщиков. Сборы в целом по рынку упали на 1,8%. В результате перераспределения портфеля ОСАГО «Росгосстраха» в первой пятерке долю рынка в Петербурге нарастили «СОГАЗ» и «Ренессанс страхование».

«Премии по ОСАГО сократились более чем на 20%, при увеличении выплат на 36,9%. Вместе с тем, мы сохраняем некий оптимизм и в 2018 году надеемся на продолжение стратегического диалога с ЦБ относительно перспектив этого сегмента, включая либерализацию тарифа в ОСАГО», – отмечает г-н Храбрых.

О прогнозах на 2018 год эксперты говорят сдержанно. Основными факторами будут стабилизирующие мероприятия, внедренные ЦБ и Правительством РФ в прошлые годы, а также большую роль сыграет предстоящий ЧМ-2018, считает г-н Платонов. По его прогнозам, рынок РФ в этом году может вырасти на 9-10%. При этом классическое страхование покажет динамику лучшую, чем в 2017 году, но не выше инфляции.

2017 год: топ-10 крупнейших страховых компаний Санкт-Петербурга и поступления от добровольного и обязательного страхования (кроме ОМС), тыс. рублей и процент всего рынка

|

«РЕСО-Гарантия» |

14 502 882 (17,1%) |

|

«Группа Ренессанс страхование» |

8 060 918 (9,51%) |

|

«СОГАЗ» |

5 680 899 (6,7%) |

|

«Росгосстрах» |

5 047 078 (5,95%) |

|

«Ингосстрах» |

4 875 966 (5,75%) |

|

«АльфаСтрахование» |

4 724 354 (5,57%) |

|

«Сбербанк страхование жизни» |

4 590 836 (5,41%) |

|

«Росгосстрах-Жизнь» |

3 755 956 (4,43%) |

|

«ВСК» |

3 359 556 (3,96%) |

|

«АльфаСтрахование-Жизнь» |

3 023 094 (3,57%) |

2016 год: топ-10 крупнейших страховых компаний Санкт-Петербурга и поступления от добровольного и обязательного страхования (кроме ОМС), тыс. рублей и процент всего рынка

|

«РЕСО-Гарантия» |

14 464 319 (18,17%) |

|

«Росгосстрах» |

8 048 386 (10,11%) |

|

«Группа Ренессанс страхование» |

7 233 422 (9,09%) |

|

«Ингосстрах» |

5 169 697 (6,5%) |

|

«СОГАЗ» |

4 844 735 (6,09%) |

|

«АльфаСтрахование» |

3 960 015 (4,97%) |

|

«Сбербанк страхование жизни» |

3 612 092 (4,54%) |

|

«Росгосстрах-Жизнь» |

3 030 249 (3,81%) |

|

«ВСК» |

2 570 595 (3,23%) |

|

«Либерти Страхование» |

2 463 555 (3,1%) |

Прошлый год ознаменовался рекордным падением ставок по ипотеке и одновременным ростом объемов кредитования. По мнению аналитиков, эти тенденции продолжат доминировать и в этом году.

Получат развитие и другие наметившиеся в 2017 году тренды. По оценке экспертов, к наиболее существенным факторам, которые повлияют на ипотечный рынок, следует отнести «детскую ипотеку», процесс рефинансирования кредитов гражданами с целью получения более привлекательных условий и все большее значение электронных технологий.

От рекордов к рекордам

В 2017 году благодаря неоднократному снижению Центробанком ключевой ставки ипотечный рынок России пережил несколько волн уменьшения ставок по ипотечным кредитам. В результате, по данным Агентства ипотечного жилищного кредитования (АИЖК, новое название – ДОМ.РФ), по итогам декабря прошлого года средние ставки укрепились на уровне ниже психологической отметки 10% годовых. Это стало рекордным значением за всю историю ипотеки в современной России.

Следствием этого стала выдача в России в 2017 году примерно 1,1 млн ипотечных кредитов на общую сумму около 2,02 трлн рублей. Это также рекордное значение (для сравнения: в докризисном 2014 году этот показатель достиг значения в 1,76 трлн).

По оценкам аналитиков, эти тенденции достигнут нового размаха в этом году. «Мы думаем, что в 2018 году рост выдачи ипотеки продолжится, ставки продолжат снижаться и общая выдача составит не менее 2,5 трлн рублей, а может, и более», – считает руководитель аналитического центра АИЖК Михаил Гольдберг. Аналогичный прогноз дает заместитель председателя правления, руководитель блока развития бизнеса банка «ДельтаКредит» Ирина Асланова.

Продолжит развитие и тренд снижения средней ипотечной ставки, что стало особенно актуально в связи с призывом Президента РФ Владимира Путина создать условия для уменьшения показателя до 7% годовых. «К концу этого года мы прогнозируем дальнейшее плавное снижение ставок до 8,5-9% (при ключевой ставке ЦБ 6,5-7%)», – говорит руководитель управления маркетинга банка «ДельтаКредит» Алексей Подвигин. Такие же цифры называет руководитель управления партнерских продаж, ипотеки и субсидий ФСК «Лидер» Павел Тимошенко.

В АИЖК идут дальше – и уже к концу 2018 года прогнозируют снижение средней ипотечной ставки до уровня около 8% годовых. А оптимистичный глава Минстроя РФ Михаил Мень полагает, что в горизонте пяти лет (к 2022 году) ставка упадет до 6% годовых.

О столь отдаленных перспективах судить сложно, но уже сейчас статистика подтверждает существенный рост ипотечного кредитования в первые месяцы этого года. По данным аналитического центра ДОМ.РФ, объем выдачи кредитов увеличился примерно в два раза, достигнув в январе-феврале 350 млрд рублей. При этом средние ставки в ипотеке на «первичку» приблизились к значению 9,5% годовых.

Банки – лидеры ипотечного рынка – подтверждают этот тренд, наперебой декларируя рост объемов выдачи кредитов. Так, ВТБ по итогам первых двух месяцев 2018 года выдал ипотечных кредитов на 58 млрд рублей, увеличив свой результат по сравнению с аналогичным периодом прошлого года на 43%. О приросте говорят и в Сбербанке. «Сегодня банки уже перегружены заявками со стороны заемщиков по новостройкам, вторичному рынку, переуступкам и перекредитованию», – констатирует финансовый директор ГК «Технополис» Сергей Жданов.

Субсидия «за ребенка»

Программа господдержки, получившая обиходное называние «детская ипотека», предполагает субсидирование бюджетом процентной ставки до 6% годовых для семей, в которых появился второй или третий ребенок. Перспективность инициативы, которую еще в конце 2017 года выдвинул Владимир Путин, эксперты оценивают по-разному.

Так, Сергей Жданов считает, что программа существенно не изменит рынок. «Не думаю, что она очень сильно повлияет на общий объем ипотечных кредитов, так как категория граждан, которым полагается эта льгота, сильно сужена», – полагает он.

Представители банковского сектора настроены более оптимистично. «Программа, безусловно, сыграет важную социальную роль, а также будет способствовать росту рынка ипотечного кредитования», – говорит управляющий директор по ипотеке розничного бизнеса ВТБ в Санкт-Петербурге Маргарита Кирикова. С ней согласен директор управления по работе с партнерами и ипотечного кредитования Северо-Западного банка Сбербанка Вячеслав Лебедев: «Ипотека с государственной поддержкой для семей с детьми, с льготной ставкой 6% годовых, станет хорошей поддержкой для многих семей. Сейчас поступают первые заявки, но мы считаем, что через два-три месяца программа начнет работать в полную силу», – уверен он.

Судя по всему, это общий взгляд банковского сообщества, поскольку заявки от кредитных организаций на субсидирование ставки, поступающие в Минфин РФ, достигли солидной цифры в 1 трлн рублей. «У нас общий объем лимита, утвержденного правительством на эти цели, 600 млрд рублей. Уже сейчас нам подали заявки примерно на триллион. Нам придется лимиты пропорционально урезать», – сообщил замглавы ведомства Алексей Моисеев.

Выгодно перекредитоваться

По мнению экспертов, рефинансирование получит в 2018 году дальнейшее развитие, поскольку условия кредитования продолжают улучшаться и люди, заключившие договора на старых условиях, будут стремиться перезаключить их на новых, более выгодных. «Тенденция к снижению ставок сохраняется и в этом году, поэтому популярность программы продолжит расти», – говорит Маргарита Кирикова.

В 2018 году договора рефинансирования составят примерно 18-20% в общем объеме ипотечных сделок, считает руководитель отдела ипотечного кредитования «Примсоцбанка» в Санкт-Петербурге Светлана Климова. При этом, по ее оценке, по итогам 2017 года в целом по ипотечному рынку рефинансирование составило 8-10% в общем объеме сделок.

А Сергей Жданов полагает, что «большинство людей, которые хотели бы перекредитоваться подешевле, уже сделали это либо, посчитав все выгоды, отказались от данной идеи».

Уход в онлайн

В развитии тенденции все большего использования электронных технологий и онлайн-сервисов не сомневается ни один эксперт.

По словам Вячеслава Лебедева, уже сейчас через услугу «ДомКлик» Сбербанком выдается 11% ипотечных кредитов. «В 2017 году 3827 клиентов Северо-Западного банка приобрели квартиры на общую сумму 8,5 млрд рублей через сервис «ДомКлик». Он позволяет подать заявку и получить одобрение ипотечного кредита и объекта недвижимости онлайн без посещения офиса банка. Клиент может пройти все этапы ипотеки удаленно и приехать в банк всего один раз – на сделку», – рассказывает он.

«ДельтаКредит» предлагает дистанционную подачу и одобрение заявки через систему DeltaExpress. За январь-февраль 2018 года треть клиентов, оставивших заявку на сайте банка, переходит на сервис, и 12% всех клиентов банка получают одобрение онлайн», – говорит Алексей Подвигин.

Маргарита Кирикова подтверждает тенденцию, однако оговаривается, что далеко не все готовы к использованию такой услуги. «По вопросам приобретения жилья ипотечные заемщики часто хотят общаться лично с работником банка, поэтому сопровождение ипотечной сделки выделенным сотрудником еще долгое время будет востребовано на рынке ипотечного кредитования», – уверена она.

Мнение

Руководитель управления маркетинга банка «ДельтаКредит» Алексей Подвигин:

– В 2018 году мы ожидаем долю рефинансирования в выдачах около 20%. При этом количество сделок будет постепенно снижаться по мере «вымывания» старых кредитов новыми на более выгодных условиях. Надо полагать, что в самое ближайшее время основная масса клиентов, заинтересованных в перекредитовании, успеет воспользоваться этим инструментом – и после 2018 года бум рефинансирования закончится.

Финансовый директор ГК «Технополис» Сергей Жданов:

– Внедрение онлайн-сервисов по ипотечному кредитованию в первую очередь нужно самим банкам. В связи с ростом объемов им приходится нанимать все больше персонала, зачастую не высококвалифицированного. Поэтому банки сами заинтересованы в автоматизации процесса и частичном перекладывании функций менеджеров на отдел продаж застройщиков.