Ипотека: тренд восходящий. Прогнозы, сделанные экспертами по поводу перспектив роста жилищного кредитования в этом году, оправдываются

Оптимистичные прогнозы, сделанные экспертами по поводу перспектив роста жилищного кредитования в этом году, судя по результатам января–сентября 2018 года, в полной мере оправдываются. Ипотека остается как основным драйвером продаж жилья, так и наиболее динамично развивающимся сегментом кредитования. Более того, несмотря на недавнее повышение Центробанком ключевой ставки, специалисты считают, что означенный тренд сохранится и в будущем году.

Цифры и факты

По данным Северо-Западного главного управления Центрального банка РФ, в январе-сентябре 2018 года банки предоставили заемщикам Северо-Западного федерального округа 122,1 тыс. жилищных кредитов на общую сумму 264,8 млрд рублей (рост в 1,5 раза в количественном и в 1,6 раза в денежном выражении к аналогичному периоду 2017 года). Это рекорд ипотечного рынка: для сравнения, за весь 2017 год в СЗФО было выдано 257,4 млрд рублей.

За январь–сентябрь 2018 года выдача ипотеки в Санкт-Петербурге выросла на 64%, до 136,23 млрд рублей. Только за сентябрь петербуржцы получили 6 тыс. ипотечных жилищных кредитов, что в 1,4 раза больше, чем в сентябре 2017 года.

Эти цифры вполне коррелируют с данными ключевых игроков рынка. Так, за январь–сентябрь 2018 года ВТБ нарастил продажи ипотечных кредитов в Петербурге и Ленобласти на 67% по сравнению с аналогичным периодом прошлого года, сообщил управляющий розничным бизнесом Северо-Западного филиала банка ВТБ Сергей Кульпин. Всего по итогам девяти месяцев банк выдал 14,5 тыс. ипотечных кредитов на общую сумму более 40,6 млрд рублей

По его словам, в итоге ипотечный портфель ВТБ в Петербурге и Ленобласти вырос на 20% и достиг 109,5 млрд рублей. «При этом в целом кредитный портфель розничного бизнеса банка превысил уже 200 млрд рублей», – уточнил эксперт, отметив, что, помимо ипотеки, хороший рост продемонстрировали потребительские займы на различные нужды и автокредиты.

По итогам сентября 2018 года доля ВТБ в общем объеме выдачи ипотечных кредитов в Петербурге и Ленобласти достигла 35,6%, рассказал Сергей Кульпин. Он признал, что это рекордный месячный показатель.

Управляющий сообщил, что примерно 64% в объеме выдачи занимают новостройки, 30% – объекты вторичного рынка, а на долю рефинансирования приходится 6%. «Средняя сумма кредита постепенно растет. На данный момент она составляет порядка 2,8 млн рублей», – добавил он.

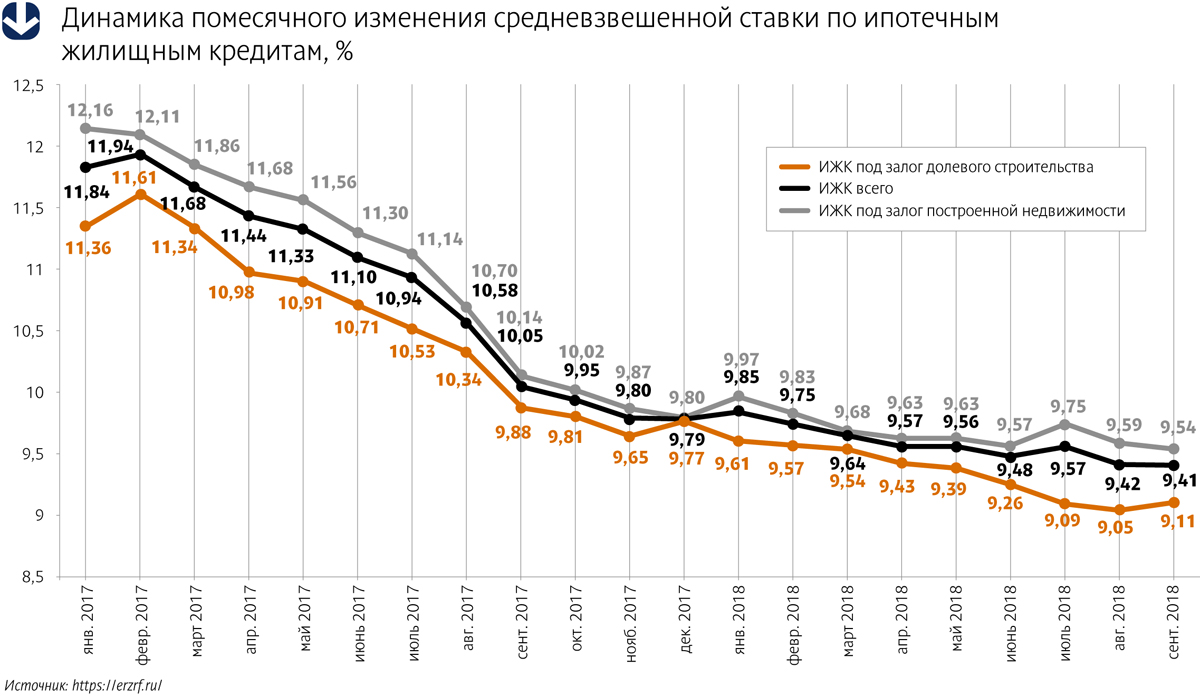

Надо отметить, что этот тренд соответствует развитию рынка ипотеки в целом в России. По данным Центробанка РФ, за январь–сентябрь 2018 года выдано более 1 млн кредитов, суммарно на 2,07 трлн рублей (+47,5% в количественном и +61,1% в денежном выражении к аналогичному периоду прошлого года). При этом средняя ставка по ипотеке за девять месяцев 2018 года составила 9,56% (–1,54 п. п. к аналогичному показателю прошлого года).

Главный драйвер

По словам Сергея Кульпина, ипотека остается одним из основных драйверов развития розничного кредитования. А по данным застройщиков, именно ипотека является также и главным фактором роста продаж нового жилья. Девелоперы сообщают о решающей роли жилищного кредитования в росте продаж новостроек, а также о росте доли квартир, приобретаемых в кредит.

Так, у «Строительного треста» общий объем реализации недвижимости за девять месяцев 2018 года (94,2 тыс. кв. м) в денежном выражении увеличился на 26% по сравнению с аналогичным периодом прошлого года и составил 9,1 млрд рублей. При этом доля ипотечных сделок приблизилась к 70%.

«Ипотека остается основным инструментом приобретения жилья. При этом вне зависимости от региона – практически основным. Этому поспособствовали снижение ипотечных ставок, специальные совместные программы банков и застройщиков. Вариантов появилось немало. За последние три года процентная ставка по ипотеке в России снизилась почти в полтора раза – в среднем с 14,5% примерно до 9,5% годовых. Из года в год объем сделок с использованием ипотеки растет. В наших продажах доля ипотечных сделок по итогам трех кварталов составляет 58% (по итогам прошлого года – 46%)», – рассказывает коммерческий директор компании «ЛСР. Недвижимость – Северо-Запад» («Группа ЛСР») Ольга Аветисова.

О том же говорят и другие застройщики. «В III квартале 2018 года доля ипотечных сделок в нашем холдинге составила 41%. Для сравнения: год назад она составляла 35%», – говорит коммерческий директор Группы «Эталон» Андрей Останин. «В среднем шесть человек из десяти, обращающихся в нашу компанию, приобретают квартиру в ипотеку. Благодаря комфортным условиям, которые сегодня сложились на рынке жилищного кредитования, доля ипотеки в структуре продаж продолжает расти», – отмечает руководитель отдела ипотечного кредитования компании «Петербургская Недвижимость» Юлия Мошкова.

Драйверы драйвера

Как отмечают эксперты, ипотечные ставки в последнее время перестали играть роль основного предмета конкурентной борьбы банков за потребителя. Практически все крупные игроки ипотечного рынка оперативно реагируют на внешние факторы (главный из которых – изменение ключевой ставки Центробанком), и процентная ставка находится на схожем уровне. «Сервисные составляющие (такие как качество обслуживания, скорость принятия решений и наличие дистанционных сервисов) действительно играют все большую роль», – отмечает Сергей Кульпин.

Сохраняет свою роль и удобный набор банковских продуктов, считает эксперт. ВТБ расширяет условия программы рефинансирования. Теперь предложение распространяется на ипотечные кредиты, выданные на приобретение жилья в новостройках. Кредит на цели рефинансирования по ставке 9,2% годовых доступен работникам сферы образования, здравоохранения, правоохранительных, налоговых органов – по условиям программы «Люди дела». Зарплатным клиентам предлагается фиксированная ставка в размере 9,4%; для остальных категорий заемщиков рефинансирование доступно под 9,7%.

Впрочем, излишне усложнять продуктовый ряд не представляется целесообразным. Как говорит Сергей Кульпин, несмотря на растущую популярность апартаментов, особую программу по ним ВТБ разрабатывать пока не предполагает. «Наши продукты достаточно универсальны, чтобы их можно было эффективно использовать и при покупке апартаментов», – говорит он.

Перспективы

Текущую экономическую ситуацию сложно назвать безоблачной. Минимизировать проблемы призвано решение Центробанка РФ о незначительном повышении (на 0,25 п. п.) ключевой ставки, принятое в середине сентября. Следствием этого стал небольшой сдвиг вверх базовых процентных ставок по ипотечным продуктам, который были вынуждены сделать все крупные игроки рынка.

Впрочем, Банк России призывает не переоценивать негативное влияние этой меры. «Небольшое оперативное увеличение ставки снижает вероятность ее более значительного повышения в будущем», – заявила глава Центробанка РФ Эльвира Набиуллина, отметив перспективу возвращения к смягчению денежно-кредитной политики в 2019 году.

Эксперты рынка признают, что незамеченным рост ключевой ставки вряд ли останется. Однако не думают, что последствия для рынка ипотеки будут очень серьезными. «Прогнозировать сейчас что-либо сложно. Ведь ипотечные ставки целиком зависят от ключевой ставки Центробанка. Но не думаю, что речь идет о каком-то кардинальном росте», – отмечает Ольга Аветисова.

Несмотря на повышение Центробанком ключевой ставки и последовавшее затем увеличение процентных ставок по ипотеке, общие объемы ее выдачи в ближайшей перспективе продолжат расти, уверен и Сергей Кульпин. По его словам, повышение процентной ставки носит пока незначительный характер (в частности, ВТБ в ноябре поднял ее по стандартным ипотечным продуктам на 0,4 п. п.), в то время как актуальность вопроса улучшения жилищных условий для граждан сохраняется. «Прогнозы на будущий год пока давать преждевременно, но мы уверены, что тренд к росту сохранится. И в свои планы закладываем дальнейшее увеличение объемов выдачи ипотеки», – говорит эксперт.

С ним согласна и Юлия Мошкова. «Тенденция к росту объемов выдачи ипотеки, я думаю, сохранится и в следующем году. Средневзвешенная ставка выросла незначительно, по-прежнему особую роль играют партнерские программы. Например, благодаря сотрудничеству «Петербургской Недвижимости» и ВТБ ставка снижена до 9,1% годовых, в то время как базовая ставка равняется 10%», – отмечает она.

Кредитная активность бизнеса остается низкой, а процентные ставки по кредитам – высокими, не позволяя активно кредитоваться как заемщикам, так и самим банкам. Новые заимствования в основном используются для рефинансирования текущей деятельности, отмечают банкиры.

В текущей экономической ситуации компании не стремятся наращивать долговую нагрузку, а первым делом приступают к оптимизации операционной деятельности, сокращению издержек и улучшению кредитного профиля. Новые заимствования в основном используются для рефинансирования, а также вложений в проекты, которые все же остались в рамках инвестиционной программы компании, отмечает аналитик инвестиционного холдинга «Финам» Антон Сороко.

Спрос на кредиты в настоящее время высок, но наиболее активно запрашиваются и предоставляются кредиты на пополнение оборотного капитала, без чего невозможен бизнес клиентов, подтверждает старший вице-президент, руководитель службы кредитования БФА Банка Юрий Манулис. Те же компании, которые ощутили падение спроса на свою продукцию, а также предприятия, финансовое положение которых ухудшилось из-за снижения операционной маржи и роста стоимости ресурсов, сокращают кредитную нагрузку. По словам господина Манулиса, банки предоставляют кредиты на финансирование объективно привлекательных проектов с высокой вероятностью успешной реализации.

«Выдачи в основном осуществляются на финансирование текущей деятельности и пополнение оборотных средств, инвестиционный спрос незначительный», – согласен заместитель руководителя Северо-Западного регионального центра – вице-президента банка ВТБ Руслан Еременко. В кредитном портфеле БФА Банка доминируют предприятия таких отраслей, как строительство и операции с недвижимостью, оптовая и розничная торговля, финансово-посреднические услуги, транспорт и связь.

«Спрос на кредиты со стороны корпоративных клиентов в настоящее время довольно высокий. Главным образом за финансированием обращаются компании-производители, в том числе «санкционных» товаров. Они пользуются ситуацией и пытаются нарастить объемы производства», – отмечает Вадим Исаков, территориальный директор банка «БКС Премьер». Кроме того, достаточно высок спрос на рефинансирование текущих обязательств: с учетом спада бизнеса достаточно большое количество компаний не в состоянии обслуживать свои долги. Кто-то решает этот вопрос путем реструктуризации, кто-то путем рефинансирования, добавляет эксперт.

«Длинных» кредитов в текущих условиях банки не выдают, в данной экономической ситуации они не готовы нести долгосрочные риски. По словам господина Еременко, средние сроки кредитования составляют 1-3 года. Что касается условий, то после стремительного взлета, вызванного повышением ключевой ставки в декабре 2014 года, банки постепенно снижают ставки, отмечает господин Исаков.

Кстати:

Как отмечает заместитель директора Северо-Западного регионального центра Райффайзенбанка по корпоративному бизнесу Лилия Радюшкина, стоимость кредитов для компаний сегодня складывается из расчета плюс 2-3% к ставке рефинансирования.

Добросовестные и аккуратные водители в скором времени смогут рассчитывать на большие скидки при покупке полиса КАСКО, благодаря работе Бюро страховых историй.

С начала августа российские страховщики передают информацию о заключенных договорах автострахования в Бюро страховых историй (БСИ). Передача данных происходит при заключении договора с водителем, далее страховая компания передает информацию по убыткам и происходящим изменениям в договорах. В результате в течение нескольких лет в Бюро будут аккумулированы многочисленные истории водителей, что позволит страховщикам не только выставлять справедливые тарифы для клиентов, но и бороться с мошенничеством. Как отмечает президента Российского союза автостраховащиков (РСА) Игорь Юргенс, уже до конца года в бюро будет содержаться информация по примерно 1,5 млн договоров.

Российские страховщики успешно начали собирать страховые историй по Автокаско клиентов. Пока давать объективную оценку эффективности системы Бюро кредитных историй и работоспособности ее функционала пока преждевременно. В БСИ будут аккумулироваться данные по договорам, заключенным только после 1 августа 2015 года. Страховые истории только начали формироваться, и полноценная информация, позволяющая оценить аварийность водителей, будет накоплена по меньшей мере через год, отмечает директор филиала СПАО «Ингосстрах» в Санкт-Петербурге Владимир Храбрых. Пока страховщики только отдают данные, но не имеют доступа к системе, все технические вопросы «обратной связи» отрабатываются.

Работа бюро должна позитивно отразиться на качестве использования транспортных средств и поведении водителей на дорогах, считает заместитель руководителя управления андеррайтинга «АльфаСтрахование» Дмитрий Вишняков. «Это мы видим по примерам других стран. Все достаточно просто: у группы страхователей с низкой частотой страховых случаев или низкоубыточной группы появится возможность получать более низкие тарифы, так как при расчете страховщик сможет учитывать всю историю страхования клиента. В результате благодаря бюро распределение страховых премий станет более «справедливым»», - отмечает г-н Вишняков. По его словам размер скидки может быть достаточно высоким – в «АльфаСтраховании» до 45%.

"КАСКО – это добровольный вид страхования, и предоставление скидок в том или ином случае регламентируется тарифной политикой каждой страховой компании, также как и готовность в принципе принимать какой-либо автомобиль на страхование",- отмечает управляющий директор департамента страхования автотранспортных средств «Ренессанс Страхование» Сергей Демидов. "База позволит прекратить сложившуюся ситуацию, когда аккуратные водители платят за лихачей, приносящих убытки страховщику, а потом просто оформляющих полис в новой страховой компании", - добавляет он. В настоящее время постоянные клиенты «Ренессанс Страхование» могут получить скидку от действующих тарифов до 50% за безубыточное страхование на протяжении 6 лет. При этом клиент, который ранее не заявлял убытки, может получить скидку даже несмотря на 1-2 убытка за последний год страхования. Клиенты с хорошей страховой может получить скидку при страховании второго и последующего автомобилей, либо при замене автомобиля и покупке нового.

Хорошие условия для аккуратных водителей предоставляют и другие компании. «Ингосстрах» предоставляет своим постоянным «безаварийным» клиентам скидки до 50% по риску «Ущерб» и в зависимости от класса на основе коэффициента «бонус-малус» (КМБ, понижающий и повышающий коэффициент).

«Если автовладелец впервые приобретает полис автокаско в нашей компании, ему присваивается 3-й класс, и при расчете тарифа применяется КБМ со значением 1. На следующий год безаварийного вождения этому клиенту присваивается 3 или 4 класс и предоставляется от 5 до 10% скидки на основе сниженного КБМ», - объясняет директор филиала СПАО «Ингосстрах» в Санкт-Петербурге Владимир Храбрых.

Специальные программы для ответственных водителей есть у «Либерти Страхования». Для тех, кто самостоятельно позаботился о защите своего автомобиля от угона (путем установки дополнительных противоугонных устройств), предлагается скидка скидки от страховой премии до 50%. СК «Капитл-Полис» предлагает безубыточным клиентам из других компаний скидку за переход в 10%.

Большую экономию дают также программы с франшизой. По мнению г-на Вишнякова, это основной инструмент оптимизации, который позволяет получить значительную экономию на каско при принятии на себя относительно небольшой доли риска. При относительно невысокой франшизе – порядка 10-15 тыс. рублей в зависимости от модели можно получить скидку до 50% от стандартного продукта.