Заемщикам измерили давление. Эксперты зафиксировали снижение кредитного здоровья россиян

Национальное бюро кредитных историй (НБКИ) зафиксировало снижение индекса «кредитного здоровья» россиян в III квартале 2018 года. Индекс, который непрерывно рос с 2016 года, снизился всего на 1 пункт, и бить тревогу рано. Однако если ставки по кредитам (и, в первую очередь, по ипотеке) вырастут, просрочка по кредитам может резко взлететь вверх, предупреждают эксперты.

Значение индекса «кредитного здоровья» в III квартале 2018 года составило 93 пункта, снизившись на 1 пункт по сравнению со II кварталом 2018 года, сообщили НБКИ и компания FICO – лидер в предиктивной аналитике и разработке систем для принятия управленческих решений, которая рассчитывает индекс. (Индекс рассчитывается FICO на основе данных НБКИ. При вычислении учитывается доля «плохих» долгов среди их общего числа (bad rate). При этом в качестве «плохих» рассматриваются займы, просроченные более чем на 60 дней в течение последних шести месяцев.)

В 2015–2016 годах индекс «кредитного здоровья» стремительно падал, достигнув рекордной отметки в 89 пунктов, однако со второй половины 2016 года он только рос и поднялся на 5 баллов, до 94 пунктов. Это первое снижение за последние годы. На 1 октября 2018 года самыми здоровыми округами являются: Центральный ФО – 98 пунктов, Приволжский и Северо-Западный федеральные округа – по 96 пунктов.

Несмотря на то, что качество кредитов, выданных до 2015 года, стабилизировалось, а количество предоставленных за последние 3-4 года – существенно возросло, объем «плохих» долгов остается довольно существенным, отмечает директор по скорингам FICO Елена Конева. Поэтому кредиторы продолжают следить как за качеством новых кредитов, так и за риск-профилем заемщиков, у которых уже имеются действующие обязательства.

Просроченная задолженность по кредитам физлицам в РФ в течение всего 2018 года планомерно снижалась, обращает внимание аналитик ИК «Фридом Финанс» Анастасия Соснова. С начала года доля просрочки, по данным ЦБ, опустилась с 6,9% до 5,7% на 1 октября. В Петербурге ситуация с просроченной задолженностью была лучше, чем в целом по стране. В начале года доля просрочки в общем объеме выданных петербуржцам кредитов составила 5,4%, а за 9 месяцев 2018 года она снизилась до 4,2%. Несколько лет назад ситуация была значительно серьезнее, добавляет Анастасия Соснова: на 1 октября 2015 года просроченная задолженность составляла 8% от всех выданных физическим лицам кредитов в РФ, в Санкт-Петербурге – 6,8%.

В целом, в 2017–2018 годах ситуация с «плохими» долгами стабилизировалась. Почти два года «кредитное здоровье» населения не только не ухудшалось, но и постепенно отыгрывало свои позиции, отмечает генеральный директор НБКИ Александр Викулин. «Вместе с тем, основные риски для генерирования просрочки остаются прежними – снижение или отсутствие роста реальных доходов населения. По этой причине кредиторам необходимо продолжать внимательно следить за такими рыночными индикаторами, как уровень долговой нагрузки, а также ставить на «сигнал» (оперативный мониторинг финансового поведения заемщиков) портфели всех типов кредитов», – добавляет он.

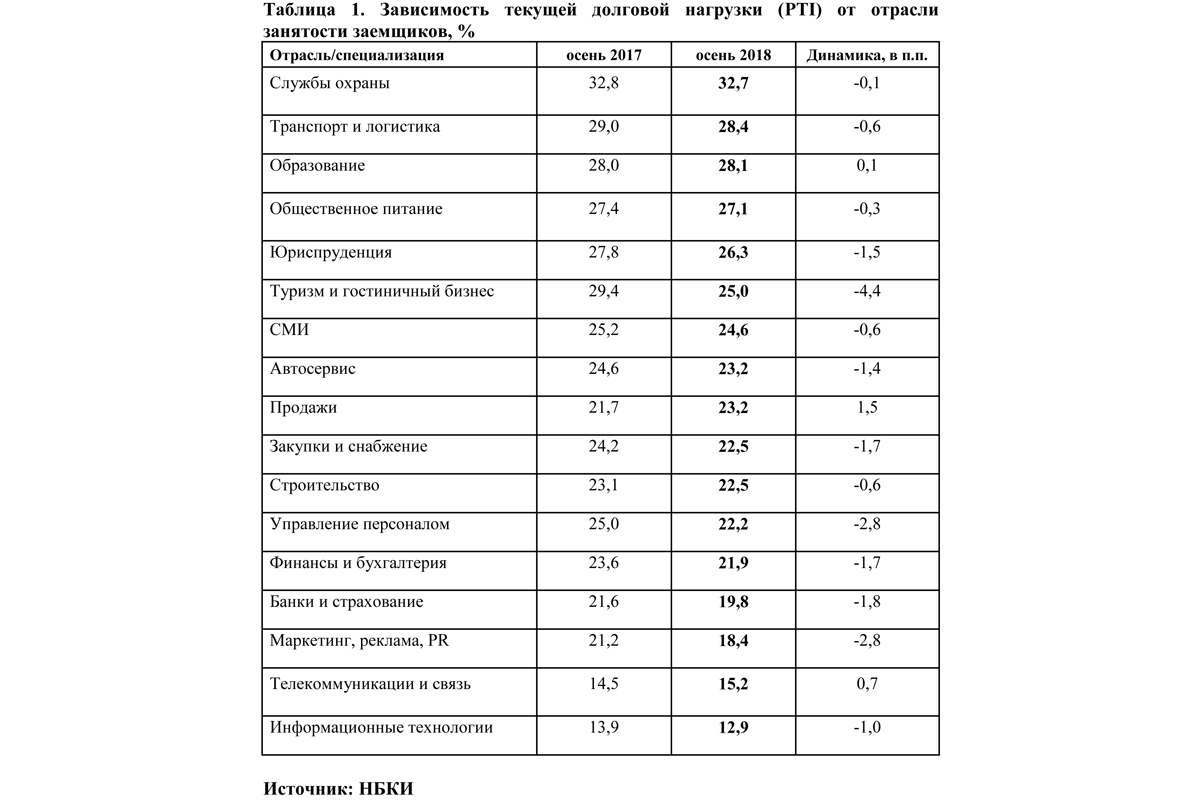

Примечательно, что в октябре НБКИ зафиксировало снижение общей долговой нагрузки работающих граждан в большинстве сфер занятости. Больше всего за год долговая нагрузка сократилась в туристическом и гостиничном бизнесе, управлении персоналом, а также в сфере маркетинга, рекламы и PR. В то же время она выросла у работников из сфер «Продажи», «Телекоммуникации и связь» и «Образование».

В последние годы на рынке розничного кредитования наблюдался бум: с середины 2017 года до середины 2018 года объем задолженности физлиц перед банками в России вырос на 19%, динамика сегмента достигла пика с 2014 года, фиксируют аналитики агентства «Эксперт РА». При этом реальные располагаемые денежные доходы населения стагнировали. Этот фактор вызывает опасение экспертов. Негативное влияние на платежеспособность населения дополнительно окажут повышение НДС и рост цен на топливо, а также снижение курса рубля. Это может привести к росту дефолтности в розничном сегменте в 2019–2020 годах, считает «Эксперт РА».

Впрочем, как говорят банкиры, действующие меры регулирования не позволят розничному рынку «перегреться». В частности, в 2017 году ЦБ существенно повысил требования резервирования по ипотечным кредитам (наиболее значительным по объему) с низким первоначальным взносом, с целью снижения высокорискового кредитования, отмечает управляющая филиалом «Абсолют Банка» в Санкт-Петербурге Мария Батталова. В результате сейчас на рынке практически нет предложений с первоначальным взносом по ипотеке менее 20% от стоимости объекта. Впрочем, ведущие ипотечные банки и до введения новых требований регулятора не выдавали кредиты с первоначальным взносом менее 15%, обращает внимание г-жа Батталова.

Еще один важный фактор, позволяющий минимизировать риски, – это оценка заемщика при рассмотрении заявления о кредите, добавляет банкир. Крупнейшие кредиторы ответственно подходят к тому, чтобы после внесения обязательного платежа у заемщика в распоряжении осталась сумма, достаточная для комфортного существования. Благодаря современным технологиям банки имеют возможность проверить предоставленные клиентом сведения об уровне доходов, наличие дополнительных обременений и прочее.

Сектор ипотечного кредитования считается самым низкорисковым в кредитовании физических лиц, отмечает Анастасия Соснова. Доля просроченной задолженности в сегменте ипотечного кредитования традиционно невелика и редко сильно увеличивается. На 1 октября по России она едва достигала 1%. В Санкт-Петербурге приблизительно такие же показатели: по последним данным ЦБ – 1,3% (в Ленобласти – 0,93%). Активные меры ЦБ по снижению выдачи наиболее рискованных кредитов – безусловно, положительный фактор, который заметно сдерживают рост, говорит генеральный директор ООО «Первое Ипотечное Агентство» Максим Ельцов. Банкам становится все менее выгодно выдавать необеспеченные потребительские кредиты и ипотечные кредиты с минимальным (до 20%) первоначальным взносом.

Второй очевидный, но не самый позитивный фактор снижения просрочки, начиная с 2014–2015 годов, – рост объемов выдачи ипотеки на фоне снижения ипотечных ставок, продолжает Максим Ельцов. Только за девять месяцев 2018 года выдачи ипотеки в Петербурге выросли на 64% до 136, 231 млрд. рублей (по РФ - на 61% до 2,07 трлн. рублей). Практика показывает, что в первые один-два года после получения кредита заемщики лучше соблюдают обязательства по платежам. Стабильный незначительный рост цен на недвижимость и спокойная ситуация на рынке мотивирует даже проблемных заемщиков соблюдать платежную дисциплину. «Рост выдачи ипотеки более чем на 60% при более медленном, инертном росте дефолтов по кредитам как раз и обеспечивает эту временную картину стабильности. К тому же с 2014–2015 годов, когда просрочка была намного выше, банки успели просудиться с проблемными заемщиками, реализовать залоговую недвижимость и погасить просроченные кредиты», – говорит Максим Ельцов.

Максим Ельцов полагает, что относительно благоприятная ситуация с уровнем просрочки будет сохраняться лишь до повышения ставок, а также до незначительного ухудшения макроэкономической ситуации. В зависимости от степени ухудшения уровень просроченной задолженности может подняться в 1,5 раза и более. Для этого достаточно, чтобы ставка по ипотеке вернулась на уровень выше 11%.

В Петербурге 20 марта 2018 года состоялся совместный бизнес-завтрак маркетингового агентства Media108 и партнерской системы MarketCall на тему «Маркетинг в недвижимости 2018. Как остаться в игре и продать больше конкурентов?».

Эксперты рассказали о наиболее перспективных инструментах маркетинга в сфере недвижимости и поделились рекомендациями, как увеличивать уровень продаж в условиях высокой конкуренции. Модератором бизнес-завтрака выступил Всеволод Баев, генеральный директор компании Media108.

Открыл деловую программу Георгий Быковский, руководитель отдела маркетинга и рекламы компании «Самолёт ЛО». Эксперт поделился принципами выстраивания клиентского сервиса и внедрения новых технологий маркетинга, а также акцентировал внимание на необходимости индивидуализировать общение с каждым покупателем. «После знакомства с компанией покупатели возвращаются к ней с помощью разных каналов: медийной рекламы, ретаргетинга, контекста. Ближе к середине сделки они начинают обращать внимание на PR-активность компании: отзывы, экспертные комментарии в изданиях и т. д. Почему тогда мы взаимодействуем со всеми одинаково – будто они увидели нас в первый раз? Если мы показываем человеку, близкому к покупке, медийную рекламу, эти бюджеты уходят в никуда. Мы должны разделять покупателей и делать так, чтобы каждый из них видел только нужную для него рекламу», – сказал Георгий Быковский.

Александр Дужников, сооснователь проектов MarketCall, Move.ru и HOQU, рассказал о набирающих популярность партнерских сетях и формате Pay Per Call, который позволяет застройщикам получать целевые звонки: «Целевое обращение – это звонок, относящийся непосредственно к офферу застройщика. Он должен быть длительным, уникальным и соответствовать другим параметрам, которые выставляет сам рекламодатель. С накруткой нецелевых звонков мы боремся с помощью антифрод-системы». По словам Александра Дужникова, на рынке Санкт-Петербурга сегодня велик потенциал партнерского маркетинга. Если в Москве его доля в общем распределении бюджетов на рекламу в интернете составляет 21%, то в Санкт-Петербурге – пока лишь 4% (см. график).

Владимир Лоскутов, заместитель генерального директора компании Media108, посвятил доклад принципам и ошибкам медиапланирования. Эксперт уверен, что на данный момент KPI агентства заключаются не только в выполнении плана по обращениям, но и в объеме контрактаций – и медиаплан необходимо формировать с учетом двух этих факторов в совокупности. По его словам, просто сформировать эффективный медиаплан недостаточно. «Чтобы реализовать медиаплан, необходимо выстроить качественные коммуникации с застройщиком и оценить факторы, влияющие на выполнение плана в целом. Крайне важно учитывать ряд внешних обстоятельств, таких как оффлайн-активность и изменение условий покупки, в том числе стоимости лота. При усилении рекламных кампаний не стоит забывать про ресурсы отдела продаж застройщика, а также про возможности брокеров размещать самостоятельно рекламу», – порекомендовал Владимир Лоскутов.

В завершение бизнес-завтрака Ася Левнева, директор департамента по маркетингу и продажам ЗАО «Балтийская жемчужина», представила кейс с микрорайоном «Балтийская жемчужина» и рассказала, какие инструменты за последние десять лет потеряли свою эффективность, а в каких компания видит перспективу. «Мы отказались от рекламирования на телевидении и участия в выставках недвижимости, поскольку данные каналы не обеспечивали достаточное количество обращений целевой аудитории. Мы акцентируем внимание наших клиентов не на цене объекта, а качестве жилой среды, и поэтому сосредоточились на мероприятиях с более адресным подходом. Они включают как организацию собственных, так и спонсирование внешних мероприятий», – рассказала Ася Левнева.

Страховой рынок Петербурга продолжает расти в основном за счет программ страхования жизни. Премии в этом сегменте выросли в 2017 году на 44%, при общем росте рынка на уровне 6,5%. Больше всего проблем продолжает приносить ОСАГО. В этом году участники рынка возлагают надежды на ЧМ-2018.

Общий объем премий страховщиков в Петербурге в 2017 году увеличился (без ОМС) на 6,5% (до 84,8 млрд рублей). Рост по России оказался выше – 8,3% до 1,3 трлн. рублей. Доля Северной Столицы в общих сборах составила порядка 6,4%.

«Страховой рынок России остается «москвоцентричным» – более 50% премий приходится на Москву, и это единственный регион, опережающий общероссийские показатели рынка страхования. Изменение текущей ситуации возможно только в случае серьезных структурных корректировок в страховых продуктах и при повышении уровня экономического развития Санкт-Петербурга», – говорит Владимир Храбрых, директор петербургского филиала СПАО «Ингосстрах».

Рынок Петербурга развивался в контексте общефедеральных тенденций – усилились консолидация и концентрация, часть компаний ушла, и даже крупные игроки почувствовали давление – говорит Алексис Платонов, заместитель председателя правления САО ЭРГО по продажам. Заметным событием, по его словам, стала потеря доли «Россгосстраха», что создало определенные возможности для других игроков, особенно для топ-20. «Игроки уходят, в результате рынок становится более надежным, понятным и прозрачным. На сегодняшний день число игроков на страховом рынке в целом насчитывает порядка двухсот компаний», – добавляет директор петербургского филиала компании «ВТБ Страхование» Кирилл Павлов.

По итогам года, топ-10 страховщиков собрал в Петербурге 67,95% всех премий, тогда как годом ранее эта доля составляла 69,6%. Десятка лидеров (без страхования жизни) практически не изменилась: на первом месте «РЕСО»; компания «Ренессанс страхование» поднялась с третьей на вторую позицию, которую ей уступил «Росгосстрах»; «СОГАЗ» – перескочил с пятого на третье; пятое место – у «Ингосстраха». Новичком в десятке стала компания «ВТБ Страхование», вышедшая на девятое место (годом ранее было двенадцатое). В страховании жизни тройка не изменилась – «Сбербанк страхование», «Росгосстрах», «АльфаСтрахование». Заметные перемещения продемонстрировали «СОГАЗ-Жизнь», поднявшись с десятого на четвертое место, и «ВСК – Линия жизни» – рывок с семнадцатой на восьмую позицию.

Большая розница

Если говорить о структуре сборов, то основной объем пришелся на каско (26,2% сборов рынка), ОСАГО (16,7%), страхование жизни (20,1%), ДМС (14%) и страхование от несчастных случаев (5,4%). Наибольшие темпы роста в Петербурге показало страхование жизни, главным образом за счет инвестиционной составляющей, рост составил 44%. Причина роста спроса в этом виде страхования – падение доходности по депозитам банков, считает Ольга Захарченко, руководитель Северо-Западного дивизиона компании «Ренессанс страхование». «Бурный рост инвестиционного страхования жизни наблюдается уже третий год подряд. Инвестиционное страхование жизни не является в чистом виде классическим страхованием жизни, и банкам более выгодно предлагать его своим вкладчикам, чем традиционный банковский продукт», – обращает внимание генеральный директор «СК «Капитал-полис» Алексей Кузнецов.

Высокий рост по итогам года также продемонстрировало страхование от несчастных случаев и болезней – на 18,7%. Здесь основная причина в активном развитии кредитования и особенно ипотеки – в структуре ипотечного страхования большую часть занимает страхование от несчастных случаев и болезней. В целом страхование имущества граждан выросло на 24%, что также объясняется ростом рынка жилищного кредитования: количество выданных кредитов в прошлом году выросло, по данным ЦБ, до 129 млрд рублей. А по требованию банков заемщики должны страховать приобретаемую недвижимость.

Как отмечает г-н Храбрых, 70% продаж в страховании имущества физлиц приходится на «коробочные» продукты. Во-первых, влияет эффект низкой базы (в Петербурге, по оценке местного филиала СПАО «Ингосстрах», застраховано не более 10% городского и 7% загородного жилья), во-вторых, объясняет эксперт, «коробочные» продукты удобны в оформлении и обеспечивают высокий уровень защиты от наиболее распространенных рисков. Интересно также, что в структуре продаж страховых продуктов продолжает усиливаться доля банковского канала. В игру также активно включаются ритейлеры, продающие страховки вместе с бытовой техникой и электроникой.

Достаточно активно в 2017 году развивалось медицинское страхование – рост рынка ДМС составил 8%. Правда, в этом росте присутствует доля медицинской инфляции. По словам Кирилла Павлова, директора филиала компании «ВТБ Страхование» в Петербурге, хорошо продавались программы онкострахования и телемедицины. Область высоких технологий и технологические новинки начинают оказывать все большее влияние на страховой рынок. Принятый в 2017 году закон о применении информационных технологий в сфере охраны здоровья, благодаря которому стало возможно развитие телемедицины, будет способствовать росту ДМС, считают страховщики.

Также динамичным сегментом стало страхование грузов, которое выросло на 32%. Это явный знак оживления экономики: увеличилось количество торговых операций, выросли транспортные перевозки и, соответственно, увеличилось страхование грузов, отмечает г-н Кузнецов. В целом же ситуация в рознице оказалась значительно лучше, чем в корпоративном сегменте, соглашаются эксперты. В сложных экономических условиях компании продолжают экономить на страховании.

Моторный стопор

Хуже в текущей экономической ситуации развивались моторные виды. Сборы по каско сокращаются на протяжении последних нескольких лет. За 2017 году сегмент уменьшился на 9,4%, оставив за собой 26% петербургского рынка. В связи с кризисом часть автовладельцев по-прежнему экономит и отказывается от страховки, объясняет г-н Платонов. Сказывается и падение продаж новых автомобилей: хотя по итогам 2017 года наблюдался небольшой рост продаж за счет льготных программ кредитования, они все еще не вернулись на докризисный уровень 2013 года, добавляет эксперт. По словам г-на Храбрых, снижение также обусловлено распространением усеченных полисов и франшиз. При этом активно развиваются полисы КАСКО с телематикой, которые могут обеспечить страхователю скидку до 30-40%. Это перспективный сегмент рынка, полагает г-н Храбрых.

«Можно надеяться, что ситуация в каско улучшится и это поддержит рост петербургского рынка. В частности, оживление возможно за счет постепенного роста продаж новых автомобилей (а проникновение каско в этом сегменте максимальное) за счет реализации отложенного спроса», – считает Ольга Захарченко. Объемы автокредитования уже вышли на докризисный уровень 2014 года, и темпы роста продаж новых автомобилей растут. Если в 2016-м продажи составили 1,4 млн новых автомобилей, а в 2017-м – 1,6 млн, то прогноз на этот год, по словам г-жи Захарченко, – порядка 2 млн.

Наиболее проблемным видом остается ОСАГО. Из «зеленой» зоны проблемных регионов в рейтинге РСА Петербург переместился в «желтую», ухудшив свои позиции. ОСАГО остается наиболее убыточным видом для всех страховщиков. Сборы в целом по рынку упали на 1,8%. В результате перераспределения портфеля ОСАГО «Росгосстраха» в первой пятерке долю рынка в Петербурге нарастили «СОГАЗ» и «Ренессанс страхование».

«Премии по ОСАГО сократились более чем на 20%, при увеличении выплат на 36,9%. Вместе с тем, мы сохраняем некий оптимизм и в 2018 году надеемся на продолжение стратегического диалога с ЦБ относительно перспектив этого сегмента, включая либерализацию тарифа в ОСАГО», – отмечает г-н Храбрых.

О прогнозах на 2018 год эксперты говорят сдержанно. Основными факторами будут стабилизирующие мероприятия, внедренные ЦБ и Правительством РФ в прошлые годы, а также большую роль сыграет предстоящий ЧМ-2018, считает г-н Платонов. По его прогнозам, рынок РФ в этом году может вырасти на 9-10%. При этом классическое страхование покажет динамику лучшую, чем в 2017 году, но не выше инфляции.

2017 год: топ-10 крупнейших страховых компаний Санкт-Петербурга и поступления от добровольного и обязательного страхования (кроме ОМС), тыс. рублей и процент всего рынка

|

«РЕСО-Гарантия» |

14 502 882 (17,1%) |

|

«Группа Ренессанс страхование» |

8 060 918 (9,51%) |

|

«СОГАЗ» |

5 680 899 (6,7%) |

|

«Росгосстрах» |

5 047 078 (5,95%) |

|

«Ингосстрах» |

4 875 966 (5,75%) |

|

«АльфаСтрахование» |

4 724 354 (5,57%) |

|

«Сбербанк страхование жизни» |

4 590 836 (5,41%) |

|

«Росгосстрах-Жизнь» |

3 755 956 (4,43%) |

|

«ВСК» |

3 359 556 (3,96%) |

|

«АльфаСтрахование-Жизнь» |

3 023 094 (3,57%) |

2016 год: топ-10 крупнейших страховых компаний Санкт-Петербурга и поступления от добровольного и обязательного страхования (кроме ОМС), тыс. рублей и процент всего рынка

|

«РЕСО-Гарантия» |

14 464 319 (18,17%) |

|

«Росгосстрах» |

8 048 386 (10,11%) |

|

«Группа Ренессанс страхование» |

7 233 422 (9,09%) |

|

«Ингосстрах» |

5 169 697 (6,5%) |

|

«СОГАЗ» |

4 844 735 (6,09%) |

|

«АльфаСтрахование» |

3 960 015 (4,97%) |

|

«Сбербанк страхование жизни» |

3 612 092 (4,54%) |

|

«Росгосстрах-Жизнь» |

3 030 249 (3,81%) |

|

«ВСК» |

2 570 595 (3,23%) |

|

«Либерти Страхование» |

2 463 555 (3,1%) |