Борьба за «частника». Сегодня рынок предлагает большое разнообразие вариантов для инвестирования

Инвестиции частных лиц в различные форматы недвижимости давно перестали быть редкостью. Сегодняшний рынок предлагает большое разнообразие вариантов для инвестирования. А девелоперы все активнее борются за деньги «частника».

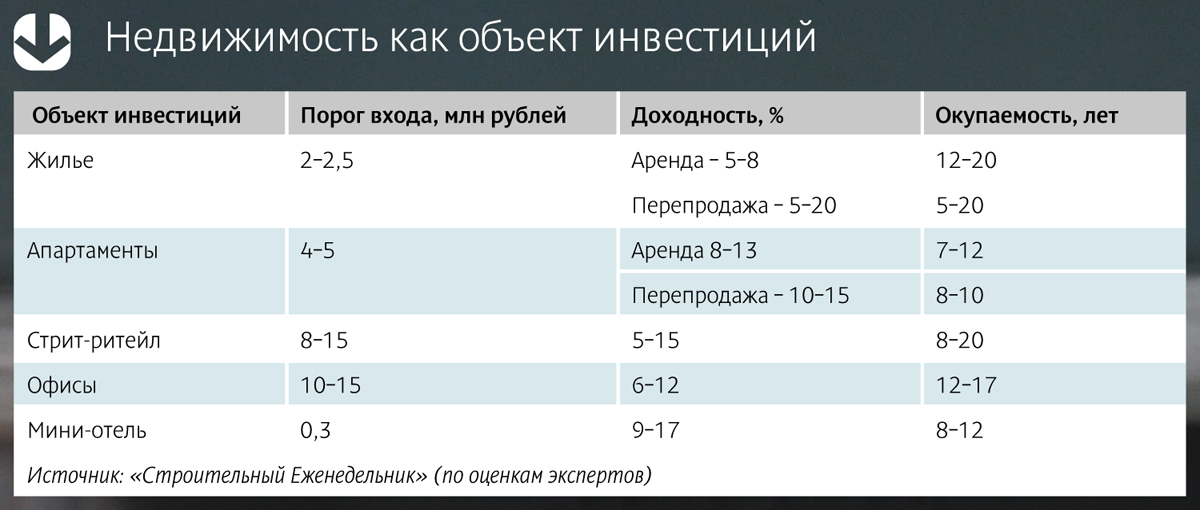

До последнего времени жилье было наиболее распространенным и самым освоенным вариантом инвестирования. Пик популярности этого инструмента, приходившийся на 2006–2008 годы, уже миновал, но интерес к нему сохраняется. Главные плюсы этой схемы – низкий порог входа на рынок (от 2–2,5 млн рублей), а также юридическая проработанность механизмов приобретения объекта.

Однако в последнее время его популярность заметно снизилась. «Мы отмечаем, что в течение последних нескольких лет жилая недвижимость для инвестиций рассматривается гораздо реже, чем 6-7 лет назад», – констатирует генеральный директор Knight Frank St Petersburg Николай Пашков. «Вложение денег в квартиру не является выгодной инвестицией – скорее, это более-менее надежный способ сохранить средства, особенно последнее время, когда мы наблюдаем ослабление курса рубля», – соглашается операционный директор Plaza Lotus Group Ольга Смирнова.

«В среднем доходность от сдачи в аренду жилья варьируется в пределах 4–8%, в зависимости от характеристик объекта», – говорит Николай Пашков. Генеральный директор Colliers International в Петербурге Андрей Косарев также оценивает ее в среднем в 5% годовых.

Зарабатывание на разнице между ценой квартиры на стадии котлована и на этапе сдачи тоже теряет привлекательность. «Пока вполне можно зарабатывать до 15–20% годовых от спекулятивных операций, при грамотном выборе объекта», – отмечает Андрей Косарев. Дельта цены, по оценкам специалистов, составляет 15–20%, сроки строительства для сегмента масс-маркет – 2,5–3 года. «Раньше можно было смело обещать клиентам рост в 30–35%. Но сегодня политика реализации квартир у большинства застройщиков изменилась: поскольку рынок не позволяет существенно поднимать цену «квадрата» перед сдачей, нет возможности и выставлять низкий ценник на старте продаж», – отмечает начальник отдела продаж компании «БФА-Девелопмент» Светлана Денисова.

Но по этой схеме могут работать только «профессиональные» частные инвесторы, хорошо знающие рынок и спрос. «Любители», купившие жилье в неудачных локациях, столкнулись с проблемой низкой ликвидности и порой не могут не только заработать, но и просто вернуть инвестиции. Но главное в другом: реализуемая властями в настоящее время стратегия ликвидации долевого строительства и внедрение продаж только готового жилья фактически упраздняют саму схему спекулятивного заработка. «В результате изменений в 214-ФЗ риски инвестиций в покупку квартир существенно снизятся, но то же коснется и доходности таких операций», – прогнозирует Андрей Косарев.

Апартаменты в последнее время приобрели широкую популярность и стали серьезным конкурентом традиционному жилью как объект инвестиций. Востребованность формата во многом также объясняется низким порогом входа – примерно от 3–4 млн рублей.

В этом сегменте также возможно извлечение прибыли как от сдачи в аренду (причем, на существенно более высоком «технологическом» уровне: профессиональные управляющие компании, привлекаемые девелоперами апарт-проектов, предлагают покупателям юнитов различные программы доходности, в том числе на уровне 12–15% годовых), так и от перепродажи.

Аналитики проекта апарт-отеля VALO прогнозируют рост цен на юниты на 8–10% за второе полугодие 2018 года. «Особенно активно граждане начинают инвестировать в апартаменты из-за снижения ставок по вкладам в банках и в связи с нестабильностью на валютном рынке», – отмечает руководитель отдела продаж ООО «Лемминкяйнен Строй» Марина Сторожева.

«Стоит отметить, что уровень доходности в сегменте апартаментов на деле может оказаться ниже заявленного в рекламе, так как зачастую не учитываются расходы будущего собственника на отделку, меблировку и технику, налоги, а также трехлетний в среднем период ожидания (без получения соответствующего дохода) на этапе строительства объекта. Действительная прибыль в сегменте составляет порядка 8% годовых для построенных объектов, что на сегодня сопоставимо с доходностью облигаций», – считает Андрей Косарев. Николай Пашков оценивает доходность большинства сервисных апартаментов в среднем в 10–13%.

К недостаткам формата следует отнести также неурегулированость правовой базы. Разноформатность объектов, называемых апартаментами (сервисные апарт-проекты и «псевдожилье») приводит к тому, что законодатели выдвигают противоположно направленные инициативы: с одной стороны – присваивания апарт-отелям «звезд», как гостиницам, а с другой – приравнивания их по многим параметрам к жилью.

Помещения для street retail пользуются достаточно высокой популярностью у частных инвесторов, но порог входа на этот рынок еще выше. По данным экспертов, он составляет 8–15 млн рублей.

Доходность объектов эксперты оценивают очень по-разному. При этом они единодушно отмечают решающую роль в этом вопросе локации объекта (в наиболее удачных доходность может достигать 15%, в наименее – не более 5%). «В street retail вложения наиболее выгодны, хотя объем инвестиций также значительно выше, чем в квартиру. Ликвидные объекты дают 10% годовых со сроком окупаемости 9–11 лет. Сегмент интересен частным инвесторам также из-за своей универсальности – как правило, такие помещения подходят большому числу арендаторов и не предполагают особых ограничений», – отмечает Ольга Смирнова.

«В сегменте street retail частному инвестору с небольшим капиталом, как правило, доступны в основном встроенные торговые помещения в новых районах города. У предложений на главных торговых магистралях порог входа существенно выше, да и в предложение они поступают редко. Доходность помещений в новых районах составляет в среднем 9–11%», – говорит Николай Пашков.

При этом эксперт считает, что в среднем помещения для street retail обеспечивают доходность выше, чем жилье. «Среди плюсов – низкие риски ликвидности (речь о помещениях в качественных локациях с высоким пешеходным трафиком), поскольку даже при падении рынка одни арендаторы просто сменяются другими. Кроме того, арендаторы – это юрлица, часто сетевые структуры, с которыми можно выстраивать формализованные прогнозируемые отношения», – добавляет он.

Кстати

В Москве запущен проект краудфандинга в недвижимости. Aktivo предлагает частным инвесторам вложить средства в торговый объект, принадлежащий Х5 Retail Group, стоимостью свыше 514 млн рублей. Компания уже приступила к формированию закрытого паевого инвестиционного фонда (ЗПИФ) для управления этим помещением и начала принимать заявки от граждан на участие в проекте, то есть на приобретение паев. Таким образом, инвесторы краудфандинговой площадки станут совладельцами этого объекта.

Эксперты прогнозируют появление и иных предложений для инвесторов. «Из новинок мы ожидаем появления на рынке Петербурга кондо-офисов (офисные кондоминиумы), в которых частный инвестор сможет приобрести отдельное помещение, сдавать его и получать доход, получая сервисы от управляющей компании (по аналогии с сервисными апартаментами)», – говорит Андрей Косарев.

Рынок теплоизоляционных материалов, по данным экспертов, с начала года вырос на 20%. В прошлом году темпы роста доходили до 100% по сравнению с 2010 годом. Участники рынка настроены оптимистично и полагают, что к концу года рынок подрастет еще минимум на 15%.

Ситуация на рынке теплоизоляционных материалов неразрывно связана с положением дел в строительной сфере. СЗФО в первом полугодии показал довольно высокие темпы роста объемов строительных работ, прирост по сравнению с прошлым годом составил 13,1%, приводит данные Владимир Степура, заместитель генерального директора ООО "ПКП Ресурс".

Об активном развитии говорит и Виктор Адамов, исполнительный директор СТД "Петрович". "Рынок по-прежнему стабильно растет. Большинство крупных производителей наращивают объемы выпуска или планируют это сделать. Растут и розничные продажи. По сравнению с аналогичным периодом прошлого года он вырос на 15-20%", – отмечает господин Адамов.

По его подсчетам, на северо-западе России в месяц продается примерно 100 тыс. кубометров стекловаты, примерно столько же каменной ваты, 60-70 тыс. кубометров приходится на экструдированный пенополистирол. В целом объем рынка составляет до 1 млрд рублей в месяц, а цены растут примерно на 5% два раза в год перед сезоном и осенью, поясняет господин Адамов.

В Петербурге и Ленинградской области основными игроками рынка теплоизоляции являются ООО "Строительные материалы", которое производит теплоизоляционные материалы под маркой "ИЗОТЕК", ООО "ПЕНОПЛЭКС СПб", занимающее лидирующие позиции по производству экструдированного пенополистирола, и завод ООО "Роквул-Север". 50% рынка изделий из минеральной ваты приходится на Rockwool, 54% производства экструдированного пенополистирола – на "ПЕНОПЛЭКС2, рынок стекловаты в равных долях делят URSA и "Изовер".

"Доля российских производителей на этом рынке стремится к нулю. Другое дело, что у всех крупных игроков российского рынка теплозвукоизоляции, а это иностранные компании, есть производства в нашей стране. На эти производства и приходится значительный объем рынка. Например, в сегменте каменной ваты порядка 70% занимает продукция Rockwool, а большую часть сегмента стекловаты делят между собой Isover, Ursa и Knauf", - считает Виктор Адамов.

"Рынок теплоизоляционных материалов в Санкт-Петербурге можно охарактеризовать как достаточно зрелый и стабильный, основные игроки сохраняют свои позиции на протяжении длительного времени", - говорит Елена Мочалова, заместитель директора по продажам RockwoolRussia.

Госпожа Мочалова отмечает, что рынок теплоизоляционных материалов Санкт-Петербурга является высококонкурентным, на нем представлен широкий ассортимент продуктов как отечественных, так и зарубежных производителей. Появление новых крупных игроков на столь насыщенном рынке маловероятно, считает она.

По данным Елены Васильевой, менеджера по маркетингу ООО "ТИМ", расширение производств затеяли основные игроки рынка. К примеру, строительство завода по производству минераловатного утеплителя Paroc может существенно повлиять на расклад сил в секторе рынка, где лидерами являются Rockwool и "ТЕХНОНиколь". Нижний порог инвестиций в такое производство эксперты оценивают в 50 млн EUR.

Эксперты прогнозируют, что рынок теплозвукоизоляционных материалов будет расти быстрыми темпами еще долгое время, а структура спроса останется неизменной.

"Рынок будет расти примерно на 10-15% в год. Кроме того, со временем девелоперы и строители будут уделять все больше внимания энергоэффективности своих проектов, что повысит спрос на качественную и экологичную теплоизоляцию", - прогнозирует Виктор Адамов.

"Свою лепту в развитие отрасли теплоизоляционных материалов внесло и ужесточение контроля за соблюдением законодательства в сфере энергосбережения и энергоэффективности. Можно смело прогнозировать стабильный рост рынка теплоизоляционных материалов на ближайшие несколько лет", - считает Елена Васильева.

"Делать краткосрочные прогнозы довольно сложно, поскольку рынок изоляционных материалов зависит от развития строительного рынка, который, в свою очередь, опирается на общую экономическую ситуацию в стране и в мире. Однако в долгосрочной перспективе мы ожидаем позитивную ситуацию", - прогнозирует Елена Мочалова.

Мнение:

Владимир Степура, заместитель генерального директора ООО "ПКП Ресурс":

– По данным нашей компании, прирост в первом полугодии 2012 года по группе "сшитый и несшитый пенополиэтилен" составил порядка 50%, по минеральным ватам этот показатель несколько ниже (порядка 10%). Такие цифры объясняются, в первую очередь, спецификой рынка. Рынок пенополиэтиленов локален, высокие транспортные издержки при доставке материала в другие регионы и присутствие в каждом аналогичных производителей ограничивает рынок пределами Северо-Западного федерального округа. Мы рассчитываем на ежегодный рост рынка сшитого пенополиэтилена на 12-14%.

"Рынок товарного бетона Петербурга, по оценкам экспертов, с начала года вырос более чем на 25%. Если темпы роста не снизятся, то уже к концу года рынок сможет приблизиться или даже обогнать докризисные показатели. Однако не все участники рынка настроены оптимистично.

Участники рынка говорят, что текущий год для товарного бетона можно назвать весьма успешным. "Рынок демонстрирует очень высокие темы роста - более 25%. Если объемы потребления во втором полугодии не снизятся, то, вероятно, объем рынка приблизится или даже превысит уровень 2008 года. Емкость рынка товарного бетона и растворов Петербурга и Ленобласти в 2011 году составила более 4,5 млн куб. м, а за 6 месяцев 2012 года – более 2,5 млн куб. м", - отмечает Александр Батушанский, генеральный директор ЗАО "Решение".

Александр Дубодел, директор по маркетингу "ЛСР-Базовые2, говорит что, по разным оценкам, потребление в первом полугодии 2012 года выросло по сравнению с аналогичным периодом 2011 года на 35-38%. Особенно бурный рост, по его словам, наблюдался в I квартале.

"На данный момент емкость рынка бетона в Санкт-Петербурге составляет около 450 тыс. куб. м в месяц. С начала года в десятке крупнейших производителей отмечается увеличение спроса в среднем на 10-12%», – подсчитывает Андрей Мукосеев, генеральный директор ООО "ТАКСИ БЕТОН".

"За последние 3 года спрос на бетонно-растворные смеси повышается на 10-15% ежегодно. В первом полугодии 2012 года на рынке товарного бетона наблюдался некоторый подъем. Прирост объема составляет примерно 10-15%. За полугодие было отгружено более 2 млн куб. м бетонных смесей. Сейчас ощущается несущественное снижение объемов, связанное с окончанием или приостановкой некоторых строительных объектов», – полагает Дмитрий Карачевцев, директор отдела продаж растворобетонных смесей ОАО "Ленстройдеталь". Говорить, что рынок оправился от кризиса, преждевременно, скорее, он находится в предвкушении нового, считает господин Карачевцев.

О возможной стагнации предупреждает и Михаил Бизяев, заместитель генерального директора ЗАО "Проммонолит". 2Положительная динамика роста производства бетона в 2011 году и в I квартале 2012 года начала притормаживать с апреля, а это тревожный сигнал возможной дальнейшей стагнации", - опасается господин Бизяев.

Между тем цены на товарный бетон с начала года уже упали в среднем на 9%.

Цены с начала года колебались несколько раз и остановились на отметке, не оправдывающей затраты на производство, сетует Дмитрий Карачевцев.

Александр Батушанский поясняет, что цены снижаются на фоне роста спроса, что нетипично и объясняется высокой конкуренцией. "По сравнению с декабрем прошлого года цены на товарный бетон, по нашим замерам, снизились на 5-6%, а по сравнению с уровнем января текущего года – более чем на 20%", – уточняет господин Батушанский.

"Цены на товарный бетон с начала года несколько упали и находятся практически в прямой зависимости от стоимости цемента. Самый ходовой класс бетона (В25) сегодня стоит около 3250 рублей за 1 куб. м. Строительный сезон подходит к концу, соответственно будут сокращаться и объемы потребления при существующих производственных мощностях. Закономерно предположить, что цены на рынке в такой ситуации тенденции к повышению иметь не будут", – говорит Александр Дубодел.

"В этом году мы наблюдаем парадокс – цены на основное сырье растут, а отпускные цены на бетон, наоборот, падают, несмотря даже на вроде бы высокий летний сезон. В среднем с начала года отпускные цены на бетон упали на 8-10%. Это если не брать дебиторскую задолженность по взаиморасчетам, то есть реальные цены еще ниже", – считает Михаил Бизяев.

Евгения Моисеева, ведущий специалист технической поддержки клиентов ООО "Полипласт Северо-Запад", рассказывает, что в некоторых регионах Ленинградской области, напротив, наблюдалось увеличение стоимости бетона в связи с повышением цен на инертные материалы, такие как щебень и песок, а также за счет роста тарифов на доставку сырья из-за дефицита железнодорожного и автотранспорта.

Андрей Мукосеев полагает, что к концу года произойдет снижение цены на бетон. По его словам, этому будут способствовать значительная конкуренция на рынке и ценовой демпинг со стороны крупных производителей, а также прогнозируемое снижение цены на цемент в среднем на 200-300 рублей за тонну. "Необходимо отметить, что рентабельность рынка бетона составляет 8-9%, поэтому любые колебания в сторону снижения цены могут неблагоприятно сказаться на производителях бетона", – добавляет господин Мукосеев.

Александр Дубодел позитивно оценивает перспективы рынка. "Мы планируем развитие сети БРУ (бетонорастворные узлы). У нас уже есть оборудование, которое готово к установке. В кризис мы законсервировали часть своих производств, а сейчас планируем наращивать объемы производства и продаж. Недавно мы открыли новый завод на Васильевском острове, далее планируем открывать заводы в Невском и Приморском районах. Также разместим БРУ в Ленинградской области, где будем выпускать бетонорастворные смеси на основе отсева с наших гранитных карьеров", – говорит он.

"В этом году мы возобновили отгрузки с производства № 8 на Октябрьской набережной и планируем установить еще 1-2 бетонных узла", – делится планами Дмитрий Карачевцев. О возможном увеличении мощностей говорит и Андрей Мукосеев. "Мы рассматриваем такую возможность, однако не готовы сейчас говорить о чем-то конкретном. Решение будет приниматься по результатам 2012 года. При этом возможность реализации новых проектов мы рассматриваем не ранее середины 2013 года", – заключил господин Мукосеев.

Александр Батушанский считает, что рынок имеет шансы как минимум сохранить существующие объемы, так как в последние годы доля монолитных технологий, где в основном потребляется товарный бетон, стабильна.

Евгения Моисеева полагает, что перспективы рынка товарного бетона не ограничены ни объемами, ни возможностью внедрения новых технологий, и, соответственно, они открыты процессу совершенствования качества своей продукции.

Мнение:

Андрей Мукосеев, генеральный директор ООО "ТАКСИ БЕТОН":

– Основная проблема для производителей бетона на данный момент – неплатежи строительных компаний, у которых все чаще возникают сложности с финансированием строек. В среднем задержки по оплате составляют 30 дней. В связи с низкой ликвидностью на рынке идет перераспределение долей в пользу производителей, способных работать в условиях низкой платежеспособности потребителей.