Борьба за «частника». Сегодня рынок предлагает большое разнообразие вариантов для инвестирования

Инвестиции частных лиц в различные форматы недвижимости давно перестали быть редкостью. Сегодняшний рынок предлагает большое разнообразие вариантов для инвестирования. А девелоперы все активнее борются за деньги «частника».

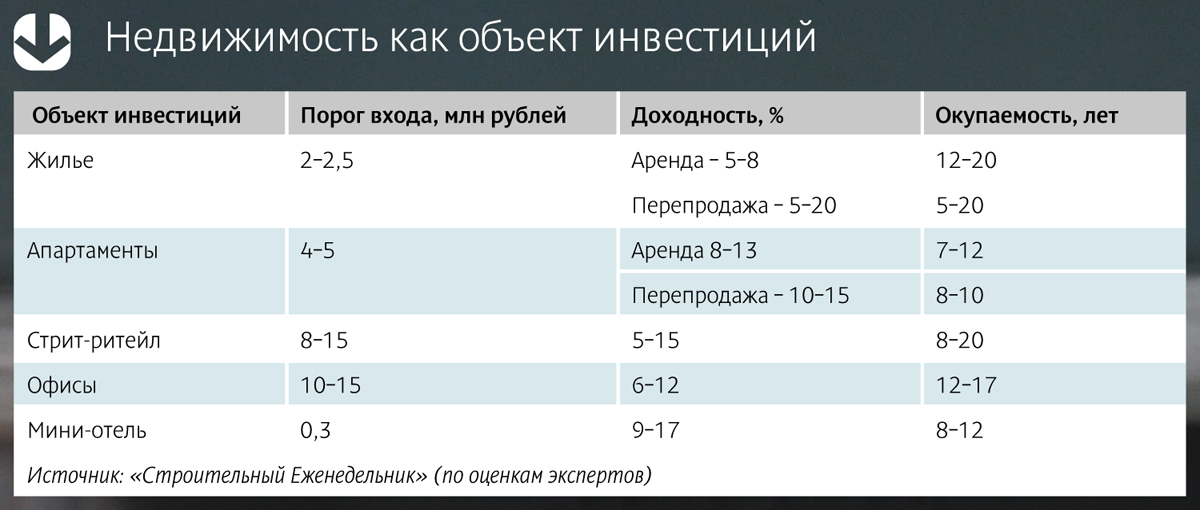

До последнего времени жилье было наиболее распространенным и самым освоенным вариантом инвестирования. Пик популярности этого инструмента, приходившийся на 2006–2008 годы, уже миновал, но интерес к нему сохраняется. Главные плюсы этой схемы – низкий порог входа на рынок (от 2–2,5 млн рублей), а также юридическая проработанность механизмов приобретения объекта.

Однако в последнее время его популярность заметно снизилась. «Мы отмечаем, что в течение последних нескольких лет жилая недвижимость для инвестиций рассматривается гораздо реже, чем 6-7 лет назад», – констатирует генеральный директор Knight Frank St Petersburg Николай Пашков. «Вложение денег в квартиру не является выгодной инвестицией – скорее, это более-менее надежный способ сохранить средства, особенно последнее время, когда мы наблюдаем ослабление курса рубля», – соглашается операционный директор Plaza Lotus Group Ольга Смирнова.

«В среднем доходность от сдачи в аренду жилья варьируется в пределах 4–8%, в зависимости от характеристик объекта», – говорит Николай Пашков. Генеральный директор Colliers International в Петербурге Андрей Косарев также оценивает ее в среднем в 5% годовых.

Зарабатывание на разнице между ценой квартиры на стадии котлована и на этапе сдачи тоже теряет привлекательность. «Пока вполне можно зарабатывать до 15–20% годовых от спекулятивных операций, при грамотном выборе объекта», – отмечает Андрей Косарев. Дельта цены, по оценкам специалистов, составляет 15–20%, сроки строительства для сегмента масс-маркет – 2,5–3 года. «Раньше можно было смело обещать клиентам рост в 30–35%. Но сегодня политика реализации квартир у большинства застройщиков изменилась: поскольку рынок не позволяет существенно поднимать цену «квадрата» перед сдачей, нет возможности и выставлять низкий ценник на старте продаж», – отмечает начальник отдела продаж компании «БФА-Девелопмент» Светлана Денисова.

Но по этой схеме могут работать только «профессиональные» частные инвесторы, хорошо знающие рынок и спрос. «Любители», купившие жилье в неудачных локациях, столкнулись с проблемой низкой ликвидности и порой не могут не только заработать, но и просто вернуть инвестиции. Но главное в другом: реализуемая властями в настоящее время стратегия ликвидации долевого строительства и внедрение продаж только готового жилья фактически упраздняют саму схему спекулятивного заработка. «В результате изменений в 214-ФЗ риски инвестиций в покупку квартир существенно снизятся, но то же коснется и доходности таких операций», – прогнозирует Андрей Косарев.

Апартаменты в последнее время приобрели широкую популярность и стали серьезным конкурентом традиционному жилью как объект инвестиций. Востребованность формата во многом также объясняется низким порогом входа – примерно от 3–4 млн рублей.

В этом сегменте также возможно извлечение прибыли как от сдачи в аренду (причем, на существенно более высоком «технологическом» уровне: профессиональные управляющие компании, привлекаемые девелоперами апарт-проектов, предлагают покупателям юнитов различные программы доходности, в том числе на уровне 12–15% годовых), так и от перепродажи.

Аналитики проекта апарт-отеля VALO прогнозируют рост цен на юниты на 8–10% за второе полугодие 2018 года. «Особенно активно граждане начинают инвестировать в апартаменты из-за снижения ставок по вкладам в банках и в связи с нестабильностью на валютном рынке», – отмечает руководитель отдела продаж ООО «Лемминкяйнен Строй» Марина Сторожева.

«Стоит отметить, что уровень доходности в сегменте апартаментов на деле может оказаться ниже заявленного в рекламе, так как зачастую не учитываются расходы будущего собственника на отделку, меблировку и технику, налоги, а также трехлетний в среднем период ожидания (без получения соответствующего дохода) на этапе строительства объекта. Действительная прибыль в сегменте составляет порядка 8% годовых для построенных объектов, что на сегодня сопоставимо с доходностью облигаций», – считает Андрей Косарев. Николай Пашков оценивает доходность большинства сервисных апартаментов в среднем в 10–13%.

К недостаткам формата следует отнести также неурегулированость правовой базы. Разноформатность объектов, называемых апартаментами (сервисные апарт-проекты и «псевдожилье») приводит к тому, что законодатели выдвигают противоположно направленные инициативы: с одной стороны – присваивания апарт-отелям «звезд», как гостиницам, а с другой – приравнивания их по многим параметрам к жилью.

Помещения для street retail пользуются достаточно высокой популярностью у частных инвесторов, но порог входа на этот рынок еще выше. По данным экспертов, он составляет 8–15 млн рублей.

Доходность объектов эксперты оценивают очень по-разному. При этом они единодушно отмечают решающую роль в этом вопросе локации объекта (в наиболее удачных доходность может достигать 15%, в наименее – не более 5%). «В street retail вложения наиболее выгодны, хотя объем инвестиций также значительно выше, чем в квартиру. Ликвидные объекты дают 10% годовых со сроком окупаемости 9–11 лет. Сегмент интересен частным инвесторам также из-за своей универсальности – как правило, такие помещения подходят большому числу арендаторов и не предполагают особых ограничений», – отмечает Ольга Смирнова.

«В сегменте street retail частному инвестору с небольшим капиталом, как правило, доступны в основном встроенные торговые помещения в новых районах города. У предложений на главных торговых магистралях порог входа существенно выше, да и в предложение они поступают редко. Доходность помещений в новых районах составляет в среднем 9–11%», – говорит Николай Пашков.

При этом эксперт считает, что в среднем помещения для street retail обеспечивают доходность выше, чем жилье. «Среди плюсов – низкие риски ликвидности (речь о помещениях в качественных локациях с высоким пешеходным трафиком), поскольку даже при падении рынка одни арендаторы просто сменяются другими. Кроме того, арендаторы – это юрлица, часто сетевые структуры, с которыми можно выстраивать формализованные прогнозируемые отношения», – добавляет он.

Кстати

В Москве запущен проект краудфандинга в недвижимости. Aktivo предлагает частным инвесторам вложить средства в торговый объект, принадлежащий Х5 Retail Group, стоимостью свыше 514 млн рублей. Компания уже приступила к формированию закрытого паевого инвестиционного фонда (ЗПИФ) для управления этим помещением и начала принимать заявки от граждан на участие в проекте, то есть на приобретение паев. Таким образом, инвесторы краудфандинговой площадки станут совладельцами этого объекта.

Эксперты прогнозируют появление и иных предложений для инвесторов. «Из новинок мы ожидаем появления на рынке Петербурга кондо-офисов (офисные кондоминиумы), в которых частный инвестор сможет приобрести отдельное помещение, сдавать его и получать доход, получая сервисы от управляющей компании (по аналогии с сервисными апартаментами)», – говорит Андрей Косарев.

Снижение туристического потока сказалось на показателях работы гостиниц Петербурга. Так в I полугодии загрузка гостиниц составила 49%, снизившись по сравнению с показателями прошлого года на 6%. При этом средний тариф вырос на 6-10% в зависимости от сегмента.

«По данным российских туроператоров в первом полугодии 2014 года отмечен спад туристического потока со стороны иностранных туристов. В первую очередь из стран США и Европы, - отмечают эксперты Maris | Part of the CBRE Affiliate Network. – Основные причины отказа – военно-политическая ситуация на соседней Украине и страх перед возможностью вооруженного конфликта. Меньшая часть туристов отказывается от поездки в Санкт-Петербург по идеологическим соображениям. С начала года спад иностранного турпотока составил 10%, и ожидается дальнейшее снижение».

Динамичное предложение

«На конец июня 2014 года рынок гостиничной недвижимости Санкт-Петербурга насчитывал 135 объектов общим объемом номерного фонда 19,3 тыс. номеров (не включая мини-отели, ведомственные гостиницы и общежития), - рассказывает Евгения Тучкова, заместитель директора департамента консалтинга Colliers International в Санкт-Петербурге. - На начало III квартала 2014 года в стадии активного строительства в Петербурге находится 8 гостиниц с общим номерным фондом около 1 400 номеров, появление на рынке которых ожидается до конца 2016 года. Продолжают анонсироваться новые проекты. Активно развивается формат хостелов. В ближайшем будущем предвидится увеличение интереса со стороны профессиональных девелоперов к этому формату и рост сетевых операторов в общем объеме рынка».

По данным Maris | Part of the CBRE Affiliate Network, в течение первых шести месяцев 2014 года на гостиничном рынке Санкт-Петербурга появились два новых 4-х звездочных отеля: Hotel Indigo St. Petersburg (ул. Чайковского, 17) на 119 номеров (первый в Петербурге сетевой бутик-отель, под управлением InterContinental Hotel Group) и Park Inn by Radisson Pulkovo Airport St. Petersburg рядом с новым терминалом Пулково, который примет первых гостей в августе. «В четырехзвездочном бутик-отеле «Росси» на набережной реки Фонтанки открылись новые номера. Таким образом, номерной фонд гостиницы увеличился до 58. Весной 2014 года был введен в эксплуатацию трехзвездочный отель Aglaya Hotel&Courtyard на Разъезжей улице на 50 номеров», - говорится в аналитическом отчете компании.

В Петербурге работают 15 международных операторов, под управлением которых находится 51% качественного номерного фонда города.

«В 2013 году появился новый международный оператор Four Seasons. В 2014 году ожидается приход Hilton. В 2015 году - Golden Tulip Hotels. В первом полугодии 2014 года свое присутствие на рынке Петербурга увеличила компания InterContinental Hotel Group и Rezidor Hotel Group. Кроме того, планируют дальнейшее развитие в Петербурге такие международные сети как: Starwood Hotels & Resorts и Accor», - отмечают эксперты Maris | Part of the CBRE Affiliate Network.

Спрос и ценовая политика

Загрузка отелей Санкт-Петербурга в первом полугодии составила 49%, снизившись по сравнению с прошлым годом на 6%, приводят данные эксперты компании JLL. При этом средний тариф качественных гостиниц Петербурга вырос до 4,6 тыс. рублей. А показатель RevPAR (доходность на номер) достиг 2,25 тыс. рублей. «Высокий сезон на рынке гостиниц Петербурга с мая по сентябрь, с пиком в июне, когда в городе проходит фестиваль «Белые ночи». В это время в отелях наблюдается всплеск загрузки и тарифов. Проходящий в мае Международный экономический форум также стимулирует рост показателей, – рассказал руководитель департамента гостиничного бизнеса компании JLL Дэвид Дженкинс. – В то же время показатели петербургских гостиниц значительно отстают от московских из-за сильной зависимости бизнеса от летнего туризма. Пиковые значения загрузки достигают немногим более 50% в люксовом сегменте и 70% в среднем ценовом. В свою очередь, годовой ADR (средняя стоимость номера) составляет 11 тыс. рублей в люксовом сегменте и 2,5 тыс. рублей в среднем ценовом».

Евгения Тучкова говорит, что за I полугодие был зафиксирован рост тарифов в высоком и средне-высоком ценовом сегментах на 6–8%, и на 8–10% в среднем ценовом сегменте. «Было отмечено уменьшение доли американских туристических групп в люксовом сегменте. В то же время увеличился поток внутренних туристов, при этом с их стороны значительно выросло качество спроса, который переориентировался на брендовые отели», - отмечает эксперт.

В периоды проведения крупных международных мероприятий, в том числе Петербургского международного экономического форума, наблюдался краткосрочный рост тарифов в крупных гостиницах более чем на 50%. Однако этот рост может нивелироваться по итогам второго полугодия 2014 года.

По данным Maris | Part of the CBRE Affiliate Network, тенденция увеличения стоимости проживания в первом полугодии во многом связана с ростом курса евро и доллара. Тем не менее, отели все чаще предлагают скидки и специальные акции, добавляют аналитики Maris.

Перспективы роста

Во второй половине 2014 года номерной фонд увеличится в южной части города в Пушкинском районе за счет планируемого открытия двух отелей Hilton Hotels & Resorts и Hampton by Hilton (235 и 211 номеров) в составе конгрессно-выставочного комплекса «Экспофорум».

Кроме того, как рассказала Евгения Тучкова, гостиничный оператор Jumeirah Group объявил об открытии отеля класса люкс на 74 номера на Невском проспекте. Другой гостиничный оператор InterContinental Hotel Group в ближайшие годы планирует вывести на рынок три отеля под брендами Holiday Inn, Holiday Inn Express и Intercontinental. Один из них должен появиться на Кременчугской улице в рамках строительства гостиницы «Девелоперской компанией «Созвездие».

«Несмотря на текущие колебания туристического рынка, Санкт-Петербург по-прежнему находится в фокусе внимания международных гостиничных операторов.

К 2015 году ожидается увеличение числа операторов до 14 с текущих 12. Однако мы ожидаем изменения локаций выхода новых проектов в сторону децентрализации, так как администрация города активно расторгает заключенные договоры аренды на инвестусловиях, которые были получены за последние 6-8 лет для строительства гостиниц. Таким образом, в долгосрочной перспективе можно ожидать недостатка качественных гостиниц в центральной части города», - полагает госпожа Тучкова.

Российский союз туриндустрии снижает прогнозы по туристическому потоку в Петербурге. Ожидается, что сокращение турпотока по итогам 2014 года составит около 10% (по итогам 2013 года объем туристического потока в Петербург составлял 6,3 млн человек, из которых 3 млн – иностранные туристы), делятся данными специалисты Colliers International.

По мнению строителей, металлочерепица является самым популярным материалом для создания скатной крыши в России. По оценкам экспертов, размер этого рынка составляет около 120 тыс. кв. м в год. При этом ежегодно спрос на металлические кровли растет не менее чем на 15%.

«Рынок металлочерепицы создавался с середины 90-х годов XX века усилиями финских поставщиков и их торговых представителей в России. Сейчас уже практически вся металлочерепица в нашей стране – местного производства. Ее делают заводы, оснащенные самым современным оборудованием по профилированию металлочерепицы, поэтому у крупных российских производителей качество профилирования не уступает заводам в Финляндии и Швеции», – прокомментировали ситуацию специалисты компании «Уникма».

Андрей Мальцев, руководитель департамента кровельных систем компании «Металл Профиль», рассказал, что металлочерепица имеет ряд преимуществ перед другими видами покрытий. «В отличие от «мягкой кровли» и ондулина, металлическая кровля полностью негорюча. По сравнению с «мягкой кровлей» она имеет меньшую стоимость из-за отсутствия сплошной обрешетки из OSB-плит (что для «мягкой кровли» является обязательным элементом). В отличие от натуральной кровли, металлочерепица имеет вес в 10-12 раз меньше – всего 4,5 кг на 1 кв. м, натуральная черепица – 45-55 кг на 1 кв. м. Металлическая кровля абсолютно негигроскопична. Как известно, глиняная и керамическая черепица имеет свойство впитывать влагу, что иногда во время снижения температуры ниже –2 °С приводит к растрескиванию черепицы», – объяснил Андрей Мальцев.

По словам специалиста, металлические кровельные материалы в основном используются в скатных крышах с углом склона выше 12 градусов. Как правило, они устойчивы к большому количеству агрессивных воздействий, при этом весьма просты в монтаже, имеют большой срок службы, низкую эксплуатационную стоимость и даже утилизационную стоимость. Это связано с тем, что металлическую кровлю, в отличие от битумных и керамических материалов, после окончания срока службы можно сдать в металлолом и получить деньги.

Эксперты и представители отрасли отмечают, что рынок производителей металлочерепицы довольно насыщен. При этом специалисты говорят, что в этом сегменте строительной отрасли в регионах наблюдается высокий уровень конкуренции. По подсчетам Анны Молчановой, заместителя исполнительного директора Национального кровельного союза, на российском рынке работают более 200 производителей металлочерепицы. Лидером рынка, по версии ABARUS Market Research, является ГК «Металл Профиль». Другие крупные производили – ЗАО «Самарский завод «Электрощит-Стройиндустрия», ПО «Металлист», ОАО «ММК-Профиль-Москва», ЗАО «Стальинвест», ОАО «Челябинский завод профилированного стального настила», ООО «Климовский профнастил» и др.

«По данным ВЦИОМ, компания «Металл Профиль» является лидером по объему переработки стали с покрытиями, занимает первое место в России по производству профнастила и металлочерепицы. В компанию входят 16 заводов, в том числе и в Санкт-Петербурге. Совокупные производственные мощности позволяют перерабатывать свыше 1,5 млн тонн металла в год. Объем переработки в 2013 году составил 813 тыс. тонн», – подтвердили свою позицию в компании «Металл Профиль».

«В Петербурге присутствует продукция российского и финского производства. Среди крупных игроков рынка стоит отметить ГК «Металл Профиль», ПО «Металлист» (бренд Grand Line), компанию Ruukki и др. Присутствует и металлочерепица, созданная на основе стали из Китая», – прокомментировала Анна Молчанова.

Специалисты выделяют пять наиболее популярных типов профилей: «Монтеррей», на который приходится почти 80% рынка, «Каскад», «Андалузия», «Испанская дюна» и «Памир».

По данным Единой межведомственной информационно-статистической системы (ЕМИСС), индекс потребительских цен на металлочерепицу по итогам июня 2014 года по отношению к такому же периоду 2013 года составил 102,22% в Ленобласти, что говорит о небольшом увеличении стоимости. В Санкт-Петербурге индекс потребительских цен равняется 100%, то есть специалисты ЕМИСС роста цен не наблюдают.