Спрос на вторичку в городах с семейной ипотекой вырос на 40%

Аналитики «Циана», ведущей в России цифровой платформы операций с недвижимостью, выяснили, что в 2025 году продажи в городах с семейной ипотекой на вторичке выросли на 24 п.п. сильнее, чем в целом по стране.

С апреля 2025 г. в большинстве малых и средних городов семейную ипотеку можно оформить на покупку квартир не только в новостройках, но и на вторичном рынке. Для этого в городе должно строиться не более двух домов, а квартиры должны находиться в домах не старше 20 лет.

1. Семейная ипотека оживила вторичный рынок в малых и средних городах

Расширение программы на вторичный рынок в 2025 г. по итогам года увеличило общее число сделок на 1% (заключено около 13 тыс. ДКП). В большинстве городов с большим объёмом подходящего под условия программы предложения получилось оживить вторичный рынок – продажи год к году выросли сильнее, чем в целом по стране. Например, в Горячем Ключе и Новокуйбышевске число сделок во втором полугодии 2025 г. более чем в 2 раза превысило число сделок во втором полугодии 2024 г., а в Сызрани – сразу в 3 раза.

В среднем по топ-30 городов-участников программы число сделок во втором полугодии 2025 г. выросло год к году на 40% (в среднем по РФ – лишь на 16%).

2. За год цены в городах с семейной ипотекой выросли сильнее, чем в целом по стране

За год средняя цена квадратного метра в малых и средних городах из перечня выросла на 9% – чуть сильнее чем, в целом по стране (+7%). Помимо действия семейной ипотеки на это продолжают влиять более быстрые темпы роста доходов части населения и эффект «низкой базы» (любая индексация к исходно низкой цене даёт больший прирост в процентах). При этом сдерживающими рост цен факторами остаются недостаток предложения и невысокие доходы большинства жителей.

Самые высокие цены – в населённых пунктах Краснодарского края и Крыма (Геленджик, Туапсе, Саки и др.), Крайнего Севера и Дальнего Востока (Свободный, Северобайкальск, Певек и др.).

3. В большинстве городов почти нет подходящего под условия программы жилья

С 1 января 2026 г. в обновлённый список вошёл 891 город, где проживает более 25 млн жителей (около 18% от всего населения России), при этом воспользоваться программой могут лишь те семьи, где есть дети до 6 лет включительно (на дату заключения договора).

В продаже на сайте Циан в анализируемых городах представлено 30 тыс. квартир – это около 9% от всего объёма предложения в РФ. Т.е. доля в предложении на вторичном рынке в 2 раза ниже, чем в населении. Под критерий «дом не старше 20 лет» подходит лишь около 13% предложения.

Предложение между городами распределено неравномерно: половина всех лотов сосредоточена в 50 городах. Т.е. в большинстве локаций из списка у населения фактически нет возможности воспользоваться программой из-за небольшого выбора и устаревшей структуры жилого фонда. Не у всех жителей есть и необходимые для покупки жилья доходы.

«Эффект от программы есть: в городах с большим объёмом подходящего под условия предложения (Геленджик, Сызрань, Туапсе, Братск и др.) число сделок выросло сильнее, чем в целом по стране, а цены увеличились заметнее, чем в мегаполисах, – комментирует Елена Бобровская, ведущий аналитик «Циана». – При этом в масштабах всей страны вклад программы остаётся минимальным, а в большинстве населённых пунктов из перечня семьи по-прежнему не могут приобрести жильё».

Приложение. Цены и число сделок на вторичном рынке в ключевых городах, где можно было взять семейную ипотеку на вторичном рынке в 2025 г.

|

Город (топ-30 по объему предложения) |

Регион |

Темпы продаж во 2 полугодии 2025 (квартир в месяц) |

Динамика темпов продаж |

Средняя цена кв.м. в янв.26 (тыс. руб.) |

Динамика цены кв.м. (янв.26 к янв.25), % |

|

Сызрань |

Самарская обл. |

~130 |

+200% |

86,6 |

+4% |

|

Новокуйбышевск |

Самарская обл. |

~100 |

+145% |

84,0 |

+16% |

|

Горячий Ключ |

Краснодарский край |

~60 |

+121% |

133,1 |

+5% |

|

Туапсе |

Краснодарский край |

~50 |

+87% |

156,0 |

+12% |

|

Саки |

Крым |

~20 |

+75% |

151,1 |

+8% |

|

Крымск |

Краснодарский край |

~40 |

+74% |

94,7 |

+8% |

|

Березники |

Пермский край |

~190 |

+61% |

59,3 |

-1% |

|

Железногорск (ЗАТО) |

Красноярский край |

~110 |

+58% |

82,8 |

+8% |

|

Губкин |

Белгородская обл. |

~70 |

+48% |

80,8 |

+16% |

|

Темрюк |

Краснодарский край |

~30 |

+43% |

112,3 |

+8% |

|

Геленджик |

Краснодарский край |

~110 |

+37% |

291,4 |

+9% |

|

Шадринск |

Курганская обл. |

~70 |

+37% |

62,7 |

+1% |

|

Братск |

Иркутская обл. |

~200 |

+35% |

84,2 |

-1% |

|

Назрань |

Ингушетия |

~40 |

+34% |

94,5 |

+40% |

|

Кинешма |

Ивановская обл. |

~80 |

+33% |

64,1 |

+17% |

|

Свободный |

Амурская обл. |

~50 |

+31% |

158,5 |

+48% |

|

Ухта |

Коми |

~140 |

+28% |

87,0 |

-1% |

|

Златоуст |

Челябинская обл. |

~160 |

+23% |

66,7 |

+20% |

|

Саров (ЗАТО) |

Нижегородская обл. |

~60 |

+23% |

130,0 |

+3% |

|

Северск (ЗАТО) |

Томская обл. |

~110 |

+23% |

85,6 |

+9% |

|

Ленинск-Кузнецкий |

Кемеровская обл. |

~50 |

+15% |

75,4 |

-4% |

|

Норильск |

Красноярский край |

~280 |

+10% |

85,3 |

-7% |

|

Кольчугино |

Владимирская обл. |

~40 |

+10% |

62,0 |

+3% |

|

Волгодонск |

Ростовская обл. |

~140 |

+10% |

78,0 |

+11% |

|

Комсомольск-на- Амуре |

Хабаровский край |

~290 |

+8% |

81,2 |

+4% |

|

Рубцовск |

Алтайский край |

~150 |

+8% |

61,8 |

+9% |

|

Салават |

Башкортостан |

~200 |

+8% |

59,1 |

+11% |

|

Усинск |

Коми |

~40 |

+3% |

50,1 |

+3% |

|

Прокопьевск |

Кемеровская обл. |

~1140 |

+1% |

68,2 |

-2% |

|

Переславль- Залесский |

Ярославская обл. |

~30 |

-5% |

104,7 |

+5% |

|

в среднем по топ-30 городам |

~110 |

+40% |

96,4 |

+9% |

|

|

малые и средние города, где ипотека на вторичку недоступна |

~30 |

+15% |

111,0 |

+6% |

|

|

все города РФ |

|

+16% |

80,3 |

+7% |

|

Источник: Циан

По данным департамента аналитики компании «БОН ТОН», по итогам апреля 2021 г. на первичном рынке комфорт-класса Москвы совокупный объем предложения снизился на 5,3% площади и на 3,8% лотов, составив 574,8 тыс. кв. м и 10,5 тыс. лотов. За год объем предложения сократился на 35,1% и 30,4% соответственно.

Две трети предложения квартир комфорт-класса (63% площади) приходится на 3 округа. В тройке лидеров по предложению комфорт-класса в Москве остаются ЮВАО (31,5%), ЗАО (17,9%) и САО (13,7%). Больше всего за месяц выросла доля САО (+2,5%) в связи с ростом размера экспозиции на 18,2%. Наибольшее сокращение размера экспозиции зафиксировано в СВАО – на 15% при сокращении его доли на 1,5%.

По стадиям строительной готовности большая часть предложения находится на заключительной стадии строительной готовности (41,8% площади), которая за месяц выросла на 0,4%, и объем его сократился на 1,4%: на стадии фасадно-отделочных работ – 25,4%, благоустройства – 1,8% и введены – 14,6%. На начальной стадии представлено 36,7% площади, которая за месяц выросла на 1,4%, а объем экспозиции сократился на 4,4%: на нулевом цикле – 25,4%, на стадии монтажа первых этажей – 11,3%.

Предложение квартир с отделкой в комфорт-классе остаётся доминирующим и составляет 61,7% лотов (за месяц доля сократилась на 1,6%, а объём - на 6%). Доля предложения без отделки составила 22,3% лотов в результате сокращения доли на 1,2% и объема на 8,4%. На долю предчистовой отделки приходится 14,1% лотов при росте доли на 2,6% и экспозиции на 17,7%. На долю отделки с мебелью и кухней приходится 1,9%, которая с прошлого месяца практически не изменилась, а объем предложения вырос на 9,7%.

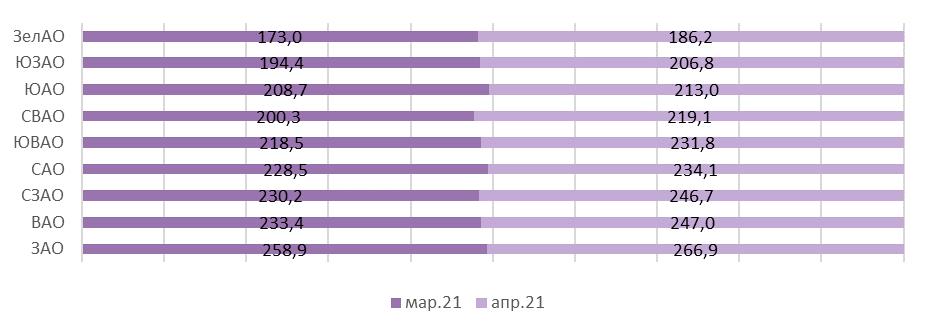

В апреле средневзвешенная цена квадратного метра (СВЦ) квартир в комфорт-классе составила 237,6 тыс. руб. (+5,7% за месяц, +29,8% за год). Самыми доступными округами на первичном рынке квартир комфорт-класса являются ЗелАО с СВЦ на уровне 186,2 тыс. руб. (+7,6% за месяц, +30,3% за год) и ЮЗАО – 206,8 тыс. руб. (+6,4%, +25%). Самыми дорогими - ЗАО с СВЦ на уровне 266,9 тыс. руб. (+3,1% за месяц, +36,9% за год), ВАО – 247 тыс. руб. (+5,9%, +24,6%) и СЗАО - 246,7 тыс. руб. (+7,1%, +26,5%).

По итогам апреля средняя цена квартир комфорт-класса составила 13 млн руб. (+3,8% за месяц, +20,9% за год). Самым доступным округом стал ЗелАО со средней ценой квартиры на уровне 9,6 млн руб. (-1% за месяц, +26% за год), самым дорогим – СЗАО со средней ценой на уровне 18,5 млн руб. (+1% за месяц, +14,2% за год).

Рейтинг округов по СВЦ на рынке квартир комфорт-класса, тыс. руб.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги I кв. 2021 года на региональном рынке торговой недвижимости.

По данным отчёта, в I кв. 2021 года объем ввода новых торговых площадей составил 86 892 кв. м, открылись ТРЦ «Макси» в Кирове (GLA 45 000 кв. м), ТРЦ «Рандеву» в Нефтеюганске (GLA 29 750 кв. м) , ТРЦ «Солис» в Домодедово (GLA 11 942 кв. м).

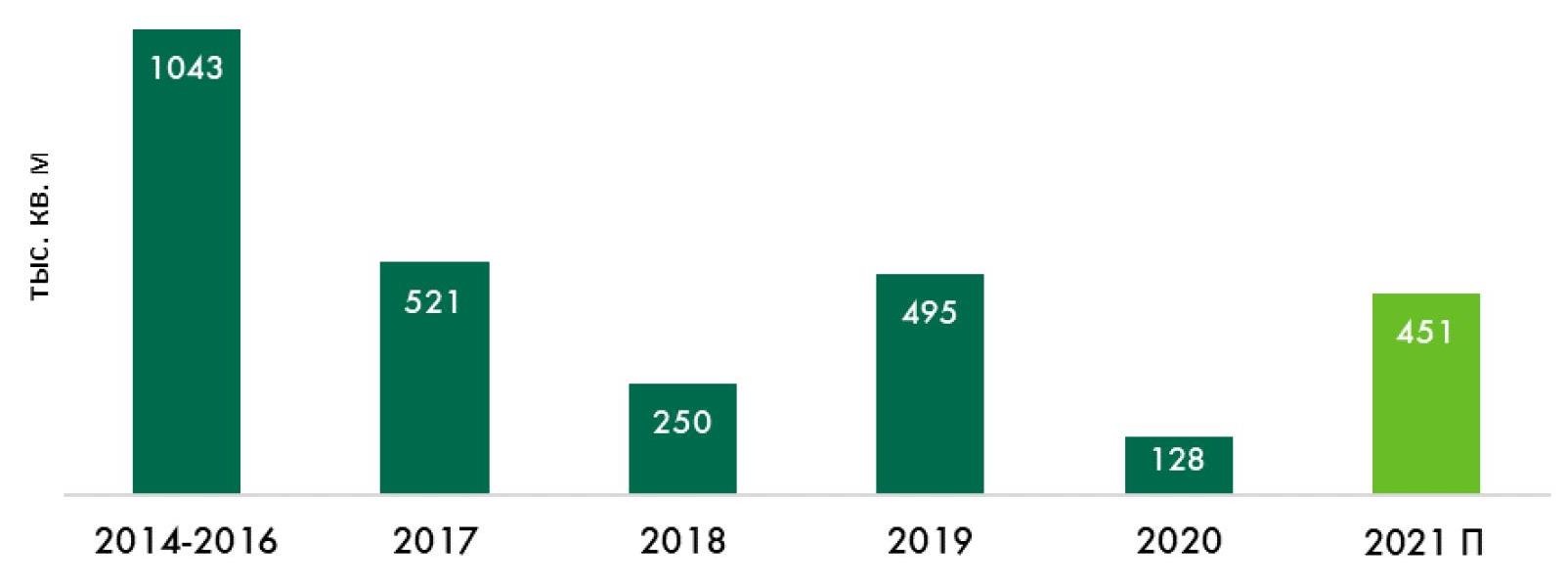

Ожидается открытие 364 394 кв. м. торговых площадей до конца 2021 года, что сопоставимо с уровнем 2017-2019 годов, но в 2 раза ниже, чем в 2014-2016 годах, когда объем нового ввода в среднем был на уровне около 1 млн кв. м в год.

Заявленные открытия в 2021 году на 70% представлены объектами с перенесенной датой открытия с 2020 года.

Объем ввода торговых площадей по годам, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

ТЦ в региональных городах, открытые в I кв. и заявленные к открытию до конца 2021 года.

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ, открытые в I кв. 2021 г. |

||||

|

Киров |

Макси |

Луганская ул., 53/2 |

45 000 |

I кв. |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. |

|

Домодедово |

Солис |

Каширское ш., 114 |

11 942 |

I кв. |

|

ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162Б |

83 000 |

II кв. |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т, 108 |

76 000 |

II кв. |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

II кв. |

|

Грозный |

Грозный Молл |

Хусейна Исаева пр-т |

56 000 |

III кв. |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

31 876 |

III кв. |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

12 968 |

II кв. |

|

Королев |

Мой Молл |

Подмосковная ул., 37 |

10 500 |

IV кв. |

|

Истра |

Estate Mall |

Новорижское ш., 28 км |

10 400 |

II кв. |

|

Кемерово |

Проспект |

Ленина пр-т, 33/1 |

8 400 |

II кв. |

|

Хабаровск |

Макси Молл , 2 фаза |

Ленинградская ул., 28И |

7 250 |

III кв. |

Источник: исследования CBRE, I кв. 2021 г.

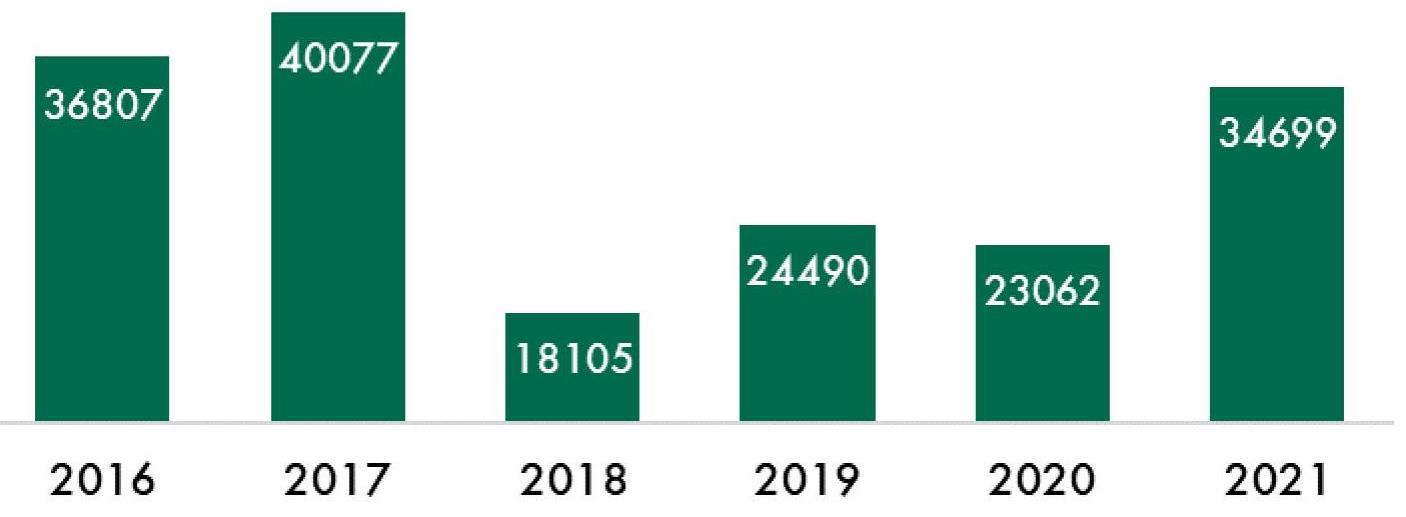

Девелоперская активность по-прежнему сконцентрирована в крупных городах с численностью населения более 1 миллиона человек: Нижний Новгород, Пермь, Екатеринбург, где последние крупные торговые центры были открыты в 2015-2016 годах, ожидаемый объем ввода составит около 191 тыс. кв. м до конца 2021 года.

Средняя площадь торговых центров составит около 35 тыс. кв. м по итогам 2021 года, что также указывает на активность девелоперов в городах-миллионниках, где есть потребность в строительстве новых торговых центров.

Наблюдается и растущий интерес к городам с численностью населения 100-300 тыс. человек, где прогнозируемый объем ввода к концу 2021 года составляет 144 тыс. кв. м, что на 33% выше среднего показателя 2015-2016 годов.

Средняя площадь новых ТЦ*, кв. м

*За исключением Москвы и Санкт-Петербурга

Источник: исследования CBRE, I кв. 2021 г.

Объем ввода торговых площадей в региональных городах, заявленных к открытию до конца 2021 года, по численности населения, тыс. кв. м

Источник: исследования CBRE, I кв. 2021 г.

Надежда Цветкова, директор, руководитель направления аренды торговых помещений CBRE, комментирует:

«В отличие от прошлого кризисного года, когда до конца третьего квартала не было открыто ни одного нового объекта, начало 2021 стало очень активным.

Большинство крупных объектов, анонсированных на 2021 год, будут открыты в заявленные сроки, а это означает, что объем ввода будет сопоставим с показателем 2019 года».