От архитекторов до энергоаудиторов: как изменились зарплаты инженеров в строительстве за 3 года

Средняя рыночная зарплата инженеров в строительстве за год выросла на 13,6%. Сервис по поиску высокооплачиваемой работы SuperJob в октябре 2025 года проанализировал динамику зарплат ИТР в гражданском строительстве Москвы и Санкт-Петербурга.

Спрос на персонал в строительной отрасли РФ за год снизился на 15%, а количество резюме выросло на 18%. Те же тенденции характерны для российского рынка труда в целом (вакансий стало меньше на 16%, резюме — больше на 18%). При этом большинство строительных организаций продолжают характеризовать ситуацию в отрасли как кадровый голод.

Как выросли медианные зарплатные предложения работодателей в Москве за год (в номинальном выражении, без учета инфляции, данные на 1 октября 2025):

|

Сфера деятельности |

Прирост за год, % |

|

Кадры |

+18,3% |

|

Банки |

+13,8% |

|

ИТР в строительстве |

+13,6% |

|

ИТР в промышленности |

+12,9% |

|

Рабочие в промышленности |

+12,6% |

|

Медперсонал |

+12,2% |

|

Ритейл |

+12,0% |

|

Маркетинг/реклама/PR |

+10,9% |

|

Информационные технологии |

+10,8% |

|

Рабочие в строительстве |

+10,2% |

|

Транспорт и склад |

+8,7% |

Динамика зарплат инженеров — на примере сферы гражданского строительства:

Москва

Наибольший прирост медианной заработной платы за 3 года SuperJob отмечает у инженеров-геодезистов (+70% или 70 тысяч рублей) и инженеров-проектировщиков ОВиК (+60% или 60 тысяч рублей). Их средние доходы в Москве увеличились со 100 до 170 и 160 тысяч рублей соответственно. Также существенный рост, превышающий 50%, показал средний заработок проектировщиков систем электроснабжения (+55% или 60 тысяч) и инженеров строительного контроля (+54% или 65 тысяч). У инженеров-конструкторов и инженеров-энергетиков прирост составил по 50% за 3 года, сейчас их медианные зарплаты достигли 165 и 150 тысяч рублей в месяц соответственно.

Что касается последнего года наблюдений, самый значительный прирост медианной зарплаты мы наблюдаем у инженера-энергетика (+15% или 20 тысяч рублей). За ним следуют инженер-конструктор и инженер-проектировщик ОВиК с приростом зарплатных медиан по 14% или 20 тысяч.

В абсолютном выражении в 2025 году одни из самых высоких медианных зарплат — у инженеров строительного контроля и производителей отделочных работ (185 и 180 тысяч рублей соответственно). При этом у производителя отделочных работ и зарплатный «потолок» — самый высокий среди ИТР в гражданском строительстве (380 тысяч рублей в месяц). На втором месте — архитектор (370 тысяч). На третьем — инженер-строитель и инженер строительного контроля (по 320 тысяч).

Ключевые причины высоких темпов прироста зарплат ИТР в гражданском строительстве Москвы — кадровый голод и конкуренция за персонал с активно растущими сегментами промышленного и инфраструктурного строительства РФ.

|

Позиция |

Рыночная заработная плата, Net, fix, тысяч рублей в месяц |

Прирост медианной заработной платы, % |

||||||

|

2022 |

2024 |

2025 |

||||||

|

median |

max |

median |

max |

median |

max |

за 3 года |

за год |

|

|

Инженер-геодезист |

100 |

200 |

150 |

250 |

170 |

280 |

70% |

13% |

|

Инженер-проектировщик ОВиК |

100 |

160 |

140 |

235 |

160 |

250 |

60% |

14% |

|

Инженер-проектировщик систем электроснабжения |

110 |

170 |

150 |

250 |

170 |

280 |

55% |

13% |

|

Инженер строительного контроля |

120 |

250 |

170 |

300 |

185 |

320 |

54% |

9% |

|

Инженер-конструктор |

110 |

200 |

145 |

300 |

165 |

310 |

50% |

14% |

|

Инженер-энергетик |

100 |

180 |

130 |

260 |

150 |

300 |

50% |

15% |

|

Инженер по эксплуатации зданий |

90 |

170 |

120 |

250 |

130 |

280 |

44% |

8% |

|

Инженер-строитель |

120 |

240 |

150 |

300 |

165 |

320 |

38% |

10% |

|

Инженер ПТО |

110 |

270 |

140 |

300 |

150 |

300 |

36% |

7% |

|

Инженер-геолог |

100 |

150 |

120 |

215 |

135 |

220 |

35% |

13% |

|

Инженер-лаборант |

85 |

130 |

105 |

200 |

115 |

220 |

35% |

10% |

|

Инженер-проектировщик генплана |

120 |

200 |

145 |

275 |

160 |

300 |

33% |

10% |

|

Инженер-эколог |

90 |

150 |

110 |

200 |

120 |

200 |

33% |

9% |

|

Инженер-сметчик |

120 |

250 |

145 |

250 |

155 |

270 |

29% |

7% |

|

Энергоаудитор |

105 |

160 |

125 |

210 |

135 |

210 |

29% |

8% |

|

Инженер по ОТ и ТБ |

110 |

200 |

125 |

230 |

140 |

240 |

27% |

12% |

|

Производитель строительно-монтажных работ |

110 |

200 |

130 |

200 |

140 |

220 |

27% |

8% |

|

Архитектор |

120 |

250 |

140 |

300 |

150 |

370 |

25% |

7% |

|

Кадастровый инженер |

100 |

220 |

115 |

250 |

125 |

300 |

25% |

9% |

|

Инженер КИПиА |

105 |

230 |

120 |

250 |

130 |

280 |

24% |

8% |

|

Производитель отделочных работ |

150 |

300 |

170 |

350 |

180 |

380 |

20% |

6% |

Самые интересные вакансии ИТР в строительстве Москвы и Подмосковья — на SuperJob

|

Позиция |

Заработная плата, Net, рублей в месяц |

Населенный пункт |

|

Главный инженер проекта |

от 220 000 |

Москва |

|

Ведущий инженер проектировщик ЭОМ |

от 220 000 |

Москва |

|

Инженер-конструктор |

до 220 000 |

Москва |

|

Главный инженер проекта |

от 200 000 |

Москва |

|

Начальник строительного участка |

200 000 |

Москва |

|

Инженер-конструктор |

до 200 000 |

Москва |

|

Производитель работ |

194 000 — 202 000 |

Москва |

|

Начальник строительного участка |

180 000 — 200 000 |

Москва |

|

Начальник участка |

от 180 000 |

Москва |

|

Производитель работ |

от 180 000 |

Красногорск |

Санкт-Петербург

Наиболее значительный рост средней зарплаты за 3-летний период наблюдается у инженеров-геодезистов и инженеров-проектировщиков ОВиК. Их медианные зарплаты увеличились на 75 и 63% соответственно, достигнув 140 и 130 тысяч рублей в месяц. Высокий темп прироста показали зарплаты проектировщиков систем электроснабжения и инженеров-энергетиков, чьи доходы выросли на 56% (40 и 35 тысяч рублей соответственно).

Наибольший прирост заработка за год демонстрируют инженеры-энергетики (+14% или 15 тысяч рублей). За ними следуют инженеры-проектировщики ОВиК и инженеры-конструкторы с приростом по 13% или 15 тысяч.

В абсолютном выражении в 2025 году самые высокие медианные зарплаты среди рассмотренных позиций — у производителя отделочных работ и инженера строительного контроля: 160 и 150 тысяч рублей соответственно. У прораба отделочных работ и зарплатный максимум выше, чем у других ИТР (330 тысяч рублей в месяц). У архитектора «потолок» зарплат — 300 тысяч рублей, у инженера-строителя и инженера строительного контроля — по 260 тысяч.

В основе роста зарплат — кадровый голод на фоне продолжающегося строительства крупных жилых кварталов в Санкт-Петербурге и Ленинградской области, а также конкуренция за кадры с другими отраслями строительства РФ.

|

Позиция |

Рыночная заработная плата, Net, fix, тысяч рублей в месяц |

Прирост медианной заработной платы, % |

||||||

|

2022 |

2024 |

2025 |

||||||

|

median |

max |

median |

max |

median |

max |

за 3 года |

за год |

|

|

Инженер-геодезист |

80 |

165 |

125 |

205 |

140 |

230 |

75% |

12% |

|

Инженер-проектировщик ОВиК |

80 |

130 |

115 |

190 |

130 |

205 |

63% |

13% |

|

Инженер-проектировщик систем электроснабжения |

90 |

140 |

125 |

205 |

140 |

230 |

56% |

12% |

|

Инженер-энергетик |

80 |

150 |

110 |

210 |

125 |

250 |

56% |

14% |

|

Инженер-конструктор |

90 |

165 |

120 |

250 |

135 |

255 |

50% |

13% |

|

Инженер строительного контроля |

100 |

210 |

140 |

250 |

150 |

260 |

50% |

7% |

|

Инженер по эксплуатации зданий |

75 |

140 |

100 |

205 |

110 |

230 |

47% |

10% |

|

Инженер ПТО |

90 |

220 |

115 |

250 |

125 |

250 |

39% |

9% |

|

Инженер-геолог |

80 |

125 |

100 |

175 |

110 |

180 |

38% |

10% |

|

Инженер-лаборант |

70 |

110 |

85 |

165 |

95 |

180 |

36% |

12% |

|

Инженер-строитель |

100 |

200 |

125 |

250 |

135 |

260 |

35% |

8% |

|

Инженер-эколог |

75 |

125 |

90 |

165 |

100 |

165 |

33% |

11% |

|

Кадастровый инженер |

80 |

180 |

95 |

205 |

105 |

250 |

31% |

11% |

|

Инженер-проектировщик генплана |

100 |

165 |

120 |

225 |

130 |

250 |

30% |

8% |

|

Инженер КИПиА |

85 |

190 |

100 |

205 |

110 |

230 |

29% |

10% |

|

Энергоаудитор |

85 |

130 |

105 |

170 |

110 |

170 |

29% |

5% |

|

Инженер по ОТ и ТБ |

90 |

165 |

105 |

190 |

115 |

200 |

28% |

10% |

|

Архитектор |

100 |

210 |

115 |

250 |

125 |

300 |

25% |

9% |

|

Инженер-сметчик |

100 |

210 |

120 |

205 |

125 |

220 |

25% |

4% |

|

Производитель отделочных работ |

130 |

260 |

150 |

300 |

160 |

330 |

23% |

7% |

|

Производитель строительно-монтажных работ |

100 |

170 |

110 |

175 |

120 |

190 |

20% |

9% |

Самые интересные вакансии ИТР в строительстве Санкт-Петербурга и Ленинградской области — на SuperJob

|

Позиция |

Заработная плата, Net, рублей в месяц |

Населенный пункт |

|

Главный архитектор |

от 200 000 |

Санкт-Петербург |

|

Главный инженер проекта |

от 180 000 |

Санкт-Петербург |

|

Прораб электромонтажных работ |

170 000 |

Санкт-Петербург |

|

Производитель работ |

от 166 625 |

Сестрорецк |

|

Главный эксперт по строительству |

160 000 — 175 000 |

Санкт-Петербург |

|

Руководитель группы ПТО |

160 000 |

Усть-Луга |

|

Начальник строительно-монтажного участка |

от 142 000 |

Санкт-Петербург |

|

Производитель работ |

от 140 000 |

Санкт-Петербург |

|

Начальник производственно-технического отдела |

133 000 |

Санкт-Петербург |

|

от 130 000 |

Санкт-Петербург |

Регионы проведения исследования: Москва, Санкт-Петербург

Время проведения: октябрь 2025 г.

Единица измерения: российский рубль

Объект изучения: предложения работодателей и ожидания претендентов, Net (на руки, после уплаты налогов), fix (без учета бонусов, дополнительных льгот и компенсаций), рублей в месяц

Тип работы: полный рабочий день на территории работодателя, 1 ставка

Пояснения: median — средняя рыночная (медианная) зарплата, max — зарплатный максимум

Отдел исследований и консалтинга IPG.Estate подготовил обзор рынка офисной недвижимости по итогам 1 полугодия 2020 года.

Предложение

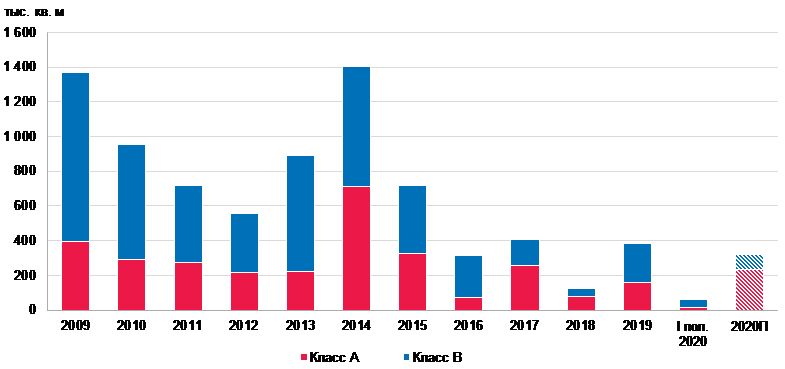

По итогам первого полугодия 2020 года общий объем складского рынка Санкт-Петербурга превысил отметку в 3 млн кв.м.

Рынок пополнился одним объектом, реализованным по схеме build-to-suit – компания Марвел Логистика ввела в эксплуатацию складской комплекс площадью 60 000 кв.м, который будет арендован компанией Ozon.

По причине неопределенности, связанной с пандемией, а также на фоне снизившейся ликвидности национальной валюты, мы ожидаем, что реализация части заявленных проектов по строительству новых складских комплексов будет отложена на более поздние сроки. В основном это коснется проектов, которые находятся на ранней стадии строительства.

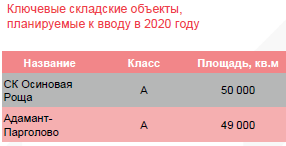

До конца 2020 года по нашим оценкам рынок пополнится еще на 99 000 кв.м за счет ввода двух проектов от компаний Осиновая Роща и Адамант.

Спрос

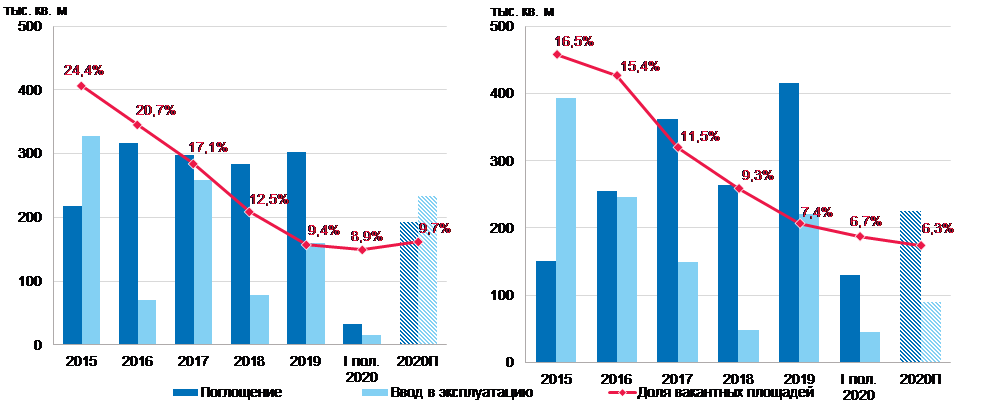

Спрос на качественные складские комплексы остается стабильно высоким, несмотря на кризисные явления экономики, связанные с пандемией COVID-19.

По итогам первого полугодия 2020 года общая сумма заключённых сделок по аренде складских комплексов составила порядка 60 000 кв.м. Кроме этого, во втором квартале была анонсирована форвардная сделка по аренде 37 000 компанией «Эксклюзив».

Таким образом, темпы поглощения в сегменте производственно-складской недвижимости находятся на уровне сопоставимого периода прошлого года и не претерпели существенной коррекции.

Сохраняется высокий спрос на покупку складских и производственных помещений.

Наиболее дефицитным продуктом являются помещения и площадки для пищевого производства.

Вакансия и ставки аренды

Ввиду отсутствия в первом квартале 2020 года прироста качественного спекулятивного предложения суммарный уровень вакантных площадей продолжает снижаться.

Компании производственно-складского сегмента продемонстрировали устойчивость в период самоизоляции, высвобождения площадей не произошло, напротив, многие компании продолжили реализацию планов по расширению арендуемых площадей.

Таким образом, по итогам первого полугодия свободными остаются 1,3% от общего объема качественных производственно-складских помещений.

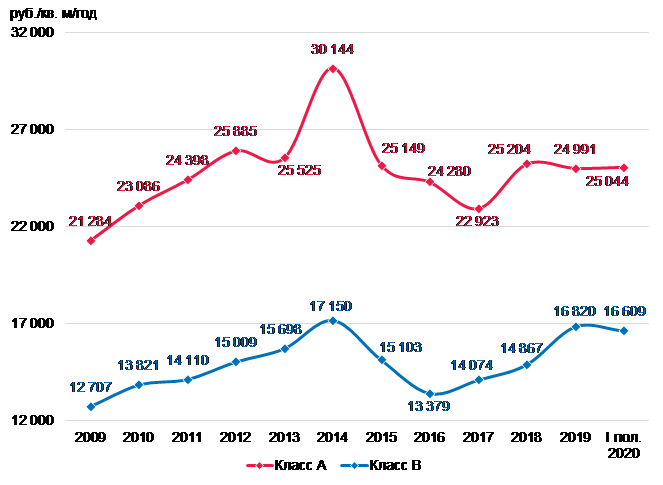

На уровне низких объемов ввода и отсутствия больших объемов свободных складских блоков укрепляется тренд увеличения уровня запрашиваемых ставок аренды.

Складские комплексы класса А номинируют ставки аренды в диапазоне 500 – 580 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Складские комплексы класса В номинируют ставки аренды в диапазоне 420 – 450 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Уровень запрашиваемых ставок аренды на качественные производственные помещения находится в диапазоне 430 – 500 рублей за квадратный метр в месяц с учетом НДС и эксплуатационных расходов, без учета стоимости коммунальных услуг.

Прогноз

Справка:

IPG.Estate – консалтинговая компания в сегменте коммерческой недвижимости. Команда оказывает спектр услуг арендаторам, собственникам, девелоперам, инвесторам как на внутреннем, так и на внешних рынках. Специалисты сопровождают сделки в сегментах индустриальной и складской, офисной, торговой, жилой недвижимости.

В рамках профильных отделов компания развивает узкоспециализированные интернет-сервисы для сдачи в аренду или продажи коммерческих помещений: officemaps.ru, skladmaps.ru, retailmaps.ru, apartmaps.ru.

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2020 года на рынке офисной недвижимости Москвы. Существенно замедлилась динамика объемов чистого поглощения.

Несмотря на присутствие арендной активности, на рынке произошло высвобождения офисов в обоих классах, что привело к замедлению показателя до 163 тыс. кв. м против 301 тыс. кв. м в прошлом году. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, и аналитики допускают по итогам 2020 года новый антирекорд по объему ввода. При этом ставки аренды не претерпели существенных изменений.

- По итогам I полугодия 2020 года совокупный объем предложения офисов на московском рынке составил 16,8 млн кв. м, из которых 4,48 млн кв. м относятся к классу А, а 12,35 млн кв. м – к классу В. Объем ввода оказался минимальным за два года и составил всего 5,1 тыс. кв. м за II квартал 2020 года, которые представлены двумя небольшими объектами класса B непрофильных девелоперов.

Динамика объема ввода офисных площадей, тыс. кв. м

Источник: Knight Frank Research, 2020

- По итогам I полугодия 2020 года совокупный объем поглощения офисных площадей составил всего 163 тыс. кв. м. По сравнению с показателем I полугодия прошлого года наблюдается снижение на 46%. Несмотря на наличие закрытых сделок, объем выведенных на рынок офисов превысил объем арендованных и купленных под собственное размещение площадей. Во-первых, лоты, которые в начале года перестали маркетировать ввиду наличия потенциального арендатора, вновь вышли на рынок, так как большинство сделок на ранних стадиях переговоров были перенесены на более поздний период. Во-вторых, некоторые пользователи, в том числе крупные, отказываются полностью или частично от своих площадей – при пандемии многие компании внедряли режим удаленной работы и решили сохранить такой подход и впоследствии, что привело к резкому снижению потребности в площадях. Компании в большинстве пытаются оценить свои возможности и потребности, прежде чем принимать какое-либо решение о переезде либо отказе от площадей. Отдельно стоит отметить готовность многих арендодателей идти на частичные уступки и размещать на освобождаемых площадях субарендаторов.

- В соответствии с динамикой чистого поглощения доля свободных офисов в обоих классах увеличилась, даже несмотря на практически нулевой ввод. В классе А вакантность офисов выросла на 0,3 п.п. до 8,9%, а в классе В всего на 0,1 п.п. до 6,7%. Рост показателя мог быть гораздо большим, однако сдерживающим фактором является невозможность арендаторов качественных проектов выйти из договора аренды в одностороннем порядке и покинуть здание. Долгосрочность контрактов обуславливает возможность относительно беспрепятственно выйти из договора лишь по истечению продолжительного периода, в ином случае резиденту грозят крупные пени и штрафы. Единственной возможностью снизить издержки арендатора в такой ситуации является сдача части площадей в субаренду.

- По словам Марии Зиминой, директора департамента офисной недвижимости Knight Frank, компании по мере постепенного возвращения в офисы пересматривают формат работы и подход к организации офисов. Некоторые крупные арендаторы, особенно те, кто имел несколько офисов, сокращают арендованные площади. Это ведет к выходу на рынок излишков площадей, и не только блоков 500-1 000 кв. м, но и крупных лотов в зданиях, в которых уже долгое время не появлялось доступных к аренде офисов, в том числе в центре города и ключевых деловых районах. При этом обязательства в рамках договора аренды не единственный фактор, сдерживающий компании от массовых переездов – на рынке практически недоступно предложение для арендаторов площадью более 2 000 кв. м, которое будет подходящим по качеству и доступным по цене.

Динамика уровня вакансии и поглощения офисных площадей

Источник: Knight Frank Research, 2020

- Ставки аренды офисов претерпели незначительное снижение. В классе А запрашиваемая ставка аренды офисов за квартал снизилась 0,2% и сейчас находится на уровне III квартала 2018 года – показатель составил 25 044 руб./кв. м/год (без учета операционных расходов и НДС). В классе В за квартал ставка аренды снизилась на 2,2% до 16 609 руб./кв. м/год (без учета операционных расходов и НДС). Однако текущий уровень остается высоким –показатель сопоставим с 2014 годом, по итогам которого ставка была максимальной с 2009 года и составляла 17 150 руб./кв. м/год (без учета операционных расходов и НДС).

- Мария Зимина отмечает: «Замедление спроса на рынке обусловлено поведением арендаторов – компании находятся в ожидании, анализируют внутренние процессы и внешние изменения. Главной задачей для них сейчас является определение необходимого и неизбыточного объема офисных площадей, по завершению которого компании будут готовы принимать какие-либо решения. Тенденция к отказу от части площадей прослеживается явно и уже повлияла на состояние рынка, собственники готовы идти на уступки в спорах относительно коммерческих условий, если арендатор примет решение о продлении. Большинство пользователей офисов ждут резкого снижения ставок аренды, однако, даже учитывая ухудшение деловой среды, серьезного падения не прогнозируется, но небольшая вероятность все же сохраняется. При этом перенос сроков запуска строящихся проектов однозначно будет происходить, годовой результат ввода вновь может побить антирекорд».

Динамика средневзвешенных ставок аренды, руб./кв. м/год

Источник: Knight Frank Research, 2020

Офисная недвижимость Москвы, I полугодие 2020 г./I полугодие 2019 г.

|

Основные показатели. Динамика* |

I пол. 2020 |

I пол. 2019 |

|

|

Общий объем предложения качественных площадей, тыс. кв. м |

16 834 |

16 419 |

|

|

в том числе: |

Класс А |

4 480 |

4 360 |

|

Класс В |

12 354 |

12 145 |

|

|

Введено в эксплуатацию в 1 пол. 2020 г., тыс. кв. м |

60,9 |

113,1 |

|

|

в том числе: |

Класс А |

15,4 |

55,6 |

|

Класс В |

45,5 |

57,5 |

|

|

Объем чистого поглощения в 1 пол. 2020 г., тыс. кв. м |

163 |

301 |

|

|

Доля свободных площадей, % |

Класс А |

8,9 |

11,9 |

|

Класс В |

6,7 |

7,9 |

|

|

Средневзвешенные запрашиваемые ставки аренды, руб./кв. м/год** |

Класс А |

25 044 |

25 735 |

|

Класс В |

16 609 |

15 919 |

|

|

Средневзвешенные ставки операционных расходов, руб./кв. м/год |

Класс А |

7 100 |

6 800 |

|

Класс В |

4 800 |

4 580 |

|

Источник: Knight Frank Research, 2020

Справка о компании:

Международная консалтинговая компания Knight Frank была основана в Лондоне в 1896 году и является одним из лидеров мирового рынка коммерческой и жилой недвижимости. На сегодняшний день Knight Frank, совместно со своим стратегическим североамериканским партнером, компанией Newmark Grubb Knight Frank, насчитывает 523 офиса в 60 странах мира. Более 18 000 сотрудников компании сопровождают сделки с объектами недвижимости, оказывая агентские и консалтинговые услуги частным и корпоративным инвесторам, арендаторам, девелоперам и другим игрокам рынка. С 1996 года компания предоставляет полный комплекс агентских и консалтинговых услуг на рынке недвижимости России. Дополнительную информацию о компании можно получить на сайте www.kf.expert