Девелопмент в режиме выживания

Первую половину 2025 года строительный рынок встретил убытками и угрозой череды банкротств. На фоне высокой ключевой ставки и отсутствия массовой льготной ипотеки девелоперы вынуждены сосредоточиться не столько на развитии бизнеса, сколько на его сохранении.

Росстат подсчитал: по итогам первого полугодия 2025 года убытки строительных компаний составили 302,4 млрд рублей — в 2,2 раза больше, чем за аналогичный период 2024-го. Рост убытков у застройщиков зданий увеличился в 2,6 раза — до 169 млрд рублей, инженерных сооружений — почти вдвое, до 100,3 млрд.

При этом совокупная прибыль компаний выросла на 27,3% — до 501,5 млрд рублей: 282,5 млрд — у застройщиков зданий (+63,3%), 111,1 млрд (-10,5%) — инженерных сооружений. В итоге сальдированный финансовый результат до налогообложения в отрасли сократился на 22,4% — до 199,1 млрд рублей. В сфере строительства зданий показатель вырос на 5,7% — до 113,5 млрд рублей, инженерных сооружений — упал на 84,8% — до10,8 млрд рублей.

По данным консалтинговой компании MACON и госкорпорации ДОМ.РФ, выручка девяти крупнейших застройщиков жилья в первом полугодии 2025 года относительно первой половины 2024-го сократилась на 9% — до 581 млрд рублей. У некоторых участников рынка чистая прибыль сократилась, хотя выручка подросла. Так, у Группы «Самолет» выручка осталась на уровне прошлого года — 171 млрд рублей, но чистая прибыль упала на 61,9% — до 1,8 млрд рублей. Выручка Группы «Эталон» выросла на 34,9% — до 77,4 млрд рублей, но чистая прибыль, как и год назад, — отрицательная (-8,9 млрд рублей). У ГК ПИК выручка выросла на 24% — до 328 млрд рублей, чистая прибыль сократилась на 22% — до 32 млрд рублей. Выручка Группы ЛСР подросла на 13% — до 96,4 млрд рублей, но зафиксирован убыток в 2,4 млрд против прибыли в 4,4 млрд рублей год назад.

Как подсчитали аналитики ДОМ.РФ, за первые семь месяцев 2025 года девелоперы продали 12,3 млн кв. м жилья в новостройках — на 22% меньше, чем годом раньше. Совокупная сумма сделок составила 2,5 трлн рублей, что на 13% меньше, чем год назад.

Кроме того, по подсчетам аналитиков Банка ДОМ.РФ, средняя задолженность девелоперов перед банками составляет 8,9 трлн руб. при средневзвешенной ставке 10,6% годовых.

Дамоклов меч банкротства

Эльвира Набиуллина, глава Центробанка, выступая в феврале 2025 года в Ассоциации банков, отметила замедление роста кредитования в ноябре 2024 года, «когда сами банки умерили аппетиты, потому что уже использовали значительную часть запаса капитала».

Эльвира Набиуллина, глава Центробанка, выступая в феврале 2025 года в Ассоциации банков, отметила замедление роста кредитования в ноябре 2024 года, «когда сами банки умерили аппетиты, потому что уже использовали значительную часть запаса капитала».

По ее мнению, строительная отрасль должна была безболезненно пережить замедление ипотечного кредитования: граждане активнее стали покупать жилье без ипотечных займов, а застройщики за последние пару лет накопили запас прибыли.

Однако спустя всего несколько месяцев речь идет о возможных банкротствах застройщиков.

По данным Центробанка, строительные компании за семь месяцев 2025 года нарастили объем просроченных кредитов перед банками на 19% — с 223,6 млрд рублей до 267,2 млрд рублей.

В кулуарах выставки «Иннопром», прошедшей в июле, Андрей Клепач, главный экономист ВЭБ.РФ, заявил: «Мы видим, что в строительстве — отрицательная динамика, и застройщики — в условиях дорогих денег. Часть из них, видимо, обанкротится».

В кулуарах выставки «Иннопром», прошедшей в июле, Андрей Клепач, главный экономист ВЭБ.РФ, заявил: «Мы видим, что в строительстве — отрицательная динамика, и застройщики — в условиях дорогих денег. Часть из них, видимо, обанкротится».

О риске банкротства в интервью газете «Ведомости» говорил и Марат Хуснуллин, вице-премьер. По его словам, сейчас есть риск банкротства примерно у 20% застройщиков. Но если продажи жилья не станут активнее, в зоне риска окажутся уже более 30% компаний.

О риске банкротства в интервью газете «Ведомости» говорил и Марат Хуснуллин, вице-премьер. По его словам, сейчас есть риск банкротства примерно у 20% застройщиков. Но если продажи жилья не станут активнее, в зоне риска окажутся уже более 30% компаний.

«Насчет вероятности банкротств девелоперов — примерно 20% застройщиков потенциально в желтой зоне. Фактически они уже работают с убытком, но из-за механизма эскроу это еще не приводит к кассовым разрывам, и поэтому даже снижать цену им не надо. Но проблема уже растет и потом может прорвать!» — написал в своем телеграм-канале по результатам форума «Движение» Ильдар Хусаинов, основатель сетевой компании «Этажи».

«Насчет вероятности банкротств девелоперов — примерно 20% застройщиков потенциально в желтой зоне. Фактически они уже работают с убытком, но из-за механизма эскроу это еще не приводит к кассовым разрывам, и поэтому даже снижать цену им не надо. Но проблема уже растет и потом может прорвать!» — написал в своем телеграм-канале по результатам форума «Движение» Ильдар Хусаинов, основатель сетевой компании «Этажи».

Необходимо подчеркнуть: проблемы застройщиков скажутся на «смежниках» — подрядчиках, поставщиках, производителях материалов. Банкротства строительных компаний могут вылиться в задержку платежей контрагентам и суды.

Несите ваши денежки…

Причин для убытков девелоперских компаний достаточно. В частности, на десятки процентов выросли расходы из-за высокой ключевой ставки. Использование рассрочек, заменивших ипотеку, нарастило дебиторскую задолженность. При этом количество новых договоров сократилось.

«Чистый убыток на уровне 8,9 млрд рублей вызван высокой стоимостью обслуживания долга из-за резкого роста ключевой ставки с 16% в первом полугодии 2024 года до 21% в первом полугодии 2025 года и введения макропруденциальных надбавок», — объясняет Группа «Эталон» свои проблемы.

Компания «Яков и партнеры» оценивает маржинальность жилых проектов в 5–10%, но во многих регионах России она отрицательна.

По данным аналитического обзора Национального рейтингового агентства (НРА), застройщики массово перешли на схему рассрочек, и объем накопленной задолженности по таким схемам превысил 1 трлн рублей. Рост доли рассрочек в сделках увеличивает финансовую нагрузку для девелоперов, что несет риски для рынка и дольщиков. А разрыв предложения и спроса — распроданность жилья упала за последние два года до исторического минимума в 31–32% — означает серьезные риски для всего рынка, отмечают аналитики.

Нераспроданные квартиры — еще одна статья расходов. Содержание каждой, включая коммунальные услуги и налоги, обходятся в среднем в 200–360 тыс. рублей в год.

Специалисты компании MACON, кроме того, отмечают снижение стоимости ценных бумаг застройщиков на фоне ожиданий слабых результатов и падения продаж по итогам года. «Давление на котировки оказывает в первую очередь высокая ключевая ставка ЦБ РФ, которая, с одной стороны, делает недоступной ипотеку для широкого круга покупателей, с другой — побуждает инвесторов держать средства на банковских депозитах, а не вкладывать их в акции компаний на бирже».

Также на стоимость акций влияют публикации операционных результатов, отказ от выплаты дивидендов, который застройщики практикуют уже с 2022 года, и разного рода слухи, в том числе неподтвержденные.

Своя политика

Выступая на Московском финансовом форуме, Эльвира Набиуллина предупредила: чем ниже будет ключевая ставка, тем жестче должна быть кредитно-денежная политика.

Но именно ее ослабление могло бы положительно сказаться на строительном бизнесе.

Закредитованность застройщиков является высокой, и бо́льшая часть свободных средств идет на выплату процентов и погашение кредитов, отмечают аналитики MACON. По их прогнозам, в ближайшей перспективе акции девелоперов продолжат показывать динамику хуже рынка. «Потенциал для возобновления выплат дивидендов и повышения доходности сейчас минимальный… При этом сохраняется потенциал для роста на горизонте двух-трех лет. Позитивный эффект может оказать ослабление денежно-кредитной политики, однако оно, вероятно, будет постепенным и в краткосрочной перспективе не окажет существенной поддержки бизнесу», — указано в исследовании компании.

В обзоре НРА сказано: «Без системных мер государственного регулирования сектор рискует столкнуться с кризисом ликвидности застройщиков, ростом социальной напряженности из-за замороженных строек и дальнейшим снижением доступности жилья для населения. Требуются возобновление целевых программ поддержки и корректировка денежно-кредитной политики».

«Рассчитывать на какую-либо дополнительную финансовую поддержку отрасли не стоит, у бюджета явно есть более приоритетные задачи. Чиновники повторили это несколько раз. Более того, я не удивлюсь, если через несколько месяцев и текущие условия семейной ипотеки будут скорректированы в пользу большей экономии бюджета РФ. Я бы рассматривал этот вариант как базовый, если был бы девелопером», — указал Ильдар Хусаинов.

Айман Эль-Хашем, партнер-эксперт компании «Яков и партнеры», в статье для газеты «Ведомости» предлагает вариант оптимизации расходов: «Российская отрасль по-прежнему опирается на модель генподряда, которая фактически перестала выполнять свою изначальную роль центра компетенций и гаранта стабильности. Сегодня она чаще становится источником удорожания и дополнительных рисков. Пересборка отраслевой модели, в которой девелопер берет на себя функции управления ключевыми пакетами работ и снабжения, а также развивает собственные строительные мощности, способна снизить себестоимость проектов на 10–20%. При этом появляется большая предсказуемость сроков и качества, снижается зависимость от внешних игроков.

Айман Эль-Хашем, партнер-эксперт компании «Яков и партнеры», в статье для газеты «Ведомости» предлагает вариант оптимизации расходов: «Российская отрасль по-прежнему опирается на модель генподряда, которая фактически перестала выполнять свою изначальную роль центра компетенций и гаранта стабильности. Сегодня она чаще становится источником удорожания и дополнительных рисков. Пересборка отраслевой модели, в которой девелопер берет на себя функции управления ключевыми пакетами работ и снабжения, а также развивает собственные строительные мощности, способна снизить себестоимость проектов на 10–20%. При этом появляется большая предсказуемость сроков и качества, снижается зависимость от внешних игроков.

Это не призыв одномоментно отказаться от генподрядчиков, а скорее, найти новый баланс: сильные заказчики оставляют за собой контроль над ключевыми пакетами и закупками, а для остального используют подрядчиков как исполнителей. Такой подход уже доказал свою эффективность за рубежом и постепенно укореняется в России».

По данным департамента аналитики компании «БОН ТОН», по итогам января 2021 г. предложение квартир премиум-класса на первичном рынке старой Москвы составило 110 тыс. кв.м и 980 лотов, которое за месяц сократилось на 5,1% площади и на 4,2% лотов. За год сокращение экспозиции составило 25% площади и 26% лотов. В январе на рынок не вышло новых объемов в этом сегменте жилья.

По стадиям строительной готовности половина предложения находится на заключительной стадии строительной готовности: 52,4% площади (+2,4% мм, +12,4% гг). Почти 22% предложения приходится на стадию введенных объемов и 27% - на стадию фасадно-отделочных работ. На начальной стадии (нулевой цикл и монтаж первых этажей) находится немного больше трети предложения 32,2% площади (-0,5% мм, -24,8% гг).

Продолжается тренд на рост предложения с отделкой. Почти половина квартир премиум-класса реализуется с отделкой – 48,3% лотов, которая за год выросла на 6%. Без отделки реализуется 47,1% предложения квартир, доля которой за год уменьшилась на 6,4%. На долю предчистовой отделки приходится 4,6% (+0,2% мм, +0,4% гг).

По итогам января средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 623,8 тыс. рублей, которая за месяц скорректировалась в пределах статпогрешности (+ 0,2%), а за год выросла на +14,3%.

Самым доступным округом на первичном рынке жилья премиум-класса является ЮАО на уровне 469,8 тыс. руб. (+1,8% мм, + 36,5% гг). Самым дорогим – ЦАО с СВЦ на уровне 650,8 тыс. руб. (- 2,4% мм, +10,2% гг). По итогам января лидером роста стал САО, в котором СВЦ выросла на 8,5% и на 29,6% за год и составила 505,2 тыс. руб. В ЗАО также наблюдался рост на 1% за месяц и 24% за год до 641,2 тыс. руб.

По итогам января средняя цена квартир премиум-класса составила 69,8 млн. руб., которая за год выросла на 17%. Самым доступным округом на первичном рынке квартир премиум-класса является САО, в котором она составила 46,9 млн руб. (+7,5% мм, +27,1% гг), самым дорогим - ЦАО, в котором средняя цена составила 75,2 млн руб. (-3,6%, +11,3% гг). В САО средняя цена выросла на 7,5% за месяц и на 27% за год и составила 46,9 млн руб. В ЗАО цена практически не изменилась, за год она выросла на 30,2% и составила 75,2 млн руб.

Рейтинг округов по СВЦ, тыс. руб.

Источник: АН «БОН ТОН»

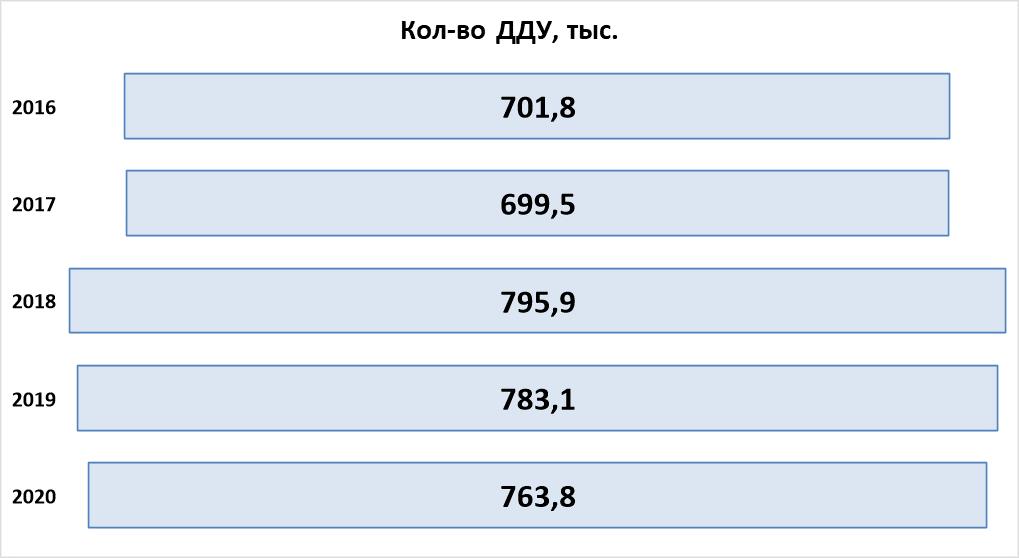

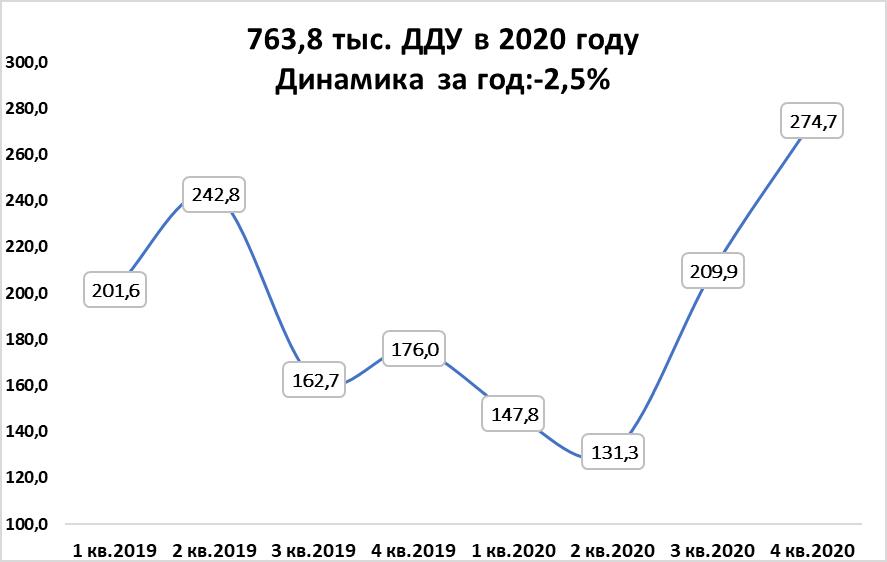

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра