Предложение в новостройках «старой» Москвы сократилось на 20% за год

Объем предложения на первичном рынке «старой» Москвы сократился на 19,7% за год, подсчитали эксперты компании «Метриум». В октябре 2025 года зафиксирован минимальный показатель с мая 2022 года.

По данным «Метриум», в октябре 2025 года на рынке новостроек «старой» Москвы продается 42 470 квартир и апартаментов. За квартал этот показатель сократился на 10%, за год – на 19,7%. Текущий объем экспозиции является минимальным с мая 2022 года, когда в исторических границах столицы было представлено 39 810 лотов.

В разрезе сегментов динамика изменений объема экспозиции в годовом выражении выглядит следующим образом: в массовых новостройках показатель сократился на 42,6% (до 12 720 лотов), в комплексах бизнес-класса – на 0,6% (до 21 630 лотов), в проектах премиум-класса – на 6,4% (до 6000 лотов), в элитных и делюкс-домах – на 5,9% (до 2040 лотов).

«Массовый сегмент рынка новостроек «старой» Москвы за последний год столкнулся с небывалыми темпами исчерпания предложения, – говорит Ярослав Гутнов, основатель компании SIS Development (девелопер ЖК комфорт-класса «Первый Рязанский»). – Доля проектов данного сегмента в структуре предложения за 12 месяцев сократилась почти на 12 процентных пунктов – с 41,9% до 30%. Более того, текущий объем экспозиции массовых новостроек находится на минимальном уровне с июня 2021 года, когда продавалось 12 тыс. лотов стандарт- и комфорт-класса в исторических границах столицы. Однако доля массового сегмента на рынке новостроек мегаполиса тогда была значительно выше – 42,7%. Тем не менее, текущее сокращение предложения не является необратимым. Девелоперы постепенно отходят от классических массовых проектов и переориентируются на более востребованные комплексы класса комфорт+. Например, наш ЖК «Первый Рязанский» обладает рядом признаков бизнес-класса: во всех квартирах есть балконы и панорамное остекление, в доме работает консьерж-сервис, в состав проекта входят собственные образовательные учреждения и торгово-развлекательный центр».

За минувшие 12 месяцев предложение сократилось в новостройках «старой» Москвы на всех стадиях строительства. В девелоперских проектах на котловане показатель снизился на 42,8% (до 7600 лотов), на этапе монтажа этажей – на 6,7% (до 21 520 лотов), в процессе отделки – на 21,1% (до 8150 лотов), в готовых комплексах – на 16,6% (до 5190 лотов).

«Девелоперы замедлили темпы вывода новостроек на рынок в 2025 году в связи с дорогим проектным финансированием, – комментирует Марина Грицкова, руководитель аналитического центра STONE (девелопер ЖК STONE Sokolniki, STONE Rise и STONE Grain). – В меньшей степени этот процесс выражен в бизнес-классе. Девелоперы продолжили запускать комплексы данного сегмента, так как в столице они максимально востребованы основной целевой аудиторией. Проекты бизнес-класса и особенно класса бизнес+ пользуются высоким спросом благодаря сочетанию привлекательных цен и качественных потребительских характеристик. При этом большинство покупателей этого сегмента могут позволить себе рассрочки, что особенно актуально в период высоких ипотечных ставок. Максимальной популярностью пользуются проекты на этапе котлована, которые сегодня стали дефицитом. Так, наш комплекс STONE Rise в первый месяц открытых продаж стал лидером по числу ДДУ в Москве».

Объем предложения первичной недвижимости за год сократился во всех 10 округах «старой» Москвы, подсчитали аналитики «Метриум». Максимальное снижение числа реализуемых квартир и апартаментов зафиксировано в ЗелАО (-40,4%), ЮЗАО (-37,7%), ЮВАО (-29,8%).

«В текущих экономических условиях ни один округ «старой» Москвы не избежал исчерпания предложения в годовом выражении, – отмечает Руслан Сырцов, управляющий директор компании «Метриум». – Наиболее серьезный спад наблюдается в ЗелАО и ЮВАО, где традиционно преобладают массовые новостройки. Застройщики, ранее работавшие в этом сегменте, сегодня зачастую переориентируются в более популярный бизнес-класс и выбирают другие локации. Минимальное сокращение отмечено в ВАО, где все чаще появляются проекты бизнес- и премиум-класса».

По данным международной консалтинговой компании Colliers, в 2020 году доля свободных помещений на рынке офисной недвижимости Санкт-Петербурга составила 6,6%. За год показатель вырос всего на 1%. Пандемия заставила арендаторов пересмотреть подходы к организации рабочих процессов и офисного пространства.

По состоянию на конец 2020 года, среднерыночная доля свободных помещений в качественных бизнес-центрах Санкт-Петербурга на 1,1% превысила показатель 2019 года и составила 6,6%. В абсолютном выражении незанятыми остаются 233 600 кв. м офисов. В бизнес-центрах класса А уровень вакантности снизился за год на 1,3 п.п., в классе В – напротив, вырос на 1,6 п.п.

Объем чистого поглощения офисных площадей остался на уровне 2019 года и составил 132 700 кв. м. Большая часть этого объема приходится на здание второй очереди «Лахта Центра», которое ПАО «Газпром» будет использовать под собственные нужды. Что касается структуры сделок по профилю арендатора, лидерство сохранилось у компаний нефтегазового сектора. Второе место в структуре сделок делят между собой компании ИТиТ и компании производственного профиля. Если компании-производители заключили примерной такой же объем сделок, как и в 2019 году, то активность компаний ИТиТ сегмента снизилась из-за организации удаленной работы сотрудников.

Среди ключевых сделок 2020 года можно отметить аренду структурами Газпрома 8 700 кв. м в БЦ «Депо», аренду компанией ОСК офиса площадью 7 000 кв. м в БЦ «Сенатор» на 17-й Линии В.О., аренду ИТ-подразделением «Почты России» 1 300 кв. м в коворкинге Avenue Page, аренду НИПИГАЗ 3 000 кв. м в Leader Tower и аренду компанией Bercut 3 170 кв. м в БЦ Business Box.

«С начала самоизоляции большинство компаний корректировали свои планы. В этот период заключались договоры аренды, которые планировались до пандемии. Затем во втором и третьем кварталах активность арендаторов была поставлена на паузу, во время которой многие анализировали план и стратегию работы в будущем. Большая часть сделок была направлена на оптимизацию затрат или изменение объема занимаемых офисных площадей. Однако уже в четвертом квартале активность начала восстанавливаться: многие компании стали искать новые помещения, рассматривая разные варианты, в том числе, коворкинги», - комментирует Виктория Горячева, замдиректора департамента услуг для арендаторов и офисной недвижимости Colliers.

Что касается коммерческих условий, в 2020 году средняя ставка аренды в офисах класса А снизилась на 5,5% и составила 1 567 руб./кв. м/месяц. В классе В за год средняя ставка выросла незначительно (+1,6%) – с 1 076 руб./кв. м/месяц в 2019 году до 1 094 руб./кв. м/месяц. Наиболее высокий уровень ставок приходится на основные деловые зоны: Центральный, Московский и Адмиралтейский районы.

Пандемия в значительной степени скорректировала объемы спекулятивного ввода. Вместо запланированных 107 тыс. кв. м, в 2020 году было введено в эксплуатацию 57 тыс. кв. м. Многие девелоперы приняли решение не вводить офисные площади без предварительных договоров аренды на часть площадей и перенесли сроки ввода на 2021 год.

Всего в 2020 году рынок офисной недвижимости Санкт-Петербурга вырос на 137 тыс. кв. м, достигнув 3,7 млн кв. м. 75% объема новых площадей представлены объектами класса А. В 2020 году было введено четыре бизнес-центра класса А: Avenue Page (4 000 кв. м), «Невский 1» (5 000 кв. м), «Дом 12» в составе МФК «Новая Голландия» (11 320 кв. м) и вторая очередь делового комплекса «Лахта Центр» (80 000 кв. м), которая составляет 60% от годового прироста предложения.

В 2021 году девелоперы планируют ввести порядка 160 тыс. кв. м. При этом почти половина запланированных к вводу зданий – проекты реконструкции. Наибольшая часть планируемого ввода (40%) сосредоточена в Московском районе: это БЦ «Атлас Сити 1» и «Атлас Сити 2», БЦ «Авиор Тауэр» в составе МФК «Аэропортсити Санкт-Петербург». Почти 20% ввода приходится на Василеостровский район, где анонсирован ввод БЦ «Тесла», БЦ «Максидом» и БЦ «Морская Резиденция» (которая не будет доступна для аренды).

«2020 год стал годом переоценки значимости офисного пространства и прежнего формата работы. В ближайшее время мы увидим тенденцию к переходу на гибридный формат работы, что даст толчок для развития сразу нескольких процессов: оптимизации площадей, переездов и переоборудования текущего офиса. Мы ожидаем ротацию арендаторов, однако прирост нового спроса будет ограничен. В то же время, некоторые компании все чаще обращают внимание на формат коворкингов. Кризис показал, что наиболее важное условие для арендаторов – быть максимально адаптивными. На этом фоне гибкие пространства, которые позволяют заключать долгосрочные и краткосрочные договоры аренды и оперативно менять количество рабочих мест, выглядят привлекательными для арендаторов», - полагает Виктория Горячева.

Сезон-2020 прошел в Санкт-Петербурге под знаком резкого сокращения продаж малогабаритной недвижимости. Однако и на другом полюсе рынка фиксируется снижение активности. Правда, в силу гораздо меньших масштабов оно не столь заметно. В ходе недавнего исследования специалисты Urbanus.ru выявили, что количество реализованных квартир площадью 150+ кв. м. уменьшилось за год более чем в два раза.

Крупнейшим жилым объектом, проданным в прошлом году на первичном рынке северной столицы, стала четырехкомнатная квартира площадью 226,48 кв. м в ЖК «Маленькая Франция» на Васильевском острове. Согласно прайс-листу, бюджет этого лота равен 55,18 млн рублей. В «Маленькой Франции» ушел еще один сверхкрупный объект – квартира площадью 225,55 кв. м. Замыкает тройку лидеров четырехкомнатная квартира 214,69 кв. м в ЖК One Trinity Place (Колтовская слобода, Петроградский район). На этом перечень реализованных юнитов с метражом 200+ исчерпывается. Всего же в течение сезона из петербургских новостроек выбыло 38 объектов площадью более 150 кв. м. Из этого пула 11 относятся к ЖК «Петровская доминанта», 6 – к ЖК Futurist, 5 – к ЖК «Граф Орлов», остальные точечно распределены еще между восьмью новостройками. В 2019 г. активная адресная сеть была заметно шире – 16 жилых комплексов. В совокупности они отметились 86 продажами (причем в 20 ДДУ фигурировали лоты площадью от 200 кв. м). Таким образом, спрос на жилье крупного и сверхкрупного формата в Санкт-Петербурге снизился по итогам 2020 г. в 2,3 раза.

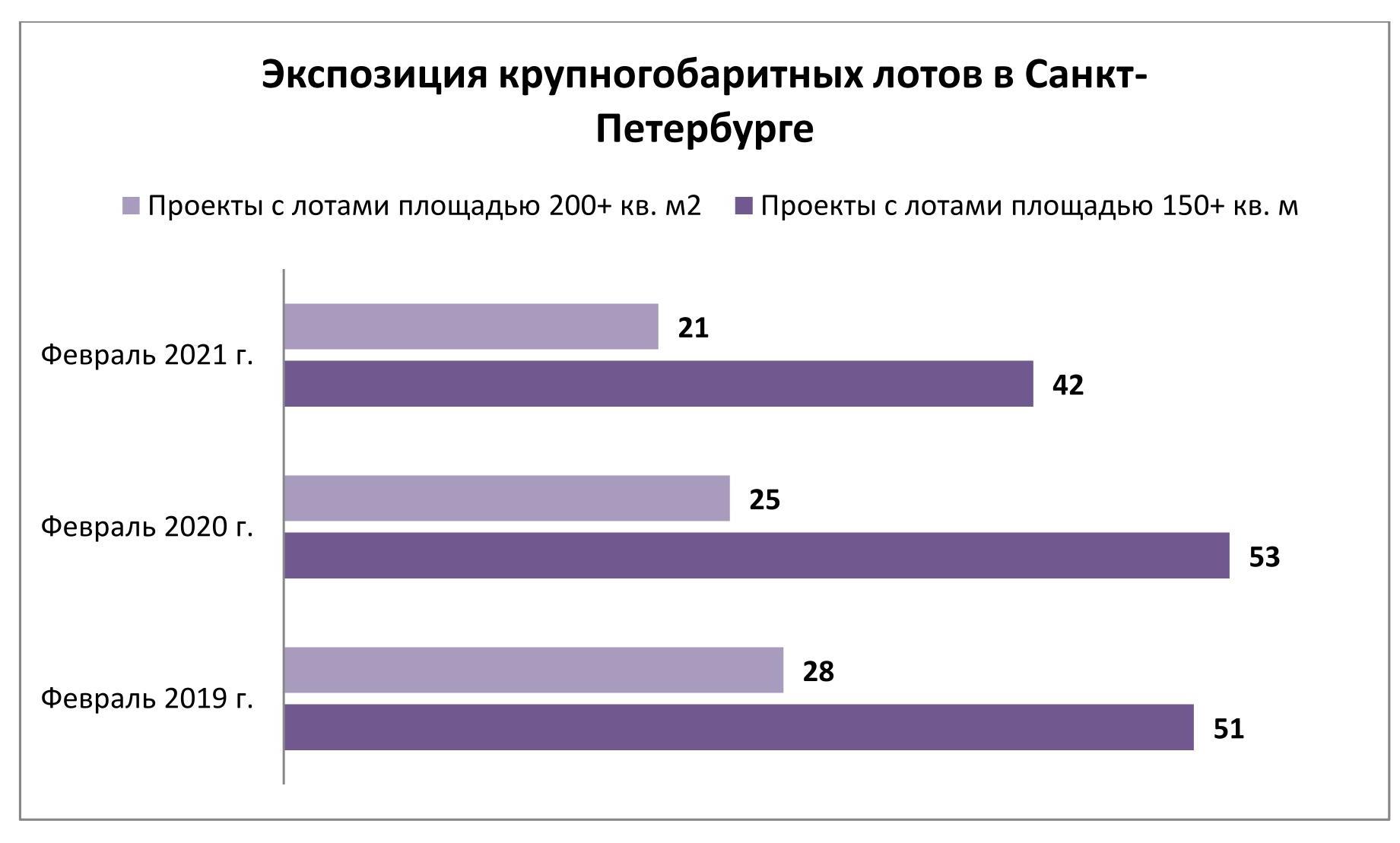

За этим спадом стоят проблемы не столько спроса, сколько предложения. Аудитория крупногабаритной недвижимости почти не пострадала в кризис и сохранила свою покупательную способность. Это подтверждается данными Urbanus.ru. В 2020 г. количество сделок с лотами стоимостью более 20 млн рублей выросло на 21,0%. То есть потребители по-прежнему готовы платить большие суммы за качественную и ликвидную недвижимость. Однако фонд доступного предложения сжимается и устаревает. Количество проектов, в которых предлагаются лоты площадью 150+ кв. м, снизилось на одну пятую по сравнению с началом 2020 г. При этом 12 из 21 жилого комплекса с лотами от 200 кв. м были сданы в 2018 г. или ранее. То же самое можно сказать о 18 из 42 комплексов с лотами от 150 кв. м.

Пополнение выражается в единичных значениях. На текущий момент это четыре объекта в ЖК Grand View, два объекта в ЖК White House и один объект в ЖК «Октавия».

Следует также учитывать, что через механизмы ДДУ реализуется меньшинство проектов с квартирами и апартаментами крупного формата. В рамках этой выборки на рынке сосредоточено 25 лотов площадью 200+ кв. м (в 7 новостройках) и 123 лота площадью от 150 до 200 кв. м (в 14 новостройках). Наибольшим объемом крупногабаритного предложения располагают ЖК «Петровская доминанта» (36 квартир) и соседний с ним ЖК Neva Haus (40 квартир).

Всего на сегодняшний день в петербургской экспозиции представлен 91 лот площадью свыше 200 кв. м. Основными точками концентрации предложения выступают комплексы «Императорский Яхтъ-клуб» (18 апартаментов), «Фонтанка, 76» (13 квартир), «Леонтьевский мыс» (13 квартир).

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.