Объем просроченной задолженности по ипотечным кредитам достиг максимальных значений

В августе 2025 года объем просроченной задолженности по ипотечным кредитам достиг максимальных значений за всю историю существования ипотечных программ в России и составил 156,9 млрд рублей, выяснил Аналитический центр «Движение.ру», изучив отчетность Центрального банка РФ. При этом объем всей просроченной задолженности по жилищным кредитам (в которую входят ипотечные займы) превысил рекордные 170 млрд рублей.

В сравнении с июлем 2025 года прирост составил 8,04%. Большие показатели прироста за всю историю фиксировались также в 2025 году. В июне - 8,12% и мае - 9,57%.

Если рассматривать средний показатель просроченной задолженности помесячно за периоды с января по август каждого года, начиная с 2018-го, то в 2025 году в абсолютном денежном выражении он практически удвоился относительно 2024 года (+90,89%), с 64,3 млрд рублей до 122,7 млрд рублей.

Средний показатель объема просроченной задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), млрд рублей, динамика - период к периоду:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

57,0 |

63,4 |

65,7 |

70,0 |

57,3 |

56,4 |

64,3 |

122,7 |

|

н/д |

11,27% |

3,56% |

6,53% |

-18,12% |

-1,54% |

13,94% |

90,89% |

Доля просроченной задолженности в общем объеме ипотечной задолженности по итогам августа 2025 года составила 0,81%. Последний раз такой показатель фиксировался в октябре 2020 года, пять лет назад.

Если рассматривать средний показатель доли просроченной задолженности помесячно за периоды с января по август каждого года, начиная с 2018-го, то в 2025 году он составил 0,63%, рост доли просроченной задолженности относительно аналогичного периода 2024 года (0,35%) составил 1,8 раза.

Средний показатель доли просроченной задолженности в общем объеме задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), %:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

1,05% |

0,93% |

0,83% |

0,71% |

0,47% |

0,39% |

0,35% |

0,63% |

Доля просроченной задолженности по ипотечным кредитам непрерывно растет, начиная с января 2024 года. Тогда она показатель был минимальным за всю историю - 0,32%.

Рост доли просроченной задолженности в общем объеме задолженности по ипотеке происходит на фоне общего охлаждения темпов кредитования. В период с января по август 2025 года рассчитанный помесячно средний объем общей задолженности по ипотечным кредитам составил порядка 19,3 трлн рублей, что всего на 4% больше показателя аналогичного периода прошлого года (18,6 трлн рублей). В 2025 году прирост общего объема задолженности оказался минимальным за всю историю существования ипотечных программ в России.

Средний показатель объема задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), трлн рублей, динамика - период к периоду:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

5,45 |

6,84 |

7,95 |

9,95 |

12,28 |

14,66 |

18,58 |

19,31 |

|

н/д |

25,34% |

16,29% |

25,17% |

23,43% |

19,33% |

26,80% |

3,89% |

«Можно констатировать, что в настоящий момент рост общей задолженности по ипотечным кредитам в России замедлился до минимума, если не сказать - остановился, что, во многом, объясняет рекордный рост доли просроченной задолженности. Ожидаем, что рост доли просрочки продолжится естественным образом в тех непростых условиях, в которых сейчас вынужден пребывать рынок недвижимости. В среднем по России наш оптимистичный сценарий на 2026 год - ожидаем рост доли до 1%, пессимистичный - в границах 1-1,5%», - говорит руководитель Аналитического центра ИА «Движение.ру» Ян Гравшин.

Рост доли просроченной задолженности год к году фиксируется во всех регионах России. Единственное исключение — Калининградская область, здесь показатель сократился с 0,77% в период с января по август 2024 года до 0,55% в аналогичный период 2025 года.

Лидерами по росту доли просроченной задолженности год к году стали Республика Тыва, Республика Ингушетия, Республика Хакасия и Новгородская область, в этих регионах показатель вырос в три с лишним раза.

В два раза и более увеличилась доля просроченной задолженности в 21 регионе России. В их числе регионы с крупными рынками жилой недвижимости (девелоперы возводят на их территории более 1 млн кв. м. жилья): Республика Крым, Республика Дагестан, Республика Татарстан, Республика Башкортостан, Тюменская область и Краснодарский край.

Менее всего (не более, чем в 1,5 раза) выросла доля просроченной задолженности в семи российских регионах.

Средний показатель доли просроченной задолженности в общем объеме задолженности по ипотечным кредитам, рассчитанный помесячно (январь-июль, 2024-2025 гг.), %:

|

Регион |

2024 |

2025 |

Изменение |

|

Республика Тыва |

0,27% |

1,79% |

6,63 |

|

Республика Ингушетия |

2,67% |

9,18% |

3,44 |

|

Республика Хакасия |

0,26% |

0,83% |

3,19 |

|

Новгородская область |

0,23% |

0,73% |

3,17 |

|

Республика Крым* |

0,13% |

0,37% |

2,85 |

|

Республика Дагестан |

1,36% |

3,72% |

2,74 |

|

Республика Северная Осетия - Алания |

1,10% |

3,00% |

2,73 |

|

Республика Татарстан |

0,22% |

0,56% |

2,55 |

|

Камчатский край |

0,18% |

0,43% |

2,39 |

|

Ульяновская область |

0,26% |

0,60% |

2,31 |

|

Оренбургская область |

0,30% |

0,69% |

2,30 |

|

Республика Адыгея (Адыгея) |

0,47% |

1,07% |

2,28 |

|

Ханты-Мансийский автономный округ - Югра |

0,23% |

0,52% |

2,26 |

|

Алтайский край |

0,25% |

0,56% |

2,24 |

|

Кабардино-Балкарская Республика |

0,64% |

1,41% |

2,20 |

|

Омская область |

0,25% |

0,55% |

2,20 |

|

Республика Калмыкия |

0,32% |

0,70% |

2,19 |

|

Республика Башкортостан |

0,27% |

0,59% |

2,19 |

|

Калужская область |

0,32% |

0,69% |

2,16 |

|

Кемеровская область - Кузбасс |

0,23% |

0,49% |

2,13 |

|

Тюменская область |

0,24% |

0,50% |

2,08 |

|

Карачаево-Черкесская Республика |

0,91% |

1,89% |

2,08 |

|

Краснодарский край |

0,49% |

1,00% |

2,04 |

|

Волгоградская область |

0,29% |

0,58% |

2,00 |

|

Республика Коми |

0,25% |

0,50% |

2,00 |

|

Чеченская Республика |

1,59% |

3,17% |

1,99 |

|

Челябинская область |

0,33% |

0,65% |

1,97 |

|

Чукотский автономный округ |

0,29% |

0,57% |

1,97 |

|

Республика Марий Эл |

0,18% |

0,35% |

1,94 |

|

Ямало-Ненецкий автономный округ |

0,18% |

0,35% |

1,94 |

|

Тульская область |

0,34% |

0,66% |

1,94 |

|

Астраханская область |

0,33% |

0,64% |

1,94 |

|

Ставропольский край |

0,33% |

0,64% |

1,94 |

|

Рязанская область |

0,31% |

0,60% |

1,94 |

|

Самарская область |

0,43% |

0,83% |

1,93 |

|

Костромская область |

0,22% |

0,42% |

1,91 |

|

Амурская область |

0,20% |

0,38% |

1,90 |

|

Магаданская область |

0,20% |

0,38% |

1,90 |

|

Ростовская область |

0,36% |

0,68% |

1,89 |

|

Тверская область |

0,33% |

0,62% |

1,88 |

|

Тамбовская область |

0,45% |

0,84% |

1,87 |

|

Хабаровский край |

0,22% |

0,41% |

1,86 |

|

Вологодская область |

0,29% |

0,54% |

1,86 |

|

Ярославская область |

0,41% |

0,76% |

1,85 |

|

Красноярский край |

0,40% |

0,74% |

1,85 |

|

Владимирская область |

0,26% |

0,48% |

1,85 |

|

Новосибирская область |

0,32% |

0,59% |

1,84 |

|

Мурманская область |

0,18% |

0,33% |

1,83 |

|

Иркутская область |

0,34% |

0,61% |

1,79 |

|

Республика Мордовия |

0,19% |

0,34% |

1,79 |

|

Приморский край |

0,23% |

0,41% |

1,78 |

|

Брянская область |

0,32% |

0,57% |

1,78 |

|

Курская область |

0,27% |

0,48% |

1,78 |

|

Саратовская область |

0,34% |

0,60% |

1,76 |

|

Архангельская область |

0,16% |

0,28% |

1,75 |

|

Орловская область |

0,27% |

0,47% |

1,74 |

|

Курганская область |

0,30% |

0,52% |

1,73 |

|

Республика Карелия |

0,18% |

0,31% |

1,72 |

|

Свердловская область |

0,32% |

0,55% |

1,72 |

|

г. Санкт-Петербург |

0,30% |

0,51% |

1,70 |

|

Томская область |

0,25% |

0,42% |

1,68 |

|

Ленинградская область |

0,37% |

0,62% |

1,68 |

|

Воронежская область |

0,41% |

0,68% |

1,66 |

|

Белгородская область |

0,31% |

0,51% |

1,65 |

|

Московская область |

0,44% |

0,72% |

1,64 |

|

Забайкальский край |

0,22% |

0,36% |

1,64 |

|

Липецкая область |

0,34% |

0,55% |

1,62 |

|

Нижегородская область |

0,26% |

0,42% |

1,62 |

|

Удмуртская Республика |

0,25% |

0,40% |

1,60 |

|

г. Москва |

0,42% |

0,67% |

1,60 |

|

Республика Алтай |

0,32% |

0,51% |

1,59 |

|

Пензенская область |

0,24% |

0,38% |

1,58 |

|

Смоленская область |

0,43% |

0,68% |

1,58 |

|

Ивановская область |

0,38% |

0,60% |

1,58 |

|

Пермский край |

0,34% |

0,53% |

1,56 |

|

Чувашская Республика - Чувашия |

0,22% |

0,34% |

1,55 |

|

Ненецкий автономный округ |

0,11% |

0,17% |

1,55 |

|

Кировская область |

0,30% |

0,45% |

1,50 |

|

Сахалинская область |

0,29% |

0,43% |

1,48 |

|

Псковская область |

0,30% |

0,44% |

1,47 |

|

Республика Саха (Якутия) |

0,22% |

0,30% |

1,36 |

|

Еврейская автономная область |

0,43% |

0,58% |

1,35 |

|

г. Севастополь |

0,36% |

0,44% |

1,22 |

|

Республика Бурятия |

0,23% |

0,28% |

1,22 |

|

Калининградская область |

0,84% |

0,55% |

0,65 |

* Жирным начертанием шрифта отмечены регионы с крупными рынками первичной недвижимости (где в настоящее время девелоперы возводят более 1 млн кв. м. жилья)

Методология и источники данных: В ходе исследования оценивались открытые данные Центробанка России («Показатели рынка жилищного (ипотечного жилищного) кредитования»). Общие показатели по России рассчитаны помесячно (январь-август 2018-2025 гг), региональные показатели рассчитаны помесячно (январь-июль 2019-2025 гг).

По данным департамента аналитики компании «БОН ТОН», по итогам октября 2020 г. совокупный объем предложения апартаментов на первичном рынке жилья в старых границах Москвы составил 447,3 тыс. кв.м и 6,2 тыс. лотов. За месяц объем предложения снизился на 10% лотов и на 13% площади, за год – на 14% площади и 18% лотов. На долю предложения апартаментов приходится 22% от совокупного предложения на первичном рынке старой Москвы.

Большая доля предложения приходится на премиум-класс (43%), которая за год выросла на 10%. На долю бизнес-класса приходится 38%, которая за год практически не изменилась, а доля комфорт-класса сократилась на 11%, а его объем - на 53%.

Рынок апартаментов все больше становится рынком премиального сегмента точечной застройки. В реализации в премиум-классе находится 28 проектов в 39 корпусах.

Почти 70% предложения апартаментов концентрируется в 3 округах Москвы: ЦАО (30%), САО (20%) и СВАО (14%). За месяц во всех округах объем предложения сократился. Больше всего в 4 округах: в ЗАО – на 40%, в САО, ВАО и СЗАО – по 11%. По классам прослеживается четкое распределение по округам. Так, стандарт-класс представлен в ЮВАО (62%), комфорт-класс – в СВАО (45%) и ЗАО (25%), бизнес-класс – САО (33%), СВАО (17%) и СЗАО (14%), премиум-класс – ЦАО (63%).

50% предложения премиум-класса приходится на 2 района: Пресненский (ЦАО) - 38% и Дорогомилово (ЗАО) -16%, комфорт-класса- в районах Ясенево (ЮЗАО) и Останкинский (СВАО) по 25%, стандарт-класс – 63% в районе Марьино (СВАО. Исключение в четкой локализации по классам составляет бизнес-класс, половина которого распределяется по 5 районам: Беговой (САО)-15,4%, Алексеевский(СВАО)-9,8%,Черемушки(ЮЗАО)-8,6%,Покровское-Стрешнево(СЗАО)-8,2% и Донской(ЮАО) 7,3%.

Две трети предложения апартаментов находится на заключительной стадии строительной готовности: на стадии фасадно-отделочных работ (ФОР) – 29,2% (+3,1%), на стадии благоустройства – 9,1% (+1,4%) и на стадии введения – 29,6% (-0,8%). Объем предложения на этой стадии сократился на 8%, а доля выросла на 4%.

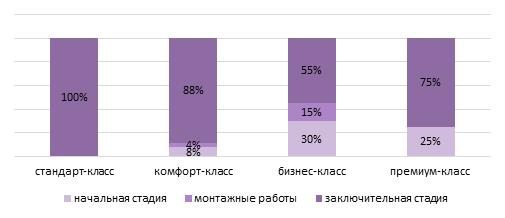

Таже во всех классах предложение в большей части находится на заключительной стадии строительной готовности: в стандарт-классе – 100%, в комфорт-классе – 88% (+15% за месяц), в премиум-классе – 75% (+4%), в бизнес-классе - 55% (-1%).

По итогам октября 2020 г. средневзвешенная цена за квадратный метр (СВЦ) составила 364,2 тыс. руб. (+0,5% за месяц). За год СВЦ апартаментов выросла на 23%. Больше всего за месяц выросла СВЦ в комфорт-классе – на 6,2%, за год – на 11,5%. За год больше всего выросла СВЦ в премиум-классе – на 14,5%.

Структура предложения по стадии строительной готовности и классам, кв.м., %

Международная консалтинговая компания Knight Frank обновила данные Индекса цен на элитную недвижимость Prime Global Cities Index (PGCI) за III квартал 2020 года. Так, к сентябрю текущего года в 45 анализируемых городах цены выросли в среднем на 1,6% в годовом исчислении. Рейтинг возглавил Окленд с ростом показателя на 12,9% за год. Манила (+10,2%) и Шэньчжэнь (+8,9%) заняли оставшиеся места в тройке лидеров. Москва за период со Il по IIl квартал 2020 года переместилась с 4 на 22 позицию (+1,3% за год), демонстрируя отрицательную динамику стоимости в квартальном исчислении (-1,4%). Санкт-Петербург поднялся с 36 на 31 строчку – за год падение цен составило -0,6% и -1,4% за квартал.

- Несмотря на пандемию, Prime Global Cities Index Knight Frank продолжает фиксировать рост стоимости элитного жилья. Всплеск спроса после всеобщей изоляции увеличил продажи и поддержал цены на нескольких ключевых рынках. В целом рост показателя в мире составил 1,6% за год, при этом в 62% городов цены продолжают расти по сравнению с предыдущим периодом. Доля городов, наблюдающих годовое снижение цен, увеличилась с 23% в конце 2019 года до 38% в III квартале 2020 года.

- В первую десятку городов по росту цен на элитное жилье вошли Окленд (12,9%), Манила (10,2%), Шэньчжэнь (8,9%), Торонто (8,4%), Сеул (7,4%), Цюрих (7,3%), Ванкувер (6,6%), Лос-Анджелес (6,2%), Женева (6,1%) и Шанхай (5,7%). Напомним, кварталом ранее Окленд с показателем -0,7% занимал лишь 33 место рейтинга. Париж, входивший в топ-10 списка, опустился на 29 строчку по итогам III квартала 2020 года. При этом следует отметить устойчивость показателей ряда других городов, в том числе Манилы, Сеула, Цюриха и Женевы, Стокгольма, а также восстановление китайских городов, таких как Шэньчжэнь и Шанхай.

- «Тихие гавани» – страны, которые эффективно справились с пандемией или применили менее строгие ограничительные меры, а также рынки, на которых уже наблюдается экономический подъем, поднялись в рейтинге на более высокие позиции. В условиях ограничений на путешествия, действующих во многих странах, укрепляется внутренний спрос.

- Северная Америка не только занимает три места в первой десятке рейтинга – Торонто (8%), Ванкувер (7%) и Лос-Анджелес (6,2%), – но и по итогам III квартала опережает Австралазию и становится одним из сильнейших регионов мира.

- Восстановление Ванкувера продолжается: после введения 20% налога для иностранных покупателей он занимал последние позиции рейтинга в течение четырех лет. Однако низкие ставки по ипотечным кредитам и рост спроса после периода изоляции привели к тому, что к сентябрю продажи рядом с Большим Ванкувером достигли уровня в 3 643 сделки, увеличившись на 56% за год.

- Во времена неопределенности покупатели относятся к элитной недвижимости с большим интересом – подобная ситуация наблюдалась и в 2008 году. Сейчас, в условиях волатильности на фондовых рынках, нависшим над Европой Brexit, последствиями президентских выборов в США, а также в связи с ожиданием новых волн пандемии, на первый план выходит качество недвижимости как безопасного и материального актива.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank, отмечает, что в III квартале 2020 года на рынке элитной жилой недвижимости Москвы было зафиксировано техническое снижение средневзвешенной цены. Дело в том, что по большинству проектов и районов отмечался рост цен на уровне 5-7% за квартал, но выход масштабного проекта Victory Park Residences по стартовым ценам, которые существенно ниже средних по рынку, привел к снижению среднего показателя на 1,4% за квартал, практически обнулив годовой прирост. Без учета этого проекта средневзвешенная цена выросла на 9% в годовом выражении. На конец сентября цена предложения для элитных новостроек составила 852 тыс. руб./кв. м. До конца года планируется выход нового довольно крупного проекта в высоком ценовом сегменте, что, по оценке консультантов компании Knight Frank, позволит Москве вернуться в лидеры рейтинга.

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Мы видим превалирование азиатских городов среди лидеров рейтинга, обусловленное тем, что рынки данного региона начали восстановление после карантина уже с февраля этого года. Так, был реализован отложенный спрос со стороны инвесторов, активно вкладывающихся в сектор недвижимости, поступления в который составляют значительную часть ВВП стран Азии. В Европе, напротив, за лето спрос не успел полностью восстановиться, а затем началась «вторая волна» пандемии, поэтому большинство европейских городов не вошли в десятку лидеров рейтинга. При этом наиболее востребованным направлением при покупке жилой недвижимости для наших клиентов остается именно Европа – благодаря возможности участия в программах ВНЖ и наличию излюбленных курортных локаций, а также возможности получить наиболее привлекательные условия покупки жилья, в том числе дисконт. Европейская недвижимость имеет хороший инвестиционный потенциал, а также отличается географической доступностью ввиду коротких перелетов. Среди участников рейтинга наиболее популярными для россиян являются Цюрих и Женева – это стабильные локации Швейцарии, обладающие инвестиционным потенциалом. Многие клиенты отправляют туда учиться своих детей, а также рассматривают для переезда. Кроме того, среди наших клиентов традиционно пользуются спросом такие направления, как США и ОАЭ».

- Николай Пашков, генеральный директор Knight Frank St Petersburg:

«В Санкт-Петербурге индекс цен на элитную недвижимость показал слабо отрицательную динамику (-0,6% за год и -0,1% за квартал). Инвестиционный характер сделок, а именно приобретение квартиры с целью сохранения денежных средств, способствовал смещению спроса в сторону первичного рынка, где был зафиксирован существенный прирост цен (+9% за год и +3% за квартал). Вторичный рынок показал меньший спрос, а также сокращение ликвидного предложения в продаже. В условиях неопределенности и кризиса в экономике собственники не стремились к продаже своей недвижимости. В III квартале 2020 года дисконт на элитные квартиры вторичного рынка, особенно с длительным периодом экспозиции, составил в среднем 2-3% относительно прошлого периода».

Индекс Knight Frank Prime Global Cities, итоги IlI квартала 2020 года, %

|

Город |

Мировой регион |

Изменение за год (III квартал 2019-III квартал 2020), % |

Изменение за 3 месяца (II квартал 2020-III квартал 2020), % |

||

|

1 |

Окленд |

Австралазия |

12,9% |

0,1% |

|

|

2 |

Манила |

Азия |

10,2% |

0,0% |

|

|

3 |

Шэньчжэнь |

Азия |

8,9% |

2,2% |

|

|

4 |

Торонто |

Северная Америка |

8,4% |

3,8% |

|

|

5 |

Сеул |

Азия |

7,4% |

3,9% |

|

|

6 |

Цюрих |

Европа |

7,3% |

1,9% |

|

|

7 |

Ванкувер |

Северная Америка |

6,6% |

1,8% |

|

|

8 |

Лос-Анджелес1,3 |

Северная Америка |

6,2% |

2,7% |

|

|

9 |

Женева |

Европа |

6,1% |

1,6% |

|

|

10 |

Шанхай |

Азия |

5,7% |

2,1% |

|

|

11 |

Сан-Франциско1,3 |

Северная Америка |

5,5% |

1,9% |

|

|

12 |

Майами1,3 |

Северная Америка |

4,9% |

1,9% |

|

|

13 |

Стокгольм |

Европа |

4,6% |

4,3% |

|

|

14 |

Эдинбург |

Европа |

4,0% |

2,3% |

|

|

15 |

Франкфурт |

Европа |

3,8% |

1,8% |

|

|

16 |

Сидней |

Австралазия |

2,3% |

-1,5% |

|

|

17 |

Перт |

Австралазия |

2,2% |

-1,3% |

|

|

18 |

Голд-Кост |

Австралазия |

1,8% |

-0,7% |

|

|

19 |

Гуанчжоу |

Азия |

1,6% |

1,7% |

|

|

20 |

Вена |

Европа |

1,5% |

0,1% |

|

|

21 |

Токио2 |

Азия |

1,3% |

-0,2% |

|

|

22 |

Москва |

Россия и СНГ |

1,3% |

-1,4% |

|

|

23 |

Брисбен |

Австралазия |

1,1% |

-1,4% |

|

|

24 |

Берлин |

Европа |

0,9% |

1,4% |

|

|

25 |

Тайбэй |

Азия |

0,7% |

0,0% |

|

|

26 |

Мельбурн |

Австралазия |

0,3% |

-0,7% |

|

|

27 |

Дели |

Азия |

0,2% |

-0,1% |

|

|

28 |

Бухарест |

Европа |

0,1% |

0,1% |

|

|

29 |

Париж |

Европа |

-0,5% |

-2,1% |

|

|

30 |

Пекин |

Азия |

-0,5% |

0,6% |

|

|

31 |

Санкт-Петербург |

Россия и СНГ |

-0,6% |

-0,1% |

|

|

32 |

Джакарта |

Азия |

-1,0% |

0,0% |

|

|

33 |

Мумбаи |

Азия |

-1,3% |

-0,7% |

|

|

34 |

Бангалор |

Азия |

-1,4% |

-1,5% |

|

|

35 |

Монако |

Европа |

-3,3% |

0,0% |

|

|

36 |

Мадрид |

Европа |

-3,5% |

-1,6% |

|

|

37 |

Куала-Лумпур |

Азия |

-3,6% |

-1,1% |

|

|

38 |

Дубай |

Ближний Восток |

-3,7% |

-1,7% |

|

|

39 |

Дублин |

Европа |

-4,1% |

-0,3% |

|

|

40 |

Нью-Йорк |

Северная Америка |

-4,1% |

-1,3% |

|

|

41 |

Лондон |

Европа |

-4,5% |

0,2% |

|

|

42 |

Найроби |

Африка |

-5,3% |

-1,1% |

|

|

43 |

Гон-Конг |

Азия |

-5,4% |

-1,5% |

|

|

44 |

Бангкок |

Азия |

-6,0% |

0,0% |

|

|

45 |

Сингапур |

Азия |

-6,1% |

-1,1% |

Таблица ранжирована по годовой динамике

Источник: Knight Frank Research, 2020

1Основывается на показателях элитных рынков в окрестностях метрополитена

2Основывается на сделках стоимостью более 100 млн йен

3Прогноз