Объем просроченной задолженности по ипотечным кредитам достиг максимальных значений

В августе 2025 года объем просроченной задолженности по ипотечным кредитам достиг максимальных значений за всю историю существования ипотечных программ в России и составил 156,9 млрд рублей, выяснил Аналитический центр «Движение.ру», изучив отчетность Центрального банка РФ. При этом объем всей просроченной задолженности по жилищным кредитам (в которую входят ипотечные займы) превысил рекордные 170 млрд рублей.

В сравнении с июлем 2025 года прирост составил 8,04%. Большие показатели прироста за всю историю фиксировались также в 2025 году. В июне - 8,12% и мае - 9,57%.

Если рассматривать средний показатель просроченной задолженности помесячно за периоды с января по август каждого года, начиная с 2018-го, то в 2025 году в абсолютном денежном выражении он практически удвоился относительно 2024 года (+90,89%), с 64,3 млрд рублей до 122,7 млрд рублей.

Средний показатель объема просроченной задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), млрд рублей, динамика - период к периоду:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

57,0 |

63,4 |

65,7 |

70,0 |

57,3 |

56,4 |

64,3 |

122,7 |

|

н/д |

11,27% |

3,56% |

6,53% |

-18,12% |

-1,54% |

13,94% |

90,89% |

Доля просроченной задолженности в общем объеме ипотечной задолженности по итогам августа 2025 года составила 0,81%. Последний раз такой показатель фиксировался в октябре 2020 года, пять лет назад.

Если рассматривать средний показатель доли просроченной задолженности помесячно за периоды с января по август каждого года, начиная с 2018-го, то в 2025 году он составил 0,63%, рост доли просроченной задолженности относительно аналогичного периода 2024 года (0,35%) составил 1,8 раза.

Средний показатель доли просроченной задолженности в общем объеме задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), %:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

1,05% |

0,93% |

0,83% |

0,71% |

0,47% |

0,39% |

0,35% |

0,63% |

Доля просроченной задолженности по ипотечным кредитам непрерывно растет, начиная с января 2024 года. Тогда она показатель был минимальным за всю историю - 0,32%.

Рост доли просроченной задолженности в общем объеме задолженности по ипотеке происходит на фоне общего охлаждения темпов кредитования. В период с января по август 2025 года рассчитанный помесячно средний объем общей задолженности по ипотечным кредитам составил порядка 19,3 трлн рублей, что всего на 4% больше показателя аналогичного периода прошлого года (18,6 трлн рублей). В 2025 году прирост общего объема задолженности оказался минимальным за всю историю существования ипотечных программ в России.

Средний показатель объема задолженности по ипотечным кредитам, рассчитанный помесячно (январь-август, 2018-2025 гг.), трлн рублей, динамика - период к периоду:

|

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

5,45 |

6,84 |

7,95 |

9,95 |

12,28 |

14,66 |

18,58 |

19,31 |

|

н/д |

25,34% |

16,29% |

25,17% |

23,43% |

19,33% |

26,80% |

3,89% |

«Можно констатировать, что в настоящий момент рост общей задолженности по ипотечным кредитам в России замедлился до минимума, если не сказать - остановился, что, во многом, объясняет рекордный рост доли просроченной задолженности. Ожидаем, что рост доли просрочки продолжится естественным образом в тех непростых условиях, в которых сейчас вынужден пребывать рынок недвижимости. В среднем по России наш оптимистичный сценарий на 2026 год - ожидаем рост доли до 1%, пессимистичный - в границах 1-1,5%», - говорит руководитель Аналитического центра ИА «Движение.ру» Ян Гравшин.

Рост доли просроченной задолженности год к году фиксируется во всех регионах России. Единственное исключение — Калининградская область, здесь показатель сократился с 0,77% в период с января по август 2024 года до 0,55% в аналогичный период 2025 года.

Лидерами по росту доли просроченной задолженности год к году стали Республика Тыва, Республика Ингушетия, Республика Хакасия и Новгородская область, в этих регионах показатель вырос в три с лишним раза.

В два раза и более увеличилась доля просроченной задолженности в 21 регионе России. В их числе регионы с крупными рынками жилой недвижимости (девелоперы возводят на их территории более 1 млн кв. м. жилья): Республика Крым, Республика Дагестан, Республика Татарстан, Республика Башкортостан, Тюменская область и Краснодарский край.

Менее всего (не более, чем в 1,5 раза) выросла доля просроченной задолженности в семи российских регионах.

Средний показатель доли просроченной задолженности в общем объеме задолженности по ипотечным кредитам, рассчитанный помесячно (январь-июль, 2024-2025 гг.), %:

|

Регион |

2024 |

2025 |

Изменение |

|

Республика Тыва |

0,27% |

1,79% |

6,63 |

|

Республика Ингушетия |

2,67% |

9,18% |

3,44 |

|

Республика Хакасия |

0,26% |

0,83% |

3,19 |

|

Новгородская область |

0,23% |

0,73% |

3,17 |

|

Республика Крым* |

0,13% |

0,37% |

2,85 |

|

Республика Дагестан |

1,36% |

3,72% |

2,74 |

|

Республика Северная Осетия - Алания |

1,10% |

3,00% |

2,73 |

|

Республика Татарстан |

0,22% |

0,56% |

2,55 |

|

Камчатский край |

0,18% |

0,43% |

2,39 |

|

Ульяновская область |

0,26% |

0,60% |

2,31 |

|

Оренбургская область |

0,30% |

0,69% |

2,30 |

|

Республика Адыгея (Адыгея) |

0,47% |

1,07% |

2,28 |

|

Ханты-Мансийский автономный округ - Югра |

0,23% |

0,52% |

2,26 |

|

Алтайский край |

0,25% |

0,56% |

2,24 |

|

Кабардино-Балкарская Республика |

0,64% |

1,41% |

2,20 |

|

Омская область |

0,25% |

0,55% |

2,20 |

|

Республика Калмыкия |

0,32% |

0,70% |

2,19 |

|

Республика Башкортостан |

0,27% |

0,59% |

2,19 |

|

Калужская область |

0,32% |

0,69% |

2,16 |

|

Кемеровская область - Кузбасс |

0,23% |

0,49% |

2,13 |

|

Тюменская область |

0,24% |

0,50% |

2,08 |

|

Карачаево-Черкесская Республика |

0,91% |

1,89% |

2,08 |

|

Краснодарский край |

0,49% |

1,00% |

2,04 |

|

Волгоградская область |

0,29% |

0,58% |

2,00 |

|

Республика Коми |

0,25% |

0,50% |

2,00 |

|

Чеченская Республика |

1,59% |

3,17% |

1,99 |

|

Челябинская область |

0,33% |

0,65% |

1,97 |

|

Чукотский автономный округ |

0,29% |

0,57% |

1,97 |

|

Республика Марий Эл |

0,18% |

0,35% |

1,94 |

|

Ямало-Ненецкий автономный округ |

0,18% |

0,35% |

1,94 |

|

Тульская область |

0,34% |

0,66% |

1,94 |

|

Астраханская область |

0,33% |

0,64% |

1,94 |

|

Ставропольский край |

0,33% |

0,64% |

1,94 |

|

Рязанская область |

0,31% |

0,60% |

1,94 |

|

Самарская область |

0,43% |

0,83% |

1,93 |

|

Костромская область |

0,22% |

0,42% |

1,91 |

|

Амурская область |

0,20% |

0,38% |

1,90 |

|

Магаданская область |

0,20% |

0,38% |

1,90 |

|

Ростовская область |

0,36% |

0,68% |

1,89 |

|

Тверская область |

0,33% |

0,62% |

1,88 |

|

Тамбовская область |

0,45% |

0,84% |

1,87 |

|

Хабаровский край |

0,22% |

0,41% |

1,86 |

|

Вологодская область |

0,29% |

0,54% |

1,86 |

|

Ярославская область |

0,41% |

0,76% |

1,85 |

|

Красноярский край |

0,40% |

0,74% |

1,85 |

|

Владимирская область |

0,26% |

0,48% |

1,85 |

|

Новосибирская область |

0,32% |

0,59% |

1,84 |

|

Мурманская область |

0,18% |

0,33% |

1,83 |

|

Иркутская область |

0,34% |

0,61% |

1,79 |

|

Республика Мордовия |

0,19% |

0,34% |

1,79 |

|

Приморский край |

0,23% |

0,41% |

1,78 |

|

Брянская область |

0,32% |

0,57% |

1,78 |

|

Курская область |

0,27% |

0,48% |

1,78 |

|

Саратовская область |

0,34% |

0,60% |

1,76 |

|

Архангельская область |

0,16% |

0,28% |

1,75 |

|

Орловская область |

0,27% |

0,47% |

1,74 |

|

Курганская область |

0,30% |

0,52% |

1,73 |

|

Республика Карелия |

0,18% |

0,31% |

1,72 |

|

Свердловская область |

0,32% |

0,55% |

1,72 |

|

г. Санкт-Петербург |

0,30% |

0,51% |

1,70 |

|

Томская область |

0,25% |

0,42% |

1,68 |

|

Ленинградская область |

0,37% |

0,62% |

1,68 |

|

Воронежская область |

0,41% |

0,68% |

1,66 |

|

Белгородская область |

0,31% |

0,51% |

1,65 |

|

Московская область |

0,44% |

0,72% |

1,64 |

|

Забайкальский край |

0,22% |

0,36% |

1,64 |

|

Липецкая область |

0,34% |

0,55% |

1,62 |

|

Нижегородская область |

0,26% |

0,42% |

1,62 |

|

Удмуртская Республика |

0,25% |

0,40% |

1,60 |

|

г. Москва |

0,42% |

0,67% |

1,60 |

|

Республика Алтай |

0,32% |

0,51% |

1,59 |

|

Пензенская область |

0,24% |

0,38% |

1,58 |

|

Смоленская область |

0,43% |

0,68% |

1,58 |

|

Ивановская область |

0,38% |

0,60% |

1,58 |

|

Пермский край |

0,34% |

0,53% |

1,56 |

|

Чувашская Республика - Чувашия |

0,22% |

0,34% |

1,55 |

|

Ненецкий автономный округ |

0,11% |

0,17% |

1,55 |

|

Кировская область |

0,30% |

0,45% |

1,50 |

|

Сахалинская область |

0,29% |

0,43% |

1,48 |

|

Псковская область |

0,30% |

0,44% |

1,47 |

|

Республика Саха (Якутия) |

0,22% |

0,30% |

1,36 |

|

Еврейская автономная область |

0,43% |

0,58% |

1,35 |

|

г. Севастополь |

0,36% |

0,44% |

1,22 |

|

Республика Бурятия |

0,23% |

0,28% |

1,22 |

|

Калининградская область |

0,84% |

0,55% |

0,65 |

* Жирным начертанием шрифта отмечены регионы с крупными рынками первичной недвижимости (где в настоящее время девелоперы возводят более 1 млн кв. м. жилья)

Методология и источники данных: В ходе исследования оценивались открытые данные Центробанка России («Показатели рынка жилищного (ипотечного жилищного) кредитования»). Общие показатели по России рассчитаны помесячно (январь-август 2018-2025 гг), региональные показатели рассчитаны помесячно (январь-июль 2019-2025 гг).

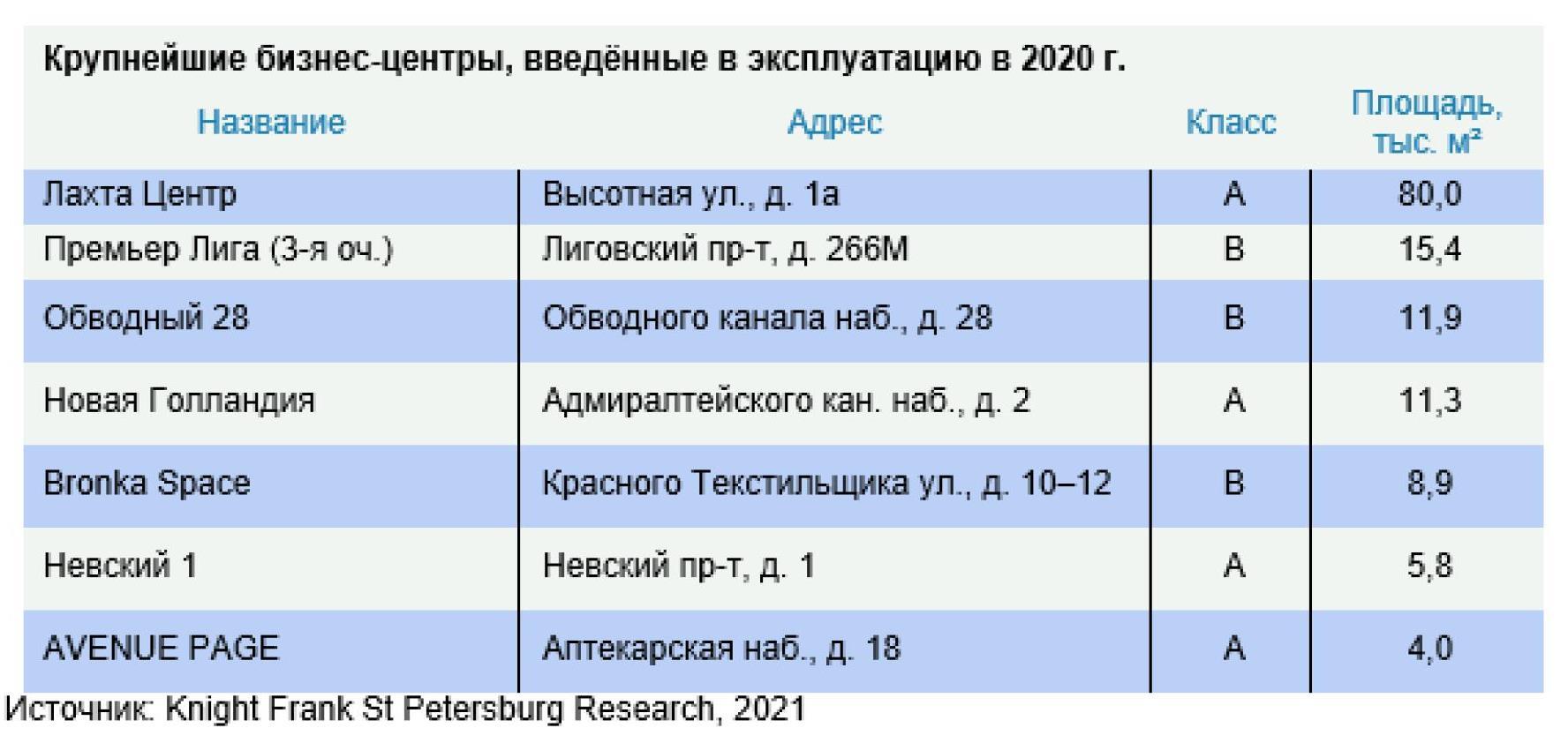

По итогам 2020 г. совокупный объём предложения качественных офисных помещений достиг 3,8 млн м², из которых 82% площадей предназначены для аренды. За год было введено в эксплуатацию 141,3 тыс. м², что на 11% выше показателя 2019 г. Однако без учета ввода 2-ой очереди БЦ «Лахта Центр» (80 тыс. м²) показатель ввода в текущем году был бы ниже в 2 раза. Спекулятивный объём введённых в 2020 г. качественных офисных площадей составил 61,3 тыс. м², это на 38% ниже объёмов ввода за 2019 г. (99,3 тыс. м²). При этом 75% новых площадей были введены в первой половине года, например, было завершено строительство следующих бизнес-центров: «Премьер Лига», «Обводный 28», Bronka Space, «Невский 1» и др.

По итогам 2020 г. суммарная площадь свободных помещений составила 263,5 тыс. м², что на 67% больше, чем в конце 2019 г. В первую очередь на увеличение показателя свободного предложения повлияли пандемия и как вынужденная мера – перевод сотрудников на удаленный вид работы. Компании, обязательства которых позволяли с минимальными штрафными санкциями выйти из арендного договора, освобождали площади, в большей степени это коснулось компаний малого и среднего бизнеса, занимавших площади в бизнес-центрах класса В. Таким образом, объём вакансии в классе В увеличился на 81% в сравнении с итогами 2019 г., доля свободных площадей увеличилась на 3,0 п. п., достигнув 8,3%.

Продолжившаяся тенденция переезда арендаторов из бизнес-центров класса А в менее качественные объекты отразилась на высвобождении площадей и увеличении свободного предложения на 22% по сравнению с итогом 2019 г. За счет значительного объёма введённых объектов класса А (101,2 тыс. м² в 2020 г. против 21,2 тыс. м² в 2019 г.), в которых 94% площадей были заняты на момент ввода в эксплуатацию, незначительно увеличилась доля вакантных площадей – на 0,3 п. п., до 3,9%.

С точки зрения географического распределения наибольшее увеличение вакансии произошло в локации «Обводный», где доля увеличилась на 7,0 п. п. за счет высвобождения крупных офисных блоков в существующих бизнес-центрах и ввода в эксплуатацию нового объекта класса В.

СПРОС

По итогам 2020 г. совокупный объём сделок на рынке офисной недвижимости классов А и В составил 66,9 тыс. м² площадей. Данный результат оказался более чем в 2 раза ниже показателя 2019 г. (139,7 тыс. м²). Наиболее значительные изменения произошли в классе А, где отмечается снижение показателя более чем в 3 раза. В классе В показатель объёма сделок продемонстрировал снижение на 32% в годовом выражении и составил 45,7 тыс. м². В первую очередь это произошло за счет сделок, заключенных компаниями IT-сектора и нефтегазовых структур, совокупный вклад которых составил 60% от общего объёма сделок в классе В. Средняя площадь арендованного помещения в классе В сократилась на 23% (до 1 018 м²), в классе А, напротив, она увеличилась за счет нескольких крупных сделок на 1%, достигнув величины в 1 740 м².

Основными драйверами спроса в сделках аренды остаются компании IT- и нефтегазового секторов, однако объём арендованных и купленных ими площадей за 2020 г. сократился на 43% и 71% соответственно по сравнению с 2019 г.

Отметим, что в значительной степени себя проявили промышленные компании, которые смогли занять 3-е место по объёму арендованных площадей, несмотря на снижение в 35% в сравнении с 2019 г.

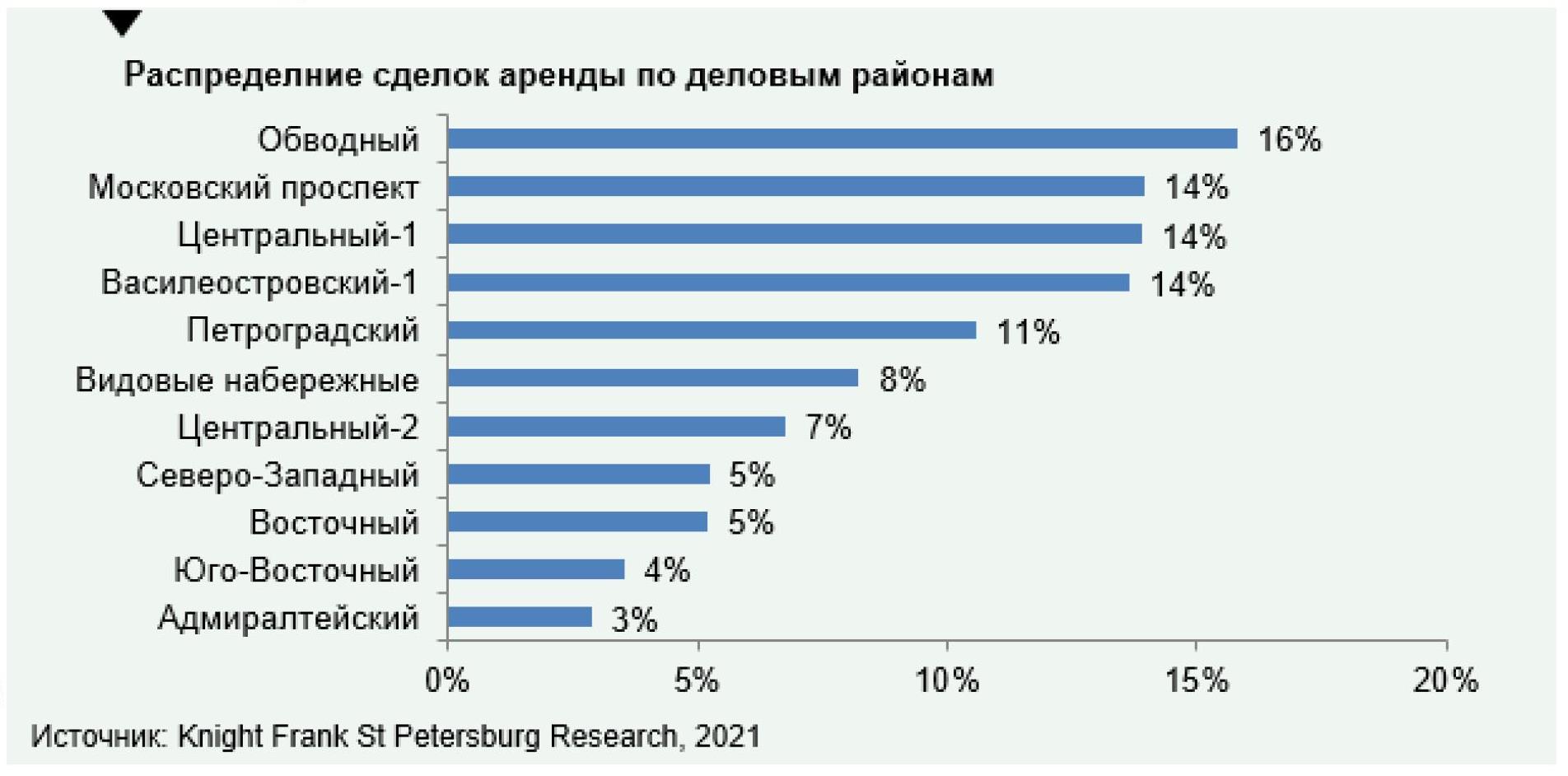

В 2020 г. клиенты в наибольшей степени предпочитали для аренды деловой район «Обводный»: здесь было заключено несколько сделок, крупнейшая из которых относится к нефтегазовому сектору. На деловые районы «Московский проспект», «Центральный-1» и «Василеостровский-1» приходится по 14% от объёма сделок.

По итогам 2020 г. совокупный объём чистого поглощения[1] офисов высокого класса составил 60,7 тыс. м², демонстрируя годовое снижение показателя на 18%. Данный результат является следствием высвобождения площадей арендаторами в течение 2020 г. из-за неопределенной экономической ситуации на фоне пандемии. Наиболее серьезно это отразилось на офисных центрах класса В, где отрицательное поглощение фиксировалось на протяжении всей второй половины 2020 г., достигнув по итогам года величины в размере -26,1 тыс. м². Чистое поглощение в классе А в размере 86,8 тыс. м² сформировалось в большей степени благодаря вводу в эксплуатацию БЦ «Лахта Центр», который будет использоваться для собственных целей.

[1] Чистое поглощение — это показатель, который отражает изменение количества занятых площадей на конец и на начало рассматриваемого периода (квартала или года).

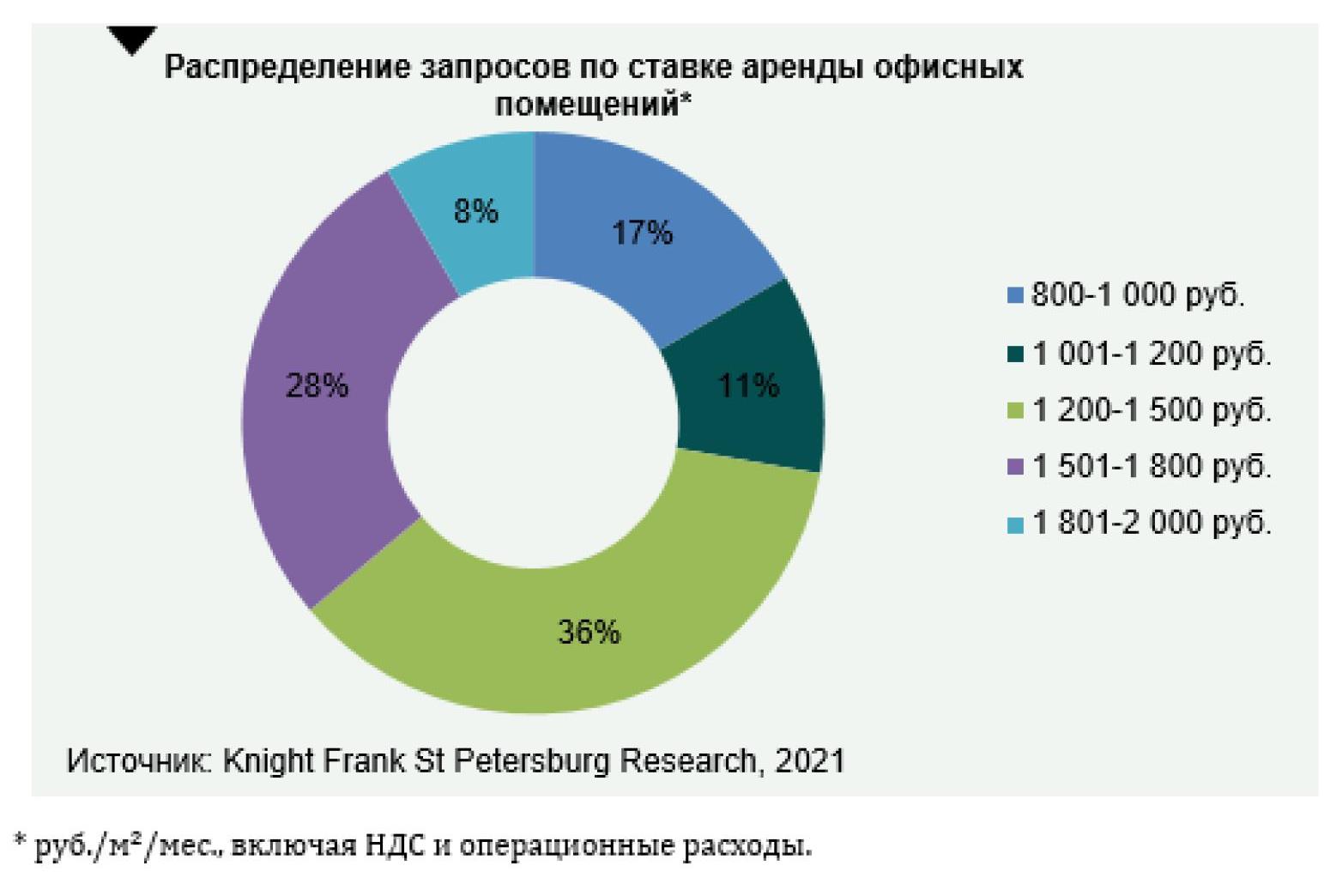

Происходящие на офисном рынке изменения значительно отразились на запросах арендаторов. Подтверждением этому может служить опрос потенциальных арендаторов, который регулярно проводит компания Knight Frank St Petersburg. Результаты опроса показали, что основная часть запросов была ориентирована на бизнес-центры класса В, расположенные в Центральном, Петроградском, Василеостровском и Адмиралтейском районах (60% запросов). При этом основные требования потенциальных арендаторов касались небольших по площади помещений 100–400 м² (33%) или 701–1 200 м² (29%).

Важно отметить, что 64% компаний были ориентированы на диапазон ставок аренды 1 200–1 800 руб. за 1 м²/мес., включая НДС и операционные расходы. При этом потенциальные арендаторы были не готовы платить ставку дороже 2 000 руб. за 1 м²/мес., включая НДС и операционные расходы.

Также для годового обзора был проведен опрос собственников и управляющих компаний бизнес-центров Санкт-Петербурга, который подтверждает стабильную активность спроса на офисные помещения – 63% опрошенных, при этом средняя площадь арендуемых площадей за 2020 г. не изменилась (62%). Помимо этого, 37% управляющих компаний готовы к обсуждению гибких условий при заключении договора. Остальные арендодатели озвучивают стандартные коммерческие условия, соответствующие конкретному офисному зданию.

Среди наиболее распространенных мер по привлечению или удержанию арендаторов – скидки и акции по арендным каникулам, возможность гибких условий размеров индексации, предоставление бесплатных парковочных мест. Возможное снижение арендных ставок готовы рассматривать лишь 25% управляющих компаний.

КОММЕРЧЕСКИЕ УСЛОВИЯ

В течение года отмечались разнонаправленные тенденции изменения ставок аренды, пик роста средневзвешенных ставок пришелся на конец I пол. 2020 г. – 14% и 23% в классах А и В соответственно. Такая динамика была обусловлена появлением качественных и дорогих офисных блоков в премиальных локациях города, в том числе за счёт высвобождения части площадей. Однако во II пол. 2020 г. на фоне увеличения средней вакансии наметилась тенденция снижения арендных ставок в обоих классах – на 8,1% в классе А и на 17,5% в классе В.

Таким образом, по итогам 2020 г. в классе А средневзвешенная арендная ставка увеличилась на 4,4% в сравнении с 2019 г. и составила 2 101 руб./м²/мес. с учетом НДС и операционных расходов. В бизнес-центрах класса В средневзвешенная арендная ставка составила 1 310 руб./м²/мес. с учётом НДС и операционных расходов, что на 1,8% выше показателя 2019 г.

Стоить отметить, что эпидемиологическая обстановка и, как следствие, перевод сотрудников компаний на удаленный вид работы в течение первого полугодия 2020 г., а также увеличение свободного предложения оказали влияние на среднее пообъектное изменение запрашиваемых арендных ставок. Так, в классе А наблюдается среднее пообъектное снижение на 3%, в классе В, напротив, наблюдается увеличение на 2%, некоторые собственники бизнес-центров не готовы к снижению и изменению условий по заключению договоров.

ПРОГНОЗЫ

Совокупный объём офисных площадей, находящихся в стадии строительства и планируемых к вводу в эксплуатацию в 2021 г., составляет около 229 тыс. м². При условии ввода всех бизнес-центров годовые показатели могут превысить итоги 2020 г. более чем в 1,5 раза, таким образом, объём рынка преодолеет отметку в 4,0 млн м². Однако учитывая сдержанную активность девелоперов в 2020 г., влияние на которую оказала пандемия, есть основание полагать, что собственники могут внести корректировки в сроки ввода объектов с целью минимизировать потери.

В структуре строящегося предложения 80% – это спекулятивные офисные площади, при низких показателях поглощения и сдержанном объёме спроса, характерном для 2020 г., на рынке продолжится тенденция увеличения вакантности, особенно заметно это отразится на деловых районах, где собственники помещений сохранят принципиальную позицию и не будут готовы идти на переговоры с клиентами в части обсуждения смягчения условий по арендному договору.

Дальнейшая оптимизация офисных площадей и поиск клиентами наиболее выгодного предложения может привести к квартальным снижениям запрашиваемых арендных ставок, при этом годовые показатели не ожидаются ниже итогов 2020 г.

Активное развитие гибких пространств и коворкингов стимулирует как корпоративных клиентов, так и небольшие компании к рассмотрению возможности аренды альтернативного формата рабочего пространства, нового для рынка Петербурга и актуального в условиях существующих ограничений и удаленной работы сотрудников компаний.

МИХАИЛ ТЮНИН, ЗАМЕСТИТЕЛЬ ГЕНЕРАЛЬНОГО ДИРЕКТОРА KNIGHT FRANK ST PETERSBURG:

«Завершение 2020 года для многих компаний произошло без принятия глобальных решений о переезде или сокращении площадей. Большинство понимает, что «удаленка» стала неотъемлемой частью рабочего процесса. Многие компании планируют оставить на удаленной работе 40–60% сотрудников, вероятнее всего, данная тенденция не приведет к пропорциональному сокращению занимаемых площадей. Положительным является тот факт, что компании понимают необходимость адаптации существующих офисных площадей под новые условия таким образом, чтобы пребывание в офисе для сотрудников было комфортным и безопасным. Для этой цели привлекаются специалисты по разработке, планированию и оптимизации пространства (Workplace Strategy), и, как показывает практика, применение таких решений существенно дешевле, чем переезд или отказ от площадей».

КЛЮЧЕВЫЕ СОБЫТИЯ

- Компания «Охта Групп» презентовала проект преобразования территории бывшей фабрики «Скороход» в пешеходный квартал с торгово-развлекательными центрами, офисами и апартаментами.

- ГК «БестЪ» открыла флагманский проект сети коворкингов – AVENUE PAGE на Аптекарской наб., 18.

- АО «Телерадиокомпания «Петербург» представила проект нового ТРК «Петербург» на Петроградской стороне площадью 92 тыс. м². Здесь планируется новый офисный центр, крытое общественное пространство, на крыше предусмотрены прогулочная зона и вертолётная площадка.

- РАД через торги реализовал знаменитое здание с залами центральных железнодорожных касс на канале Грибоедова общей площадью 9,3 тыс. м².

- Компания «Максидом» представила проект приспособления территории завода им. Калинина на Уральской ул. под многофункциональное пространство, в составе которого появятся офисные площади, торговая часть, объекты общепита и спорта.

- Бизнес-центр «Монблан» продан Российским аукционным домом за 593,4 млн рублей, покупателем выступила компания ООО «Норд Вуд».

- Головной офис холдинга Setl Group переехал в офисное здание Riverside площадью 17,8 тыс. м².

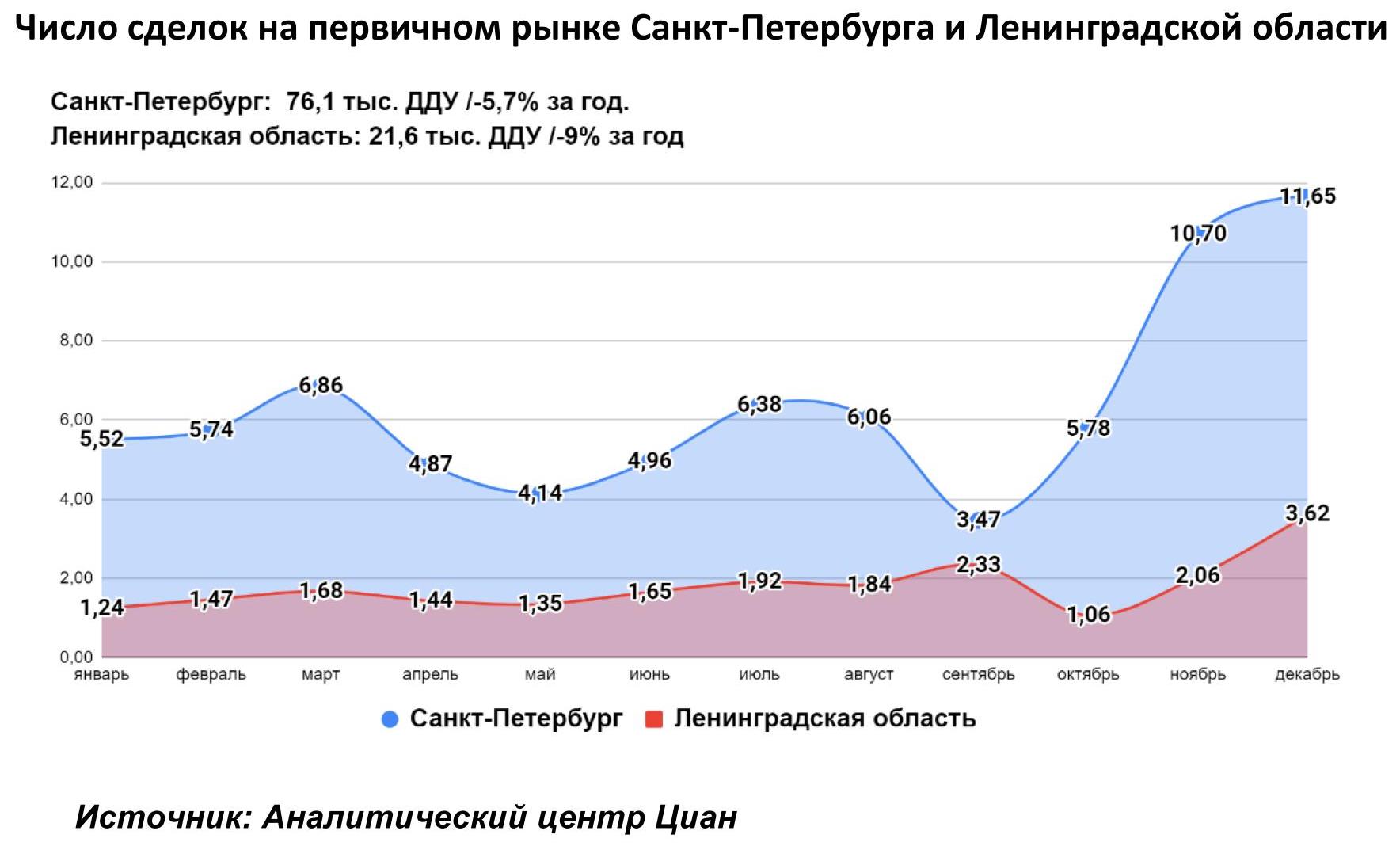

1. Спрос ниже прошлогоднего на 6,5%. Обновлен рекорд по числу сделок

В Санкт-Петербурге и Ленинградской области спрос на новостройки в 2020 году в сравнении с 2019 годом снизился на 6,5% - заключено 97,8 тыс. ДДУ. Падение спроса отмечено и в Санкт-Петербурге (-5,7%, 76,2 тыс. ДДУ), и в Ленинградской области (-9%, 21,6 тыс. ДДУ). Таким образом, на продажи в Санкт-Петербурге пришлось 78% ДДУ. Годом ранее доля была сопоставимой – 77%.

Несмотря на отрицательную динамику, именно в 2020 году был обновлен абсолютный рекорд по числу сделок в месяц за всю историю: суммарно в Санкт-Петербурге и Ленинградской области в ноябре зарегистрировано 12,75 тыс. ДДУ, в декабре – 15,3 тыс. ДДУ, тогда как до этого (в 2019 году и ранее) максимальные месячные показатели находились на уровне 10 тыс. сделок.

Такая динамика связана не только с высокой активностью покупателей, но и сменой региональным Росреестром программного обеспечения, что способствовало формированию отложенного спроса и «очереди» ДДУ на регистрацию.

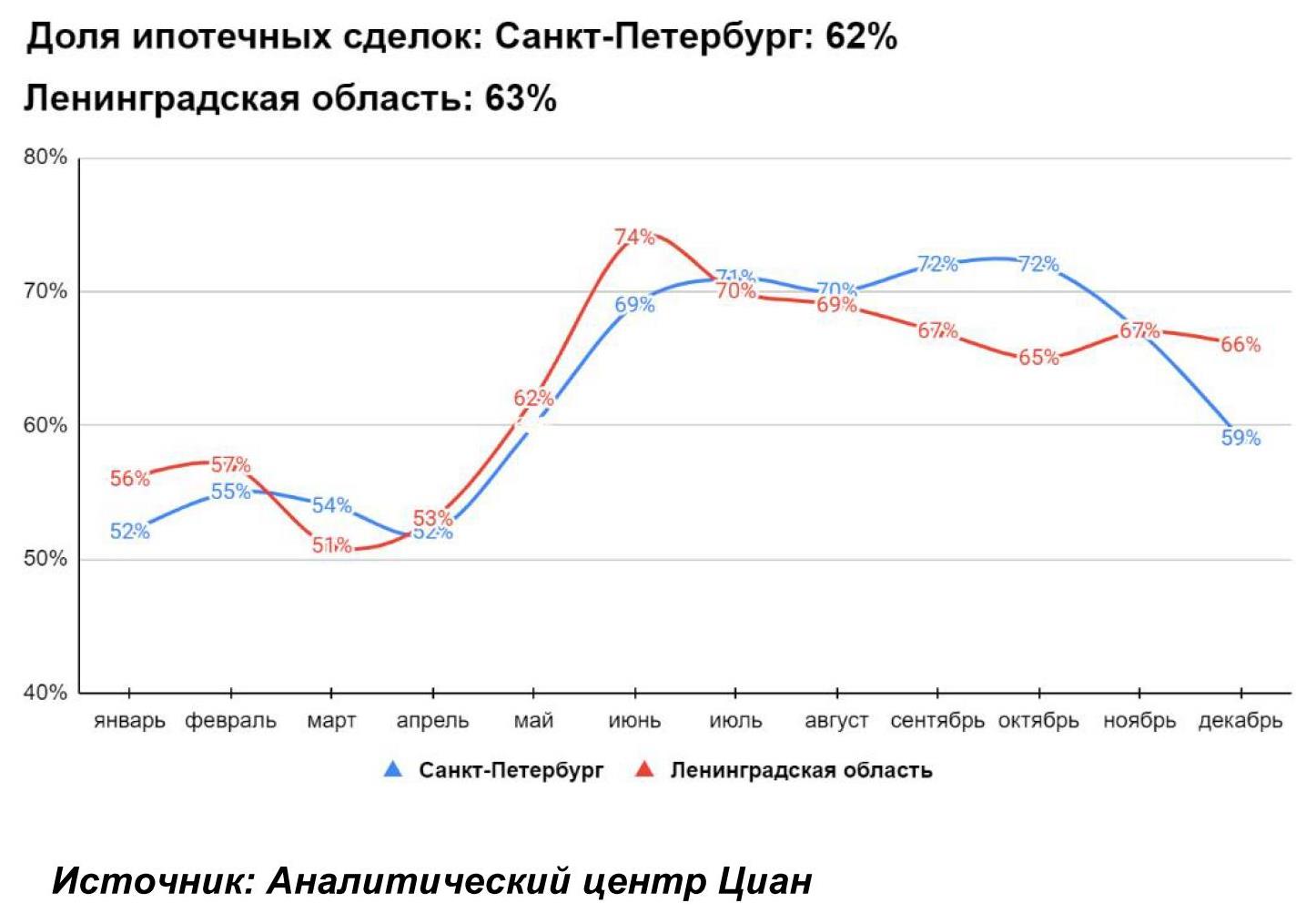

2. 63% сделок на первичном рынке прошло в ипотеку

В 2020 году 63% сделок Петербургской агломерации прошли в ипотеку против 50% по итогам 2019 года. В Санкт-Петербурге доля ипотечных сделок – 62% (в 2019 году – 49%), в Ленинградской области – 63% (в 2019 году – 54%). В отдельные месяцы доля ипотечных сделок находилась на уровне 70-74%, однако в четвертом квартале показатель стабилизировался и показывает минимальное снижение.

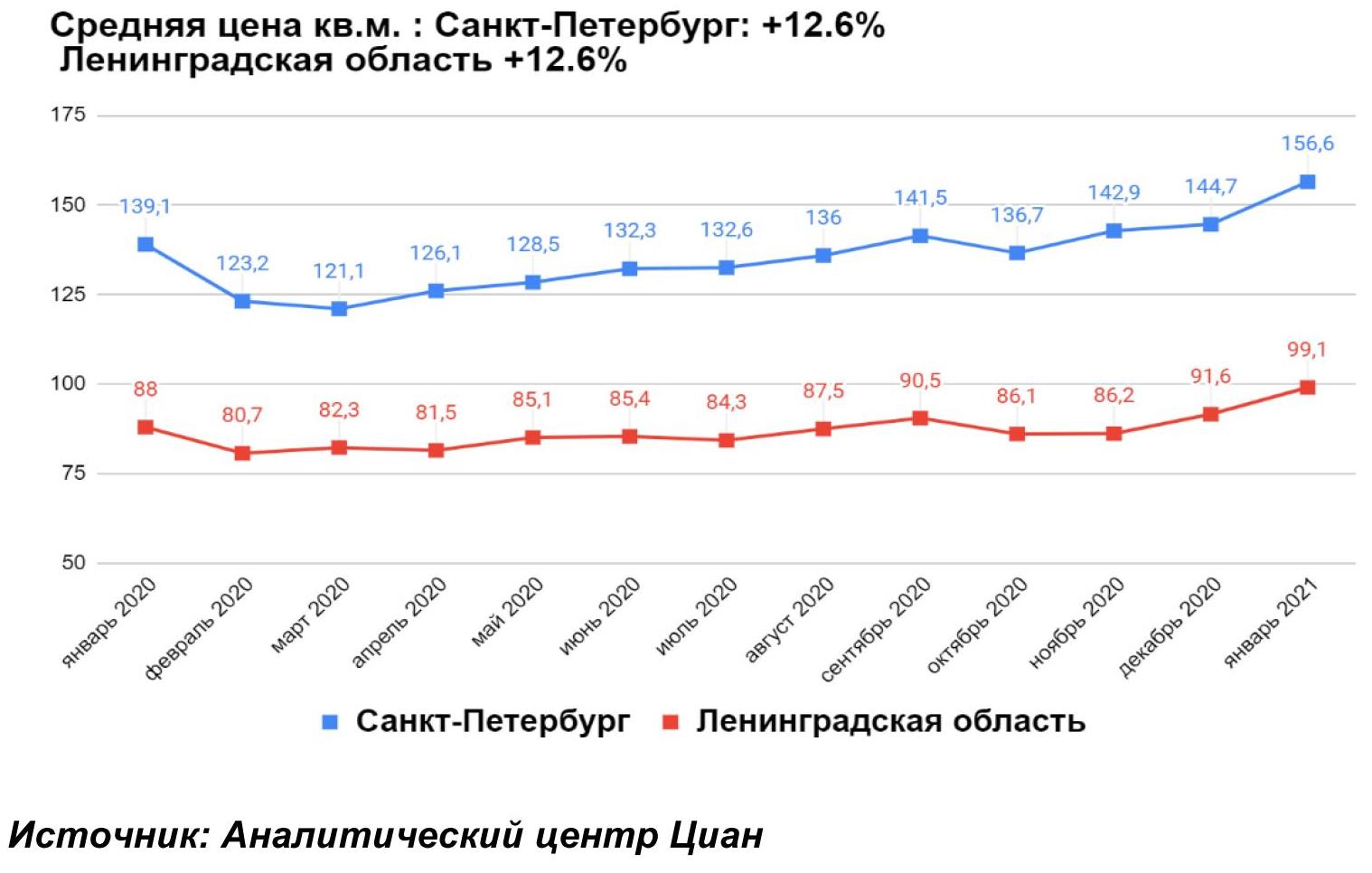

3. Средняя стоимость кв. м увеличилась на 12,6%.

Средняя стоимость квадратного метра на первичном рынке Санкт-Петербурга достигла 156,6 тыс. рублей. За год (относительно января 2020 года) рост - на 12,6%. Аналогичный прирост стоимости – и в Ленинградской области (+12,6% - до 99,1 тыс. рублей). В течение года снижение цен было отмечено в начале года, во время ограничительных мер. Однако уже с мая (после старта программы льготного кредитования) средняя стоимость квадратного метра показывает планомерный рост.

4. Застройщики вывели в продажу в два раза меньше квартир и апартаментов

Девелоперская активность в 2020 году оказалась существенно ниже, чем в предыдущие годы. На рынке новостроек агломерации Санкт-Петербурга суммарная площадь в «новинках» (стартовавших проектах) составила порядка 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Высокая активность девелоперов наблюдалась в 2018-начале 2019 года, когда новые проекты выводились в продажу, в том числе, чтобы соответствовать по стадии готовности и доле проданного жилья старым правилам (без использования эскроу-счетов). Поправки в 214-ФЗ вызвали снижение по объему вывода новых объектов, поскольку многие из них стартовали заранее. К тому же снижается число выданных разрешений на строительство, что также становится причиной снижения количества “новинок”.

Суммарная площадь жилых помещений в новых корпусах, выведенных в реализацию в 2016-2020 гг., млн кв. м.

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Санкт-Петербург |

2,7 |

4,2 |

5,7 |

7 |

3,7 |

|

Ленинградская область |

1,2 |

2,1 |

1,7 |

1,7 |

1 |

Источник: Аналитический центр Циан

Текущий объем предложения на первичном рынке Санкт-Петербурга – 34,9 тыс. квартир и апартаментов. Ленинградской области – 11,3 тыс. лотов

4. Девелоперы нарастили выручку, несмотря на падение сделок

Выручка девелоперов Санкт-Петербурга и Ленинградской области в 2020 году составила 479 млрд рублей – на 10,9% выше, чем в прошлом году. Несмотря на падение спроса, за счет роста цен выручку удалось увеличить. И в Санкт-Петербурге и Ленинградской области выручка девелоперов выросла за год сопоставимо – на уровне 11%. Основная ее часть была сгенерирована за счет продаж проектов в Санкт-Петербурге: 84,4%.

Выручка девелоперов

|

|

2019 |

2020 |

Динамика |

|

Санкт-Петербург |

364,8 |

404,6 |

10,9% |

|

Ленинградская область |

67,1 |

74,5 |

11,0% |

|

Санкт-Петербург +ЛО |

431,9 |

479 |

10,9% |

Источник: Аналитический центр Циан

Топ-10 застройщиков сгенерировали 60% всей выручки от продажи строящегося жилья Санкт-Петербурга и Ленинградской области. Лидер продаж: компания Setl City, сформировавший почти четверть всей выручки.

Рейтинг застройщиков Санкт-Петербурга и Ленинградской области по объемам выручки в 2020 году

|

Застройщик |

Выручка, млрд рублей |

Доля рынка |

|

|

1 |

Setl City |

98,5 |

23% |

|

2 |

Группа ЛСР |

53,3 |

12% |

|

3 |

Эталон-Инвест |

27,4 |

6% |

|

4 |

ЦДС |

26,6 |

6% |

|

5 |

Аквилон-Инвест |

15,6 |

4% |

|

6 |

Главстрой Девелопмент |

15,4 |

4% |

|

7 |

Полис ГК |

13,1 |

3% |

|

8 |

КВС |

12,7 |

3% |

|

9 |

Строительный трест |

12,4 |

3% |

|

10 |

Glorax |

12,2 |

3% |

Источник: Аналитический центр Циан

- Самые востребованные новостройки Петербургской агломерации

На 10 проектов Санкт-Петербурга с лучшими продажами пришлось 36% всех сделок. Ленинградской области – 47%.

|

Санкт-Петербург |

Ленинградская область |

||||||

|

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

1 |

Чистое небо |

543 |

4,1 |

1 |

Северный (Мурино) |

120 |

3,5 |

|

2 |

Солнечный город |

439 |

3,6 |

2 |

Мой мир |

108 |

2,3 |

|

3 |

Северная Долина |

292 |

3,6 |

3 |

Ясно Янино |

99 |

3,4 |

|

4 |

Цветной город |

254 |

4,8 |

4 |

ID Мурино |

99 |

3,9 |

|

5 |

Зеленый квартал |

203 |

4,0 |

5 |

Авиатор (Всеволожский район) |

95 |

2,8 |

|

6 |

Полис на Комендантском |

153 |

6,5 |

6 |

Энфилд |

85 |

4,7 |

|

7 |

Шуваловский |

140 |

3,6 |

7 |

Новое Горелово |

80 |

4,1 |

|

8 |

Приморский квартал |

128 |

4,6 |

8 |

Ветер перемен |

74 |

2,8 |

|

9 |

АртЛайн |

109 |

5,9 |

9 |

Урбанист |

62 |

2,6 |

|

10 |

Стрижи в Невском |

109 |

6,7 |

10 |

Цвета радуги |

59 |

2,7 |

Источник: Аналитический центр Циан

В расчетах учитывались зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физлица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.