В каждом четвёртом городе платёж по семейной ипотеке ниже арендного

Эксперты аналитического центра «Циана», ведущей в России цифровой платформы операций с недвижимостью, рассчитали, как соотносятся платежи по аренде и семейной ипотеке в крупных городах России, и выяснили, что ещё есть локации, где такой кредит обходится дешевле.

- В 9 городах из 40 крупнейших ежемесячные платежи по семейной ипотеке за однокомнатную квартиру ниже, чем арендные ставки (на 3-21%). Такими городами оказались Калининград, Рязань, Ярославль, Екатеринбург, Ставрополь, Красноярск, Липецк, Ростов-на-Дону и Пермь. При наличии суммы, достаточной для первоначального взноса, там выгоднее будет купить квартиру в новостройке, чем снимать её. Ещё в 3 локациях (в Саратове, Волгограде и Иркустке) платежи сопоставимы.

Особенно выражена экономия в Калининграде: средний платёж по семейной ипотеке здесь на 21% ниже арендной ставки. По ставкам аренды город входит в пятёрку самых дорогих локаций среди анализируемых (во многом из-за высокого спроса со стороны приезжих), тогда как по стоимости жилья на первичке занимает лишь 23-е место.

В противоположном краю рейтинга города, где размер кредита не укладывается в лимит по семейной программе (Москва, Сочи, Севастополь, Казань). Разрыв между ипотечными и арендными платежами составляет там 2-3 раза. Решение о покупке квартиры в этих городах намного чаще основано не на сравнении ежемесячных платежей, а на иных вводных.

Если для однокомнатных квартир разрыв между платежами по семейной ипотеке и по аренде составляет в среднем по городам 35%, то для двухкомнатных (куда более актуальных для семей с детьми) – 78%. Из-за того, что стоимость двушек в большинстве городов не позволяет уложиться в лимит по семейной ипотеке, платежи становятся существенно выше (часть суммы выдаётся по рыночным ставкам). Только в 5 городах – Ярославле, Ульяновске, Саратове, Перми и Липецке – платежи по семейной ипотеке сейчас ниже арендных.

- Количество городов, где платежи по семейной ипотеке за однокомнатную квартиру ниже арендных сокращается – год назад их было 19 (и ещё 4 города, где они сопоставимы). Причина в том, что за последние 12 месяцев стоимость жилья в новостройках выросла сильнее, чем арендные ставки – на 12% против 3%.

Только в 9 городах из 40 (Калининграде, Рязани, Красноярске, Иркутске, Омске, Кирове, Томске, Сочи, Новокузнецке) аренда за год подорожала сильнее, чем новостройки. В Красноярске платежи по семейной ипотеке стали ниже арендных (год назад были сопоставимы), в Иркутске платежи стали сопоставимы (год назад аренда была выгоднее).

Наоборот, среди городов, где год назад платежи по семейной ипотеке были ниже арендных, а сейчас ситуация изменилась, оказались Набережные Челны, Краснодар, Чебоксары, Ижевск, Оренбург и др. Там были зафиксированы наибольшие темпы роста цен на первичном рынке (+23-37% за год).

«При нынешних рыночных ставках семейная ипотека для многих является единственной возможностью обзавестись собственным жильём, – комментирует директор по развитию ипотечного направления «Циана» Михаил Светлышев – Пока что ещё остаются города, где ежемесячный платёж по программе ниже арендного, но в ближайшее время ситуация может измениться: новостройки продолжают дорожать, в то время как цены аренды достигли своих сезонных максимумов».

Приложение

|

Город |

2024 г. |

2025 г. |

||||

|

Средняя ставка аренды однушки, тыс. руб. |

Средний платёж по ипотеке за однушку, тыс. руб. |

На сколько % ипотечный платёж выше арендного |

Средняя ставка аренды однушки, тыс. руб. |

Средний платёж по ипотеке за однушку, тыс. руб. |

На сколько % ипотечный платёж выше арендного |

|

|

Калининград |

35,3 |

32,5 |

ниже на 8% |

37,7 |

29,7 |

ниже на 21% |

|

Рязань |

24,1 |

21,3 |

ниже на 11% |

26,7 |

21,3 |

ниже на 20% |

|

Ярославль |

25,7 |

22,1 |

ниже на 14% |

25,9 |

22,5 |

ниже на 13% |

|

Екатеринбург |

37,4 |

31,2 |

ниже на 17% |

37,4 |

33,8 |

ниже на 10% |

|

Ставрополь |

23,7 |

21,3 |

ниже на 10% |

24,0 |

22,3 |

ниже на 7% |

|

Красноярск |

28,8 |

28,6 |

равны |

30,3 |

28,6 |

ниже на 6% |

|

Липецк |

24,3 |

20,3 |

ниже на 17% |

23,9 |

22,8 |

ниже на 5% |

|

Ростов-на-Дону |

34,3 |

27,5 |

ниже на 20% |

30,9 |

29,5 |

ниже на 5% |

|

Пермь |

25,5 |

23,3 |

ниже на 9% |

28,1 |

27,3 |

ниже на 3% |

|

Саратов |

22,6 |

22,1 |

ниже на 2% |

22,8 |

22,6 |

равны |

|

Волгоград |

27,4 |

25,8 |

ниже на 6% |

27,1 |

27,0 |

равны |

|

Иркутск |

30,1 |

31,6 |

5% |

32,6 |

32,6 |

равны |

|

Ижевск |

24,8 |

20,1 |

ниже на 19% |

24,2 |

24,9 |

3% |

|

Самара |

29,4 |

28,2 |

ниже на 4% |

30,4 |

31,5 |

4% |

|

Оренбург |

19,2 |

16,7 |

ниже на 13% |

22,5 |

23,5 |

5% |

|

Ульяновск |

21,0 |

18,9 |

ниже на 10% |

20,3 |

21,4 |

5% |

|

Киров |

20,8 |

23,5 |

13% |

21,3 |

22,7 |

6% |

|

Санкт-Петербург |

46,4 |

46,6 |

равны |

49,8 |

53,3 |

7% |

|

Барнаул |

25,4 |

25,4 |

равны |

27,5 |

30,7 |

11% |

|

Тюмень |

27,0 |

28,7 |

6% |

28,6 |

32,2 |

12% |

|

Набережные Челны |

26,0 |

22,2 |

ниже на 14% |

29,5 |

33,5 |

14% |

|

Новокузнецк |

20,9 |

27,5 |

32% |

23,1 |

27,1 |

18% |

|

Омск |

24,5 |

31,2 |

27% |

24,9 |

30,1 |

21% |

|

Кемерово |

24,4 |

24,5 |

равны |

23,0 |

29,1 |

27% |

|

Воронеж |

23,3 |

24,9 |

7% |

22,7 |

29,1 |

28% |

|

Чебоксары |

28,4 |

27,6 |

ниже на 3% |

23,9 |

30,7 |

29% |

|

Уфа |

25,0 |

28,7 |

15% |

24,9 |

32,1 |

29% |

|

Краснодар |

31,1 |

29,8 |

ниже на 4% |

26,3 |

34,2 |

30% |

|

Томск |

25,2 |

35,6 |

41% |

26,6 |

34,6 |

30% |

|

Новосибирск |

34,5 |

33,2 |

ниже на 4% |

35,2 |

49,6 |

41% |

|

Нижний Новгород |

37,2 |

53,8 |

45% |

35,9 |

51,5 |

43% |

|

Пенза |

15,9 |

22,0 |

38% |

17,7 |

26,5 |

50% |

|

Тольятти |

20,7 |

30,0 |

45% |

20,7 |

32,2 |

56% |

|

Челябинск |

26,7 |

36,8 |

38% |

25,8 |

41,3 |

60% |

|

Хабаровск* |

36,8 |

32,3 |

ниже на 12% |

43,8 |

70,5 |

61% |

|

Москва |

72,6 |

94,0 |

29% |

71,7 |

149,7 |

109% |

|

Владивосток* |

31,0 |

47,6 |

53% |

29,1 |

67,7 |

133% |

|

Казань |

33,6 |

77,5 |

131% |

32,7 |

96,1 |

194% |

|

Севастополь |

25,8 |

43,1 |

67% |

33,6 |

104,6 |

211% |

|

Сочи |

47,2 |

199,0 |

322% |

48,3 |

180,6 |

274% |

Методика

В выборке – 40 ключевых локаций (в т.ч. все города с населением от 500 тыс. человек). Первоначальный взнос по ипотеке – 20%, ставка – 6%, срок – 30 лет. Для городов, где размер кредита не укладывается в лимит по семейной ипотеке (6 или 12 млн рублей), предполагается оформление комбинированной ипотеки (на остаток сверх лимита распространяется рыночная ставка 22%).

Недвижимость по-прежнему остается одним из вариантов сохранения и приумножения гражданами своих сбережений. При этом «война сегментов» за инвестиции физлиц активизируется, приобретая все больший размах. В качестве главного тренда большинство экспертов называет наступление апартаментов. Однако жилье неохотно сдает позиции.

По словам руководителя консалтингового центра «Петербургская Недвижимость» Ольги Трошевой, на фоне низкой доходности других видов инвестирования вложения в объекты недвижимости являются более эффективными и понятными для покупателей. Вслед за снижением ключевой ставки Центробанка РФ процентные ставки по рублевым вкладам в банках опустились до 5–6% годовых. Эффективность вложений в валюту не прогнозируема. ПИФы дают 7–8% годовых без риска; акции – до 15%, но риск высок.

Вариантов – много

Эксперты сходятся в том, что современный рынок недвижимости предоставляет много вариантов для инвестирования, различающихся как по доходности, так и по порогу вхождения, комфортности извлечения прибыли и пр. «Средняя доходность инвестиций в помещения street retail составляет около 10%, в офисные помещения небольшой площади – около 7%», – говорит генеральный директор Knight Frank St Petersburg Николай Пашков.

По его словам, в сфере коммерческой недвижимости инвесторы прежде всего заинтересованы в объектах, которые уже заполнены арендаторами. Если нет подтвержденного денежного потока, инвесторы ориентируются на ликвидность помещения, т. е. на то, насколько быстро можно его сдать в аренду по рыночным ставкам. Порог входа наиболее низок у небольших встроенных помещений – от 5 млн рублей. При этом доходит он до 100 млн – в зависимости от характеристик объекта.

«Среди частных инвесторов востребованы и офисные здания в центральных районах, желательно в сложившейся деловой локации. Инвесторам важно, чтобы здание было либо уже заполнено арендаторами, либо минимальными затратами могло быть приведено в арендопригодное состояние и заполнено», – говорит Николай Пашков, добавляя, что по бюджету сделки большая часть запросов от частных инвесторов – до 500 млн рублей.

«Апарты» атакуют

«Самую высокую доходность и быструю окупаемость на сегодняшний день демонстрирует рынок апарт-отелей, реализованных в гостиничных форматах», – говорит вице-президент Becar Asset Management Катерина Соболева, и большинство экспертов с этим согласно. При этом реальный уровень доходности оценивается ими по-разному. Впрочем, все специалисты в своих комментариях оговариваются, что вести речь о «средней температуре по больнице» нет смысла, поскольку все зависит от конкретного объекта.

Николай Пашков оценивает реальную доходность на уровне 10–11% годовых, хотя девелоперами обычно декларируется более высокий процент. «Апартаменты как инвестиционный продукт, специально «настроенный» на извлечение прибыли, в горизонте 3–4 лет могут приносить 10–12% годовых. Кроме того, порог входа для инвестора на старте проекта в среднем на 15–20% ниже, чем в жилье, а цены хотя и повышаются, но более плавно, чем в жилищном сегменте», – говорит партнер, генеральный директор компании «МТЛ. Управление недвижимостью» Николай Антонов.

По его мнению, окупаемость вложений в апартаменты составляет 6–10 лет и зависит от многих факторов: на каком этапе инвестор вошел в проект, вкладывал он собственные деньги или привлекал кредитные ресурсы, какого размера и стоимости был приобретен юнит, какова была капитализация комплекса апартаментов к моменту его ввода в эксплуатацию, насколько УК «попала в рынок» с ценами на аренду апартаментов и качественно посчитала издержки, на каких условиях инвестор заключил договор с УК. «То есть все очень индивидуально и во многом зависит от того, насколько хорошо продуман инвестиционный продукт», – резюмирует эксперт.

Катерина Соболева говорит, что более высокий уровень доходности «апартов» приводит к тому, что основной спрос уходит из сегмента жилой недвижимости. «До 50% покупателей юнитов в апарт-отелях – переориентировались с «пенсионной однушки». Покупатели квартир для последующей сдачи их в аренду теперь смотрят на проекты апарт-отелей. Номера в кондо-отелях показывают более высокую доходность – и нет проблем с масштабированием активов. Так, владеть одним или несколькими юнитами, с учетом временных затрат, совершенно одинаково, а для того, чтобы сдавать несколько квартир, а не одну, нужно пропорционально больше времени», – отмечает она. «По сравнению с первым полугодием 2018 года отмечено увеличение показателя продаж апартаментов на 42%. Этот сегмент оттянул на себя значительную часть инвесторов жилой недвижимости», – добавляет Николай Пашков.

Жилищный аспект

По оценке Николая Пашкова, доходность жилья как объекта инвестиций совсем невелика – 4–7% годовых в зависимости от класса. Однако, по мнению Ольги Трошевой, тренд роста среднего ценника на жилье, сохраняющийся уже порядка полутора лет, повышает инвестиционную привлекательность жилья.

«Только с начала этого года цены на жилье массового спроса в Петербургской агломерации выросли на 7,5%. При этом, грамотно инвестируя средства в отдельные жилищные проекты (внимательный подход к выбору объектов – местоположение, оценка конкурентов рядом и пр.), можно получить до 20% годовых без риска. Большое внимание инвесторы уделяют объектам, недавно вышедшим в продажу», – говорит эксперт. По ее оценке, инвестиционные покупки составляют порядка 10% в общем объеме реализации жилья.

Перспективы

Еще один фактор, подрывающий, казалось бы, однозначный выбор в пользу апартаментов, как это ни парадоксально, – именно очень динамичный рост рынка апарт-проектов. «Согласно нашему прогнозу, в 2019 году застройщики должны были ввести 4475 апартаментов. В целом прогноз сбывается. О появлении 3,5 тыс. новых номеров уже можно говорить с уверенностью. Остальные с высокой вероятностью будут введены до конца года или в самом начале 2020-го. Примерно две трети новых юнитов предназначается инвесторами не для личного проживания, а для арендного бизнеса», – говорит Николай Антонов.

Столь активный выход на рынок новых арендных «апартов», скорее всего, приведет к снижению их востребованности и, как следствие, – падению доходности. «Большой объем строящихся сервисных апартаментов может привести к тому, что доходность проектов в «неочевидных» локациях будет значительно отличаться от заявленной», – отмечает Николай Пашков.

«С учетом того, что сейчас в продаже находится около 11,5–11,7 тыс. номеров в 34 проектах, а всего в стройке почти 1 млн кв. м апартаментов, планы застройщиков ввести в 2020 году еще 5245 номеров, за два года утроив рынок, не кажутся нереалистичными. А затем в течение трех лет нас ждет ежегодная прибавка в 3,5 тыс. и более новых сервисных апарт-проектов. Это означает резкое усиление конкуренции внутри сегмента в ближайшие три года. Поэтому инвесторам уже сейчас стоит скорректировать свои ожидания по доходности до 10–12% годовых. Причем этот прогноз сбудется только при условии профессионального управления апарт-отелем и при умении оператора работать не только со спросом на краткосрочную аренду, но и в формате арендного жилья или доходного дома. Потому что крупные проекты, по-видимому, придется переформатировать под долгосрочную аренду, а это другая модель управления», – резюмирует Николай Антонов.

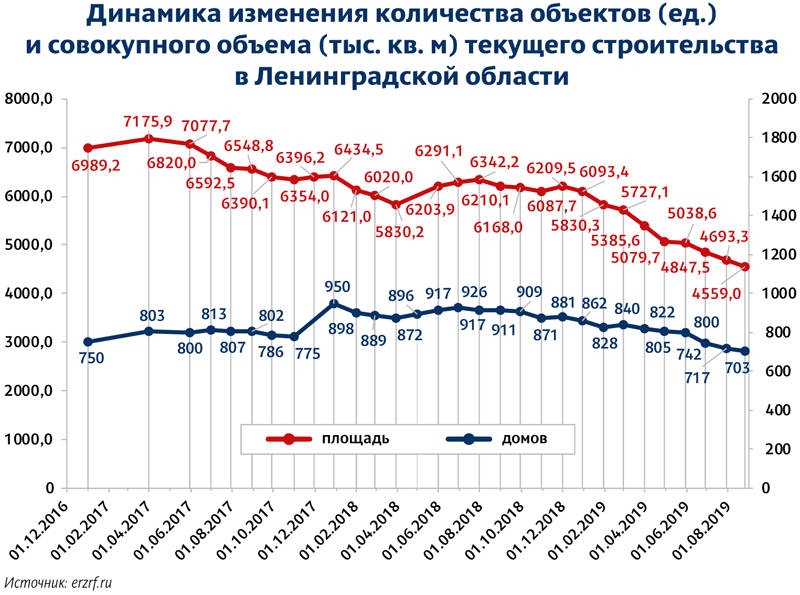

Объемы строительства жилья в Ленобласти в последние годы плавно снижаются. По мнению экспертов, этому способствует целый набор факторов, и тренд этот, по всей видимости, получит продолжение.

При этом ни власти региона, ни аналитики не видят в этой тенденции ничего критического: рынок стремится к точке здорового равновесия.

Коррекция

По данным Единого реестра застройщиков, совокупный объем текущего строительства в Ленобласти имеет тенденцию к постепенному снижению. Так, на пике значений, в апреле 2017 года, в регионе «в работе» было 7,17 млн кв. м жилья. К июню 2018-го показатель снизился до 6,29 млн, а на август 2019-го – до 4,65 млн кв. м.

Тот же тренд наблюдается и по показателю ввода жилья в эксплуатацию. За три квартала 2019 года он составил 1,62 млн кв. м, что заметно меньше, чем за аналогичной период последних лет: в 2018 году – 2,09 млн, в 2017-м – 2 млн. Итоговый ввод за год, по прогнозу заместителя председателя Правительства Ленобласти Михаила Москвина, составит примерно 2 млн кв. м. «Это наш план и вполне равновесная цифра», – считает он. Для сравнения: в 2018 году было введено 2,64 млн кв. м, в 2017-м – 2,62 млн.

«Есть небольшой спад по вводу новых проектов, но это вполне объяснимо тем, что застройщики (как и во всей стране) предпочли сконцентрироваться на плавном прохождении реформы: большая часть занималась доведением своих домов до 30%-й готовности, остальная – переговорами с банками о получении проектного финансирования. Кроме того, нельзя не признать, что пару лет назад активизировался процесс строительства в «сером поясе» Санкт-Петербурга», – анализирует причины сокращения объемов ввода Михаил Москвин.

Реалии рынка

По данным Консалтингового центра «Петербургская Недвижимость», за последний год на рынке Ленобласти серьезно снизились и предложение, и спрос. «В связи со снижением предложения на 30% (сейчас в пригородной зоне области его объем составляет 930 тыс. кв. м, а на конец сентября прошлого года – 1,34 млн), снижается и реализованный спрос. По итогам трех месяцев 2019 года он составил 661 тыс. кв. м, а за тот же период 2018 года – 858 тыс. Снизился выход новых проектов, причем стало мало именно новых брендов. За III квартал этого года появился только один новый жилой комплекс. В 2018 году за три квартала на рынок вышло 722 тыс. кв. м, а в этом году – только 457 тыс. – на 37% меньше», – отмечает руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

С ней согласен Михаил Гущин, директор по маркетингу Группы RBI (входят компании RBI и «Северный город»). «Объемы нового предложения хорошо отражают ситуацию, которая сложилась на рынке в связи с переходом на новую схему финансирования жилищного строительства. В первом полугодии застройщики очень активно выводили новые проекты: в I квартале – 302 тыс. кв. м; и во II – 177 тыс. А после 1 июля, наоборот, многие заняли выжидательную позицию: объем новых стартов в III квартале составил всего 66 тыс. кв. м», – отмечает он.

При этом, как отмечает Ольга Трошева, сужение рынка дополнительно стимулирует рост цен (отметим, что это только один из факторов; по оценке экспертов, цены «разгоняет» прежде всего реформа финансирования отрасти). «Средняя цена в пригородной зоне сейчас составляет 74,1 тыс. рублей за 1 кв. м. Год показатель был на уровне 67 тыс. Таким образом, рост составил 11%», – говорит она.

Факторы

Эксперты перечисляют целый набор факторов, которые привели к снижению объемов строительства в Ленобласти. «Тенденция «оттока» спроса в черту города наблюдается уже на протяжении примерно трех лет. Кудрово, Мурино, Бугры, Девяткино – во всех этих районах пока еще ощущается недостаток инфраструктуры. Кроме того, участки, близкие к станциям метро, уже застроены, и новое строительство ведется теперь в отдалении. Сокращение высотности, уменьшение налоговых преференций со стороны региона – это тоже важные факторы. Еще одна причина, которая способствует падению спроса, – большое количество доступного предложения в черте города. Каменка, Красносельский, Невский районы – в Петербурге достаточно локаций, где «квадрат» стоит не очень дорого, да еще и с городской пропиской», – говорит Михаил Гущин.

«Еще один фактор, понижающий интерес застройщиков к Ленобласти – растущая себестоимость строительства при стагнирующей цене «метра». Покупательная способность населения сегодня не позволяет повышать цены на областные проекты. В связи с этим их маржа сокращается до минимальной, что делает их неинтересными для застройщиков. Как следствие, многие компании сейчас пересматривают свои планы по выводу на рынок новых проектов и очередей проектов, уже реализуемых, корректируют свой земельный банк. Можно прогнозировать, что в ближайшие годы рынок Ленобласти уменьшится в объеме. При этом продуманные, качественные проекты в развитых локациях продолжат пользоваться спросом», – отмечает руководитель группы маркетинга компании ЦДС Пётр Буслов.

Также эксперты называют среди факторов, влияющих на ситуацию, ужесточение политики в отношении метража нового жилья и его высотности, а также требования властей по формированию социальной инфраструктуры. В СМИ даже появлялась информация, что власти региона целенаправленно предпринимают меры по снижению объемов строительства жилья.

В Правительстве Ленобласти отрицают наличие такой задачи, подчеркивая, что их цель – обеспечение комфортной жизни граждан, для чего необходима, в частности, синхронизация ввода жилья и соцобъектов, а также формирование сбалансированного по спросу и предложению рынка. «Любой быстрорастущий регион регулирует процессы строительства жилья и «социалки», стараясь их синхронизировать. Конечно, Ленобласть имеет законные рычаги по сдерживанию объемов строительства и ввода жилья. Но вместе с тем любой регион заинтересован в обновлении жилищного фонда и росте числа жителей – это естественные, правильные показатели развития. Поэтому найти равновесную точку – вот основная задача для градостроительного блока. Я могу сказать, что в Ленобласти сейчас ввод в целом удовлетворяет спрос», – подчеркивает Михаил Москвин

Мнение

Ольга Трошева, руководитель КЦ «Петербургская Недвижимость»:

– В прилегающих к Петербургу районах Ленобласти продолжается снижение объема предложения. Наиболее популярные территории исчерпали строительный потенциал. Это прежде всего Кудрово, а затем – Мурино, где постепенно достраиваются крупные объекты от застройщиков из топ-10, а в разработке и продаже остаются проекты на участках, более удаленных от метро. Им уже есть альтернатива в городе примерно по той же цене, например, в Шушарах, Усть-Славянке и на Охте.