Аренда подорожала на 10% за высокий сезон

Эксперты аналитического центра «Циан», ведущей в России цифровой платформы операций с недвижимостью, подвели итоги высокого сезона на рынке долгосрочной аренды.

- Активность на рынке долгосрочной аренды в сентябре на треть выше, чем в августе. Пик спроса пройден.

- За высокий сезон аренда подорожала на 10%. Однако темпы роста ниже, чем в прошлом году (тогда +20%).

- К концу сентября ставки аренды перешли к снижению: -1% относительно максимумов середины месяца. Подробная статистика по локациям 500+ – в приложении.

- В динамике объёма предложения в конце сентября тренд изменился со снижения на рост. За месяц выбор увеличился на 3%.

- Пик активности на рынке долгосрочной аренды пройден: максимум просмотров объявлений на сайте Циан был достигнут в середине сентября. Потенциальный спрос (число просмотров объявлений на сайте Циан) по итогам месяца оказался на треть выше, чем в августе и на 80% выше, чем весной.

- К концу сентября ставки аренды в большинстве городов перестали увеличиваться и даже перешли к снижению. За месяц (относительно конца августа) аренда в среднем по анализируемым локациям подешевела на 0,9%. Наибольшее снижение в Сочи (-10%) и Кемерове (-9%). В 12 городах из 40 ставки пока что продолжают увеличиваться.

В годовом выражении ставки почти не изменились – в среднем по городам рост относительно конца сентября 2024 г. лишь на 3% (с учётом инфляции аренда сейчас даже дешевле, чем прошлой осенью). Рекорд цен, при этом, был побит – в середине месяца средний показатель по городам превышал 31 тыс. рублей, тогда как год назад не достиг 30 тыс. рублей.

Динамика средней ставки аренды 1-комн. квартир в локациях 500+ на конец месяца

Источник: Циан.Аналитика

Источник: Циан.Аналитика

- За высокий сезон аренда в 2025 г. подорожала на 10% (относительно минимумов апреля). В 2024 г. за аналогичный промежуток времени ставки увеличились на 20%. Рост оказался слабее прошлогоднего из-за эффекта «высокой базы» (высокие цены сложнее индексировать), снижения темпов роста доходов (зарплаты растут медленнее, чем ставки), большего объёма предложения, чем в прошлом году.

- Объём предложения относительно конца августа вырос на 3%. Увеличение активности на рынке долгосрочной аренды завершилось, выбор на рынке закономерно перестал снижаться и даже перешёл к восстановлению в большинстве городов. Особенно сильно (более чем на 30%) количество лотов выросло за месяц в Уфе, Новосибирске, Кирове и Калининграде.

Сейчас объём предложения на 63% больше, чем год назад (резкий рост числа лотов произошёл в конце прошлого года).

Динамика объёма предложения на рынке долгосрочной аренды в локациях 500+ на конец месяца

Источник: Циан.Аналитика

«Уже к концу сентября ситуация на рынке долгосрочной аренды стабилизируется: снижаются спрос и ставки, растёт выбор, – комментирует Елена Бобровская, эксперт Циан.Аналитики. – До конца года цены могут сократиться ещё на 10-12% от сегодняшних уровней».

Приложение

|

Локация |

Средняя ставка аренды 1-комн. квартиры в конце сентября 2025, тыс. рублей в месяц |

Динамика средней ставки |

|

|

за год |

за месяц |

||

|

Барнаул |

27,5 |

8% |

0,0% |

|

Владивосток |

29,0 |

-6% |

5,1% |

|

Волгоград |

26,7 |

-3% |

2,7% |

|

Воронеж |

22,4 |

-4% |

1,4% |

|

Екатеринбург |

37,1 |

-1% |

0,5% |

|

Ижевск |

23,8 |

-4% |

-2,1% |

|

Иркутск |

32,3 |

7% |

1,6% |

|

Казань |

32,6 |

-3% |

0,3% |

|

Калининград |

38,0 |

8% |

-1,3% |

|

Кемерово |

22,1 |

-9% |

-9,1% |

|

Киров |

21,2 |

2% |

3,4% |

|

Краснодар |

26,4 |

-15% |

0,4% |

|

Красноярск |

30,2 |

5% |

0,7% |

|

Ленинградская область |

31,2 |

4% |

0,6% |

|

Махачкала |

29,8 |

10% |

2,4% |

|

Москва |

72,0 |

-1% |

2,4% |

|

Московская область |

43,0 |

4% |

0,0% |

|

Набережные Челны |

28,6 |

10% |

2,9% |

|

Нижний Новгород |

36,1 |

-3% |

-1,1% |

|

Новокузнецк |

23,0 |

10% |

-4,6% |

|

Новосибирск |

35,5 |

3% |

0,6% |

|

Омск |

25,0 |

2% |

-3,1% |

|

Оренбург |

22,4 |

17% |

0,4% |

|

Пермь |

28,3 |

11% |

0,7% |

|

Ростов-на-Дону |

30,8 |

-10% |

-0,6% |

|

Рязань |

27,2 |

13% |

1,9% |

|

Самара |

30,0 |

2% |

0,0% |

|

Санкт-Петербург |

49,7 |

7% |

-1,0% |

|

Саратов |

22,5 |

0% |

-6,6% |

|

Севастополь |

33,1 |

28% |

-4,1% |

|

Сочи |

47,7 |

1% |

-10,0% |

|

Ставрополь |

24,1 |

2% |

-0,8% |

|

Тольятти |

20,3 |

-2% |

1,0% |

|

Томск |

26,3 |

4% |

-4,7% |

|

Тюмень |

28,6 |

6% |

2,1% |

|

Ульяновск |

20,1 |

-4% |

-2,9% |

|

Уфа |

25,0 |

0% |

-3,8% |

|

Хабаровск |

43,7 |

19% |

1,2% |

|

Челябинск |

25,7 |

-4% |

-4,8% |

|

Ярославль |

25,7 |

0% |

-5,9% |

|

|

30,6 |

3% |

-0,9% |

Источник: Циан.Аналитика

Методика

В выборку вошли 40 ключевых локаций (в т.ч. все города с населением от 500 тыс. человек). Использовались данные по ставкам аренды 1-комнатных квартир (кроме элитных) и по количеству объектов всех типов комнатности.

По данным департамента аналитики компании «БОН ТОН», по итогам октября 2020 г. на первичном рынке бизнес-класса Москвы объем предложения снизился на 2,5 % площади и на 1,8% лотов за месяц. За год сокращение составило 33% по площади и 36% по количеству лотов.

Половина предложения квартир бизнес-класса приходится на 3 округа: ЗАО (20,1%), ЮАО (16%) и САО (15,6%). За месяц больше всего объем предложения сократился в ЦАО - на 22,3%, в ЮАО и САО на 6,4% и на 5,6%. В СВАО предложение выросло на 13,8% в результате выхода нового проекта и в СЗАО – на 7,8%.

Более трети экспозиции по-прежнему приходится на 3 района: Даниловский (ЮАО) – 14,9%, Раменки (ЗАО) – 9,7% и Хорошево-Мневники (СЗАО) – 8,7%. Больше всего за месяц сократился размер предложения в районах Пресненский – на 27%, Филевский парк – на 15% и Раменки – на 11%.

По стадиям строительной готовности почти 60% предложения находится на заключительной стадии строительной готовности: на стадии фасадно-отделочных работ - 24,8%, на стадии благоустройства – 12,6% и введено - 21,6%. На начальной стадии строительства находится 27,4% предложения: нулевой цикл – 20,6% и монтаж первых этажей – 6,8%. За отчётный месяц размер предложения на начальной стадии вырос на 10%, а на заключительной сократился на 2,2%.

По итогам октября 2020 г. средневзвешенная цена (СВЦ) предложения квартир в бизнес-классе составила 286,8 тыс. руб. (+2,2% за месяц). За год СВЦ выросла на 17%. С начала 2020 года СВЦ на квартиры бизнес-класса выросла на 16,4%.

Средняя цена квартиры бизнес-класса составила 22,5 млн руб., которая выросла на 1,2% за месяц. За год цена выросла на 22% с 18,5 млн руб.

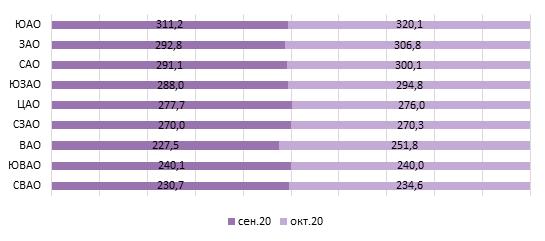

Самым доступным округом стал СВАО с СВЦ на уровне 234,6 тыс. руб., которая выросла на 1,7% за месяц. Самым дорогим по-прежнему является ЮАО с СВЦ на уровне 320,2 тыс. руб., которая выросла на 2,8%.

Рейтинг округов по СВЦ на рынке квартир бизнес-класса, тыс. руб.

Доля квартир с отделкой достигла 72% на рынке новостроек эконом- и комфорт-класса в Москве, подсчитали эксперты «Метриум». Год назад только в 57% квартир была предусмотрена такая опция. При этом доля квартир с финишной отделкой выросла, а число вариантов жилья с предчистовой отделкой сократилось.

По данным аналитиков «Метриум», в октябре на рынке новостроек эконом- и комфорт-класса московские девелоперы продавали 12,7 тыс. квартир. Большинство из них – 8,1 тыс. единиц – предлагались с отделкой под ключ от застройщика. Еще 3,6 тыс. квартир были без отделки. Промежуточная опция – предчистовая отделка, которая еще называется white box, – была представлена в 1 тыс. квартир.

Соответственно, доля квартир с отделкой (чистовой и предчистовой) составила 72% от общего объема предложения, из которых варианты жилья под ключ образуют 64%, а white box – 8%. Без отделки застройщики продавали 28% жилья на рынке массовых новостроек.

Доля квартир с отделкой устойчиво растёт последние годы, отмечают эксперты «Метриум». Год назад у потенциальных покупателей жилья на рынке массовых новостроек Москвы на выбор было только немногим более половины таких вариантов жилья. На долю квартир с отделкой приходилось 57% квартир, из которых чистовая отделка была предусмотрена в 43% квартир, а white box – в 14%. Без отделки было 43% вариантов жилья.

«Покупатели отдают предпочтение разным типам отделки, и квартиры без отделки все еще востребованы рынком, – комментирует Игорь Козельцев, генеральный директор УК «Развитие». – Клиенты всегда стремятся придать индивидуальность новой квартире, что трудно сделать в жилье под ключ и отчасти в вариантах с white box. Другие клиенты, напротив, хотят сэкономить время и силы, поэтому приобретают жилье с готовыми планировочными и дизайнерскими решениям. Поэтому интересом пользуются все опции рынка. Тем не менее мы стимулируем продажи квартир под ключ в нашем проекте. К примеру, мы заключили соглашение с одним из производителей кухонной мебели, который помогает клиентам определиться с дизайнерскими решениями в таком жилье».

Динамика структуры предложения по типу отделки за последние 12 месяцев указывает, что девелоперы планомерно наращивают предложение жилья с отделкой. Это связано с возросшим спросом на такую опцию со стороны основной массы покупателей.

«На рынке жилья с отделкой и без есть разные тенденции, – поясняет Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Квартиры с предчистовой отделкой представляются покупателям золотой серединой. Не нужно тратить время и деньги на черновые работы, а дизайнерские решения можно выбрать самому. Полагаю, именно поэтому доля таких квартир снизилась: спрос очень высокий. Также сохраняется высокий спрос на жилье без отделки, так как по-прежнему многие клиенты рассчитывают делать ремонт самостоятельно, к тому же на рынке немало инвесторов, которые часто приобретают для перепродажи «черновые» квартиры. Наконец квартиры с отделкой также пользуются большим спросом. Чем выше стоимость квартир, тем меньше желание клиентов дополнительно вкладываться в них после получения ключей. Поэтому отделка под ключ – это тренд, и именно поэтому предложения такого жилья растет быстрее спроса, что и обуславливает увеличение числа таких объектов».

Источник: «Метриум»