Квартиры в дореволюционных домах дорожают быстрее рынка

Эксперты Циан.Аналитики проанализировали предложение квартир в дореволюционных домах на вторичном рынке Москвы и Санкт-Петербурга и выяснили, насколько популярны такие объекты и как отличается их стоимость.

Санкт-Петербург и Москва – лидеры по количеству сохранившихся дореволюционных домов. Они располагаются в исторических частях городов (например, в Москве – компактно внутри Садового кольца). Квартиры в них составляют сейчас около 2% от всего предложения на вторичном рынке в Москве и сразу 14% в Санкт-Петербурге (там в продаже можно найти даже помещения в домах, построенных в конце XVIII века). В Москве в районах Басманный и Тверской доля лотов в дореволюционных домах достигает 25-35% от всего объёма активного предложения, а в Санкт-Петербурге в округах Сенной, Веденский и Коломна превышает 90%.

Топ-10 районов Москвы и Санкт-Петербурга по доле квартир в дореволюционных домах от общего объёма предложения в них

|

Районы Москвы (АО) |

Доля лотов в дореволюционных домах от общего объёма предложения в районе |

Округа Санкт-Петербурга (районы) |

Доля лотов в дореволюционных домах от общего объёма предложения в районе |

|

Тверской (ЦАО) |

35% |

Сенной (Адмиралтейский) |

91% |

|

Басманный (ЦАО) |

25% |

Введенский (Петроградский) |

91% |

|

Мещанский (ЦАО) |

24% |

Коломна (Адмиралтейский) |

91% |

|

Арбат (ЦАО) |

20% |

№ 78 (Центральный) |

83% |

|

Красносельский (ЦАО) |

19% |

Литейный (Центральный) |

82% |

|

Замоскворечье (ЦАО) |

15% |

Владимирский (Центральный) |

81% |

|

Хамовники (ЦАО) |

14% |

Кронверкское (Петроградский) |

80% |

|

Пресненский (ЦАО) |

8% |

№ 7 (Василеостровский) |

75% |

|

Таганский (ЦАО) |

3% |

Адмиралтейский (Адмиралтейский) |

69% |

|

Якиманка (ЦАО) |

3% |

Екатерингофский (Адмиралтейский) |

68% |

Источник: Циан.Аналитика

В советские годы квартиры в дореволюционных домах были переоборудованы в «коммуналки» или (реже) в многокомнатные помещения на 2-3 отдельные квартиры. Многие дома подверглись капитальному ремонту и полной замене перекрытий и сетей. В постсоветский период число коммунальных квартир стало сокращаться (связано это, в т.ч. с программами по их расселению), но в Санкт-Петербурге их пока что ещё много. Многие строения того периода в последние годы проходят через реконструкцию и «превращение» в элитные клубные дома (особенно это характерно для центра Москвы).

«Сейчас это, как правило, дома с дорогими квартирами, как за счёт их расположения в центре, так и за счёт больших площадей (метраж помещений в дореволюционных доходных домах, как правило, превышал 100 кв. м.), – комментирует Елена Бобровская, эксперт Циан.Аналитики. – В Москве цена квадратного метра в дореволюционных домах сейчас в 2,5 раза выше, чем в среднем по городу (в массовом сегменте), в Санкт-Петербурге разрыв меньше – на 32%».

Цены в дореволюционных домах в последние годы увеличиваются быстрее, чем в целом по рынку за счёт повышенного интереса к ним: с 2022 г. «квадрат» в дореволюционных домах в Москве подорожал на 36% при росте в среднем по рынку на 6,3%, в Санкт-Петербурге – на 26,8% (средний по рынку рост на 5,9%).

Источник: Циан.Аналитика

Квартиры в дореволюционных домах сохраняют свою привлекательность и сейчас. В Москве в структуре потенциального спроса (в просмотрах объявлений на сайте Циан) на такие лоты приходится лишь 3%, однако доля в спросе выше, чем доля в предложении, а по относительному показателю (числу просмотров на 1 объявление) эти объекты даже популярнее постсоветских многоэтажек. В Санкт-Петербурге в структуре потенциального спроса на квартиры в дореволюционных домах приходится 16% просмотров (больше только у недавних новостроек), а по среднему числу просмотров 1 объявления они занимают второе место после советских кирпичных домов.

Характеристика рынка квартир в дореволюционных домах

|

|

Москва |

Санкт-Петербург |

||||||

|

мар.22 |

мар.23 |

мар.24 |

мар.25 |

мар.22 |

мар.23 |

мар.24 |

мар.25 |

|

|

Доля от общего объёма предложения на вторичном рынке |

2% |

2% |

2% |

2% |

14% |

11% |

12% |

14% |

|

Средняя цена кв.м., тыс. рублей |

650 |

612,1 |

743,9 |

884 |

241,2 |

229,9 |

265,4 |

305,8 |

|

Насколько цены в дореволюционных домах выше среднегородского уровня |

в 2 раза |

в 2 раза |

в 2,2 раза |

в 2,5 раза |

10% |

13% |

20% |

32% |

|

Доля в потенциальном спросе (числе просмотров объявлений на сайте Циан) |

2% |

2% |

2% |

3% |

21% |

15% |

16% |

16% |

Источник: Циан.Аналитика

В I квартале 2021 г. объем ввода новых складских площадей в Московском регионе составил 125,6 тыс. кв. м, что на 16,8% меньше показателя аналогичного периода прошлого года. Новое предложение представлено исключительно спекулятивными объекта, наиболее крупными новыми проектами стали «БАТИ Лосино» (49 тыс. кв. м), СК «Томилино» (26 тыс. кв. м) и вторая фаза комплекса «Троице-Сельцо» (25 тыс. кв. м).

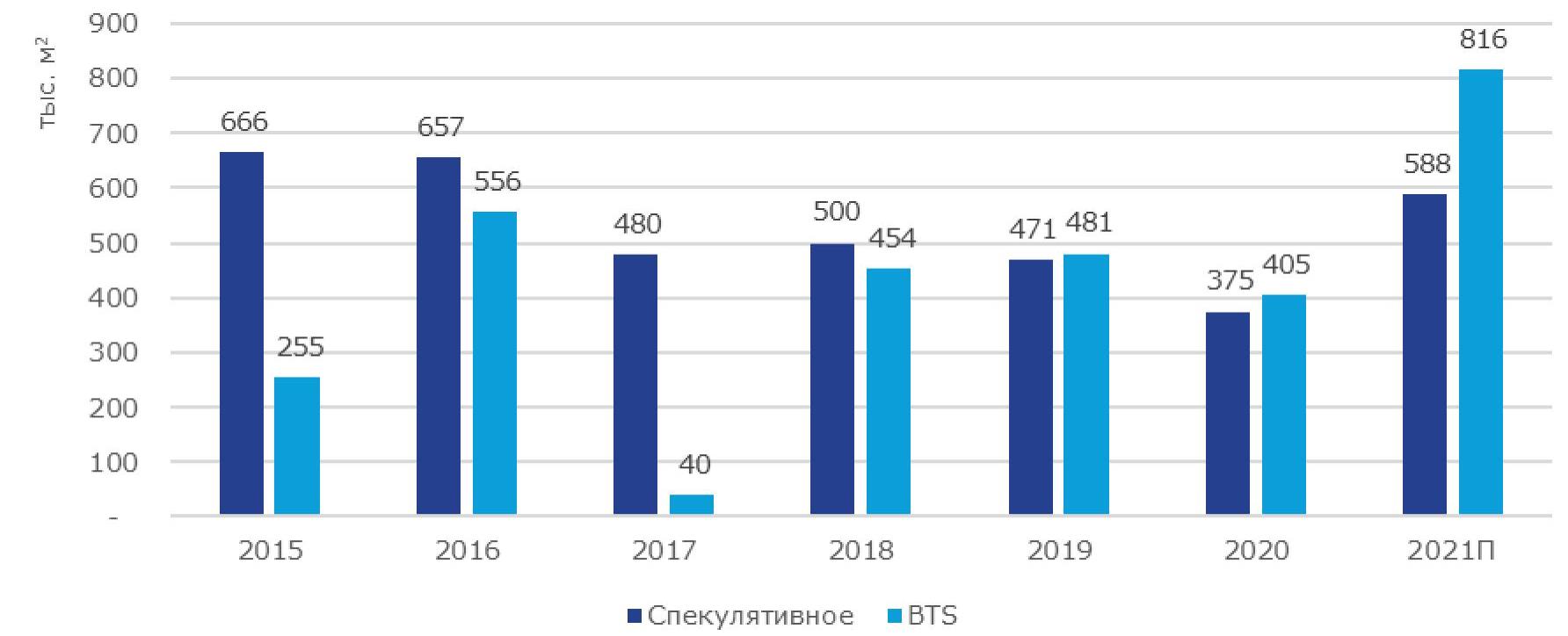

По прогнозам Colliers, из-за переноса сроков реализации объектов с 2020 г. и BTS-сделок, заключенных в прошлом году, в 2021 г. ожидается рекордный ввод складских помещений с 2014 г. — более 1,4 млн кв. м. Из них более половины будут составлять объекты в формате built-to-suit (816 тыс. кв м), что также станет максимально высоким показателем за всю историю наблюдения.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости, земли Colliers: «В I квартале 2021 г. мы наблюдали высокую активность на рынке складской недвижимости – компании постепенно восстанавиваются после коронокризиса, планируют долгосроное развитие и на этом фоне арендуют и покупают новые площади. Некоторые компании в свою очередь реализуют стратегию эксперимента, сначала арендуя площади в определенной локации на 1-3 года, тестируют ее, а затем, учитывая этот опыт, строят объект built-to-suit. Несмотря на большой объем планируемого нового предложения на рынке, мы не ожидаем снижения ставок аренды – этому способствуют как стабильно высокий спрос, так и увеличение стоимости строительства объектов в связи с изменением курса валют и других экономических показателей».

Спекулятивное и BTS строительство, 2015-2021П

Объем купленных и арендованных площадей в Московском регионе за первые три месяца 2021 г. составил 271 тыс. кв. м, что почти вдвое больше показателя I кв. 2020 г.

В структуре спроса, продолжая тенденцию прошлого года, преобладали сделки онлайн-ритейлеров — 47% от общего объема пришлось на данный формат. Также примечательно,

что впервые с 2019 г. доля логистических компаний и дистрибьюторов в общем объеме спроса оказалась выше, чем у традиционных ритейл-компаний.

Переход к онлайн-торговле, произошедший во время локдауна, спровоцировал компании расширить или консолидировать складские мощности. Однако в текущем году данная тенденция пойдет на спад, поскольку большинство компаний уже осуществили свои планы

по увеличению занимаемых площадей и нацелены на региональную экспансию. По оценке Colliers, ожидаемый объем спроса по Московскому региону в 2021 г. не сможет достичь аналогичный показатель 2020 г.

Распределение арендованных и купленных площадей по отраслям, I кв. 2021

Несмотря на крупные BTS-соглашения, 68% сделок в I кв. 2021 г. было заключено в спекулятивных объектах. Наиболее крупной из них стала аренда логистической компанией «ПЭК» 40,5 тыс. КВ. М в СК «Адидас» в Чехове.

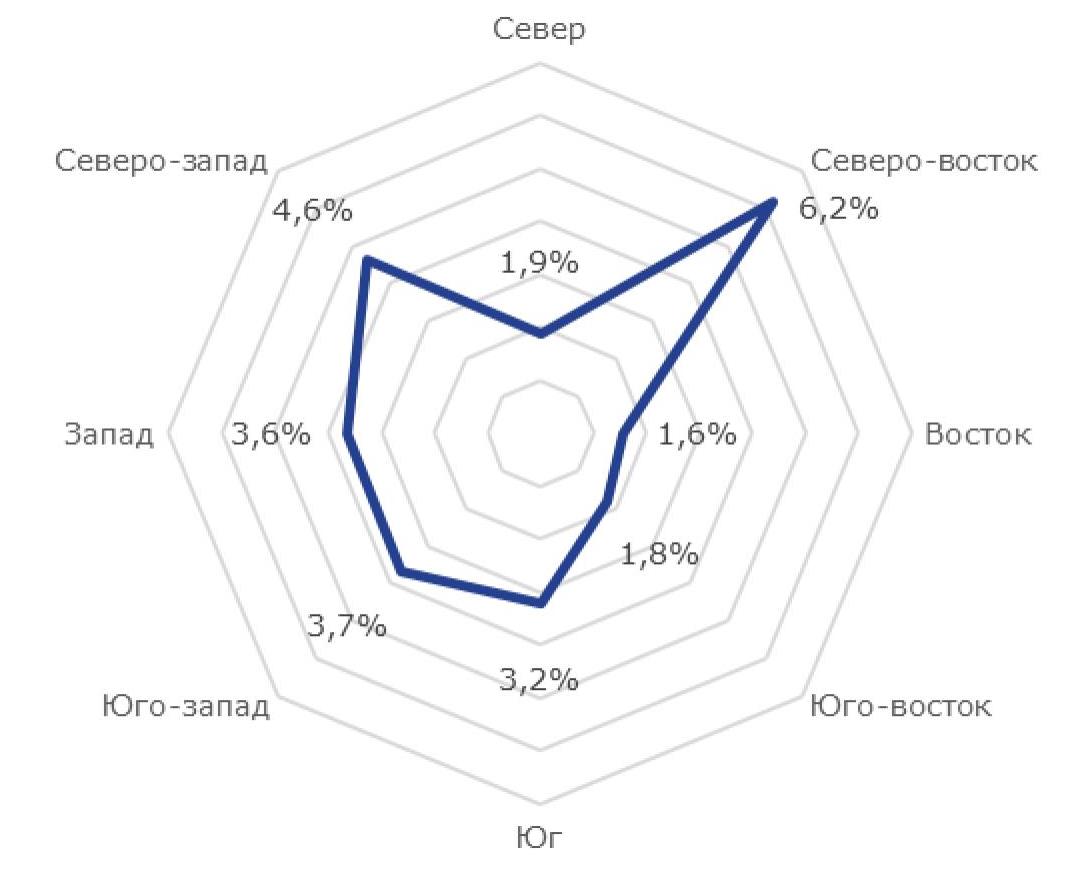

Объем свободного складского предложения в Московском регионе по итогам I кв. 2021 г. остается стабильно низким. Общий уровень вакантных площадей оставил 2,9% или 530 тыс. кв. м. Наибольший объем вакансии зафиксирован на южном направлении, где незанятыми остаются 170 тыс. кв. м. На традиционно востребованном северном направлении вакантны 64 тыс. кв. м, наибольший объем свободных площадей зафиксирован на северо-востоке —6,2% или 59 тыс. кв. м. По прогнозам Colliers, в совокупности с запланированным объемом спекулятивного ввода, переезд арендаторов в объекты, построенные под собственные нужды, стимулирует небольшой рост доли вакантного спекулятивного предложения в Московском регионе.

Доля свободных площадей по направлениям, Московский регион

Ставки аренды в I квартале 2021 г. продемонстрировали умеренный рост: средняя ставка аренды составила 4 130 руб./ кв. м/год без НДС и OPEX. Сложившийся на рынке дефицит качественных складских площадей, а также низкая вакансия в спекулятивных объектах продолжают влиять на увеличение средней ставки аренды, начавшееся в 2017 г.

По итогам первого квартала 2021 года объем чистого поглощения на офисном рынке Северной столицы составил 69 тыс. кв. м, что в 3,6 раз выше результатов аналогичного периода 2020 года.

Существенную часть чистого поглощения в начале 2021 года сформировали введенные в этом году бизнес-центры, построенные для конечных пользователей (арендаторов или собственников зданий) и вышедших на рынок уже заполненными. Без учета этих неспекулятивных объектов, чистое поглощение в бизнес-центрах класса В составило 18,6 тыс. кв. м, в то время как в классе А поглощение составило -5,8 тыс. кв. м (отрицательное значение показывает, что суммарно было освобождено больше площадей, чем заполнено).

По данным Colliers, наибольшим спросом в первом квартале 2021 года пользовались помещения класса В – на них пришлось 97% от общего объема сделок аренды. По размеру сделок самыми популярными оказались помещения площадью до 500 кв. м - на них пришлось около 80% всех сделок.

С точки зрения структуры арендаторов, лидером по объему спроса в первом квартале стал банковский сектор – 37% от общего объема всех сделок. Энергетический сектор сформировал 23%, сегмент «информационные технологии и телеком» - 17%. К тому же, увеличилась активность секторов ритейла и профессиональных услуг.

Рост спроса арендаторов в начале года заметно повлиял на уровень вакантности. Так, доля свободных площадей в классе В снизилась с 8,3% в четвертом квартале 2020 года до 7,5% в первом квартале 2021 года. Средние ставки аренды (без учета НДС) в этом классе также выросли – с 1 094 руб./кв. м/месяц в четвертом квартале 2020 года до 1 139 руб./кв. м/месяц в первом квартале 2021 года. Уровень вакантности в классе А увеличился за три месяца на 0,4 п.п. и составил 3,4%. При этом средний уровень запрашиваемых ставок аренды практически не изменился – 1 578 руб./кв. м/месяц (без учета НДС).

С начала 2021 года рынок офисной недвижимости Санкт-Петербурга пополнился четырьмя бизнес-центрами общей площадью 50,4 тыс. кв. м. Основной объем ввода составили неспекулятивные объекты: «Морская резиденция» (40 тыс. кв. м), «Гайде» (5,4 тыс. кв. м), ETM (3,5 тыс. кв. м). К спекулятивному новому предложению относится реконструированное здание площадью 1,5 тыс. кв. м, которое стало частью бизнес-центра «Гайот». Всего объем качественных офисных площадей по итогам первого квартала 2021 года составил 3,71 млн кв. м.

«С начала года мы наблюдаем рост интереса арендаторов к качественным помещениям класса А. Однако предложение в этом классе ограничено, а ставки в некоторых объектах могут быть выше рынка, что побуждает арендаторов временно выбирать помещения класса В. В то же время, часть компаний готова ждать окончания строительства качественных объектов класса А, поэтому такие бизнес-центры вводятся в эксплуатацию с определенной долей заполняемости. В целом, активность арендаторов увеличивается, и мы ожидаем, что рынок может вернуться к допандемийному уровню ставок и вакантности в течение 2021 года», - комментирует Виктория Горячева, замдиректора департамента услуг для арендаторов и офисной недвижимости Colliers.