За прошедшие 10 лет объем рынка готовой складской недвижимости в России вырос в два раза и достиг 43,1 млн кв. м

В 2024 году, по прогнозам Nikoliers, ожидается максимальный объем ввода за всю историю складского рынка – 6 227 тыс. кв. м, из которых 48% придется на регионы.

Совокупный объем качественного готового предложения рынка складской недвижимости России по итогам первого полугодия 2024 года достиг отметки 43,1 млн кв. м. Благодаря растущей девелоперской активности за прошедшие 10 лет емкость рынка складской недвижимости выросла на 20,4 млн кв. м или почти в два раза (в 2014 г. объем складской недвижимости в России составлял 22,7 млн кв. м). В Nikoliers прогнозируют, что из-за существенного дефицита высококлассных логистических центров их активные темпы строительства по всей России продолжатся.

Драйвером развития складского сегмента на региональном рынке является экспансия крупнейших продуктовых сетей и маркетплейсов страны (Ozon, Wildberries, Яндекс и др.) и ожидаемое открытие их логопарков. После длительного наращивания объемов складских мощностей в Московском регионе и ряде городов-миллионников онлайн-ритейлеры постепенно перенаправляют свое внимание на другие регионы России, анонсируя крупные BTS-проекты на наиболее востребованных для них территориях. Маркетплейсам теперь интересно усиливать свое присутствие не только в городах-миллионниках, но и в менее крупных населенных пунктах.

Распределение готового объема качественного складского предложения по городам России на конец первого полугодия 2024 года:

Как видно на диаграмме, на данный момент наиболее обеспеченными готовым качественным объемом складского предложения являются такие локации, как Московский регион, Санкт-Петербургская агломерация, а также такие крупные региональные города, как Екатеринбург, Новосибирск, Ростов-на-Дону и др. По оценкам Nikoliers, в конце 2024 года лидером по объему нового строительства может оказаться Новосибирск (300 тыс. кв. м), где строятся РЦ Wildberries площадью 150 тыс. кв. м в ПЛП «Новосибирск» и II очередь ОРЦ «РусАгроМаркет» (70 тыс. кв. м). На втором месте Казань 248 747 кв. м и на третьем Владимир 198 500 кв. м.

Активные темпы строительства высококлассных логистических центров продолжатся: в 2024 г. ожидается максимальный объем ввода за всю историю складского рынка – 6 227 тыс. кв. м (почти половина от этого объема придется на региональный рынок), в результате чего общий объем складского предложения в России увеличится до 48,4 млн кв. м.

Динамика объема готового качественного складского предложения России по основным рынкам

Источник: Nikoliers

Источник: Nikoliers

ТОП-5 регионов-лидеров по обеспеченности складскими площадями:

|

Регион |

Обеспеченность складскими площадями (кв. м/1000 чел.) |

|

Екатеринбург |

1 539 |

|

Ростов-на-Дону |

1 143 |

|

Московский регион |

1 116 |

|

Новосибирск |

989 |

|

Краснодар |

782 |

Источник: Nikoliers

Формирующийся на складском рынке России баланс по распределению объема предложения в сторону региональных рынков во многом вызван реализацией проектов для маркетплейсов и продуктовых сетей, которые возводятся по схеме BTS или как собственное строительство. Эти игроки активно наращивают свои складские мощности по всей стране, тем самым увеличивая зону покрытия и оптимизируя логистические и бизнес-процессы.

Динамика соотношения объема качественного готового складского предложения России по основным рынкам

Источник: Nikoliers

Источник: Nikoliers

Принимая во внимание текущую активность заключения BTS-сделок в регионах, по итогам 2024 г. региональный рынок складской недвижимости может впервые превысить показатель ввода столицы на 33%. С большой долей вероятности данная тенденция продолжится и в последующие годы, поскольку рынок складской недвижимости России продолжает испытывать большой дефицит качественных свободных помещений.

Динамика объема ввода по основным рынкам России

Источник: Nikoliers

Источник: Nikoliers

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости Nikoliers: «Учитывая текущий характер деловой активности маркетплейсов, который вызван запросом потребителя на быструю доставку товаров, мы прогнозируем сохранение высоких темпов нового строительства на региональном рынке, что будет влиять на рост совокупного объема качественного складского предложения по всей России. При этом сделки с участием онлайн-ритейлеров отмечаются не только в городах с населением от миллиона человек, но и в менее крупных населенных пунктах. Ввиду ограниченного предложения на региональных рынках, девелоперам следует наращивать свои мощности и компетенции в регионах, это позволит им диверсифицировать бизнес и удовлетворить запросы на крупные складские площади от маркетплейсов и других компаний, активно масштабирующих свой бизнес в регионах».

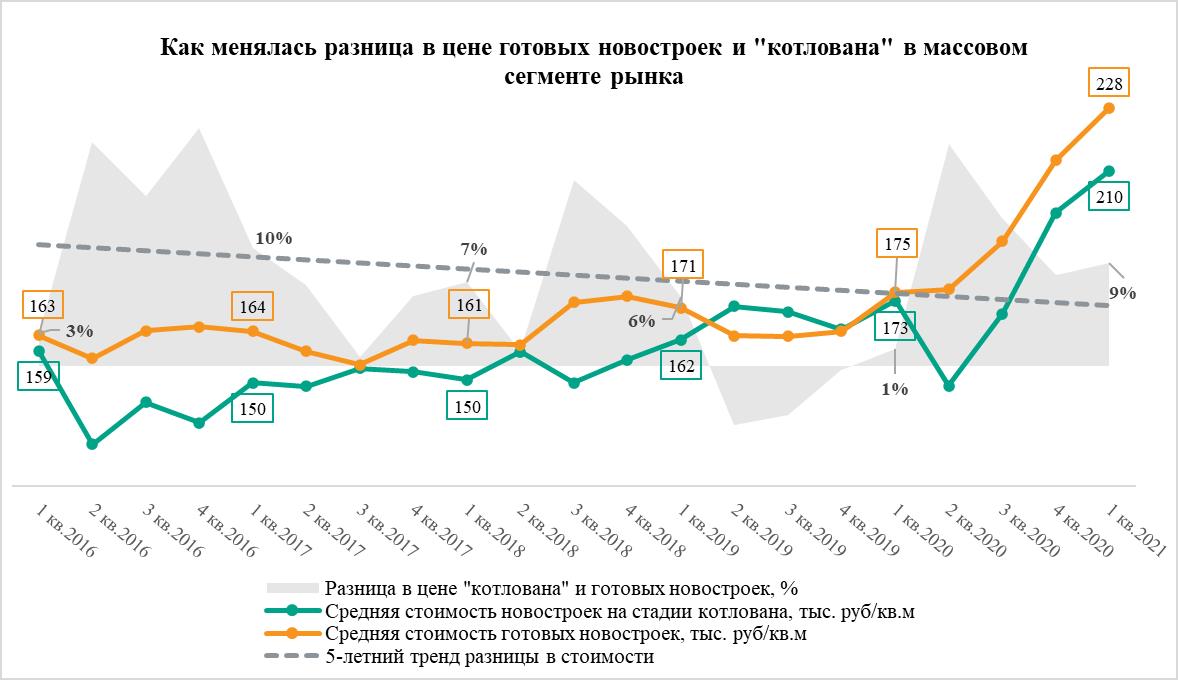

Аналитики «Метриум» фиксируют сокращение ценовой разницы между новостройками на начальном этапе[1] строительства и готовыми домами от московских застройщиков за последние пятилетие. В I квартале 2021 года квартиры в готовых массовых ЖК были на 9% дороже, чем на котловане, а в бизнес-классе завершенные дома оказались в среднем на 13% дешевле тех, что в начале строительства.

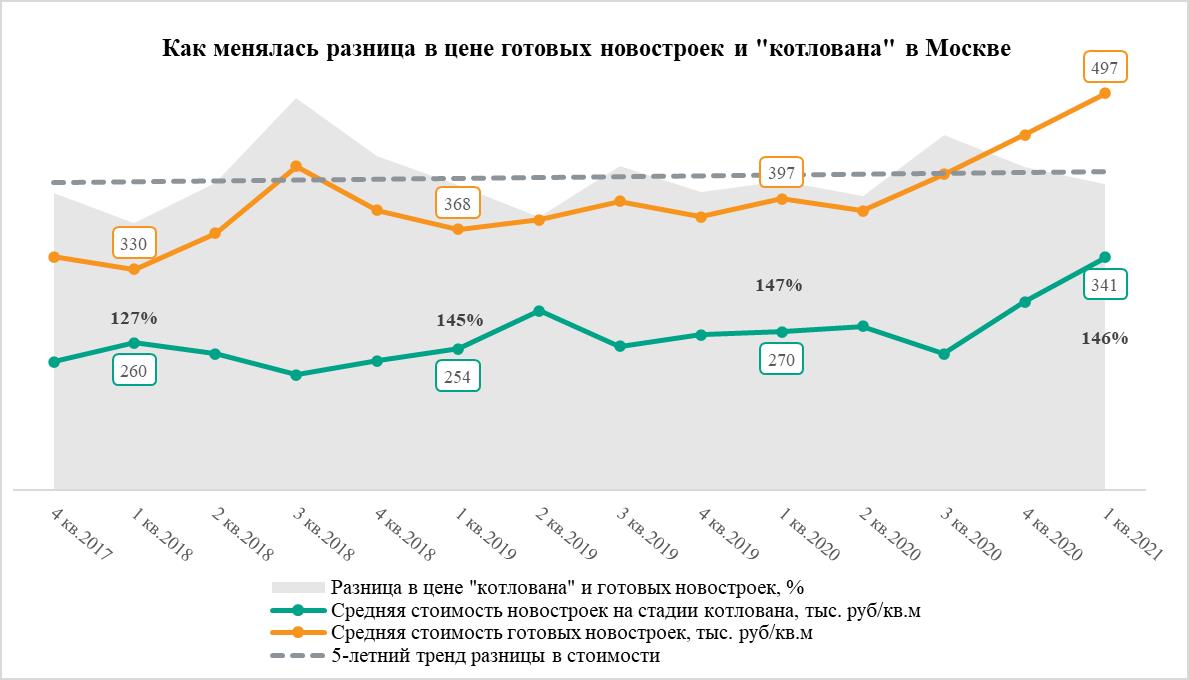

Цены в проектах новостроек на начальном этапе реализации постепенно «догоняют» стоимость готовых домов от застройщиков в Москве. К таким выводам пришли эксперты «Метриум», проанализировав динамику средней стоимости квадратного метра в корпусах с полученным разрешением на ввод в эксплуатацию (РВЭ) и в проектах зданий на нулевом цикле работ.

Комфорт- и эконом-класс

В массовом сегменте новостроек в целом разница между этими показателями сохраняется, но постепенно сокращается. В 2016 году она составила 14%, то есть готовые дома были в среднем дороже на 14%, чем варианты на котловане. В 2017 году этот показатель составил 6%, в 2018 году – 9%, а в 2019 году стал отрицательным, то есть в среднем готовые новостройки были дешевле строящихся на 1%.

В 2020 году ситуация была неоднозначной. В I квартале разница была незначительной (1%), а во II квартале она резко возросла – цены на новостройки на котловане упали (со 173 до 149 тыс. руб. за кв.м за квартал из-за ощутимого прироста количества квартир на начальном этапе в 1,7 раза до 5 тыс. штук), из-за чего готовые новостройки оказались на 18% дороже. В последний раз такие стоимостные различия наблюдались только в 2016 году. Впрочем, в последующие кварталы новостройки на стадии котлована начали быстро дорожать, и готовое жилье оказалось дороже квартир в корпусах нулевого цикла в I квартале 2021 только на 9%. Так или иначе тренд показателя нисходящий.

Источник: «Метриум»

Бизнес-класс

В сегменте новостроек бизнес-класса ситуация схожая, однако тренд на сокращение разницы в цене на квартиры в сданных и только начатых корпусах виден четче. Наибольшая разница в цене готовых новостроек и проектов на котловане в этом сегменте отмечалась аналитиками «Метриум» в 2016 году – в среднем (за четыре квартал года) показатель составил 26%. Затем в 2017 году произошло сокращение разницы в цене с 24% до 5% (среднее значение за четыре квартала - 10%), но в 2018 году жилье в готовых домах бизнес-класса в среднем вновь стало дороже на 19%, чем варианты на котловане. Затем началось устойчивое снижение. В 2019 году в среднем готовые новостройки были только на 10% дороже строящихся. В 2020 году – на 5% дешевле. В I квартале 2021 года наметилась обратная зависимость средневзвешенной цены от степени готовности: корпуса с разрешением на ввод оказались дешевле «котлована» на 13%.

«Качественный уровень новостроек бизнес-класса быстро растет, – отмечает Дмитрий Железнов, коммерческий директор «Кортрос-Москва». – За прошедшие пять лет проекты жилья этого класса стали более сложными, технологичными, энергоэффективными. Застройщики таким образом повышают конкурентоспособность своих комплексов, привлекают дополнительные категории покупателей, скажем, инновационно ориентированных клиентов. К примеру, в наших проектах, причем не только бизнес-класса, мы внедряем системы умного дома. Всё это прямо влияет на себестоимость строительства и конечную цену продажи. Соответственно проект здания, которое еще только предстоит возвести, может быть более интересным, чем готовый комплекс, построенный (или разработанный) 5-7 лет назад. Это обуславливает более высокую цену новостроек на котловане».

Источник: «Метриум»

Весь рынок

Анализ ценовой динамики всех новостроек «старой» Москвы, включая премиальные и элитные, а также апартаменты, тем не менее показывает, что разница в цене готовых зданий и проектов на стадии котлована сохраняется. По подсчетам экспертов «Метриум», в среднем за последние четыре года квадратный метр в готовой новостройке в 1,45 раза дороже, чем на начальном этапе строительства и в готовом доме. Однако стоит отметить, что вклад в высокую стоимость готового предложения вносят высокобюджетные проекты, так как продажа подобных объектов редко ведется на этапе котлована.

Источник: «Метриум»

«Разница в цене новостроек на котловане и в готовых корпусах весьма волатильна и зависит от множества факторов, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Существенно влияет на динамику показателя соотношения и структура предложения готовых и проектных новостроек. Однако тренд на уменьшение разницы в цене очевиден. Это связано с несколькими факторами. Большое значение сыграл переход на новую модель финансирования – у застройщиков снизилась мотивация демпинговать цены на старте продаж в новом проекте для привлечения дольщиков, ведь деньги на стройку теперь дает банк. Вторая причина – устойчивое повышение спроса, которое наблюдается с 2018 года благодаря снижению ставок по ипотеке. Ситуация на рынке стала более комфортной для девелоперов, поэтому занижать цены на старте не имеет смысла. Наконец растет и качественный уровень новостроек. Готовые жилые комплексы, разработка проектов которых начиналась 4-5 лет назад, на фоне нового продукта с более продуманными планировками, выразительной архитектурой и интересными концепциями, выглядят морально устаревшими. В совокупности все эти причины ведут к тому, что стартовые цены в новых проектах и в новых корпусах выше среднерыночных. Тем не менее это совсем не значит, что покупать новостройки на ранней стадии не имеет смысла, так как оба варианта жилья продолжают дорожать».

[1] К готовому жилью относятся квартиры в корпусах с полученным разрешением на ввод в эксплуатацию. Начальная стадия строительства здания длится до выхода на отметку «ноль» (отметка чистого пола первого этажа дома) и включает в себя подготовку территории, раскопку котлована, заливку фундамента, строительство подземной части дома.

В I квартале 2021 г. общий объем арендованных и купленных офисных площадей составил 300 тыс. кв. м, что сопоставимо с показателями первых кварталов последних лет. 35% сделок в I квартале 2021 г. были заключены в объектах класса А. Около 15% площадей, арендованных с привлечением консультанта, расположены в гибких рабочих пространствах Москвы.

Большая доля спроса – 17% - в I квартале 2021 г. представлена компаниями в сфере «информационных технологий и телекоммуникаций». На втором месте – компании секторов «профессиональные услуги» и «добыча и распределение».

Объем купленных офисов в I квартале 2021 г. составил 9 тыс. кв. м, что в пять раз меньше аналогичного показателя 2020 г. Такое значительное снижение вызвано отсутствием сделок по продаже объектов целиком. Объем розничных продаж, в свою очередь, снизился в 1,5 раза по сравнению с I кварталом 2020 г. Ключевыми драйверами спроса на покупку офисных блоков по-прежнему остаются банки, энергодобывающие компании, а также представители сферы строительства.

Объем ввода в I квартале 2021 г. составил 310 тыс. кв. м площадей, что на 38% больше показателя за весь 2020 г. Такой внушительный прирост был вызван переносом сроков ввода в эксплуатацию ряда запланированных проектов в 2020 г. в связи с карантинными ограничениями. Несмотря на большой объем ввода, рынок спекулятивного предложения пополнило лишь 18% от оъема нового ввода. Два крупнейших деловых комплекса, завершенные в I квартале 2021 г., были реализованы непосредственно под клиента:«Ростех-Сити» (174 тыс. кв. м) в Тушине, который станет штаб-квартирой для госкорпорации Ростех, и «Два Капитана» (80 тыс. кв. м) в Красногорске, где разместятся правительственные структуры Московской области.

Совокупно в 2021 г. к строительству заявлено 643 тыс. кв. м площадей, что может привести к наибольшему показателю ввода на офисном рынке Москвы за последние пять лет.

В период до пандемии сроки ввода в эксплуатацию большинства запланированных объектов приходились на конец года, в частности на IV квартал. На сегодняшний день половина нового предложения пришлась на I квартал 2021 г., еще 27% ожидается во II квартале 2021 г. Изменение распределения будущего предложения обусловлено рядом объектов, построенных еще в 2020 г., но еще не получивших разрешение на ввод в эксплуатацию.

Вакантность в сегменте офисной недвижимости по итогам I квартала 2021 г. увеличилась на 0,3 п.п. и составила в 8,5%. Вакантность в классе А увеличилась на 0,4 п.п. по сравнению с IV кварталом 2020 г. и достигла 13,0%, в то время как аналогичный показатель в классе В+/-остался без изменений на уровне 7,0%.

Стабильно ММДЦ «Москва-Сити» является одним из востребованных деловых районов, о чем свидетельствует снижение доли вакантных площадей на 3,5 п.п. за квартал: с 13,8% в IV квартале 2020 г. до 10,4% в I квартале 2021 г. Аналогичная тенденция наблюдается в Центральном Деловом Районе Москвы, где было зафиксировано снижение вакантности на 1,2 п.п. за прошедший квартал: с 5,7% в IV квартале 2020 г. до 4,5% в I квартале 2021 г.

Наталья Боннели, директор департамента офисной недвижимости Colliers: «В данный момент активность арендаторов в сегменте офисной недвижимости продолжает оставаться на высоком уровне. Компании рассматривают различные варианты —как переезд в новый офис с целью сэкономить или улучшить качество текущего офиса, так и расширение текущих площадей в связи с ростом бизнеса. Рост уровня свободных площадей произошел за счет ввода в эксплуатацию ряда новых объектов, а также из-за большого уровня вакантных площадей класса A. Арендные ставки находятся в состоянии стагнации, но к росту их подталкивает ощутимый дефицит качественных площадей в востребованных объектах в премиальных локациях».