На чем базируется оптимизм застройщиков

Вместе со всей страной предварительные итоги года подводят и застройщики. По сути это экспертные оценки «с земли».

Коммерческий директор ГК «ПСК» Сергей Софронов рассказывает, что в начале уходящего года на рынке царили пессимистические настроения. Но вопреки ожиданиям информационный фон этого года оказался более спокойным, что позволило нарастить показатели относительно 2022 года. Цены увеличились пропорционально уровню инфляции. «Если сравнивать с ноябрем-2022, рост составил около 7,5%. С 218 тысяч рублей за кв.м. до 234 тысяч рублей за кв.м. рублей, – говорит специалист. При этом доля ипотечных сделок выросла с 77 до 87%».

Таким образом компания фиксирует положительную динамику по всем показателям на рынке недвижимости. Но с одной оговоркой касательно объемов ввода - во многом успешность по показателям ввода объясняется проектами, стартовавшими в 2020-2021 годах. В перспективе же, в целом по рынку неизбежно снижение объемов ввода. В частности, благодаря дефициту участков под застройку в актуальных локациях города.

Между тем, штудирование свежих правок Генплана Петербурга подсказывает, что кардинальный перенос «серого пояса» за пределы города и передача этих территорий под жилую застройку откладываются на неопределенное будущее.

Генеральный директор Агентства недвижимости ГК «КВС» Анжелика Альшаева также не скрывает удовлетворения, поскольку корпоративные планы на текущий момент выполнены – и по вводу, и по объёму продаж. «Более того, нынешний год можно считать наиболее успешным для компании с точки зрения объемов реализации, – объясняет глава Агентства. – Доля ипотечных сделок в новостройках компании достигла 76%, но по месяцам динамика различалась. Так в последние месяцы доля поднималась до 85%».

В этом объеме семейной ипотеки оказалось около 40%. И 46% от всех кредитов – ипотека с господдержкой. Впрочем, на IT-ипотеку выпадает относительно невысокое число (3,8%), но это все равно больше, чем в прошлом году. И практически иссякла военная ипотека, хотя ранее процент был приличный.

Средний первоначальный взнос на квартиры застройщика сейчас балансирует на уровне 23%. И, конечно, при законодательном увеличении его до 30% часть потенциальных клиентов останутся «за бортом», определенного снижения продаж не избежать. «Но не думаю, что провал окажется существенным. Тем более, что по нашим ожиданиям семейную ипотеку, благодаря ее повышенной социальной нагрузке, оставят в существующем виде. Но ипотеку с господдержкой, похоже, действительно будут всячески ухудшать для потенциальных покупателей, – предполагает Анжелика Альшаева. – Из трендов нынешнего года еще можно отметить рост доли региональных клиентов – конкретно в нашей компании – это не меньше 40%, а порой и 43%».

Следующий тренд, по словам Анжелики Альшаевой, связан с долей агентских сделок. Она поступательно пошла вверх и в некоторых компаниях достигла высоких 70%. В ГК «КВС» этот показатель в среднем был около 35%, а в текущей ситуации его удалось урегулировать до 40%.

На рынке первичной недвижимости вырос интерес к готовому жилью, подсказывает директор онлайн агентства недвижимости и кредитования «Ипотека под опекой» Наталья Никитина.

«В большинстве сделок речь идет о приобретении вводимых в эксплуатацию в течение ближайшего полугодия объектов или уже сданного жилья. Новостройки на стадии котлована мало кого интересуют, – говорит Наталия Никитина. – Объяснение тренду банальное. До проектного финансирования между разными стадиями стройки был гораздо более заметный разброс цен. Сегодня же, это в 10-15%, что не столь для клиентов значимо».

Привлекательность объектов повышенной степени готовности, кроме прочего приближает возможность сдавать объект в аренду. Клиенты стремятся купить и сразу начать отбивать траты. Этот же принцип закладывается и в ипотечно-инвестиционные сделки. Тем более, сейчас можно найти варианты, когда удается сдать дороже ежемесячного ипотечного платежа.

«В целом уходящий год обошелся без существенных спадов покупательской активности», – рассуждает риэлтор.

Руководитель по продажам доходных проектов Becar Asset Management Яна Лепёшина констатирует, что приходится рассуждать о показателях «в среднем по рынку», что не совсем корректно. Тем не менее, и такие подсчеты демонстрируют, что на рынке апартаментов за 10 месяцев цены во всех сегментах подросли на 7-7,5%.

Специалист подчеркивает, что рынок апартов функционирует в отрыве от льготной ипотеки. И портрет покупателя апартаментов имеет свои нюансы. Зачастую это инвестор, предпочитающий пассивный доход.

«Приходится как-то обходиться без ипотеки с государственной поддержкой, – констатирует эксперт. – Идут эксперименты с различными форматами рассрочки. Да и самой рассрочке постоянно находится какая-нибудь альтернатива. Например, в проекте Digital Village Vertical в рамках партнерства с Банком «Санкт-Петербург» запущена программа, по которой кредитная ставка составляет 3% до ввода объекта в эксплуатацию. А если объект готовый, ставка в 3% дается на первые три года». В свою очередь при таком решении застройщик снижает риски по возникновению задолженности клиентов. Деньги в компанию сразу поступают из банка.

Еще в пользу апартаментов работает то, что рынок аренды за последний год вырос на более чем 10%, и загрузка в объектах компании сейчас фиксируется на уровне 78%.

«И мы добились в этом году рекордной выручки, с августа же продажи пошли лавиной, – докладывает директор по продажам строительного холдинга «Сенатор» Олег Добродеев. – И в будущее продолжаем смотреть с оптимизмом. Хотя государство традиционно не балует сегмент апартаментов поддержкой».

Застройщику, кроме просто строительства, необходимо развиваться и повышать востребованность производимого продукта, и компания вынуждена искать эксклюзивные ниши. Например, двигаться в сторону рекриационных объектов с санаторными функциями.

Кроме того, требуется дополнительная отладка внутренних процессов. Так, строительный холдинг «Сенатор» запустил «очень крутой» совместный проект с ДОМ.РФ. Теперь можно купить в ипотеку номер в одном из проектов компании, где производится капитальный ремонт. Пусть de-jure это вторичка и, соответственно, любой другой банк требует отчет об оценке. А этот отчет не учитывает многие моменты.

Но ДОМ.РФ разработал специальную программу, делающую вышеназванные сделки возможными и интересными покупателям.

Генеральный директор ООО «ВсевРиэлт» Светлана Белова, отмечает, что льготная ипотека, несмотря на ограничения, остается безусловным фаворитом покупательских интересов. В том числе и на загородном рынке.

Кстати, большинство льгот распространяется и на земельные участки. Как подчеркивает специалист, по назначению земельных наделов не применяются категорические исключения. Ипотека дается на земли для индивидуального строительства и земли сельхозназначения с разрешением использования для садоводства-огородничества. «Но необходимо строить не дачную времянку, а жилой дом. Если мы говорим про дачу на земле сельхозназначения, то все равно необходимо объект оформлять как жилой дом. Это вопрос не качества объекта, а его статуса в выписке из ЕГРН. На строительство именно дачи банк ипотеку не даст», – уточняет Светлана Белова.

Еще одна деталь. Можно привлекать подрядчика, а можно строить самому.

Строительство своими силами отличается от привлечения подрядчика только сроками ввода в эксплуатацию – обычно банк дает на это один год, при заказе стройки у подрядной организации – до двух лет.

Конечно, компания проводит сделки и с городскими объектами. «Это долгосрочные вложения на высоких стадиях готовности, получение ключей в 2025 году потребителям не особо интересно», – рассказывает Светлана Белова.

Руководитель направления Развития партнёрских продаж Банк «ДОМ.РФ» Владимир Куприянов сообщает, что по итогам декабря у банка ожидается очередной рекорд по ипотечным сделкам. И, несмотря на позицию ЦБ, льготная ипотека остается в приоритетах. На первом месте по спросу пребывает семейная ипотека, потом госипотека и IT ипотека.

Банк широко практикует и собственные бонусы, и программы лояльности, как для покупателей, так и застройщиков. И вторые получают возможность уменьшать на период строительства ипотечные ежемесячные платежи.

Среди актуальных трендов эксперт называет рост популярности формата Trade-In. «Данный продукт (только на ДДУ) мы с сентября активно продвигаем. И ожидаем всплеска сделок в следующем году, – поясняет Владимир Куприянов. – А второй драйвер будущего года - ИЖС. Наш прогноз, 2024 год будет Годом ИЖС», – утверждает эксперт.

Генеральный директор СРО А «Объединение строителей СПб» Алексей Белоусов согласен, что уходящий год можно считать довольно успешным для отрасли хотя бы только потому, что он не принес каких-либо серьезных потрясений. «Можно констатировать тот факт, что устойчивость строительного комплекса Санкт-Петербурга и Ленобласти оказалась достаточно высокой перед вызовами времени».

А начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова обращает внимание, что город выполнил годовой план по вводу жилья (2,7 млн. кв. метров) еще в начале ноября.

С другой стороны, сегодня многие застройщики откладывают вводы новых объектов. Обычно – первый квартал, чтобы не устроить избыток предложения. Это никому не нужно.

Кром того, строителям приходится сталкиваться с постоянно растущей себестоимостью работ и стройматериалов. С кадровым дефицитом и «скромной» платежеспособностью населения.

Но, как бы там ни было, по мнению эксперта, происходит адаптация покупателей к новой повестке. И что уже явный плюс, никто не верит в предрекаемый непрофессионалами «обвал цен».

«Ну и, конечно, нелепо считать, будто рынок перекредитован», – резюмирует Светлана Денисова.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

Новое предложение

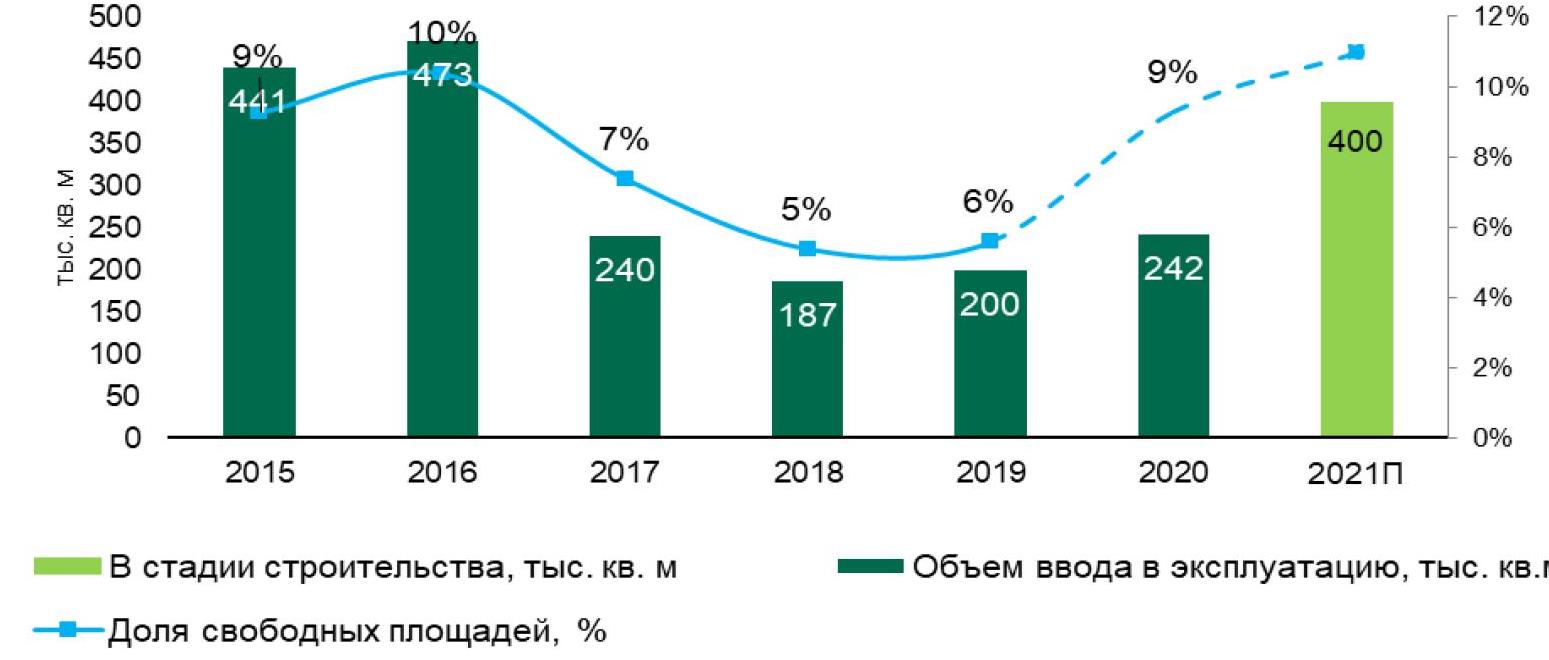

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

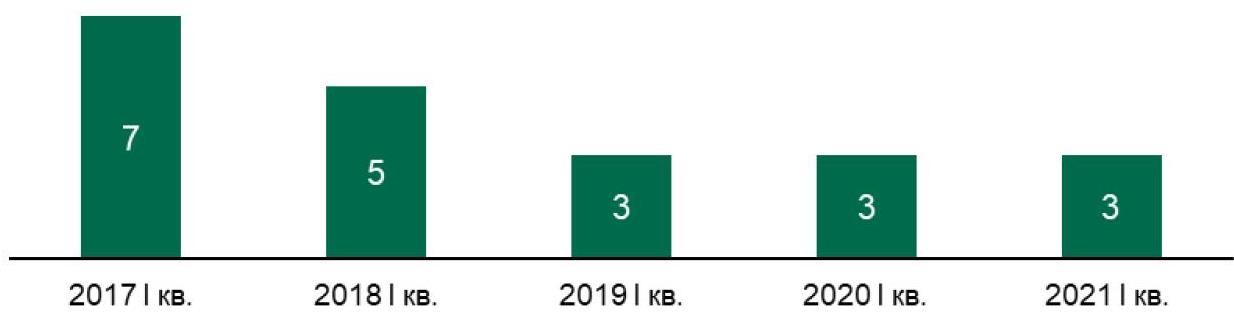

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Аналитики Циан подвели итоги продаж на вторичном рынке недвижимости по новым данным Росреестра (количество зарегистрированных прав собственности на основании договоров купли-продажи). Спрос в 2020 году увеличился на 2%. Порядка 6% семей в среднем по России взяли жилье на вторичном рынке в 2020 году.

- Спрос на вторичном рынке в 2020 году вырос на 2%: зарегистрировано 3,596 млн прав собственности на основании ДКП. «Дальневосточная» ипотека привела к существенному приросту сделок (+11% в Дальневосточном ФО).

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

- Среди регионов с самым большим числом сделок сильнейшее падение спроса зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

- В среднем 6% российских семей купили жилье на вторичном рынке. В Москве – наименьший показатель (всего 3% семей совершили покупку). Наибольшее число переходов прав собственности на тысячу человек – в Ингушетии и Тюменской области (14% и 12% семей соответственно).

- 14% прав собственности регистрируются за счет сданных новостроек. Самая большая доля – в Москве и Санкт-Петербурге.

- Спрос на вторичном рынке в 2020 году вырос на 2%

Вторичный рынок недвижимости, в отличие от сегмента новостроек, остался без господдержки и был вынужден «выживать» самостоятельно. Несмотря на отсутствие льготного кредитования, ставки по ипотеке также снизились за счет пересмотра ключевой ставки. Это позволило рынку готового жилья не просто «выйти в ноль» по числу сделок, но даже показать минимальный прирост.

Согласно данным Росреестра, в 2020 году в целом по России зарегистрировано 3,596 млн прав собственности на основании договоров купли-продажи (мены). В 2019 году показатель был чуть ниже – 3,533 млн прав. Таким образом, спрос по итогам 2020 года, несмотря на провальный второй квартал, оказался выше на 2%, чем в допандемийном 2019 году.

Наибольший прирост зарегистрированных прав собственности отмечен для Северо-Кавказского ФО (11,7%), в котором преобладает индивидуальное строительство. Рост в 2020 году объясняется эффектом низкой базы – даже несмотря на увеличение числа сделок, доля округа и его общий вклад по РФ минимален – на уровне 4% по числу сделок.

Существенный прирост по числу переходов прав собственности зафиксирован и на Дальнем Востоке, где действует «дальневосточная ипотека», доступная в том числе на объекты вторичного рынка, а не только в сегменте новостроек. Напомним, программа действует с декабря 2019 года, то есть именно по итогам 2020 года можно судить о ее эффективности. Дальневосточный ФО даже при наличии субсидии вносит минимальный вклад в общее число сделок – на уровне 5%. Для сравнения – по итогам 2019 года доля округа также составляла 5%.

Прирост по числу зарегистрированных прав собственности также отмечен в Уральском, Приволжском и Северо-Западному ФО. Одновременно в Центральном округе, на который приходится наибольшее число сделок (23% от общего кол-ва), спрос снизился на 2,6%: по итогам 2020 года количество зарегистрированных прав оказалось ниже на 21 тыс. Падение более чем на 10% отмечено во Владимирской, Курской, Рязанской и Тверской областях.

Несмотря на закрытые границы и высокий потенциальный спрос на недвижимость российских курортов, число переходов прав собственности в Южном ФО снизилось на 7,8%, что связано с рекордным ростом цен. В Сочи за год прирост составил 9,1%. В Краснодаре – 8,7%. Одновременно число зарегистрированных прав собственности на основе ДДУ в Южном ФО увеличилось в 2020 году на 9% - то есть покупатели регистрируют права собственности в новостройках. Краснодарский край входит в число лидеров по вводу жилья.

Распределение и динамика зарегистрированных прав собственности на основании договоров купли-продажи

|

Округ |

Число зарегистрированных прав собственности, тыс. на основе ДКП |

Доля округа от всего числа зарегистрированных прав |

Динамика спроса в сравнении с 2019 годом (по числу зарегистрированных прав) |

|

Северо-Кавказский ФО |

160,7 |

4% |

11,7% |

|

Дальневосточный ФО |

195,3 |

5% |

11,2% |

|

Уральский ФО |

383,4 |

11% |

8,6% |

|

Приволжский ФО |

823,9 |

23% |

7,3% |

|

Северо-Западный ФО |

363,0 |

10% |

3,9% |

|

Центральный ФО |

788,3 |

22% |

-2,6% |

|

Сибирский ФО |

467,0 |

13% |

-3,7% |

|

Южный ФО |

414,3 |

12% |

-7,8% |

Источник: Аналитический центр Циан

- Чечня и Дагестан - в лидерах по приросту сделок на “вторичке”

В Москве количество переходов прав собственности на основании договоров купли-продажи (мены) увеличилось по итогам 2020 года на 2,3% - на столицу приходится 4% от общего числа сделок в РФ, как и в 2019 году. В Санкт-Петербурге спрос оказался чуть выше: +5,8% по итогам 2020 года. Для сравнения – количество договоров долевого участия по итогам 2020 года в Москве увеличилось на 5,7%, в Санкт-Петербурге – наоборот, снизилось на 18%, что объясняется невысокой девелоперской активностью.

Среди всех регионов РФ наибольшее снижение по числу переходов прав собственности на основании ДКП отмечено в Карачаево-Черкесии, Калмыкии и Астраханской области. В Калмыкии, к примеру, проходило менее 500 сделок в месяц. Наибольший прирост по их числу отмечен в Чечне и Дагестане (более чем в два раза). Однако свою роль снова сыграл эффект низкой базы – даже несмотря на двукратный прирост, общее ежемесячное число сделок в среднем в Чечне составило всего 1,3 тыс.

|

Топ-5 регионов по снижению регистраций прав |

Топ-5 регионов по росту регистраций прав |

||

|

Регион |

Динамика за год |

Регион |

Динамика за год |

|

Карачаево-Черкесская Республика |

-33,9% |

Чеченская Республика |

148,7% |

|

Республика Калмыкия |

-29,5% |

Республика Дагестан |

102,4% |

|

Астраханская область |

-26,1% |

Якутия |

64,4% |

|

Республика Крым |

-22,1% |

Пензенская область |

45,5% |

|

Чувашская Республика |

-19,8% |

Архангельская область |

39,1% |

Источник: Аналитический центр Циан

Всего же по итогам 2020 года в России можно выделить 21 субъект, в которых было заключено значительное число сделок – как минимум от 5 тыс. в среднем в месяц по региону. Среди них наибольшее падение зафиксировано для Ленинградской и Иркутской областей (13-15%). Наибольший рост – в Нижегородской, Самарской и Свердловской областях (15-19%).

В 2019 году в России насчитывалось 22 региона с ежемесячный числом сделок от 5 тыс. За прошедший год из списка выбыл Ставропольский край и Волгоградская область. Их заменила Саратовская область.

- Всего 3% семей в Москве приобрели жилье на вторичном рынке

При оценке спроса на вторичном рынке стоит ориентироваться не только на абсолютное число сделок по региону, но и количество его жителей. К примеру, в Москве зарегистрировано не намного больше сделок, чем в Свердловской области или Татарстане, однако в пересчете на каждого жителя ситуация кардинально меняется.

Аналитики Циан посчитали, какая доля семей приобрела недвижимость на вторичном рынке. В 2020 году примерно 6% домохозяйств приобрели жилье. В 2019 году таких был 5%.

А аутсайдерах Москва – всего 3% семей совершили сделку. Несмотря на то, что по количеству сделок столица входит в число лидеров, активность покупателей недвижимости одна из самых низких по стране с учетом произошедшего роста цен на 15% за год. Большое число сделок объясняется именно численностью населения. Почти такой же низкий показатель в Брянской, Рязанской, Астраханской областях, а также Приморье и Чукотском АО (4% семей совершили сделку в 2020 году).

Более 10% семей приобрели квартиру в 2020 году в Ингушетии (14%), ставшей лидером из-за небольшого количества семей (чуть более 70 тысяч из 54 млн по РФ).

В Тюменской области показатель равен 12%, регион также входит в число с наибольшими объемами ипотечных сделок, а также - Ханты-Мансийский АО (10%), который можно назвать одним из самых богатых регионов.

В разрезе федеральных округов наибольшая доля семей, совершивших сделки, отмечена в Южном, Уральском и Дальневосточном ФО (8% семей в данных ФО приобрели в 2020 году квартиру). Южный округ оказался востребован из-за закрытых границ и перехода многих сотрудников на “удаленку”, что позволило рассматривать приобретение жилья ближе к морю. В Дальневосточном ФО действует “дальневосточная ипотека”, что также способствует росту активности на рынке. Наименьшее число семей купили жилье на вторичном рынке в Центральном ФО (5% семей).

В пересчете на тысячу человек в 2020 году в целом по РФ было заключено 25 сделок. В 2019 году – 24 сделки. Количество регистраций прав собственности на карте

- 14% прав собственности регистрируются за счет сданных новостроек

Все чаще собственниками квартиры покупатели становятся не на основании договоров купли-продажи, а за счет регистрации прав на основании договора долевого участия (то есть в результате приобретения новостройки). Оформить собственность в новостройке можно только после ее ввода в эксплуатацию и открытии регистрации квартир в конкретном доме. То есть покупка квартиры в строящемся корпусе не позволяет пока еще оформить собственность, необходимо ждать завершения строительства. Именно по этой причине число зарегистрированных ДДУ не равно числу регистраций прав собственности на основании ДДУ.

В 2020 на долю регистрации прав собственности на основании ДДУ приходится 14% от общего числа прав (ДДУ+ДКП). Санкт-Петербург является лидером по числу регистрации прав на основе ДДУ (35%). Москва – на втором месте (27%). Столичные покупатели проявляют высокий интерес к первичному рынку, с чем и связана высокая доля оформленных прав на основе ДДУ. Также более четверти регистраций собственности приходится на новостройки в Ленинградской, Рязанской, Калининградской областей, а также - Чувашии.

«Несмотря на льготное ипотечное кредитование, далеко не каждому подходит такой формат, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Все же готовые объекты – это отсутствие рисков недостроя, возможность переезда сразу после регистрации сделки, жизнь в уже сложившемся районе с давно созданной и работающей инфраструктурой. Не зря в целом по РФ было заключено 764 тыс. ДДУ против 3,6 млн регистраций прав собственности на основе ДКП. То есть примерно в 80% случаев жилищный вопрос решается за счет уже готовых объектов. С учетом предстоящего сворачивания программы льготного кредитования и рекордного роста цен на новостройки, спрос в дальнейшем еще больше сместится в пользу уже готовых объектов».

Динамика сделок на вторичном рынке (регистрации права собственности) на основании ДКП

|

Город |

Кол-во зарегистрированных прав собственности на основании ДКП (мены), тыс. |

Динамика за год |

Доля семей, купивших жилье, 2020 год |

Доля семей, купивших жилье, 2019 год |

Количество зарегистрированных прав собственности на основании ДДУ |

|

Вся Россия |

3 595,80 |

1,80% |

6% |

5% |

13,70% |

|

Центральный ФО |

|||||

|

Всего по Центральному федеральному округу |

788,3 |

-2,60% |

5% |

5% |

15,90% |

|

Московская область |

197,3 |

-6,80% |

7% |

8% |

13,00% |

|

Москва |

144 |

2,30% |

3% |

3% |

27,40% |

|

Воронежская область |

68 |

-2,90% |

7% |

7% |

18,50% |

|

Владимирская область |

37,2 |

-11,40% |

6% |

7% |

10,90% |

|

Ярославская область |

35,2 |

4,70% |

7% |

6% |

13,20% |

|

Белгородская область |

34,7 |

3,30% |

6% |

6% |

3,50% |

|

Тульская область |

33,5 |

-0,10% |

5% |

5% |

8,50% |

|

Тверская область |

29,8 |

-11,40% |

5% |

6% |

10,80% |

|

Липецкая область |

26,7 |

7,20% |

6% |

5% |

8,50% |

|

Калужская область |

25,5 |

-7,00% |

6% |

7% |

16,60% |

|

Тамбовская область |

23,2 |

2,30% |

5% |

5% |

9,50% |

|

Курская область |

22,3 |

-14,80% |

5% |

6% |

6,30% |

|

Ивановская область |

21,2 |

19,70% |

5% |

4% |

6,80% |

|

Смоленская область |

21 |

6,20% |

5% |

5% |

10,70% |

|

Рязанская область |

20,1 |

-13,60% |

4% |

5% |

24,90% |

|

Брянская область |

18,3 |

-7,60% |

4% |

4% |

19,10% |

|

Орловская область |

15,6 |

6,10% |

5% |

5% |

16,10% |

|

Костромская область |

14,7 |

4,00% |

5% |

5% |

13,70% |

|

Северо-Западный ФО |

|||||

|

Всего по Северо-Западному федеральному округу |

363 |

3,90% |

7% |

6% |

23% |

|

Санкт-Петербург |

114,6 |

5,80% |

6% |

5% |

35,00% |

|

Ленинградская область |

60,5 |

-13,50% |

9% |

10% |

24,50% |

|

Вологодская область |

38,5 |

18,90% |

8% |

7% |

9,90% |

|

Калининградская область |

31,4 |

6,30% |

9% |

8% |

26,20% |

|

Архангельская область |

24,8 |

39,10% |

5% |

4% |

9,30% |

|

Республика Коми |

22,5 |

-0,80% |

6% |

6% |

9,10% |

|

Новгородская область |

19,9 |

16,60% |

7% |

6% |

7,60% |

|

Мурманская область |

18,2 |

-1,90% |

5% |

5% |

0,00% |

|

Республика Карелия |

16,5 |

3,10% |

6% |

6% |

11,50% |

|

Псковская область |

15,5 |

-5,90% |

5% |

6% |

10,50% |

|

Ненецкий автономный округ |

0,7 |

22,70% |

5% |

4% |

3,00% |

|

Южный ФО |

|||||

|

Всего по Южному федеральному округу |

414,3 |

-7,80% |

8% |

9% |

16% |

|

Краснодарский край |

176,1 |

1,60% |

9% |

9% |

21,60% |

|

Ростовская область |

95,2 |

-4,90% |

6% |

6% |

16,00% |

|

Волгоградская область |

52,3 |

-15,70% |

5% |

6% |

8,50% |

|

Республика Крым |

44,6 |

-22,10% |

#Н/Д |

4,60% |

|

|

Астраханская область |

15,5 |

-26,10% |

4% |

6% |

7,60% |

|

Севастополь |

13,1 |

-10,30% |

#Н/Д |

10,40% |

|

|

Республика Адыгея |

12,4 |

-11,00% |

8% |

9% |

11,10% |

|

Республика Калмыкия |

5,1 |

-29,50% |

6% |

8% |

5,00% |

|

Северо-Кавказский ФО |

|||||

|

Всего по Северо-Кавказскому федеральному округу |

160,7 |

11,70% |

6% |

6% |

5,80% |

|

Ставропольский край |

58,2 |

-12,40% |

6% |

7% |

10,90% |

|

Республика Дагестан |

33,9 |

102,40% |

5% |

2% |

1,60% |

|

Республика Северная Осетия - Алания |

17,9 |

0,80% |

9% |

9% |

7,10% |

|

Кабардино-Балкарская Республика |

17,9 |

5,90% |

8% |

7% |

1,10% |

|

Чеченская Республика |

15,7 |

148,70% |

6% |

2% |

1,20% |

|

Республика Ингушетия |

9,4 |

17,80% |

14% |

12% |

3,50% |

|

Карачаево-Черкесская Республика |

7,7 |

-33,90% |

6% |

9% |

2,10% |

|

Приволжский ФО |

|||||

|

Всего по Приволжскому федеральному округу |

823,9 |

7,30% |

7% |

7% |

11,80% |

|

Республика Татарстан |

120,3 |

11,30% |

9% |

8% |

10,30% |

|

Республика Башкортостан |

107,3 |

6,70% |

7% |

7% |

13,60% |

|

Самарская область |

97,2 |

19,30% |

8% |

6% |

9,70% |

|

Нижегородская область |

92,5 |

15,30% |

7% |

6% |

10,40% |

|

Пермский край |

77,7 |

-3,00% |

7% |

8% |

11,90% |

|

Саратовская область |

63,3 |

8,20% |

6% |

6% |

3,80% |

|

Оренбургская область |

62,8 |

-4,20% |

8% |

8% |

10,20% |

|

Удмуртская Республика |

39 |

-0,30% |

7% |

7% |

15,00% |

|

Пензенская область |

35,9 |

45,50% |

7% |

4% |

15,20% |

|

Кировская область |

34,3 |

6,20% |

6% |

6% |

13,10% |

|

Ульяновская область |

31,9 |

5,50% |

6% |

6% |

13,90% |

|

Чувашская Республика - Чувашия |

26,7 |

-19,80% |

6% |

7% |

26,50% |

|

Республика Мордовия |

19,6 |

10,80% |

6% |

5% |

8,00% |

|

Республика Марий Эл |

15,4 |

-4,40% |

6% |

6% |

18,80% |

|

Уральский ФО |

|||||

|

Всего по Уральскому федеральному округу |

383,4 |

8,60% |

8% |

7% |

9,60% |

|

Свердловская область |

133,1 |

17,00% |

8% |

7% |

10,30% |

|

Челябинская область |

101,5 |

6,50% |

7% |

7% |

8,20% |

|

Тюменская область |

58,9 |

6,20% |

12% |

11% |

16,00% |

|

Ханты-Мансийский автономный округ |

52,5 |

-2,40% |

10% |

10% |

6,10% |

|

Курганская область |

24 |

6,40% |

6% |

6% |

4,60% |

|

Ямало-Ненецкий автономный округ |

13,3 |

10,90% |

7% |

6% |

3,60% |

|

Сибирский ФО |

|||||

|

Всего по Сибирскому федеральному округу |

467 |

-3,70% |

6% |

7% |

10,70% |

|

Красноярский край |

88,2 |

6,50% |

8% |

7% |

12,60% |

|

Новосибирская область |

72,5 |

-9,00% |

7% |

8% |

22,20% |

|

Кемеровская область - Кузбасс |

71,8 |

-4,70% |

7% |

7% |

6,80% |

|

Иркутская область |

63 |

-15,60% |

7% |

8% |

9,90% |

|

Омская область |

61,6 |

1,80% |

8% |

8% |

3,10% |

|

Алтайский край |

46 |

-11,70% |

5% |

5% |

12,40% |

|

Томская область |

37,8 |

11,60% |

9% |

8% |

1,30% |

|

Республика Хакасия |

15,1 |

5,50% |

7% |

7% |

8,30% |

|

Республика Тыва |

5,6 |

0,00% |

6% |

6% |

0,00% |

|

Республика Алтай |

5,4 |

-10,20% |

7% |

8% |

3,80% |

|

Дальневосточный ФО |

|||||

|

Всего по Дальневосточному федеральному округу |

195,3 |

11,20% |

8% |

7% |

8,90% |

|

Хабаровский край |

39,6 |

9,40% |

7% |

7% |

9,10% |

|

Приморский край |

30,4 |

15,70% |

4% |

3% |

13,90% |

|

Забайкальский край |

27 |

13,40% |

7% |

6% |

4,60% |

|

Республика Саха (Якутия) |

24,5 |

64,40% |

7% |

5% |

16,90% |

|

Республика Бурятия |

22,3 |

-18,50% |

7% |

8% |

5,80% |

|

Амурская область |

20,9 |

2,90% |

6% |

6% |

3,90% |

|

Сахалинская область |

11,3 |

11,60% |

6% |

5% |

12,90% |

|

Камчатский край |

8,3 |

7,40% |

6% |

6% |

0,00% |

|

Еврейская автономная область |

5,7 |

30,20% |

8% |

6% |

0,04% |

|

Магаданская область |

4,6 |

15,00% |

7% |

6% |

0,00% |

|

Чукотский автономный округ |

0,9 |

17,20% |

4% |

4% |

0,00% |

Источник: Аналитический центр Циан по данным Росреестра