Самые продаваемые новостройки бизнес-класса Москвы по итогам 2022 года

По подсчетам аналитиков компании «Метриум», в 2022 году в 15 самых продаваемых новостройках бизнес-класса «старой» Москвы было заключено 54,6% от общего количества договоров долевого участия. Темпы продаж в самом популярном проекте сравнимы с показателями массовых ЖК. В то же время, за год число сделок в лидирующем комплексе снизилось на 42,3%.

В 2022 году в новостройках бизнес-класса «старой» Москвы было заключено на 39,4% меньше договоров долевого участия, чем в 2021 году. Доля 15 самых востребованных проектов за год выросла на 2,3 п.п.

Топ-15 наиболее популярных проектов бизнес-класса на первичном рынке за год обновился примерно на половину, его пополнили 8 жилых комплексов. Изменения произошли и в структуре рейтинга.

Лидером рейтинга стал жилой комплекс «Остров» от компании «Донстрой». По итогам 2022 года в нем заключено 1113 ДДУ (7,9% от всех ДДУ в бизнес-классе). Тем не менее, объем реализации относительно 2021 года снизился на 42,3%. Каждый месяц в «Острове» продавалось в среднем 93 квартиры. Самыми успешными периодами оказались февраль и март, когда было реализовано 234 и 241 лотов. Средняя цена квадратного метра в комплексе в декабре 2022 года достигла 550,4 тысяч рублей.

Второе место занял другой проект «Донстроя» – ЖК «Символ». В 2022 году покупатели приобрели 861 квартиру в этом жилом комплексе (6% от общего объема сделок в бизнес-классе). Среднемесячный темп реализации был равен 72 квартирам. Больше всего сделок удалось заключить в марте и июле 2022 года – 117 и 147 соответственно. Квадратный метр в этом жилом комплексе по итогам декабря 2022 года в среднем стоил 393,4 тысяч рублей.

Тройку замыкает жилой комплекс «Level Мичуринский» от девелопера Level Group. В прошедшем году в нем было совершено 649 сделок по ДДУ (4,6% от всех покупок), то есть ежемесячно продавалось в среднем по 54 квартиры. Наиболее удачными периодами оказались январь и февраль 2022 года, когда было реализовано 150 и 152 квартиры. Средняя цена квадратного метра в этом ЖК в декабре 2022 года составила 501,9 тысяч рублей.

Более половины (8) жилых комплексов, входящих в топ-15 самых продаваемых, реализуются тремя девелоперами: это «Донстрой», Level Group и MR Group. Остальные застройщики (Группа «Эталон», «РГ-Девелопмент», Coldy, «ЛСР», «ФСК», Tekta Group, ГК «Инград») строят по одному ЖК, попавшему в рейтинг.

«В топ-15 самых продаваемых новостроек бизнес-класса по итогам 2022 года вошли два наших проекта: ЖК «Метрополия» и City Bay, – отмечает Ирина Дзюба, заместитель генерального директора MR Group. – Эти проекты стали популярны благодаря схожей концепции – «город в городе». Она подразумевает наличие большого количества социальной и коммерческой инфраструктуры, что важно для покупателей. Кроме того, мы в ЖК «Метрополия» и City Bay учли важный тренд на строительство современных детских садов и школ. Думаю, что в наступившем году компания MR Group укрепит позиции в рейтинге».

Самые продаваемые новостройки бизнес-класса Москвы в 2022 году*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ |

Средняя цена кв. м. в декабре 2022 года, тыс. руб. |

|

1 |

▲ |

Остров |

Хорошево-Мневники |

1113 |

7,8% |

550,4 |

|

2 |

▼ |

Символ |

Лефортово |

861 |

6,1% |

393,4 |

|

3 |

▲ |

Level Мичуринский |

Очаково-Матвеевское |

649 |

4,6% |

501,9 |

|

4 |

▬ |

Событие |

Раменки |

646 |

4,5% |

479,9 |

|

5 |

▲ |

Shagal |

Даниловский |

528 |

3,7% |

381,4 |

|

6 |

▲ |

Октябрьское поле |

Щукино |

521 |

3,7% |

327,5 |

|

7 |

▲ |

Level Причальный |

Хорошево-Мневники |

516 |

3,6% |

576,2 |

|

8 |

▼ |

Метрополия |

Южнопортовый |

470 |

3,3% |

324,4 |

|

9 |

▲ |

N’ICE LOFT |

Нижегородский |

433 |

3% |

359,6 |

|

10 |

▼ |

ЗИЛАРТ |

Даниловский |

389 |

2,7% |

484,8 |

|

11 |

▲ |

Sky Garden |

Покровское-Стрешнево |

351 |

2,5% |

318,8 |

|

12 |

▼ |

City Bay |

Покровское-Стрешнево |

342 |

2,4% |

327,9 |

|

13 |

▲ |

Ever |

Обручевский |

332 |

2,3% |

374,8 |

|

14 |

▲ |

Level Нагатинская |

Нагатино-Садовники |

319 |

2,2% |

520,3 |

|

15 |

▲ |

Foriver |

Даниловский |

297 |

2,1% |

545 |

*По количеству договоров долевого участия с физическими лицами, исключая инвестиционные сделки (покупка трех и более квартир).

Источник: «Метриум»

По данным «Метриум», средняя цена квадратного метра в новостройках бизнес-класса «старой» Москвы по итогам 2022 года составила 423,2 тысяч рублей. В 7 проектах, входящих в топ-15, данный показатель выше. Год назад таких новостроек было 6.

Сохранился тренд на существенный разброс средней цены квадратного метра в самых продаваемых комплексах бизнес-класса «старой» Москвы. Минимальная цена зафиксирована в ЖК Sky Garden (318,8 тысяч рублей), максимальная – в жилом комплексе «Level Причальный» (576,2 тысяч рублей).

«Спрос на квартиры и апартаменты в новостройках бизнес-класса «старой» Москвы в прошедшем году существенно снизился относительно 2021 года, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум». – Многие потенциальные клиенты этого сегмента уехали за рубеж. Некоторые покупатели в связи со снижением доходов предпочли приобрести жилье комфорт-класса. Для стимулирования спроса многие застройщики объявляли крупный дисконт (до 35%). Полагаю, в 2023 году девелоперы продолжат привлекать клиентов скидками и спецпредложениями. Если не произойдет новых потрясений, на рынке новостроек бизнес-класса будет наблюдаться стагнация. Спрос может немного вырасти исключительно на квартиры в проектах, реализуемых опытными застройщиками в привлекательных локациях».

По данным Банка России, в январе 2021 года средний срок, на который россияне брали ипотечный кредит, достиг 227 месяцев или 19 лет. По наблюдениям экспертов «Метриум», это самый высокий показатель за всю историю статнаблюдения рынка ипотеки в России. Последний максимум был зафиксирован в разгар кризиса 2008 года. Основная причина – снижение доходов населения и рост цен на жилье.

В январе 2021 года россияне получили ипотечные кредиты в среднем на 19 лет или 227 месяцев, по данным ЦБ РФ. Продолжительность срока кредитования устойчиво растет после кризиса 2014 года. Январский показатель стал максимальным за всю историю наблюдений, отмечают эксперты «Метриум».

В последние 10 лет отчетливо выделяются периоды уменьшения и увеличения среднего срока, на который выдавался кредит. В период кризиса 2008-2009 гг. в среднем россияне занимали деньги на покупку жилья на 18 лет, а после, когда ставки по ипотеке начали снижаться, наши соотечественники предпочитали брать кредит на меньший период. Затем, в 2012-2014 гг., средний срок кредитования стабилизировался на уровне 15 лет. После кризиса 2014-2015 этот показатель начал устойчиво повышаться. Если весной 2015 года он составил 14,2 лет, то в январе 2021 года – 19 лет.

Различие в трендах объясняется принципиальными изменениями, произошедшими в экономике России в 2014-2015 гг. После кризиса 2008 года ситуация быстро стабилизировалась. Доходы населения были сравнительно высокими, что позволяло накапливать на первоначальный взнос для получения ипотеки 30-40% стоимости жилья. При этом ставки по кредитам, несмотря на их высокий уровень, снижались, поэтому заемщики предпочитали сокращать срок кредитования, чтобы быстрее выплатить кредит и снизить переплату.

После кризиса 2014 года реальные доходы резко упали, а цены на все товары, в том числе и жилье, возросли. В такой ситуации россияне не могли делать большие первоначальные взносы, которые снизились до уровня 15-20% от стоимости жилья. При этом повысились текущие семейные расходы. Соответственно, приоритет заемщиков сместился с минимизации срока кредита на уменьшение ежемесячного платежа. И это вынужденная мера ведь чем дольше кредит, тем больше будет переплачено банку за пользование заёмными средствами.

Источник: «Метриум» по данным ЦБ РФ

«Примечательно, что такая стратегия применяется даже на фоне беспрецедентного сокращения ставок по кредитам до 6% в рамках программы субсидирования, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – В отличие от докризисного периода, ситуация с доходами настолько осложнилась, что даже резкое снижение ставок не позволяет покупателям уменьшить срок кредита, чтобы снизить общий размер переплаты. Напротив, заемщики предпочитают переплатить за длительный срок, но снизить текущую нагрузку на семейный бюджет. Это стало результатом долгосрочного уменьшения реальных доходов населения и быстрого роста цен на жилье».

После резкого ужесточения кредитно-денежной политики в 2014-2015 годах, когда средняя ставка по кредиту достигла 14,7% годовых, к концу 2020 года этот показатель снизился до 7,2% – исторического минимума. Однако доходы россиян сокращаются 7 лет подряд, и этот процесс был усилен пандемией коронавируса и кризисом в прошлом году.

Между тем цены на жилье значительно возросли, особенно в крупных городах, где сосредоточен спрос. По подсчетам аналитиков «Метриум», в Москве новостройки подорожали на 59% с 2014 года. Если в декабре 2013 года средняя стоимость квадратного метра в проектах новостроек эконом- и комфорт-класса составляла 135,3 тыс. рублей, то к январю 2021 года она повысилась до 214 тыс. рублей. В других крупных городах, помимо Москвы, на долю которых приходится более 60% ипотечных сделок, только за 2020 год средняя стоимость квадратного метра в новом жилье повысилась на 19%

«Примечательно, что после введения программы субсидирования ставок на короткое время средневзвешенный срок кредитования начал уменьшаться, – комментирует Владимир Щекин, основатель и совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – Однако эта коррекция продлилась всего несколько месяцев, так с осени срок кредита вновь начал увеличиваться, достигнув пика в начале 2021 года. Подобная неоднородная модель поведения ипотечных заемщиков показывает «две фазы льготной ипотеки». К «первой фазе» относятся мобильные и предприимчивые люди с большими накоплениями, которые планировали покупку недвижимости, а программа помогла им ускорить принятие решения. «Вторая фаза» более массовая: в нее вошли заемщики решившие воспользоваться госпрограммой как «внезапной возможностью», не имея заранее накопленные средства на первоначальный взнос. Стоит отметить, что важную роль в проблеме увеличения срока кредита сыграл рост цен на жилье, вызванным ажиотажным спросом, повышением себестоимости строительства и ослаблением рубля. Удорожание квадратного метра заставило ипотечных заемщиков вернуться к прежней стратегии – снижать ежемесячный платеж путем увеличения сроков кредитования».

«Увеличение сроков кредитования после кризиса 2014-2015 гг. – это оборотная сторона бума ипотечных сделок, который наблюдался в этот период, – резюмирует Мария Литинецкая. – Действительно, с 2018 года мы наблюдаем рекордный спрос на жилищные кредиты, однако это произошло из-за ухудшения, а не улучшения материального положения населения и прежде всего – среднего класса. Рост цен и снижение доходов заставили россиян занимать «дешевые» кредиты на больший срок. В какой-то степени наши соотечественники берут в долг у будущего, если растягивают платежи на период, достигающий почти 20 лет.

Несмотря на ипотечный бум, последнее пятилетие стало временем больших упущенных возможностей. Если бы ситуацию с доходами населения удалось быстро стабилизировать как после кризиса 2008-2009 гг., то в сочетании со снижающимися ипотечными ставками мы имели бы в разы больше сделок. Таким образом, становится очевидно, что одним только снижением ставок по ипотеке не удастся достичь качественного и количественно роста спроса на жилье в контексте программы «Жилье и городская среда», которая предполагает ежегодный ввод 120 млн кв. м. жилья к 2024 году».

Согласно The Wealth Report 2021 международной консалтинговой компании Knight Frank, в 2020 году общий объем мировых инвестиций в коммерческую недвижимость составил $720 млрд, из которых на частных инвесторов приходится $232 млрд, что почти на 30% меньше уровня 2019 года, но на 9% выше среднего показателя за последние 10 лет. В 2021 году четверть ультрахайнетов во всем мире планирует инвестировать в коммерческую недвижимость и 21% – в России и СНГ.

· C 2019 года лидеры в структуре инвестиций в коммерческую недвижимость по типу инвестора не изменились. Так, во всем мире $329 млрд пришлось на институциональных инвесторов, на втором месте частные инвесторы – $232 млрд, замыкают тройку инвестиционные трасты – $98 млрд. За год объем вложений всех трех типов инвесторов в сегмент снизился почти на 30%.

Инвестиции в коммерческую недвижимость

|

Тип инвестора |

2020 год, $млрд |

2019 год, $млрд |

Годовая динамика |

Изменение в 2020 г. относительно среднего объема за 10 лет |

|

Институциональные инвесторы |

329,3 |

460,5 |

-28% |

-6% |

|

Частные инвесторы/Не торгуются на бирже |

231,9 |

333,3 |

-30% |

9% |

|

Компании, которые торгуются на бирже/Инвестиционные трасты |

98,0 |

137,2 |

-29% |

-35% |

|

Пользователи/прочие[1] |

33,5 |

38,5 |

-13% |

0% |

|

Неизвестно |

27,2 |

26,5 |

+3% |

27% |

Источник: The Wealth Report 2021

· В 2020 году 38% вложений частных инвесторов пришлось на апартаменты ($89 млрд), 26% – на офисы ($59 млрд) и 15% – на объекты индустриальной и складской недвижимости ($34 млрд), которые закрывают тройку наиболее привлекательных сегментов, обойдя ретейл.

Объем частных инвестиций по сегментам

|

Сектор рынка |

2020 год, $млрд |

Доля в 2020 году[2] |

2019 год, $млрд |

Доля в 2019 году |

|

Апартаменты |

88,9 |

38% |

122 |

36% |

|

Офисы |

59,2 |

26% |

85 |

25% |

|

Индустриальная и складская недвижимость |

34,0 |

15% |

42 |

13% |

|

Ретейл/стрит-ретейл |

27,7 |

12% |

45 |

13% |

|

Гостиницы |

13,0 |

6% |

28 |

8% |

|

Дома престарелых/уход за престарелыми |

7,1 |

3% |

9 |

3% |

|

Жилые кондоминиумы |

1,9 |

1% |

3 |

1% |

Источник: The Wealth Report 2021

· Максимальный объем международных и внутренних частных инвестиций привлек рынок США – $141,7 млрд, из которых 97% – локальные инвесторы. В тройке лидеров по странам также Германия – $11,1 млрд вложенных в недвижимость сверхбогатыми людьми, из которых 67% обеспечили внутренние инвестиции, и Великобритания – $10,6 млрд, где только 47% было проинвестировано местными ультрахайнетами. В большинстве стран подавляющая часть финансовых потоков ожидаемо являлась внутренними инвестициями.

Объемы внутренних и международных частных инвестиций по странам, 2020 г.

|

Страна |

2020 год, $млрд |

Доля внутренних инвестиций |

Доля трансграничных инвестиций |

|

США |

141,7 |

97% |

3% |

|

Германия |

11,1 |

67% |

33% |

|

Великобритания |

10,6 |

47% |

53% |

|

Швеция |

8,3 |

100% |

- |

|

Франция |

7,5 |

95% |

5% |

|

Южная Корея |

6,0 |

100% |

- |

|

Япония |

5,5 |

92% |

8% |

|

Канада |

5,4 |

99% |

1% |

|

Нидерланды |

5,4 |

83% |

17% |

|

Китай |

3,7 |

99% |

1% |

Источник: The Wealth Report 2021

- Виктория Ормонд, партнер, руководитель международного департамента финансовых рынков и инвестиций Knight Frank: «Существует ряд факторов, которые будут определять ситуацию на мировых рынках в течение 2021 года. Первый заключается в инвестировании в крупные, относительно ликвидные и прозрачные рынки, способные привлечь глобальные финансовые потоки. Второй – в связи с ограничениями на перемещения и путешествия, действующими в той или иной степени по всему миру, частные инвесторы продолжат присматриваться к недвижимости на местных рынках, которые в обычных обстоятельствах испытывают серьезную конкуренцию с зарубежными активами. Помимо этого, ультрахайнеты все чаще ведут деятельность, соответствующую принципам ответственного инвестирования (ESG) – устойчивое развитие стало особенно важным во время пандемии».

- Алекс Джеймс, партнер, руководитель направления консультирования частных клиентов Knight Frank, утверждает: «Коммерческая недвижимость обеспечивает инвесторам относительно высокий и стабильный доход, потенциальный рост стоимости капитала и возможности для диверсификации. Все это – ключевые факторы сохранения благосостояния для будущих поколений и защиты от негативного воздействия пандемии. В 2021 году возродился оптимизм в отношении того, что по мере сокращения ограничений на перелеты и внедрения программ вакцинации, частный капитал будет стремиться к увеличению своей доли на знакомых рынках и сосредоточится на секторах с надежными долгосрочными показателями».

- В России, несмотря на негативные ожидания игроков рынка в начале пандемии, объем инвестиций в коммерческую недвижимость достиг 257,8 млрд руб.[3] – всего на 8% ниже показателя годом ранее.

Динамика общего объема инвестиций в коммерческую недвижимость

- Доля иностранных инвесторов стала минимальной с 2008 года, снизившись на 12 п.п. г/г до рекордно низких 6% против традиционных 15-25%. Корректировке показателя способствовало рекордное падение цен на нефть в первом полугодии, анонсированный 15%-й налог на доходы иностранных компаний, выводимые за границу, и, конечно, неопределенность в связи с пандемией. По прогнозам экспертов Knight Frank, в 2021 году и следующие несколько лет показатель не будет превышать 10% от общего объема инвестиций.

- Алексей Новиков, управляющий партнер Knight Frank Russia: «В отличие от динамики, наблюдавшейся в 2020 году на мировых рынках капитала, активность инвесторов в России оказалась достаточно высокой. Сдержанное 8%-е падение объемов при конъюнктуре рынка прошлого года в основном обусловлено высокой активностью девелоперов, которые в период неопределенности пополняли свой земельный фонд для будущих проектов. Отдельно стоит отметить активность инвестиционных фондов, привлекающих средства частных инвесторов – развитие такого формата говорит о постепенном формировании возможностей для небольших частных инвесторов по выходу на рынок коммерческой недвижимости. В следующие несколько лет ожидается тренд на развитие инструментов инвестирования для физических лиц, как это происходит с рынком акций, а значит объемы частных инвестиций в коммерческую недвижимость России будут расти».

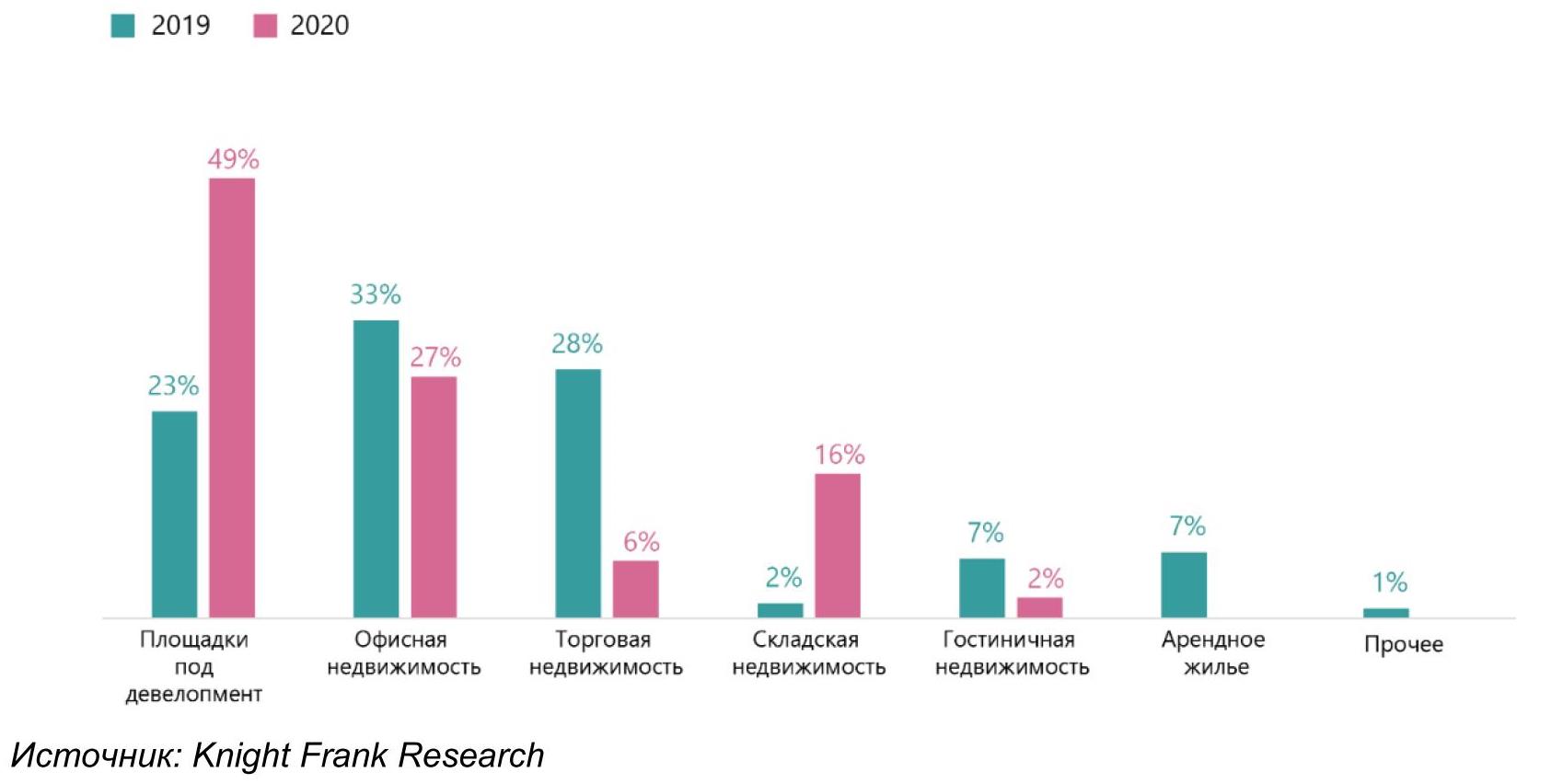

- По абсолютному значению инвестированных средств в коммерческую недвижимость России первое место заняли площадки под девелопмент – 49%, далее следуют офисы – 27% и складская недвижимость – 16%. При этом лидером роста доли инвестированных средств стал складской сегмент – зафиксировано увеличение в восемь раз по сравнению с 2019 годом из-за возросшей заинтересованности инвесторов, в том числе и крупных российских инвестиционных фондов.

Структура инвестиций по сегментам

Крупнейшие инвестиционные сделки в 2020 году

|

Объект |

Сегмент |

Регион |

Покупатель |

Страна происхождения покупателя |

Цена в валюте сделки диапазон |

|

БЦ SkyLight |

Офисная недвижимость |

Москва |

n/a |

Россия |

13-15 млрд |

|

PNK Парк Вешки |

Складская недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

9-10 млрд |

|

Девелоперский проект на территории Московского трубозаготовительного комбината |

Площадки под девелопмент |

Москва |

ПИК |

Россия |

8-10 млрд |

|

БЦ Diamond Hall |

Офисная недвижимость |

Москва |

Сбербанк – арендный бизнес 3 |

Россия |

7-8 млрд |

|

Ориентир Север-1 |

Складская недвижимость |

Москва |

РФПИ и Mubadala (PLT) |

OAЭ/Россия |

7-8 млрд |

|

Участок на Кольской ул. и Кронштадском б-ре |

Площадки под девелопмент |

Москва |

Capital Group |

Россия |

5,5-6,5 млрд |

Источник: Knight Frank Research

- Согласно опросу The Wealth Report Attitudes Survey 2021[1], в 2020 году наибольшую долю в инвестиционном портфеле ультрахайнетов всего мира занимали офисная недвижимость (20%), частный арендный сектор (23%) и ретейл (9%). Интересы частных инвесторов России и стран СНГ схожи с мировой ситуацией: наиболее востребованы офисы – 25%, частный арендный сектор – 16%, а также площадки под девелопмент и объекты торговой недвижимости – на них приходится по 12% в усредненном портфеле российского ультрахайнета.

Доля каждого сегмента в инвестиционном портфеле, 2020 г.

|

|

% респондентов, выбравших каждую позицию |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

25% |

20% |

|

Отели и индустрия досуга |

9% |

8% |

|

Ретейл |

12% |

9% |

|

Логистика |

7% |

5% |

|

Индустриальная недвижимость |

4% |

6% |

|

Инфраструктура |

1% |

2% |

|

Образование |

1% |

2% |

|

Студенческое жилье |

3% |

2% |

|

Пенсионная сфера |

4% |

4% |

|

Здравоохранение |

3% |

2% |

|

Сельское хозяйство |

1% |

3% |

|

Частный арендный сектор |

16% |

23% |

|

Площадки под девелопмент |

12% |

8% |

|

Другое |

3% |

3% |

Источник: The Wealth Report 2021

- Самыми перспективными частные инвесторы всего мира считают объекты индустриальной и складской недвижимости – в совокупности на них приходится 45% (40% в России и СНГ), частный арендный сектор – 32% и площадки под девелопмент – 24%. Четверть российских ультрахайнетов считает интересными ретейл и еще 21% – площадки под девелопмент.

Какие сегменты вы считаете наиболее перспективными?

|

|

% респондентов, выбравших каждую позицию[2] |

|

|

Сегмент |

Россия и СНГ |

В среднем по миру |

|

Офисы |

14% |

18% |

|

Дата-центры |

14% |

11% |

|

Отели и индустрия досуга |

11% |

13% |

|

Ретейл |

25% |

11% |

|

Логистика |

36% |

28% |

|

Индустриальная недвижимость |

4% |

17% |

|

Инфраструктура |

7% |

11% |

|

Образование |

7% |

6% |

|

Студенческое жилье |

11% |

9% |

|

Пенсионная сфера |

7% |

14% |

|

Здравоохранение |

7% |

17% |

|

Сельское хозяйство |

4% |

12% |

|

Частный арендный сектор |

18% |

32% |

|

Площадки под девелопмент |

21% |

24% |

Источник: The Wealth Report 2021

- В 2021 году четверть инвесторов всего мира планирует инвестировать в коммерческую недвижимость, в России и СНГ показатель достигает 21% – наименьшая доля среди опрошенных. Самыми активными инвесторами могут стать ультрахайнеты Северной Америки (30% выразили желание вкладывать средства в данный сектор), Европы (29%) и Великобритании (27%).

Доля ультрахайнетов, планирующих инвестировать в коммерческую недвижимость в 2021 г.

|

Регион |

% респондентов |

|

Африка |

25% |

|

Азия |

22% |

|

Австралазия |

25% |

|

Европа (исключая Великобританию) |

29% |

|

Латинская Америка |

23% |

|

Ближний Восток |

23% |

|

Северная Америка |

30% |

|

Россия и СНГ |

21% |

|

Великобритания |

27% |

|

В среднем по миру |

25% |

Источник: The Wealth Report 2021

[1] Опрос, проведенный с октября по ноябрь 2020 года, основан на ответах 600 частных банкиров, финансовых консультантов и семейных офисов, управляющими средствами клиентов-ультрахайнетов на общую сумму более $3,3 трлн по всему миру.

[2] Респонденты выбирали по три сегмента.

[1] Конечные пользователи – коммерческие организации, правительство, образовательные и религиозные организации, которые владеют недвижимостью для собственных целей.

[2] Доли в 2019 и 2020 гг. округлены до целого числа, поэтому в сумме не равны 100%.

[3] $3,6 млрд по среднему курсу доллара США за 2020 год, ЦБ.