Объем высотного строительства в Москве увеличился на 18%

По итогам 2022 года десять крупнейших девелоперов высоток строили в Москве небоскребы общей площадью 4,8 млн кв. м, подсчитали аналитики «Метриум». Это на 14% больше, чем в конце 2021 года. По сравнению с 2017 годом, когда был подготовлен первый рейтинг девелоперов небоскребов, текущий объем высотного строительства вырос более чем в два раза. Второй год подряд рейтинг возглавила ГК «ПИК».

Эксперты «Метриум» составили рейтинг девелоперов московских высоток. За основу были взяты три критерия:

- Традиционно к небоскребам относят здания высотой 100 метров и более (включая корпуса близкие к этой отметке от 99,5 метров).

- Застройщики ранжируются по суммарной жилой площади только тех корпусов, которые превышают 99,5 м.

- В рейтинг попали только те новостройки, в которых сейчас идут продажи.

По подсчетам аналитиков «Метриум», в 2022 году десять лидеров московского высотного строительства возводят небоскребы общей площадью 4,8 млн кв. м, что на 14% больше, чем в 2021 году (4,2 млн кв. м), и в два раза больше, чем в 2017 году (2,2 млн кв. м). Суммарная площадь всех строящихся небоскребов Москвы в 2022 году составила 5,9 млн кв. м против 5 млн кв. м годом ранее. Таким образом, этот показатель увеличился на 18%.

В 2022 году лидирующую позицию в рейтинге сохранила группа компаний «ПИК». Суммарно этот девелопер возводит 1,3 млн кв. м, что на 10% меньше, чем в 2021 году, когда в его портфеле высоток числились более 1,4 млн кв. м. Самым высоким небоскребом этого девелопера стал корпус в новом проекте – «Первый Дубровский», достигающий 115 метров. Крупнейший жилой комплекс с высотками – «Амурский парк» (общая площадь застройки – 174 тыс. кв. м).

На второй строчке рейтинга по-прежнему компания MR Group. У серебряного призера суммарная площадь высотной застройки увеличилась. Если в 2021 году она составляла 673 тыс. кв. м, то в 2022 году выросла до 959,5 тыс. кв. м. Самый высокий небоскреб девелопера – жилой комплекс премиум-класса Mod (200 м). Крупнейший по площади застройки высотный комплекс – «Селигер Сити» (141 тыс. кв. м).

«Высотный формат стал трендом, главным образом потому, что отвечает представлениям людей о том, как должно выглядеть жилье XXI века, – комментирует Ирина Дзюба, заместитель генерального директора MR Group. – Прежде небоскребы для большинства граждан были недосягаемой мечтой, а теперь появилась реальная возможность ее исполнить. Важнейшая отличительная особенность наших высотных проектов – благоустроенная прилегающая территория, напоминающая пространство перед загородным домом. Например, рядом с башнями “Селигер Сити” и Mod есть обширные парки с водоемами. Таким образом, наши клиенты получают одновременно современный городской комфорт и настоящий природный уют».

На третьей позиции – компания «Донстрой». Застройщик суммарно возводит 527 тыс. квадратных метров в двух проектах «Сердце Столицы» и «Событие». За прошедший год этот показатель вырос на 8%. Из новостроек «Донстроя» самая высокая – «Событие» с небоскребом, достигающим в высоту 178 метров, а крупнейший – «Сердце Столицы» (309 тыс. кв. м).

«У небоскребов, как правило, большие масштабы, что позволяет предусмотреть в них много социальной и коммерческой инфраструктуру, – рассказывает Дмитрий Голев, коммерческий директор Optima Development (девелопер квартала «Прайм Парк»). – Чем выше здание, тем больше в нем жителей, а значит, сильнее потребность в различных социальных благах и коммерческих услугах в шаговой доступности. Поэтому высотные жилые комплексы строятся фактически по принципу “город в городе”, что делает их привлекательными для покупателей».

По подсчетам аналитиков «Метриум», за прошедший год московские небоскребы немного «подросли». Если в 2021 году их средняя высота равнялась 147,4 метра, то в 2022 году – уже 151,7 метра. В то же время из рейтинга исключен самый высокий небоскреб (башня «Федерация»), где завершились первичные продажи. Его высота составляет 374 метра. Новый лидер – соседний небоскреб «Око», чья высота 354 метра.

«Мы фиксируем большой интерес застройщиков к высотному строительству при разработке будущих проектов, – комментирует Надежда Коркка, управляющий партнер компании «Метриум». – К этому их подталкивают экономические соображения, ведь таким образом снижаются удельные издержки на квадратный метр, что позволяет предложить покупателям более доступные цены. Помимо этого, комплексный характер высотных ЖК делает их более конкурентоспособными по сравнению с точечной застройкой. Наконец, высотки долгое время оставались эксклюзивным продуктом, и многие потенциальные покупатели действительно хотят жить в таких домах с красивыми видами из окна».

Рейтинг девелоперов небоскребов Москвы – 2022

|

|

Девелопер |

Проект |

Максимальная высота, м |

Суммарная жилая площадь корпусов выше 99,5 м |

Суммарная жилая площадь корпусов выше 99,5 м |

|

1 |

ПИК |

Амурский парк |

100,0 |

173 983 |

1 277 240 |

|

Матвеевский парк |

99,9 |

173 004 |

|||

|

Перовское 2 |

99,9 |

106 010 |

|||

|

Митинский лес |

98,3 |

95 446 |

|||

|

Лосиноостровский парк |

99,7 |

87 455 |

|||

|

Сигнальный 16 |

99,8 |

87 201 |

|||

|

Кронштадтский 9 |

99,7 |

82 522 |

|||

|

Бусиновский парк |

99,8 |

81 422 |

|||

|

Новое Очаково |

100,0 |

76 485 |

|||

|

Новохохловская 15 |

99,4 |

73 677 |

|||

|

Кронштадтский 14 |

99,7 |

72 722 |

|||

|

Руставели 14 |

99,5 |

60 448 |

|||

|

Кольская 8 |

99,4 |

49 997 |

|||

|

Кавказский бульвар 51 |

99,4 |

34 120 |

|||

|

Первый Дубровский |

114,5 |

22 748 |

|||

|

2 |

MR Group |

Селигер Сити |

159,0 |

141 110 |

1 045 026 |

|

Mod |

200,0 |

121 632 |

|||

|

Symphony 34 |

190,0 |

102 169 |

|||

|

Fili City |

198,7 |

101 024 |

|||

|

Павелецкая Сити |

164,8 |

99 140 |

|||

|

Hide |

151,7 |

55 869 |

|||

|

D1 |

191,0 |

55 098 |

|||

|

City Bay |

179,0 |

275 390 |

|||

|

Метрополия |

99,6 |

93 594 |

|||

|

3 |

ДОНСТРОЙ |

Сердце столицы |

156,6 |

309 101 |

527 082 |

|

Событие |

178,4 |

217 981 |

|||

|

4 |

ГК КОРТРОС |

Headliner |

175,4 |

224 456 |

366 165 |

|

ILOVE |

119,8 |

141 709 |

|||

|

5 |

Capital Group |

Триколор |

192,0 |

130 000 |

352 687 |

|

Capital Towers |

295 |

87 987 |

|||

|

ОКО |

354,0 |

134 700 |

|||

|

6 |

ГК ФСК |

Архитектор |

169,2 |

99 650 |

315 360 |

|

Sydney City |

159,8 |

88 999 |

|||

|

Sky Garden |

149,5 |

75 178 |

|||

|

Режиссер |

176,0 |

51 533 |

|||

|

7 |

УЭЗ |

Will Towers |

199,1 |

250 691 |

250 691 |

|

8 |

Level Group |

Level Причальный |

109,9 |

107 877 |

245 330 |

|

Level Мичуринский |

185,9 |

69 234 |

|||

|

Level Южнопортовая |

224,7 |

68 219 |

|||

|

9 |

Optima Development |

Prime Park |

150,0 |

191 807 |

191 807 |

|

10 |

TEKTA GROUP |

Ever |

168,1 |

145 222 |

189 616 |

|

Eniteo |

149,2 |

44 394 |

|||

|

11 |

Группа Эталон |

Крылья |

137,1 |

85 257 |

144 595 |

|

Nagatino i-Land |

118,8 |

59 338 |

|||

|

12 |

ГК Гранель |

PROFIT |

99,8 |

95 725 |

142 800 |

|

MYPRIORITY Dubrovka |

99,2 |

47 075 |

|||

|

13 |

AEON Development |

River Park Towers Кутузовский |

179,9 |

141 550 |

141 550 |

|

14 |

МФС-6 |

Загорье |

152,7 |

141 350 |

141 350 |

|

15 |

Концерн КРОСТ |

Wellton Towers |

199,8 |

97 249 |

134 969 |

|

Crystal |

170,0 |

37 720 |

|||

|

16 |

Renaissance Development |

Neva Towers |

234,1 |

123 029 |

123 029 |

|

17 |

Группа ЛСР |

Wave |

178,3 |

63 208 |

95 046 |

|

ЗИЛАРТ |

150,0 |

31 838 |

|||

|

18 |

Ant Development |

Поклонная 9 |

128,8 |

52 539 |

52 539 |

|

19 |

AFI Development |

AFI Tower |

182,4 |

42 707 |

42 707 |

|

20 |

ГК Ташир |

ONYX Deluxe |

109,8 |

41 226 |

41 226 |

|

21 |

ГК Пионер |

High Life |

115,9 |

20 827 |

20 827 |

|

22 |

ALCON Development |

Alcon Tower |

165,7 |

10 154 |

10 154 |

Источник: «Метриум»

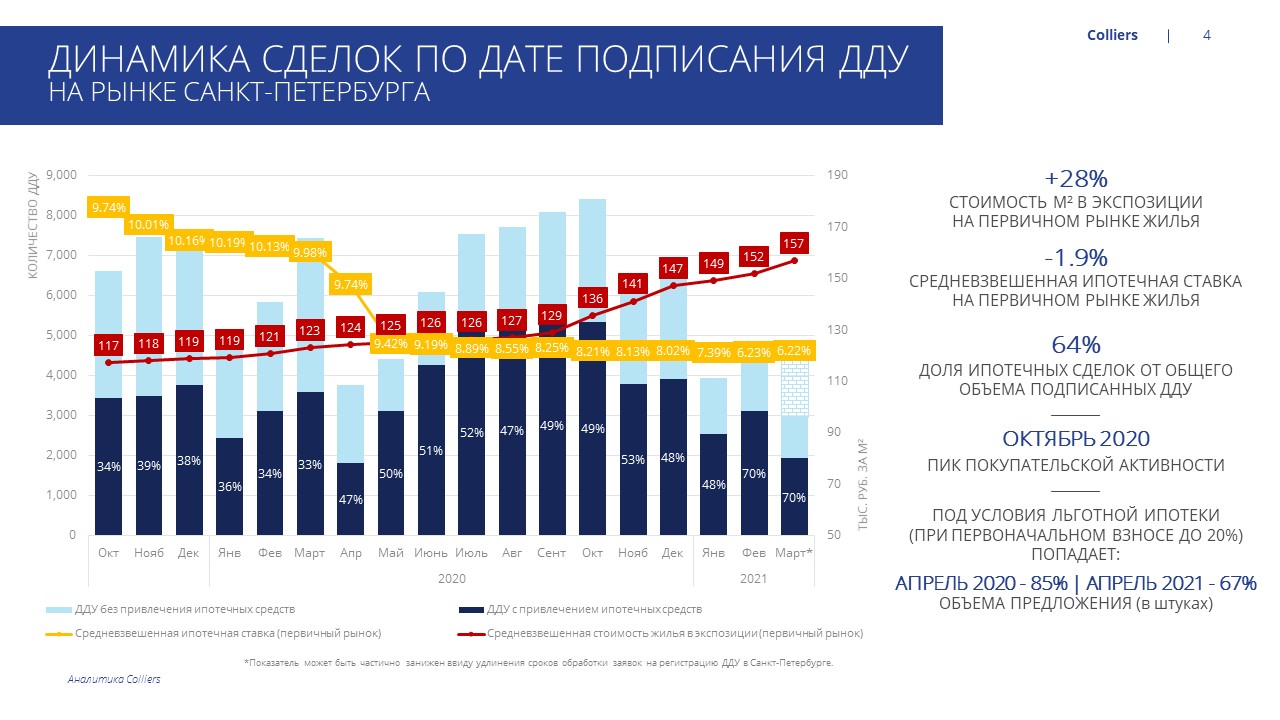

По данным Colliers, за прошедший год (с марта 2020 года по март 2021 года) средневзвешенная стоимость квадратного метра на первичном рынке жилья в Санкт-Петербурге выросла на 28% - с 123 тыс. руб. до 157 тыс. руб. соответственно.

За этот период на фоне появления льготной ипотечной программы и снижения ключевой ставки Центробанка средневзвешенная ипотечная ставка уменьшилась на 1,9% - до 6,1%. По данным Росреестра, всего с апреля 2020 по март 2021 было подписано 71 082 договоров долевого участия (ДДУ), из которых 64% - сделки с привлечением ипотечных средств. При этом доля квартир в экспозиции, подходящих под условия льготной ипотечной программы, значительно снизилась: с 85% в апреле 2020 года до 67% в апреле 2021 года.

Что касается льготной ипотеки, всего с апреля 2020 года по февраль 2021 года было подписано 33 055 ДДУ. Расширение условий в июле-августе 2020 года, когда была увеличена сумма кредита и снижен первоначальный взнос, а также частичное снятие коронавирусных ограничений привели к резкому росту количества выданных льготных ипотек: если в июне 2020 года было подписано 3 648 ДДУ на льготных условиях, в июле 2020 года их число достигло 4 532. При этом пик выдачи льготной ипотеки по числу сделок пришелся на сентябрь-октябрь 2020 года, когда суммарно было подписано 8 868 ДДУ.

«Несмотря на последовавшее осенью продление программы льготного кредитования, в ноябре 2020 года начинается тренд на снижение сделок с привлечением льготной ипотеки. Рост цен снижает привлекательность программы, и в декабре число сделок еще больше сокращается. В то же время, просыпается повышенный интерес к вторичному рынку, который предлагает готовые квартиры с похожими характеристиками и по сопоставимым ценам. Небольшая разница между ипотечными ставками в пределах 2% делает покупку на вторичном рынке еще более привлекательной», - рассказывает Елизавета Конвей, директор департамента жилой недвижимости Colliers.

Одним из главных результатов действия льготной ипотеки стало снижение финансовой нагрузки на покупателя. Аналитики Colliers подсчитали, как изменился среднемесячный платеж по ипотеке для типовой квартиры в Петербурге комфорт-класса площадью 60 кв. м, первоначальным взносом в 20% и сроком кредита в 20 лет. По подсчетам Colliers, по сравнению со вторым кварталом 2019 года, во втором квартале 2020 года среднемесячный платеж по кредиту для такой квартиры снизился на 16%. Вместе с тем, выгода позднее была нивелирована ростом цен: за год действия льготной ипотеки ежемесячный платеж за ту же квартиру (во втором квартале 2021 года) увеличился на четверть.

По прогнозам Colliers, при условии продления льготной ипотеки и сохранения ставки на уровне 6,1%, среднемесячный платеж вырастет на треть к уровню второго квартала 2020 года. Однако, если льготную программу отменят, а ипотечная ставка вернется на уровень 7,5-8%, то средний платеж по кредиту вырастет на 41% по сравнению со вторым кварталом 2020 года. Ощутимый рост среднемесячного платежа приведет к тому, что большинство покупателей в массовом сегменте будут вынуждены либо отложить покупку на неопределенный срок, либо выбирать квартиры меньшей площади.

«Мы ожидаем, что в случае прекращения льготной ипотеки спрос может снизиться примерно на 25-30% по сравнению со вторым полугодием 2020 года. Хотя на фоне рекордных показателей 2020 года динамика кажется значительной, по нашим прогнозам, спрос вернется к привычному уровню продаж предыдущих лет. В случае продления программы сокращение спроса во втором полугодии 2021 года может составить 15-20% по сравнению с аналогичным периодом 2020 года, - отмечает Андрей Косарев, генеральный директор Colliers в Санкт-Петербурге. – Для поддержания спроса девелоперы будут предлагать субсидируемые программы ипотеки (в сотрудничестве с банками), а также специальные условия и льготы – например, паркинг или отделка «в подарок». По нашим прогнозам, по итогам 2021 года цены могут вырасти на 10-15%, причем большая часть прироста будет зафиксирована в первом полугодии, так как во втором полугодии драйверов значительного роста цен практически не будет».

«Отмена льготной ипотеки затронет в большей степени девелоперов, у которых (вне зависимости от сегмента) основным инструментом регуляции спроса и повышения привлекательности объекта выступает цена. У этого продукта есть свой покупатель. Для него стоимость квадратного метра является критичным фактором. Но есть и другой продукт - не просто метры в локации, а образ жизни, уровень кофморта, и цена его априори выше рынка. Покупатель, находящийся в поиске таких решений, готов к большему, чем просто совершить выгодную покупку, пользуясь дешевыми деньгами. Он готов платить больше за конкретные улучшения. И здесь отмена льготной ипотеки не окажет значительного влияния на спрос», - поясняет Елизавета Конвей.

В I квартале 2021 года 63,7% жилых помещений в новостройках на территории «старой» Москвы были приобретены в проектах 10 самых успешных девелоперов, подсчитали эксперты «Метриум». Всего в них было совершено почти 10,4 тыс. сделок, что принесло застройщикам 149,9 млрд рублей.

За первые три месяца 2021 года на рынке первичной недвижимости в границах «старой» Москвы было заключено порядка 16,1 тыс. договоров долевого участия (907,5 тыс. кв.м.), что на 28,8% больше, чем за аналогичный период прошлого года. Общий объем выручки застройщиков за год вырос в полтора раза и достиг 250,5 млрд рублей, подсчитали аналитики «Метриум».

В 2021 году продолжается тренд, когда 10 самых успешных застройщиков аккумулируют более половины спроса и объема общей площади. Так, за январь-март ими было заключено почти 10,4 тыс. договоров долевого участия (64,5% от общего количества) на 581,8 тыс. кв.м. недвижимости, что составляет более половины (63,7%) от общего объема проданной площади.

За три месяца рейтинг не подвергся серьезным изменениям. Топ-10 покинул застройщик ГК ЛСР, объем предложения в проектах которого сократился. Первые пять мест занимают те же компании, что и по итогам 2020 года.

Лидирующие позиции с 2017 года сохраняет ГК «ПИК». В I квартале 2021 года данный застройщик заключил 5,3 тыс. договоров долевого участия на 273,7 тыс. кв.м., что принесло компании 56,3 млрд рублей. К наиболее успешным проектам компании можно отнести ЖК «Люблинский парк» (лидер рейтинга самых продаваемых новостроек массового сегмента), ЖК «Михайловский парк» и ЖК «Амурский парк».

Серебряным призером рейтинга стал застройщик «Донстрой». За три месяца 2021 года он заключил с покупателями почти 1,4 тыс. договоров долевого участия на помещения площадью 83,2 тыс. кв.м. Суммарная выручка компании оценивается на уровне 27 млрд рублей. Стоит отметить, что проекты данного девелопера заняли первые строчки в рейтингах самых продаваемых новостроек бизнес-класса (ЖК «Символ» корп. 4 и 5) и высокобюджетного сегмента (ЖК «Остров» корп. 1, 2 и 3).

На третьем месте расположилась компания MR Group. В I квартале 2021 года в ее проектах было заключено 720 договоров на квартиры и апартаменты общей площадью 42,5 тыс. кв.м, что принесло девелоперу 13,1 млрд рублей. Наиболее популярные проекты компании – жилые комплексы бизнес-класса «Селигер Сити», «Павелецкая Сити» и City Bay.

Рейтинг самых успешных девелоперов «старой» Москвы в I квартале 2021 года*

|

|

|

Девелопер |

Продано площадей за квартал, тыс. кв.м |

Количество заключенных ДДУ |

Выручка, млрд руб.** |

Доля рынка по проданной площади |

|

1 |

▬ |

ГК ПИК |

273,7 |

5313 |

56,3 |

30% |

|

2 |

▬ |

Донстрой |

83,2 |

1366 |

27,0 |

9,1% |

|

3 |

▬ |

MR Group |

42,5 |

720 |

13,1 |

4,7% |

|

4 |

▬ |

INGRAD |

33,0 |

474 |

10,7 |

3,6% |

|

5 |

▬ |

Центр-Инвест |

31,3 |

506 |

9,7 |

3,4% |

|

6 |

▲ |

ГК ФСК |

31,1 |

545 |

9,7 |

3,4% |

|

7 |

▲ |

Tekta Group |

22,8 |

363 |

7,3 |

2,5% |

|

8 |

▼ |

Группа Эталон |

22,7 |

394 |

5,9 |

2,5% |

|

9 |

▲ |

Э.К. Девелопмент |

21,0 |

428 |

4,2 |

2,3% |

|

10 |

▼ |

ГК КОРТРОС |

20,4 |

288 |

6,0 |

2,3% |

*По площади зарегистрированных ДДУ на имя физического лица, включая апартаменты, за вычетом инвестиционных сделок (от 4 объектов и более).

** Экспертная оценка

Источник: «Метриум»

«В I квартале 2021 года продолжается тенденция, когда три крупных игрока занимают серьезную долю рынка, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Причем их отрыв от конкурентов увеличивается. Это можно объяснить несколькими причинами. Во-первых, крупным девелоперам проще адаптироваться к новым условиям работы и правилам игры на рынке. Во-вторых, такие компании могут предложить широкий выбор различных продуктов в различных сегментах при высоком уровне качества. Поэтому покупатели и останавливают свой выбор на продуктах от лидеров топ-10».