Энергетическая отрасль: итоги года, востребованные специалисты и доходы работников

В преддверии Дня энергетика (22 декабря) аналитики hh.ru, крупнейшей российской онлайн-платформы по поиску работы и сотрудников, проанализировали рынок труда в энергетической отрасли и подвели итоги уходящего года.

Общие итоги рынка труда в сфере «Энергетика» в 2022 году:

- Российские компании-работодатели из отрасли энергетики в 2022 году разместили более 70 000 вакансий. Это на 28% больше, чем в 2021 году.

- Регионы, где нужны были специалисты из энергетической области по сравнению с 2021 годом изменились – в топ-5 лидеров кроме Москвы и Петербурга вошла Новосибирская, Свердловская область и Красноярский край.

- Диапазон зарплат в сфере энергетики в среднем по России от 40 230₽до 86 000₽, что на 43% больше, чем в 2021 году.

- Почти каждая десятая вакансия в сфере энергетики предполагает вахтовый метод работы – это больше прошлогодних показателей на 40%.

- Инженер-энергетик, электромонтажник и слесарь– профессии-лидеры по спросу в энергетике

Компании и работодатели из каких сфер чаще других искали специалистов

За год география компаний-работодателей, которые испытывали наибольший спрос на энергетиков, немного изменилась. Так, если в 2020 году в пятёрке лидеров кроме Москвы и Петербурга были компании из Свердловской, Московской области и Красноярского края, то теперь в топ-лидеров вошла Новосибирская область (прирост вакансий к 2021 году на +13%).

За год спрос на энергетиков в Москве вырос на 22%, в Петербурге на 32%, в Красноярском крае на 67%, в Свердловской области на 23%.

В свою очередь в целом по СЗФО рост спроса на новых работников в энергетической сфере составил +31%. Сильнее всего это заметно в Архангельской области (+130% новых вакансий за год), в Карелии (+50%), Коми (+46%), Ленинградской области (+29%). Также выражен спрос на энергетиков в Мурманской и Калининградской области (по +10% новых вакансий в каждом регионе за год). При этом сократилось число вакансий от компаний из энергетического сектора в Псковской (-36%) и Новгородской области (-7%).

В топ-20 по итогам года в целом по России вошли компании, наиболее активные с точки зрения публикации вакансии в сфере энергетики. Данные представлены на основе аналитики сервиса «Карта вакансий»: Сибирская генерирующая Компания, холдинг ТИТАН-2, Т Плюс, Федеральная сетевая компания – Россети, Россети Ленэнерго, Группа компаний УЛК, ИНТЕР РАО ОЦО, ЭнергоРемонтСервис, Энерготехсервис, Эн+ Групп, Россети Урал, Московская объединенная энергетическая компания, МОСЭНЕРГО, ТГК-1, Красноярская региональная энергетическая компания, Россети Московский регион, Российские Коммунальные Системы, Объединенная Энергетическая Компания, Россети Центр, Россети Северо-Запад.

Востребованные специалисты, условия работы и зарплаты

В топ наиболее востребованных специалистов в энергетике входят инженеры-энергетики (10,2% вакансий от всего объема по стране), электромонтажники (8,7%) и слесари (5,7%). При этом работодатели из отрасли энергетики предлагают работу и специалистам из других сфер: спичрайтерам, юристам, контент-менеджерам, аналитикам и другим.

Средние предлагаемые зарплаты вакансиях для энергетиков в 2022 году укладываются в диапазон от 40 230₽ до 86 000₽, что на 43% больше, чем в 2021 году. Одни из самых высоких зарплат предлагают соискателям работодатели из Дальнего Востока, например, Амурской области вилка зарплат в энергетике от 75 000₽ до 114 943₽. В Москве зарплатные предложения от 62 000₽ до 110 000₽.

За год в тройку самых «дорогих» вакансий в энергетике вошли предложения для начальника департамент учета электроэнергии (зарплата от 300 000₽ на руки), для директора департамента цифровизации в компании из сферы атомной энергетики (до 400 000₽ до вычета налогов), а также для архитектора приложений энергетической компании (от 350 000₽ на руки). На данный момент все три вакансии закрыты, работники найдены. Прямо сейчас одна из самых высоких зарплат на предлагается в вакансии для старшего инженера-программиста (до 350 000₽).

В регионах СЗФО также есть лидеры по уровню зарплат в энергетике. Так, в Ненецком автономно округе энергетик может заработать от 200 000₽.

Диапазон зарплат в вакансиях в сфере энергетики, СЗФО, 2022 год, в руб.:

- Санкт-Петербург 50 575 - 86 000

- Ленинградская область 41 989 - 69 000

- Архангельская область 45 977 - 99 500

- Мурманская область 47 586 - 72 208

- Вологодская область 34 483 - 70 000

- Калининградская область 33 000 - 57 471

- Псковская область 25 000 - 43 800

- Республика Карелия 31 034 - 56 322

- Республика Коми 54 023 - 114 943

- Новгородская область 34 483 - 54 253

- Ненецкий АО 150 000 - 200 000

Аналитики компании «Метриум» подвели итоги апреля на московском рынке новостроек массового сегмента. Объем предложения за месяц сократился на 3,5%. Средневзвешенная цена квадратного метра выросла на 3,9% и достигла 233 870 рублей.

По данным «Метриум», в апреле 2021 года на рынке новостроек массового сегмента Москвы в реализации находились 89 проектов с общим объемом предложения около 10 115[1] квартир, а их суммарная площадь составила 531 тыс. кв. м. Количество экспонируемых лотов относительно прошлого месяца сократилось на 3,5%. Продаваемая площадь уменьшилась на 5,2%.

Новые проекты на рынке новостроек массового сегмента в апреле 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Кольская 8 |

ГК ПИК |

СВАО |

Бабушкинский |

Источник: «Метриум»

На первичном рынке массового жилья «старой» Москвы вышел весьма ограниченный объем нового предложения от единственного застройщика (ГК ПИК). В СВАО началась реализация квартир в новом проекте «Кольская 8». Помимо этого, был объявлен старт продаж новых корпусов в следующих комплексах:

– «Волжский парк» (корп. 3.1, 3.2);

– «Дмитровский парк» (корп. 1.1, 1.4);

– «Шереметьевский» (корп. 8, 9, 10).

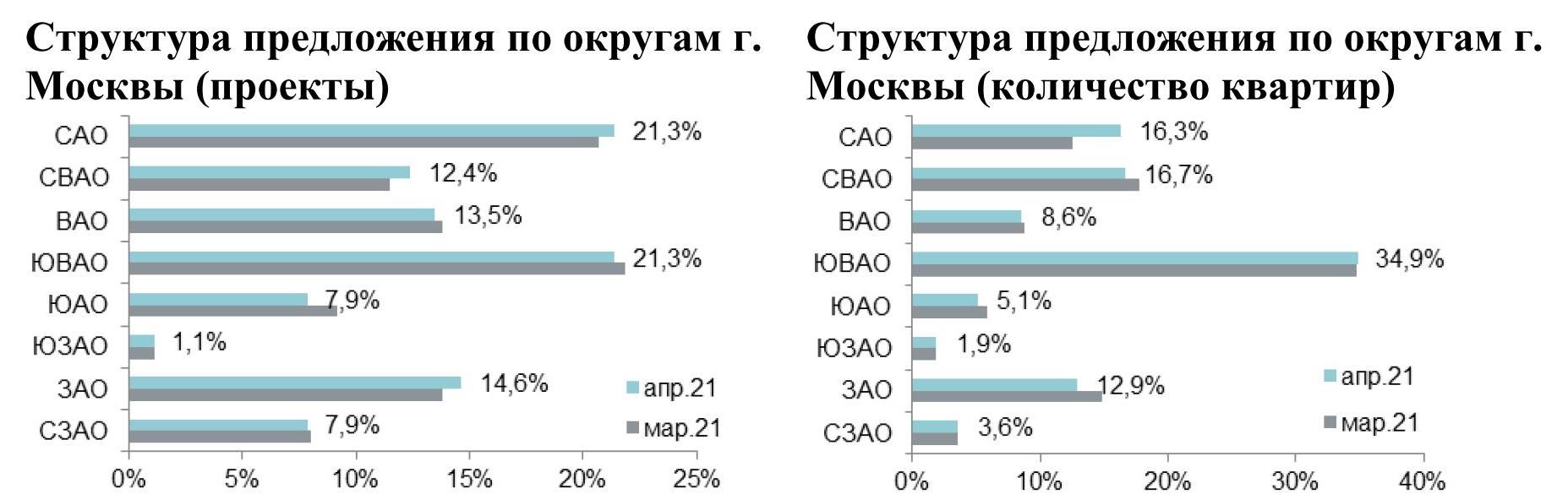

Наибольшая доля квартир по-прежнему сосредоточена в ЮВАО (34,9%; +0,1 п.п.). В СВАО, где сконцентрировано 16,7% от всего объема экспозиции, наблюдалось снижение доли округа на 1,1 п.п., несмотря на выход проекта «Кольская 8». Самый заметный прирост доли квартир отмечен в САО – с 12,6% до 16,3% (+3,7 п.п.), благодаря чему он вышел на третье место в структуре предложения. В апреле в этом округе после ввода ЖК в эксплуатацию были возобновлены продажи в проекте Discovery MR Group. САО расположился на третьем месте в структуре предложения. Наибольшее сокращение экспозиции было зафиксировано в ЗАО (12,9%; -2,0 п.п.), где вернулся в продажу комплекс «Огни» с небольшим остаточным объемом квартир. Также замечено снижение предложения в ВАО и ЮАО, их доли составили 8,6% (-0,2 п.п.) и 5,1% (-0,8 п.п.) соответственно. Минимальное количество лотов сосредоточено в СЗАО – 3,6% (+0,1 п.п.) и ЮЗАО – 1,9% (+0,1 п.п.).

Источник: «Метриум»

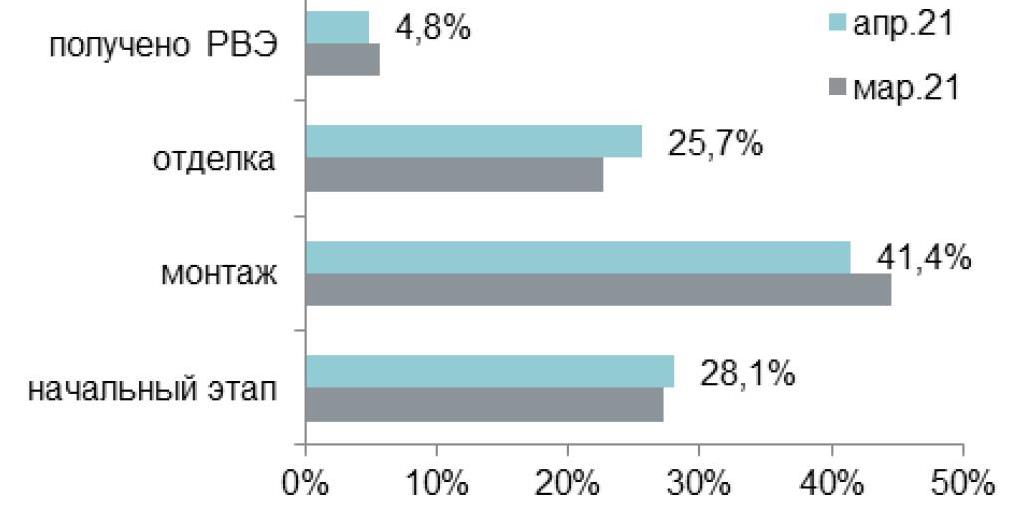

В структуре предложения по стадиям строительной готовности наблюдалось сокращение количества объектов, находящихся на этапе монтажных работ, однако они по-прежнему занимают наибольшую долю рынка (41,4%; -3,1 п.п.). Почти треть общего объема составляют квартиры в домах на начальной стадии строительства (28,1%; +0,8 п.п.). Немногим меньше приходится на лоты в корпусах, где ведутся отделочные работы: их доля за месяц выросла на 3,0 п.п. и составила 25,7%. Во введенных в эксплуатацию домах реализуется всего 4,8% всего предложения (-0,8 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

Источник: «Метриум»

За отчетный период доля студий вновь выросла за счет сокращения представительства прочих типологий, составив 17,9% рынка (+1,6 п.п.). Две трети рынка по-прежнему приходятся на однокомнатные (34,8%; -0,7 п.п.) и двухкомнатные квартиры (30,3%; +0,2 п.п.). Также наблюдалось незначительное снижение доли трехкомнатных квартир (15,6%; -1,2 п.п.). Наименьшую долю совокупного объема предложения традиционно занимают многокомнатные лоты (1,4%; без изменений).

Структура предложения по типу квартир (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

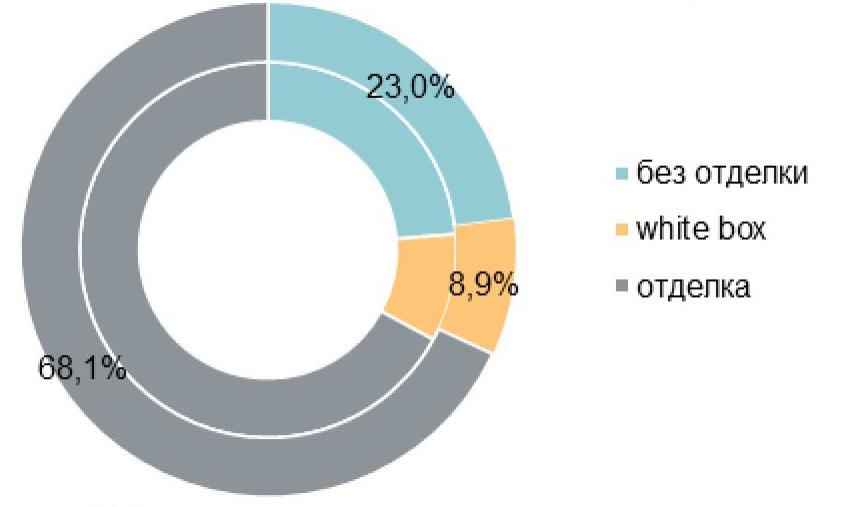

Доля лотов с отделкой в массовом сегменте составила более двух третей рынка (68,1%), было отмечено увеличение предложения квартир данного типа на 1,0 п.п. Помимо этого, в общем объеме предложения представлены квартиры без отделки, на них пришлось 23% (-0,7 п.п.), и квартиры с отделкой white box – 8,9% (-0,4 п.п.).

Структура предложения по типу отделки (внешний круг – апрель 2021 г., внутренний круг – март 2021 г.), количество квартир

Источник: «Метриум»

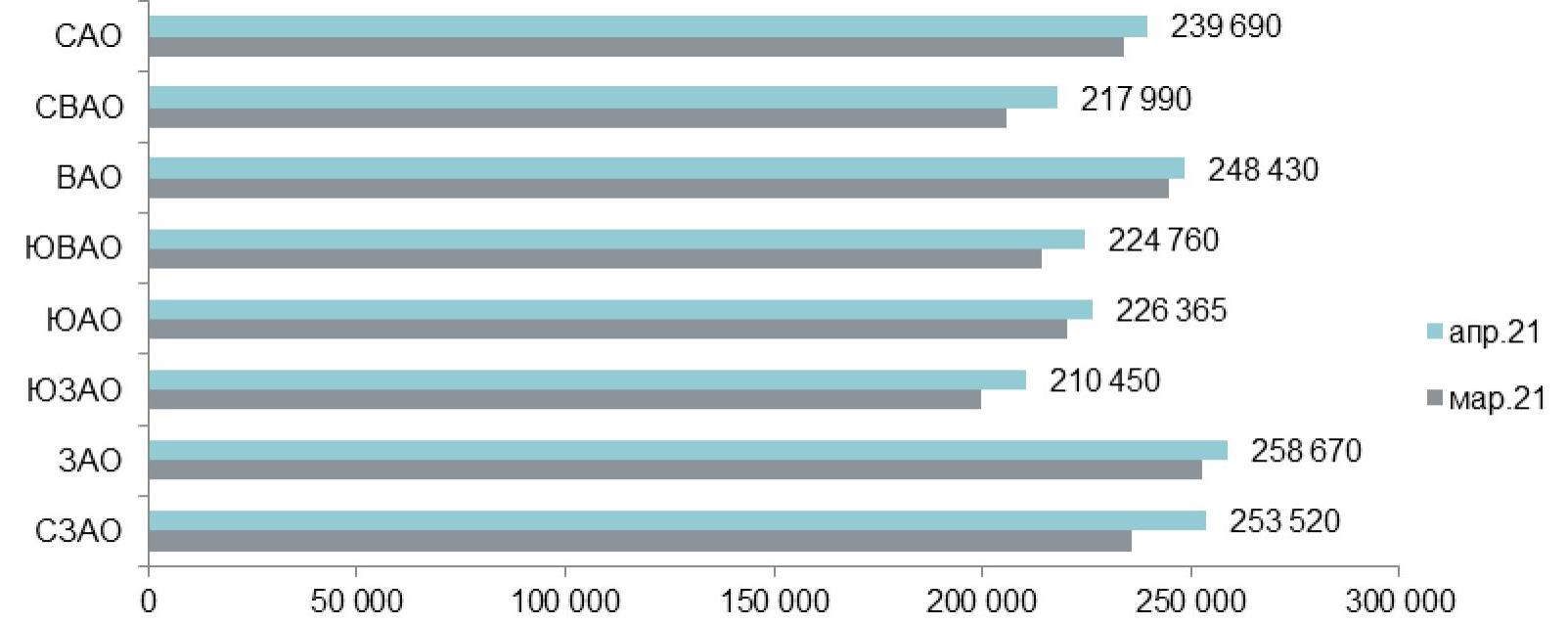

По подсчетам аналитиков «Метриум», средневзвешенная цена предложения на первичном рынке жилья массового сегмента по итогам апреля составила 233 870 руб. за кв. м (+3,9% за прошедший месяц; +12,7% с начала года; +24,7% за 12 месяцев). Повышение цен отмечено во всех округах Москвы в диапазоне 1,4–7,6%. Наибольший прирост квадратного метра зафиксирован в СЗАО (+7,6%), где произошло плановое повышение цен в нескольких проектах.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в апреле 2021 г.

Источник: «Метриум»

Бюджет предложения продолжил плавный рост. Средний показатель на первичном рынке новостроек массового сегмента составил 12,28 млн руб. (+2,1% за прошедший месяц; +7,8% с начала года; +11,9% за 12 месяцев). Наибольшее повышение стоимости отмечено среди квартир-студий (+5,1%). В остальных типологиях бюджет предложения увеличился в пределах 0,3–3,4%:

– студии – 6,88 млн руб. (+5,1%);

– однокомнатные – 9,86 млн руб. (+3,4%);

– двухкомнатные – 14,18 млн руб. (+2,9%);

– трёхкомнатные – 18,90 млн руб. (+3,0%);

– многокомнатные – 25,68 млн руб. (+0,3%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

|||||||||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

||||||||

|

СТ |

15,5 |

26,0 |

40,0 |

185 000 |

264 065 |

481 800 |

4 056 000 |

6 878 920 |

11 145 000 |

|||||||

|

1К |

31,0 |

40,5 |

65,2 |

155 000 |

243 620 |

477 300 |

6 184 500 |

9 856 425 |

19 871 655 |

|||||||

|

2К |

45,0 |

62,2 |

103,5 |

145 423 |

227 940 |

376 600 |

8 982 250 |

14 181 865 |

27 317 650 |

|||||||

|

3К |

65,3 |

85,3 |

139,6 |

131 385 |

221 630 |

355 600 |

10 490 100 |

18 904 510 |

34 854 215 |

|||||||

|

4К+ |

84,3 |

111,0 |

128,2 |

160 000 |

231 360 |

350 000 |

16 265 700 |

25 679 850 |

41 133 250 |

|||||||

|

итого[2] |

15,5 |

52,5 |

250,0 |

131 385 |

233 870 |

481 800 |

4 056 000 |

12 283 290 |

62 500 000 |

|||||||

Источник: «Метриум»

Рейтинг самых доступных предложений в апреле 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 15,5 кв. м за 4,1 млн руб.;

– ЖК «Сказочный лес» (СВАО / р-н Ярославский): студия площадью 25,6 кв. м за 5,1 млн руб.;

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 5,1 млн руб.

Основные тенденции

«В отчетном периоде наблюдалось некоторое увеличение девелоперской активности в массовом сегменте жилья, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Рынок пополнился одним новым проектом и шестью корпусами в уже вышедших проектах. Для сравнения – в апреле 2020 года продажи стартовали лишь в одном новом корпусе. В апреле 2021 года количество экспонируемых лотов относительно прошлого месяца сократилось всего на 3,5%, тогда как в марте рынок уменьшился в объеме на 11,4%, а в феврале – на 9,5%.

На рынке новостроек массового сегмента в апреле средняя цена квадратного метра выросла до 233 870 руб. (+3,9% за месяц), а средний бюджет предложения – до 12,28 млн руб. (+2,1% за месяц). Тенденция удорожания квартир в новостройках сохраняется, однако динамика роста стоимости квадратного метра опережает средний бюджет. Это объясняется уменьшением средней площади квартир массового сегмента: за апрель площадь сократилась на 1,7% (с 53,4 кв.м до 52,5 кв.м).

По итогам апреля 2021 года спрос сохранился на высоком уровне. Количество зарегистрированных ДДУ[3] в апреле 2021 года составило порядка 6,3 тыс. штук, что в 2,4 раза больше, чем в аналогичном месяце 2020 года, когда продажи резко упали из-за пандемии. Относительно марта 2021 года количество сделок выросло на 10%. Доля ипотечных сделок в «старой» Москве составила 65% от общего объема зарегистрированных ДДУ.

Пока на первичном рынке массового жилья «старой» Москвы сохраняются все основные тренды. В апреле спрос увеличился на 10% относительно прошлого месяца. В ответ на растущий покупательский интерес цены продолжают повышаться, а объем экспозиции – сокращаться. Главная сложность сейчас – это отсутствие понимания, как поведет себя покупатель после завершения льготной ипотеки, и какую стратегию выберут девелоперы.

У рынка сейчас много направлений для среднесрочного развития и расширения каналов сбыта. Крупные застройщики могут начать в массовом порядке предлагать собственные льготные ипотечные программы с банками-партнерами (у нескольких девелоперов уже есть такие инструменты); инициировать поиск крупных оптовых покупателей (частных или государственных), в том числе арендного жилья; запустить биржевые фонды недвижимости (Real Estate Investment Trust)».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Квартиры в новостройках всех классов в «старой» Москве. Учитываются сделки физических лиц, без оптовых покупок.

Департамент аналитики сервиса «Синица» провел обширное исследование рынка новостроек Москвы и Московской области и пришел к выводу, что за год средневзвешенная цена квадратного метра существенно выросла во всех локациях: в границах Старой Москвы динамика составила +37,7%, в Новой Москве рост на - 30,2%, в Подмосковье - на 26,8%.

По итогам апреля, средняя стоимость кв. м в Старой Москве составила 307,7 тыс. рублей (пробив наконец психологическую отметку в 300 тысяч, к которой она подбиралась уже два месяца), в Новой Москве - 180,8 тыс. рублей, на рынке ближнего пояса Московской области[1] - 146,8 тыс. руб. В исследовании не рассматривались премиальный и элитный сегменты новостроек.

“Подобный дисбаланс объясняется повышенным покупательским спросом и нехваткой свободного предложения в экспозиции, - объясняет Наталья Шаталина, генеральный директор сервиса «Синица» - Несмотря на то, что девелоперы вывели значительный объем новых квартир и апартаментов во всех локациях (в апреле в Старой Москве вышло 5 новых проектов классов комфорт и бизнес, а также стартовали продажи в 18 корпусах уже реализуемых проектах, в Новой Москве - в 14 корпусах) спрос, подогретый последними месяцами действия льготной ипотеки, и желанием инвесторов вложить свободные средства в новостройку, создает дефицит”.

Среди других трендов апреля “Синица” отмечает среднее сокращение площадей квартир во всех сегментах и локациях. Так, средняя площадь квартир в границах Старой Москвы сократилась довольно существенно - на 4,2% и составила по итогам месяца 61,9 кв. м, в Новой Москве - 48,8 кв. м, в Подмосковье 50,9 кв. м. В первую очередь, это вызвано смещением предложения в сторону комфорт-класса, а также выводом в свободную экспозицию большого числа студий и однокомнатных квартир (на долю небольших квартир приходится около 53% нового предложения) и сокращением доли многокомнатных.

Динамика распределения предложения по типам квартир, %%, апрель 2021 г.

|

1-комн. |

2-комн. |

3-комн. |

4-комн.+ |

|

|

Старая Москва |

+3,2% |

-1,1% |

-1,5% |

-0,6% |

|

Новая Москва |

+1,6% |

-2.1% |

-0,8% |

+1,3% |

|

МО |

+2,2% |

-1,6% |

-0,9% |

+0,2% |

Объем распределения предложения по типам квартир, %%, апрель 2021 г.

|

1-комн. |

2-комн. |

3-комн. |

4-комн.+ |

|

|

Старая Москва |

36,9% |

34,4% |

23,6% |

5,1% |

|

Новая Москва |

44,3% |

38,5% |

15,0% |

2,2% |

|

МО |

42,7% |

40,2% |

15,4% |

1,7% |

“Подводя итоги апреля, хочу отметить, что совокупный объем предложения на первичном рынке жилья в старых границах Москвы по итогам апреля 2021 года составил 1,54 тыс. кв. м, в Новой Москве - 502,6 тыс. кв. м, в Подмосковье - 660,5 тыс. кв. м. И хотя динамика темпов вывода новостроек у девелоперов пока не поспевает за повышенным спросом, такого заметного вымывания ликвидных лотов, скорее всего, уже не случится. К концу второго квартала мы ожидаем баланса спроса и предложения”, - резюмирует Наталья Шаталина.

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Прилегающие районы, расположенные далее 7 км от МКАД в анализ не включались.