Не соседи, а наказание: 61% россиян испытывают проблемы из-за шума в соседних квартирах

Каждый пятый житель России ежедневно страдает от слишком шумных соседей, причем особенно сильно – в новогодние праздники. Об этом говорят результаты опроса[1], который провели специалисты компании ROCKWOOL Россия. Показательно, что на плохую шумоизоляцию жалуются и жители старых многоквартирных домов, и жители новостроек.

Больше половины россиян так или иначе сталкиваются с нежелательным шумом от соседей: 20% ― каждый день, 8% ― хотя бы раз в неделю, 9% ― несколько раз в месяц и 23% иногда слышат шумных соседей. Еще 41% обычно не жалуются на подобную проблему, однако, 23% из них живут в частном доме.

Лишь 38% опрошенных не испытывают негативных последствий из-за шума, остальные 62% так или иначе признают, что он становится причиной многих неприятностей. Главная проблема, с которой жители многоквартирных домов сталкиваются из-за шумных соседей – это нарушения сна, от них страдают 30% опрошенных. Еще 19% из-за шума стали реже отдыхать дома, а 11% отмечают, что шум мешает им работать. Кроме того, 11% стали более раздражительными, 8% начали испытывать постоянную головную боль.

«Жалобы могут возникать по двум причинам: это либо действительно шумные соседи (ремонт, маленький ребенок, очень громко работающий телевизор, громкие голоса, вечеринки и т.д.), либо слабая звукоизоляция между квартирами. Во втором случае соседи могут вести себя довольно тихо, но вы все равно будете слышать «каждый чих». Наиболее слабая звукоизоляция наблюдается в домах с монолитным каркасом – а это один из популярных вариантов новостроек. Самая хорошая защита от шума – в кирпичных домах, но на первичном рынке они встречаются реже и стоят дороже», ― объясняет Наталья Пахомова, специалист по технической поддержке и обучению компании ROCKWOOL Россия.

Интересно, что нежелание слушать шумных соседей в предстоящие праздники мотивирует 33% россиян уехать на новогодние каникулы за город, а 28% - активнее выбираться из дома в кафе и на прогулки. Еще 25% рассказали, что планируют спасаться от праздничных шумов с помощью наушников, а оставшиеся 14% признались, что сами будут праздновать Новый год еще громче.

47% россиян отмечают, что самый критичный вид шума от соседей – это звуки ремонта, 27% называют ссоры и крики, 19% больше всего недовольны громкой музыкой и телевизором, 16% ― застольями и вечеринками (что особенно актуально в период новогодних праздников). 15% считают самым раздражающим шумом детский плач, по 11% ― лай собак и музыкальные инструменты.

Действительно хорошая звукоизоляция должна учитывать особенности и защищать от каждого вида шума. Так, ремонтные работы ― это структурный шум, он распространяется по несущим и конструктивным элементам здания, а значит, непосредственный источник может оказаться на несколько этажей выше или ниже. Самое неприятное, что в новостройках страдать от этого шума можно годами – ведь далеко не все квартиры заселяются сразу. Музыка, голоса, лай и вой собак – это воздушный шум, а топот ног и падение тяжелых предметов – ударный.

«Эти звуки раздражают не меньше работающего перфоратора. Не так давно один наш клиент рассказывал, что его соседи завели собаку, которая выла дни напролет, когда хозяев не было дома. Из-за этого в будни человек не мог сосредоточиться на делах (он работает удаленно), а по выходным не мог расслабиться. В результате он решился на ремонт и обратился к нам за подбором звукоизоляции. Для рабочего кабинета выбрали самый надежный вариант: изоляцию из каменной ваты по принципу “коробка в коробке”, то есть, защитили все четыре стены, пол и потолок. Проблема была решена», ― рассказывает Наталья Пахомова.

При этом более 20% россиян готовы тратить на защиту от лишнего шума сумму, эквивалентную более 10% стоимости квартиры! Около 30% согласны отдать за звукоизоляцию более скромную сумму, а половина россиян пока не готова тратить деньги на дополнительную защиту от лишнего шума при покупке жилья.

«На самом деле монтаж дополнительной звукоизоляции не насколько дорог, как может показаться. Например, на 20 квадратных метров стены потребуется всего 20 тысяч рублей, если использовать минераловатные плиты Акустик УЛЬТРАТОНКИЙ. Сделать точный расчет звукоизоляции для проекта можно при помощи специального бесплатного калькулятора, разработанного специалистами компании ROCKWOOL: он учитывает множество факторов и предлагает расчеты для стены и потолка, а также демонстрирует акустический эффект от установленной конструкции», ― говорит Наталья Пахомова.

Шумные соседи и слабая звукоизоляция квартиры могут превратить жизнь даже в самом уютном доме в настоящий кошмар. Именно поэтому эксперты советуют внимательно подходить к выбору квартиры и до мелочей продумывать возможный ремонт, сразу закладывая в проект дополнительную защиту от шума.

[1] Опрос проводился 01-06 декабря, участие приняли 1 478 экономически активных россиян.

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек массового сегмента. Объем предложения сократился на 25,9%. Средняя цена квадратного метра составила 225 025 руб. (+8,4% за квартал; +21,1% за год).

По данным «Метриум», на рынке новостроек массового сегмента г. Москвы по итогам I квартала 2021 года в реализации находились 87 проектов с общим объемом предложения около 10 480[1] квартир, суммарная площадь лотов составила 560 тыс. кв. м. Количество экспонируемых лотов относительно IV квартала 2020 года сократилось на 25,9%, а продаваемая площадь уменьшилась на 27,9%.

Новые проекты на рынке новостроек массового сегмента в I квартале 2021 г.

|

№ |

Название |

Девелопер |

Округ |

Район |

|

1 |

Зеленая вертикаль |

Э.К. Девелопмент |

ЮАО |

Чертаново Южное |

|

2 |

Мичуринский парк |

ГК ПИК |

ЗАО |

Очаково-Матвеевское |

|

3 |

UNO Старокоптевский |

ГК Основа |

САО |

Коптево |

Источник: «Метриум»

Также рынок пополнился 14 корпусами в составе следующих проектов:

– «Волжский парк» (корп. 2.1, 2.2);

– «Люблинский парк» (корп. 9-10);

– «Полярная 25» (корп. 3);

– «Тринити» (корп. 5, II очередь);

– «Бусиновский парк» (корп. 2.1, 2.2);

– «Любовь и голуби» (корп. 2);

– «Красноказарменная 15» (корп. 1.2);

– «Большая Академическая 85» (корп. 1.3);

– «Кронштадтский 9» (Блок 2, корп. 1.5, 1.6).

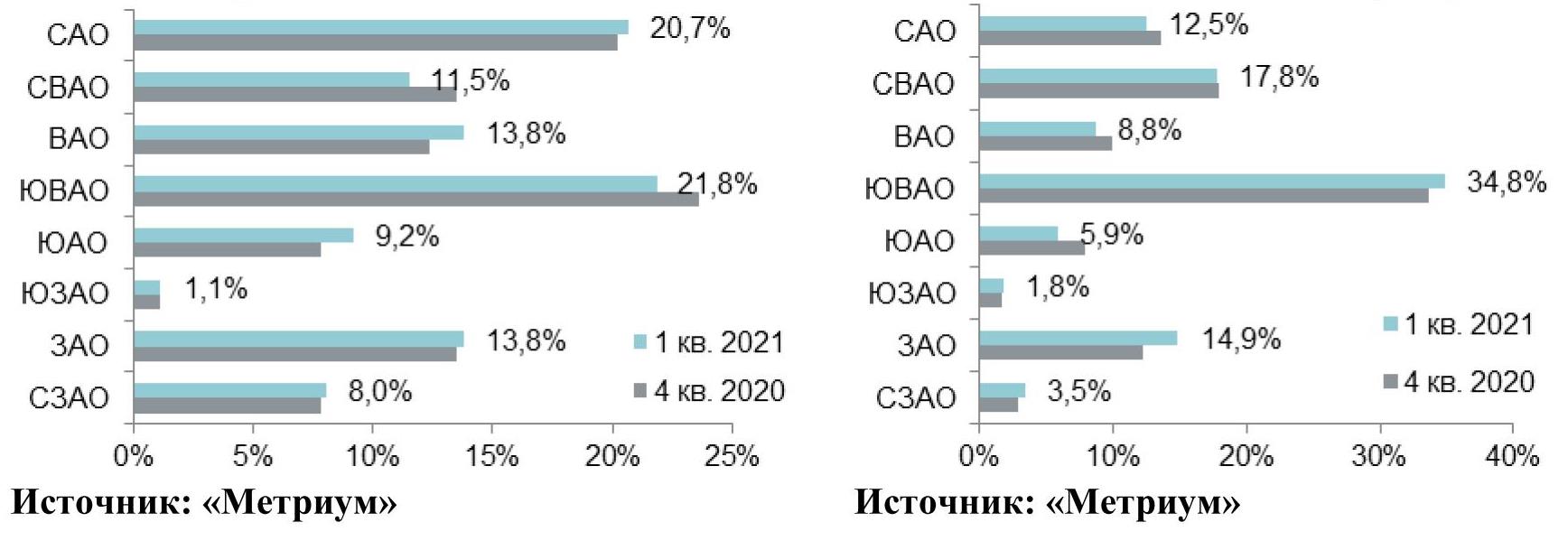

В структуре предложения по округам наибольший объем предложения представлен в ЮВАО (34,8%; +1,2 п.п.). Доля СВАО составила 17,8% рынка (-0,1 п.п.), немногим меньше приходится на САО (12,5%; -1,1 п.п.). Выросла доля ЗАО (14,9%; +2,6 п.п.), так как в округе состоялся релиз нового проекта «Мичуринский парк» (девелопер проекта ГК ПИК). Было замечено сокращение экспозиции в ВАО и ЮАО, их доли составили 8,8% (-1,3 п.п.) и 5,9% (-2,0 п.п.) соответственно. Минимальное количество лотов предлагается в СЗАО (3,5%; +0,5 п.п.) и ЮЗАО (1,8%; +0,1 п.п.).

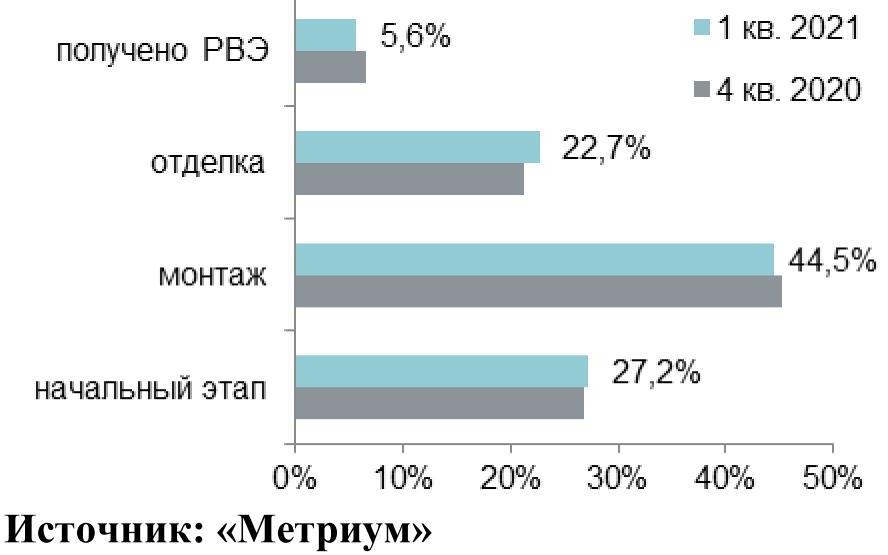

В структуре предложения по стадии строительной готовности превалирующий объем лотов сосредоточен в домах на этапе строительно-монтажных работ (44,5%; -0,6 п.п.). В корпусах на начальном этапе строительной готовности представлено 27,2% квартир (+0,4 п.п.). Доля лотов в домах, в которых проводятся отделочные работы, выросла на 1,3 п.п., составив 22,7%. Наименьшая доля приходится на лоты в корпусах, которые уже получили разрешение на ввод в эксплуатацию (5,6%; -1,1 п.п.).

Структура предложения по стадии строительной готовности (количество квартир)

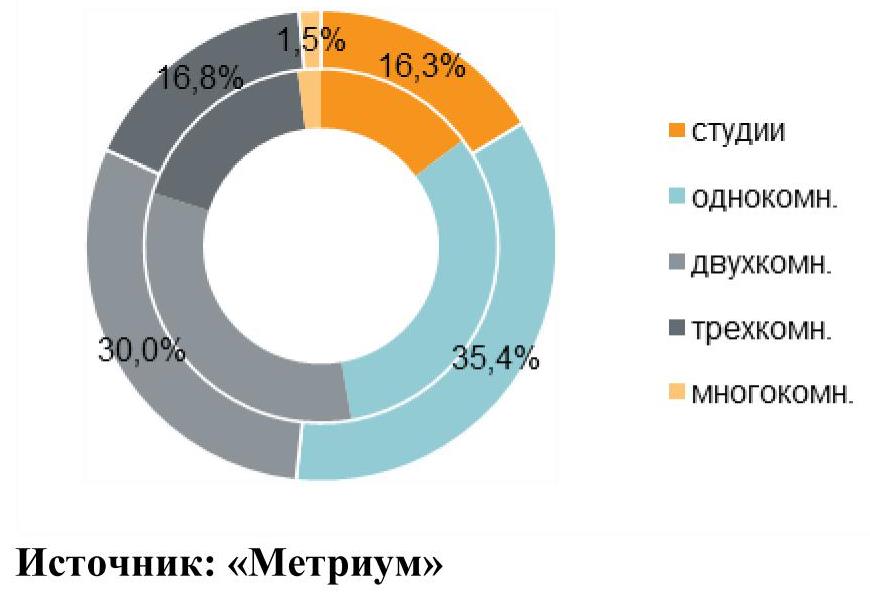

По итогам I квартала наблюдалось плавное увеличение доли студий и однокомнатных квартир за счет сокращения доли остальных типов квартир. Преимущественный объем предложения представлен однокомнатными квартирами (35,4%; -3,0 п.п.). Доля двухкомнатных квартир уменьшилась на 2,7 п.п., составив 30% рынка. Почти в равном соотношении представлены трехкомнатные квартиры и квартиры-студии: 16,8% (-1,2 п.п.) и 16,3% (+1,5 п.п.) соответственно. Многокомнатные лоты занимают наименьшую долю от совокупного объема предложения (1,5%; -0,7 п.п.).

Структура предложения по типу квартир

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

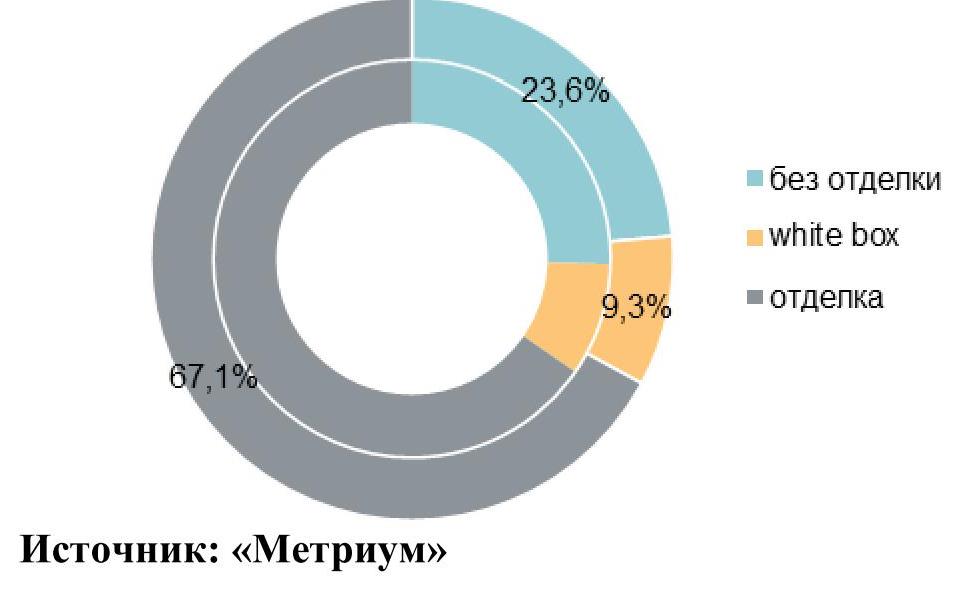

Тренд увеличения доли квартир с отделкой в I квартале 2021 года продолжился. Основной объем предложения на первичном рынке новостроек Москвы экспонируется с финишной отделкой (67,1%), доля выросла за квартал на 1,7 п.п. На квартиры без отделки пришлось 23,6% рынка (-1,8 п.п.). Доля квартир с отделкой white box составила 9,3% (+0,1 п.п.).

Структура предложения по типу отделки

(внешний круг – I квартал 2021 г., внутренний круг – IV квартал 2020 г.), количество квартир

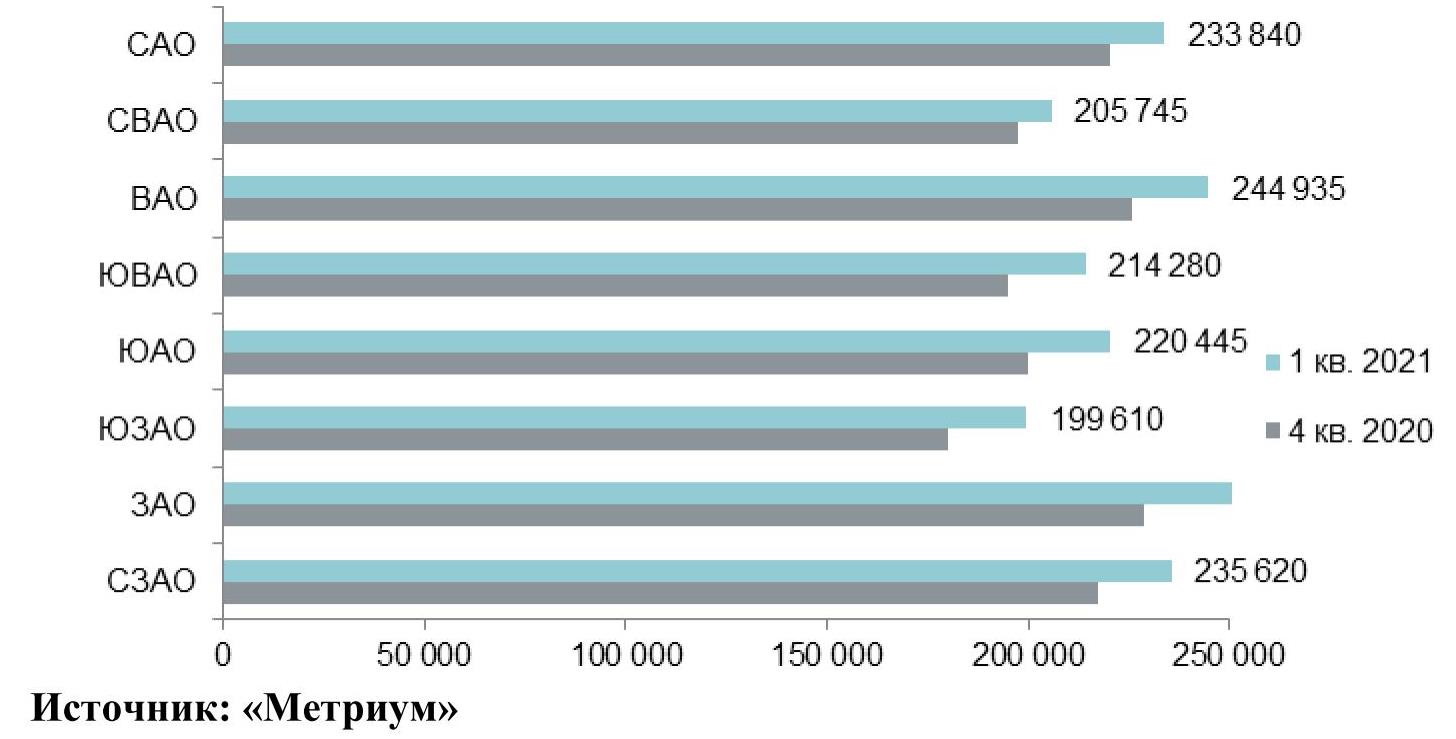

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам I квартала составила 225 025 руб. (+8,4% за квартал; +21,1% за год). Рост цен зафиксирован во всех округах. Наибольший прирост отмечен в ЮЗАО, ЗАО и ЮАО (+10,7%, +10,6% и +10,4% соответственно), что связано с плановым повышением цен во многих проектах, а также изменением структуры предложения – увеличилась доля квартир меньшей комнатности с более высокой ценой квадратного метра. Во всех остальных округах средневзвешенная цена квадратного метра выросла от 4,2% до 9,8%.

Средняя цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м в I квартале 2021 г.

Средний бюджет предложения на первичном рынке новостроек массового сегмента составил 12,03 млн руб. (+5,6% за квартал; +10% за год). Однако основной прирост показателя наблюдался в марте. В январе-феврале текущего года средний бюджет предложения не превышал 11,76 млн руб. В разрезе типологий средние бюджеты за прошедший квартал увеличились до следующих уровней:

– студии – 6,54 млн руб. (+8,0%);

– однокомнатные – 9,54 млн руб. (+8,1%);

– двухкомнатные – 13,79 млн руб. (+9,2%);

– трёхкомнатные – 18,36 млн руб. (+8,5%);

– многокомнатные – 25,61 млн руб. (+12,4%).

Стоимость квартир в массовом сегменте в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

14,0 |

26,3 |

40,2 |

182 000 |

248 705 |

445 400 |

4 047 000 |

6 540 825 |

10 785 315 |

|

1К |

30,7 |

40,8 |

65,2 |

168 877 |

233 705 |

411 600 |

6 017 200 |

9 535 455 |

19 239 815 |

|

2К |

43,7 |

62,5 |

110,9 |

137 251 |

220 560 |

356 100 |

8 692 320 |

13 785 390 |

26 592 155 |

|

3К |

65,3 |

85,5 |

139,6 |

128 792 |

214 850 |

350 665 |

10 067 400 |

18 360 805 |

33 551 035 |

|

4К+ |

81,2 |

112,7 |

129,1 |

160 000 |

227 125 |

325 370 |

15 744 900 |

25 607 410 |

39 174 525 |

|

итого[2] |

14,0 |

53,4 |

139,6 |

128 792 |

225 025 |

445 400 |

4 047 000 |

12 026 280 |

39 174 525 |

Источник: «Метриум»

Рейтинг самых доступных предложений в марте 2021 года:

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 4,1 млн руб.

– ЖК «Мякинино парк» (ЗАО / р-н Кунцево): студия площадью 19,7 кв. м за 4,6 млн руб.

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 16,4 кв. м за 4,8 млн руб.

Основные тенденции

«В I квартале 2021 года активность девелоперов в сегменте первичного рынка новостроек массового сегмента была умеренной – вышло три новых проекта, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – За аналогичный период в 2020 году в реализацию поступило только два новых жилых комплекса. В начале 2021 года застройщики продолжили реализацию уже представленных проектов массового сегмента. Так, за три месяца вышло большое количество новых корпусов в составе «старых» проектов (14 корпусов против 11 в I кв. 2020 года).

Несмотря на новый объем, количество экспонируемых квартир на первичном рынке продолжает сокращаться, достигнув очередного антирекорда. В I квартале 2021 года объем экспозиции снизился до 10,5 тыс. штук. (-25,9% за квартал; -21,7% за год).

Средневзвешенная цена квадратного метра предложения при этом достигла очередного максимума. К концу марта квадратный метр в новостройках столицы стоил в среднем 225 тыс. рублей (год назад – 185,8 тысяч рублей). В отдельных округах показатель вплотную приблизился к отметке в 250 тыс. руб. и даже превысил ее. Пропорционально средней цене квадратного метра увеличился и средний бюджет предложения до 12 млн руб. (+5,6% за квартал; за год «всего» +10% за счет уменьшения средней площади квартиры в экспозиции на 5,4 кв.м).

В первые три месяца 2021 года количество заключенных сделок на первичном рынке «старой» Москвы по всем сегментам составило около 14,6 тыс.[3] (+23% относительно аналогичного периода 2020 года). Доля ипотеки достигла 64% против 55% годом ранее. Таким образом, высокий спрос продолжает присутствовать на рынке, что обуславливает дефицит предложения и рост цен.

Ситуация на рынке продолжает обостряться и рынок уходит все дальше от состояния баланса. Объем предложения продолжает падать, а цены достигают новых высот. Вероятнее всего, текущие тенденции сохранятся на рынке до середины 2021 года, однако нельзя предсказать насколько предельные значения будут достигнуты по основным показателям спроса и предложения. Сгладить текущее состояния рынка может выход нового объема квартир и стабилизация спроса, что начнет происходить в конце II – начале III квартала текущего года».

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[3] Расчет произведен по собственной методике, отражающей статистику рыночных сделок. В расчете показателей учитываются только сделки физлиц по проектам всех классов в «старой» Москве, без оптовых покупок.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги I квартала 2021 года на рынке торговой недвижимости Москвы.

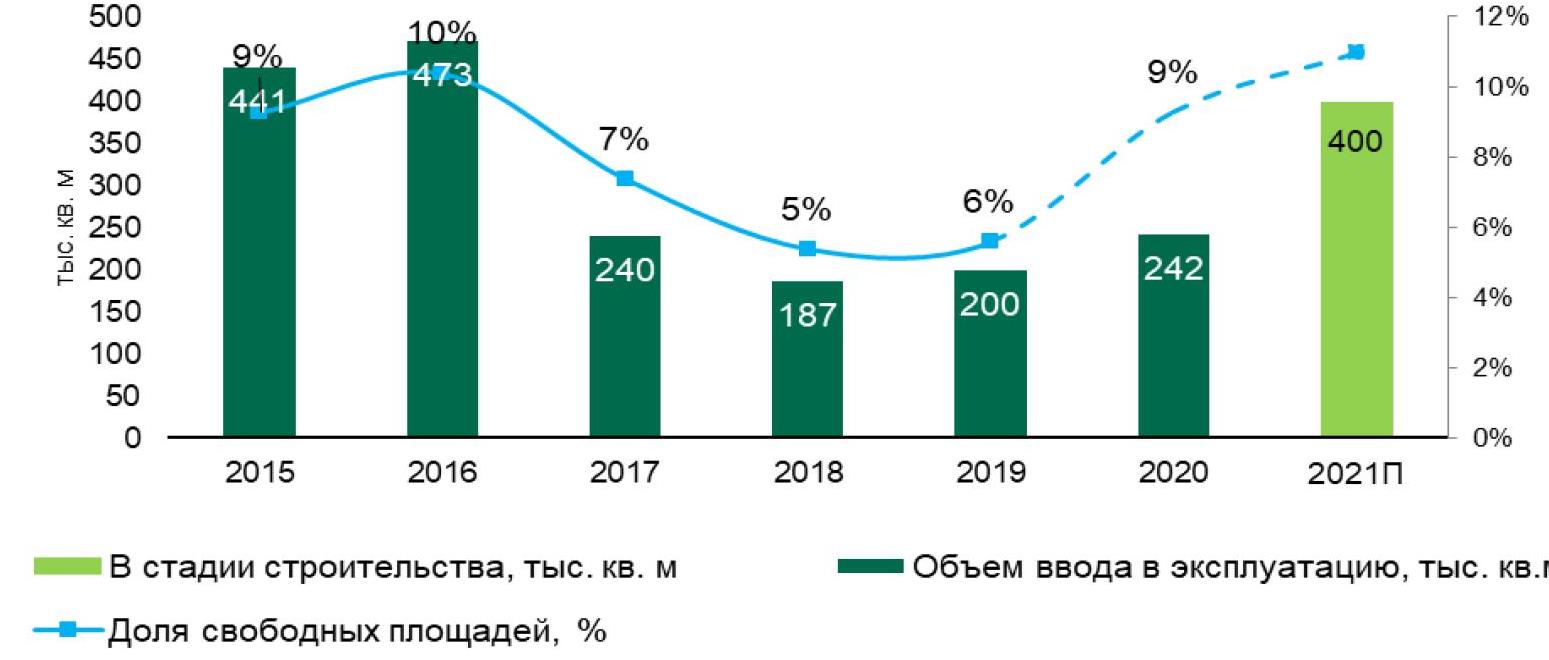

Новое предложение

В первом квартале 2021 года объем ввода в эксплуатацию торговых площадей составил 41,5 тыс. кв. м. Новое предложение сформировано двумя объектами – ТРЦ «Гравитация» и ТРЦ «Флотилия». Согласно заявленным планам девелоперов, в 2021 году ожидается открытие около 400 тыс. кв. м торговых площадей. Среди знаковых проектов можно отметить ТЦР «Павелецкая Плаза» (GLA 33 000 кв. м), а крупнейшим в 2021 году станет ТЦ «Город Косино» (GLA 74 000 кв. м).

Ввод в эксплуатацию и уровень вакантных помещений

Источник: CBRE, I кв. 2021 г.

Уровень вакантных площадей

По итогам первого квартала 2021 года уровень вакантных площадей в ТЦ Москвы составил 9,9%, увеличившись за первые три месяца 2021 года на 0,6 п. п. Темп роста показателя замедлился по сравнению с третьим и четвертым кварталами 2020 года, когда прирост показателя в среднем составлял 1,5 п. п.

Рост объема свободных площадей связан одновременно как с открытиями новых объектов, так и с закрытием торговых точек в существующих ТЦ.

Наиболее уязвимыми с точки зрения воздействия пандемии оказались небольшие арендаторы — представители малого и среднего бизнеса, занимающие, как правило, до 300 кв. м. Согласно данным Единого реестра субъектов малого и среднего предпринимательства число таких предприятий в Москве за год (с марта 2020 года по март 2021 года) сократилось на 2% или на 16 тыс..

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

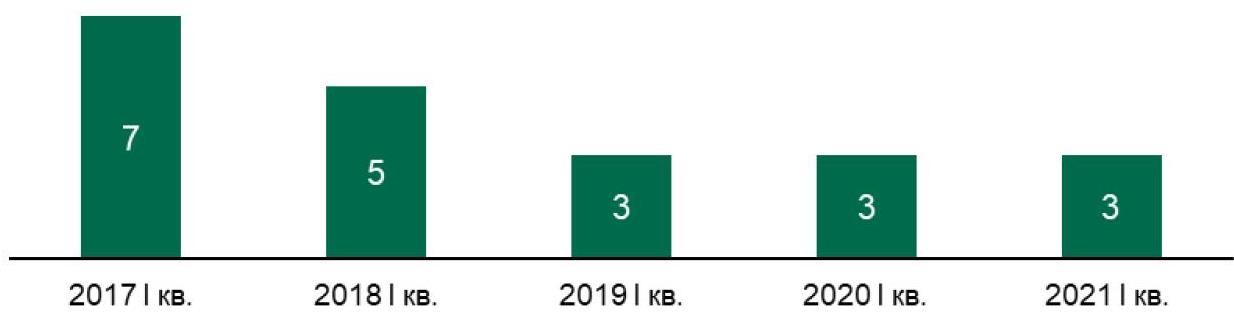

Международные бренды

В I кв. 2021 года свои первые розничные магазины стандартного формата в России открыли 3 международных бренда: Ecco Kids (ТЦ «Ривьера») , Shikkosa (ул. Арбат, 39). После длительного отсутствия в России перезапустился Accessories в ТРЦ «Европарк». Низкий уровень активности в части новых открытий в первом квартале является характерным для последних двух лет.

В 2020 году в России открыли свои первые розничные магазины 18 международных брендов, что на 10% ниже относительно 2019 года. Влияние пандемии отразится на динамике выхода международных брендов на итоговом показателе 2021 года и последующих нескольких лет. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

В I кв. 2021 года покинули рынок бренды Bath & Body Works и Topshop. Также, в 2020 году заявили о прекращении своей деятельности на российском рынке бренды Longchamp, Lefties и сеть кинотеатров CJ CGV.

Динамика выхода международных брендов в I кв. по годам (в штуках)

Источник: CBRE, I кв. 2021 г.

Динамика выхода и ухода международных брендов по годам (в штуках)

Источник: CBRE, I кв. 2021 г.