Итоги октября на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги октября на московском рынке новостроек массового сегмента. Объем предложения вырос на 5,4%. Средневзвешенная цена кв. метра составила 293,6 тыс. руб. (-0,7% за месяц, +12,6% за год).

По данным «Метриум», на рынке массовой недвижимости по итогам октября 2022 года находилось 122 проекта с квартирами и апартаментами. Суммарный объем предложения на конец периода составил 23,9 тыс. лотов, из них 20,8 тыс. – квартиры и 3,1 тыс. – апартаменты. По сравнению с сентябрем количество лотов выросло на 5,4% (рост коснулся только предложения квартир). Старта новых проектов не произошло, объем пополнялся за счет выхода в продажу новых корпусов существующих комплексов.

С января 2022 г. объем предложения квартир и апартаментов в массовом сегменте вырос в 1,5 раза, а за год на треть.

Динамика объема предложения на первичном рынке массового сегмента по месяцам, шт.

Источник: Метриум

Лидерство по объему предложения в массовом сегменте принадлежит ЮВАО (19,3%, -0,5 п.п. за месяц).

Структура предложения квартир и апартаментов массового сегмента по округам г. Москвы, количество лотов

Источник: Метриум

По стадии строительной готовности сохраняется перевес в сторону предложений, находящихся в корпусах на стадии монтажа (55,8%, +3,7 п.п.).

Структура предложения массового сегмента по стадии строительной готовности, количество лотов

Источник: Метриум

В разрезе типологий увеличился объем одно- (35,4%, +1,1 п.п.) и двухкомнатных предложений (25,9%, +0,5 п.п.). При этом количество студий уменьшается (28,5%, -1,6 п.п.). Пик числа компактных вариантов пришелся на июль 2022 года, когда на рынке находилось 7,2 тыс. студий, после чего предложение вымывалось, и на конец октября составило 6,8 тыс. лотов.

Структура предложения квартир и апартаментов массового сегмента по комнатности, количество лотов

Источник: Метриум

Доля предложений с чистовой отделкой сохраняет количественное преимущество на массовом рынке новостроек (68,5%, +0,5 п.п.).

Структура предложения по типу отделки, количество лотов

Источник: Метриум

По подсчетам аналитиков «Метриум», средневзвешенная цена кв. метра в октябре составила 293,6 тыс. руб. (-0,7% за месяц, +12,6% за год). Средневзвешенная цена предложения снижалась во всех округах кроме ЮВАО, наибольшее падение произошло в ЮАО (-2,7%) и ВАО (-2,4%).

Средневзвешенная цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м

Источник: Метриум

Небольшое снижение среднерыночных цен затронуло как квартиры, так и апартаменты.

Средневзвешенная цена предложения в новостройках массового сегмента по месяцам, руб. за кв. м

Источник: Метриум

Средняя площадь предложений за квартал не изменилась, поэтому снижение бюджета предложения было аналогично снижению средних цен и составило 0,7%.

В реализацию поступил многокомнатный апартамент площадью 227,3 кв. м в комплексе «ФизтехСити», который стал самым просторным предложением на рынке массовых новостроек.

Стоимость предложений массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,4 |

23,6 |

107,9 |

157 000 |

322 640 |

668 440 |

2 932 710 |

7 618 220 |

26 975 000 |

|

1К |

25 |

37,7 |

70,5 |

166 410 |

307 130 |

560 900 |

6 114 580 |

11 578 440 |

25 373 520 |

|

2К |

32 |

56,6 |

117,6 |

162 810 |

285 860 |

489 850 |

7 610 970 |

16 190 530 |

42 029 130 |

|

3К |

49,3 |

80,9 |

130,8 |

131 580 |

264 570 |

473 700 |

9 812 020 |

21 410 000 |

48 257 250 |

|

4К+ |

83,8 |

109,5 |

227,3 |

135 750 |

263 110 |

479 100 |

13 285 480 |

28 812 160 |

57 396 180 |

|

итого |

11,4 |

43,6 |

227,3 |

131 580 |

293 550 |

668 440 |

2 932 710 |

12 784 680 |

57 396 180 |

Источник: Метриум

Рейтинг самых доступных предложений в октябре 2022 года:

– «Апартаменты в Кусково»: студия площадью 11,8 кв. м за 2,9 млн руб.

– «New Form Аминьевское»: студия площадью 12,3 кв. м за 3,3 млн руб.

– «КларНет»: студия площадью 13,4 кв м за 3,5 млн руб.

Количество зарегистрированных сделок на рынке новостроек массового сегмента в октябре 2022 года составило 2 тыс. штук. По сравнению с сентябрем, активность покупателей упала на 43%, а по сравнению с прошлогодней статистикой – на 26%. Данное значение стало минимальным за последние два года. Меньше двух тысяч сделок в месяц в массовом сегменте последний раз регистрировалось с апреля по июль 2020 года, когда в Москве был объявлен связанный с пандемией коронавируса локдаун.

Количество сделок по ДДУ в новостройках массового сегмента по месяцам, шт.

Источник: Метриум

Основные тенденции

«На рынке массовых новостроек продолжает расти количество квартир и апартаментов в экспозиции, – подводит итог Наталья Сазонова, директор по развитию компании «Метриум». – В октябре 2022 года объем предложений в продаже достиг 23,9 тыс. лотов (+5,4% за месяц). С начала года объем предложения увеличился в 1,5 раза, а с октября 2021 года вырос на треть.

Средневзвешенная цена квадратного метра в октябре составила 293,6 тыс. руб., что на 0,7% ниже, чем в прошлом месяце. Снижение средневзвешенной цены связано в первую очередь с выходом нового объема предложения на рынок (в частности, в таких проектах, как «Ютаново», «Никольские луга», где цены ниже среднерыночных), а также за счет управления объемами экспозиции застройщиками.

Несмотря на большой выбор предложений и многочисленные акции от девелоперов, спрос в октябре снизился на 43% по сравнению с прошлым месяцем. По сравнению с октябрем 2021 года спрос в массовом сегменте сократился на 32,5%. При этом покупатели продолжали активно пользоваться банковскими предложениями – 83% сделок было заключено с ипотечным обременением. Похожая ситуация на рынке массовой недвижимости наблюдалась в апреле-июле 2020 года: рекордно низкое количество сделок сопровождалось повышенным интересом к ипотечным программам».

Для вторичного рынка Санкт-Петербурга 2019 год получился не то что бы провальным, но и не слишком успешным. Число сделок сократилось, большой объем предложения выставляется по завышенной стоимости, однако цены по итогам года подросли.

По данным Управления Росреестра по Петербургу, количество зарегистрированных прав по договорам купли-продажи и мены сократилось на 0,6% (113,4 тыс.; в 2018-м – 114 тыс.). По подсчетам КЦ «Петербургская Недвижимость», относительно 2018 года объем сделок на вторичном рынке снизился на 10-15%.

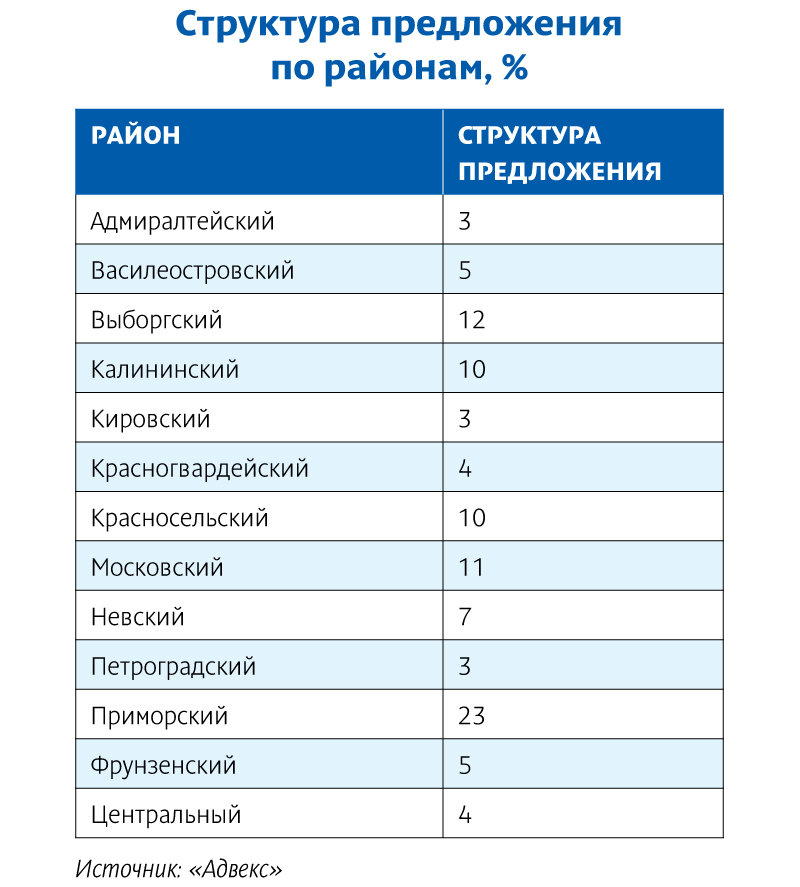

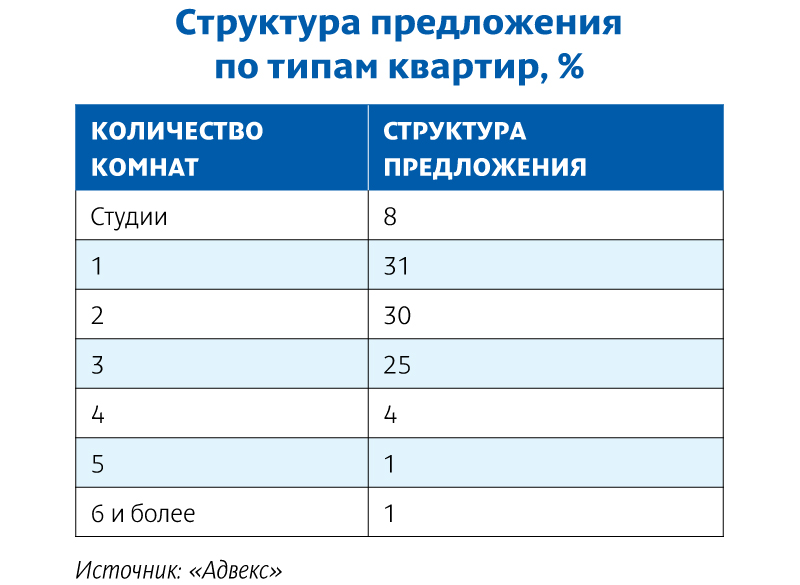

В структуре спроса по городу по-прежнему лидируют одно- и двухкомнатные квартиры – 31% и 25%, в ближних районах Ленобласти – 37% и 25% соответственно. Аналитик АН «Итака» Оксана Овчинникова отмечает увеличение спроса на «двушки»: в структуре сделок по городу их доля достигла 29%, по области – 35%. При этом заметную долю заняли сделки с комнатами – 19% сделок в Петербурге. В Ленобласти процент сделок со студиями достаточно существенный – 16%, но в городе на них приходится лишь 5%.

Лидерами спроса в мегаполисе остаются Красносельский, Приморский, Невский и Выборгский районы, в области – Всеволожский. «В целом распределение спроса по районам практически идентично статистике 2018 года», – констатирует Оксана Овчинникова.

По данным АН «Итака», почти половина (49%) покупателей вторичной недвижимости в 2019 году воспользовалась ипотечным кредитом. При этом покупатели вторичного жилья в городе брали ипотеку в два раза чаще, чем покупатели в Ленобласти. «В 2018 году доля ипотечных сделок составляла 46%. Таким образом, тенденция увеличения использования заемных средств для покупки недвижимости сохраняется. На фоне снижения процентной ставки по кредитам покупатели вторичного жилья охотнее берут ипотеку», – уточнила эксперт.

Весной и летом спрос несколько подрастал, затем случилось снижение в августе-сентябре. Президент Санкт-Петербургской палаты недвижимости Дмитрий Щегельский указывает на данные Росреестра: количество зарегистрированных сделок по итогам III квартала было на 1% меньше, чем во втором. Участники рынка оценили спад в 3–7%. Сокращение спроса констатировали и компании, которые помогают организовать переезд.

Небольшой рост спроса приходится на октябрь-ноябрь. «Но декабрь не оказался драйвовым, т. е. спрос «устал». Цены росли в течение полутора лет непрерывно, это очень долгий срок. Их подстегивала ипотека, но сейчас денег у людей нет», – поясняет Дмитрий Щегельский.

Некоторые компании завершили год с минусом по вторичному сегменту, однако об этом у риэлторов говорить вслух не принято.

Торг снова уместен

Три четверти объема предложения приходится на Петербург, четверть – на пригородную зону и ближние районы Ленобласти.

Но предложение в мегаполисе, по данным аналитиков, плохо соответствует спросу. Как отмечают эксперты КЦ «Петербургская Недвижимость», по типам квартир, выставленных на продажу, преобладают двух- (30%) и трехкомнатные (27%), хотя по итогам года выросла и доля студий (с 5% до 7%) и однокомнатных квартир (с 22% до 25%). В Ленобласти наблюдается более соответствующая спросу структура: преобладают одно- (33%) и двухкомнатные квартиры (31%), также увеличилась доля студий (с 11% до 15%).

По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, более 40% в объеме городского предложения и более 50% в области составляет «новая вторичка» – квартиры в домах, сданных не более десяти лет назад.

Дмитрий Щегельский отмечает: предложение стало сокращаться в начале лета – на фоне роста цен продавцы стали удалять объекты из листингов, надеясь позже продать свои квартиры подороже. Сейчас они возвращаются, но в 95% случаев выставляют квартиры по завышенным ценам, подразумевая дальнейший торг. В среднем по результатам торга цена снижается на 5%.

Драйвер для цен

По данным портала Domofond.ru, за 2019 год среднее увеличение цены «квадрата» на вторичном рынке жилья в среднем по России составило 4,4% – до 45 тыс. рублей. Естественно, в городах-миллионниках рост был выше.

По оценке КЦ «Петербургская Недвижимость», цены выросли на 13%, до 114,7 тыс. рублей, в Петербурге и на 17,4%, до 88,1 тыс., – в пригородах. По словам Ольги Трошевой, в первую очередь на рост цен влияет удорожание «новой вторички» – весьма востребованного сегмента вторичного рынка. Здесь главным фактором выступило вымывание ликвидного предложения в результате высокой покупательской активности в последние годы, а также снятие с экспозиции ряда объектов в ожидании перехода первичного рынка на эскроу-счета.

Роста не ожидается

Эксперты рынка не ожидают высокой активности в 2020 году. Так, генеральный директор «Мир квартир» Павел Луценко ожидает замедления или даже остановки рост цен, а во многих городах – даже снижения.

«Если не учитывать «черных лебедей» в макроэкономической ситуации, то незначительный рост «квадрата» возможен за счет инфляции. Еще одним фактором может стать снижение ключевой ставки ЦБ. Это спровоцирует покупательскую активность, что приведет к росту стоимости жилья», – говорит партнер ГК SRG Борис Терехов. Однако высокого роста он не ждет.

«Нас ждет стагнация, по крайней мере, на вторичном рынке Петербурга. Скорее всего, цены встанут», – резюмирует Дмитрий Щегельский.

Стагнация на рынке складских помещений, продолжавшаяся с 2015 года, подошла к концу. По словам экспертов, постепенное снижение вакантных площадей в сочетании с ростом арендных ставок наконец побудило девелоперов выйти за рамки формата built-to-suit и приступить к строительству спекулятивных объектов. Ожидается, что в наступившем году можно ожидать развития тренда.

По данным Knight Frank St Petersburg, суммарная арендопригодная площадь складских помещений на рынке Петербурга в настоящее время составляет 3,5 млн кв. м. Из них к классу А относится 2,26 млн кв. м, к классу В – 1,28 млн.

Отмерзли

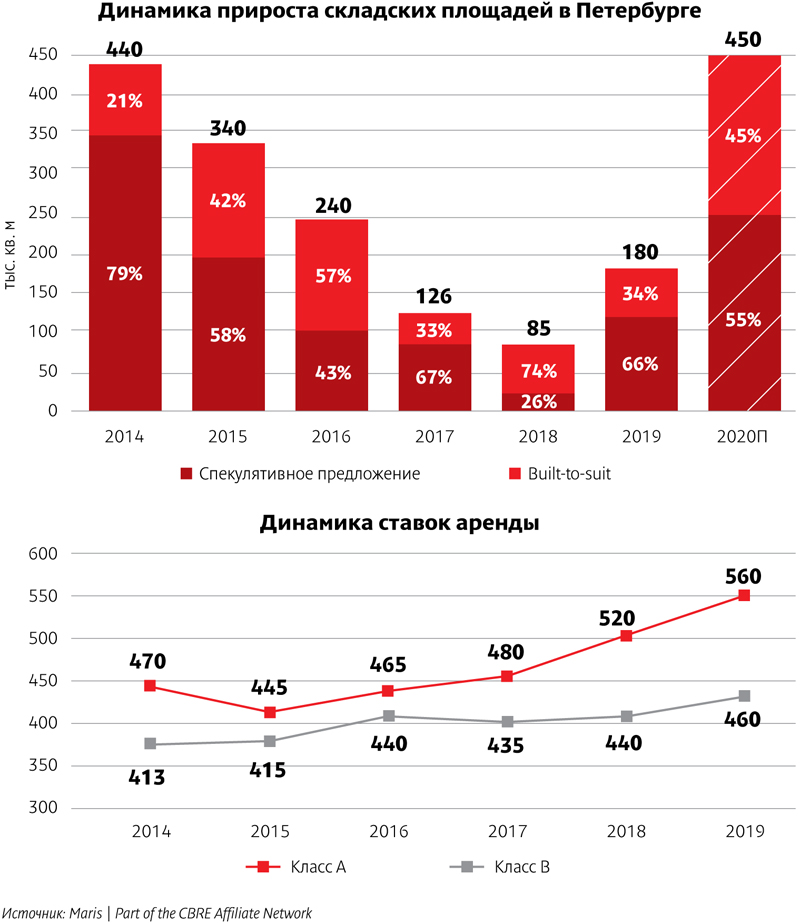

По оценкам экспертов, главным итогом ушедшего года в складском сегменте стал существенный рост девелоперской активности, который, впрочем, прогнозировался и признаки которого стали заметены еще в 2018 году. «Объем ввода новых объектов составил около 180 тыс. кв. м. Это не только практически в два раза больше, чем в рекордно низком 2018-м (85 тыс. кв. м), но также превышает и показатели 2017 года (126 тыс. кв. м)», – отмечает генеральный директор Maris в ассоциации с CBRE Борис Мошенский.

В Knight Frank St Petersburg сообщили, что в 2019 году было введено в эксплуатацию сразу несколько крупных объектов: IV очередь логистического парка «Осиновая Роща», логистический комплекс «М10», склад на территории «PNK Софийская КАД» для компании Maersk и др.

И это не единственное изменение. По словам Бориса Мошенского, произошел значительный рост объемов нового спекулятивного строительства, которое существенно просело в период стагнации: тогда девелоперы предпочитали возводить объекты по схеме built-to-suit, то есть под конкретного заказчика, а не для свободной продажи или предоставления площадей в аренду. В 2019 году доля спекулятивных объектов в общем объеме ввода достигла 66%. Для сравнения: в 2018 году она составила 26%, в 2016-м – 43%. «Активность девелоперов по запуску спекулятивных проектов резко возросла», – резюмируют и аналитики IPG.Estate.

Серьезно увеличился и объем сделок со складской недвижимостью, как в спекулятивном формате, так и built-to-suit. «Развитие торговых сетей и компаний-дистрибьюторов, онлайн-ритейла – все это заметно сказалось на росте объема сделок. При этом рынок складов в Петербурге продолжает переживать дефицит качественного предложения – на протяжении последних трех лет строилось не более 100 тыс. кв. м спекулятивных площадей в год. Дефицит площадей на фоне растущего спроса со стороны ритейлеров стимулировал увеличение числа сделок в сегменте built-to-suit», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

«Что касается реализации складских объектов по схеме built-to-suit, в 2019 году заключались практически беспрецедентные для рынка сделки на 50 тыс., и даже 69 тыс. кв. м. При том, что за последние пять лет – с момента формирования схемы на рынке – максимальная по масштабу сделка была на 40 тыс. кв. м, а средний экономический размер объекта, возводимого по схеме built-to-suit, составлял 19 тыс. кв. м», – добавляет Борис Мошенский.

По оценке экспертов Colliers International, наибольшую долю в структуре спроса (54%) в 2019 году сформировали торговые и дистрибуционные компании. При этом федеральные торговые сети выступили основным драйвером – компания «ВкусВилл» арендовала 11 тыс. кв. м в СК Grando, а для компании «Лента» ГК «Ориентир» построит склад площадью около 70 тыс. кв. м. Второе место в структуре спроса с долей 27% занимают логистические компании. Крупнейшие сделки в этом сегменте: аренда 19 тыс. кв. м компанией Major (IKEA) в СК «Гориго» и покупка по схеме built-to-suit склада площадью 23,7 тыс. кв. м компанией Maersk.

Исчезающая вакансия

Как уже отмечалось, по словам экспертов, одним из главных стимулов для активизации девелоперов стала ситуация, сложившаяся на рынке аренды складской недвижимости.

По данным Maris в ассоциации с CBRE, вакансия сохраняется второй год подряд на рекордно низком уровне в 3% (3,9% в классе В и 2,4% в классе А). Особенно ярко иллюстрирует ситуацию динамика вакансии в объектах класса А: 2015 год – 8%, 2016-й – 5,6%, 2018-й – 2,7%. «Примечательно при этом, что на уровень вакансии не повлияло даже появление нового предложения в этом году. Спрос полностью поглотил площади, вышедшие на рынок», – отмечает Борис Мошенский.

В Knight Frank St Petersburg говорят о еще меньшем объеме вакансии по состоянию на конец прошлого года. «Объем свободного предложения уменьшился на 32% и составил всего 94 тыс. кв. м. При этом доля свободных площадей продолжила сокращаться. К концу года остались не заняты 2,5% и 3% от общего объема предложения в классах А и В соответственно», – отмечают аналитики.

«В сравнении с 2018 годом отраслевая структура спроса существенно не изменилась. Лидирующую позицию на рынке аренды сохранил сегмент розничной торговли (53% от общего объема сделок аренды пришлось на компании этой отрасли). На втором месте находятся производственные компании (31% в общем объеме сделок аренды). Доля сегмента дистрибуции в структуре спроса составила 11%», – говорит руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. «В структуре спроса на складские и производственные помещения преобладают блоки от 1 тыс. до 3 тыс. кв. м, также сохраняется высокая доля востребованности блоков до 1 тыс. кв. м», – добавляют специалисты IPG.Estate.

Еще одной характерной деталью, по словам экспертов, стало то, что появление нового предложения не затормозило роста арендных ставок. По данным Maris в ассоциации с CBRE, на конец 2019 года средние арендные ставки составили: в классе А – 560 рублей за 1 кв. м в месяц, в классе В – 460 рублей. По сравнению с итогами 2018 года рост составил примерно 6%. И снова показательно динамика изменений ставки в классе А: после проседания в 2015 году до уровня 445 рублей за 1 кв. м в месяц, к 2017-му она достигла докризисного (2014 год) уровня в 480 рублей, а потом продолжила расти (в 2018 году – уже 520 рублей).

Светлое будущее

Эксперты с оптимизмом смотрят на перспективы развития складского сегмента. По их оценке, позитивные изменения, проявившиеся в прошлом году, получат дальнейшее развитие в году наступившем. Конкретные цифры у аналитиков разных компаний несколько разнятся, но на продолжение восходящего тренда они указывают вполне единодушно, равно как и на сохранение преобладающей доли спекулятивного сегмента

По данным аналитиков Knight Frank St Petersburg, на конец 2019 года на стадии строительства находилось 20 складских комплексов общей площадью порядка 170 тыс. кв. м, заявленных ко вводу в 2020 году, при этом для аренды предназначено около половины площадей. «С учетом возросшего интереса арендаторов и девелоперов, на складском рынке прогнозируется сохранение низкой доли вакантного предложения и увеличение арендных ставок на качественные складские помещения», – отмечают они.

В Colliers International говорят, что в 2020 году в Петербурге ко вводу запланировано более 330 тыс. кв. м, из которых 55% являются спекулятивными. «Такой прирост может стать рекордным за последние 10-12 лет. Под влиянием роста ставок и дефицита площадей спекулятивные проекты наконец стали выходить на рынок Петербурга. И несмотря на то, что доля их в ожидаемом вводе из-за крупных сделок built-to-suit будет не так высока, это одна из ключевых тенденций на рынке складской недвижимости», – отмечает Андрей Косарев.

Наиболее позитивный прогноз дает Борис Мошенский. «По заявленным девелоперами планам, ввод новых складских площадей в 2020 году может достигнуть докризисных показателей. В этом году может быть сдано в эксплуатацию до 450 тыс. кв. м. Для сравнения: в 2014-м ввод составил 440 тыс. кв. м», – говорит он, добавляя, что значительные объемы ввода также заявлены уже и на 2021–2022 годы.

Исполнительный директор ГК RAUM Антон Декстер отмечает, что сейчас в складском сегменте господствует отложенный спрос, накопившийся после начала кризиса. «Поэтому новые объекты выводятся на рынок со ставками аренды выше среднерыночных, что толкает этот показатель вверх», – говорит он.

По словам эксперта, текущая обстановка благоприятна для запуска новых складских проектов, а также для модернизации уже существующих. «Спрос на качественные площади очень высок. В приоритете – склады «последней мили» и низкотемпературные объекты. На реализацию новых проектов наша компания направляет сейчас все свободные средства», – отмечает Антон Декстер. При этом сдерживающим фактором, по его словам, является увеличение цены строительства. «Показатель составлял 23,8 тыс. рублей за 1 кв. м. И наблюдается дальнейший рост – до 20%. Соответственно, складские объекты и для покупателей, и для арендаторов станут еще дороже», – прогнозирует специалист.