Стоимость новостройки на котловане в Москве – 370,6 тысяч рублей

На август средняя стоимость квадратного метра в московских новостройках, которые находятся на начальном этапе строительства, составляет 370,6 тысяч рублей (во всех классах жилья, кроме элитного). Это на 21,1% меньше, чем в жилых комплексах на стадии монтажа нижних этажей и на 13,7% чем на стадии монтажа верхних этажей.

В Москве в старых границах продается 358 жилых комплексов, 980 корпусов, 2 104 908 кв. метров.

Из них по площади (в метрах) новостройки комфорт-класса составляют 45,5 % предложения, бизнес-класса – 40,8 %, премиум-класс – 10,4%, элита – 3,2%. В Est-a-Tet исследовали предложение всех классов, кроме элитного, поскольку он имеет существенные особенности. Предложение и цены исследованы с точки зрения зависимости цены от стадии строительства.

Средняя стоимость квадратного метра в зависимости от стадии строительства и класса по данным на 12 августа:

|

Стадия строительства |

Средневзвешенная цена кв. метра, рублей |

Разница, % к стадии котлована |

|

Котлован |

261 227 |

- |

|

Монтаж нижних этажей |

284 464 |

+8,9% |

|

Монтаж верхних этажей |

308 124 |

+17,9% |

|

Фасадные работы |

296 604 |

+13,5% |

В комфорт-классе на момент исследования экспонировалось 994 991 кв. метров. Минимальная стоимость квадратного метра наблюдается в проектах на стадии котлована – 261,227 тыс. рублей.

«Если обратить внимание на цифры, то видно, что приобретение на котловане остаётся самым выгодным и инвестиционно привлекательным мероприятием, и это несмотря на проектное финансирование, из-за которого некоторые эксперты ожидали исчезновения инвесторов в новостройках. Далее по стадии готовности цены в проектах растут, но всё не так просто – здесь уже играет роль стратегия продаж, ликвидность проекта и ряд других факторов. Средние показатели по рынку не показывают прямой зависимости стадии готовности и средней цены квадратного метра, но стоимость на стадиях монтажа в любом случае существенно выше стоимости на котловане, даже с учётом того, что это средние показатели. Вывод стоит сделать следующий: если вы рассматриваете покупку как инвестицию, то вам стоит рассматривать проекты на котловане, но это не значит, что любой проект подойдёт. Если вы рассматриваете квартиру для жизни, то стоит рассматривать различные стадии строительной готовности, так как зачастую можно найти оптимальное соотношение цены и готовности объекта, не говоря уже о качественных характеристиках. Единственная сложность – на рынке колоссальный объём предложений, и самому будет очень сложно и долго в этом ориентироваться», – рассказывает Роман Родионцев, директор департамента проектного консалтинга Est-a-Tet.

В бизнес-классе экспонируется 938 294 кв. метров.

Здесь график зависимости цены от стадии готовности выглядит похоже на комфорт-класс, но разница между стоимостью на стадии верхних этажей и на стадии фасадных работ минимальная. Так же как и в комфорт-классе максимальная выгода – при покупке квартиры на стадии котлована.

|

Стадия строительства |

Средневзвешенная цена кв. метра, рублей |

Разница, % к стадии котлована |

|

Котлован |

397 570 |

- |

|

Монтаж нижних этажей |

425 087 |

+6,9% |

|

Монтаж верхних этажей |

441 485 |

+11,0% |

|

Фасадные работы |

439 784 |

+10,6% |

Премиум-класс заметно отличается по ценовой разнице от предыдущих классов.

Так, здесь фиксируется максимальная разница между стоимостью метра на стадии котлована и на стадии фасадных работ – сразу +72,2%. При этом стоимость квадратного метра на стадии нижних этажей выше, чем при монтаже верхних этажей. «Ценообразование в премиальном сегменте строится по иным законам, чем в комфорт- и бизнес-классе, также общий объем предложения относительно небольшой – 171 624 кв. м. Любой выход проекта сразу меняет общую ценовую картину», – отмечает Роман Родионцев.

|

Стадия строительства |

Средневзвешенная цена кв. метра |

Разница, % к стадии котлована |

|

Котлован |

559 244 |

- |

|

Монтаж нижних этажей |

623 941 |

+11,6% |

|

Монтаж верхних этажей |

567 618 |

+1,5% |

|

Фасадные работы |

962 917 |

+72,2% |

Таким образом, максимальная выгода для покупателя в любом случае наблюдается при покупке на этапе котлована. Однако сейчас покупатели проявляют значительный интерес к жилью на высокой стадии готовности – и в ряде случаев приобрести жилье на стадии фасадных работ может быть выгоднее, чем на стадии монтажа верхних этажей. Необходимо тщательно изучать каждый проект, учитывать массу факторов от локации до репутации девелопера.

Ранее в Est-a-Tet опросили потенциальных покупателей жилья и выяснили, что бюджет покупки важен для 99% покупателей, при этом показатель цены стоит на первом месте всё время наблюдения (более 14 лет).

Аналитический центр М2Маркет подготовил аналитический обзор по результатам освоения промзон для строительства нового жилья Санкт-Петербурга за 9 месяцев 2020 года.

В отчете было выявлено ТОП-5 застройщиков, которые активнее всего работают на землях серого пояса.

К сентябрю 2020 года на территориях Серого пояса было введено более 4 800 тыс. кв. м жилья.

Показатель 2020 года ниже остальных в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришёлся на четвертый квартал, т.е. основной показатель ввода за 2020 год будет ясен по итогам года. На данный момент по итогам 2020 года прогнозируется ввод ещё ~738 тыс. кв. м.

В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

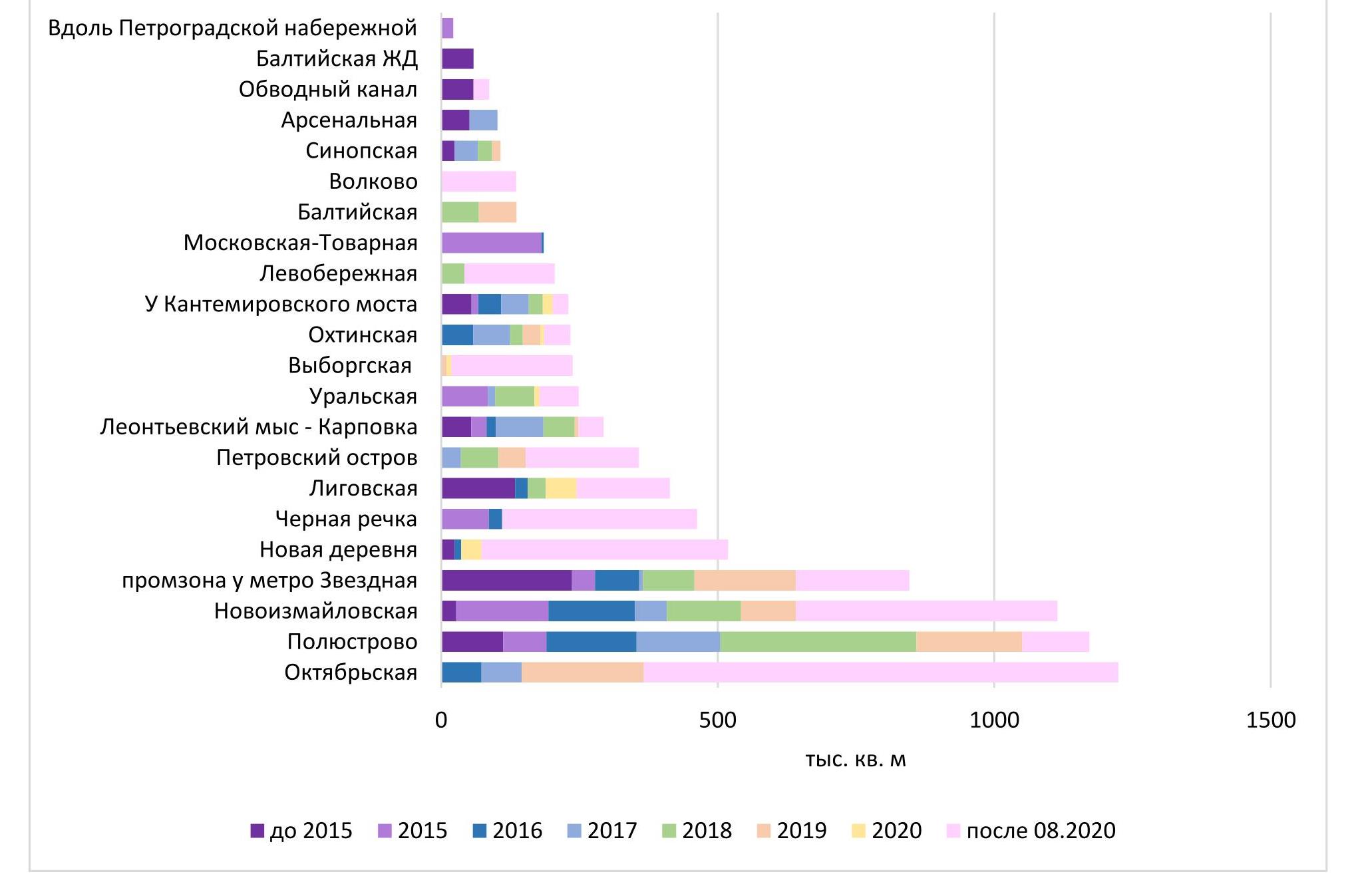

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.

За 9 месяцев 2020 году в промзонах Серого пояса Санкт-Петербурга вышло всего 2 проекта комфорт-класса, 2 проекта комфорт+, 3 проекта бизнес-класса и 1 проект премиум класса (8 проектов). При этом больше половины проектов, вышедших на территории промзон – это объекты комфорт+ и бизнес-класс, реже стали выходить объекты массового сегмента. Аналитики отмечают, что начиная с 2019 года заметен спад в динамике вывода новых проектов, что связано с общими рыночными тенденциями.

К сентябрю 2020 года на территориях Серого пояса было введено в эксплуатацию более 4 800 тыс. кв. м жилья. Показатель 2020 года ниже по сравнению с предыдущими годами в том числе из-за того, что основной объем ввода приходится на конец года. Так, в 2019 году 75% введённого объема пришлось на четвертый квартал, т.е. основной показатель ввода по итогам 2020 год будет определен в конце года. На данный момент прогнозируется ввод ещё ~738 тыс. кв. м. В целом динамика ввода в ближайшие пару лет будет высокой, т.к. в период 2017-2018 гг. на рынок вышло большое количество проектов.

Проекты редевелопмента по районам

В сентябре 2020 года в промзонах «серого пояса», а также на территории других крупных промышленных зон, территориально близких к «серому поясу», расположено 142 проекта редевелопмента на участках площадью 690,6 га. В их число входят как уже сданные и реализованные, так и находящиеся в стадии активного строительства комплексы. Общий объём жилья в них составляет 10,4 млн кв. м.

К сентябрю 2020 года на месте бывших промышленных площадок «Серого пояса» уже было введено более 4,8 млн кв. м жилья. Активнее всего процесс редевелопмент проходит в Московском, Калининском, Петроградском, Адмиралтейском районах. Уже который год лидером является Московский район, где уже введено более 1 млн кв. м жилья или практически четверть (22%) от общего объема (однако, за счет территории бывшего мясокомбината «Самсон», не относящегося к «серому поясу»; с учетом только промзон «серого пояса» лидером становится Калининский район с 942 тыс. кв. м. жилья).

Больше всего в 2020 году введено во Фрунзенском районе (почти 55 тыс. кв. метров жилья в рамках одного проекта “Первый Квартал” от Glorax Development).

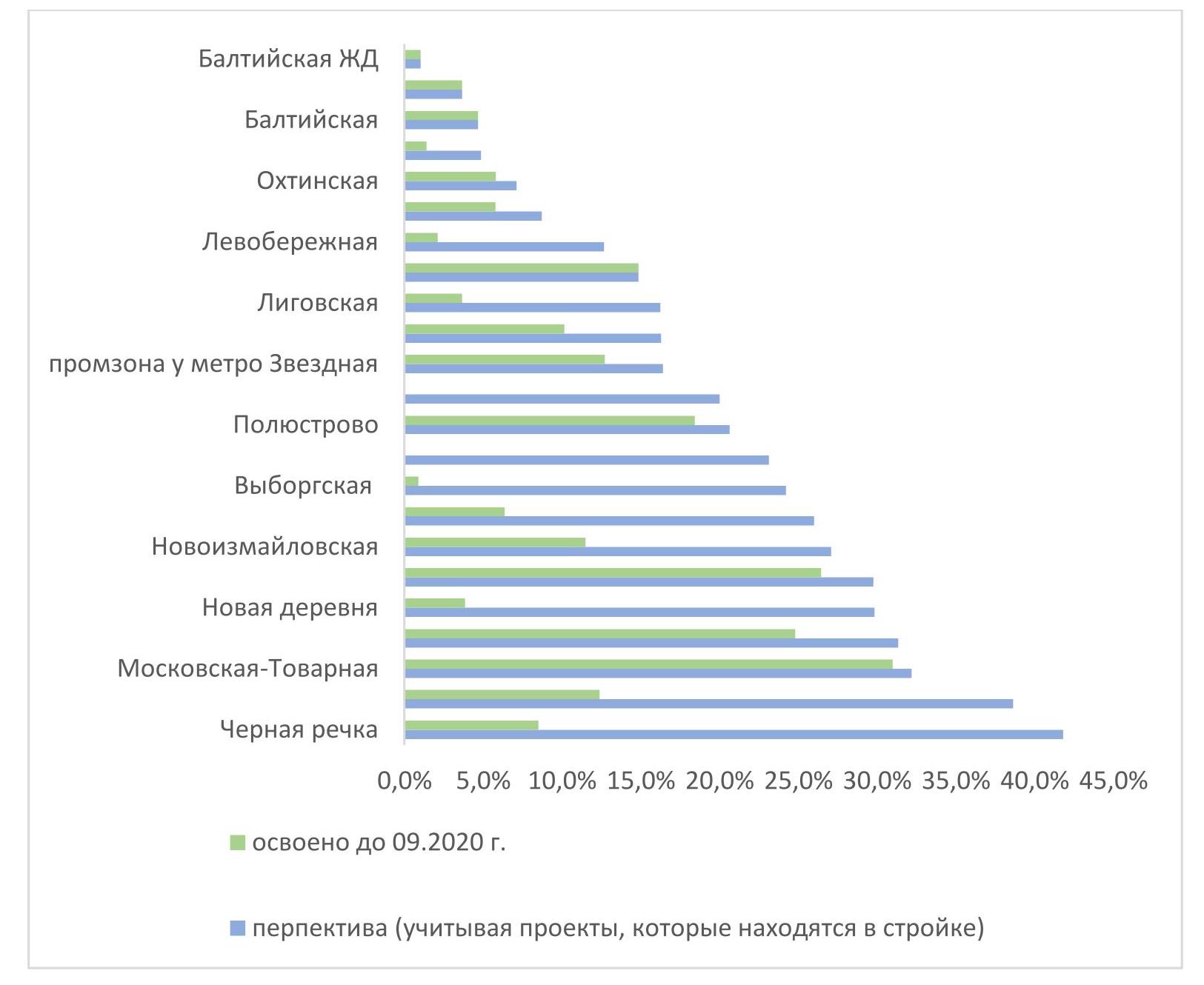

Доля освоенной территории под жилье в промзонах «серого пояса»

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

Часть промзон только начинает осваиваться и в ближайшие годы на их территории будет построено жилье, уже сейчас в активной работе находятся проекты и разрабатываются участки под перспективную застройку. Это промзоны Волково, Галерная, Выборгская.

В 2020 году стартовали проекты в промзонах Новоизмайловская, Обводный канал, Черная речка, Леонтьевский мыс - Карповка, Охтинская, Волково, Уральская.

Динамика объемов строительства на территории промзон «серого пояса»

В настоящее время на территории промзон «серого пояса» в стадии строительства и активной реализации находится 49 проектов на участках площадью 268 га и возле ст. м Звёздная - 5 проектов на участках площадью 21,6 га.

Суммарный объём жилья в проектах в активной стадии реализации составляет более 4,4 млн кв. м.

В 2020 году не было заявлено ни одного масштабного проекта на территориях промзон «серого пояса». Наблюдается продолжение тенденции 2019 года: проекты, которые выходят на рынок в этот период становятся меньше и меньше. Но в 2021 году ожидается выход нескольких крупных проектов редевелопмента на территориях промзон.

Наиболее динамично развивающими и перспективными промзонами являются Октябрьская, Новая деревня, Лиговская, Новоизмайловская и Черная речка. Полюстрово по-прежнему остаётся самой освоенной.

По данным международной консалтинговой компании Colliers International, только 15% помещений на пяти ключевых торговых коридорах Петербурга могли продолжать работу без ограничений во втором квартале 2020 г.

Это аптеки и магазины оптики, продуктовые магазины, салоны связи, а также ряд операторов, признанных системообразующими. Остальные арендаторы работали в формате пунктов самовывоза или полностью приостановили деятельность. Потеряв стабильный доход, часть из них не смогли нести расходы на аренду и были вынуждены освободить помещения. За апрель – июнь доля свободных помещений на ключевых торговых коридорах Петербурга увеличилась на 5,9 п.п. и достигла 12,9%.

Больше всего арендаторов потерял Невский проспект – здесь освободилось 11,1%, или 30 помещений, к концу июня уровень вакантности составил 14,4%. На Б. Конюшенной показатель вырос на 6,9 п.п., до 12,5%. На Большом пр-те П.С. незанятыми остаются 12,7% (+3,9% к марту). Относительную стабильность продемонстрировали ул. Рубинштейна и Старо-Невский пр-т – доля свободных помещений на них увеличилась на 1,1 п.п. и 1,6 п.п. соответственно.

Всего за первое полугодие 2020 г. на ключевых торговых улицах Петербурга закрылось 80 магазинов и заведений, из них 60 – во втором квартале 2020 г. Больше всего закрытий – 35% пришлось на сегмент общепита. Прекратили работу Trattoria Stefano и «Евразия» (Большой пр-т П.С.), FARШ и «Лавка хлебосолов» (Невский пр-т), бар Palm (Б. Конюшенная ул.) и другие.

Закрытия в сегменте «Одежда и обувь» на ключевых торговых коридорах составили 15%. На фоне существенного снижения туристического потока прекратили работу девять сувенирных лавок, которые располагались на Невском пр-те. Сеть «Наследие» закрыла три из четырех магазинов, располагавшихся на Невском пр-те. Покинула рынок и книжная сеть «Республика», три из пяти магазина которой занимали помещения street retail.

За апрель-июнь 2020 г. на пяти центральных торговых магистралях Петербурга появилось 15 новых арендаторов, что на треть меньше, чем за аналогичный период 2019 г. Всего за полгода было открыто 55 новых магазинов и заведений, из них 22 точки (40%) в сегменте общественного питания. Все открытия пришлись в основном на первые три месяца года, до ввода ограничений. Во втором квартале число заведений общепита пополнила лишь «Шоколадница» на Невском пр-те, 5 (после ребрендинга из «Кофе Хауз»).

Второе место в структуре открытий заняли магазины продуктового профиля – за полгода на ключевых торговых улицах Петербурга появилось 10 магазинов (18%). Среди них точки «Вкусвилл» на Большом пр-те П.С. и на Старо-Невском пр-те, а также фирменный магазин фабрики им. Н.К. Крупской на Невском пр-те.

Новые бутики в сегменте одежды и обуви представляли как российские дизайнерские бренды (To be blossom и Mollis), так и иностранные (Maje, Sandro). На Большом пр. П.С. готовится также открытие бутика Suitsupply. Среди новых торговых точек других профилей – часовые бутики Breitling (Старо-Невский пр-т) и Tissot (Невский пр-т), а также магазин Bork, открытие которого ожидается на Б. Конюшенной улице.

Уровень ротации помещений за прошедший год на центральных коридорах составил 11%. Одни из самых высоких показателей зафиксированы на Большом пр-те П.С. и Старо-Невском пр-те – по 12%. Так, целая серия изменений произошла на Большом проспекте П.С. Бутик Karen Millen сменил новый бренд Maje, в помещении магазина одежды Sympa теперь работает Булочная Ф. Вольчека, а на месте ресторана «Две палочки» откроется «Хачапури и вино».

В результате ограничений на фоне пандемии пострадали как крупные сетевые бренды, так и несетевые проекты. Вынужденная переориентация на доставку и работа в качестве пунктов выдачи заказанных онлайн товаров смогла лишь частично компенсировать затраты арендаторов на операционную деятельность. Ставки аренды при этом по состоянию на конец июня сохраняются в стрит-ритейле на прежнем уровне, а редкие случаи снижения арендной платы носят единичный и локальный характер.

По словам Владимира Каличава, руководителя департамента услуг для ритейлеров Colliers International, категоричная позиция арендодателей, которые настаивают на сохранении прежнего уровня ставок, сказывается и на росте доли вакантных помещений. «Однако это переходный период, и в горизонте 3-6 месяцев собственники пойдут на уступки, после чего возможно будет зафиксировать общее снижение ставок по рынку на конкретную величину», – добавляет он.

Справка о компании

Colliers International (NASDAQ и TSX: CIGI) является мировым лидером в области коммерческой недвижимости и инвестиций. Компания насчитывает более 18 000 профессионалов в 68 странах, которые совместно предоставляют полный комплекс профессиональных консалтинговых и агентских услуг арендаторам, владельцам коммерческой и жилой недвижимости и инвесторам по всему миру.

В 2019 году корпоративный доход Colliers International составил 3,5 млрд долларов, при этом под управлением компании находятся активы на сумму более 33 млрд долларов. Деятельность Colliers International в России началась в 1994 году, на сегодняшний день в офисах компании в Москве и Санкт-Петербурге работает более 400 сотрудников. Компания является членом Российской гильдии управляющих и девелоперов (РГУД), Российского Совета по экологическому строительству, Российского Совета Торговых Центров (РСТЦ), а также Ассоциации менеджеров России. Сайт Colliers International: www.colliers.ru