Самара лидирует по объему сделок со складской недвижимостью в регионах России

В I полугодии 2022 г. совокупный объем сделок в сегменте складской недвижимости в регионах составил 271 тыс. кв. м, что на 35% ниже результата за первое полугодие 2021 г., а также двукратно уступает значению первого полугодия 2020 г. По объему сделок лидирует Самара – 111 508 кв. м площадей, далее следуют Екатеринбург (92 619 кв. м), Тверь (27 167 кв. м), Новосибирск (19 975 кв. м), Нижний Новгород (8 720 кв. м).

В отличие от 2021 г., когда ключевыми драйверами спроса выступили игроки рынка e-commerce (66%), в I полугодии 2022 г. первое место по объему спроса заняли компании, специализирующиеся на розничной офлайн-торговле — их доля составила 69%. В свою очередь, онлайн-ритейлеры сместились на третье место и в совокупном объеме спроса сформировали 6%. Это свидетельствует о том, что компании электронной коммерции временно скорректировали планы по развитию в регионах России, в то время как продуктовый ритейл, напротив, наращивает темпы региональной экспансии.

Если в 2021 г. доля сделок купли-продажи в совокупном объеме составляла всего 5%, то в первом полугодии 2022 г. данный показатель приблизился к своим среднерыночным значениям 2019-2020 гг. и достиг отметки в 37%.

Распределение спроса по регионам

Предложение

По итогам I полугодия 2022 г. объем нового строительства в регионах составил 228 тыс. кв. м, что в два раза меньше, чем в I полугодии 2022 г. Снижение объемов ввода обусловлено корректировкой сроков строительства заявленных проектов на фоне текущей ситуации. Помимо этого, некоторые клиенты вступили в повторный диалог с девелоперами касательно условий реализации объектов built-to-suit, сделки по которым были закрыты в течение 2021 г. и начале 2022 г., что оказало непосредственное влияние на показатель ввода.

По объему реализованных проектов в I полугодии 2022 г. лидируют Екатеринбург и Казань - 63 тыс. кв. м и 50 тыс. кв. м соответственно. По итогам 2022 г. совокупный объем ввода складских помещений в регионах России может достичь 831 тыс. кв. м, из которых 64% представлены складскими комплексами, реализуемыми под конечного пользователя.

Новое строительство в региональных городах

Вакантность и ставки аренды

В I полугодии 2022 г. уровень вакантности в сегменте складов в регионах России составил 2,7%, что на 0,2 п.п. выше по сравнению с концом 2021 г. Наибольшая доля свободных площадей зафиксирована во Владивостоке (9,1%), Самаре (8,5%) и Челябинске (8,1%).

Средневзвешенная ставка аренды на качественные складские площади по итогам первого полугодия 2022 г. составила 4 670 руб./кв. м/год. Несмотря на снижение показателей спроса, собственники пока не готовы корректировать ставки аренды. Однако на фоне стагнации рынка и возникновения скрытой вакансии вполне вероятно, что динамика ставок аренды изменится, и уже во втором полугодии 2022 г. мы будем наблюдать снижение показателей.

Наибольшие ставки аренды на складские помещения по итогам первого полугодия 2022 г. были зафиксированы в таких городах, как Владивосток (5 250 руб./кв. м/год), Воронеж (5 200 руб./кв. м/год), а также Ростов-на-Дону (5 020 руб./кв. м/год). Стоит отметить, что на региональном рынке объем доступного свободного предложения в существующих складах остается на сравнительно невысоком уровне, в результате чего ставки аренды могут отражать запрашиваемые условия по единичным предложениям в каждом из регионов, нежели среднюю ставку с учетом заполненных объектов.

Распределение свободных площадей и уровня вакантности по городам

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости Nikoliers: «Геополитическая и экономическая ситуация оказала непосредственное влияние на рынок складской недвижимости в регионах по итогам первого полугодия 2022 г. Из новых тенденций, в первую очередь, стоит отметить растущие объемы субаренды, которые на конец первого полугодия 2022 г. насчитывают порядка 250 тыс. кв. м. Регионами-лидерами по предложению площадей в субаренду являются Екатеринбург (43 660 кв. м), Самара (28 740 кв. м) и Ростов-на-Дону (20 180 кв. м). Изменение логистических цепочек и, как следствие, временные перебои с поставкой зарубежных товаров может повлиять на распределение складских мощностей в регионах России в долгосрочной перспективе. Вполне вероятно, что уже в следующем году мы будем наблюдать образование новых логистических хабов вокруг новых центров поставок».

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 г. на первичном рынке Москвы доля СЗАО сократилась за год на 4%, сейчас на него приходится 7,6% от совокупного предложения. За год объем предложения сократился на 50% в связи с ростом спроса несмотря на активность застройщиков.

По итогам сентября 2020 г. совокупный объем предложения на первичном рынке СЗАО составил 159,7 тыс. кв. м и 2,2 тыс. лотов. В реализации находится 26 проектов в 71 корпусе. За год в реализацию вышло 23 корпуса в 8 новых и в 7 уже реализующихся проектах.

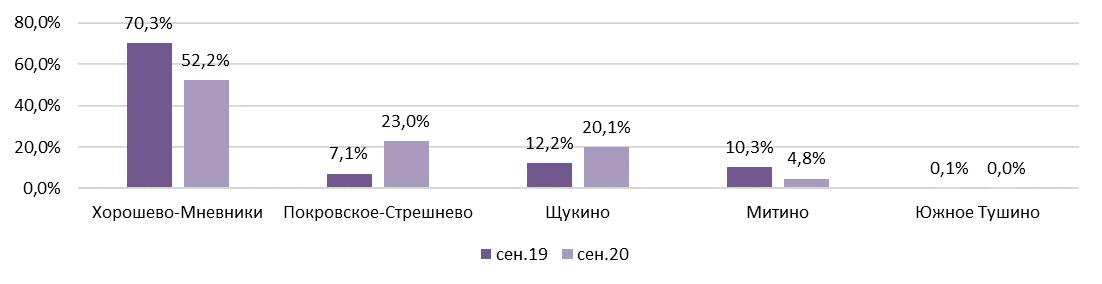

Больше половины предложения на первичном рынке СЗАО приходится на район Хорошево-Мневники (52,2%). За год произошло снижение его доли - на 18,2%, а размера экспозиции - на 63%. Он остается наиболее активно развивающимся районом округа. В этой локации сосредоточено 12 проектов, за год вышло 2 новых проекта. Пальму первенства пытается перехватить район Покровское Стрешнево, доля которого за год выросла на 16%, а объем экспозиции - на 62%. В этом районе в реализации находится 7 проектов, из которых за год вышли 3 новых проекта.

Немного меньше приходится на район Щукино, доля которого выросла на 8%, а объем сократился на 17%. За год здесь вышло 2 новых проекта. Несмотря на то, что в районе Митино за год вышло 2 новых проекта, его доля сократилась на 5,6%, а размер предложения – на 77%.

В результате выхода нового предложения с апартаментами, их доля выросла на 15% и составила 20%, а размер экспозиции - в 2 раза. Объем предложения квартир за год сократился на 58%, а его доля составила 80%.

Больше половины предложения на первичном рынке СЗАО приходится на заключительную стадию строительной готовности – 53,8%, на начальном цикле находится 36%, что оказывает влияние на уровень цен.

По итогам сентября 2020 г. средневзвешенная цена квадратного метра (СВЦ) составила 229,2 тыс. руб. (+8,4% за год). СВЦ квартир составила 233,7 тыс. руб. (+10,8%): рост в бизнес-классе – на 12,3%, в комфорт-классе – на 10,2%.

СВЦ в сегменте апартаментов составила 211,7 тыс. руб., которая уменьшилась на 4,5% в результате выхода новых проектов. В бизнес-классе она уменьшилась на 17,9%, в комфорт-классе показала рост на 25,4%.

Самым доступным районом на первичном рынке СЗАО является Митино, в котором СВЦ составляет 163,1 тыс. руб., которая за год выросла на 14,9%. Самым «дорогим» является район Щукино, в котором СВЦ составляет 283,2 тыс. руб., которая за год выросла на 10,3%. В районе Митино все предложение представлено квартирами комфорт-класса. В районе Щукино почти 70% предложения приходится на бизнес-класс и 32% на комфорт-класс.

Структура предложения по районам, кв. м

В III квартале 2020 было заключено больше сделок на рынке жилья в Москве, чем в предыдущие кварталы текущего года, подсчитали эксперты «Метриум», проанализировав новые данные Росреестра Москвы. В годовом выражении спрос на новостройки вырос на 43%, на вторичное жилье – на 25%, а количество ипотечных сделок – на 36%.

В III квартале 2020 года в Москве было заключено почти 31 тыс. договоров участия в долевом строительстве (ДДУ) жилой и нежилой недвижимости. По сравнению с тем же периодом 2019 года, когда Росреестр зафиксировал 21,5 тыс. ДДУ, активность покупателей строящегося жилья увеличилась на 43%, а в сравнении со II кварталом 2020 года – в два раза, подсчитали аналитики «Метриум».

«Спрос на новостройки Москвы в третьем квартале не только восстановился после пандемии, но и вырос, – комментирует Игорь Козельцев, генеральный директор УК «Развитие» (девелопер ЖК «Мир Митино»). – Это связано в первую очередь с позитивным эффектом от действия программы ипотечных ставок, и также со снижением курса рубля. В июле-августе российская валюта заметно ослабла, что стимулировало инвестиционный спрос на жилье в Москве. Особенно часто приобретали готовое жилье и другие самые ликвидные лоты в качественных проектах новостроек. Население стремилось перевести сбережение в более твёрдый актив или зафиксировать прибыль от роста курса доллара и евро».

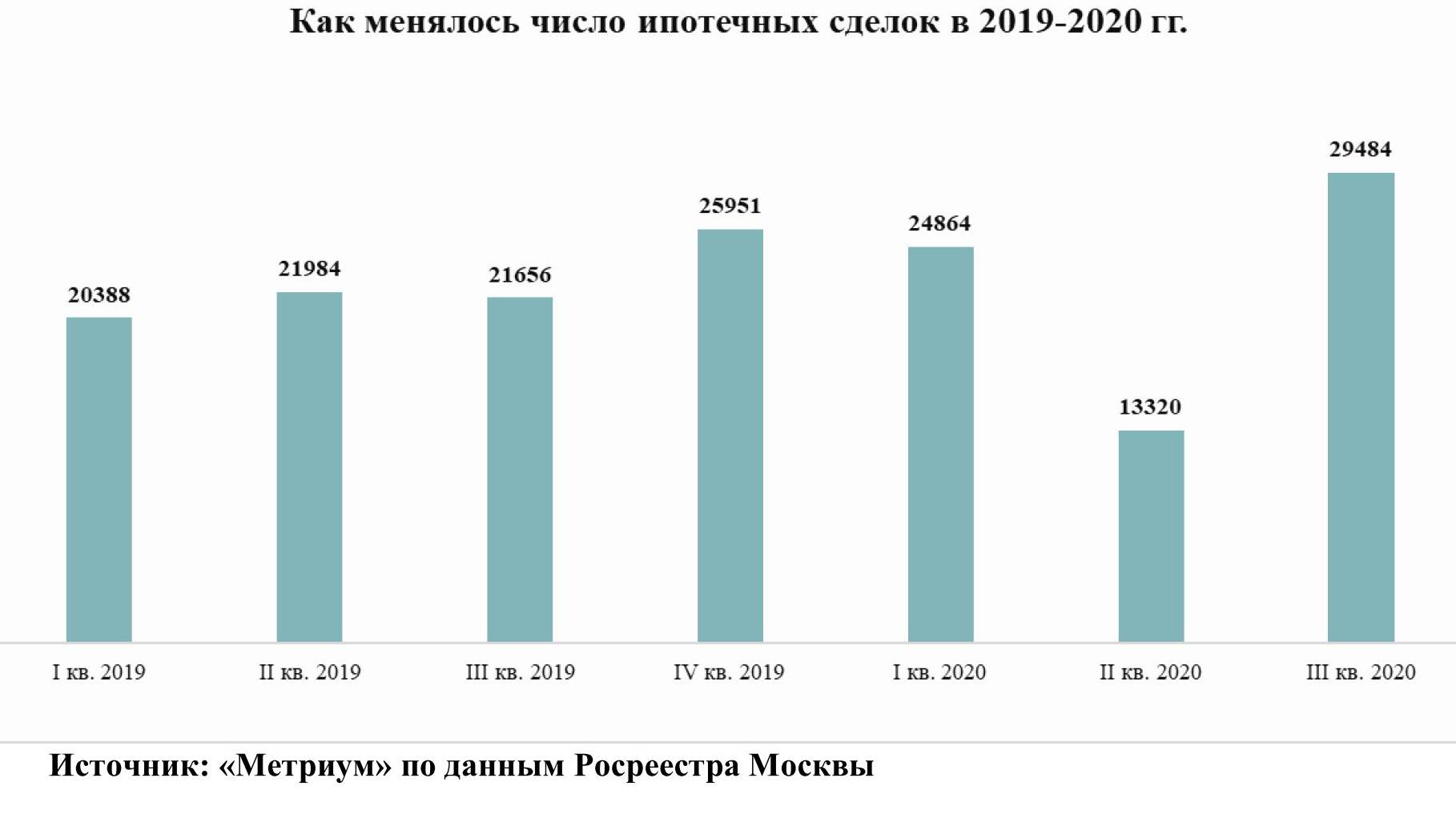

На рынке ипотеки заемщики в Москве получили рекордное число кредитов. В III квартале Росреестр зафиксировал почти 30 тыс. ипотечных займов, что на 36% больше, чем в III квартале 2019 года. В сравнении со II кварталом 2020 года показатель увеличился более чем в два раза.

«Полагаю, на высокую активность покупателей в III квартале оказала неопределенность оносительно судьбы программы субсидирования ипотеки, – говорит Ксения Юрьева, член совета директоров Группа Родина (девелопер первого в России жилого культурно-образовательного кластера Russian Design District). – Изначально планировалось её завершение к началу ноября, поэтому после выхода из режима самоизоляции в июне у потенциальных покупателей жилья с привлечением кредита было не так много времени на поиск недвижимости и аккумулирования собственных средств на первоначальный взнос. Это стимулировало их ускоренное принятие решение о покупке».

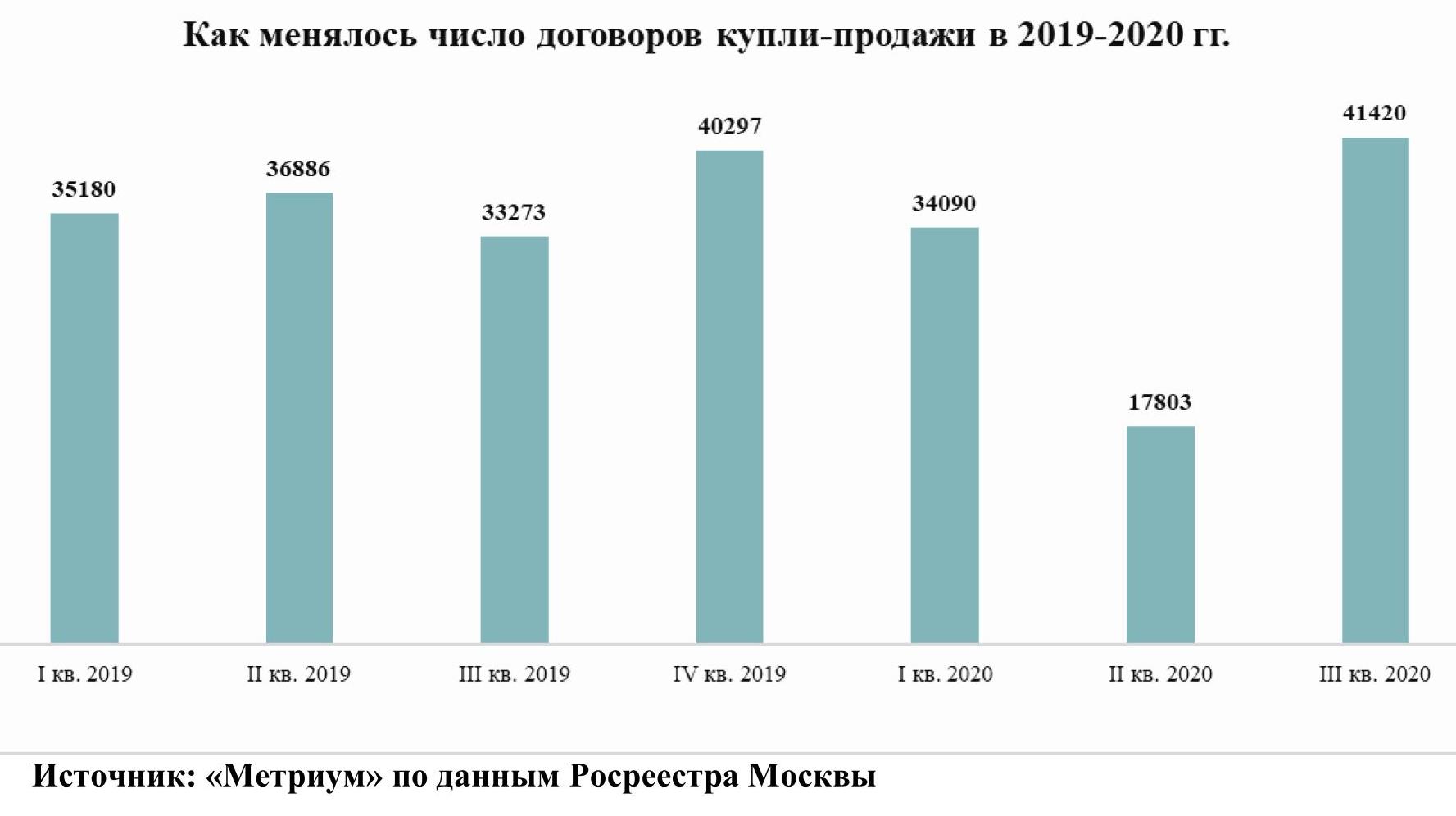

На вторичном рынке жилья в III квартале 2020 года спрос также превзошел докризисные значения. В Москве заключили 41,4 тыс. договоров купли-продажи жилья, что на 25% больше, чем в III квартале 2019 года, и в 2,3 раза больше, чем во II квартале 2020 года. Продажи вторичного жилья в III квартале стали самыми высокими за последние 7 лет, если сравнивать их с аналогичными периодами прошлых периодов.

«Полагаю, что продажи на вторичном рынке жилья косвенно стимулировала программа субсидирования ипотеки на новостройки, – анализирует Алексей Перлин, генеральный директор девелоперской компании «СМУ-6 Инвестиции» (девелопер ЖК «Любовь и голуби» и «Данилов дом»). – Когда открылась возможность приобрести квартиру в кредит с низкой ставкой, многие владельцы старых квартир решили выставить их на продажу. А поскольку времени у них было немного, они были склонны давать хорошие скидки, что и стимулировало повышение числа сделок».

«Бум на рынке жилья в третьем квартале стал следствием нескольких факторов, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Во-первых, мы продолжаем наблюдать реализацию отложенного спроса со стороны покупателей, которые не успели или отказались покупать жилье весной. Во-вторых, активность клиентов, прежде всего инвесторов, стимулировало резкое ослабление рубля. В-третьих, покупателей подгоняли сжатые сроки программы субсидирования ипотеки. Полагаю, в ближайшие месяцы темпы прироста числа сделок несколько снизятся, но, по-видимому, тренд на повышение сохранится до конца текущего года и весенний провал будет полностью компенсирован».