Турция и ОАЭ стали лидерами среди зарубежных стран в индексе запросов покупателей Knight Frank Russia, среди целей покупки лидирует получение ВНЖ

По данным консалтинговой компании Knight Frank Russia, по итогам пяти месяцев 2022 года основной спрос на зарубежную недвижимость со стороны состоятельных россиян приходится на Турцию – 26%, ОАЭ – 18%, Кипр и Португалию – по 12%. Анализ запросов также показал, что 70% потенциальных покупателей рассматривают приобретение жилья за рубежом с целью получения ВНЖ или гражданства, а оставшиеся 30% планируют приобрести недвижимость для собственного проживания либо в инвестиционных целях.

- По данным Knight Frank Russia, по итогам мая 2022 года в топ-10 стран-лидеров по спросу на зарубежную недвижимость со стороны россиян вошли Турция (26%), ОАЭ (18%), Кипр (12%), Португалия (12%), Греция (9%), Мальта (6%), страны Карибского бассейна (5%), Испания (5%), Израиль (4%) и Сербия (3%).

Топ стран по запросам покупателей из России, январь-май 2022 года

Источник: Knight Frank Russia

- Турция стала лидером рейтинга по нескольким причинам. В первую очередь, интерес со стороны россиян обусловлен получением турецкого гражданства – оно оформляется при минимальном объеме инвестиций в 400 тыс. долларов и сроке владения недвижимостью от трех лет. Наличие турецкого паспорта дает возможность получить визу E-2, что является самым быстрым способом эмиграции в США. Во-вторых, турецкая недвижимость – это актив, который можно продать через три года после покупки. В-третьих, туристические локации Турции популярны среди тех, кто приобретает жилье для собственного пользования и для сдачи в аренду и получения дохода. Стоит отметить, что 80–85% всех запросов входят в бюджет до 1 млн долларов.

- Среди локаций Турции наибольшим спросом пользуется Стамбул. Кроме того, россияне интересуются туристическими локациями, такими как Аланья, Анталья, а также престижными курортными вариантами – такими, как Бодрум и Фетие.

- Рынок ОАЭ, занимающий вторую строчку рейтинга, предоставляет выгодные условия для бизнеса и релокации, поскольку государство проводит лояльную налоговую политику для инвесторов и компаний, которые намереваются переехать в страну. Иностранные граждане, инвестирующие в экономику ОАЭ, имеют возможность получить аналог ВНЖ – Emirates ID. Кроме того, застройщики предлагают качественные проекты с беспроцентной рассрочкой. Основными целями приобретения недвижимости в стране являются: релокация семьи покупателя, проживание в ОАЭ от полугода и более, сдача в аренду готовых юнитов, спекулятивные сделки (то есть покупка с целью перепродажи – использование недвижимости как актива), покупка готовых объектов для редевелопмента и другие. В частности, на рынке Дубая около 55% запросов приходятся на инвестиционные цели, а 45% покупок совершаются с целью проживания и релокации. Стоит отметить, что большинство покупателей преследует несколько целей, приобретая жилье в Эмиратах. Также более 60% из них становятся собственниками сразу двух и более объектов недвижимости.

- Среди всех запросов на недвижимость в ОАЭ 75% приходится на Дубай, 20% – на Абу-Даби, 5% – на Рас-эль-Хайма. Стоит заметить, что 70% покупателей дубайской недвижимости планируют открывать компании в ОАЭ. Что касается бюджета покупки, среди запросов на недвижимость на рынке Дубая 20% составляют запросы в бюджете от 10 млн долларов, 25% – в пределах 3-10 млн долларов, 30% – 1-3 млн долларов, 25% – до 1 млн долларов. На рынке Абу-Даби 13% всех заявок превышают 10 млн долларов, 40% входят в диапазон 3–10 млн долларов, 12% – 1-3 млн долларов и 35% – до 1 млн долларов.

- Наиболее востребованными объектами на рынке Дубая являются апартаменты на стадии строительства (55%), виллы на стадии строительства (20%), готовые виллы (15%), готовые апартаменты (10%). Самыми популярными районами Дубая стали Пальм-Джумейра (30%), Дубай Марина (20%), Даунтаун (15%), Ла Мер (7%), Дубай Хиллс и Аль Барари (8%).

- Закрывает тройку лидеров Кипр – страна в ЕС, которая продолжает принимать заявления от россиян на получение как постоянного ВНЖ при покупке недвижимости от 300 тыс. евро, так и временного ВНЖ сроком на один год при покупке недвижимости стоимостью менее 300 тыс. евро. Более того, фактическое проживание на Кипре ведет к получению гражданства (в настоящее время для этого нужно прожить в стране от пяти лет). Продажи недвижимости в период с января по апрель 2022 года выросли на 50% по сравнению с апрелем 2021 года практически во всех районах Кипра. Наибольшее число сделок зафиксировано в Пафосе, за ним следуют Лимасол, Ларнака, Никосия и Фамагуста.

- Европа и Великобритания в общем объеме запросов занимают не более 7–8%. В основном подобные запросы носят ознакомительный характер, а также касаются возможности продажи недвижимости и перевода средств в другие активы – например, продажи квартир в Лондоне или на Лазурном Берегу. При этом в прошлом году рейтинг запросов россиян возглавляли страны ЕС – Португалия (21%), Греция (21%), Кипр (14%) и Испания (12%), а лидеры 2022 года – Турция и ОАЭ – в топ-10 не вошли.

Топ стран по запросам покупателей из России, январь-май 2021 года

Источник: Knight Frank Russia

- Марина Шалаева, региональный директор по зарубежной недвижимости и частным инвестициям Knight Frank Russia: «С начала первого квартала 2022 года мы видим все большую востребованность недвижимости Ближнего Востока среди российских покупателей. Наибольшим спросом пользуются такие города, как Дубай и Абу-Даби – на них приходится более 80% спроса. Кроме того, популярность приобретает недвижимость в Саудовской Аравии, Катаре, Египте и Бахрейне. По нашим прогнозам, в течение двух лет Ближний Восток станет одной из самых популярных локаций для приобретения недвижимости среди состоятельных покупателей из России. Повышенный спрос обусловлен инвестиционным потенциалом и заинтересованностью властей Ближнего Востока в привлечении иностранного капитала».

- Получение ВНЖ и гражданства продолжает все чаще встречаться среди целей приобретения зарубежной недвижимости – 70% запросов покупателей связано именно с желанием получить второй паспорт. В 2022 году наиболее популярными по этим запросам являются программы в ОАЭ и Турции.

- С целью покупки дома для собственного проживания подается 13% заявок. В топ стран среди этих запросов входят ОАЭ, Турция и Кипр. Также наблюдается нарастающий интерес к экзотическим локациям – Таиланду, Бали и Маврикию. Кроме того, остаются запросы на недвижимость Испании и Португалии.

- 10% покупателей готовы рассмотреть недвижимость с точки зрения инвестиционных покупок. Наиболее популярные страны в этой категории – ОАЭ (Дубай и Абу-Даби) и Турция (Стамбул). Также возрастает количество запросов в отношении Саудовской Аравии, Катара, Египта и Бахрейна.

- Как с целью инвестиций, так и для собственного проживания покупку недвижимости за границей рассматривают 7% покупателей. В этом случае речь идет о возможности приезжать на две-три недели в сезон, а в остальное время сдавать жилье в аренду. Наиболее популярной локацией в этой категории также стали ОАЭ.

Цели покупки зарубежной недвижимости, май 2022 г.

Источник: Knight Frank Russia

По данным департамента аналитики компании «Синица», в IV квартале 2020 года цены на квартиры в новостройках в границах старой Москвы и Московской области прибавили по сравнению с III кварталом 8,8% и 8,1%, соответственно. В Новой Москве по итогам декабря цены росли еще быстрее, превысив показатели III квартала на 10,2%.

Таким образом, по сравнению с прошлым годом 2020-й показал беспрецедентный рост цен. В границах старой Москвы за текущий год цены подросли на 16,7% (тогда как за прошлый год только на 4,2%), средняя цена кв. м остановилась на отметке 247,4 тыс. рублей. На первичном рынке ближнего пояса Московской области[1] средневзвешенная цена в декабре составила 131,3 тыс. рублей, что больше прошлогодних показателей на 23,0%. Наиболее стремительный рост цен на жилье продемонстрировала Новая Москва: по итогам декабря средняя цена достигла уровня 163 тыс. рублей – это на 27,5% выше, чем в IV квартале 2019 года.

При этом совокупный объем предложения в IV квартале 2020 года в границах старой Москвы и в ближнем поясе Московской области снизился по сравнению с III кварталом на 2,5% (до 29,9 тыс. квартир и апартаментов) и на 2% (до 13,0 тыс. квартир), соответственно. Тогда как Новая Москва с октября по декабрь 2020 года показала внушительный прирост объемов предложения на 37,8%, который по итогам декабря составил 9,76 тыс. квартир и апартаментов.

Тем самым, если обобщить годовые показатели, в границах старой Москвы и в Московской области объем предложения сократился на 24% и 41,1%, а в Новой Москве, наоборот, вырос на 12,5%.

Наталья Шаталина, генеральный директор сервиса «Синица»:

«В течение всего 2020 года в границах старой Москвы наблюдался рост цен и снижение объемов предложения, и IV квартал не стал исключением. За три месяца на рынок вышли 52 новых корпуса – это на 24% больше, чем в предыдущем периоде, но общий объем предложения остается на уровне минимальных значений, поскольку застройщики выводят на рынок ограниченное количество лотов. В результате объемы снизились до минимальных за 4,5 года значений – в декабре на рынке экспонировалось 1,82 млн кв. м жилья, при этом цены выросли на 8,8%. Несмотря на рекордные показатели квартала, динамика роста цен и снижения объемов в декабре замедлилась – основные изменения пришлись на октябрь-ноябрь.

На рост цен в Подмосковье наряду с вымыванием предложения в IV квартале оказывало увеличение доли квартир, реализуемых с использованием эскроу-счетов – она подросла на 10,8% по сравнению с показателями III квартала и составила в декабре 30,4%.

В Новой Москве за счет ограниченности предложения любое изменение в виде нового проекта или корпусов существенно влияет на общий объем. Так за последний квартал предложение пополнилось новыми корпусами, объем достиг уровня начала года. Цены по-прежнему растут, наиболее активно дорожала стоимость кв. м в новостройках бизнес-класса – прирост составил 12,4%. Стоит отметить, что по итогам декабря цены и средний бюджет предложения на новостройки комфорт-класса превысили уровень новостроек эконом-класса в старых границах Москвы».

Средневзвешенная стоимость 1 кв. м в новостройках столичного региона

(по итогам IV квартала 2020 года по сравнению с III кварталом)

|

Локация / Класс жилья |

Эконом-класс |

Комфорт-класс |

Бизнес-класс |

|

Новостройки в границах старой Москвы |

154,5 тыс. рублей (+3,5%) |

198 тыс. рублей (+9,4%) |

298,8 тыс. рублей (+8,2%) |

|

Новостройки Новой Москвы |

151,7 тыс. рублей (+7,3%) |

157,1 тыс. рублей (+8,6%) |

188,1 тыс. рублей |

|

Новостройки Московской области |

128,5 тыс. рублей (+7,8%) |

133,3 тыс. рублей (+8,5%) |

183,8 тыс. рублей (0%) |

[1] В анализ включены новостройки, расположенные непосредственно в черте, а также поблизости от городов Долгопрудный, Мытищи, Балашиха, Реутов, Люберцы, Котельники, Видное (и Ленинский район), Одинцово, Красногорск, Химки. Районы, расположенные далее 7 км от МКАД в анализ не включались.

Рынок аренды первым реагирует на происходящие изменения в отрасли. Аналитики Циан проанализировали, как изменился сегмент в 2020 году, и какие факторы оказывали влияние на краткосрочную и долгосрочную аренду. Москва и Санкт-Петербург не смогли вернуться к докризисным показателям, в отличие от регионов. В отсутствии туристов доля квартир в краткосрочную аренду снизилась в самоизоляцию в два раза.

В выборку вошли города с численностью населения от миллиона человек, в том числе – Краснодар.

Краткосрочная аренда:

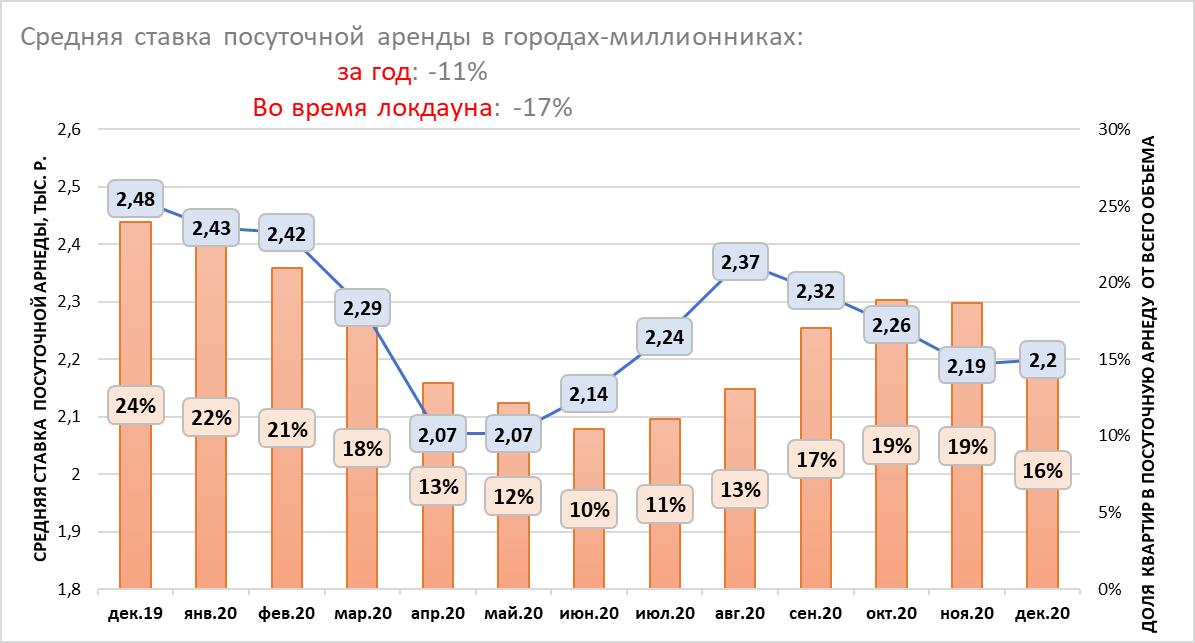

- Средняя ставка посуточной аренды в городах-миллионниках во время весеннего локдауна снизилась на 17%, по итогам всего года падение составило 11%.

- От краткосрочной аренды к долгосрочной: в декабре 2019 года 24% квартир на рынке аренды предлагались посуточно. Весной из-за отсутствия туристов доля снизилась до 12%: рантье стали сдавать квартиры на долгий срок.

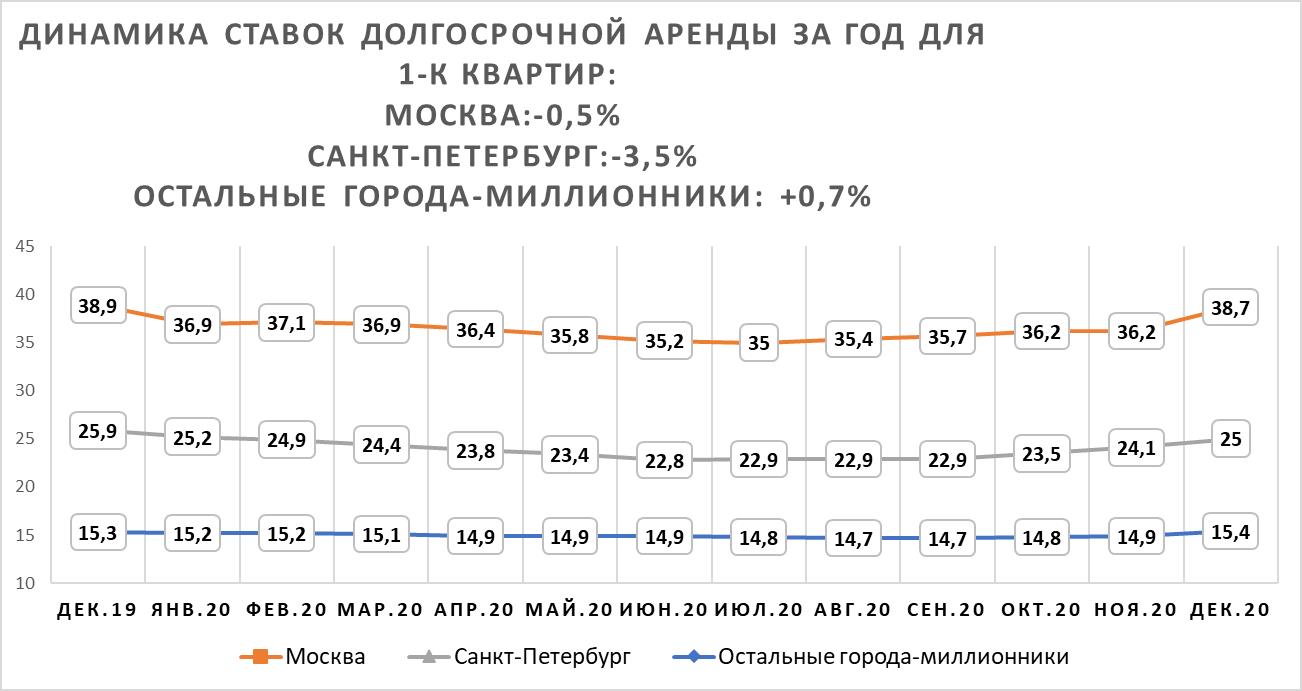

Долгосрочная аренда:

- Новые квартиры во время самоизоляции выходили на рынок с демпингом: В Москве – на 6,3%, в Санкт-Петербурге – на 3,8%.

- Объем предложения долгосрочной аренды в городах-миллионниках вырос во время локдауна на 13%. В сравнении с весенним «карантином» текущий объем квартир в долгосрочную аренду снизился на 9%.

- Новые квартиры во время самоизоляции выходили на рынок с демпингом в Москве (-6,3% от ставки в марте) и Санкт-Петербурге (-3,8%).

- Во время самоизоляции средние ставки аренды 1-к квартир просели в Москве на 10%, В Санкт-Петербурге – на 11,6%, в остальных городах-миллионниках – на 2,6%

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге.

- В столице ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад в Санкт-Петербурге – ниже на 3,5%. В других городах-миллионниках ставка выше, чем год назад на 4,1%.

Краткосрочная аренда

- Ставки посуточной аренды потеряли 17% во время самоизоляции

Закрытие границ с другими странами и введенный режим самоизоляции – оказались серьезным испытанием в первую очередь для бизнеса краткосрочной аренды. В отсутствии туристов и на фоне снижения деловой активности (и вместе с тем – количества командировок в другие города) собственники, сдающие квартиры посуточно, были вынуждены снижать ставки для привлечения спроса и конкуренции с отелями, которые также остались без клиентов.

По подсчетам Циан, средняя ставка аренды посуточной в период самоизоляции в городах-миллионниках РФ (включая Краснодар), снизилась в локдаун на 17%: с 2,48 тыс. рублей в докризисном декабре 2019 года до 2,07 тыс. рублей в апреле-мае 2020 года. После снятия ограничительных мер средняя ставка планомерно восстанавливалась, практически достигнув значений начала года (2,42 тыс.) в августе (2,37 тыс.) – самый разгар отпусков. Вместо заграничных поездок многие россияне путешествовали по России, что повысило спрос на посуточную аренду. Однако с ухудшением эпидемиологической обстановки в сентябре и новыми ограничениями, ставка снова показывает снижение. Сегодня она составляет 2,2 тыс. рублей – это на 11% ниже, чем в декабре 2019 года. Таким образом, рынок посуточной аренды не смог восстановиться и вернуться к прошлогодним докризисным значениям.

Средняя ставка посуточной аренды в городах-миллионниках и доля квартир в посуточную аренду

Источник: Аналитический центр Циан

Среди всех городов-миллионников только в трех – Краснодаре, Челябинске и Казани – текущая ставка посуточной аренды выше прошлогодней. Краснодарский край в 2020 году в целом бьет все рекорды по спросу и активности на рынке – в период удаленной работы многие переехали «поближе к морю». Краснодар находится в нескольких часах езды на машине от российских курортов, а средняя ставка аренды – ниже, чем, например, в Сочи – на 56%. Поэтому Краснодар в 2020 году пользуется спросом – как среди туристов, так и сотрудников «на удаленке». Поэтому ставка посуточной аренды выросла в сравнении с прошлым годом на 5%. Аналогичная ситуация и в Казани – город также интересен туристам. Челябинск – нетуристический город, ставка посуточной аренды в котором просела незначительно во время самоизоляции – на уровне 2%. Среди всех городов-миллионников именно Челябинск самый доступный по ставке посуточной аренды, даже с учетом годового роста на 5%. Все остальные города не восстановились по ставке краткосрочной аренды: В Москве показатель ниже прошлогоднего на 7%. В Санкт-Петербурге – на 2%.

Во время локдауна падение ставок было отмечено абсолютно по всем городам. Наибольшее снижение было отмечено в Москве (-25%) и Нижнем Новгороде (-11%). Минимальное – в Омске (-1%), Перми, Волгограде, Челябинске (-2%). Санкт-Петербург просел на 8%. Таким образом, в большей мере пострадал рынок посуточной аренды в туристических городах и центрах притяжения рабочей силы.

Динамика средней ставки посуточной аренды в городах-миллионниках

|

декабрь 2020, ставка аренды, тыс. р. |

Динамика за год (декабрь 2020/декабрь 2019) |

Падение в период локдауна |

|

|

Москва |

3,17 |

-7% |

-25% |

|

Санкт-Петербург |

2,29 |

-2% |

-8% |

|

Ростов-на-Дону |

2,16 |

0% |

-4% |

|

Казань |

2 |

4% |

-5% |

|

Нижний Новгород |

1,87 |

-6% |

-11% |

|

Самара |

1,87 |

-7% |

-6% |

|

Красноярск |

1,82 |

-5% |

-7% |

|

Екатеринбург |

1,82 |

-7% |

-8% |

|

Новосибирск |

1,8 |

-3% |

-7% |

|

Пермь |

1,77 |

-2% |

-2% |

|

Краснодар |

1,74 |

5% |

-6% |

|

Уфа |

1,74 |

-2% |

-8% |

|

Волгоград |

1,68 |

-5% |

-2% |

|

Челябинск |

1,56 |

5% |

-2% |

|

Воронеж |

1,56 |

-2% |

-5% |

|

Омск |

1,53 |

0% |

-1% |

Источник: Аналитический центр Циан

- От краткосрочной аренды к долгосрочной и обратно

Альтернативной стратегией для рантье, сдающих квартиры краткосрочно, стало «перепрофилирование» бизнеса: вместо сдачи квартир посуточно собственники решили предлагать объекты на долгий срок, что привело к росту конкуренции на рынке долгосрочной аренды. После снятия самоизоляции рантье стали возвращаться обратно на рынок краткосрочной аренды, как более доходного инструмента.

В декабре 2019 года 24% всех квартир в городах-миллионниках в аренду предлагались краткосрочно (см. график в 1 пункте). Во время самоизоляции доля снизилась до 12-13% - рантье сдавали жилье долгосрочно. Минимальная доля квартир в краткосрочную аренду была зафиксирована в июне – всего 10%. Далее показатель пошел вверх, достигнув локального максимума в октябре-ноябре (19%), после чего в конце года доля предложения в краткосрочную аренду стала снижаться – в том числе за счет вымывания объема из-за новогодних праздников, когда многие поехали путешествовать по стране. На сегодняшний день в городах-миллионниках доля квартир в краткосрочную аренду – 16% против 24% год назад в это же время.

Отчасти компенсировали отсутствие туристов в крупных городах – сотрудники, работающие удаленно. Не все имели возможность организовать кабинет, особенно если речь шла о семье с детьми. Выходом стала аренда «домашнего офиса» - квартиры снимались посуточно для работы.

Долгосрочная аренда

- Новые квартиры во время самоизоляции выходили на рынок с демпингом

После объявленного режима самоизоляции многие лишились своего привычного уровня дохода, что привело к отказу от дальнейшего проживания в съемных квартирах и поиску более подходящего по бюджету варианта. Одни наниматели во время самоизоляции уехали из Москвы (обычно речь шла о приезжих в столичный регион). Другие – временно переехали к родственникам или стали снимать жилье с кем-то еще, чтобы сократить расходы на одного человека.

Как следствие – число квартир для долгосрочной аренды в городах-миллионниках увеличилось в мае 2020 года в сравнении с апрелем – на 13%. В апреле в качестве очередного платежа за квартиру можно было использовать депозит, в мае же наниматели стали активно съезжать, что стало причиной уменьшения ставок. В Москве количество квартир в долгосрочную аренду во время локдауна увеличилось на 9%, в Санкт-Петербурге – на 6%. Без учета данных городов в остальных миллионниках прирост составил 21%. Сегодня объем предложения на рынке долгосрочной аренды на 9% ниже, чем в локдаун – за счет роста активности арендаторов, а также возвращения части рантье на рынок краткосрочной аренды. То есть конкуренция снова снижается.

О кризисе на рынке аренды свидетельствует и снижение средней ставки по новым объявлениям. Возьмем в качестве примера Москву. В апреле и в мае новые однокомнатные квартиры в аренду выходили по ставке ниже, чем в предыдущие месяцы: в апреле относительно марта падение составило 6,3%. В мае относительно апреля – еще 4%. В Санкт-Петербурге также отмечено снижение на 3,8% в апреле и на 5,2% в мае. В других городах с численностью населения от миллиона человек подобной динамики не наблюдалось: новые квартиры в аренду выходили примерно по тем же ставкам, что и до самоизоляции.

Средние ставки аренды однокомнатных квартир по новым объявлениям в конкретном месяце

|

|

Москва |

Санкт-Петербург |

Остальные города-миллионники |

|||

|

2020 |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

|

январь |

38,8 |

24,5 |

15,7 |

|||

|

февраль |

38,5 |

-0,8% |

24,4 |

-0,4% |

15,6 |

-0,6% |

|

март |

39,6 |

2,9% |

24 |

-1,6% |

15,5 |

-0,6% |

|

апрель |

37,1 |

-6,3% |

23,1 |

-3,8% |

15,4 |

-0,6% |

|

май |

35,6 |

-4,0% |

21,9 |

-5,2% |

15,3 |

-0,6% |

|

июнь |

36,1 |

1,4% |

22,3 |

1,8% |

15,3 |

0,0% |

|

июль |

36,5 |

1,1% |

22,3 |

0,0% |

15,1 |

-1,3% |

|

август |

37,1 |

1,6% |

22,8 |

2,2% |

15 |

-0,7% |

|

сентябрь |

37,4 |

0,8% |

23,5 |

3,1% |

15,1 |

0,7% |

|

октябрь |

37,6 |

0,5% |

23,7 |

0,9% |

15,4 |

2,0% |

|

ноябрь |

38,2 |

1,6% |

24,1 |

1,7% |

15,2 |

-1,3% |

|

декабрь |

38,3 |

0,3% |

24,3 |

0,8% |

15,2 |

0,0% |

Источник: Аналитический центр Циан

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге

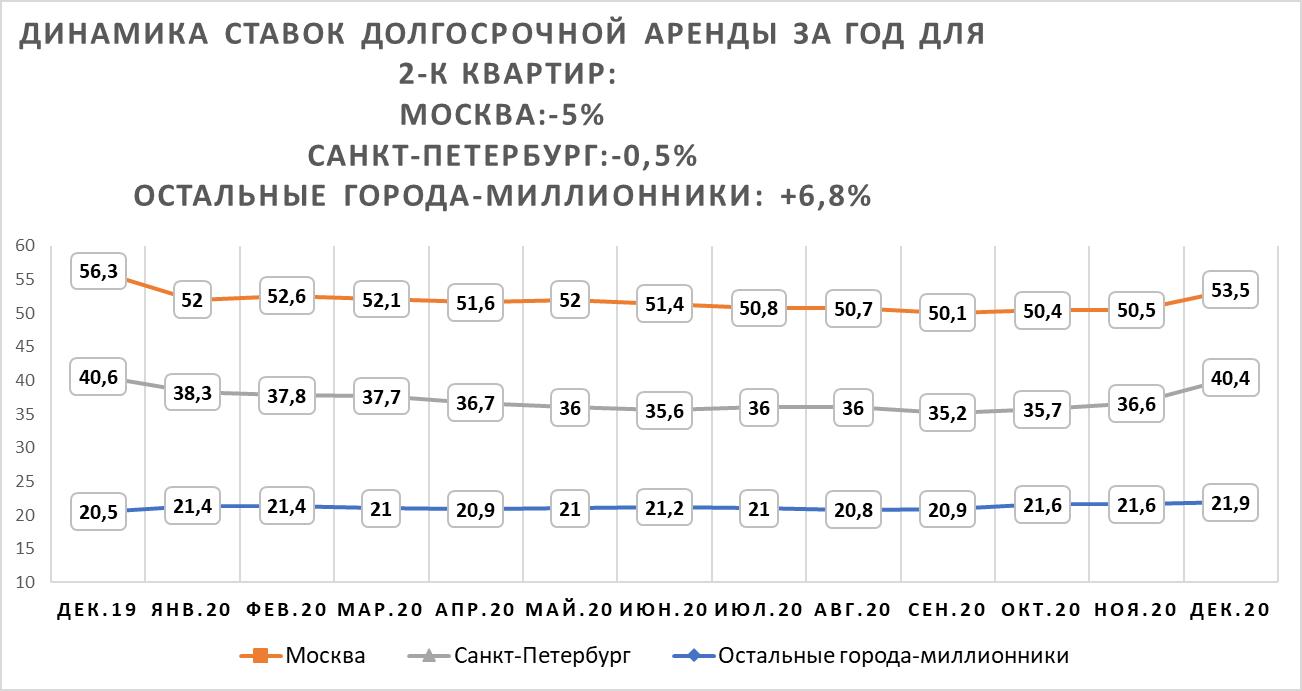

Основное падение спроса пришлось на май-июнь 2020 года. Причем Москва и Санкт-Петербург столкнулись с большим снижением ставок, чем другие города-миллионники. Во время самоизоляции многие арендаторы временно уехали в другие города, что вызвало резкое снижение ставок в сравнении с докризисным 2019 годом. В Москве падение в июне составило 10% для однокомнатных и 9,8% для двухкомнатных квартир. В Санкт-Петербурге рынок просел также равномерно: -11,6% и -11,3% соответственно.

В целом по другим регионам снижение из-за ограничения оказалось не столь существенным: -2,6% для однокомнатных квартир. Средняя ставка по двухкомнатным квартирам показала минимальный рост на уровне 2,4%.

Динамика ставок долгосрочной аренды во время самоизоляции и в годовой динамике

|

Падение во время самоизоляции |

Динамика за год |

|||

|

1-к квартиры |

2-к квартиры |

1-к квартиры |

2-к квартиры |

|

|

Москва |

-10,0% |

-9,8% |

-0,5% |

-5,0% |

|

Санкт-Петербург |

-11,6% |

-11,3% |

-3,5% |

-0,5% |

|

Остальные города-миллионники |

-2,6% |

2,4% |

0,7% |

6,8% |

Источник: Аналитический центр Циан

После снятия ограничительных мер идет восстановление рынка, однако вернуться к прошлогодним значениям декабря 2019 года не удалось ни в Москве, ни в Санкт-Петербурге. В столице текущая ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад (38,7 тыс. рублей на декабрь 2020 года). В Санкт-Петербурге годовое падение составило 3,5% (25 тыс. рублей на декабрь 2020 года). Регионы восстанавливаются активнее: средняя ставка долгосрочной аренды в городах-миллионниках сегодня выше, чем в прошлом году, на 4,1% (15,4 тыс. рублей в месяц для однокомнатных квартир).

Средняя ставка долгосрочной аренды однокомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Средняя ставка аренды двухкомнатных квартир в Москве восстанавливается хуже, чем для более ликвидных за счет своей низкой стоимости «однушек». Ставка аренды ниже на 5%, чем год назад (53,5 тыс. рублей). В Санкт-Петербурге ставка практически вернулась к прошлогодним значениям: -0,5% за год (40,4 тыс.). В остальных городах ставка не только восстановилась после падения, но и выросла на 6,8%: до 21,9 тыс. рублей в месяц.

Средняя ставка долгосрочной аренды двухкомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Из-за удаленного режима работы рантье теряют потенциальных арендаторов, многие из них временно переехали в другой город с более низкой ставкой аренды. Рынок аренды показал рост в годовой динамике в Казани, Красноярске и Ростове-на-Дону и Омске.

Средняя ставка аренды в годовой динамике

|

Город |

1-к квартиры |

2-к квартиры |

||

|

Средняя ставка аренды, тыс. р. |

Динамика за год |

Средняя ставка аренды, тыс. р. |

Динамика за год |

|

|

Москва |

38,7 |

-0,5% |

53,5 |

-5,0% |

|

Санкт-Петербург |

25 |

-3,5% |

40,4 |

-0,5% |

|

Краснодар |

19,2 |

1,1% |

26,7 |

-4,0% |

|

Новосибирск |

18,3 |

-0,5% |

24,2 |

-6,6% |

|

Казань |

18,1 |

5,2% |

25,2 |

16,1% |

|

Екатеринбург |

17,9 |

-5,3% |

23,5 |

5,9% |

|

Красноярск |

16,2 |

12,5% |

21 |

6,1% |

|

Нижний Новгород |

15,4 |

-0,6% |

24,2 |

11,0% |

|

Ростов-на-Дону |

15,3 |

7,0% |

21,2 |

2,9% |

|

Уфа |

15,2 |

2,0% |

19,6 |

0,0% |

|

Самара |

14,8 |

-2,6% |

20,5 |

0,0% |

|

Пермь |

14,3 |

-2,1% |

20,3 |

-10,2% |

|

Воронеж |

13,9 |

-4,1% |

17,7 |

-18,1% |

|

Омск |

13,9 |

5,3% |

17,1 |

12,5% |

|

Волгоград |

12,6 |

-0,8% |

15,5 |

7,6% |

|

Челябинск |

10,5 |

-12,5% |

14,2 |

-8,4% |

Источник: Аналитический центр Циан

«Сегмент долгосрочной аренды и его перспективы в 2021 году напрямую зависит от эпидемиологической ситуации и ограничительных мер, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если эпидемиологическая ситуация улучшится (за счет коллективного иммунитета или вакцинации), то ставки постепенно продолжат восстанавливаться – мы прогнозируем рост ставок на уровне 6-7% к сегодняшним значениям по итогам следующего года. Меняются также стратегии арендаторов - очевидно, что пандемия активизировала процессы по межрегиональным миграциям. Срок проживания в квартире становится меньше, от этого число циклов публикации объявлений должно увеличиваться, что является фактором, сдерживающим рост ставок. Конкуренцию также усиливает сегмент купли-продажи – среди купивших новостройки было много тех, кто ранее арендовал квартиры. Это снижает объем потенциального спроса на рынке аренды».