Турция и ОАЭ стали лидерами среди зарубежных стран в индексе запросов покупателей Knight Frank Russia, среди целей покупки лидирует получение ВНЖ

По данным консалтинговой компании Knight Frank Russia, по итогам пяти месяцев 2022 года основной спрос на зарубежную недвижимость со стороны состоятельных россиян приходится на Турцию – 26%, ОАЭ – 18%, Кипр и Португалию – по 12%. Анализ запросов также показал, что 70% потенциальных покупателей рассматривают приобретение жилья за рубежом с целью получения ВНЖ или гражданства, а оставшиеся 30% планируют приобрести недвижимость для собственного проживания либо в инвестиционных целях.

- По данным Knight Frank Russia, по итогам мая 2022 года в топ-10 стран-лидеров по спросу на зарубежную недвижимость со стороны россиян вошли Турция (26%), ОАЭ (18%), Кипр (12%), Португалия (12%), Греция (9%), Мальта (6%), страны Карибского бассейна (5%), Испания (5%), Израиль (4%) и Сербия (3%).

Топ стран по запросам покупателей из России, январь-май 2022 года

Источник: Knight Frank Russia

- Турция стала лидером рейтинга по нескольким причинам. В первую очередь, интерес со стороны россиян обусловлен получением турецкого гражданства – оно оформляется при минимальном объеме инвестиций в 400 тыс. долларов и сроке владения недвижимостью от трех лет. Наличие турецкого паспорта дает возможность получить визу E-2, что является самым быстрым способом эмиграции в США. Во-вторых, турецкая недвижимость – это актив, который можно продать через три года после покупки. В-третьих, туристические локации Турции популярны среди тех, кто приобретает жилье для собственного пользования и для сдачи в аренду и получения дохода. Стоит отметить, что 80–85% всех запросов входят в бюджет до 1 млн долларов.

- Среди локаций Турции наибольшим спросом пользуется Стамбул. Кроме того, россияне интересуются туристическими локациями, такими как Аланья, Анталья, а также престижными курортными вариантами – такими, как Бодрум и Фетие.

- Рынок ОАЭ, занимающий вторую строчку рейтинга, предоставляет выгодные условия для бизнеса и релокации, поскольку государство проводит лояльную налоговую политику для инвесторов и компаний, которые намереваются переехать в страну. Иностранные граждане, инвестирующие в экономику ОАЭ, имеют возможность получить аналог ВНЖ – Emirates ID. Кроме того, застройщики предлагают качественные проекты с беспроцентной рассрочкой. Основными целями приобретения недвижимости в стране являются: релокация семьи покупателя, проживание в ОАЭ от полугода и более, сдача в аренду готовых юнитов, спекулятивные сделки (то есть покупка с целью перепродажи – использование недвижимости как актива), покупка готовых объектов для редевелопмента и другие. В частности, на рынке Дубая около 55% запросов приходятся на инвестиционные цели, а 45% покупок совершаются с целью проживания и релокации. Стоит отметить, что большинство покупателей преследует несколько целей, приобретая жилье в Эмиратах. Также более 60% из них становятся собственниками сразу двух и более объектов недвижимости.

- Среди всех запросов на недвижимость в ОАЭ 75% приходится на Дубай, 20% – на Абу-Даби, 5% – на Рас-эль-Хайма. Стоит заметить, что 70% покупателей дубайской недвижимости планируют открывать компании в ОАЭ. Что касается бюджета покупки, среди запросов на недвижимость на рынке Дубая 20% составляют запросы в бюджете от 10 млн долларов, 25% – в пределах 3-10 млн долларов, 30% – 1-3 млн долларов, 25% – до 1 млн долларов. На рынке Абу-Даби 13% всех заявок превышают 10 млн долларов, 40% входят в диапазон 3–10 млн долларов, 12% – 1-3 млн долларов и 35% – до 1 млн долларов.

- Наиболее востребованными объектами на рынке Дубая являются апартаменты на стадии строительства (55%), виллы на стадии строительства (20%), готовые виллы (15%), готовые апартаменты (10%). Самыми популярными районами Дубая стали Пальм-Джумейра (30%), Дубай Марина (20%), Даунтаун (15%), Ла Мер (7%), Дубай Хиллс и Аль Барари (8%).

- Закрывает тройку лидеров Кипр – страна в ЕС, которая продолжает принимать заявления от россиян на получение как постоянного ВНЖ при покупке недвижимости от 300 тыс. евро, так и временного ВНЖ сроком на один год при покупке недвижимости стоимостью менее 300 тыс. евро. Более того, фактическое проживание на Кипре ведет к получению гражданства (в настоящее время для этого нужно прожить в стране от пяти лет). Продажи недвижимости в период с января по апрель 2022 года выросли на 50% по сравнению с апрелем 2021 года практически во всех районах Кипра. Наибольшее число сделок зафиксировано в Пафосе, за ним следуют Лимасол, Ларнака, Никосия и Фамагуста.

- Европа и Великобритания в общем объеме запросов занимают не более 7–8%. В основном подобные запросы носят ознакомительный характер, а также касаются возможности продажи недвижимости и перевода средств в другие активы – например, продажи квартир в Лондоне или на Лазурном Берегу. При этом в прошлом году рейтинг запросов россиян возглавляли страны ЕС – Португалия (21%), Греция (21%), Кипр (14%) и Испания (12%), а лидеры 2022 года – Турция и ОАЭ – в топ-10 не вошли.

Топ стран по запросам покупателей из России, январь-май 2021 года

Источник: Knight Frank Russia

- Марина Шалаева, региональный директор по зарубежной недвижимости и частным инвестициям Knight Frank Russia: «С начала первого квартала 2022 года мы видим все большую востребованность недвижимости Ближнего Востока среди российских покупателей. Наибольшим спросом пользуются такие города, как Дубай и Абу-Даби – на них приходится более 80% спроса. Кроме того, популярность приобретает недвижимость в Саудовской Аравии, Катаре, Египте и Бахрейне. По нашим прогнозам, в течение двух лет Ближний Восток станет одной из самых популярных локаций для приобретения недвижимости среди состоятельных покупателей из России. Повышенный спрос обусловлен инвестиционным потенциалом и заинтересованностью властей Ближнего Востока в привлечении иностранного капитала».

- Получение ВНЖ и гражданства продолжает все чаще встречаться среди целей приобретения зарубежной недвижимости – 70% запросов покупателей связано именно с желанием получить второй паспорт. В 2022 году наиболее популярными по этим запросам являются программы в ОАЭ и Турции.

- С целью покупки дома для собственного проживания подается 13% заявок. В топ стран среди этих запросов входят ОАЭ, Турция и Кипр. Также наблюдается нарастающий интерес к экзотическим локациям – Таиланду, Бали и Маврикию. Кроме того, остаются запросы на недвижимость Испании и Португалии.

- 10% покупателей готовы рассмотреть недвижимость с точки зрения инвестиционных покупок. Наиболее популярные страны в этой категории – ОАЭ (Дубай и Абу-Даби) и Турция (Стамбул). Также возрастает количество запросов в отношении Саудовской Аравии, Катара, Египта и Бахрейна.

- Как с целью инвестиций, так и для собственного проживания покупку недвижимости за границей рассматривают 7% покупателей. В этом случае речь идет о возможности приезжать на две-три недели в сезон, а в остальное время сдавать жилье в аренду. Наиболее популярной локацией в этой категории также стали ОАЭ.

Цели покупки зарубежной недвижимости, май 2022 г.

Источник: Knight Frank Russia

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

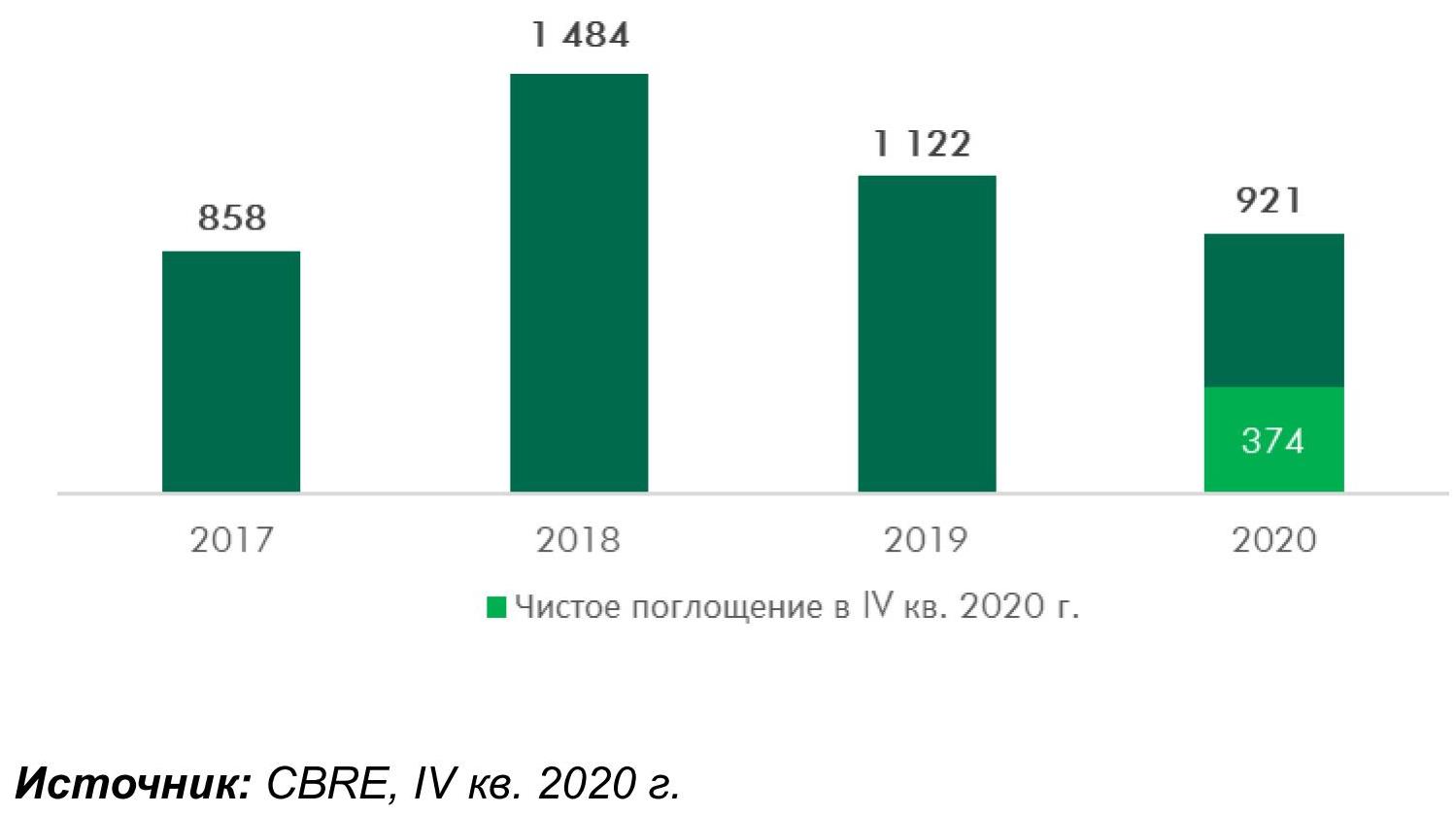

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

По данным международной консалтинговой компании Colliers International, в 2020 году уровень вакантности на основных торговых коридорах Санкт-Петербурга достиг 15,7% - это максимальное значение за последние пять лет. При этом количество закрытий в прошедшем году увеличилось в 3,5 раза, а новые магазины и заведения общепита открывались на 30% чаще.

По итогам 2020 года доля свободных помещений на основных торговых коридорах Северной Столицы достигла максимального значения за последние пять лет – 15,7% – увеличившись за год на 7,6 п.п. Рост вакантности стал следствием пандемии коронавируса и связанными с ней ограничениями в деятельности предприятий торговли и общепита. Самый резкий рост уровня вакантности был зафиксирован во втором квартале, когда доля свободных помещений выросла на 5,9 п.п. и достигла 12,9%. В последующие два квартала уровень вакантности увеличивался более сдержанными темпами.

Всего за прошедший год количество закрытий увеличилось в 3,5 раза – с 54 закрытий в 2019 году до 191 в 2020 году. Большая часть закрытий пришлась на сферу общественного питания: там количество закрытий увеличилось в 7 раз. Закрытия в сегменте одежды встречались в 2 раза чаще.

При этом, несмотря на экономическую неопределенность, на основных торговых коридорах Санкт-Петербурга появлялись новые кафе и магазины. Всего количество открытий увеличилось на 30% по сравнению с результатами 2019 года. Число новых кафе и ресторанов практически сохранилось на уровне 2019 года – это 45 помещений. В 1,5 раза увеличилось количество открытий магазинов одежды и обуви. Также в 2020 году было открыто 18 продуктовых магазинов, что в 2,5 раза больше показателя 2019 года.

По данным Colliers International, самый высокий уровень вакантности по итогам 2020 года был зафиксирован на Старо-Невском проспекте – 18,1% (против 13,7% в 2019 году). В 2020 году со Старо-Невского проспекта ушли магазины Philipp Plein, The Collection, DRESS-code.

Наибольший рост свободных помещений пришелся на Невский проспект и Большую Конюшенную улицу. Так, уровень вакантности Невского проспекта увеличился с 3,8% в IV квартале 2019 до 15% в IV квартале 2020 года. Чуть более трети закрытий на этой улице в 2020 году приходилось на сферу общественного питания. В частности, закрылись два помещения Burger King (на Невском, 86 и Невском, 40), Kriek, «Две Палочки», «Шоколадница».

13% закрытий на Невском проспекте сформировали магазины подарков и сувениров. До наступления пандемии этот сегмент чувствовал себя довольно устойчиво. Если в I квартале 2020 года на Невском проспекте работали порядка 20 магазинов этой категории, то уже в IV квартале их число сократилось до 10. В IV квартале два закрытия были компенсированы новыми ранее неизвестными магазинами: Taste of Russia, Street Souvenir.

Уровень вакантности Большой Конюшенной улицы по итогам 2020 года составил 15,5%, увеличившись за год на 9,9 п.п. Всего за год на улице закрылись 11 помещений, в основном, это предприятия общественного питания и магазины одежды и обуви. Один из закрывшихся магазинов – бренд Brunello Cucinelli на Большой Конюшенной, 13 – переехал на Старо-Невский проспект, 113.

Уровень вакантности Большого проспекта П.С. за год вырос на 5.8 п.п. и к концу года достиг 15,7%. В 2020 году свои вывески сняли такие магазины одежды, как Laurel, Fabiana Filippi, Paul Zileri. Почти половину новых открытий сформировали магазины одежды и общепит. Среди новых ресторанов можно отметить «Хачапури и вино», «Каха бар» и пекарню «Хлебник».

Самый небольшой рост вакантности наблюдался на улице Рубинштейна: с 8,4% в IV квартале 2019 года до 12% по итогам 2020 года. Несмотря на то, что большинство арендаторов относится к одному из самых уязвимых в период пандемии сегментов – общественному питанию, число закрытий в течение года оказалось сравнительно небольшим. Всего в 2020 году было закрыто 10 заведений общественного питания, половина из которых перестали работать в IV квартале. Большинство открытий новых кафе на этой улице произошло в I квартале 2020 года. В IV квартале на Рубинштейна, 27 появился новый ресторан GUCCI от DEL MAR.

Что касается коммерческих условий, в 2020 году снижение ставок аренды произошло на всех основных торговых коридорах Санкт-Петербурга. Наибольшая корректировка цен коснулась Невского проспекта – там максимальная ставка за год снизилась с 18 тыс. руб./м2/месяц до 10 тыс. руб./м2/месяц, минимальная уменьшилась с 7 тыс. руб./м2/месяц до 4,5 тыс. руб./м2/месяц.

«Несмотря на сложности и ограничения, street-retail радовал новыми открытиями и сегментами. 2020 год запомнился несколькими знаковыми сделками для Санкт-Петербурга – это открытие дизайн-студии ИКЕА на Невском проспекте, 23 и магазинов одежды Maje и Sandro на Большом проспекте П.С., 57, – комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers International. – Особенно восхищает оптимизм и находчивость петербургских рестораторов. Хотя этот сегмент оказался в наиболее уязвимом положении из-за ограничительных мер, рестораторы показали себя настоящими предпринимателями, открывая «зимние веранды» и предлагая посетителям новые концепции. Арендаторы этого сегмента по-прежнему сохраняют интерес к помещениям street-retail. В целом, высокий уровень вакантность – это возможность для всех игроков рынка выйти на главные улицы города, и мы ожидаем, что спрос на помещения street-retail в 2021 году будет расти».

Арендные ставки на основных торговых коридорах Санкт-Петербурга

|

IV квартал 2020 г. |

IV квартал 2019 г. |

|||

|

Основные торговые коридоры |

Ставка MIN |

Ставка MAX |

Ставка MIN |

Ставка MAX |

|

Невский пр-т |

4500 |

10000 |

7000 |

18000 |

|

Старо-Невский пр-т |

2000 |

4000 |

2500 |

5000 |

|

Большой пр-т П.С. |

2000 |

4500 |

2000 |

4000 |

|

Большая Конюшенная ул. |

3000 |

5000 |

3500 |

5000 |

|

Рубинштейна ул. |

3000 |

5000 |

3000 |

6000 |

Источник: Colliers International