Офлайн продуктовый ритейл занимает 3,5 млн кв. м складских площадей в России

В настоящий момент по объему действующих складских помещений в России лидируют компании традиционного продуктового офлайн-ритейла. Они занимают 3,5 млн кв. м площадей, что составляет 10% от общего объема складов. На втором месте расположились онлайн-ритейлеры, объем текущих складов которых составляет 2,4 млн кв. м. Следующими по объему занимаемых площадей среди проанализированных игроков рынка идут компании, специализирующиеся на продаже строительных товаров и электроники, — объемы действующих складских мощностей в этих сегментах насчитывают 754 тыс. кв. м и 519 тыс. кв. м соответственно.

Лидирующее место в списке офлайн-ритейлеров по объему купленных и арендованных площадей занимает X5 Group, который размещается в складских помещениях совокупной площадью около 1,4 млн кв. м, что составляет 25% от общего количества площадей исследуемых компаний. На втором месте располагается «Магнит», который занимает более 944 тыс. кв. м и 17% от общего количества площадей соответственно. На третьем месте среди компаний, преимущественно ориентированных на офлайн, находится компания «Ашан».

Что касается маркетплейсов, то ключевая «троица» Ozon, Wildberries и «Яндекс.Маркет» пока занимают позиции с третьей по шестую в общем списке (см. график «Распределение ключевых компаний»).

Распределение ключевых компаний

Территориальное распределение

Московский регион, несомненно, остается основным логистическим хабом большинства компаний. Из общего объема построенных складских площадей, занимаемых ключевыми ритейлерами и маркетплейсами, 3,9 млн кв. м приходится именно на эту локацию (для сравнения, за пределами Московского региона в ЦФО расположено всего 900 тыс. кв. м складов ритейлеров).

Наиболее развитый регион за пределами ЦФО — Северо-Западный федеральный округ (781 тыс. кв. м), куда входят Санкт-Петербург и Ленинградская область (689 тыс. кв. м). Следующим в данном списке идет Южный федеральный округ (657 тыс. кв. м), где большую часть заняла Ростовская область (413 тыс. кв. м), далее следует Приволжский федеральный округ (579 тыс. кв. м).

Выбор ключевыми ритейлерами регионов России обусловлен рядом причин. Во-первых, компании стараются размещать свои распределительные центры вблизи городов-миллионников, а также административных центров округов, поскольку именно через них обеспечивается основной товарооборот по остальным субъектам региона. Во-вторых, важным фактором становится наличие рабочей силы в зоне размещения объекта. В случае, когда область испытывает нехватку площадок под централизованную организацию большого объема складских мощностей, компании начинают рассматривать близлежащие области. Например, для Московского региона подобными областями-«донорами» становятся Калужская, Ярославская, Тульская или Тверская области. С точки зрения направления региональной экспансии освоение новых районов стремится с запада на восток, с европейской части России через Урал к Дальнему Востоку. Данную тенденцию подтверждает обеспеченность складскими мощностями ритейлеров в перерасчете на 1 тыс. жителей.

Николай Казанский, управляющий партнер Nikoliers: «Рост складских мощностей — это устойчивый тренд последних лет. Текущая ситуация и сложность в прогнозировании необходимых объемов будущего строительства может привести к некоторой паузе в реализации ряда проектов built-to-suit, контракты по которым были подписаны в течение 2021 г., однако в среднесрочной перспективе мы ожидаем сохранения потребности у маркетплейсов и ведущих федеральных ритейлеров в расширении площадок. Более того, мы сегодня наблюдаем интерес со стороны офлайн-ритейлеров к расширению складских мощностей для формирования товарных запасов».

*В список исследуемых компаний включены как представители офлайн-фуд-ритейла, такие как «Магнит», X5 Group, «Ашан», «Лента», так и ключевые онлайн-ритейлеры, в число которых входят крупнейшие маркетплейсы, например Ozon, Wildberries и «Яндекс.Маркет». Помимо этого, в отдельные сегменты были выделены быстроразвивающиеся дискаунтеры, в частности Fix Price и «Светофор», строительные магазины, включая Leroy Merlin, IKEA и Castorama, а также компании, специализирующиеся на реализации электроники и бытовой техники, например «М.Видео — Эльдорадо» и DNS.

В расчетах учитываются крупные распределительные и фулфилмент-центры компаний. Сегмент условно небольших компонентов логистической цепочки, таких как: пункты приема посылок, в том числе находящиеся на аутсорсе у 3PL-операторов, дарксторы, включающие в том числе и обеспечение товарных запасов для e-grocery, хотя и формирует дополнительные объемы площадей для хранения и обработки, однако, не анализируется в рамках данного отчета.

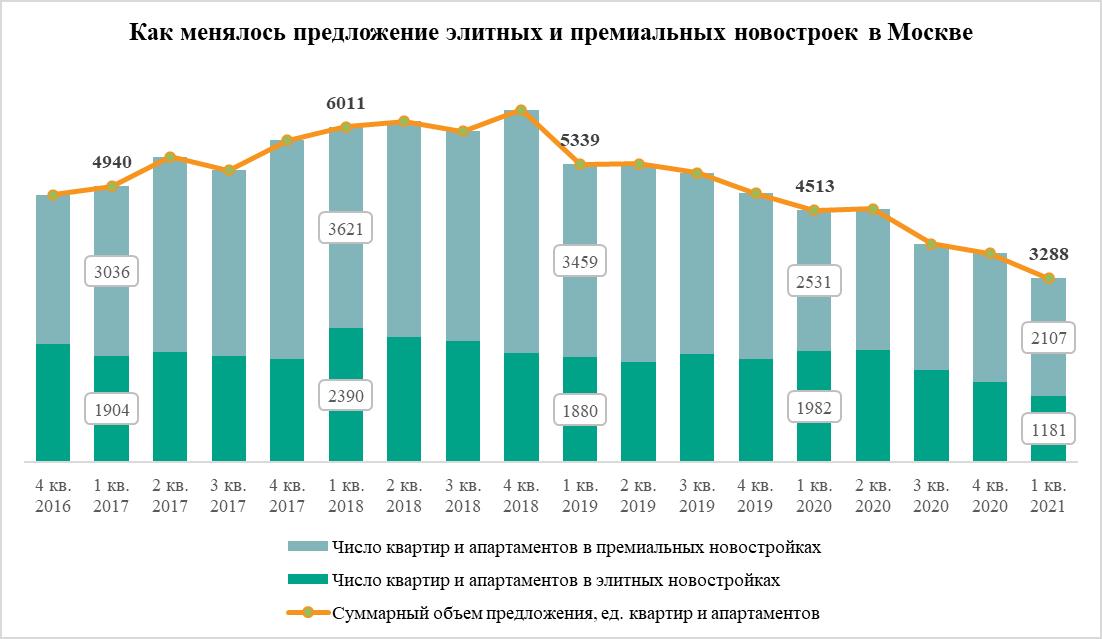

Число квартир и апартаментов в продаже в московских новостройках элитного и премиум-класса сократилось до минимума с 2016 года. За последние 12 месяцев предложение дорогостоящего нового жилья в столице уменьшилось на 27%, подсчитали эксперты компании «Метриум». В сумме в обоих секторах рынка высокобюджетного жилья девелоперы продают 3,3 тыс. квартир.

В I квартале 2021 года в Москве девелоперы продавали 3,3 тыс. квартир и апартаментов в комплексах, относящихся к элитному и премиальному сегментам рынка новостроек. Это самый низкий уровень предложения дорогого жилья в столице, зафиксированный с 2016 года. По подсчетам аналитиков «Метриум», за последний год этот показатель сократился на 27%, что стало самым резким годовым падением за пять лет.

Минимальное число квартир и апартаментов в продаже за последнюю пятилетку зарегистрировано в обоих секторах рынка высокобюджетного жилья. В премиум-классе в I квартале 2021 года застройщики продавали 2,1 тыс. квартир и апартаментов, тогда как в I квартале 2020 года – 2,5 тыс., в аналогичный период 2019 года – 3,5 тыс., 2018 года – 3,6 тыс., 2017 года – 3 тыс.

Схожая картина и в элитном сегменте. Сейчас в этом секторе рынка девелоперы ищут покупателей для 1,2 тыс. квартир и апартаментов, а год назад в продаже насчитывалось – 2 тыс., в 2019 году – 1,9 тыс., в 2018 году – 2,4 тыс., в 2017 году – 1,9 тыс.

Пика объем предложения дорогостоящих новостроек в Москве достиг в 2018 году, отмечают эксперты «Метриум». Тогда, в IV квартале, в обоих сегментах были представлены более 6 тыс. квартир и апартаментов.

Примечательно, что даже пополнение предложения новыми вариантами новостроек не исправило ситуацию. Продажи и бронирование открылись в четырех проектах премиум-класса, тогда как за аналогичный период 2020 года на рынке появился только один проект. Впрочем, в элитном сегменте новинок не было вовсе.

Вторая причина – высокий спрос на дорогие новостройки в Москве. По итогам I квартала 2021 года в комплексах премиум- и элитного классов зарегистрировано на 48% больше договоров долевого участия, чем за аналогичный период 2020 года. Это свидетельствует о высокой активности клиентов и объясняет причину рекордного сокращения предложения, особенно в премиум-классе.

«В 2021 году сразу несколько факторов способствовали росту спроса на элитное и премиальное жилье, – комментирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум» (участник партнерской сети CBRE). – Во-первых, закрытие границ и ограничение полетов в связи с пандемией коронавируса заставили многих традиционно “космополитично” настроенных обладателей крупных бюджетов вновь обратить взоры на российский рынок дорогих новостроек, подыскать новое жилье, чтобы переждать карантин. Во-вторых, ослабление рубля и снижение доходности финансовых инструментов вложений стимулировали инвестиции в недвижимость. При этом неопределенность в экономике не способствовала повышению активности девелоперов. В итоге предложение рекордно сократилось».

Источник: «Метриум»

По данным Colliers, в первом квартале 2021 года средний уровень вакантности в торговых центрах Санкт-Петербурга снизился с 5,1% до 4,9%. При этом доля свободных помещений в наиболее качественных торговых центрах составила 2,2% (-0,2 п.п. за квартал).

Динамика уровня вакантности говорит о росте активности арендаторов. Так, в первом квартале наибольшее количество открытий наблюдалось в сегменте одежды и обуви – 48% точек от общего количества сделок в первом квартале. Например, были открыты магазины Helly Hansen в ТРЦ «МЕГА Дыбенко», Gloria Jeans в ТРК «ЛЕТО». Готовится к открытию польский бренд Medicine в ТРЦ «Галерея».

Второе место по количеству открытий занимают магазины техники и электроники (10%). Сеть Yamaguchi открыла три магазина в ТК «Невский Центр», ТРЦ «Галерея», ТРК «Гранд Каньон». Также наращивала свое присутствие сеть ювелирных украшений SOKOLOV, открывшая точки в ТРЦ «МЕГА Дыбенко» и ТК «Невский Центр».

Среди новых брендов, вышедших на рынок Санкт-Петербурга в первом квартале 2021 года, можно отметить шоурум одежды от Павла Воли и Ляйсан Утяшевой VolЯ Wear в ТК «Невский Центр» и магазин «Первый мебельный» в ТРК «Питер Радуга».

Работа торговых центров в начале 2021 года продолжалась с сохранением коронавирусных ограничений. С 30 января 2021 года были введены некоторые послабления: была возобновлена работа музеев, выставок, театров и ледовых катков в торговых центрах. Предельная заполняемость залов в кинотеатрах была увеличена с 25% до 50%. Наконец, с 12 февраля были открыты фуд-корты при условии заполняемости в 75%. На фоне послабления коронавирусных ограничений начал восстанавливаться уровень посещаемости торговых центров. По данным Watcom, трафик торговых центров постепенно приближается к «допандемийному» уровню. Так, если посещаемость ТЦ по итогам четвертого квартала 2020 года была на 30% ниже показателя за аналогичный период 2019 года, то уже в первом квартале 2021 года трафик составил 83,5% от обычного уровня первого квартала 2019 года.

По данным Colliers, до конца 2021 года планируется открыть два торговых центра общей площадью 27 тыс. кв. м – это четвертая очередь ТРК «Заневский каскад» и ТК «Солнечный город» (был введен в апреле 2021 года).

«Для торговых центров по-прежнему важно поддерживать актуальность концепции, вовремя вносить изменения, которые позволят дать новый импульс объектам с целью сохранения востребованности у своего посетителя, а также привлечения нового трафика. Предложение качественных торговых центров ограничено, и оставаться конкурентоспособными можно только за счет проведения необходимых и правильных преобразований. Один из ярких примеров обновления – реконцепция легендарного «Дома Мод», где происходит глобальная перезагрузка объекта. Так, в 2019 году открыл свои двери бренд Uniqlo впервые в формате стрит-ритейла в России. А в 2020 году состоялась сделка с компанией IRIDATO Group, которая на нескольких этажах представит модное fashion-пространство городского значения, где будут собраны лимитированные линейки более 50 мировых брендов streetwear&lifestyle и лучшие коллекции российских дизайнеров. Отметим, что это значимая сделка для всего российского рынка ритейла – Colliers как брокер получила «золотой кирпич» на премии CRE Moscow Awards 2021 за лучшую сделку аренды в сегменте торговой недвижимости в России», - комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers.