Итоги I квартала на рынке премиальных и элитных новостроек Москвы

Аналитики компании «Метриум» подвели итоги I квартала на московском рынке новостроек премиум- и элитного сегмента. Объём предложения уменьшился на 13,6%, спрос спрос – на 17%. Средневзвешенная цена на рынке новостроек премиум-класса составила 747 735 руб. за кв. м (+10,1% за квартал, +7,7% за год). В элитном сегменте – 1,673 млн руб. за кв. м. (+16,8% за квартал, +61,5% за год).

Премиум-класс

По данным «Метрум», в I квартале 2022 года на первичном рынке жилья премиум-класса в реализации находилось 52 проекта с общим объемом предложения около 2 215[1] лотов (1 405 квартир и 810 апартаментов), суммарная площадь лотов составляет 222,6 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 13,2%, а продаваемая площадь – на 11,6%. За год количество квартир и апартаментов в продаже выросло на 5,2%, при этом продаваемая площадь сократилась на 5 %.

Динамика объема предложения на первичном рынке премиальной недвижимости г. Москвы (количество лотов)

Источник: «Метриум»

В начале этого года девелоперы проявили невысокую активность относительно I квартала 2021 года. Продажи и бронирование открылись в двух проектах премиум-класса (за аналогичный период прошлого года рынок пополнился 4 комплексами).

Новые проекты на рынке новостроек премиум-класса в I квартале 2022 г.

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

|

1 |

Клубный дом VERNISSAGE |

Ziggurat Development |

апартаменты |

ЦАО |

Замоскворечье |

|

2 |

Logos |

SENSE |

апартаменты |

ЮАО |

Даниловский |

Источник: «Метриум»

Несмотря на существенное сокращение доли Хорошёво-Мнёвники в общей структуре предложения на 9,9 п.п., этот район сохранил лидерство по объему экспонируемых квартир и апартаментов (13,7%). Сопоставимые доли представлены в районах Беговой – 10,2% (+5,1 п.п за квартал) и Раменки – 10% (+2,3 п.п. за квартал). Менее заметный рост отмечен в районах Гагаринский (+3,3 п.п.), Филевский Парк (+2,2 п.п.). Сокращение доли произошло в локациях Марьина Роща (-3,5 п.п.) и Дорогомилово (1,9 п.п.).

Структура предложения по районам г. Москвы (количество лотов)

Источник: Метриум

В I квартале 2022 года доля апартаментов в премиальном сегменте выросла до 36,6% (+7,5 п.п.). Положительная динамика произошла за счёт выхода двух новых проектов с апартаментами, а также за счет увеличения объема предложения в комплексах «Aura Белорусская», Lunar и SLAVA. Кроме того, был отмечен высокий спрос на жилье премиум-класса в трёх крупных проектах: «Остров», «Театральный квартал» и Mod, что привело к сокращению доли квартир до 63,4%.

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По стадии строительной готовности зафиксировано значительное увеличение доли предложения на этапе монтажных работ 40,7% (по итогам I квартала 2022 рост составил +16,8 п.п.). Доля предложения на начальном этапе строительства снизилась до 36,4% (-12,1 п.п.). Оставшаяся часть распределилась между лотами в новостройках на этапе отделочных работ – 10,6% (-2,9 п.п.) и в готовых корпусах – 12,3% (-1,8 п.п.).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: Метриум

В структуре предложения премиум-класса по типу отделки большая часть квартир и апартаментов продается без отделки – 46,5% (+0,4 п.п.). При этом за последний год доля таких юнитов значительно выросла (годом ранее только каждый третий лот продавался без отделки). В то же время отмечено увеличение доли лотов с отделкой white box до 32,7% (+9,8 п.п. за квартал). Рост обусловлен наращиванием предложения в проектах «Aura Белорусская», Hide и Lunar. На долю предложений с чистовой отделкой пришлось 20,8% рынка (-10,2 п.п.).

Структура предложения по типу отделки (количество лотов)

Источник: Метриум

В структуре предложения по типологиям за квартал не произошло существенных изменений. Наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (33,7%; -0,6 п.п. за квартал). На однокомнатные лоты пришлось 27,1% (-1,4 п.п.). Доля трехкомнатных и многокомнатных составила 21,3% (+0,9 п.п.) и 13% (-0,9 п.п.) соответственно. Наименьший объем в реализации традиционно заняли студии – на них пришлось 4,9% рынка (+2 п.п.).

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По подсчетам аналитиков «Метриум», в I квартале 2022 года средняя цена за квадратный метр в премиум-классе составила 747 735 руб. Показатель вырос на 10,1% относительно IV квартала 2021 года и на 7,7% за 12 месяцев. В III квартале 2021 года наблюдалось снижение средней цены на 6,8% по сравнению с серединой 2021 года. Тогда на рынке произошел перевес в сторону предложения в корпусах на начальном этапе строительства, которые реализовывались по стартовым ценам. При этом значительный спрос на комплексы с высокой стадией строительной готовности привел к вымыванию относительно дорогого предложения.

Динамика средней цены на первичном рынке жилья премиум-сегмента Москвы, руб./кв. м

Источник: Метриум

За отчетный период наибольший рост средней цены квадратного метра произошел в Басманном районе (+24,8%) за счет изменения выборки. В самом дорогом на текущий момент районе Москвы с предложением премиум-класса – Якиманка – средняя цена квадратного метра достигла более 1,151 млн руб., повышение составило 23,2% за счет планового увеличения цен в уже представленных на рынке комплексах. В районах Пресненский, Очаково-Матвеевское, Останкинский и Гагаринский также наблюдалась положительная квартальная динамика средней цены квадратного метра в диапазоне 15-16%.

Наиболее существенное снижение показателя отмечено в районах Мещанский (-14,4%), где в реализации остался один проект «Усадьба Manor (Резиденции на Садовой-Сухаревской)» и Тимирязевский (-13,4%), где распродаются остатки в построенном комплексе.

Динамика средней цены в премиальном сегменте в разрезе районов, руб. за кв. м

Источник: Метриум

Средний бюджет предложения в новостройках премиум-класса за I квартал 2022 года вырос на 12,9% – до 71,3 млн руб. При этом средняя площадь квартир и апартаментов также увеличилась на 2 кв. м – до 97,4 кв. м (+10,1%). За год средний бюджет предложения сократился на 7,7%, а средняя площадь юнита уменьшилась на 12,5%.

Стоимость лотов премиум-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

25,2 |

34,0 |

46,5 |

429 000 |

673 515 |

1 258 312 |

13 946 890 |

22 915 193 |

38 618 927 |

|

1К |

32,1 |

54,2 |

102,4 |

390 948 |

686 884 |

1 289 906 |

15 191 512 |

37 213 345 |

127 066 073 |

|

2К |

50,1 |

82,3 |

190,7 |

340 000 |

633 372 |

1 400 000 |

21 966 324 |

51 714 294 |

182 913 259 |

|

3К |

73,7 |

118,7 |

232,0 |

328 000 |

706 870 |

1 550 000 |

27 447 040 |

81 746 143 |

272 580 000 |

|

4К+ |

90,5 |

215,8 |

1 853,0 |

353 086 |

924 474 |

2 000 000 |

37 568 680 |

195 124 832 |

1 963 760 000 |

|

итого |

25,2 |

97,4 |

1 853,0 |

328 000 |

747 735 |

2 000 000 |

13 946 890 |

71 341 634 |

1 963 760 000 |

Источник: Метриум

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– «Остров» (СЗАО / р-н Хорошёво-Мнёвники): студия 29,1 кв. м. за 13,9 млн руб. (квартира);

– Verdi (САО / р-н Савёловский): 1 комн. лот 38,6 кв. м. за 15,2 млн руб. (апартамент);

– «Театральный квартал» (СЗАО / р-н Щукино): 1 комн. лот 35,8 кв. м. за 15,7 млн руб. (апартамент).

Самые дорогие квартиры и апартаменты на премиальном рынке:

– «Берег Столицы: «Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): лот площадью 1 852,6 кв. м. за 1,96 млрд руб. (апартамент);

– WOODS (ЗАО / р-н Раменки): лот площадью 696 кв. м. за 1,39 млрд руб. (квартира);

– Lucky (ЦАО / р-н Пресненский): лот площадью 432 кв. м. за 648 млн руб. (квартира).

Элитный класс

По данным «Метриум», по итогам I квартала 2022 года на первичном рынке элитного класса г. Москвы было представлено 42 комплекса, в которых экспонировалось около 635 квартир и апартаментов[2] суммарной площадью 112,2 тыс. кв. м. За три месяца количество продаваемых лотов сократилось на 15%, а продаваемая площадь – на 10,4%. Из новинок на рынок вышел проект ЖК «Городская усадьба в Орлово-Давыдовском» от девелопера Sminex, где реализуются 4 особняка единым лотом (4440 кв. м). Таким образом, в связи с ограниченным новым предложением и вымыванием наиболее ликвидных лотов в отчетном периоде рынок продемонстрировал рекордно низкий объем экспозиции.

Динамика объема предложения на первичном рынке элитной недвижимости г. Москвы (количество лотов)

Источник: Метриум

Новые проекты на первичном рынке жилья элитного класса в 1 квартале 2022 года

|

№ |

Название |

Девелопер |

Тип |

Округ |

Район |

Старт продаж |

|

1 |

Городская усадьба в Орлово-Давыдовском |

Sminex |

квартиры |

ЦАО |

Мещанский |

4 кв. 2023 |

Источник: Метриум

Сокращение количества реализуемых лотов в элитных новостройках не внесло значимых изменений в структуру предложения по районам. Практически половина рынка сконцентрирована в двух локациях: Якиманка 23,8% (+1,3 п.п. за квартал) и Пресненский 22,6% (-5,4 п.п.). Далее с сопоставимыми долями представлены Хамовники 16,4% (+2,9 п.п.) и Арбат 14% (+1,8 п.п.). В остальных районах доля предложения составила 1-7%.

Структура предложения по районам г. Москвы (количество лотов)

Источник: Метриум

В структуре предложения по типу лотов экспозиция распределена равномерно между апартаментами (51,5%) и квартирами (48,5%). За счет высокого спроса на апартаменты в двух крупных проектах ММДЦ «Москва-Сити» – Neva Towers и «ОКО» – доля апартаментов сократилась за квартал на 2,7 п.п., за год на 19,9 п.п.

Структура предложения по лотам

Источник: Метриум

В связи с выходом на рынок только одного нового особняка существенных изменений в структуре предложения по стадии строительной готовности за квартал не произошло. К концу марта 2022 года лидирующую позицию занимают готовые лоты – 50,6% (-2,4 п.п.). Практически равные доли предложения представлены в домах на начальном этапе 19,7% (-1,8 п.п.) и на стадии отделочных работ 18,6% (-2,9 п.п.). Наименьшее количество лотов сосредоточено в домах на этапе монтажа этажей – 11,1% (+7,1 п.п. за 3 месяца).

Структура предложения по стадии строительной готовности (количество лотов)

Источник: Метриум

За счет существенного вымывания предложения в небоскребах ММДЦ «Москва-Сити» скорректировалось распределение лотов по типу отделки в сегменте. Половина всех квартир и апартаментов предлагаются без отделки 51,2% (+6,3 п.п. за квартал, +15,9 п.п. за год). Доля рынка «с ремонтом» занимает 41,8% (-0,3 п.п. за 3 месяца, +1,8 за 12 месяцев). Оставшаяся часть – лоты с предчистовой отделкой – 7% (-6,0 п.п. за квартал, -17,6 за год).

Структура предложения по типу отделки (количество лотов)

Источник: Метриум

Структура предложения по типу лотов смещена в сторону двухкомнатных квартир и апартаментов, занимающих 38,8% (+2,3 п.п). Практически в равных объемах представлены многокомнатные и трёхкомнатные лоты – 24% (-1,4 п.п.) и 22,4% (+1,1 п.п.) соответственно. Спрос на компактные площади прослеживается в целом на первичном рынке недвижимости, и высокобюджетный сегмент – не исключение. Доля однокомнатных лотов снизилась до 14,5% (-2,2 п.п. за квартал, -14,9 п.п. за год). Малометражные студии заняли всего 0,3% рынка (+0,2 п.п. за 3 месяца и -2,1 п.п. за год).

Структура предложения по типу лотов (количество лотов)

Источник: Метриум

По подсчетам аналитиков «Метриум», по итогам I квартала 2022 года средняя цена квадратного метра в элитном сегменте составила 1,673 млн руб. или $22 523[3]. По сравнению с прошлым кварталом показатель увеличился на 16,8% (за год рост средней цены составил +61,6%).

На рынке элитной недвижимости на существенный рост средневзвешенной цены квадратного метра повлиял ряд факторов. Во-первых, пересмотр цен в отдельных комплексах. В некоторых проектах наблюдалось повышение цен, как на отдельные лоты, так и на весь прайс-лист, что обусловлено увеличением степени готовности объектов и продолжающимся ростом себестоимости строительства в целом. Во-вторых, уменьшение объема предложения на фоне высокого платежеспособного спроса целевой аудитории, а также отсутствие новых проектов в сегменте привели к резкому росту средневзвешенной цены в целом.

Динамика средней цены на первичном рынке элитного класса Москвы, руб./кв. м

Источник: Метриум

Почти во всех районах Москвы прослеживалось увеличение средневзвешенной цены квадратного метра. Наиболее ощутимый рост произошел в Басманном районе (+33,5%), где завершились продажи в ЖК «Палаты Нарышкина (Маросейка 11)». Кроме того, существенное повышение среднего уровня цены произошло в Мещанском районе (+30,8%) за счёт выхода в реализацию нового ЖК «Городская усадьба в Орлово-Давыдовском» с ценой предложения более $20 тыс. за квадратный метр. В конце марта 2022 года самым дорогим районом сегмента стал район Якиманка. Средняя цена предложения в нем составила 2,4 млн руб./кв. м. (20,3% за квартал). Рост среднего показателя связан с корректировкой цен на часть квартир в ЖК «Лаврушинский». Единственный район, в котором средняя цена снизилась – Таганский, в локации ушли с рынка несколько дорогих квартир элитного сегмента.

Средняя цена в разрезе районов в новостройках элитного сегмента, руб. за кв. м

Источник: Метриум

Стоимость квартир элитного сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

28,3 |

30,8 |

33,2 |

1 048 515 |

1 048 635 |

1 048 735 |

29 673 000 |

32 245 500 |

34 818 000 |

|

1К |

53,2 |

86,3 |

141,5 |

600 000 |

1 160 700 |

2 754 910 |

54 436 275 |

100 220 160 |

231 990 000 |

|

2К |

75,6 |

137,3 |

240,8 |

600 285 |

1 284 695 |

5 050 645 |

60 527 500 |

176 388 190 |

961 674 120 |

|

3К |

101,1 |

177,1 |

303,3 |

550 000 |

1 482 515 |

4 678 900 |

86 360 000 |

262 602 020 |

1 211 196 690 |

|

4К+ |

123,2 |

303,4 |

4 440,0 |

700 000 |

2 150 160 |

6 335 670 |

154 840 000 |

652 339 330 |

7 730 000 000 |

|

итого |

28,3 |

178,4 |

4 440,0 |

550 000 |

1 673 265 |

6 335 670 |

29 673 000 |

298 495 020 |

7 730 000 000 |

Источник: Метриум

Средний бюджет предложения в новостройках элитного-класса в I квартале 2022 года вырос на 23,1% – до 262,6 млн руб. При этом средняя площадь квартир и апартаментов увеличилась на 5,4% (до 178,4 кв. м). За год средний бюджет предложения вырос в два раза (в I квартале 2021 года – 149,0 млн руб.), средняя площадь лота – на 24%.

Наиболее доступные предложения в элитном классе представлены в следующих комплексах:

– RozaRossa (ЦАО / р-н Хамовники): студия 28,3 кв. м. за 29,7 млн руб. (апартамент);

– «ОКО» (ЦАО / р-н Пресненский): 1 комн. лот 86,4 кв. м. за 54,4 млн руб. (апартамент).

– White Khamovniki (ЦАО / Хамовники): квартира 76,5 кв. м за 60,5 млн руб.

Самые дорогие квартиры и апартаменты в элитном сегменте:

– Carre Blanc (ЦАО / р-н Хамовники): лот площадью 538,2 кв. м. за 3,4 млрд руб. (апартамент);

– «Башня Федерация (Восток)» (ЦАО / р-н Пресненский): лот площадью 2 180 кв. м. за 2,6 млрд руб. (апартамент);

– «Лаврушинский» (ЦАО / р-н Якиманка): лот площадью 417,3 кв. м. за 2,3 млрд руб. (квартира).

Основные тенденции I квартала

Существенное сокращение объема предложения на рынке

«По итогам марта 2022 года на рынке высокобюджетных новостроек г. Москвы в реализации находилось 94 проекта с общим объемом предложения около 2 845[4] квартир и апартаментов, суммарная площадь лотов составила 334,8 тыс. кв. м, – резюмирует Анна Раджабова, директор управления элитной недвижимости компании «Метриум Премиум». – В сегменте второй год подряд продолжается сокращение объема предложения. Количество экспонируемых лотов относительно декабря уменьшилось на 13,6%, а продаваемая площадь – на 3,4%. При этом значительно сокращается доля лотов в элитном сегменте. Если в 1 квартале 2021 года доля квартир и апартаментов элитного класса составляла 36%, то к концу первого квартала 2022 года доля такого предложения снизилась до 22%.

В премиальном сегменте завершились продажи в 6 проектах, в реализацию вышли два клубных дома. Таким образом, объем предложения премиум-класса снизился на 13,2% за квартал.

На элитном рынке наблюдалась такая же ситуация. За квартал были завершены продажи в 5 комплексах. При этом на рынок вышел только один особняк, который реализуется единым лотом. На фоне вымывания предложения количество экспонируемых квартир и апартаментов за первые три месяца 2022 года сократилось на 15%».

Высокая покупательская активность

Несмотря на явную нехватку новых проектов на рынке (в первую очередь в элитном сегменте), количество зарегистрированных договоров долевого участия (ДДУ) в отношении новостроек премиум- и элитного класса по итогам I квартала 2022 году составило 1,4 тыс. (из них 1,3 тыс. – в премиум сегменте). По сравнению с I кварталом 2021 года количество сделок выросло на 42%. В сравнении с IV кварталом 2021 года отмечено снижение спроса на 17%, но это в первую очередь связано с фактором сезонности – традиционно максимальное количество сделок совершается в конце года.

Рост цены предложения

«На фоне высокого спроса и существенного сокращения объема предложения на рынке отмечается существенный рост среднего уровня цен, – отмечает Анна Раджабова. – По итогам марта 2022 года средневзвешенная цена на рынке новостроек премиум-класса составила 747 735 руб./кв. м (+10,1% за квартал). Ограниченное предложение и спрос на компактные лоты даже в высокобюджетном сегменте привели к вымыванию из выборки небольших квартир и апартаментов и увеличению средней площади в экспозиции до 97,4 кв. м (+2 кв. м за 3 месяца). Ожидаемо и средний бюджет предложения в премиум сегменте увеличился до 71,3 млн руб. (+12,9% за квартал).

В элитном сегменте средневзвешенная цена квадратного метра продемонстрировала рост на 16,8% за квартал до 1,673 млн руб./кв. м. За последний год средняя площадь продаваемого лота в элитном сегменте постепенно увеличивалась до 178,4 кв. м. (+5,4% за квартал и +23,9% за год). Средний бюджет покупки вырос к марту 2022 года до 298,5 млн руб. (+23,1% за квартал), за год он увеличился вдвое».

[1] Ввиду отсутствия данных в открытых источниках информации в нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[2] В некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

[3] 84,0851 рублей за Доллар США по курсу ЦБ РФ на 31.03.2022.

[4] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

По данным Управления Росреестра по Санкт-Петербургу, в 2020 году было зарегистрировано 81,1 тыс. договоров долевого участия (ДДУ), что на 18,6% меньше показателя 2019 года (когда было заключено 99,6 тыс. ДДУ). Снижение показателя связано с техническим выкупом квартир застройщиками в первой половине 2019 года, а также с ограничениями в работе МФЦ во время режима самоизоляции.

По данным Colliers, объем продаж в проектах бизнес- и премиум-класса без учета оптовых продаж[1] (и технического выкупа квартир) вырос на 14% по сравнению с 2019 годом и составил 389 тыс. кв. м.

При этом количество реализованных лотов (включая оптовые сделки) в проектах бизнес- и премиум-класса снизилось на 22% по сравнению с 2019 годом: если в 2019 году девелоперы продали 8,7 тыс. квартир, то в 2020 году этот показатель составил 6,8 тыс. квартир. Снижение количества реализованных квартир также связано с уменьшением числа оптовых сделок – если в 2019 году на них приходилось 25% от количества сделок, то в 2020 году – всего 5%.

При этом средневзвешенная стоимость квадратного метра в сегментах «бизнес» и «премиум» суммарно за год выросла на 17%. По состоянию на декабрь 2020 года, стоимость жилья в проектах бизнес-класса увеличилась на 19% и составила около 205 тыс. руб./кв. м. В премиум-классе показатель за год вырос на 34% и приблизился к 297 тыс. руб./кв. м. На фоне ажиотажного спроса девелоперы гораздо активнее повышали цены. Если раньше стоимость квартир увеличивалась примерно раз в месяц, то в 2020 году застройщики мгновенно реагировали на изменение конъюнктуры предложения. Например, в случае вымывания определенного типа квартир и недостатка предложения на рынке стоимость на данный тип лотов повышалась.

Рост цен также был обусловлен повышением строительной готовности проектов, а также изменением стоимости проектов на старте. Так, переход на проектное финансирование и увеличение себестоимости строительства повышают стоимость новых проектов на 10-15%. По данным ДОМ.РФ, по состоянию на конец декабря 2020 года более 38% от объема строящейся недвижимости Санкт-Петербурга предусматривает использование эскроу-счетов. В 2019 году этот показатель не превышал 12%.

Девелоперам удалось нарастить продажи за счет введения программы льготного ипотечного кредитования. Санкт-Петербург продолжает лидировать по объему выдачи льготной ипотеки. За период действия программы было зарегистрировано 18,5 тыс. ипотечных сделок. С мая по декабрь доля ДДУ с привлечением ипотечных средств в проектах бизнес-класса на первичном рынке составила 61%, тогда как за аналогичный период 2019 года показатель был на уровне 44%. В премиум-классе доля ипотечных сделок составила 33%, хотя за аналогичный период 2019 года была на уровне 24%.

«Если бы не введение льготной ипотечной программы, спрос на первичную жилую недвижимость мог бы сократиться вдвое. Однако ипотека была не единственным драйвером рынка. Существенное влияние на спрос оказали девальвация рубля и общая экономическая неопределенность, – комментирует Елизавета Конвей, директор департамента жилой недвижимости Colliers. – Мы ожидаем, что в 2021 году объем сделок может уменьшиться. Это связано как с вымыванием наиболее интересных и ликвидных предложений, так и с рекордным ростом цен на квартиры в экспозиции».

Объем предложения на первичном рынке недвижимости бизнес- и премиум-класса последние два года постепенно сокращается. Если в 2018 году объем нового предложения бизнес- и премиум-класса составлял 725 тыс. кв. м, то в 2019 и 2020 годах показатель был на уровне 627 тыс. кв. м и 625 тыс. кв. м соответственно. Примечательно, что весомую долю нового предложения формируют корпуса и очереди в уже реализуемых проектах. Например, в 2020 году 20% от объема нового предложения сформировала Группа ЛСР, которая вывела в продажу новые очереди ЖК «Морская набережная» и ЖК «Цивилизация на Неве».

Всего в 2020 году рынок Санкт-Петербурга пополнился 25 новыми проектами, тогда как в 2019 году девелоперы вывели в продажу 27 новых проектов. Подавляющее большинство новых проектов 2020 года сформировали проекты бизнес- и премиум-класса – это 10 и 6 проектов соответственно.

По итогам 2020 года в Санкт-Петербурге было введено в эксплуатацию 3,3 млн кв. м жилья (включая ИЖС), – это на 6% меньше результатов 2019 года. В сегментах «бизнес» и «премиум» объем жилья, введенного в эксплуатацию, составил 291 тыс. кв. м (-14% к 2019 году). Так, завершилась реализация домов бизнес-класса Barcelona («Дом на Ленсовета»), Botanica («Группа Эталон»), Yes Residence («Пионер»), Neva-Neva («Базис-СПб») и Nobelius («ПСК»). Также в эксплуатацию были введены последняя очередь проекта Skandi Klubb (Bonava) и корпуса в рамках кварталов «Граф Орлов» («Л1»), Ligovsky City и Golden City (Glorax Development). Среди проектов премиум-класса завершилось строительство двух домов: «Биография» (RBI) и «Форсайт» («Балтийская коммерция»).

[1] Сделка считается оптовой, если на одно лицо за месяц заключено пять и более ДДУ.

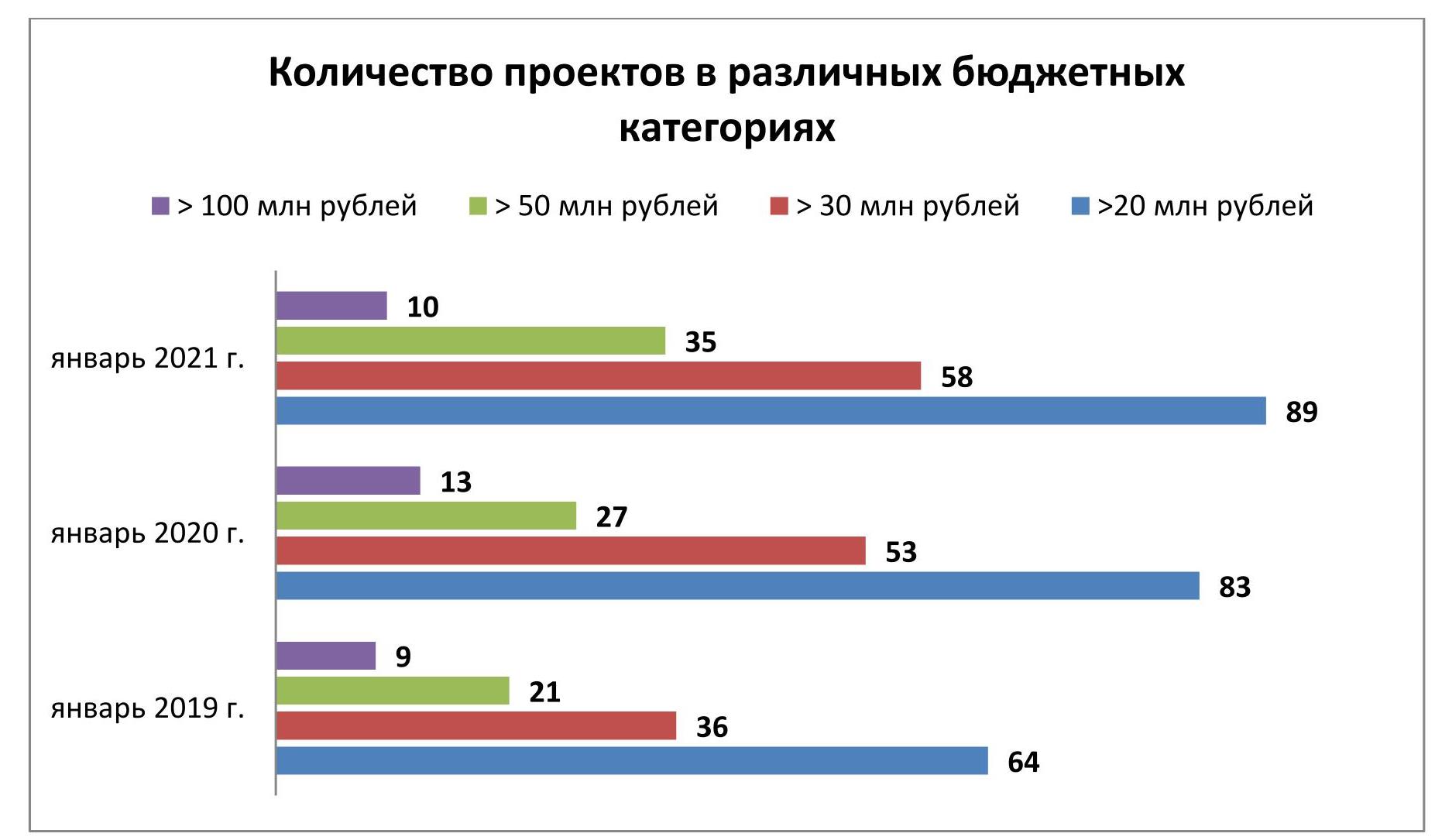

Даже в кризисный год петербургская экспозиция жилья с бюджетом от 20 млн рублей продолжила расширение. По сравнению с началом 2020-го она пополнилась 15 новыми адресами (в 13 из них продажи ведутся по ДДУ). Как показывает исследование Urbanus.ru, спрос на этот продукт за год увеличился на 21,0%.

Предложение в бюджетной категории 20+ млн рублей на сегодняшний день представлено в 89 новостройках Санкт-Петербурга. За последние два года этот пул расширился на 39,1%. Проектов, где встречаются квартиры и апартаменты с прайсом выше 30 млн рублей, стало больше на 61,1%. Максимальный прирост экспозиции зафиксирован в категории лотов, которые стоят дороже 50 млн рублей, – 66,7%. При этом адресный пул самой дорогой недвижимости количественно почти не изменился, хотя в нем и отмечается заметная ротация.

В 2020-м и в начале 2021-го экспозиция высокобюджетного жилья в Санкт-Петербурге, несмотря на неблагоприятные экономические условия, продолжила свое обновление. За этот период реализация квартир и апартаментов с ценником от 20 млн рублей завершилась в 9 проектах. Им на смену пришли сразу 15 дебютантов. Таким образом, две пятых всех премьерных новостроек в Санкт-Петербурге содержат дорогие и сверхдорогие по местным меркам объекты недвижимости. И этот тренд вполне отвечает запросу со стороны наиболее состоятельной части покупательской аудитории. В одном из предыдущих исследований эксперты Urbanus.ru зафиксировали 21-процентный спад в объемах продаж нового жилья на петербургском рынке. Однако он затронул в основном самый доступный фонд (студии и квартиры малого формата). Продажи лотов в категории 20+ млн рублей, напротив, выросли – причем на те же 21,0%.

Треть всех комплексов (26 адресов) с высокобюджетным предложением собрана в Петроградском районе. За 2020 г. здесь стартовали пять новых проектов – «Октавия», Grand View, Meltzer Hall, Tesoro и White House. В последнем жилье реализуется через предварительные договоры купли-продажи. Наибольшая концентрация домов с эксклюзивными квартирами и апартаментами характерна для кварталов, примыкающих к обоим берегам Малой Невки. В указанной локации базируются 13 проектов. Это больше, чем во всем Приморском районе, который в течение прошлого года к восьми действующим получил три дополнительных точки реализации «20-миллионных» лотов – ЖК Domino, ЖК Modum и ЖК «Белый остров». В Московском и Выборгском районах насчитывается по девять таких адресов, в Адмиралтейском, Василеостровском и Центральном – по семь.

Из 89 проектов, образующих выборку дорогого и сверхдорогого жилья, 35 уже введены в эксплуатацию. В его самом высоком сегменте преобладают именно сданные новостройки – семь из десяти адресов. Абсолютным лидером остается комплекс резиденций «Императорский Яхтъ-клуб» на Гребном канале (северо-западная оконечность Крестовского острова). Самый крупный из его лотов имеет площадь 824,8 кв. м. Его бюджет равен 972,44 млн рублей, что в 570 раз превышает стоимость самого дешевого лота на петербургском рынке (студия в ЖК «Ломоносовъ»). В топ-5 входят также проекты «Леонтьевский мыс» (вместе с клубным домом «Мальта»), «Особняк Кушелева-Безбородко», «Привилегия» и «Крестовский IV», который возглавляет рейтинг строящихся комплексов по стоимости продаваемого жилья.

Топ-10 жилых комплексов по максимальной стоимости лота

|

Жилой комплекс |

Район |

Площадь лотов стоимостью более 100 млн рублей, кв. м |

Ценовой максимум, млн рублей |

Сдача в эксплуатацию |

|

Императорский Яхтъ-клуб |

Петроградский |

824,8 |

972,44 |

сдан |

|

Леонтьевский мыс |

Петроградский |

536,5 |

449,59 |

сдан |

|

Особняк Кушелева-Безбородко |

Центральный |

373,7 |

340,00 |

сдан |

|

Привилегия |

Петроградский |

397,0 |

218,24 |

сдан |

|

Крестовский IV |

Петроградский |

257,4 |

210,00 |

IV кв. 2021 г. |

|

Del Arte |

Петроградский |

257,6 |

167,44 |

сдан |

|

Русский дом |

Центральный |

238,1 |

140,72 |

сдан |

|

One Trinity Place |

Петроградский |

143,0 |

115,42 |

I кв. 2021 г. |

|

Фонтанка 76 |

Центральный |

285,5 |

114,20 |

сдан |

|

Neva Haus |

Петроградский |

199,1 |

102,34 |

II кв. 2021 г. |

Всего в настоящее время на первичном рынке Санкт-Петербурга экспонируются 65 объектов недвижимости с бюджетом от 100 млн рублей.

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.